Значение

Исследование значения показателя необходимо проводить в динамике за период не менее трех лет.

При этом стоит учитывать, что в отличие от многих относительных показателей данный коэффициент может принимать значение ниже 0.

Подобный случай на практике случается не часто и присущ компаниям с проблемами финансирования.

Нормативное

Стоит отметить, что рассматриваемый показатель используется только в российской практике финансового анализа. Измеритель был введен в 1994 году, и основной целью использования предполагалось определение несостоятельности.

Однако такой жесткий критерий является недосягаемой величиной для многих компаний. В данном контексте особенно актуальным представляется анализ показателя в динамике для выявления собственной тенденции изменений.

Если увеличился

Увеличение показателя является положительным сигналом для общей финансовой устойчивости и платежеспособности компании.

Подобная позитивная тенденция связана со многими факторами, некоторые из них:

- со снижением кредитного бремени;

- с увеличением доли собственного капитала;

- с улучшением показателей платежеспособности;

- с увеличением числа клиентов.

Если снижается

Если значение показателя существенно ниже нормы или имеет отрицательную тенденцию, то речь идет о снижении устойчивости предприятия и увеличении зависимости от кредитных ресурсов.

Такая негативная тенденция отражается в следующих аспектах:

- уменьшение собственного капитала;

- увеличение уровня риска потери финансовой устойчивости;

- увеличение уровня риска просрочки по кредитам.

Если отрицательный

На практике встречаются случаи, когда значение показателя становится меньше 0.

Хозяйственная деятельность такого предприятия осуществляется лишь за счет заемных источников, что свидетельствует о неустойчивом положении и может привести к банкротству.

Возможные причины изменения

Любые колебания в финансовых показателях компании связаны со множеством факторов.

Так, на показатель в большей степени могут оказать влияние:

- уровень зависимости компании от кредиторов;

- этап жизненного цикла компании;

- рыночная ситуация;

- принадлежность к отрасли.

Также необходимо учитывать факторы внешней среды, способные в той или иной степени влиять на финансовое положение компании.

Как улучшить?

Улучшение показателя может быть достигнуто за счет:

- оптимизации структуры оборотных активов и заемных средств;

- направления чистой прибыли в текущую деятельность компании;

- привлечения новых средств собственников;

- сокращения производственного цикла;

- увеличения объема продаж.

Для определения наиболее эффективного направления развития для конкретной компании необходим комплексный анализ, что предполагает многофакторное исследование.

Выявление проблем и противоречий функционирования объекта как внутри себя, так и по отношению к внешней среде позволяет своевременно реагировать на изменения.

Таким образом, можно сделать вывод, что в условиях высокой волатильности макросреды компаниям необходима непрерывная адаптация.

В данном контексте использование рассмотренных аналитических инструментов позволяет своевременно выявлять отрицательные тенденции.

Как определяется коэффициент обеспеченности собственными оборотными средствами?

Для проведения любого вида финансового анализа необходим доступ к специальным формам финансовой отчетности.

В частности, чтобы найти значение рассматриваемого коэффициента необходимы данные из бухгалтерского баланса компании.

При этом определение значения показателя производится в два этапа:

- расчет суммы собственных оборотных средств (СОС);

- расчет коэффициента.

Стоит отметить, что сумма СОС может использоваться и как отдельный аналитический показатель.

Общая формула

Первым этапом расчета показателя является определение суммы СОС.

Для этого необходимо преобразовать данные бухгалтерского баланса следующим образом:

- Owc – собственные оборотные средства;

- Ac – оборотные активы;

- Lc – краткосрочные обязательства.

Тогда общая формула примет следующий вид:

Текущих активов

В современной финансовой терминологии существует огромное количество понятий и обозначений.

Особенности времени обращения таких активов позволяют также называть их текущими или мобильными. Вне зависимости от используемого обозначения расчет показателя будет производиться по общей формуле.

Оборотного капитала

Оборотный капитал – это денежное выражение всех групп оборотных средств компании в совокупности.

Поскольку для расчета рассматриваемого коэффициента используются компоненты в денежном измерении общую формулу расчета можно привести к конечному виду:

Материальных запасов

В некоторых ситуациях в компаниях может возникнуть потребность в более детальной финансовой аналитике. В таком случае проводится анализ в разрезе видов оборотных активов.

Все данные для расчета, как и предыдущем случае находятся в балансе.

Общая формула имеет следующий вид:

где Inv – денежное выражение материальных запасов.

Вычисление по балансу

Для удобства и быстроты поиска информации представим компоненты расчета в виде строк соответствующей отчетности.

Тогда формулы примут следующий вид:

Пример расчета

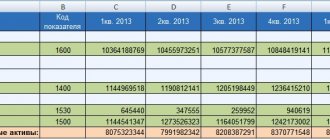

Алгоритм определения значения коэффициента рассмотрим на примере условной информации из баланса , представленной в таблице.

Тогда коэффициенты обеспечения собственными оборотными средствами примут следующие значения:

- За 2021 год = (560 — 400)/560 = 0,3

- За 2021 год = (530 — 420)/530 = 0,2

- За 2015 год = (400 — 390)/400 = 0,02

Для более детальной аналитики представим коэффициент обеспеченности запасов за тот же временной отрезок:

- За 2021 год = (560 — 400)/100 = 1,6

- За 2021 год = (530 — 420)/110 = 1

- За 2015 год = (400 — 390)/100 = 0,1

Из рассчитанных показателей видно, что на протяжении всего рассматриваемого периода в наблюдается положительная тенденция.

Улучшение финансовой устойчивости связано прежде всего с уменьшением финансирования текущей деятельности за счет краткосрочной кредиторской задолженности.

Также наблюдается тенденция улучшения финансирования запасов. По состоянию на 2021 год компания обеспечивает последние полностью за счет собственных средств.

Примеры расчета коэффициента обеспеченности собственными оборотными средствами

При отрицательном значении коэффициента у организации:

- отсутствует собственный капитал;

- Оборотные активы компании сформированы заёмными средствами, что свидетельствует о высокой задолженности от заемщиков;

- возрастает риск возникновения задолженности организации по своим обязательствам;

- имеет место высокая вероятность потери фирмой финансовой устойчивости.

Величина нормативного показателя является очень жёстким критерием для российских предприятий

Многим организациям этого значения достаточно тяжело достичь.

Пример 1.

Необходимо рассчитать величину коэффициента обеспеченности СОС на начало и конец периода.

Исходные данные:

- Капитал и резервы: 250 млн. рублей на начало, 270 млн. рублей на конец периода.

- Внеоборотные активы: 140 млн. рублей на начало, 160 млн. рублей на конец периода.

- Оборотные активы: 240 млн. рублей на начало, 265 млн. рублей на конец периода.

Значение на начало периода:

К обеспеченности СОС=(250-140)/240=0,46 (соответствует нормативному значению).

Значение коэффициента на конец периода:

К обеспеченности СОС=(270-160)/265=0,4 (соответствует нормативному значению).

Пример 2.

На основе результатов предыдущего примера рассчитать динамику величины коэффициента обеспеченности СОС.

Динамика К обеспеченности СОС= 0,4/0,46=0,87

Значение коэффициента по сравнению с началом периода к концу года уменьшилось на 13 %.

Необходимо уделять внимание этому показателю

- Во-первых, его значение контролируется на законодательном уровне.

- Во-вторых, плохое значение коэффициента является одним из признаков несостоятельности организации.

Следует поддерживать показатель на приемлемом уровне. Естественно, необходимо применить эффективную стратегию по управлению оборотным капиталом фирмы.

Положительная динамика коэффициента привлечёт больше платежеспособных контрагентов

Также следует проводить мониторинг значения этого коэффициента у важных для фирмы контрагентов.

Пример расчета показателя обеспечения оборотных активов собственными средствами:

Единица измерения: тыс. руб.

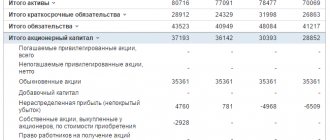

| Баланс | На 31 12 2016 | На 31 12 2015 |

| Активы | ||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||

| ИТОГО ПО РАЗДЕЛУ I | 669 | 670 |

| II. ОБОРОТНЫЕ АКТИВЫ | ||

| ИТОГО ПО РАЗДЕЛУ II | 475 | 532 |

| Баланс | 1144 | 1202 |

| Пассивы | ||

| III. СОБСТВЕННЫЙ КАПИТАЛ И РЕЗЕРВЫ | ||

| ИТОГО ПО РАЗДЕЛУ III | 744 | 645 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| ИТОГО ПО РАЗДЕЛУ IV | 100 | 100 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| ИТОГО ПО РАЗДЕЛУ V | 300 | 457 |

| Баланс | 1144 | 1202 |

Показатель обеспечения оборотных активов собственными средствами (2016 г.) = (744-669)/ 475 = 0,16

Показатель обеспечения оборотных активов собственными средствами (2015 г.) = (645-670)/ 532 = -0,05

Финансовая устойчивость растет, ведь значение показателя выросло с -0,05 в 2015 г. до 0,16 в 2021 г. В течение всего периода коэффициент выше нормативного и компания способна профинансировать 16 % всех своих оборотных активов за счет собственного капитала. Зависимость от заемного капитала является приемлемой.

Коэффициент обеспеченности собственными средствами – значение

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Отсутствие собственного оборотного капитала, т.е. отрицательное значение коэффициента, свидетельствует о том, что все оборотные средства организации и, возможно, часть внеоборотных активов сформированы за счет заемных источников.

Улучшение финансового положения предприятия невозможно без эффективного управления оборотным капиталом, основанного на выявлении существенных факторов и мер по обеспеченнию предприятия собственными оборотными средствами.

Нормативное значение поккзателя Коэффициент обеспеченности собственными средствами – 0.1 (10%), – было установлено постановлением Правительства Российской Федерации от 20 мая 1994 года № 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий» как одного из критериев для определения неудовлетворительной структуры баланса наряду с коэффициентом текущей ликвидности.

Коэффициент обеспеченности собственными средствами рассчитывается для оценки платежеспособности компании. Если Коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0.1, то структура баланса компании признается неудовлетворительной.

Как рассчитать К обеспеченности?

Коэффициент обеспеченности собственными источниками финансирования

Коэффициент обеспеченности рассчитывается по следующей формуле:

К = (СКап — ВАк) / ОАк

где:

- СКап — собственный капитал фирмы;

- ВАк — внеоборотные активы;

- ОАк — оборотные активы.

Рассмотрим компоненты формулы подробнее.

Собственный капитал — это совокупность собственных источников финансирования компании.

Внеоборотные активы — это фактическая стоимость основных средств фирмы и других ее активов, срок использования которых превышает 1 год.

Оборотные активы — это фактическая стоимость всех оборотных средств, находящихся в распоряжении предприятия. Срок использования оборотных активов менее одного года.

Фирма работает нормально при значении показателя не ниже 0,1. Оптимальным считается значение не менее 0,5. Если же коэффициент близок к 1, это означает, что фирма полностью обеспечивает свою потребность в оборотных средствах за счет собственных источников финансирования, т. е. она финансово устойчива. Если же показатель ниже 0,1, то организация существует на заемные средства, ее финансовое состояние критично.

Коэффициент обеспеченности собственными источниками финансирования

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | -0.900 | -0.652 | -0.580 | -0.553 | -0.637 | -0.629 | -0.630 |

| Минипредприятия (10 млн. руб. ≤ выручка | -0.566 | -0.310 | -0.338 | -0.324 | -0.318 | -0.366 | -0.396 |

| Малые предприятия (120 млн. руб. ≤ выручка | -0.372 | -0.207 | -0.335 | -0.268 | -0.251 | -0.239 | -0.228 |

| Средние предприятия (800 млн. руб. ≤ выручка | -0.255 | -0.263 | -0.226 | -0.197 | -0.217 | -0.166 | -0.216 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | -0.191 | -0.278 | -0.370 | -0.400 | -0.387 | -0.411 | -0.429 |

| Все организации | -0.248 | -0.282 | -0.353 | -0.355 | -0.351 | -0.365 | -0.385 |

Значения таблицы рассчитаны на основании данных Росстата

Коэффициент соотношения заемных и собственных средств

Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Показывает, сколько единиц привлеченных средств приходится на каждую единицу собственных средств:

Коэффициент соотношения заемного и собственного капитала = Заемный капитал / Собственный капитал

Анализируют изменение значения показателя в динамике. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов. Рекомендуемое значение Кзс 0,7 сигнализирует о том, что финансовая устойчивость предприятия вызывает сомнение.

Чем выше значение показателя, тем выше степень риска инвесторов, поскольку в случае невыполнения обязательств по платежам возрастает возможность банкротства.

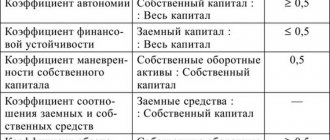

Коэффициенты финансовой устойчивости

Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость.

Нижеприведенные коэффициенты финансовой устойчивости, характеризуют независимость по каждому элементу активов предприятия и по имуществу в целом, дают возможность измерить, достаточно ли устойчива компания в финансовом отношении.

Коэффициент автономии

Коэффициент финансовой зависимости

Коэффициент соотношения заемных и собственных средств

Коэффициент маневренности собственных оборотных средств

Коэффициент соотношения мобильных и иммобилизованных активов

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования

Коэффициент обеспеченности собственными средствами

Коэффициент обеспеченности запасов собственными средствами

Коэффициент сохранности собственного капитала

Наиболее простые коэффициенты финансовой устойчивости характеризуют соотношения между активами и обязательствами в целом, без учета их структуры. Важнейшим показателем данной группы является коэффициент автономии (или финансовой независимости, или концентрации собственного капитала в активах).

Устойчивое финансовое положение предприятия – это результат умелого управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты деятельности предприятия.

Финансовая устойчивость обусловлена как стабильностью экономической среды, в рамках которой осуществляется деятельность предприятия, так и от результатов его функционирования, его активного и эффективного реагирования на изменения внутренних и внешних факторов.

Основной задачей анализа финансовой устойчивости предприятия является оценка степени независимости от заемных источников финансирования. В процессе анализа необходимо дать ответы на вопросы: насколько компания независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам ее финансово-хозяйственной деятельности.

В классической теории анализа финансовой отчетности под финансовой устойчивостью понимают такое соотношение активов и обязательств организации, которое гарантирует определенный уровень риска несостоятельности организации.

Таким образом, в качестве показателей финансовой устойчивости могут быть использованы коэффициенты, характеризующие структуру актива и пассива баланса, а также соотношения между отдельными статьями актива и пассива (относительные показатели финансовой устойчивости

).

Коэффициент автономии (финансовой независимости, концентрации собственного капитала в активах)

Характеризует независимость предприятия от заемных средств и показывает долю собственных средств в общей стоимости всех средств предприятия. Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие:

Коэффициент автономии (независимости) = Собственный капитал / Активы

Ка = (стр. 490 + стр. 640 + стр.650) / стр. 700 форма №1

или

Ка =стр. 490 / стр. 700

По форме бухбаланса с 2011 года формула имеет вид: Ка = стр. 1300 / стр. 1600

Нормативным общепринятым значением показателя считается значение коэффициента автономии больше 0,5 но не более 0,7. Но необходимо учитывать то что, коэффициент независимости значительно зависит от отраслевой специфики (соотношения внеоборотных и оборотных активов).

Чем выше у предприятия доля внеоборотных активов (производство требует значительного количества основных средств), тем больше долгосрочных источников необходимо для их финансирования, а это означает что, больше должна быть доля собственного капитала (выше коэффициент автономии).

Отметим что, в международной практике распространен показатель debt ratio (коэффициент финансовой зависимости), противоположный по смыслу коэффициенту автономии, но тоже характеризующий соотношение собственного и заемного капитала.

Достаточно высоким уровнем коэффициента независимости в США и европейских странах считается 0,5-0,6. При этом сумма обязательств не превышает величины собственных средств, что обеспечивает кредиторам приемлемый уровень риска. В странах Азии (Япония, Южная Корея) достаточным считается значение 0,3.

При отсутствии обоснованных нормативов данный показатель оценивается в динамике. Уменьшение значения свидетельствует о повышении риска и снижении финансовой устойчивости.

Причем, с увеличением доли обязательств не только повышается риск их непогашения, кроме того, возрастают процентные расходы, и усиливается зависимость компании от возможных изменений процентных ставок.

Коэффициент финансовой зависимости

Коэффициент финансовой зависимости, характеризующий зависимость от внешних источников финансирования (т.е. какую долю во всей структуре капитала занимают заемные средства). Показатель широко применяется на западе. Показатель определяется как отношение общего долга (суммы краткосрочных обязательств и долгосрочных обязательств ) и суммарных активов.

Коэффициент финансовой зависимости = Обязательства / Активы

В соответствии с Приказом Минрегиона РФ от 17.04.2010 №173 коэффициент финансовой зависимости определяется по формуле:

Кфз = (Д0 + КО — Зу + Дбп + Р) / П

где,Кфз — коэффициент финансовой зависимости;Д0 — долгосрочные обязательства;КО — краткосрочные обязательства;Зу — задолженность перед учредителями;Дбп — доходы будущих периодов;Р — резервы предстоящих расходов;

П — пассивы.

Кфз = (стр. 590 + стр. 690 — стр. 630 — стр. 640 — стр. 650) / стр. 700 ф. №1

Кфз = (стр. 1400 + стр. 1500 — Зу — стр. 1530 — стр. 1540) / стр. 1700

Отметим что, строка «Задолженность перед участниками (учредителями) по выплате доходов» (в прежней форме – код 630) исключена из новой формы, поскольку эта задолженность является кредиторской и может быть раскрыта в пояснениях к финансовой отчетности.

Рекомендуемое значение данного коэффициента должно быть меньше 0,8. Оптимальным является коэффициент 0.5 (т.е. равное соотношение собственного и заемного капитала). При значении показателя меньше 0,8 говорит о том, что обязательства должны занимать менее 80% в структуре капитала.

Коэффициент соотношения заемных и собственных средств

Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Показывает, сколько единиц привлеченных средств приходится на каждую единицу собственных средств:

Коэффициент соотношения заемного и собственного капитала = Заемный капитал / Собственный капитал

Кзс = (стр. 590 + стр. 690 — стр. 640 — стр. 650) / (стр. 490 + стр. 640 + стр. 650) форма №1

или

Кзс = (стр.590 + стр.690) / стр.490

Кзс = (стр. 1500 + стр. 1400) / стр. 1300

Анализируют изменение значения показателя в динамике. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов. Рекомендуемое значение Кзс 0,7 сигнализирует о том, что финансовая устойчивость предприятия вызывает сомнение.

Чем выше значение показателя, тем выше степень риска инвесторов, поскольку в случае невыполнения обязательств по платежам возрастает возможность банкротства.

Коэффициент маневренности собственных оборотных средств (коэффициент маневренности собственного капитала)

Данный коэффициент показывает, какая часть собственного оборотного капитала находится в обороте. Коэффициент маневренности должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств:

Коэффициент маневренности собственных оборотных средств = Собственные оборотные средства / Собственный капитал

Км = (стр. 490 — стр. 190) / стр. 490 форма №1

Км = (стр. 1300 — стр. 1100) / стр. 1300

Резкий рост данного коэффициента не может свидетельствовать о нормальной деятельности предприятия, т.к. увеличение этого показателя возможно либо при росте собственного оборотного капитала, либо при уменьшении собственных источников финансирования. Рекомендуемое значение коэффициента 0,2 – 0,5.

Коэффициент соотношения мобильных и иммобилизованных активов

Показывает сколько внеоборотных активов приходится на каждый рубль оборотных активов:

Коэффициент соотношения мобильных и иммобилизованных активов = Оборотные активы / Внеоборотные активы

Км/и = (стр. 190 + стр. 230) / (стр. 290 — стр. 244 — стр. 252) форма №1

или

Км/и = стр. 190 / стр. 290

Км/и = стр. 1100 / стр. 1200

Для данного показателя нормативных значений не установлено.

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования

Коэффицент показывает наличие у предприятия собственных средств, необходимых для его финансовой устойчивости:

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования = (Собственный капитал — Внеоборотные активы) / Оборотные активы

Ко = (стр. 490 — стр. 190)/(стр. 290 — стр. 230) форма №1

Ко = (стр. 1300 — стр. 1100) / стр. 1200

В методической литературе указывается что, предприятие обеспечено собственными источниками финансирования оборотного капитала при значении коэффициента ≥0,1.

Коэффициент обеспеченности собственными средствами

Коэффициент обеспеченности собственными оборотными средствами показывает достаточность у предприятия собственных средств, необходимых для финансирования текущей (операционной) деятельности, т.е. обеспечения финансовой устойчивости. Данный показатель был введен нормативно Распоряжением ФУДН от 12.08.1994 №31-р, в западной практике финансового анализа не распространен.

Формула расчета коэффициента обеспеченности собственными оборотными средствами имеет вид:

Коэффициент обеспеченности собственными средствами = (Собственный капитал — Внеоборотные активы) / Оборотные активы

Ксос = (стр. 490 — стр. 190) / стр. 290 форма №1

Ксос = (стр. 1300 — стр. 1100) / стр. 1200

Согласно вышеуказанному распоряжению показатель используется как признак несостоятельности (банкротства) предприятия. Нормальное значение показателя обеспеченности собственными средствами должно составлять не менее 0,1.

Коэффициент обеспеченности запасов собственными средствами

Коэффициент обеспеченности материальных запасов собственными средствами – показатель характеризующий уровень финансирования запасов за счет собственных источников (средств) предприятия.

Формула расчета коэффициента имеет вид:

Коэффициент обеспеченности запасов собственными средствами = Собственные оборотные средства / Запасы

Коз = (стр. 490 + стр. 590 — стр. 190) / стр. 210

Коз = (стр. 1300 + стр. 1400 — стр. 1100) / стр. 1210

В практике встречается модифицированная методика расчета этого показателя, запасы дополняются затратами (затраты в незавершенном строительстве и авансы поставщикам и подрядчикам). В этом случае формула расчета коэффициента обеспеченности запасов и затрат собственными оборотными средствами примет вид:

Коз = (Собственный капитал + Долгосрочные обязательства — Внеоборотные активы) / (Запасы + Затраты в незавершенном производстве + Авансы поставщикам и подрядчикам)

Нормативное значение коэффициента лежит в диапазоне от 0,6 до 0,8, т.е. формирование 60-80% запасов предприятия должно осуществляться за счет собственных средств. Чем выше значение показателя, тем меньше зависимость предприятия от заемного капитала в части формирования запасов и, следовательно, выше финансовая устойчивость организации.

Коэффициент сохранности собственного капитала

Показатель характеризует динамику собственного капитала. Коэффициент рассчитывается как отношение собственного капитала на конец периода к собственному капиталу на начало периода:

Коэффициент сохранности собственного капитала = Собственный капитал на конец периода /Собственный капитал на начало периода

Кскс = стр. 490 к.п. / стр. 490 н.п.

Кскс = стр. 1300 к.п. / стр. 1300 н.п.

Оптимальное значение коэффициента больше или равно 1.

Отметим что, в отличие от других коэффициентов устойчивости, это показатель не структурный, а динамический, поэтому он может соответствовать необходимому значению и при общем ухудшении финансовой ситуации.

Правила проведения арбитражным управляющим финансового анализа, указанные выше в списке стандартных методик анализа финансового состояния, предполагают также для оценки финансовой устойчивости рассчитывать такие показатели, как:

- доля просроченной кредиторской задолженности в пассивах;

- отношение дебиторской задолженности к совокупным активам.

Причем в составе дебиторской задолженности учитывается не только краткосрочная и долгосрочная дебиторская задолженность по балансу, но также и «потенциальные оборотные активы к возврату», под которыми понимаются: списанная в убыток сумма дебиторской задолженности и сумма выданных гарантий и поручительств. Информация об этих «активах» раскрывается в прилагаемой к балансу справке о наличии ценностей, учитываемых на забалансовых счетах. Предполагается, что при благоприятном для организации стечении обязательств эти суммы могут быть ею получены и использованы для погашения обязательств.

Анализ устойчивости финансового состояния на ту или иную дату позволяет выяснить, насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате.

Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная – препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Таким образом, сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов.

Финансовое положение предприятия считается устойчивым, если оно покрывает собственными средствами не менее половины финансовых ресурсов, необходимых для осуществления нормальной хозяйственной деятельности, эффективно использует финансовые ресурсы, соблюдает финансовую, кредитную и расчетную дисциплину, иными словами, является платежеспособным.

Финансовое положение определяется на основе анализа ликвидности и платежеспособности, а также оценки финансовой устойчивости. Анализ финансовой устойчивости компании проводят как коэффициентным методом, так и с помощью анализа показателя чистые активы и при помощи анализа абсолютных показателей.

Источник: https://afdanalyse.ru/publ/finansovyj_analiz/fin_koefitcienti/analiz_finansovoj_ustojchivosti/3-1-0-22

Для чего необходимо рассчитывать КОСОС?

Значение коэффициента представляет интерес для экономистов и руководителей предприятий. Оно позволит получить ответы на следующие вопросы:

- Есть ли дефицит оборотных средств?

- Не тянет ли вниз бизнес кредитное плечо?

- Есть ли у компании свои средства для обеспечения деятельности?

- Все ли в порядке у предприятия с платежеспособностью?

- Удовлетворительной ли является структура баланса?

- Нет ли опасности банкротства в обозримом будущем?

- Является ли эффективным управление оборотным капиталом?

- Сможет ли компания работать, если возникнут проблемы с привлечением кредитов и займов?

Регулярный анализ коэффициента в динамике позволяет выявить вероятные проблемы с ликвидностью, платежеспособностью и финансовой устойчивостью и вовремя предпринять меры по улучшению ситуации.

Норматив

Нормативное значение для отечественных предприятий четко оговорено законодательно. Поэтому находить коэффициент обеспеченности собственными оборотными средствами обязательно для контроля эффективности работы компании. Его значение в норме выше 0,1.

Если в ходе проведения анализа было установлено, что у компании этот показатель имеет отрицательное значение, значит, присутствует ряд негативных тенденций. Первой из них является отсутствие собственных средств. Если же они есть, но результат все равно отрицательный, следовательно, велика задолженность перед кредиторами.

Это интересно: Коллектор ру личный кабинет

Такая ситуация свидетельствует о потере финансовой устойчивости и снижении инвестиционного рейтинга. Поэтому даже если этого норматива достичь трудно, коэффициент собственных оборотных средств должен быть на требуемом уровне.

Примеры расчета коэффициента

Пример расчета прогноза изменения платежеспособности предприятия

Магазин игрушек

Собственный капитал = 500 000 руб. Сюда входят вложения собственника и доходы от торговых операций.

Внеоборотные активы = 300 000 руб. Сюда входит стоимость витрин, кассовой техники, прочего торгового оборудования.

Оборотные активы = 250 000 руб. Они состоят из находящегося в магазине и на складе товара, денежных остатков в кассе.

К = (500 000 — 300 000)/250 000 = 0,8

0,5

Студия веб-дизайна

Собственный капитал = 120 000 руб. Сюда включаются вложения собственников и доходы от выполненных заказов.

Внеоборотные активы = 90 000 руб. Сюда входит стоимость компьютеров, и сопутствующего оборудования.

Оборотные активы = 450 000 руб. Сюда входит дебиторская задолженность за выполненные заказы и средства на расчетном счете компании.

К =0)/450 000 = 0,066

К

Ремонтная бригада

Собственный капитал = 1 100 000 руб. Он включает вложения собственников, и доходы от выполненных работ. Внеобортные активы = 900 000 руб. Сюда входит ремонтное оборудование, спецодежда, автомобиль, находящийся в стоимости бригады. Оборотные активы = 680 000 руб. Они включают строительные материалы и расходные средства для ремонтного оборудования.

К = (1 100 000 — 900 000)/680 000 = 0,29

0,1

Фирма, выполняющая грузоперевозки

Собственный капитал = 3 100 000 руб. В него входят вложения акционеров.

Внеоборотные активы = 2 000 000 руб. Сюда входит стоимость двух грузовых автомобилей и ремонтного оборудования.

Оборотные активы = 900 000 руб. Они включают бензин, расходные материалы, средства в кассе организации.

К = (3 100 000 — 2 000 000)/900 000 = 1,22

В данном случае К превышает 1. Соответственно, фирма обладает достаточным количеством собственных средств, чтобы обеспечить операционную деятельность даже при самых негативных обстоятельствах. Организация не нуждается в заемных деньгах и какой-либо другой денежной помощи.

Коэффициент финансирования

Для полной оценки финансовой устойчивости компании нужно использовать не только рассмотренный показатель, но и другие показатели фин. устойчивости, в частности, коэффициенты автономии (платежеспособности фирмы) и эффективности использования собственных денежных средств.

коэффициент обеспеченности очень важен для оценки перспектив бизнеса!

Пример расчета

Чтобы лучше понимать принцип анализа собственных ресурсов в обороте, необходимо рассмотреть расчет на примере.

Обеспеченность собственными оборотными средствами находится по данным баланса по истечении операционного периода.

Например, у предприятия в текущем году собственный капитал увеличился с 260 до 280 тыс. руб. Необоротные активы также увеличились с 150 до 170 тыс. руб., а оборотные — с 250 до 275 тыс. руб. Коэффициент на начало периода равен:

В конце отчетного периода показатель составил:

Можно прийти к выводу, что коэффициент обеспеченности в исследуемом периоде соответствовал нормативу. Это говорит о хорошей финансовой устойчивости компании.

Пример № 2

Вычислим коэффициент обеспеченности активов собственными средствами на основании других данных.

Внеоборотные активы (1-й раздел БО-1 – стр. 1100) – 98 600 тыс. руб.

Оборотные фонды (2-й раздел БО-1 – стр. 1200) – 15 800 тыс. руб.

Капитал/резервы (3-й раздел БО-1 – стр. 1300) – 100 000 тыс. руб.

К сос = ( 100 00 – 98 600) / 15 800 = 0,09

Проанализировав полученное значение, экономист компании ставит в известность руководство и предоставляет соответствующие выводы:

• значение коэффициента ниже критической отметки на 0,01 (0,09 – ,01 = – 0,01);

• коэффициент обеспеченности запасов собственными средствами 0,09 показывает ничтожно малый размер собственного капитала в составе активов организации – 9 %;

• подобное обеспечение собственными средствами говорит о критической ситуации в компании – неудовлетворительной структуре баланса, финансовой нестабильности, неплатежеспособность перед партнерами и кредиторами.

В заключение отметим, что анализировать финансовое состояние предприятия необходимо на основе значений, рассчитанных по такому показателю, как коэффициент обеспеченности собственными средствами. Формула расчета несложна, но правильная трактовка полученных значений поможет своевременно принять меры по устранению кризисной ситуации.

Экономический смысл коэффициента

Внеоборотные активы предприятия характеризуются низкой ликвидностью. Их сложнее и дольше обменивать на другие материальные блага. Поэтому они обязательно должны быть покрыты высоколиквидным источником – собственным капиталом. Однако часть капитала должна остаться для финансирования текущей деятельности. В этом случае предприятие гарантированно сможет нормально функционировать и будет считаться финансово устойчивым.

Справка! К внеоборотным активам относятся здания, сооружения, земля, инвестиции в дочерние и зависимые общества, займы на срок более 1 года, расходы на деловую репутацию, права и патенты, имущество, переданное в лизинг или прокат.

Как рассчитать коэффициент покрытия внеоборотных активов собственным капиталом?

Коэффициент обеспеченности (или покрытия) собственными оборотными средствами отражает долю собственных оборотных средств во всех оборотных активах предприятия. С помощью него можно определить, способно ли данное предприятие осуществлять финансирование текущей деятельности только собственными оборотными средствами.

Коэффициент обеспеченности собственными оборотными средствами определяется как отношение разности собственного капитала и внеоборотных активов предприятия к его оборотным активам:

Косос = (СК – ВА) / ОА

Все данные, необходимые для расчета, содержатся в бухгалтерском балансе предприятия. По строкам баланса формула будет следующая:

Косос = (стр. 1300 – стр. 1100) / стр. 1200

О бухгалтерском балансе, статьях и разделах см. в материале «Бухгалтерский баланс (актив и пассив, разделы, виды)».

Смысл коэффициента в том, что внеоборотные активы, которые являются низколиквидными, должны быть полностью покрыты устойчивым источником средств — собственным капиталом. При этом должна оставаться какая-либо часть капитала для финансирования предприятием текущей деятельности.

О ликвидности баланса и его статей см. в материале «Анализ ликвидности бухгалтерского баланса».

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | -0.900 | -0.652 | -0.580 | -0.553 | -0.637 | -0.629 | -0.630 |

| Минипредприятия (10 млн. руб. ≤ выручка | -0.566 | -0.310 | -0.338 | -0.324 | -0.318 | -0.366 | -0.396 |

| Малые предприятия (120 млн. руб. ≤ выручка | -0.372 | -0.207 | -0.335 | -0.268 | -0.251 | -0.239 | -0.228 |

| Средние предприятия (800 млн. руб. ≤ выручка | -0.255 | -0.263 | -0.226 | -0.197 | -0.217 | -0.166 | -0.216 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | -0.191 | -0.278 | -0.370 | -0.400 | -0.387 | -0.411 | -0.429 |

| Все организации | -0.248 | -0.282 | -0.353 | -0.355 | -0.351 | -0.365 | -0.385 |

Значения таблицы рассчитаны на основании данных Росстата

Tags: актив, баланс, бухгалтер, капитал, коэффициент, кредит, проблемы, расход, формула