Формула для расчёта собственных оборотных средств компании

Регулярно определять собственные оборотные средства в балансе необходимо каждой организации, заботящейся о своём финансовом состоянии и регулярном увеличении прибыли. Это необходимо не только для того чтобы придания организации финансовой устойчивости, но и для того чтобы всегда иметь возможность оценить финансовые перспективы компании, внося необходимые коррективы. Также с помощью расчёта собственных оборотных средств можно оценить шансы избавиться от всех имеющихся краткосрочных обязательств, реализовав оборотные активы.

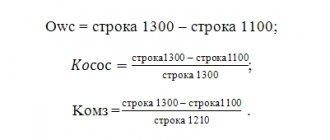

Формула по балансу собственных оборотных средств выглядит следующим образом:

Это общая формула, позволяющая в кратчайшие сроки получить необходимую информацию и скоординировать вектор дальнейшего развития организации, в зависимости от полученных данных. Также эта формула подходит и для расчёта средств по новому балансу. В этом случае можно рассчитать собственные оборотные средства в балансе по строке:

При этом, если у вас нет какой-либо информации, необходимой для проведения вычислений, существует и вторая формула, позволяющая узнать необходимые данные. Она также подходит как для старого, так и для нового баланса:

В качестве примера можно представить условную компанию и предположить, что её краткосрочные обязательства в сумме составляют 5360 рублей, а оборотные активы равняются 7500 рублей. В этом случае собственный оборотный капитал данной организации составит 7500 – 5360 = 2140 рублей. Это положительный показатель, говорящий о том, что оборотные активы превышают краткосрочные обязательства, а значит, финансовая состоятельность компании позволяет ей уверенно двигаться в будущее.

Определение

Собственные оборотные средства (СОС) – стоимость превышения оборотных активов над краткосрочными обязательствами. По-другому этот источник финансирования называют рабочим капиталом. Это средства, которые оседают на балансе фирмы и используются для финансирования текущей деятельности.

СОС показывают, сколько денег есть у компании, величину капитала, которым она может свободно управлять, в том числе и для покрытия краткосрочных обязательств.

Источники формирования СОС:

Альтернативный алгоритм подсчета размера собственного оборотного капитала

Формула, рассмотренная выше, не является единственно возможной. В экономической практике довольно часто используют другой вариант расчета с применением разделов 1, 3 и 4 бухгалтерского баланса. Он выглядит следующим образом:

СОК = КР + ДП – ВА,

где: КР – часть собственных средств, отраженная в разделе «Капиталы и резервы»;

ДП – долгосрочные пассивы из раздела 4;

ВА – внеоборотные активы из раздела 1.

Собственный капитал компании довольно сильно влияет на величину оборотного капитала. Лучше всего рассмотреть эту зависимость на примере.

Пример 2

Если бы предприниматель, решивший создать фирму, ограничился минимально предусмотренным для открытия ООО уставным капиталом, уже в начале деятельности у него возникли бы проблемы с оборотными средствами.

Связано это с тем, что разрешенный законодательством уставный капитал ООО минимально ограничен 10 000 руб., и этой суммы явно недостаточно для закупки сырья, материалов или товаров, оплаты торговой или производственной площади, найма персонала.

Новоявленному коммерсанту пришлось бы сильно постараться, чтобы найти ресурсы на увеличение оборотного капитала

до необходимого уровня. Большая сумма уставного фонда, напротив, снимает значительную часть проблем на этапе старта бизнеса, позволяет полноценно финансировать все текущие потребности молодой фирмы.

Помимо уставного, в состав собственных средств компании входит также резервный, добавочный капитал, нераспределенная прибыль и дооценка, произведенная по внеоборотным активам. Для 2-го варианта расчета в разделе 4 рассматриваются суммы долгосрочных кредитов, займов, кредиторской задолженности, оценочных обязательств, отложенного налогового обязательства и прочих долгосрочных пассивов. Можно сказать, что он задействован в формуле полностью.

Далее нужно просто сложить данные из указанных статей разделов 3 и 4 и вычесть из них сумму основных средств, нематериальных активов из раздела 1. Итогом вычисления и станет сумма собственного оборотного капитала

компании.

Чтобы лучше понять обе методики, лучше всего обратиться к примеру, описанному ниже.

Как производится расчёт СОС и их оборачиваемости?

Формула СОС была установлена ныне недействующими распоряжением ФСФО №31-p от 12.08.94 г. и Постановлением Правительства №498 от 20.05.94 г. Согласно этим документам формула была установлена для оценки обеспеченности предприятия. По нему рассчитывался уровень состоятельности компании. Минимальным показателем считался коэффициент 0,1. Однако сейчас действие этих документов упразднено, ввиду чрезмерной жёсткости критерия, характерной ранней политике российского финансового законодательства. При этом формула расчёта была установлена на основе английского варианта, поэтому с успехом применяется и в наши дни.

Как рассчитывается величина СОС?

Формула расчёта СОС такова:

COC = OA – KO,

где:

- CОC – собственные оборотные средства;

- OA – активы, находящиеся в обороте предприятия;

- KO – обязательства с небольшим сроком действия (меньше года).

Как рассчитывается оборачиваемость ОС?

Формула оборачиваемости выглядит так:

KO = OP ÷ CCA,

где:

- KO – коэффициент оборачиваемости ОС;

- OP – показатель объёма реализованной продукции в периоде анализа;

- CCA – средний показатель стоимости активов предприятия в периоде анализа.

Пример поквартального расчёта СОС

Рассмотрим динамику платёжеспособности фирмы по производству текстиля ООО «Ромашка» в 2021 году по квартальной отчётности.

| № п/п | Показатель баланса | |

| по разделу II (оборотные средства) | по разделу V (краткосрочные обязательства) | |

| I квартал 2021 года | ||

| 1 | 835495 | 575897 |

| II квартал 2021 года | ||

| 2 | 1250581 | 995167 |

| III квартал 2021 года | ||

| 3 | 1398451 | 1084799 |

| IV квартал 2021 года | ||

| 4 | 1189756 | 872183 |

Соответственно СОС составил:

- СОС I квартал 2021 г. = 835495 – 575897 = 259598;

- СОС II квартал 2021 г. = 1250581 – 995167 = 255414;

- СОС III квартал 2021 г. = 1398451 – 1084799 = 313652;

- СОС IV квартал 2021 г. = 1189756 – 872183 = 317573.

Вышеуказанный расчёт показывает, что размер собственных оборотных средств ООО «Ромашка» всегда больше нуля. Кроме того, с начала года показатель вырос на 57975 руб. Соответственно по итогам 2017 года платёжеспособность ООО «Ромашка» выросла.

Определение чистого оборотного капитала по балансу предприятия

Бухгалтерский баланс – это обязательная форма отчётности, в котором отражен капитал субъекта хозяйствования и источники его возникновения.

В российской практике баланс разделён на две части: актив и пассив. Актив отражает величину средств, которую использует предприятие в своей экономической деятельности, а пассив – кто эти средства предоставил (собственники или кредиторы).

Итак, используя бухгалтерский баланс, можно узнать объём чистого оборотного капитала.

Для этого в бухгалтерском балансе находим:

- строку 1200 (II раздел «Оборотные активы»);

- строку 1500 (V раздел «Краткосрочные обязательства»).

Искомый показатель – это разность между 1200 и 1500 строками.

ЧИСТЫЙ об.к = стр. 1200 – стр. 1500

Достаточный объём чистого оборотного капитала для предприятий различен, он зависит от сферы экономической деятельности субъектов хозяйствования, масштабов производства, особенностей технологического цикла.

Но для всех организаций существует общее правило оптимального количества оборотного капитала.

- В случае, если объёмы чистого оборотного капитала велики, предприятие неэффективно использует собственные средства (имеет большие запасы, высокую задолженность дебиторов).

- При маленьких объёмах чистого оборотного капитала (или даже отрицательном его значении), имеет место неспособность организации погашать краткосрочные обязательства. При таком течении дел возможно банкротство предприятия.

Для предотвращения возникновения данной ситуации, необходимо следить за состоянием чистого оборотного капитала, систематически проводя его анализ и оптимизацию.

Пример расчета

Для удобства расчета возьмем данные бухгалтерского баланса. Лучше всего применять первую формулу с двумя переменными. Пример расчета можно .

Таблица 1. Пример расчета, тыс. руб.

| Месяц и год | Строка 1200 | Строка 1500 | СОС |

| Январь 2017 | 1 500 | 1 200 | 300 |

| Февраль 2017 | 1 700 | 1 520 | 180 |

| Март 2017 | 1 350 | 1 580 | -230 |

| Апрель 2017 | 1 560 | 1 250 | 310 |

| Май 2017 | 1 750 | 1 260 | 490 |

| Июнь 2017 | 1 840 | 1 345 | 495 |

| Июль 2017 | 1 950 | 1 580 | 370 |

| Август 2017 | 1 850 | 1 650 | 200 |

| Сентябрь 2017 | 1 840 | 1 440 | 400 |

| Октябрь 2017 | 1 760 | 1 380 | 380 |

| Ноябрь 2017 | 1 830 | 1 280 | 550 |

| Декабрь 2017 | 1 750 | 1 270 | 480 |

| Итого за год | 20 680 | 16 755 | 3925 |

| В среднем за месяц | 1 723,3 | 1 396,3 | 327,1 |

Таким образом, на предприятии все месяцы за 2021 год, кроме одного, наблюдается излишек собственных оборотных средств. Дефицит был отмечен только в марте и составил минус 230 тыс. руб. В целом за остальные месяцы величина собственных оборотных средств была относительно стабильной. В среднем за год сумма СОС оказалась равна 327,1 тыс. руб.

Рис. 1. СОС в динамике на графике

Краткосрочные пассивы и оборотный капитал

Зависимость между имеющимися у компании краткосрочными обязательствами и величиной оборотного капитала является обратной. Иными словами, чем больше величина текущих пассивов компании, тем меньше сумма ее собственного оборотного капитала.

Раздел 5 баланса «Краткосрочные обязательства» включает 5 позиций. Наибольшего внимания финансовой службы компании требуют краткосрочные процентные кредиты и займы. Их обслуживание предполагает максимально возможную аккуратность, а любые просрочки платежей по ним влекут за собой убытки компании в виде наложения на нее штрафных санкций согласно контракту.

Неоплаченная задолженность перед контрагентами или работниками тоже может стать причиной довольно существенных финансовых потерь. Так:

- Задержка выплаты заработной платы чревата необходимостью несения дополнительных расходов для выплаты сотрудникам компенсации. ТК РФ предусмотрено, что ее размер должен составлять не менее 1/300 учетной ставки ЦБ РФ, а максимально может ограничиваться только условиями, прописанными в коллективном договоре компании. Подобные выплаты увеличат непроизводительные затраты предприятия, и на поддержание технологического процесса в результате может просто не хватить денежных ресурсов.

- Нарушение сроков уплаты налогов или ошибки в определении их размера также влекут наложение штрафов и рост убытков фирмы.

Все подобные риски необходимо регулярно оценивать и принимать меры по недопущению потерь.

Неконтролируемый рост краткосрочной задолженности ведет к увеличению потребности в денежных средствах, что напрямую влияет на нехватку ресурсов для обеспечения текущих операций компании и снижает размер ее оборотного капитала.

Помимо приведенной выше формулы, существует еще 1 алгоритм определения размера собственного оборотного капитала с применением иных показателей баланса. Его также необходимо рассмотреть более подробно.

Цели определения собственных средств фирмы

Вычислив размер собственного оборотного капитала, можно прежде всего определить, сколько собственных средств направлено на обслуживание оборотных активов. При этом полученный таким способом индикатор может принимать как положительное, так и отрицательное значение или оказаться равным 0.

Если сумма оборотных активов окажется меньше 0, это говорит о плохом финансовом состоянии фирмы, поскольку имеющихся у нее в наличии средств недостаточно для погашения даже краткосрочных долгов. В случае минимальных потрясений на рынке она может оказаться в незавидном статусе.

Каковы причины подобного положения вещей? Они могут быть совершенно разными:

- низкий уровень управления активами в целом;

- чрезмерное увлечение вложениями во внеоборотные активы, в частности в незаконченное строительство;

- существенное увеличение долгов покупателей;

- отсутствие прибыли (прироста активов) в течение длительного времени;

- иные причины.

Чрезмерно высокое значение размера собственного оборотного капитала также не должно восприниматься как положительное явление. Избыточная величина говорит о неэффективном использовании активов компании. Это может выражаться, например, в привлечении кредитов банков в большем объеме, чем необходимо, или необдуманном использовании чистой прибыли. Получить равную 0 сумму оборотного капитала возможно во вновь созданных компаниях или фирмах, активно привлекающих для текущей деятельности кредитные ресурсы.

Проводя регулярное обследование уровня собственного оборотного капитала, компания может своевременно повлиять на него с целью поддержания его оптимальной величины. К мероприятиям, улучшающим параметры оборотных средств, относится:

- уменьшение остатков материалов на складах;

- своевременный контроль за взысканием дебиторской задолженности и недопущение просрочек.

Список возможных действий достаточно широк и должен применяться управленцами в зависимости от конкретной ситуации на основе детальной информации о структуре активов и пассивов.

***

На основании данных бухгалтерского баланса можно рассчитать размер собственного оборотного капитала на определенную дату. Для этого существуют 2 формулы, каждая из которых дает верный результат, но при использовании различных статей отчетности. Итоговая сумма вычислений в полной мере характеризует объем средств, выделенных на текущее финансовое обслуживание оборотных активов компании, поддержание ее основной детальности.

В процессе исследования состояния и общего размера собственного оборотного капитала можно оценить результаты его применения и разработать мероприятия по совершенствованию его структуры, направлений использования, поиску путей увеличения или, напротив, уменьшения до оптимального уровня.

Похожие статьи

- Оборотный капитал в балансе, строка

- Политика финансирования оборотного капитала

- Управление оборотным капиталом корпорации

- Прирост оборотного капитала: расчет

- Чистые оборотные средства

Как правильно управлять ЧОК?

Рабочий капитал нуждается в эффективном регулировании. Оптимальными мероприятиями в данном направлении могут стать:

- оценка уровня и структуры текущих активов;

- установление и контроль соблюдения пропорций между долгосрочными и краткосрочными займами, оборотными активами и обязательствами;

- оптимизация инвестирования в каждый из текущих активов и структуры пассивов баланса;

- формирование оптимального соотношения кредиторской и дебиторской задолженности;

- поддержание ликвидности компании и мониторинг денежных потоков.

Любая компания должна определить для себя оптимальный размер ЧОК и по нему подгонять величину текущих активов и обязательств. Только так она сможет сохранить свою рентабельность и платежеспособность на необходимом уровне.

Оборотный капиталвычисляется на основе данных об активах и пассивах фирмы по простым формулам. Но полученный результат без детализированной информации о структуре и источниках оборотного капитала

не слишком много дает в плане последующего анализа. Подробности – в нашей статье.

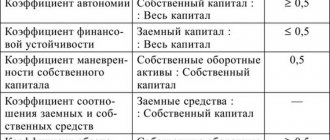

Анализ СОС

Сам по себе показатель собственных оборотных средств не несет в себе никакой информации. Анализировать его необходимо параллельно с запасами как наименее ликвидными активами и другими источниками финансирования (величиной кредитов и т.д.). Тут важно соотношение и его изменение в динамике.

Цели анализа СОС для руководителя фирмы:

- выявить стоимость основных оборотных средств организации;

- определить сумму излишка или дефицита СОС;

- выявить возможную угрозу платежеспособности;

- установить, как изменилась ситуация в динамике.

Понять, достаточно ли СОС предприятию, можно с помощью коэффициента обеспеченности собственными оборотными средствами. Этот показатель используется для определения несостоятельности (банкротства) предприятия.

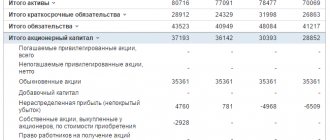

Как рассчитать ЧОК: примеры

Как рассчитать значение показателя на практике и оценить на его основе финансовое состояние компании? Стоит рассмотреть несколько примеров расчета.

| Код показателя | Статья баланса |

| Оборотные активы | |

| Текущие обязательства | |

| Net Working Capital |

Вывод! В 2015 году величина рабочего капитала возросла. Стремление компании в следующем году более эффективно использовать ресурсы привело к ухудшению ее платежеспособности. В краткосрочной перспективе оно может столкнуться с невозможностью покрытия своих текущих обязательств.

Рисунок 1. Динамика NWC для ПАО «НК «Роснефть» в 2014-2016 гг., млрд руб.

Динамика рабочего капитала показывает потерю нефтяной корпорацией «Роснефть» своей «подушки безопасности» в 2016 году.

| Код показателя | Статья баланса |

| Оборотные активы | |

| Текущие обязательства | |

| Net Working Capital |

Вывод! Величина показателя растет, следовательно, повышается финансовая устойчивость предприятия и его способность отвечать по своим обязательствам в краткосрочном периоде.

Рисунок 2. Динамика NWC для ПАО «Камаз» в 2014-2016 гг., млн руб.

Динамика коэффициента, рассчитанного на основании данных бухгалтерских балансов ПАО «Камаз» за 2015 и 2021 годы, показал его рост. Для столь крупного машиностроительного гиганта, требующего значительного объема ресурсов для обеспечения стабильного функционирования, рост NWC – весьма благоприятная тенденция.

Характеристика собственного капитала коммерческой компании

Любой вид предпринимательской деятельности требует наличия на первоначальном этапе определенной суммы собственных средств. Как правило, она складывается из учредительных взносов одного или нескольких собственников бизнеса в форме денежных средств, средств производства, автомобилей и недвижимости. На их основе в дальнейшем строится вся работа компании, так как без материального обеспечения она была бы просто невозможна. В то же время каждый вид активов обладает разной степенью отдачи в процессе использования и может быть реализован в течение разных временных промежутков.

Предположим, в качестве направления бизнеса было выбрано изготовление пластиковой тары. Для этого есть необходимые машины, отведены производственные площади. Однако без наличия свободных средств на расчетном счете и в кассе не получится закупить сырье, материалы, оплатить услуги квалифицированных рабочих, и идея не сможет быть реализована.

Как же получить необходимую сумму денег для успешного старта и последующего поддержания производства? Вариантов достаточно много:

- получить заем под проценты в кредитном учреждении;

- занять у более успешного товарища;

- распродать имеющееся в наличии «лишнее» имущество.

Данным перечнем все возможные варианты не исчерпываются, поскольку человеческая изобретательность безгранична и вполне реально появление новых идей, как обзавестись деньгами.

Оборотный капитал

необходим для поддержания непрерывной деятельности компании. Он авансирует ее еще до получения первых входящих денежных потоков на начальном этапе и помогает обеспечить дальнейшую непрерывную циркуляцию материалов и ресурсов в производстве, торговле, сельском хозяйстве или сфере услуг. Вычисление размера

оборотного капитала

дает предпринимателю информацию о его возможностях в бизнесе, способности поддержать хозяйственные процессы на должном уровне, без непредвиденных задержек и остановок.

Источники финансирования оборотного капитала

С точки зрения выбора источника финансирования в оборотном капитале предприятия выделяют его постоянную и переменную части. Постоянная часть обычно финансируется за счет долгосрочного заемного или собственного капитала. В свою очередь, его переменная часть (например, сезонная или непредвиденная потребность) обычно финансируется за счет краткосрочных источников долгового финансирования.

- Краткосрочный кредит . Если у предприятия возникла временная потребность в дополнительном оборотном капитале, краткосрочный кредит (срок погашения менее 12 месяцев) является удобным источником финансирования.

- Кредитная линия . В случае если потребность в дополнительном финансировании невозможно предугадать заранее, кредитная линия может удовлетворить ее в сжатые сроки.

- Факторинг . Недостатком этого источника финансирования является высокая стоимость, но он может использоваться, когда другие источники недоступны.

- Торговая дебиторская задолженность . Если у предприятия есть надежная деловая репутация, его менеджмент может попросить поставщиков об увеличении отсрочки платежа, например с 30 до 40 дней. Недостатком этого источника финансирования является то, что увеличение торговой дебиторской задолженности не является хорошим знаком для других кредиторов.

- Финансирование за счет собственных средств . Нераспределенная прибыль является широко используемым источником финансирования дополнительной потребности в оборотном капитале. В исключительных случаях собственники могут предоставить дополнительные средства путем увеличения уставного капитала.