Главная — Статьи

В своей деятельности налогоплательщики часто прибегают к услугам посредников как выгодному способу при расчетах за товары (работы, услуги). Посредники, используя свои контакты, опыт и специализации, обеспечивают широкую доступность товара и доведение его до конкретного потребителя. Однако в процессе работы возникает масса затруднений у обеих сторон сделки, одними из которых являются составление и выставление счетов-фактур. Этим вопросом и займемся в данной статье.

Порядок выставления счетов-фактур

Общим для всех посредников (комиссионера, агента, поверенного) является то, что они действуют в интересах заказчика и за его счет, все ими полученное от третьих лиц является собственностью заказчика и подлежит передаче ему. Расчеты между заказчиком и третьими лицами могут производиться как непосредственно с участием посредника, так и без него. Выступая в рамках договора комиссии, посредник (комиссионер) от своего имени выписывает все необходимые документы, связанные с совершением сделки при реализации товара. Аналогично поступает и посредник (агент), действуя в рамках агентского договора от своего имени и в интересах принципала. Они обязаны выполнить определенный порядок действий по выставлению счетов-фактур для того, чтобы комитент (принципал), являясь плательщиком НДС, мог выполнить свои обязанности по расчетам НДС. При реализации товаров (работ, услуг), а так же при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) выставляются соответствующие счета-фактуры (п. 3 ст. 168 НК РФ). Порядок выставления счетов-фактур регламентируется Правилами ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по НДС, утвержденными Постановлением Правительства РФ от 02.12.2000 N 914 (далее — Правила).

Вводная информация

Современная проверка по НДС представляет собой перекрестный контроль поставщиков и покупателей, участвующих в одной и той же сделке. Налоговики изучают сведения, занесенные в книги покупок и книги продаж, а при посреднических сделках — еще и в журнал учета полученных и выставленных счетов-фактур (далее — журнал). Если данные по всем контрагентам согласуются между собой, инспекторы признают, что нарушений не было. В противном случае сделка попадает в разряд подозрительных со всеми вытекающими отсюда последствиями (подробнее об этом читайте в статьях «НДС «под колпаком», или всеобщая камералка» и «Декларация по НДС за 3-й квартал: что проверят налоговики и как избежать типичных ошибок при заполнении декларации»).

Провести автоматическую сверку счетов‑фактур с контрагентами

В рамках перекрестного контроля инспекторы в числе прочего изучают такой реквизит, как код вида операции (КВО). Перечень кодов утвержден приказом ФНС России от 14.03.16 № ММВ-7-3/[email protected] (см. «С 1 июля в книгах покупок, продаж и журнале учета счетов-фактур нужно будет указывать новые коды операций»). В комментируемом письме рассказано, какие значения КВО и других «ключевых» реквизитов нужно указывать при различных посреднических операциях, чтобы сделка не вызывала подозрений. Также авторы письма пояснили, каким образом каждый участник должен зарегистрировать счета-фактуры. Рассмотрим правила, которые нужно применять при различных вариантах посреднических сделок.

Реализация товара

Для составления посреднического счета-фактуры следует обратиться к п. 24 Правил. Обязанность по составлению счета-фактуры при реализации возникает у посредника (комиссионера, агента), когда он выступает от своего имени. Комиссионер (агент) составляет счет-фактуру от своего имени при получении аванса (предоплаты) в счет предстоящих поставок товаров в двух экземплярах. Аналогично он действует при реализации товара. Один экземпляр передается покупателю, второй подшивается в журнал учета выставленных счетов-фактур без регистрации его в книге продаж. В свою очередь, комитент (принципал) выставляет счет-фактуру на имя посредника, регистрируя его в книге продаж. В этом счете-фактуре отражаются показатели счета-фактуры, выставленного посредником покупателю. У посредника данный счет-фактура в книге покупок не регистрируется. Посредник выставляет доверителю (комитенту, принципалу) отдельный счет-фактуру на сумму своего вознаграждения по договору поручения (комиссии, агентскому договору). Этот счет-фактура регистрируется в установленном порядке у поверенного (комиссионера, агента) в книге продаж, а у доверителя (комитента, принципала) — в книге покупок.

Как расшифровать термин «сводный счет-фактура»

Официальной расшифровки этого понятия не существует. В общем виде сводным можно признать любой документ, составленный на основании нескольких первичных документов. Соответственно, сводным можно считать счет-фактуру, в котором объединены сведения из нескольких счетов-фактур.

Информацию о сводном счете-фактуре можно узнать из разных источников:

- Ст. 158 НК РФ — этой нормой предусмотрено составление сводного счета-фактуры при реализации предприятия в целом как имущественного комплекса. В нем выделяются в самостоятельные позиции виды имущества, сумма дебиторской задолженности, стоимость ценных бумаг и другие составные элементы активов баланса.

- Правила заполнения счетов-фактур, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137 — они предусматривают возможность выставления сводных счетов-фактур в определенных ситуациях и содержат общие требования к счету-фактуре.

- Разъяснения Минфина и ФНС — чиновники в ответах на частные запросы расшифровали порядок заполнения сводных с/ф в разных ситуациях: в долевом строительстве, по комиссионным и агентским сделкам, в других случаях.

Как оформить сводный счет-фактуру, если принципал реализует товар через агента, узнайте в этом материале.

Об особенностях оформления сводных с/ф в отдельных ситуациях с позиции ФНС и Минфина расскажем далее.

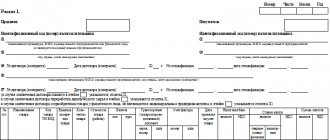

Составление счетов-фактур при реализации

Как правило, у посредников не возникало вопросов по составлению счетов-фактур при реализации товаров. В данном случае действует общий порядок, предусмотренный п. 3 ст. 168, ст. 169 НК РФ и Правилами. В Письме ФНС России от 04.02.2010 N ШС-22-3/[email protected] (далее — Письмо N ШС-22-3/[email protected]) налоговое ведомство еще раз его указало. Комиссионер (агент) при получении аванса (предоплаты) заполняет счет-фактуру следующим образом: — в строке 1 счета-фактуры комиссионером (агентом) указываются дата выписки и порядковый номер счета-фактуры в хронологическом порядке; — в строках 2, 2а, 2б указываются наименование и местонахождение комиссионера (агента) в соответствии с учредительными документами, а также его ИНН и КПП; — в строках 3 и 4 ставятся прочерки; — в строке 5 указываются реквизиты (номер и дата) платежно-расчетного документа или кассового чека (при расчете с помощью платежно-расчетных документов или кассовых чеков, к которым прилагается счет-фактура) о перечислении покупателем предварительной оплаты комиссионеру (агенту). В случае предоплаты в безденежной форме расчетов ставится прочерк; — строки 6, 6а и 6б заполняются в порядке, указанном в Правилах; — в графе 1 указывается наименование поставляемых товаров (описание работ, услуг), имущественных прав; — в графах 2 — 6 ставятся прочерки; — в графе 7 указывается налоговая ставка, определяемая согласно п. 4 ст. 164 НК РФ (10/110 или 18/118); — в графе 8 указывается сумма налога, определяемая в соответствии с п. 4 ст. 164 Кодекса. — в графе 9 ставится сумма полученной предоплаты с учетом суммы НДС; — в графах 10 и 11 ставятся прочерки. Для наглядности приведем пример.

Пример. ООО «Комиссионер» получило 100%-ную предоплату от ООО «Покупатель» платежным поручением от 07.12.2010 N 77 в размере 118 000 руб., в том числе НДС — 18 000 руб. за 10 единиц товара 1, приобретая его для ООО «Комитент». «Комиссионер», получив предоплату, составит на имя покупателя счет-фактуру. При реализации товара 17 декабря комиссионер составит на имя покупателя счет-фактуру. При этом он: — в строке 1 указывает дату выписки и порядковый номер счета-фактуры в хронологическом порядке; — в строках 2, 2а, 2б указывает наименование и местонахождение комиссионера (агента) в соответствии с учредительными документами, а также его ИНН и КПП; — строку 5 заполняет в случае получения предоплаты. Указываются реквизиты (номер и дата) платежно-расчетного документа или кассового чека (при расчете с помощью платежно-расчетных документов или кассовых чеков, к которым прилагается счет-фактура) о перечислении покупателем предварительной оплаты комиссионеру (агенту). В случае предоплаты в безденежной форме расчетов ставится прочерк; — строки 3, 4, 6, 6а и 6б, графы 1 — 11 заполняет по общим правилам. Счета-фактуры, которые «Комиссионер» выставляет покупателю (авансовые и при реализации), подписываются его уполномоченными представителями. Для наглядности примера составления счета-фактуры «Комитентом» приведем вариант, когда он выставляет счет-фактуру на имя комиссионера при отгрузке товара. Как видим, все не так уж сложно. Все трудности возникают при варианте приобретения товаров (работ, услуг) через посредника.

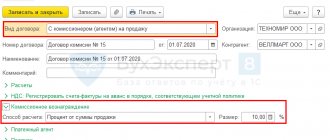

Комитент применяет ОСН, комиссионер — УСН

При осуществлении операций по реализации товаров комитент и комиссионер составляют и выставляют счета-фактуры в том же порядке, что и в ситуации, когда оба они являются плательщиками НДС. Комиссионер ведет журнал учета и ежеквартально представляет его в электронном виде в налоговую инспекцию.

Счета-фактуры

Поскольку комитент — плательщик НДС, реализация его товаров комиссионером облагается данным налогом. А значит, комиссионер должен выписать счет-фактуру, даже если он применяет УСН. Аналогичной позиции придерживается и Минфин России (письма от 25.06.2014 № 03-07-РЗ/30534, от 01.07.2013 № 03-07-14/25028). Комиссионер заполняет этот счет-фактуру в порядке, предусмотренном п. 1 Правил заполнения счетов-фактур. Его данные комиссионер передает комитенту, который на их основании оформляет свой счет-фактуру на реализацию товаров.

Таким образом, документооборот по НДС в части счетов-фактур, выставляемых при реализации товаров по договору комиссии, в рассматриваемой ситуации аналогичен документообороту комитента и комиссионера, являющихся плательщиками НДС.

Так как комиссионер плательщиком НДС не является, счет-фактуру на свое вознаграждение по договору комиссии он не составляет.

Книга продаж

Согласно п. 20 Правил ведения книги продаж в ней не регистрируются счета-фактуры, выписанные комиссионером при реализации товаров комитента. Следовательно, комиссионер, применяющий УСН, книгу продаж при осуществлении посреднической деятельности не ведет.

Комитент выписанный на основании данных комиссионера счет-фактуру регистрирует в своей книге продаж. В графе 9 он указывает наименование комиссионера, а в графе 10 — его ИНН (подп. «м», «н» п. 7 Правил ведения книги продаж).

Журнал учета полученных и выставленных счетов-фактур

Поскольку при осуществлении посреднической деятельности комиссионер, применяющий УСН, выставляет счета-фактуры, он должен вести журнал учета (п. 3.1 ст. 169 НК РФ) в том же порядке, как и комиссионер — плательщик НДС.

Отметим, что согласно п. 5.2 ст. 174 НК РФ лица, не являющиеся плательщиками НДС, в случае выставления и (или) получения ими счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии обязаны представить в налоговые органы по месту своего учета журнал учета полученных и выставленных счетов-фактур в отношении указанной деятельности по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

В письме ФНС России от 08.04.2015 № ГД-4-3/[email protected] «О порядке представления декларации по НДС, а также журнала учета полученных и выставленных счетов-фактур за I квартал 2015 года» сказано, что направление вышеуказанными лицами журнала учета полученных и выставленных счетов-фактур осуществляется в рамках документооборота по представлению отдельных документов в налоговые органы (12 ДО), утвержденного приказом ФНС России от 09.11.2010 № ММВ-7-6/[email protected], с применением описи документов, утвержденной приказом ФНС России от 29.06.2012 № ММВ-7-6/[email protected]

Комитент журнал учета полученных и выставленных счетов-фактур не ведет.

Приобретение товара

Приходится констатировать факт, что в важном документе о порядке учета и составления счетов-фактур, в Правилах, ничего не сказано о порядке ведения документооборота при закупке товара по договорам комиссии и агентским договорам. Правда, время от времени чиновники посвящали этому свои письма. Так, в Письме МНС России от 21.05.2001 N ВГ-6-03/404 (далее — Письмо МНС России) сказано, что при приобретении товаров (работ, услуг) через поверенного (агента) основанием у доверителя (принципала) для вычета НДС по приобретенным товарам (работам, услугам) является счет-фактура, выставленный продавцом на имя доверителя (принципала). Когда счет-фактура выставлен продавцом на имя комиссионера (агента), основанием у комитента (принципала) для принятия НДС к вычету является счет-фактура, полученный от посредника. При этом посредник выставляет комитенту (принципалу) счет-фактуру с отражением показателей из счета-фактуры, выставленного продавцом посреднику. Посредник эти счета-фактуры в книге продаж не регистрирует. Кроме того, в более позднем Письме УМНС России по г. Москве от 17.09.2004 N 21-09/60455 поясняется, что принципал (комитент) имеет право на применение налоговых вычетов по НДС на основании счета-фактуры, выставленного агентом принципалу, показатели которого соответствуют показателям счета-фактуры, выставленного продавцом (исполнителем услуги) агенту с выделенной суммой НДС, а также при наличии отчета агента и оправдательных документов. Аналогичная позиция у Минфина России. В своем Письме от 14.11.2006 N 03-04-09/20 финансовое ведомство подчеркивает, что в случае приобретения товаров (работ, услуг) комиссионером для комитента за счет средств комитента при выставлении счетов-фактур комитенту следует применять порядок, аналогичный порядку, предусмотренному абз. 2 п. 24 Правил. В данной ситуации комиссионер выписывает счет-фактуру для комитента с отражением в нем показателей счета-фактуры, выставленного продавцом комиссионеру. При этом такие счета-фактуры у комиссионера в книге покупок и книге продаж не регистрируются. На основании положений п. 8 Правил в целях применения налоговых вычетов счет-фактура, полученный комитентом от комиссионера, регистрируется им в книге покупок. При этом суммы НДС, указанные в счете-фактуре комиссионера на имя комитента, подлежат вычету у последнего при выполнении условий ст. ст. 171, 172 НК РФ и при наличии копий первичных учетных и расчетных документов, полученных от комиссионера. Тем самым подчеркивается, что важным документом для комитента (принципала) в целях принятия НДС к вычету является счет-фактура комиссионера (агента) на его имя с отражением показателей из счета-фактуры, выставленного продавцом на имя посредника. До этого момента все вроде понятно. Мы подходим к самому главному! Как же составляются эти счета-фактуры?

Счет-фактура у комиссионера при продаже товаров (работ, услуг)

При продаже товаров (работ, услуг) комитента — плательщика НДС вы должны оформлять и выставлять покупателям счета-фактуры от своего имени.

Копии этих счетов-фактур передавайте комитенту. Комитент возьмет из копии данные о покупателе, об отгруженных товарах или полученных авансах, оформит счет-фактуру от своего имени и передаст его вам.

Все счета-фактуры, которые вы выставляете покупателям и которые получаете от комитента, регистрируйте в журнале учета счетов-фактур. В книге продаж или книге покупок их регистрировать не нужно.

Выставлять счета-фактуры и вести журналы учета счетов-фактур нужно, даже если вы не являетесь плательщиком НДС (п. 3.1 ст. 169 НК РФ). Например, если вы на УСН.

Если вы плательщик НДС, вы также должны выставлять комитенту счета-фактуры на свое комиссионное вознаграждение (в том числе выплаченное вам авансом) или на другой доход, который вы получаете за свои услуги. Эти счета-фактуры вы регистрируете в книге продаж. В журнале учета их регистрировать не нужно (п. 1(2) Правил ведения журнала учета счетов-фактур).

Как комиссионеру заполнить счет-фактуру для покупателя при продаже товаров (работ, услуг) комитента

При заполнении счета-фактуры укажите:

- в строке 1 — номер счета-фактуры и дату. Номер указывайте тот, который идет у вас по порядку для исходящих счетов-фактур. Специальную нумерацию для «комиссионных» счетов-фактур вводить не нужно (пп. «а» п. 1 Правил заполнения счета-фактуры);

- строках 2, 2а и 2б — свое название, адрес, ИНН и КПП (Письмо Минфина России от 19.07.2017 N 03-07-09/45747).

Остальные строки и графы счета-фактуры заполняйте в обычном порядке.

Как комиссионеру выставлять и регистрировать счета-фактуры при продаже товаров (работ, услуг) комитента

Вы должны оформить и выставить покупателю счет-фактуру не позднее пяти календарных дней с даты (п. 3 ст. 168 НК РФ):

- отгрузки покупателю товаров (работ, услуг);

- получения от покупателя аванса.

Зарегистрируйте выставленный счет-фактуру в ч. 1 журнала учета счетов-фактур (п. п. 1, 3, пп. «а» п. 7 Правил ведения журнала учета счетов-фактур). В книге продаж его не регистрируйте.

Если в счете-фактуре одновременно есть товары ваши собственные (работы, услуги) и комитента, то этот счет-фактуру нужно регистрировать и в ч. 1 журнала учета счетов-фактур, и в книге продаж.

Передайте комитенту копию счета-фактуры. Перевыставлять его не нужно. На основе копии комитент выставит вам счет-фактуру с теми же показателями (пп. «и» — «л» п. 1 Правил заполнения счета-фактуры).

Зарегистрируйте счет-фактуру, который получили от комитента, в ч. 2 журнала учета счетов-фактур (п. п. 1, 3, пп. «а» п. 11 Правил ведения журнала учета счетов-фактур).

Составление счетов-фактур при покупке

Обратимся снова к Письму N ШС-22-3/[email protected] Прежде всего налоговое ведомство отсылает налогоплательщиков к п. 24 Правил и отмечает, что порядок, предусмотренный в нем, целесообразно применять при приобретении для комитента (принципала) товаров, работ, услуг, имущественных прав по договору комиссии (агентскому договору), предусматривающему приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента). Счет-фактура на реализованные комиссионеру (агенту) товары продавцом составляется в общеустановленном порядке. В свою очередь, комиссионер (агент) должен передать показатели счета-фактуры, полученного от продавца товара, заказчику-комиссионеру (принципалу). Для этой цели он составляет счет-фактуру комиссионеру (принципалу) с отражением показателей из счета-фактуры, выставленного продавцом посреднику. Дата выписки, указанных документов должны совпадать, порядковый номер составляемого комиссионером (агентом) документа указывается в хронологическом порядке (строка 1 счета-фактуры). Заполнение строк 2, 2а, 2б строго прописано и вызывает удивление. Дело все в том, что в данных строках, в соответствии с требованиями ФНС России, указываются наименование, место нахождения продавца в соответствии с учредительными документами, а также его ИНН и КПП. То есть проставляются реквизиты продавца товара, в то время как он не связан с комитентом (принципалом) никакими договорными отношениями. В строках 6, 6а, 6б указываются данные о покупателе (комитенте, принципале) в соответствиями с Правилами. И вот такой счет-фактуру подписывать должен руководитель и главный бухгалтер (либо иные уполномоченные лица) посредника (комиссионера, агента). Возникает странная ситуация. В данном счете-фактуре нет ни слова (данных) о посреднике, а подписи проставляются его ответственными лицами. Но налоговые органы настаивают на своем. Именно такой порядок заполнения счета-фактуры должен быть выполнен посредником при выставлении им счета-фактуры комитенту (принципалу). В противном случае последний не сможет принять сумму НДС к вычету, указанную в счете-фактуре комиссионера на имя комитента. Заказчик (комитент, принципал), получив товар, а также такой счет-фактуру, регистрирует этот документ в книге покупок и в журнале полученных счетов-фактур. Аналогично он поступает и со счетом-фактурой посредника на его вознаграждение. Обратите внимание на особый порядок заполнения строки 5 счета-фактуры. В ней указываются: — реквизиты (номер и дата составления) платежно-расчетного документа или кассового чека (при расчете с помощью платежно-расчетных документов или кассовых чеков, к которым прилагается счет-фактура), соответствующие реквизитам, указанным в счете-фактуре продавца (т.е. платежно-расчетного документа или кассового чека о перечислении посредником продавцу); — реквизиты (номер и дата составления) платежно-расчетного документа или кассового чека о перечислении заказчиком-комитентом (принципалом) предварительной оплаты посреднику-комиссионеру (агенту). Напоминаем, что в случае получения продавцом оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав с применением безденежной формы расчетов в строке 5 счета-фактуры, составленного комиссионером (агентом), проставляется прочерк. Для пояснения сказанного, воспользуемся данными приведенного выше примера. Только с тем изменением, что ООО «Комиссионер» приобретает для ООО «Комитент». «Комиссионер» произвел 100%-ную предоплату по платежному поручению от 07.12.2010 N 71 от продавцу за товар. Тот, в свою очередь, выставил счет-фактуру на предоплату «Комиссионеру». «Комиссионер» выдает «Комитенту» счет-фактуру, в котором отражены показатели счета-фактуры, выставленного ООО «Продавец» «Комиссионеру». При получении от «ПРОДАВЦА счета-фактуры от 17.12.2010 на отгруженный товар ООО «Комиссионер» выставляет счет-фактуру ООО «Комитент». Из примера видна вся, мягко говоря, «странность» заполнения счетов-фактур посредником комитенту (агенту). Не каждый руководитель как лицо, отвечающее в соответствии с законом, сразу сможет понять, что надо подписать документ, в котором нет информации (данных) о его фирме. Да и встречные проверки по таким счетам-фактурам, как показала практика, не так легко пройти. Какой же выход из данного положения, как можно облегчить ситуацию налогоплательщика? Попробуем разобраться, и ниже приведем аргументы.

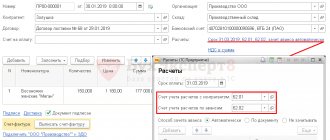

Комиссионер приобретает товар для комитента

Суть сделки заключается в следующем. Комитент поручает комиссионеру найти подходящего поставщика и договориться с ним, чтобы тот отгрузил товар для комитента. Таким образом, в сделке фигурируют три участника. Первый — это сторонний поставщик, второй — комитент (он же покупатель), третий — комиссионер, который является посредником между поставщиком и комитентом.

Документооборот комиссионера

Закупая товар, посредник действует в интересах комитента. Тем не менее, по договору, заключенному между поставщиком и комиссионером, все права и обязанности ложатся на комиссионера (п. 1 ст. 990 ГК РФ). Следовательно, во всех первичных документах, в том числе и в счете-фактуре, покупателем числится именно комиссионер.

Получив от продавца такой счет-фактуру, посредник должен зарегистрировать его в части 2 журнала учета полученных и выставленных счетов-фактур (п. 11 правил ведения журнала). Запись в книге покупок делать не нужно, поскольку товар принадлежит комитенту, и у комиссионера нет права на вычет.

Затем комиссионеру необходимо перевыставить счет-фактуру на имя комитента. В новых правилах заполнения счета-фактуры подробно расписано, как при этом заполнить строки 1, 2, 2а, 2б и 5 (см. таблицу ниже). Что касается граф перевыставленного счета-фактуры, то в них следует продублировать данные из граф счета-фактуры, оформленного поставщиком на имя комиссионера.

Перевыставленый счет-фактуру нужно зарегистрировать в части 1 журнала полученных и выставленных счетов-фактур (п. 7 правил ведения журнала). Запись в книге продаж не делается, потому что у комиссионера нет обязанности по начислению НДС.

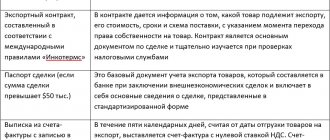

Какие сведения указать в счете-фактуре, перевыставленном на имя комитента-покупателя

| Поле счета-фактуры | Что указать |

| Строка 1 (номер и дата) | Порядковый номер в соответствии с индивидуальной хронологией комиссионера Дату счета-фактуры, оформленного продавцом на имя комиссионера |

| Строка 2 (продавец) | Сведения о стороннем поставщике: полное или сокращенное наименование организации, либо ФИО предпринимателя |

| Строка 2а (адрес продавца) | Место нахождения стороннего поставщика: юридический адрес организации, либо место жительство предпринимателя |

| Строка 2б (ИНН и КПП продавца) | ИНН и КПП стороннего продавца |

| Строка 5 (реквизиты платежно-расчетного документа) | Номера и даты платежно-расчетных документов на перечисление денег от комиссионера стороннему поставщику и от комитента комиссионеру |

Кроме того, посредник обязан составить отчет комиссионера (ст. 999 ГК РФ). В отчете надо расписать, какой товар и по какой цене был закуплен для комитента, когда состоялась оплата, и чему равно вознаграждение посредника.

Документооборот комитента

Комитент получает счет-фактуру, перевыставленный комиссионером, и регистрирует в части 2 журнала учета полученных и выставленных счетов-фактур (п. 11 правил ведения журнала).

Потом комитент регистрирует перевыставленный счет-фактуру в книге покупок, и получает право принять НДС к вычету.

Комитент должен в течение четырех лет хранить копию исходного счета-фактуры, выставленного поставщиком на имя комиссионера. Если этот документ составлен в бумажном виде, посредник должен его заверить, а комитент — подшить в папку. Если счет-фактура оформлен в электронном виде (например, с помощью системы «Диадок»), комиссионер должен просто передать его комитенту по электронным каналам связи (подп. «а» п. 15 правил ведения журнала; о передаче электронных счетов-фактур см. «Как будет происходить обмен электронными счетами-фактурами»).

Обратите внимание: комитенту не надо регистрировать копию исходного счета-фактуры ни в журнале, ни в книге покупок, ни в книге продаж.

Если была предоплата

При перечислении аванса поставщик выставляет счет-фактуру на имя комиссионера. Тот регистрирует документ в части 2 журнала, но не регистрирует в книге покупок.

Затем комиссионер перевыставляет «авансовый» счет-фактуру на имя комитента, регистрирует его в части 1 журнала, но не регистрирует в книге продаж.

Комитент регистрирует перевыставленный счет-фактуру на аванс в части 2 журнала, делает запись в книге покупок и получает право на вычет НДС с предоплаты. Впоследствии, когда продукция будет отгружена, комитент восстановит вычет в обычном порядке.

Плюс к этому комитент обязан подшить копию «бумажного» счета-фактуры на аванс, выставленного поставщиком на имя комиссионера и заверенного последним. Если счет-фактура на аванс оформлен в электронном виде, комитент должен получить его от комиссионера по электронным каналам связи. В обоих случаях необходимо хранить документ в течение четырех лет.

Комиссионное вознаграждение

Совершив сделку, посредник получает от комитента вознаграждение. Данная сумма является выручкой комиссионера.

На сумму вознаграждения комиссионер выставляет счет-фактуру и регистрирует его в части 1 журнала учета полученных и выставленных счетов-фактур. После чего посредник делает соответствующую запись в книге продаж (п. 20 правил ведения книги продаж) и начисляет НДС к уплате в бюджет.

Комитент регистрирует этот же счет-фактуру в части 2 журнала и делает запись в книге покупок (п. 11 правил ведения книги покупок). В результате комитент получает право принять к вычету «входной» НДС по услугам комиссионера.