Какие существуют варианты показать НДС

Суммы, которые поступают и уплачиваются компанией контрагентам, перед тем, как их отразить НДС в отчете о движении денежных средств, должны быть рассчитаны без учета размера налога. Сложность расчета без НДС заключается в том, что сбор заложен в показатели по платежам.

В бухгалтерском учете внесение и получение сумм с НДС не всегда получается отразить на счетах отдельно. Бухгалтера рассчитывают показатели выручки без размера сбора с использованием специального алгоритма.

Сначала берутся суммы оборота по дебетовым счетам 60, 62, 76 при корреспонденции кредитных счетов 51, 50. Полученные значения умножаются на тариф. Расчетная ставка может быть 10/110 или 20/120, если размер НДС равен 10 и 20% соответственно. Показатель, который останется после выделения значения, будет иметь название «очищенной от сбора» суммы поступлений.

Есть некоторые нюансы расчета, если разные виды услуг компании облагаются по различным ставкам. В таком случае сотруднику бухгалтерии необходимо разделить суммы поступлений по соответствующим тарифам и отдельно выделить и очистить сбор по категориям товаров. Чтобы сделать расчет более простым, можно открывать разные субсчета.

Согласно действующим актам, нельзя выбирать вариант представления сбора в ДДС. Если по некоторым обстоятельствам выделение и очищение отчислений невозможно, следует отобразить данный факт в уточнениях к ОДДС.

ПБУ 23 не содержит требования «сворачивать» денежные потоки по НДС

Авторы путеводителя просто переписали норму из ПБУ 23/2011, не имея ясного представления о том, что она означает и как ее реализовать на практике. Если бы эти авторы предложили конкретную методику отражения на нетто-основе платежей, связанных с НДС, тогда можно было бы понять, что они имеют в виду.

Согласно п. 16 ПБУ 23/2011 «Отчет о движении денежных средств» денежные потоки отражаются свернуто в случаях, когда они характеризуют не столько деятельность организации, сколько деятельность ее контрагентов, и (или) когда поступления от одних лиц обусловливают выплаты другим лицам. Далее в указанном пункте приводятся примеры таких денежных потоков. В частности, к ним относятся косвенные налоги в составе:

— поступлений от покупателей и заказчиков;

— (и) платежей поставщикам и подрядчикам;

— (и) платежей налога в бюджет (возмещения из бюджета).

Иными словами, «свернуть» можно денежные средства, которые в отчетном периоде поступили на расчетный счет от покупателей и затем были перечислены поставщикам и в бюджет, то есть поступления от одних лиц обусловили платежи другим лицам.

Данная норма к НДС относиться не может, несмотря на то, что это – косвенный налог. НДС исчисляется на момент отгрузки, и заявляется к вычету по мере принятия на учет товаров (работ, услуг, имущественных прав), независимо от движения денежных средств. Кроме этого, в налоговую базу по НДС налогоплательщики включают обороты и операции, которые никакого отношения к расчетам с покупателями (заказчиками) не имеют. Например, выполнение СМР хозспособом; использование товаров (работ, услуг) для собственных нужд; безвозмездная передача имущества; восстановление НДС и т.д. Таким образом, НДС к уплате в бюджет определяется методом начислений, а его налоговая база формируется не только из добавленной стоимости.

Обратите также внимание на то, что в ПБУ 23/2011 речь не идет конкретно об НДС. В пп. «б» п. 16 говорится о неких косвенных налогах. Для того чтобы быть свернутыми, эти налоги должны исчисляться кассовым методом по формуле: «получил от покупателя (минус) заплатил продавцу (минус) заплатил в бюджет».

Чтобы понять, «откуда ветер дует», я заново прочитала МСФО (IAS) 7 «Отчет о движении денежных средств». И не нашла там ничего, похожего на «измышления» про НДС в нашем ПБУ 23. Об отражении движения денежных средств на нетто-основе написано в п.п. 22 – 24 МСФО 7. Так вот, в МСФО (как и в ПБУ) рекомендуется отражать на нетто-основе (то есть свернуто) денежные поступления и выплаты от имени клиентов, когда движение денежных средств отражает деятельность клиента, а не деятельность предприятия. И приведены следующие примеры таких потоков:

— принятие и выплата вкладов до востребования банка;

— средства клиентов инвестиционной компании;

— арендная плата, собираемая от имени владельцев недвижимости и передаваемая им.

Принцип для «сворачивания» денежных потоков предельно прост: получил в отчетном периоде «чужие» деньги и отдал их по назначению в этом же отчетном периоде.

Вычитание НДС из поступлений и платежей не только не несет никакой полезной информации для пользователей отчетности, а наоборот, искажает реальную картину движения денежных средств, и делает «денежный» отчет совершенно бесполезным для прогнозирования будущих потоков денежных средств.

Движение НДС: показываем обособленно и свернуто

Все поступления в компании и переведенные контрагентом суммы перед заполнением отчета о движении денежных средств нужно очистить от показателя налога. Такая ситуация может вызвать трудности у бухгалтеров, так как в бухгалтерском учете оплата и внесение сборов не всегда обособленно отражена на счете.

В связи с этим некоторые применяют расчетную методику очищения выручки от НДС. Для этого берутся суммы оборотов по счетам ДТ 60, 62, 76, КТ 51, 50. Полученное значение умножается на расчетную ставку.

Если присутствуют операции, облагаемые по тарифу 20% и 10%, то процесс расчета усложняется. Чтобы определить показатель без сбора расчетным путем, потоки делятся по операциям с разными тарифами. Также происходит очищение сбора от размера собственных платежей. Платежи отображаются в ОДДС без отчислений, потоки – свернуто. Если не получается выделить потоки НДС, об этом нужно указать в специальных пояснениях.

Выводы

Отчет о движении денежных средств является удобным инструментом, который используется в операционном и аналитическом управлении с фиксирования денсредств на начало периода, и «заканчиваясь» подсчетом остатка на его конец, отчет о движении денежных средств, заполненный правильно и целиком, содержит исчерпывающую информацию по таким областям деятельности фирмы, как операционная деятельность, инвестиции и финансы.

В конечном итоге, отчет о движении денежных средств – это и показатель текущей эффективности компании, и документ, выступающий в качестве индикатора успеха долговременных перспектив бизнеса. Он позволяет оценить операционную ликвидность компании, ее платежеспособность и даже финансовую эластичность.

Самостоятельная проверка

Проверить, насколько верно учитывается сумма НДС в отчете, можно самостоятельно. Для этого нужно обратить внимание на строку 4119. Чтобы провести проверку, используется специальная формула для установления итогового потока.

Чтобы рассчитать итоговый поток, нужно из полученных сумм налога от покупателя вычесть оплаченный сбор поставщикам, выплаты в бюджет. К полученному значению прибавляется размер возвращенного сбора.

Пример отражения НДС в ОДДС

Чтобы понять, как показывать НДС в документе, рекомендуется ознакомиться с примером. Например, есть компания с ограниченной ответственностью «Гранд». Сумма поступивших от покупателей взносов по налогу составила 2000 ед. Размер перечисленных взносов поставщикам – 500 ед. В бюджет направлена сумма в 200 ед. Сумма поступлений рассчитана как (2000 – 500 – 200) = 1300 ед.

Она отражается в стр. 4119. Есть определенная методика расчета показателя по стр. 4121 платежей поставщикам. Нужно сложить обороты. После отнимаются размеры сбора – платежей поставщикам.

Если в строке 4121 вносятся данные по продажам внеоборотных активов, данные счетов 50-52 складываются в корреспонденции со 62 счетом по показателям от продажи основных средств. Из полученного показателя отнимается налог.

Перед указанием данных в строку 4221 платежей в связи с приобретением внеоборотных активов, нужно прибавить обороты. В расчет берутся суммы, которые были внесены за основные средства. Из полученного результата убирается сбор.

Пример заполнения ОДДС

Есть некоторые особенности заполнения документа, часто возникают вопросы, как начислять платежи, где их требуется отображать. Сначала требуется заполнить показатели денежных потоков от текущих операций, платежи и поступления. Платежи отображаются по продажам продукции, по взносам за аренду, перепродажи, прочие поступления.

В платежах указывается оплата труда работникам, проценты по долгам, налоги на прибыль и другие платежи. При отсутствии показателя ставится прочерк.

Особенности составления отчёта о движении денежных средств

Отчёт о движении денежных средств (ОДДС) даёт представление о том, как организация генерирует денежные средства, где их получает и куда тратит. На основании ОДДС рассчитываются коэффициенты ликвидности, платежеспособности, рентабельности и другие.

ОДДС составляется по правилам, изложенным в одноименном ПБУ 23/2011 (Приказ Минфина № 11н от 02.02.2011 г.). ОДДС – составная часть годовой бухгалтерской отчётности.

ОДДС раскрывает движение денежных средств и денежных эквивалентов в трёх направлениях – текущая, инвестиционная и финансовая деятельность.

Денежные средства – те, что находятся на расчётных счетах и в кассе организации. Денежные эквиваленты – финансовые вложения, которые можно быстро обменять на деньги (например, банковские депозиты, высоколиквидные облигации). В ПБУ 23/2011 (п.23) указано, что организация самостоятельно определяет для себя в учетной политике, какие из финансовых вложений можно отнести к денежным эквивалентам.

Некоторые операции с денежными средствами не включаются в ОДДС (п. 6 ПБУ 23/2011), например, покупка денежных эквивалентов или их погашение (без процентов), обмен валюты (без курсовых разниц), движение денег между своими расчётными счетами, между счетами и кассой.

Регуляторы бухучёта – и государственный в лице Минфина, и негосударственный в лице Бухгалтерского методологического ) – довольно часто дают рекомендации по заполнению ОДДС. Минфин это делает в своих ежегодных «Рекомендациях по проведению аудита бухгалтерской отчетности», а БМЦ выпускает рекомендации по мере запросов составителей отчетности.

При подготовке ОДДС проверьте ряд важных моментов

1.

Есть такие операции, которые при отражении в ОДДС следует делить на две. Так, погашение обязательства одной суммой, включающей долг вместе с процентами, необходимо разделить: уплату процентов по заемным обязательствам отразите в составе текущей деятельности, а возврат основной суммы долга покажите как финансовую операцию (п. 13 ПБУ 23/2011).

2.

В разделе «Денежные потоки от текущих операций» выплаченную заработную плату отразите вместе с удержаниями (НДФЛ, исполнительные листы и др.) («Рекомендации аудиторам… за 2013 г.», письмо Минфина от 29.01.2014 г. № 07-04-18/01). В эту же статью «в связи с оплатой труда работников» включите суммы страховых взносов во внебюджетные фонды («Рекомендации аудиторам… за 2015 год» (письмо Минфина от 22.01.2016 г. № 07-04-09/2355).

3.

Если у организации есть дочерние (зависимые, основные) общества – выделяйте отдельно в ОДДС денежные потоки между организацией и такими обществами (п. 20 ПБУ 23/2011).

4.

Выплату дивидендов собственникам отразите в разделе «Денежные потоки от финансовых операций», при этом сумма дивидендов должна включать НДФЛ («Рекомендации аудиторам…за 2021 год», письмо Минфина от 27.12.2019 г. № 07-04-09/102563).

5.

Проценты от банка за пользование денежными средствами, зачисленные на счет организации по договору банковского счёта, отнесите к текущим операциям («Рекомендации аудиторам… за 2021 год» (письмо Минфина от 19.01.2018 г. № 07-04-09/2694).

6.

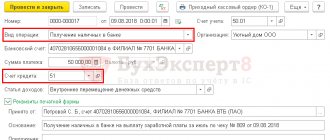

Поступления от покупателей и выплаты поставщикам укажите в ОДДС без учёта НДС. НДС в ОДДС отражают «свернуто».

Подсчёт «свёрнутого» НДС – пожалуй, самая трудоёмкая операция при составлении рассматриваемого отчета.

В п. 16 ПБУ 23/2011 перечислены денежные потоки, представляемые в ОДДС свёрнуто (получение и выплата денег комиссионерами или агентами, косвенные налоги в поступлениях от покупателей и платежах поставщикам, получение арендодателями компенсаций коммунальных платежей от арендаторов и перечисление этих платежей поставщикам коммунальных услуг и пр.).

Для расчета итогового потока по НДС нужны данные:

—

(1) суммы НДС, полученные от покупателей;

—

(2) суммы НДС, перечисленные поставщикам (причем только те суммы налога, которые будут приниматься к вычету, например, из льготируемых или необлагаемых налогом операций НДС выделять не нужно);

—

(3) суммы НДС, уплаченные в бюджет;

—

(4) суммы НДС, возмещенные из бюджета.

Итоговый поток в части НДС рассчитайте по формуле: (1) – (2) – (3) + (4).

В своём письме от 27.01.2012 № 07-02-18/01 Минфин рекомендует итоговую сумму НДС отразить в разделе «Денежные потоки от текущих операций» по строке «прочие поступления» (положительный результат) или «Прочие платежи» (отрицательный результат).

Пример:

Платежи от покупателей – 180 млн, в т. ч. НДС – 30 млн;

Оплата поставщикам – 108 млн, в т. ч. НДС – 18 млн (16 млн заявлены к вычету, 2 млн включены в расходы, так как поступившие от поставщиков ценности будут направлены для совершения необлагаемых НДС операций);

НДС уплачен в бюджет – 12 млн.

Итоговая (свёрнутая) сумма НДС составит 2 млн руб. (30 млн – 16 млн – 12 млн). Отразите 2 млн руб. в составе денежных потоков по текущей деятельности по строке «Прочие поступления».

При заполнении ОДДС в разделе «Денежные потоки от текущих операций» будет отражено:

—

по строке «Поступления от продажи продукции…» (4111) – 150 млн (180 млн – 30 млн);

—

по строке «Прочие поступления» (4119) – 2 млн;

—

по строке «Платежи поставщикам…» (4121) – 92 млн (108 млн – 18 млн + 2 млн).

В рекомендации БМЦ № Р-20/2011 КпР «Свёрнутое представление НДС в отчёте о движении денежных средств» также рассмотрен пример расчёта и свёрнутого отражения налога.

ОДДС можно отправить через

«Онлай-Спринтер»– практичный и удобный сервис электронной отчётности

ОДДС находится в составе годовой бухгалтерской отчётности, а именно в формах отчётов:

—

0710099 – бухгалтерская (финансовая) отчётность;

—

0710096 – упрощённая бухгалтерская (финансовая) отчётность.

отчетность бухгалтерская отчетность

Отправить

Запинить

Твитнуть

Поделиться

Поделиться

Наиболее распространенные ошибки

Один из распространенных недочетов – некорректный показ сумм НДС в отчете, особенно, если не добавлены скобки. Например, если сумма получилась отрицательной, в отчете она показывается в скобках.

Другой частой ошибкой является некорректное отражение показателя денежной суммы НДС к уплате. Если при определении налога величина со знаком плюс, она в особом порядке указывается в отчете.

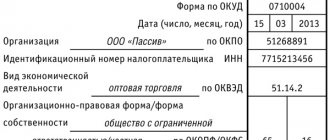

Форма 4 бухгалтерской отчетности: отчет о движении денежных средств

Существуют некоторые особенности отражения НДС (добавленной стоимости) в ОДДС. Данный отчет (форма 4) показывает структуру движения потока от деятельности организации. Форма является финансовым отчетом, где отображены данные за отчетный период. Эта форма не является промежуточной отчетностью.

Документ утвержден по форме 4 приказом Министерства Финансов РФ. Он составлен согласно правилам. База в нем включает поступления из доходной и расходной части по всем видам операций. Значения в документации отображаются в рублях. При поступлении денег в иной валюте показатели пересчитываются по курсу ЦБ на время поступления отчислений.

Нумерация (коды) строк

В типовой форме отчета о движении денежных средств не предусмотрена нумерация строк. Коды можно проставить самостоятельно, взяв их из приложения 4 к приказу Минфина России от 2 июля 2010 г. № 66н. Обязательно так нужно сделать, когда организация сдает отчетность в отделение статистики и другие контролирующие ведомства. Например, строке «Поступления – всего» раздела «Денежные потоки от текущих операций» соответствует код 4110.

Если же отчетность составляете лишь для акционеров или для других пользователей, не являющихся представителями госконтроля, то строки отчета о движении денежных средств нумеровать не обязательно. Это следует из пункта 5 приказа Минфина России от 2 июля 2010 г. № 66н.