НДФЛ: срок уплаты по больничным листам в 2020-2021 годах

Согласно п. 1 ст. 217 НК РФ пособие по временной нетрудоспособности следует облагать подоходным налогом. Однако существует также норма, исходя из которой НДФЛ не удерживается из пособия по беременности и родам, несмотря на то, что больничный выдается и в этом случае тоже.

Все сроки, которые должен соблюдать работодатель при оформлении больничных листов и выплат по ним, определены в законе «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ (п. 1 ст. 15).

Важно! С 2021 года работодатель рассчитывает и выплачивает пособие только за первые три дня болезни и с этой суммы удерживает НДФЛ. Остальное работник получает напрямую от ФСС. Налог со своей части удерживает фонд. Памятку по новым правилам работы с пособиями вы найдете у нас на сайте. Далее в статье ПВН — это вся сумма пособия для выплат 2021 года, и оплата первых 3 дней болезни — для 2021-го.

Посмотреть образец заполнения больничного листа при оплате больничного по-новому вы можете в КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

А теперь перейдем собственно к отражению больничного в 6-НДФЛ.

В тот день, когда доход в виде ПВН фактически выплачен, он для целей обложения НДФЛ считается полученным (подп. 1 п. 1 ст. 223 НК РФ) и с него исчисляется и удерживается НДФЛ (п. 3, 4 ст. 226 НК РФ). Таким образом, между ПВН и зарплатой существует принципиальное различие в определении даты получения дохода для отражения в форме 6-НДФЛ:

- для зарплаты он соответствует последнему дню месяца, за который осуществлено ее начисление (п. 2 ст. 223 НК РФ);

- для ПВН он совпадает с днем выплаты, и то обстоятельство, что фактически расчет величины пособия произведен раньше, значения не имеет (письмо ФНС России от 25.01.2017 № БС-4-11/[email protected], от 01.08.2016 № БС-4-11/13984).

Разными будут и сроки уплаты налога (п. 6 ст. 226 НК РФ):

- с зарплаты налог надо перечислить в ближайший следующий за выплатой рабочий день;

- для оплаты налога с ПВН срок соответствует последнему дню месяца выплаты пособия.

Таким образом, ПВН может выплачиваться одновременно с выплатой зарплаты (т. е. с ее оплатой за 1 или 2 половину месяца), но даты получения дохода и сроки для уплаты налога по пособию и зарплате будут определяться по разным принципам.

Как в 6-НДФЛ отразить различные выплаты, разъяснили эксперты КонсультантПлюс. Получите бесплатный пробный доступ к системе и переходите к Готовому решению.

О том, насколько правомерно зарплату, выдаваемую за 1 половину месяца, называть авансом, читайте в статье «Как выплачивается аванс — новые правила и порядок выплат».

В каких случаях больничный отражается в 6-НДФЛ

Суммы начисленных пособий по временной нетрудоспособности подлежат включению в декларацию 6-НДФЛ. Исключения составляют пособия по беременности и родам, которые подоходным налогом не облагаются. Важно помнить, что датой получения дохода по больничному листу в 6-НДФЛ является день перечисления денег работнику, в отличие от заработной платы, для которой такая дата совпадает с последним днем месяца. Оплатить налог организация обязана до конца месяца, в противном случае при проверке ФНС начислит пени.

Как заполнять больничные по новым правилам

С 14 декабря работать с больничными нужно по-новому! Правила изменил Приказ Минздрава №925н от 01.09.2020.

Эксперты КонсультантПлюс подготовили обзор поправок и новую инструкцию. Используйте ее бесплатно.

Правила заполнения строк 6-НДФЛ: отражаем операции по обработке больничного

Покажем, как отразить больничный лист в 6-НДФЛ, с привязкой осуществляемых действий к строкам формы отчета за 2021 год.

Важно! КонсультантПлюс предупреждает С отчетности за I квартал 2021 года нужно подавать расчет 6-НДФЛ по новой форме. В его составе нужно сдавать справку о доходах и суммах налога физлица (сейчас это 2-НДФЛ). В приложении к приказу, утвержденному ФНС, есть и форма справки о доходах, которую выдают работникам. Подробнее обо всех изменениях в формах 6-НДФЛ и 2-НДФЛ с 2021 года можно прочесть в Обзоре от КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

| Строка | Действие | Срок выполнения | Норма НК РФ |

| 020 | Начисляем доход | В день выплаты | Ст. 223 |

| 040 | Исчисляем НДФЛ | В день выплаты | П. 3 ст. 226 |

| 100 | Работник получает деньги | В день выплаты | Ст. 223 |

| 070, 110 | Удерживаем НДФЛ | В день выплаты | П. 4 ст. 226 |

| 120 | Перечисляем НДФЛ в бюджет | Последнее число месяца, в котором выплачены средства. При совпадении с выходным переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ) | П. 6 ст. 226 |

НДФЛ с пособий: удерживаем и перечисляем

Пособие резидентов РФ облагается НДФЛ по ставке 13%, нерезидентов РФ – по ставке 30%.

Налог удерживается непосредственно при фактической выплате дохода работнику, т. е. когда больничное пособие перечислено на его банковскую карту или выдано из кассы предприятия (п.4 ст.226 НК РФ, пп.1 п.1 ст.223 НК РФ).

А вот перечисляется НДФЛ в бюджет не позднее последнего дня месяца, в котором производились выплаты пособий (абз.2 п.6 ст.226 НК РФ). То есть в течение месяца налог можно накапливать, а в конце месяца – уплатить в бюджет единой суммой.

Обратите внимание! НДФЛ с зарплаты перечисляется максимум на следующий день после расчетов с персоналом по оплате труда (абз.1 п.6 ст.226 НК РФ).

То есть несмотря на то, что больничный выплачивается вместе с зарплатой, для каждого из указанных видов доходов предусмотрен свой срок уплаты налога. Эту особенность мы и должны отразить в 6-НДФЛ.

Заполнение 6-НДФЛ с больничным: пример

Переведем таблицу в практическую плоскость и посмотрим, как действия с больничным отразятся в 6-НДФЛ, на конкретных цифрах.

Пример 1

Работник организации болел с 12 по 25 октября 2021 года. К выполнению трудовых обязанностей он приступил 26 октября и в этот же день отдал больничный лист бухгалтеру.

По итогам расчетов ему 26.10.2020 было начислено пособие в сумме 24 500 руб. Выплата же была произведена в день ближайшей выдачи заработной платы — 10 ноября этого же года.

Все эти действия отразятся в отчете за 4 квартал 2021 года (то есть в годовом) и в привязке к его строкам будут выглядеть так.

В разделе 1 пособие войдет в состав следующих строк:

| Строка | Значение |

| 020 | 24 500 |

| 040 | 3 185 |

| 070 | 3 185 |

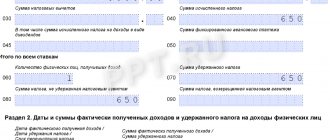

А в разделе 2 оно будет отражаться так:

стр. 100 — 10.11.2020;

стр. 110 — 10.11.2020;

стр. 120 — 30.11.2020;

стр. 130 — 24 500;

стр. 140 — 3 185.

Особенности переходящего больничного листа: отражение в декларации 6-НДФЛ

Различия в порядке признания дохода приводят к тому, что:

- Данные по зарплате, как правило, оказываются попадающими в разные месяцы, поскольку она начисляется в одном месяце, а выплачивается обычно в другом. На границе отчетных периодов вследствие этого данные по зарплате за последний месяц отчетного квартала попадут в раздел 1 (т. е. в начисления), а в разделе 2 (по дате выплаты) будут показаны только в следующем периоде.

- Данные по ПВН чаще всего оказываются привязанными к одному отчетному периоду. Вызвано это тем, что срок оплаты налога законодательно увязан с месяцем выплаты дохода в виде пособия.

Однако для сроков оплаты налога с больничных тоже возможны переходы на другой месяц, в т. ч. и на границе отчетных периодов. Возникает это в случаях, когда последнее число месяца оказывается выходным днем. Перенос на ближайший следующий за выходным рабочий день (согласно правилу, установленному п. 7 ст. 6.1 НК РФ) автоматически означает смещение срока уплаты на другой месяц, а если этот месяц относится к следующему отчетному периоду, то и на другой период отчета. Связано это с тем, что датой завершения операции по выплате дохода считается последняя из относящихся к ней дат (письмо ФНС России от 21.07.2017 № БС-4-11/[email protected]).

Таким образом, в случае переноса срока оплаты налога данные по ПВН, вносимые в строки 100–140 раздела 2, попадут в отчет, относящийся уже к следующему периоду. Но в разделе 1 их следует показать в периоде фактической выплаты, внеся соответствующие цифры в строки 020, 040 и 070 (письмо Минфина от 13.03.2017 № БС-4-11/[email protected]).

На некоторые вопросы налогоплательщиков ответила С. Н. Шаляева советник государственной гражданской службы 1 класса.

Получите пробный доступ к КонсультантПлюс и бесплатно узнайте ответ чиновника на данный вопрос.

Пример 2 (условный)

Работник компании отсутствовал на работе по болезни с 17 по 27 декабря. Вышел он на работу 28 декабря и в этот же день отдал в бухгалтерию больничный лист.

В тот же день ему произведено начисление пособия в сумме 20 500 руб. Допустим, что 31 декабря — выходной, и выплата пособия была осуществлена вместе с декабрьской зарплатой в последний рабочий день — 30 декабря.

Срок оплаты налога с пособия истекает в выходной, поэтому переносится на первый рабочий день следующего года, допустим на 11 января.

Отразить эту операцию придется в 2 отчетах:

- За текущий год. Там данные о ПВН появятся только в составе строк по начислению и удержанию налога (в форме 2021 года это раздел 1, в форме 2021 — раздел 2).

- За 1 квартал следующего года. Данные по ПВН в этом отчете будут включены в раздел, где отражается НДФЛ к уплате (в форме 2021 года это раздел 2, в форме 2021 — раздел 1).

Пример отражения «переходящих» отпускных, для которых действуют те же правила уплаты налога, что и для больничных, смотрите в статье «Как правильно отразить в форме 6-НДФЛ отпускные?».

6-НДФЛ при увольнении: сложности раздела 2

Заполнение 6-НДФЛ при увольнении имеет специфику. Раздел 1 заполняется в общем порядке, а вот в разделе 2 могут быть особенности. В частности, из-за того, что для разных «увольнительных» сумм НК РФ предусмотрены разные даты получения дохода или сроки уплаты НДФЛ в бюджет. Попробуем разобраться в нюансах на примере 6-НДФЛ за 2019 год.

Общий порядок заполнения 6-НДФЛ при увольнении описан в этой статье.

Узнайте больше про расчет и выплату заработной платы при увольнении.

Ситуация 1. В день увольнения работник получил зарплату и компенсацию неиспользованного отпуска

Начнем со стандартной ситуации. Как и положено, в последний день работы (пусть это будет 16 декабря) вы выплатили сотруднику расчет по зарплате 25 000 руб. и компенсацию за отпуск 22 000 руб. Датой получения дохода для зарплаты при увольнении является день увольнения, а компенсации за отпуск — день выплаты. Срок перечисления НДФЛ по обеим суммам — следующий за выплатой день. В данном случае даты и сроки совпадают. Поэтому обе эти выплаты можно отразить в одном блоке строк 100–140 раздела 2.

Подробнее об отражении в форме 6-НДФЛ компенсации за неиспользованный отпуск читайте в этой статье.

Узнайте также, как рассчитать компенсацию при увольнении.

Ситуация 2. Вместе с увольнительными работнику оплачен больничный

Дополним первый пример и предположим, что в день увольнения сотруднику был еще оплачен декабрьский больничный в размере 7 000 руб.

О том, облагается ли больничный НДФЛ, мы рассказывали в этом материале.

Дата получения этого дохода совпадет с вышеуказанными (день выплаты), а вот срок уплаты НДФЛ будет отличаться. Поэтому больничная выплата пойдет в отдельный блок строк.

Здесь нужно иметь в виду следующий момент. 31.12.2019 — рабочий день. Поэтому больничный попал в 6-НДФЛ за год. Если бы он был выходным, мы показали бы его в разделе 2 уже за 1-й квартал 2021 года.

См. также пример заполнения 6-НДФЛ за 1 квартал 2020 года с больничным.

Ситуация 3. После увольнения работник получил производственную премию

К концу года, допустим 30.12.2019, уже будучи уволенным, работник получил премию за результаты работы в сумме 40 000 руб. Для целей НДФЛ такая премия приравнивается к зарплате. Значит, датой получения дохода будет день увольнения. Но дата удержания НДФЛ и срок его перечисления от зарплатных будут отличаться. Поэтому в разделе 2 премию нужно показать отдельным блоком строк 100–140.

Узнайте больше о выплате премии после увольнения сотрудника.

Ситуация 4. Зарплата и компенсация за отпуск выданы накануне увольнения

А теперь предположим, что увольнительные из примера 1 работник получил не в последний день работы, а накануне, 13.12.2019. Мы помним, что для зарплаты дата получения — день увольнения, а для компенсации отпуска — день выплаты. Значит, в расчете тоже будет два блока строк 100–140.

ОБРАТИТЕ ВНИМАНИЕ! В этом случае перечислить НДФЛ с зарплаты необходимо не позднее дня увольнения.

Ситуация 5. Зарплата и компенсация за отпуск выданы с просрочкой

Такое тоже случается. Допустим, деньги работник получил только 25 декабря. Не будем оценивать действия работодателя с точки зрения нарушения трудовых прав работника. Нас интересует налоговый аспект и заполнение 6-НДФЛ. С учетом отличия в дате получения дохода тут снова будет два блока строк 100–140.

Материалы об отражении в 6-НДФЛ других выплат физлицам ищите в нашей рубрике «Расчет 6-НДФЛ».

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 14.10.2015 № ММВ-7-11/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Итоги

Выплаты по больничному отражаются в 6-НДФЛ в том отчетном периоде, в котором больничный был фактически оплачен. Особенностью является то, что НДФЛ по таким выплатам перечисляется в бюджет не позднее последнего дня месяца выплаты.

Если последний день месяца является выходным, то срок оплаты налога смещается на следующий месяц и при этом может попасть в следующий квартал. В последнем случае данные по ПВН разделяются на 2 отчета: в периоде выплаты пособия они вносятся в раздел 1, а в разделе 2 показываются уже в следующем периоде.

Источники:

- Налоговый кодекс РФ

- Федеральный закон от 29.12.2006 N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Оплата нетрудоспособности

Если больничное пособие выплачивает работодатель (так происходит в большинстве случаев), то с его суммы нужно удержать НДФЛ. Оплата больничного не входит в число выплат-исключений, не подлежащих обложению подоходным налогом. Поэтому удержать налог нужно независимо от того, по какой причине назначается пособие.

Напомним, что назначить больничное пособие нужно в течение 10 календарных дней после того, как работник принес в администрацию правильно оформленный больничный лист. Заплатить пособие сотруднику нужно в день выдачи зарплаты, ближайший ко дню назначения пособия (ч. 1 ст. 15 Федерального закона от 29.12.2006 № 255-ФЗ).

Выступить налоговым агентом нужно и в том случае, если работник заболел сам, или заболел его ребенок или сотрудник получил травму, в том числе на рабочем месте (письмо Минфина от 29.04.2013 № 03-04-05/14992).

Отражая пособие по болезни, нужно придерживаться следующего алгоритма заполнения формы:

- строка 100 – дата выплаты пособия;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выдали пособие по болезни;

- строка 130 – сумма выданного пособия по болезни;

- строка 140 – сумма удержанного НДФЛ с выплаты по строке 130.

Отражая ситуацию, когда больничный выплачен с зарплатой в 6 НДФЛ, нужно помнить, что дата получения дохода и срок, когда НДФЛ следует перечислить в бюджет, для заработной платы и отпускных разные. Следовательно, независимо от того, что деньги выданы в один день, нужно заполнить отдельные блоки строк 100 – 140 в разделе 2 расчета 6-НДФЛ.

Читать также

17.12.2018