Счет

Служебная поездка требуется для решения насущных вопросов для фирмы работодателя. Компания при отправлении сотрудника в поездку возмещает ему расходы, в том числе за проживание. Часто наиболее удобным вариантом для сотрудника становится гостиница, расположенная близко к месту командировки.

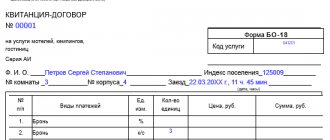

Гостиница по окончании размещения клиента выдает отчетные документы для командировочных с целью подтверждения факта пребывания в отеле в определенные дни. Письмо Минфина РФ от 25.02.2015 № 03-07-11/9440 указывает, что если а в отеле не применяется контрольно-кассовый расчет, размещающая сторона обязана оформлять бланк строгой отчетности, который разрабатывается самостоятельно. Разрешено называть бланк по-разному, например ваучером или гостиничным чеком.

По возвращению из командировки в бухгалтерию необходимо предоставить документы, выданные гостиницей, которые являются подтверждением размещения в ней. Для авансового отчета необходим кассовый чек. Основные требования к форме, предоставленной гостиничным предприятием, следующие:

- Бланк строгой отчетности в обязательном порядке содержит реквизиты: наименование документа, шестизначный номер и серию документа, полное наименование организации, предоставляющей услуги, адрес, ИНН организации и печать.

- Необходимо, чтобы бланк строгой отчетности изготавливался типографским методом или формировался с использованием автоматизированных систем. Требования к системе: обязательная защита от несанкционированного доступа, идентификация и сохранение номера и серии бланка не менее 5 лет (Постановление Правительства РФ от 06.05.2008 № 359). Бланки, распечатанные на компьютере без использования автоматизированных систем, не будут приняты организацией в качестве подтверждающих.

Оплата проживания в командировке в бюджетной организации и в коммерческой одинаково производится на основании счета из гостиницы или счета и кассового чека.

ВАЖНО!

Если командированный сотрудник предоставляет в свою организацию документ о проживании в гостинице, который не соответствует указанным требованиям, а организация учитывает расходы в отчетности при налогообложении, у ИФНС возникают претензии. В этом случае компания отстаивает расходы через суд. Для этого рекомендуем ознакомиться с Постановлением ФАС Северо-Западного округа от 01.11.2010 по делу № А52-3413/2009.

Если на предприятии гостиничного типа применяются контрольно-кассовые расчеты, в отчетность входит чек и счет или другая документация о проживании сотрудника в гостинице.

Виды расчетов с клиентами гостиницы. Бланки строгой отчетности

Для оплаты по безналичному расчету могут быть использованы также дорожные и именные чеки.

Для справки, нужно отметить, что в последнее время в России начинает применяться и такой вид расчета, как расчет пластиковой картой, однако для этих целей гостиница должна быть оборудована специальным электронным терминалом. Не секрет, что пока не каждое предприятие может себе позволить такое дорогостоящее оборудование, и поэтому в основной массе, в нашей стране, пока на первом месте стоит именно наличный расчет.

Поэтому нельзя забывать о требованиях введенного в действие Федерального закона от 22.05.2003г. №54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

В соответствии с пунктом 1 статьи 2 и статьей 5 указанного закона организации при осуществлении наличных денежных расчетов обязаны применять контрольно-кассовую технику (ККТ) и выдавать покупателям (клиентам) при осуществлении таких расчетов в момент оплаты отпечатанные контрольно-кассовой техникой кассовые чеки. В целях указанного Закона под наличными денежными расчетами понимаются произведенные с использованием средств наличного платежа расчеты за приобретенные товары, выполненные работы, оказанные услуги.

Однако пунктом 2 статьи 2 данного закона установлено, что*

* Организации и индивидуальные предприниматели в соответствии с порядком, определяемым Правительством Российской Федерации, могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения контрольно-кассовой техники в случае оказания услуг населению при условии выдачи ими соответствующих бланков строгой отчетности.

Порядок утверждения формы бланков строгой отчетности, приравненных к кассовым чекам, а также порядок их учета, хранения и уничтожения устанавливается Правительством Российской Федерации.*

Так как гостиничная деятельность представляет собой процесс оказания услуги, то при работе с физическими лицами (гражданами) она может использовать бланки строгой отчетности, утвержденные Приказом Минфина РФ от 13.12.1993г. №121.

Обратите внимание!

Федеральный закон № 54-ФЗ допускает применение бланков строгой отчетности при оказании организациями и индивидуальными предпринимателями услуг именно населению. Для юридических лиц Закон о ККТ расчеты с применением бланков строгой отчетности не установил. Поэтому, если организация заключает договор на оказание услуг с юридическим лицом и расчет производится наличноденежными средствами, наличие ККТ обязательно.

Рассматривая первичные документы, которые применяются гостиницами при оказании услуг, мы не случайно, заострили внимание читателя на том, что некоторые из них, являются бланками строгой отчетности (БСО). Бухгалтеру гостиницы следует правильно организовать учет и хранение таких бланков.

Порядок применения бланков строгой отчетности утвержденных форм и виды деятельности, при которых разрешено использование таких бланков, предстоит утвердить Правительству РФ.

До введения в действие новых бланков строгой отчетности можно применять сегодняшние — утвержденные Минфином России.

Бланки должны быть изготовлены только типографским способом с обязательным указанием выходных типографических данных.

Бланки строгой отчетности разрабатывает и утверждает Министерство Финансов РФ. Общие требования к БСО и порядку их оформления приведены в Письме Минфина РФ от 23.08.2001г. №16-00-24/70 «О документах строгой отчетности при осуществлении денежных расчетов с населением».

Бланк строгой отчетности должен наряду с показателями, характеризующими специфику оформляемых операций, содержать следующие обязательные реквизиты:

- гриф утверждения, наименование формы документа;

- шестизначный номер;

- серия;

- код формы по Общероссийскому классификатору управленческой документации (ОКУД);

- дата осуществления расчета;

- наименование и код организации по Общероссийскому классификатору предприятий и организаций (ОКПО);

- код ИНН;

- вид оказываемых работ (услуг);

- единицы измерения оказанных услуг (в натуральном и денежном выражении);

- наименование должности лица, ответственного за совершение хозяйственной операции и правильность ее оформления с личной подписью.

Каждый бланк нумеруется типографским способом, и если он при оформлении наличного денежного платежа оказался случайно испорчен, его следует сохранить, перечеркнув.

Бланк с заполненными строками по всем предусмотренным реквизитам, подписанный должностным лицом, приобретает юридическую силу и является первичным бухгалтерским документом. Бланки строгой отчетности приравниваются к чеку ККТ.

В соответствии с «Положением о документах и документообороте в бухгалтерском учете», утвержденным Минфином СССР от 29 июля 1983г. № 105 бланки форм первичных документов, отнесенные к бланкам строгой отчетности, должны быть пронумерованы в порядке, установленном министерствами и ведомствами нумератором или типографским способом.

Бланки строгой отчетности, как и другие первичные учетные документы, в соответствии с Федеральным законом от 21 ноября 1996 № 129-ФЗ «О бухгалтерском учете» должны содержать следующие обязательные реквизиты:

- наименование документа;

- дату составления документа;

- наименование организации, от имени которой составлен документ;

- содержание хозяйственной операции;

- измерители хозяйственной операции в натуральном и денежном выражении;

- наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

- личные подписи указанных лиц;

На выдаваемом покупателям (клиентам) чеке или вкладном (подкладном) документе должны отражаться следующие реквизиты:

- наименование документа;

- дату составления документа;

- наименование организации, от имени которой составлен документ;

- содержание хозяйственной операции;

- измерители хозяйственной операции в натуральном и денежном выражении;

- наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

- личные подписи указанных лиц.

Кроме того, помимо показателей, характеризующих специфику оформляемых операций, в форме бланков строгой отчетности должны быть указаны:

- гриф утверждения бланка;

- код формы бланка по Общероссийскому классификатору управленческой документации (ОКУД);

- наименование и код организации по Общероссийскому классификатору предприятий и организаций (ОКПО);

- ИНН организации.

Неотъемлемым реквизитом является наличие на каждом экземпляре бланка его порядкового номера. При проставлении номера часть знаков может быть буквенной (серия), а часть — цифровой.

Бланки строгой отчетности для осуществления денежных расчетов с населением без применения ККТ изготавливаются в типографиях по заказам (имеющимся образцам, утвержденным Минфином России) министерств и ведомств, а также самих организаций.

Обратите внимание!

Компьютерное (самостоятельное изготовление с помощью имеющейся компьютерной техники) изготовление бланков строгой отчетности недопустимо.

С 11 февраля 2002 года вступил в силу Федеральный закон от 08 августа 2001 № 128-ФЗ «О лицензировании отдельных видов деятельности», внесший значительные изменения в «старую» редакцию закона о лицензировании. Ранее законодательно было утверждено, что на осуществление полиграфической деятельности требовалось наличие лицензии. Это означало, что изготовление бланков строгой отчетности типографским способом, являющихся полиграфической продукцией, подлежало обязательному лицензированию. Новым Федеральным законом перечень видов деятельности, на осуществление которых требуются лицензии, значительно сокращен.

Согласно статье 17 Закона № 128-ФЗ на осуществление деятельности по изготовлению защищенной от подделок полиграфической продукции, в том числе бланков ценных бумаг, а также торговли указанной продукцией, требуется лицензия.

Это значит, что бланки строгой отчетности с элементами защиты должны быть изготовлены полиграфическими предприятиями, имеющими соответствующую лицензию, выданную федеральным органом исполнительной власти (в данном случае Минфином России). Следовательно, с 11 февраля 2002 года полиграфическая деятельность по изготовлению бланков строгой отчетности (не имеющих защиты от подделки) и деятельность по торговле указанными бланками лицензированию не подлежит.

ТАК КАК БЛАНКИ СТРОГОЙ ОТЧЕТНОСТИ ДЛЯ ГОСТИНИЦ НЕ ИМЕЮТ ЗАЩИТЫ, СЛЕДОВАТЕЛЬНО, НА ИХ ИЗГОТОВЛЕНИЕ И ПРОДАЖУ ЛИЦЕНЗИЯ НЕ ТРЕБУЕТСЯ.

Итак, бланки строгой отчетности должны издаваться типографским способом. При изготовлении БСО серию им присваивает организация самостоятельно при сдаче заказа на изготовление бланков в типографию. Номер конкретного бланка в пределах соответствующей серии ставит типография.

В последнее время налогоплательщики озабочены вопросом, нужно ли бланки строгой отчетности регистрировать в местных налоговых органах?

Ответ прост, делать этого не нужно, так как действующим российским законодательством такая обязанность не предусмотрена. Поэтому соответствующие требования местных налоговых инспекций необоснованны и незаконны.

Кроме того, кто работает с БСО, наверняка озабочены тем, как правильно хранить, учитывать и уничтожать данные документы. На сегодняшний день такие правила отсутствуют, поэтому можно лишь порекомендовать налогоплательщикам, использовать «Положение о документах и документообороте в бухгалтерском учете» (утверждено Минфином СССР 29.07.1983 N 105 по согласованию с ЦСУ СССР) в части, не противоречащей действующему российскому законодательству.

Бухгалтерский и налоговый учет бланков строгой отчетности.

Затраты на приобретение БСО относят к расходам, осуществление которых связано с оказанием услуг.

В бухгалтерском учете данные расходы отражаются в соответствии с Положением по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденным Приказом Минфина России от 06.05.1999 N 33н, как расходы организации по обычным видам деятельности.

Для обобщения информации о наличии и движении БСО, находящихся на хранении и выдаваемых под отчет, в Плане счетов предназначен забалансовый счет 006 «Бланки строгой отчетности».

Приобретение БСО (в том числе подотчетными лицами) отражается по дебету счета 006 в условной оценке (например, 1 руб.), списание — по кредиту счета 006 на основании соответствующих документов об их использовании и т.п. Аналитический учет ведется по каждому виду БСО и местам их хранения.

При приобретении БСО в бухгалтерском учете делаются следующие записи:

Дебет 26 «Общехозяйственные расходы» Кредит 60 (71, 76) — приобретены БСО по фактической себестоимости;

Дебет 006 «Бланки строгой отчетности» — оприходованы БСО для хранения;

Дебет 19 «Налог на добавленную стоимость по приобретенным материальным ценностям» Кредит 60 «Расчеты с поставщиками и подрядчиками» — учтен НДС по приобретенным БСО;

Дебет 60 «Расчеты с поставщиками и подрядчиками» Кредит 51 «Расчетный счет» — погашена задолженность поставщику за приобретенные БСО;

Дебет 68 «Расчеты по налогам и сборам» субсчет «НДС» Кредит 19 «Налог на добавленную стоимость по приобретенным материальным ценностям» — НДС поставлен на возмещение в бюджет;

Кредит 006 «Бланки строгой отчетности» — списаны использованные БСО.

Расходы организации на приобретение БСО уменьшают налоговую базу по налогу на прибыль организации в соответствии с пп.24 п.1 ст.264 НК РФ. Причем отнесение на расходы сумм, затраченных на приобретение БСО, нужно производить сразу, а не по мере их использования в ходе хозяйственной деятельности.

Что касается индивидуальных предпринимателей, то они в соответствии с п.1 ст.221 НК РФ имеют право на профессиональный налоговый вычет в размере суммы расходов, произведенных на приобретение БСО.

Ответственность за неприменение БСО.

В ст.14.5. КоАП РФ предусмотрена административная ответственность за оказание услуг организациями, а равно гражданами, зарегистрированными в качестве индивидуальных предпринимателей, без применения в установленных законом случаях контрольно-кассовых машин.

В качестве наказания за данное правонарушение предусмотрен административный штраф в размере:

- для граждан — от 15 до 20 МРОТ;

- для должностных лиц — от 30 до 40 МРОТ;

- для юридических лиц — от 300 до 400 МРОТ.

Если счета нет

При отсутствии подтверждающих документов оплата проживания в гостинице в командировке производится на основании запроса на предприятие гостиничного типа для подтверждения факта проживания сотрудника в указанный период времени и получения справки.

В Москве запрос допускается для подтверждения расходов сотрудника, что подтверждается Письмом УФНС по Москве и Московской области от 26.08.2014 № 16-15/084374. Справка в обязательном порядке должна иметь детализацию оказанных услуг и подтверждение оплаты. Компания должна иметь другую документацию, подтверждающую командировку сотрудника, в частности, приказ о командировке, проездные документы и т. д.

На основании справки, полученной по запросу, оплата гостиницы в командировке не всегда принимается налоговыми органами. П. 1 ст. 252 НК РФ допускает учет косвенного подтверждения расходов, поэтому компания имеет возможность опротестовать решение налоговых органов.

Постановление Правительства РФ 1085 от 09.10.2015 утвердило новые Правила оказания гостиничных услуг. Это Постановление указывает на обязанность по выдаче бланка строгой отчетности или чека.

Также документы о проживании в гостинице отсутствуют, если компания снимает жилое помещение для размещения сотрудников на время командировки. Тогда оплата помещения производится самим работодателем, поэтому оплата расходов и отчетные документы за проживание в квартире посуточно не предусмотрены.

бесплатно. Форма № 3-Г. Счет

Гостиничный счет формы N N 3-Г, 3-ГМ (бланк) — является бланком строгой отчетности. Заполняется при оформлении оплаты за бронь, проживание, а также за дополнительные платные услуги гостиницы. Счет выписывается в трех экземплярах: первый — выдается клиенту (проживающему), второй — сдается в бухгалтерию, третий хранится до выезда гостя в расчетной части гостиницы в специальной картотеке. При механизированном способе ведения расчетов счет заполняется в 2-х экземплярах. В нем фиксируется оплата за весь период проживания. Оба экземпляра хранятся в контрольной картотеке до выезда гостя.

Форма 3-г, действительно утверждена и является БСО, но раньше существовал перечень организаций, которые имели право работать без ККМ. В этот перечень входили гостиницы. Теперь их там нет. И на сегодняшний день практически все гостиницы выдают клиенту и чек ККМ и счет по форме 3-г. В этой ситуации счет 3-г является просто расшифровкой к чеку ККМ, с подробным описанием предоставленных услуг. Т.е. он потерял свою функцию БСО.

С другой стороны, формально, он БСО — это, вроде бы никто не отменял. Следовательно, если работник привез только счет 3-г, то вроде бы его можно отнести на расходы. Другое дело, что гостиница не имела права выдавать только 3-г и не выдавать чек ККМ.

Кстати, суд считает, что для подтверждения расходов сгодится любой документ, который содержит необходимые реквизиты. То есть нужно, чтобы в бумаге были указаны наименование гостиницы, стоимость проживания, стояли подпись и дата (п. 2 ст. 9 закона от 21 ноября 1996 г. № 129-ФЗ; п. 8 Правил предоставления гостиничных услуг в Российской Федерации, утвержденных постановлением правительства от 25 апреля 1997 г. № 490). При этом такой документ необязательно должен быть бланком строгой отчетности.

Можно ли указывать в счете завтрак

Если затраты на завтрак указываются в счете отдельным пунктом, их не рекомендуется включать в отчетные документы за проживание в гостинице. Подпункт 12 п. 1 ст. 264 НК РФ указывает, что к затратам на размещение относятся дополнительные услуги, за исключением обслуживания в барах и ресторанах, в номере, пользования рекреационно-оздоровительными объектами.

Письмо Минфина от 14.10.2009 № 03-04-06-01/263 разъясняет, что в случае выделения стоимости питания отдельным пунктом у сотрудника возникает доход в натуральной форме. По мнению Минфина, компенсация питания не относится к возмещению затрат на проживание, поэтому облагается НДФЛ и страховыми выплатами.

Если завтрак не указан отдельным пунктом в счете из гостиницы, включать его в расходы чревато налоговыми рисками. Данная ситуация имеет разноречивые судебные прецеденты, поэтому налоговые органы начисляют НДФЛ на указанную сумму. Тогда страховые взносы не начисляются, на что указывают Письма Минздравсоцразвития РФ от 05.08.2010 № 2519-19, ФСС РФ от 17.11.2011 № 14-03-11/08-13985.

Лимиты расходов

Компания вправе установить лимит расходов для своего командированного работника. Отметим, что оплата проживания в командировке для бюджетной организации отличается от оплаты в коммерческих фирмах только тем, что в приказе на поездку указывается источник финансирования. Не всегда есть возможность уложиться в указанную сумму, поэтому возникает ситуация, когда сотрудником превышается лимит выделенной суммы. В таком случае при превышении сотрудником лимита и предоставлении счета из гостиницы на полную стоимость расходов НДФЛ с него не удерживается (абзац 10 п. 3 ст. 217 НК РФ).