Для начинающего может показаться, что пользоваться программой 1C 8.3 очень сложно и ничего не понятно, но на самом деле всё обстоит совершенно наоборот. Данное ПО имеет полностью дружественный к пользователю интерфейс, значительная часть функционала в котором интуитивно понятна. И как для руководителей, так и для офисных работников пользоваться будет совсем несложно. В данной статье последовательно рассмотрим со скринами-примерами учёт основных средств в 1С.

Для начала определимся с терминологией. Основные средства — имущество, применяемое как средства труда более одного года и стоимостью больше ста тысяч российских рублей. В компании учёт основных средств включает большое количество различных операций, в том числе принятие на учёт, введение в использование, амортизацию и в конце концов выбытие. Каждую стоит рассмотреть отдельно.

Поступление и ввод в эксплуатацию, принятие к учету основных средств в 1С

Итак, приобретается какое-нибудь основное средство, допустим, токарный станок. Об этом необходимо добавить информацию в программу. Для этого воспользуемся соответствующим пунктом «Поступление оборудования», который легко отыскать в разделе «ОС и НМА».

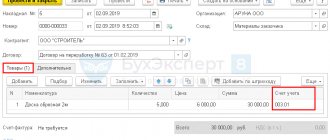

Заполнение подобного документа не составит труда. В его шапке указываем название нашей организации и наименование другой компании, у которой была произведена покупка соответственно основному договору. Наша рассматриваемая ситуация для примера наиболее проста. Часть с таблицей будет иметь только одну строку с токарным станком. Там вдобавок отмечаются НДС, счета и цена.

Когда будет выполнено проведение, документ относит токарный станок, который в нашем примере стоит триста пятьдесят тысяч рублей, на нужный счёт.

Чтобы соответственно программному учёту токарный станок был введён в эксплуатацию и верно подсчитывалась амортизация, нужно отметить это в документе «Принятие к учёту ОС». Документ легко найти в разделе «ОС и НМА».

Дальше нужно заполнить шапку документа, который нами создан. Как вид операции в нашем случае следует выбрать «Оборудование», потому что токарный станок — это именно оборудование. Далее отмечаем событие ОС и, если необходимо, материально ответственного человека и место, где размещается станок.

Теперь надлежит перейти к первой вкладке документа под названием «Внеоборотный актив», и там, в свою очередь, к позиции справочника «Номенклатура». В нашем случае опять же будет токарный станок. Если необходимо, допускается отметить способ его поступления (скажем, за плату). Поле подразделения тоже не является обязательным.

Пусть токарный станок числится на 08.04.01 (для примера, это пригодится ниже при рассмотрении амортизации).

Далее про вкладку «Основное средство». Там в табличную часть добавилась лишь одна позиция, подобранная из соответствующего справочника. У справочника имеются определённые особенности заполнения. В справочнике мы отметили цену нашего оборудования в триста пятьдесят тысяч рублей, некоторые данные по амортизации и так далее.

В нашем примере приобретённый станок будет использоваться пять лет, то есть шестьдесят месяцев, а начисление амортизации проходить линейным способом. Таким образом вся сумма будет одинаковыми частями списываться все эти пять лет, когда будет закрываться месяц.

Снова перейдем к заполнению документа на ввод в использование токарного станка. Там нас сейчас интересует вкладка «Бухгалтерский учёт». Необходимо чуть конкретизировать счета, способ подсчёта амортизации и время эксплуатации станка. Эти данные уже должны быть в карточке нашего основного средства, того самого станка.

Далее вкладка «Налоговый учёт». С практически такими же данными, как и в той, что была раньше. Только следует отметить значительно меньше данных, а использоваться такие данные станут не для бухгалтерского учёта, а уже для налогового.

В последней вкладке заполняются данные про амортизационную премию. Процент указывается по группе, в которую наше основное средство (станок) должно включаться по сроку использования. У нас она будет 30%.

Когда все поля во всех вкладках оказываются заполнены безошибочно — это стоит тщательно перепроверить! — можно проводить документ.

Если всё было сделано в полном соответствии с написанной выше инструкцией, то в итоге должны быть сформированы 2 различные бухгалтерские проводки.

В первой проводке будет само принятие нашего станка к учёту с отметкой суммы (триста пятьдесят тысяч рублей). Во второй же строке движений будет отмечена амортизационная премия в 30% — по деньгам получается сто пять тысяч рублей.

Наш станок начал эксплуатироваться в июле 2021 года. Соответственно, в августе 2021 программа уже примет к сведению всю отмеченную информацию.

Способы начисления амортизации

Амортизацию в бухгалтерском учете начисляют следующими способами:

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

Организации необходимо разделить все основные средства организации на однородные группы по общим признакам, например, группа «Здания». Для каждой группы нужно установить способ начисления амортизации. Его нельзя изменить в дальнейшем.

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу.

Перемещение основных средств в 1С

Перемещение основного средства в 1C 8.3 достаточно сильно напоминает по сути перемещение товаров. Ключевая разница в том, что товар перемещается между складами, а средство — между подразделениями, ведь уже было принято к учёту.

Когда оформляется такой документ, могут вызвать трудности только некоторые реквизиты, например, начисления амортизации и способа отражения по ней расходов. Там следует отмечать информацию лишь в том случае, если после перемещения начисляется дополнительная амортизация. В примере на скрине мы не будем их заполнять. Амортизация, по обыкновению, начисляется по завершении месяца.

Коэффициент износа основных фондов: формула расчета по балансу

Найти данные о начисленном износе основных производственных фондов можно в пояснениях к бухгалтерскому балансу. Они имеют форму приложения № 5 к балансу, которая входила в состав финансовой отчетности до 2011 года. Несмотря на то, что обязательность этой формы отменена, ее используют для разъяснений динамики ОС в рассматриваемом периоде. Используемая для расчета суммы износа основных средств формула, применительно к пояснениям, выглядит так:

К = гр.5 строки 5200 ф.5 / гр. 4 строки 5200 ф.5 х 100

Коэффициент износа основного средства аналитики рассматривают вместе с коэффициентом годности ОС, рассчитываемый как отношение остаточной стоимости к первоначальной. Эти показатели характеризуют состояние ОС и имеют аналитическое значение, чаще условное, поскольку большую роль играет метод начисления амортизации.

Инвентаризация основных средств в 1С

Так же и инвентаризация имеет мало отличий, если сравнивать с аналогичной операцией, проводимой с товарами. Только, опять же, вместо склада нужно указать подразделение. Там, где таблица, нужно будет отметить не количество, а признак, что основное средство есть.

Когда в учёте не отмечено основное средство, но на деле имеется, то нужно сделать по инвентаризации документ принятия средства к учёту. А если оно, наоборот, указано в учёте, но на деле отсутствует, нужно его списать.

Учет амортизации объектов основных средств при методе списания стоимости по сумме числа лет СПИ

Для активов с максимальной степенью отдачи в первые годы эксплуатации подходит и данный способ – по сумме числа лет срока полезного использования. Рассчитывают износ произведением первоначальной стоимости актива и соотношения числа лет, оставшихся до окончания срока службы к сумме количества лет СПИ.

Например, по объекту ОС первоначальной стоимостью 200000 руб. и трехлетним СПИ амортизация будет рассчитываться так:

| Период | Износ за год | Остаточная стоимость на конец года |

| 1 год | 200 000 х 3 / (1+2+3) = 100 000 | 100 000 (200 000 – 100 000) |

| 2 год | 200 000 х 2 / (1+2+3) = 66 666,67 | 33 333,33(100 000 – 66 666,67) |

| 3 год | 200 000 х 1/ (1+2+3) = 33 333,33 | 0 (33 333,33 – 33 333,33) |

Начисление в бухгалтерском учете амортизации основных средств будет оформляться той же проводкой – Д/т 20 К/т 02.

Амортизация основных средств в 1С

Амортизацию, как правило, выполняют однажды в конце месяца.

Для её выполнения переходим в меню «Операции», потом к «Закрытию месяца». Выбираем период, нашу компанию. Далее всё уже подробно автоматизировано. Расчёты помощник делает последовательно и сперва считает амортизационные отчисления. Если всё было выполнено безошибочно, то произведётся создание документа амортизации, как на скрине.

Рассмотрим конкретный пример. Кстати, важно отметить, что правила, варианты амортизации настраиваются в учётной политике компании, а подсчёт амортизации происходит ежемесячно с того месяца, начиная с которого наше основное средство было добавлено в программу и принято ей к учёту.

Итак, получилась проводка на сумму в 2950 рублей. В настройках отмечен линейный вариант подсчёта амортизации. Станок, как помним, должен эксплуатироваться пять лет. Всё подсчитано правильно.

Бух. записи по амортизации предметов ОС

Приведем типовые проводки по учету амортизации основных средств:

- Д08 – К02 – начисление амортизации по предметам основных фондов, которые применяются в целях личного капиталостроительства.

- Д20, 23, 25 – К02 – начисление амортизации по ОФ, применяемым в производственном процессе.

- Д20, 23, 25, 26, 97 – К02 – произошло начисление амортизации по ОФ, которые были взяты во временное пользование по контракту лизинга.

- Д02 – К02 – начислилась амортизация по общехозяйственным ОФ.

- Д44 – К02 – начислена амортизация по предметам ОФ, которые применяются в деятельности торговой компании.

- Д79 – К02 – учет начисления амортизации основного средства, полученного от филиала, имеющего обособленный бух. баланс.

- Д83 – К02 – доначисление размера амортизации при осуществлении переоценивания предмета ОФ (если ранее уценка не проводилась).

- Д91 – К02 – увеличение размера амортизации при осуществлении переоценивания активов (если в прошлые периоды проводилась уценка).

- Д02 – К01 – списание размера накопленной амортизации по предметам ОФ, которые полностью износились и по этой причине выбыли из бухучета компании.

- Д02 – К01 – списание размера амортизации, который начислился за время использования актива.

- Д02 – К03 – произведено списание амортизации по ОФ, которые были сданы в аренду по контракту лизинга, а после чего реализованы.

- Д02 – К83 – отражение пересчета размера амортизации при уценке объектов ОФ.

Расчет амортизации ОС

К оглавлению

Любое основное средство (ОС) по прошествии времени утрачивает свои изначальные качества. Оно просто изнашивается. Амортизация покрывает износ посредством перемещения стоимости основного средства на счета расходов.

В бухучете переведение объекта в категорию ОС происходит, когда он готов к применению в запланированных целях. К примеру, приобретенный станок, не нуждающийся в установке, можно амортизировать сразу же, как только его получило предприятие, так как на нем немедленно начинают работать. В налогообложении ситуация другая: амортизируемым изначально считается имущество, которое используют для извлекания прибыли. И в бухгалтерском, и в налоговом учете амортизация начисляется ежемесячно с первого числа месяца, следующего за месяцем принятия ОС к учету.

Факт! Прежде чем посчитать амортизацию основных средств, организация подбирает методы начисления.

Способов начисления амортизации в бухучете четыре, в налоговом два. В бухгалтерии ее выбирают единожды для каждого объекта ОС без последующих изменений. Во втором варианте за счет налогового кодекса в каждый определенный момент применяется способ, указанный в учетной документации.

Затем происходит установление срока полезного использования. В бухгалтерском учете он определяется в зависимости от планируемого эксплуатационного периода и вероятного физического износа, в налоговом – от амортизационной группы по Классификатору, который был утвержден постановлением Правительства РФ от 1 января 2002 № 1.