Как принять НДС к вычету

Каждый налогоплательщик-покупатель вправе уменьшить начисленный налог на добавленную стоимость на сумму «входного» НДС по приобретенным товарам (работам, услугам).

Какие бывают вычеты по НДС и как их правильно применять, расскажет статья «Что такое налоговые вычеты по НДС?».

Это право ему предоставлено в соответствии с п. 1 ст. 171 НК РФ. При этом в соответствии с данной статьей вычетам подлежат суммы налога, которые были (п. 2 ст. 171 НК РФ):

- уплачены при ввозе товаров в Россию, причем как тех, которые прошли таможенную очистку, так и тех, которые перемещаются без таможенного оформления;

- предъявлены продавцами при приобретении товаров, услуг (а также при проведении предварительной оплаты под будущие поставки) на территории РФ.

Следует учесть, что право на вычет НДС отсутствует, если:

- товары приобретались и будут реализовываться за пределами РФ (письмо Минфина от 09.11.2011 № 03-07-13/01-46);

- приобретенные в России товары будут реализованы за пределами страны (письмо Минфина от 25.11.2011 № 03-07-13/01-49).

Условия принятия НДС к вычету

Для того чтобы воспользоваться правом на вычет по НДС, необходимо соблюсти ряд требований, прописанных в п. 1 ст. 171 и п. 1 ст. 172 НК РФ:

- Товары (работы, услуги) приобретены для осуществления операций, которые облагаются НДС.

- Товары (работы, услуги) приняты к учету (должны быть в наличии первичные документы).

- Продавцом предоставлен правильно оформленный счет-фактура.

ВАЖНО! Еще одним из требований по отношению к импортируемым товарам является наличие расчетных документов, которые подтверждают факт оплаты НДС при ввозе в РФ.

Корректировка НДС, отнесенного в зачет

Сбор, который принят к возмещению, может подлежать исключению из зачета в некоторых ситуациях. Это может произойти, если товар возвращается полностью или в некоторой доле, а также в ситуации, когда условия сделки были изменены. Корректировка необходима при добавлении или снижении стоимости.

Корректировка возможна по продуктам, услугам, которые использовались не в целях облагаемого оборота, при порче товаров и т.д. Исключить суммы из показателя можно в том налоговом порядке, когда появились основания для внесения исправлений. Отразить сведения по возврату продукции и исправить показатели НДС, внесенного в зачет можно, используя документы о возврате товара поставщику.

Скорректировать сбор, который был отнесен к возмещению в прошлых случаях можно с использованием документа – Регистрация прочих операций по приобретенным товарам в целях НДС.

Существуют ситуации, когда получатель продукции или других ценностей не может отнести показатель к возмещению. Это относится к товарам, которые не были использованы в целях облагаемого оборота, в случае покупки легкового транспорта в качестве ОС, если счет-фактура содержит нарушения, несоответствия и т.д. Нельзя проводить действие по операциям, которые были выполнены с ненастоящей компанией, по сделкам, признанным недействительными.

Отсутствие некоторых реквизитов или неправильное их отображение считается основанием для исключения показателя сбора из зачета. К ним относят сведения о покупателе и поставщике, их ИНН и БИН, неправильное установление названия продуктов или услуг, работ, некорректно указанная дата выписки, неправильный размер облагаемого оборота. Нельзя использовать незаверенные счета-фактуры.

Из суммы сбора, которая отнесена к возмещению, может быть исключена сделка, которая признана недействительной по решению суда или ошибочно отражена в документации, совершенная без фактического проведения работ.

Принятие НДС к вычету: некоторые особенности

Прежде всего, для принятия НДС к вычету не имеет значения, была ли произведена оплата за приобретенный товар. Это значит, что покупатель может принять к вычету НДС даже при непогашенной кредиторской задолженности (письма Минфина России от 21.06.2013 № 03-07-11/23503, ФНС России от 03.09.2010 № ШС-37-3/10621, постановления ФАС Восточно-Сибирского округа от 25.02.2010 № А74-3115/2009, ФАС Центрального округа от 15.02.2011 по делу № А68-896/10).

По общему правилу с 01.01.2015 вычет НДС производится в полном объеме по расходам, которые нормируются для налога на прибыль. С указанной даты утратил силу абз. 2 п. 7 ст. 171 НК РФ, согласно которому вычет НДС производился в размере, соответствующем нормативу признания расходов для налога на прибыль.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы приняли НДС к вычету. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Исключение составляют расходы на командировки и представительские расходы. Вычет НДС по таким расходам продолжает нормироваться (п. 7 ст. 171 НК РФ).

Вычет налога на добавленную стоимость можно применять и в таких случаях:

- если купленные товары были оплачены за счет средств, субсидированных из муниципальных (региональных) бюджетов (письмо Минфина от 02.11.2012 № 03-07-11/475);

- компенсация понесенных затрат была произведена страховщиком (письмо Минфина от 29.07.2010 № 03-07-11/321);

- по желанию продавца оплата за товар была произведена третьей стороне, если это было прописано в договоре на поставку (письмо Минфина от 22.11.2011 № 03-07-11/320).

Что делать с переплатой по налогу

К переплате относятся по-разному. Для одних компаний переплата в 100 рублей — это критично, а для других и 10 000 рублей — это слабо ощутимая сумма. Выбор варианта зависит от подхода руководства и размеров компании.

Оставить все как есть

Этот подход работает, если переплата составляет копейки. Но что делать, если переплата превышает десятки тысяч рублей? В такой ситуации «замораживать» оборотку компании не стоит.

Зачет НДС

Сумму переплаты можно направлять на погашение других налогов, пеней и штрафов. До октября 2021 года НДС зачитывали только для уплаты налогов федерального уровня. Например, это налог на прибыль или на добычу полезных ископаемых. Использовать переплату для погашения региональный и местных платежей было нельзя.

С 1 октября 2021 года этот порядок упростили. Теперь зачесть излишне уплаченный НДС можно на региональные или местные налоги и штрафы по ним (Федеральный закон № 325-ФЗ от 29.09.2019 года).

Но есть ограничения. Использовать переплату по НДС в для погашения других налогов нельзя, если у вас есть задолженность, пени и штрафы. Для начала придется произвести зачет по ним (п. 6 ст. 78 НК РФ).

Возврат переплаты

Сумму переплаты можно вернуть на счет компании. Но если у вас есть задолженность перед бюджетом, то сумма переплаты будет зачтена для ее погашения. А остаток вернут на банковский счет.

Налоговая часто подолгу возвращает деньги из бюджета, а вот зачет делает охотнее.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Причины отказа принятия НДС к вычету

Основной причиной отказа в использовании права на вычет является неправильно оформленный счет-фактура. При этом необходимо обратить внимание на то, что ошибки при оформлении такого документа, которые не создают проверяющим проблем с идентификацией сторон сделки, объекта налогообложения, рассчитанных сумм налога и ставки НДС, не являются основанием для отказа в их принятии. Эта норма прописана в п. 2 ст. 169 НК РФ.

См. также наш материал «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

Также в вычете НДС будет отказано, если:

- отсутствуют первичные документы, подтверждающие приобретение товаров (работ, услуг);

- товары (работы, услуги) не были приняты к учету;

- купленные товары впоследствии использовались в деятельности, которая не облагается НДС.

На практике налоговая инспекция отказывает в вычете НДС в следующих случаях:

- отсутствие реализации в тот налоговый период, в котором заявлено право на вычет;

- использование вычета частично, то есть дробление суммы подлежащего вычету налога по одному счету-фактуре на несколько частей;

- налоговая инспекция уверена, что продавец уклоняется от уплаты НДС (в этом случае покупателя и продавца обвиняют в создании схемы для незаконного возмещения НДС из бюджета).

О действиях, которые позволяют оспорить отказ в вычете, читайте в материале «[ЛАЙФХАК] Отстаиваем вычет по НДС по «сомнительным» контрагентам».

Наиболее часто выявляемые ошибки при применении вычетов по НДС смотрите в материале «[ЛАЙФХАК] Как не надо уменьшать НДС к уплате».

Рассмотрим некоторые из этих случаев подробнее.

Вычет НДС при отсутствии реализации

Долгое время чиновники считали, что отсутствие реализации (налогооблагаемой базы) препятствует получению вычета по НДС. Однако по прошествии некоторого времени финансовое ведомство и ФНС России поменяли свою позицию. Так, чиновники признали, что наличие налоговой базы по НДС не является условием для вычета (см. письма Минфина России от 19.11.2012 № 03-07-15/148, ФНС России от 28.02.2012 № ЕД-3-3/[email protected]).

Поэтому если налоговая инспекция отказывает вам в вычете НДС, можете смело оспаривать такое решение. Заметим, что суды полностью поддерживают налогоплательщика. Например, Арбитражный суд Дальневосточного округа отклонил довод налоговой инспекции о том, что при отсутствии деятельности, направленной на получение дохода, вычет неправомерен. Судьи указали, что Налоговый кодекс РФ не содержит такого условия для вычета НДС, как наличие в налоговом периоде операций по реализации (постановления АС Дальневосточного округа от 17.11.2014 № Ф03-4979/2014, АС Западно-Сибирского округа от 07.12.2015 № Ф04-27771/2015 по делу № А46-2573/2015).

Дробление суммы вычета по одному счету-фактуре на несколько частей

С 2015 года неактуальным стал вопрос о возможности или невозможности дробления вычета. Редакция НК РФ, действующая с 2015 года, допускает осуществление вычета в течение 3 лет с момента принятия приобретения на учет (п. 1.1 ст. 172 НК РФ), в очень редких случаях ограничивая его полной суммой (абз. 3 п. 1, п. 4 ст. 172 НК РФ, письмо Минфина России от 19.12.2017 № 03-07-11/84699) предъявленного поставщиком налога.

О возможности раздробить вычет НДС по основным средствам читайте в статье «Вычет НДС по ОС частями разрешили?».

Как принимать к вычету «ввозной» НДС, читайте в материале «Ввозной» НДС: можно ли принимать к вычету частями?».

Определение вычетов при наличии как облагаемых, так и не облагаемых НДС операций

Если организация осуществляет как облагаемые, так и не облагаемые НДС операции, она должна вести раздельный учет по НДС. Порядок ведения раздельного учета должен быть прописан в Учетной политике для налогового учета. Также читайте статью ⇒ “Как определить выручку от реализации для распределения НДС в 2021 году”.

Так как существует 2 способа учета, компания должна выбрать один из них:

Вариант 1.

Если доля совокупных расходов по приобретению, производству, реализации товаров, работ, услуг, по необлагаемым НДС операциям не превышает 5% в общей доле расходов, то весь НДС принимается к вычету. При превышении доли в 5% ведется раздельный учет по варианту 2.

Вариант 2.

Входной НДС принимается к вычету в соответствии с раздельным учетом, независимо от доли расходов по необлагаемым НДС операциям в общих расходах компании.

Само же распределение (разделение) входного НДС происходит исходя из отношения выручки по облагаемым НДС операциям к общей выручки компании.

Пример 3.

В компании прописан первый вариант раздельного учета НДС.

Выручка составила за квартал 10 000,00 по необлагаемым НДС операциям и 40 000,00 (без НДС) по облагаемым НДС операциям. При этом расходы по необлагаемым операциям – 2 000,00, всего расходы – 20 000,00. Расходы приведены без НДС. НДС в сумме 3 600,00 – (20 000,00 * 18%), учтен на счете 19. Определить НДС к вычету.

Решение.

- Сначала определим, весь ли входной НДС мы может принять к вычету, или необходим раздельный учет.

2 000,00 / 20 000,00 * 100% = 10%, т.е. превышает 5% барьер, значит, весь НДС к вычету мы принять не может.

- Определяем долю НДС, которую мы может принять к вычету.

40 000,00 / (10 000,00 + 40 000,00) * 100% = 80 % от учтенного на счете 19 НДС можно принять к вычету.

3 600,00 * 80 % = 2 880,00 – принимаем к вычету

3 600,00 – 2 880,00 = 720,00 – учитываем в расходах по обычным видам деятельности.

Бухгалтерские проводки по вычетам НДС (по данным Примера 3)

Таблица 2

| Операция | Проводка по дебету | Проводка по кредиту | Сумма |

| Отражен НДС, предъявленный поставщиком | Д 19.3 | К 60 | 3 600,00 |

| Отражен НДС в части, подлежащей вычету | Д 19.1 | К 19.3 | 2 880,00 |

| Отражен НДС в части, подлежащей включению в состав расходов | Д 19.2 | К 19.3 | 720,00 |

| Принят НДС к вычету | Д 68.2 | К 19.1 | 2 880,00 |

| НДС, не принятый к вычету, отражен в расходах по обычным видам деятельности | Д 26 (20 и т.п.) | К 19.2 | 720,00 |

где:

19.1 «НДС по облагаемым операциям»;

19.2 «НДС по необлагаемым операциям»;

19.3 «НДС как по облагаемым, так и по необлагаемым операциям».

Перенос вычета на более поздний период

С 01.01.2015 в НК РФ закреплено право налогоплательщика применить вычет НДС в течение 3 лет с момента принятия на учет приобретенных товаров (работ, услуг) (п. 1.1. ст. 172 НК РФ). Установленный 3-летний срок истечет одновременно со сроком представления декларации за такой же квартал, в котором за 3 года до этого приобретенные товары (работы, услуги) были приняты на учет (письмо Минфина России от 12.05.2015 № 03-07-11/27161).

Однако некоторые вычеты нельзя перенести на более поздний период (письма Минфина России от 17.10.2017 № 03-07-11/67480, от 09.04.2015 № 03-07-11/20290 и № 03-07-11/20293), и их надо учесть в уменьшение начисленного налога в полном объеме в том квартале, когда для этого возникли соответствующие условия. Это вычеты:

- по ввезенным в Россию ОС, НМА, оборудованию к установке;

- НДС налогового агента;

- авансам выданным и полученным;

- командировочным расходам.

См. также материал «Перенос вычета по НДС на другой период — когда его запрещают».

Что такое НДС, в чем его особенности

В налоговых справочниках НДС определяется как налог на ту прибыль предприятий, которую они получают, устанавливая на свои товары цены, выше рыночных.

Разница между старой и новой ценой на товары и становится объектом налогообложения. Иными словами, можно сказать, что налог начисляется на разницу между выручкой от продажи товаров и их изначальной ценой (стоимостью сырья на его изготовление или же средств потраченных на его покупку).

Налог на добавленную стоимость зачисляют в федеральный бюджет. Он считается косвенным налогом из-за того, что его в полном объеме уплачивают покупатели (или потребители товара).

Организация, занимающаяся продажей обязательно должна вести бухучет и учет налогов, которые она сама уплачивает поставщикам.

Чтобы определить налог необходимо использовать налоговую базу, которая определяется ценой на товар. При этом стоимость такого товара при каждой покупке становится больше на 10-18 процентов. Эти цифры обязательно нужно указывать в счет-фактуре.

Кто обязан платить НДС

Обязательство по уплате НДС ложится на:

- организации;

- индивидуальных предпринимателей;

- лиц, которые перевозят через государственную границу РФ определенные товары.

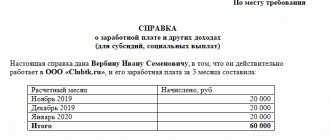

Юридические лица (ИП и организации) могут в определенном случае освобождаться от уплаты налога на добавленную стоимость. Для этого выручка за предыдущие три месяца не должна быть выше двух миллионов рублей. Но это касается только тех организаций, которые занимаются реализацией неподакцизных товаров.

Не нужно уплачивать НДС таким типам налогоплательщиков (кроме тех, которые перевозят товары через границу):

- которые уплачивают ЕСХН и УСН. Как составить уведомление о переходе УСН – читайте тут.

- которые применяют в своей деятельности ЕНВД.

Это специальные налоговые режимы, которые освобождаются от уплаты НДС.

В чем суть налога на добавленную стоимость вы можете узнать в этом видео:

Когда, в какой момент возникает обязанность оплаты

Так как налог уплачивается с вырученной от продажи суммы, то и обязанность по его уплате возникает с самого момента продажи. Это может быть как выгрузка, так и непосредственная уплата денег за предоставленный товар.

Причем, уплата налога происходит в несколько этапов:

- при покупке предприятием у другой организации сырья для изготовления товаров, оно уплачивает НДС, которая включена в его стоимость;

- при определении себестоимости товаров добавляется стоимость НДС, но в этом случае она вписывается в налоговый кредит;

- при формировании окончательной стоимости товара в нее закладывается и размер НДС, который потом придется уплачивать покупателям.

Ставки и размер НДС

В большинстве случае налоговая ставка по НДС составляет 18 процентов. Но для продажи особых товаров (детские товары, продукты питания, некоторые виды медикаментов) законодательство предусматривает уменьшенную ставку, которая составляет 10 процентов. Также при экспорте товаров часто используется ставка 0 процентов.

Нулевую ставку применяют к тем товарам, которые вывозятся для продажи за границей. Также ее могут использовать для услуг, которые направлены на международную транспортировку.

Формула расчета НДС. Фото: web-dl.ru

Вычет по «опоздавшим» счетам-фактурам

С 01.01.2015 в п. 1.1 ст. 172 НК РФ установлено, что если счет-фактура получен после завершения налогового периода, в котором товары (работы, услуги), имущественные права приняты на учет, но до срока сдачи декларации за этот период, то НДС можно принять к вычету в периоде приобретения.

Эксперты КонсультантПлюс разъяснили, какими документами можно подтвердить вычет по НДС:

Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

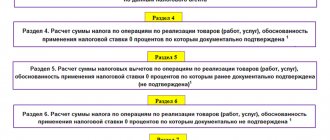

Как отразить вычет по НДС в декларации

Суммы НДС к вычету отражаются в строках 120-190 раздела 3 декларации по НДС. В строках 120-185 вычет распределяется по видам. А в строке 190 подсчитывается общая сумма вычета за квартал, для этого значения из строк 120-185 складывают.

Далее из строки 118, в которой указана сумма налога с учетом восстановления, вычтите строку 190. Так вы получите сумму НДС к уплате или к возмещению. Если разница строк 118 и 190 больше 0, отразите НДС к уплате в строке 200, если меньше — НДС к возмещению в строке 210.

Как вернуть НДС – пошаговая инструкция

Возврат НДС происходит по такой схеме:

- Нужно подать налоговую декларацию, где будет указан размер НДС к возврату. На протяжении трех месяцев налоговая инспекция проведет камеральную проверку. В ее ходе сотрудники налоговой могут потребовать документы, подтверждающие право на вычеты из налогов. Если никакие нарушения в ходе инспекции выявлены не были, то будет вынесено положительное решение. Если же нарушения все-таки существуют, то нужно проделать дальнейшие шаги.

- После выявления нарушений сотрудники налогового органа должны составить акт проверки, где обязательно должны быть указаны выявленные нарушения.

- Налогоплательщик может в письменной форме выразить свое несогласие с найденными нарушениями. На это законодательство выделяет не больше 1 месяца с дня получения акта.

- Налоговые органы составляют акт о привлечении плательщика налога к ответственности или же отказе от этого. После получения возражений у налоговой инспекции есть 10 дней на принятие решения. Налогоплательщик должен быть уведомлен об этом на протяжении пяти рабочих дней.

Если все же было вынесено решение о привлечении к ответственности, то о возврате НДС не может идти речи. Перед принятием решения налоговая инспекция должна узнать о наличии недоимки по НДС. - Если недоимка по НДС существует, то сотрудники налоговой самостоятельно зачисляют НДС в счет задолженностей по налогам или штрафам.

- Если камеральная проверка не выявила никаких нарушений, то налоговые органы принимают решение о возмещении НДС. На это у них имеется не более 7 дней с момента окончания инспекции.

- Если у налогоплательщика нет недоимки по НДС, задолженности по штрафам и другим налогам, то ему возвращается НДС.

- На протяжении 5 рабочих дней на счет налогоплательщика зачисляются средства;

- Если средства не были возвращены вовремя, то с 12 дня начинают начисляться проценты, которые потом обязательно зачисляются на счет плательщика налогов.

Как оплатить НДС?

Составление счетов-фактур и другие рекомендации к возврату

Достаточно часто главной причиной отказа в возврате НДС является несоответствие данных и неправильное заполнение документов. В определенных случаях причиной для этого может стать неверное указание адреса (фактической вместо юридического), или же путаница в указании номеров платежных документов.

Суд допускает использование исправленных документов, но намного проще делать все верно с самого начала.

Рекомендуется вести учет так, чтобы отделять облагаемые налогом и необлагаемые операции. Если такое отделение не сделано, то вернуть НДС будет практически нереально, так как эта процедура привязана к определенным видам работы.

Также можно ожидать отказа тем организациям, контрагент которых не заплатил НДС.

Счета-фактуры

Обычный счет-фактура составляется при реализации товаров (работ, услуг) не позднее пяти дней считая со дня отгрузки товара (выполнения работ, оказания услуг) (п. 3 ст. 168 НК РФ). Перечень реквизитов «отгрузочного» счета-фактуры приведен в п. 5 ст. 169 НК РФ, а правила его заполнения — в разд. II приложения 1 к Постановлению N 1137. Напомним, для продавца (исполнителя) счет-фактура служит документом, на основании которого начисленный с отгрузки НДС увеличивает налоговую базу. У покупателя (заказчика) счет-фактура считается необходимым документом для осуществления налогового вычета.

Если счет-фактура оформлен неправильно или не полностью, то в налоговом вычете формально может быть отказано, на самом же деле такого «права» у налоговиков нет уже как несколько лет. В статью 169 НК РФ введена норма: ошибки в счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя, наименования товаров (работ, услуг), их стоимость, а также налоговую ставку и сумму налога, не являются основанием для отказа в принятии к вычету НДС. К таким несущественным ошибкам заполнения счетов-фактур можно отнести следующее: путаницу с нумерацией, неточности при указании грузоотправителя и грузополучателя (при условии, что покупатель и продавец названы правильно), ошибки в единицах измерения (код и условное обозначение), пренебрежение точностью при отражении страны происхождения товара и номера таможенной декларации.

Нужно отметить, что для АУ, оказывающих услуги и не продающих товары, перечисленные нами ошибки несвойственны.

Неточности при указании наименования, адреса, ИНН продавца или покупателя также могут лишить налогового вычета. Но если опечатки в наименовании покупателя (заглавные буквы заменены строчными или наоборот, проставлены лишние символы (тире, запятые) и др.), то такой счет-фактура не препятствует налоговикам идентифицировать показатели, он может подтвердить право на вычет НДС (Письмо Минфина РФ от 02.05.2012 N 03-07-11/130).

Если же при заполнении счета-фактуры допущены арифметические и технические ошибки при отражении и расчете стоимости услуг, а также неверно указаны ставки и суммы налога, то это считается грубым нарушением в составлении документа, что дает повод ревизорам отказать в налоговом вычете по таким неправильно оформленным счетам-фактурам (Письмо Минфина РФ от 30.05.2013 N 03-07-09/19826). В то же время, если неверно указаны стоимость и количество товаров (работ, услуг) в силу объективных причин (по причине последующего изменения данных показателей), это можно исправить путем составления другого счета-фактуры — корректировочного.

На заметку.

Стоимостные данные в счетах-фактурах отражаются в рублях и копейках. В налоговой декларации по НДС все суммы округляются до целых рублей (письма Минфина РФ от 15.04.2014 N 03-07-09/17172, от 17.02.2014 N 03-07-09/6395).

Заменитель обычного счета-фактуры. Как догадался читатель, речь пойдет об универсальном передаточном документе (УПД), который рекомендован Письмом ФНС РФ от 21.10.2013 N ММВ-20-3/[email protected] УПД подтверждает факт передачи (реализации) (об этом говорит и само название документа), поэтому логично, что за основу формы УПД взят бланк «отгрузочного» счета-фактуры, который дополнен реквизитами другого первичного документа (накладной), используемого для целей ведения бухгалтерского и налогового учета (для расчета налога на прибыль и при исчислении единого налога при применении УСНО) (письма ФНС РФ от 21.04.2014 N ГД-4-3/7593, от 05.03.2014 N ГД-4-3/[email protected]).

На заметку.

В связи с тем, что УПД является рекомендованным документом, а также если бухгалтер АУ решил его использовать вместо обычного счета-фактуры, такое решение обязательно нужно закрепить в учетной политике для целей исчисления НДС.

Остается добавить, что, в отличие от обычного счета-фактуры, для УПД нет утвержденного ФНС формата в электронном виде. В Письме ФНС РФ от 06.02.2014 N ГД-4-3/[email protected] нет четкого ответа на вопрос, что делать налогоплательщику с УПД в такой ситуации. Сказано лишь, что если документ в электронном виде составлен по формату, установленному ФНС, то он может быть передан в налоговый орган в электронном виде по телекоммуникационным каналам связи. Выходит, что при отсутствии предусмотренного ФНС формата сделать это не получится, а это означает, что налогоплательщику ничего не остается, как выставлять и получать УПД в бумажном виде.

Авансовый счет-фактура выставляется при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) не позднее пяти дней со дня оплаты (аванса) (п. 3 ст. 168 НК РФ). Перечень обязательных реквизитов для авансового счета-фактуры установлен в п. 5.1 ст. 169 НК РФ. В частности, у грузополучателя в счете-фактуре, оформляемом на аванс (предоплату), нет наименования и адреса грузоотправителя. Достаточно указания наименования, адреса и идентификационных номеров налогоплательщика и покупателя. Обязательным является отражение и номера платежно-расчетного документа (по полученной предварительной оплате). В авансовом счете-фактуре не указываются количество (объем) поставляемых (отгруженных) по нему товаров, цена за единицу измерения и стоимость товаров без налога. Зато отражается наименование предоплаченных товаров (работ, услуг) (при значительной номенклатуре можно указать и обобщенное название). Плюс к этому указываются ставка НДС по авансу (18/118 или 10/110) и сумма налога, а также конечная сумма аванса (с учетом налога), уплачиваемая в счет предстоящих поставок товаров (работ, услуг).

Правительством РФ (см. Постановление N 1137) не утвержден отдельный бланк авансового счета-фактуры. Поэтому бухгалтеру АУ следует взять за основу форму традиционного счета-фактуры (на отгрузку товаров (работ, услуг)) и заполнять в нем только те реквизиты, которые являются обязательными в силу п. 5.1 ст. 169 НК РФ.

Корректировочный счет-фактура выставляется покупателю при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), то есть при изменении их цены и (или) уточнении количества (объема). При этом обязательно наличие договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на такое изменение. Не позднее пяти календарных дней с момента составления данного документа и выписывается корректировочный счет-фактура.

Обязательные реквизиты корректировочного счета-фактуры приведены в п. 5.2 ст. 169 НК РФ, а форму и правила заполнения можно найти в приложении 2 к Постановлению N 1137. При корректировке показателей, указанных в двух и более счетах-фактурах, выставленных в адрес одного покупателя (заказчика), продавец (исполнитель) вправе составить единый корректировочный счет-фактуру (абз. 2 пп. 13 п. 5.2 ст. 169 НК РФ).

Корректировочный счет-фактура выставляется не только при обычном изменении цены или количества отгруженных товаров (выполненных работ, оказанных услуг), но и в следующих случаях:

— при возврате товаров (Письмо Минфина РФ от 24.07.2012 N 03-07-09/89);

— при недопоставке товаров (Письмо Минфина РФ от 12.05.2012 N 03-07-09/48);

— при предоставлении ретроскидки с пересчетом цены проданных товаров (выполненных работ, оказанных услуг) (Письмо Минфина РФ от 03.09.2012 N 03-07-15/120);

— при продаже товаров по предварительной цене в рамках долгосрочных договоров поставки, когда окончательная стоимость определяется после всех поставок товаров и их передачи конечному покупателю (Письмо Минфина РФ от 31.01.2013 N 03-07-09/1894).

На заметку.

Если изменение стоимости товаров (работ, услуг) произошло просто в результате исправления ошибки, возникшей при оформлении счета-фактуры, то корректировочный счет-фактура продавцом не выставляется, а в счет-фактуру, выставленный при отгрузке товаров (выполнении работ, оказании услуг), вносятся необходимые исправления (Письмо Минфина РФ от 23.08.2012 N 03-07-09/125).

Бухгалтеру нужно знать не только то, как составить корректировочный счет-фактуру, но и сам механизм корректировки. Изменения в налоговую базу по НДС вносятся бухгалтером именно на разницу. Она отражается в текущем периоде (в том, в котором составлен документ на корректировку) независимо от того, в каком периоде были отгружены сами товары (работы, услуги). Разница может быть как положительной (в случае корректировки стоимости в большую сторону), так и отрицательной (если корректировка была произведена в сторону уменьшения). В корректировочном счете-фактуре данные указываются либо со знаком плюс, либо со знаком минус соответственно. При этом пени (при увеличении налоговой базы в результате корректировки) налоговиками не начисляются (Письмо Минфина РФ от 14.05.2013 N 03-07-11/16590).