Когда облагается товарооборот налогом, а когда нет?

Четыре основные группы товарооборота, подлежащие налогообложению НДС, представлены в НК РФ:

- Возмездная или безвозмездная продажа товаров, услуг, труда, объектов залога в Российской Федерации, передача прав на имущество, на предметы торговли на основании замены обязательств по соглашению сторон или отступного, что подтверждено пп.1 п.1 ст.146 НК.

- Сбыт товаров, услуг для удовлетворения потребностей именно организации, но не с целью получения прибыли. Подобная передача продукции облагается НДС при условии признания расходов экономически необоснованными или же такие издержки вносят в статью расходов, не учитываемых при подсчете налога на прибыль. Ст. 252, ст.270 НК РФ.

- Осуществление строительно-монтажных действий для собственной необходимости. Если организация выполняет данный вид работ самостоятельно, то налогообложение присутствует (пп.3 п.1 ст. 146 НК). Если же процесс строительства обеспечивается подрядчиком, то НДС отсутствует.

- Импорт предметов торговли на территорию Российской Федерации (пп.4 п.1 ст.146 НК РФ и пп.3 п.1 ст. 2 “Таможенного кодекса Евразийского экономического союза”).

Выручка не будет облагаться налогом на добавочную стоимость при манипуляциях, не принимаемых за реализацию или не являющихся объектом налогообложения. Например:

- Валютные операции (пп.1 п.3 ст. 29 НК РФ).Сделки, связанные с нумизматикой не попадают в этот пункт.

- Передача объектов владения правопреемнику при переустройстве компаний (пп.2 п.3 ст. 39 НК РФ).

- Возвращение лицу, состоявшему в хозяйственном обществе активов в рамках первоначального взноса в случае прекращения деятельности общества или выхода участника из его состава (пп.5 п.3 ст. 39 НК РФ).

- Передача объектов жилфонда, электросети, дороги и т. д. органам власти (пп.2 п.2 ст. 146 НК РФ).

- Реализация земли или земельных паев (пп.6 п.2 ст.146 НК РФ).

- Продажа собственности или прав на нее при банкротстве должников (пп.15 п.2 ст.146 НК РФ).

Существует также закрытый список процессов, поименованных в п.1-3 ст.149 Налогового Кодекса. Их особенность в том, что будучи предметами налогообложения, они не признаются подлежащими налогу и освобождаются от НДС.

К товарам, не подлежащей НДС, причисляют:

- Утвержденный список медицинской продукции (пп.1 п.2 ст.149 НК РФ).

- Продовольственные товары для медицинских организаций и столовых детских садов, школ и т. п. (пп.5 п.2 ст. 149 НК).

- Жилые объекты и доли помещений в них (пп.22 п.3 ст.149 НК РФ).

Расчет

Чтобы понять основные принципы, рассмотрим пример расчета налога на прибыль для чайников.

ООО «Колибри» производит и продает мягкие игрушки. Выясним размер налога, который фирма заплатит за 2021 г., если:

- ООО получило кредит в банке на 500 000 рублей;

- продало игрушки на 1 200 000 рублей с учетом НДС;

- использовало сырья для производства на 350 000 рублей;

- выплатило зарплату рабочим в сумме 250 000 рублей;

- страховые взносы составили 40 000 рублей;

- провело амортизацию на сумму 30 000 рублей;

- заплатило проценты по кредиту в размере 25 000 рублей;

- хочет учесть прошлогодний убыток в размере 120 000 рублей.

Расходы ООО «Колибри» в 2021 году:

Так как доход рассчитывается без учета НДС, то он составит 1 000 000 рублей при ставке НДС 20%. А 200 000 рублей — сумма НДС, которую ООО перечислит государству. Суммы по кредитам налогом на прибыль не облагаются, они просто не включаются в налоговую базу по пп. 10 п. 1 ст. 251 НК РФ. Поэтому 500 000 рублей кредита не считаются доходом.

Тогда прибыль ООО «Колибри» в 2021 году:

Это доход минус расходы и минус убыток прошлого года.

Формула налога на прибыль:

Из которых:

идут в бюджет РФ;

идут в бюджет региона.

Используя простые формулы, мы показали, как рассчитывается налог на прибыль: пример ООО «Колибри» используем далее, чтобы показать расчеты на >онлайн-калькуляторе.

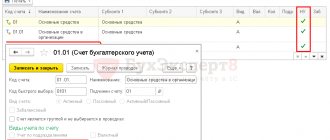

Автоматически рассчитать суммы налогов позволяет удобное приложение >1С:БизнесСтарт, вам не надо следить за изменением ставок, сервис обновляется автоматически, с учетом последних изменений законодательства. Программа предупредит о сроках сдачи отчетности и уплаты налогов, подскажет, что и как сделать.

Что это?

Выручка представляет собой доход, который организация или предприятие получает за определенный отрезок времени посредством реализации ряда товаров или услуг. Это завершающий этап коммерческой или некоммерческой деятельности фирмы, при этом расчет производят, умножая цену продукции на количество сбытых единиц товара.

Чистой выручкой от продаж признают прибыль с вычетом косвенных налогов. Она является показателем результата работы организации.

Выручка от реализации объектов продаж делится на два вида:

- Выручка брутто – общая сумма, включающая налогообложение (акцизы, таможенные пошлины, НДС).

- Выручка нетто – это прибыль от продаж продукции, работ или услуг без налогообложения.

О том, каким образом высчитывают такую выручку от реализации, вы узнаете в специальном материале.

Расчет налога выглядит так: обозначим сумму буквой С, тогда НДС=С*18/100. Согласно этому вычислению при выручке в 100 000 рублей НДС составит 18 000.

С учетом налога

Чтобы произвести такое вычисление сумму с НДС обозначают Сн. Расчет получается такой:

Сн = С + С*18/100 = С*(1+18/100) = С*1,18.

Тогда при выручке в 100 000 рублей результат будет 118 000.

В Российской Федерации для расчета налога на добавленную стоимость используют документ счета-фактуры. Законом установлены четкие правила заполнения этого бланка и его формат.

Без него

Чтобы рассчитать значение прибыли без данного косвенного налога за основу берется та же самая формула. При обозначении N=18/100 выходит, что Сн = С+ N*С = С*(1+N).

Таким образом, С = Сн/(1+N) = Сн/(1+0.18) = Сн/1.18.

Если же при работе с формулами возникают сложности, то специализированные онлайн калькуляторы упрощают работу налогоплательщиков. С их помощью данные рассчитываются быстро и точно.

Освобождение от уплаты, если объемы продаж менее двух миллионов рублей

Фирмы и ИП объемы продаж которых не высокие, по кодексу РФ имеют право не выплачивать налог на добавленную стоимость. Эта льгота вступает в силу, если за три календарных месяца общий доход от сбыта объектов торговли или предоставления услуг (не учитывая налог) составляет менее 2 млн. рублей (п.1 ст.145 НК РФ).

Важно! Если при наличии освобождения от налогообложения в течение следующих трех месяцев общая прибыль (без учета налога) превысит эту сумму, то льготное право отменяется. Налог восстанавливается и подлежит уплате в принятом порядке, начиная с месяца, где имело место превышение (п.5 ст.145 НК).

О правилах отображения выручки ИП на УСН мы рассказывали тут.

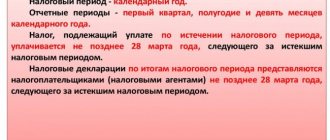

Авансовые платежи

Налог на прибыль уплачивается авансовыми платежами каждый месяц или квартал, а затем по итогам года. Перечислять авансы поквартально в 2021 году разрешено тем компаниям, чьи доходы от реализации не превысят 15 млн рублей в квартал на протяжении предыдущих 4 кварталов. Остальные юрлица платят авансы ежемесячно. >Как рассчитать авансы по налогу на прибыль, мы рассказали в отдельной статье. Квартальные авансы рассчитывают из фактического дохода, а ежемесячные — из предполагаемого (на основании данных за предыдущий квартал).

Пошаговая инструкция: как планировать в Excel доход от продажи и затраты

Для планирования выручки и затрат на производство используют таблицу Excel. Стандартная таблица для расчета эффективности имеет четыре поля:

- Налоговые ставки (ячейка А1:В3).

- Доход от продажи предметов торговли, издержек и дебетового НДС (А5:В7).

- Определение налога на добавленную стоимость для уплаты в бюджет (А9:В10).

- Подсчет выручки и налогов на прибыль и с оборота (А12:В17) (в чем основные отличия выручки от оборота узнайте тут).

В первые два поля вводят информацию, а два последующие ее обрабатывают.

- Вид вычисления налогового обязательства по НДС по таблице следующий: =ОКРУГЛ(В5*(B1/(1+B1));2).

- Чтобы посчитать сумму налога для уплаты в государственную казну, нужно вычесть сумму налогового кредита из суммы налоговых обязательств (В10) =В9-В7.

- ВП (валовая прибыль) без НДС (ячейка В12) рассчитывается путем вычета значения налоговых обязательств из суммы выручки =В5-В9.

- Выручку от продаж определяют, отнимая от суммы ВП издержки =В12-В6.

- Чтобы вычислить налог с товатрооборота ВП умножают на ставку налога с оборота =ОКРУГЛ(В12*ВЗ;2).

- Выручка, подлежащая налогообложению, является разностью между реализованной прибылью и суммой налога с оборота =В13-В14.

- Налог на выручку – это произведение суммы подлежащей налогообложению и тарифа налога на прибыль, результат округляют до второго разряда =ОКРУГЛ(В15*В2;2).

- Чистая прибыль высчитывается путем вычета суммы налога на прибыль из дохода, облагающегося налогом =В15-В16.

Использование таблицы Excel удобно тем, что меняя данные налоговой ставки, легко подстроиться под действующую налоговую систему. После изменения значений издержек и суммы продаж сразу отражается конечный результат. Excel предлагает различные методы ввода данных, кроме того, формулы и многообразие функций дают дополнительные возможности для расчетов.

Рекомендуем вам обратить внимание и на другие публикации наших экспертов, прочтя которые, вы узнаете:

- Чем выручка отличается от себестоимости, дохода и прибыли?

- Как посчитать годовой объем выручки?

- Каковы причины снижения выручки и как ее можно увеличить?

Момент признания доходов и расходов

>Момент признания — период времени, в котором отражается доход или затрата в учете по налогу на прибыль. Таких моментов два. Зависят они от способа признания доходов и расходов:

- кассовый метод;

- метод начисления.

Компания выбирает один из методов, и до 31 декабря (не дожидаясь начала следующего налогового периода) сообщает территориальному органу ФНС России о своем выборе.

Фирмы при применении методов принимают к учету суммы в разные моменты времени. Разберемся в нюансах.

Кассовый метод предполагает, что:

- доходы учитывают в момент поступления в кассу или на расчетный счет фирмы, не раньше;

- расходы учитывают в момент списания со счета или оплаты из кассы, не раньше;

- при уплате налога суммы учитываются по датам поступления или списания.

Метод начисления:

- доходы учитывают в момент возникновения (по договорам или платежным поручениям), а не при непосредственной оплате;

- расходы учитывают в момент возникновения, а не при списании средств со счетов;

- при уплате налога суммы учитываются по задокументированным датам, даже если оплата по факту произошла позже.

Пример:

ООО «Колибри» выставили счет на оплату аренды офиса в марте, но оплата произошла только в июне. При кассовом методе бухгалтер ООО «Колибри» отражает расходы на аренду офиса в июне — по факту перевода денег. В налоговом учете этот расход списывается во 2-ом квартале. При методе начисления бухгалтер ООО «Колибри» учитывает расход на аренду в марте, тогда, когда фирма должна была ее оплатить. В налоговом учете этот расход отражается в первом квартале.

Метод начисления вправе использовать все предприятия. А вот применение кассового метода ограничено:

- использовать его запрещено банкам;

- фирмы признают доходы и расходы по факту, только если выручка не превышает 1 млн руб. за каждый из последних четырех кварталов;

- если при применении метода лимит превышен, то фирма обязана перейти к методу начисления с начала текущего года.

Какова налоговая база, если фирма понесла убыток?

Прибыль организации по правилам налогового учета не бывает отрицательной. Даже если по итогам года образовался убыток, налоговая база признается равной нулю. Налог в этом случае тоже нулевой. Регистры налогового учета должны подтверждать правильность расчета налоговой базы. Декларацию подавать обязательно, даже если сумма равна нулю.

Распределение платежа

Чтобы распределить НДС по выручке используют пропорцию операций подлежащих и неподлежащих налогообложению. Налог принимают к вычету или включают в цену продукции и услуг (пп.4 п.4 ст. 170 НК РФ).

Если НДС принимают к вычету пропорция выглядит так : СТ (с НДС) / СТ (общая), СТ (с НДС) – это цена продукции или услуг, сбыт которых облагается налогом на добавленную стоимость; СТ (общая) – суммарная цена товаров или услуг реализованных в налоговом периоде.

Если же налог включают в стоимость продукции, то применяют такую пропорцию: СТ (без НДС) / СТ (общая), СТ (без НДС) – цена товаров или услуг не облагаемых НДС; СТ (общая) – суммарная цена товаров или услуг реализованных в налоговом периоде.

В распределение НДС по выручке не входят такие поступления:

- Проценты с банковских вкладов и остатки на счетах.

- Прибыль по акциям или долям в уставном капитале.

- Денежные средства с уплаты штрафов по кредитам и займам, нарушение условий договоров кредитования.

- Учетный процент, который снимают банки при покупке векселей.

- Денежные средства, полученные дочерними компаниями от головных.

Внимание! В расходы при распределении НДС входят предметы торговли, участвовавшие в товарообороте на территории РФ. Расходы на производство обязательно учитываются в стоимости товаров. Пропорция должна быть составлена строго по регламенту.

Расхождение с доходом по НДС и прибыли

Налоговые всегда изучают доход по прибыли и по НДС, чтобы выявить выручку не обложенную налогом. Для этого сверяют сведения обеих деклараций. Проверяют строку 010+020 (лист 02) в Прибыли и строку 010 (раздел 3) в НДС.

Но дополнительные факторы влияют на показатели, что усложняет задачу. Например, база налога на добавочную стоимость увеличивается за счет возвратов поставщикам, а выручка – нет. Доход уменьшается при возвратах от покупателей, а налог – нет.

Поэтому довольно сложно понять расхождения между прибылью и НДС. Налоговая база часто нарушается за счет учетных ошибок, поэтому на практике равенство между значениями двух деклараций не соблюдается.

Причины

Причины расхождения по НДС и прибыли могут быть следующими:

- Приобретение собственности при удалении основных средств из оборота (п.13 ст.250 НК РФ).

- Обнаружение излишков при сопоставлении бухгалтерских и фактических данных (п.20 ст.250 НК РФ).

- Положительные разницы сумм и курсов (п.2, 11 ст.250 НК РФ).

- Реконструкция запаса денежных средств (п.7 ст.250 НК РФ).

- Снятие задолженности по кредиту из-за окончания срока давности (п.18 ст.250 НК).

- Реализация объектов торговли областью сбыта которых не является Российская Федерация (ст.147, 148; пп.1 п.1 ст.248; п.1 ст.249 НК РФ).

- Приобретение процентов с выданных займов или с остатка денег на счету (п.6 ст.250 НК).

Ряд операций облагаются налогом, но не приносят выручку. Это относится к безвозмездной передаче объектов торговли или же обеспечение услуг для нужд самой организации. Они не внесены в декларацию по налогу на прибыль, но отражаются в строках 010 или 030 3 графы (раздел 3) декларации по НДС.

Справка! Если предприниматель экспортирует товары, то данные всегда расходятся, так как доход от вывозимой продукции вносится в декларации в разный период.

В декларацию по налогу на прибыль выручка вносится непосредственно в период сбыта объектов торговли (п.1 ст.249, п.3 ст.271 НК РФ), а в НДС – по истечении 180 дней после отгрузки или во время подготовки бумаг, доказывающих право на использование нулевой ставки НДС.

Пояснения в ФНС

Пояснения в налоговую инспекцию необходимо предъявить до истечения 5 дней с момента получения извещения (п.2,6 ст.6.1, п.3 ст.88 НК РФ). Разрешается предоставлять пояснения в вольной форме и обязательно в письменном виде, причем налоговый инспектор должен поставить примечание о приеме бумаги (документ необходимо передать лично в руки, а не по почте).

В записке должны быть приведены причины расхождения в декларациях, а также ссылки на статьи Налогового Кодекса, подтверждающие законность их наличия. Если причины расхождения данных будут грамотно составлены и обоснованы, предоставлены в срок налоговую инспекцию, то существует вероятность, что в будущем инспекторы не будут присылать подобные требования.

Зависит ли НДС-вычет от налога на прибыль?

Если расходы не были учтены при расчете налога на прибыль, «входной» НДС по ним нельзя принять к вычету. Так считают очень многие бухгалтеры. Насколько правомерно данное утверждение?

На что в первую очередь обращают внимание инспекторы при проверке по налогу на добавленную стоимость? Правильно, на вычеты. Особенно, если в декларации НДС заявлен к возмещению. Налоговики досконально изучают счета-фактуры и первичные документы и, не найдя в них какие-либо обязательные реквизиты и сведения, снимают заявленные вычеты. Таковы правила игры: наличие безошибочного счета-фактуры – одно из обязательных условий, прописанных в главе 21 НК РФ. Но случается, что контролеры отказывают в вычете «входного» НДС по товарам, работам, услугам из-за того, что сочли расходы на их приобретение экономически необоснованными. Но такого условия в главе о налоге на добавленную стоимость нет! На чем тогда основаны подобные доводы инспекторов? И что думают суды о такой причине отказа в зачете «входного» НДС? Давайте разберемся.