Отчетный и расчетный период в НК РФ

В 2021 году в Налоговом кодексе продолжает действовать глава 34 «Страховые взносы». В эту главу входят статьи 419–432, регулирующие правила начисления и уплаты страховых взносов. Эта глава НК РФ, в частности, определяет понятия отчетного и расчетного периодов по страховым взносам в 2021 году. Эти понятия раскрыты в статье 423 НК РФ, а именно:

- отчетными периодами признаются первый квартал, полугодие, девять месяцев календарного года;

- расчетным периодом признается календарный год.

Для плательщиков страховых взносов эти периоды нужны для подведения итогов по уплате взносов.

В течение расчетного периода 2021 года бухгалтер должен формировать базу для начисления страховых взносов (п. 1 ст. 421 НК РФ). Расчетный период состоит из четырех отчетных периодов. По итогам каждого отчетного периода подводятся промежуточные итоги по уплате страховых взносов, а также составляется отчетность, которая сдается в налоговую инспекцию.

Когда и куда сдавать расчет по страховым взносам

РСВ — квартальный отчет в налоговую инспекцию. Сдавайте расчет не позднее 30 числа месяца, который идет за отчетным периодом. Отчетные периоды по страховым взносам — это квартал, полугодие, девять месяцев и календарный год. Расчет, который мы сдаем, включает показатели с начала года по конец отчетного квартала. То есть РСВ за второй квартал включает данные за полгода, а за третий квартал — данные за 9 месяцев 2021. Сроки сдачи расчета следующие:

- за 4 квартал (2020 год) — 1 февраля 2021.

- за 1 квартал — 30 апреля 2021;

- за 2 квартал (полугодие) — 30 июля 2021;

- за 3 квартал (9 месяцев) — 1 ноября 2021;

- за 4 квартал (2021 год) — 31 января 2021.

В случае, когда день сдачи выпадает на выходной или праздник, срок переносится на следующий ближайший рабочий день. Это можно увидеть на примере отчета за 2021 год. Срок сдачи 30 января приходится на субботу, поэтому дата откладывается до понедельника — 1 февраля.

Днем сдачи расчета считается день, в который вы передали налоговому инспектору отчет и получили печать о приеме на втором экземпляре. При отправке почтой — день, когда почта приняла пакет и проштамповала его. При отправке средствами телекоммуникации — день, когда ваш оператор ТКС зафиксировал отправку расчета.

Индивидуальные предприниматели и прочие физлица сдают расчеты в налоговую по месту жительства. Организации и обособленные подразделения, которые выплачивают зарплату сотрудникам или исполнителям, отчитываются по месту своего нахождения.

Отчетный период в 2021 году

Отчетными периодами по страховым взносам являются I квартал, полугодие, 9 месяцев календарного года и календарный год (п. 2 ст. 423 НК РФ). Для тех страхователей, которые не выплачивают физическим лицам вознаграждения и перечисляют страховые взносы только «за себя», отчетных периодов не существует. Речь идет об индивидуальных предпринимателях, адвокатах, нотариусах и иных лицах, занимающихся частной практикой (подп. 2 п. 1 ст. 419 НК РФ).

Они могут платить страховые взносы как ежемесячно, так и единой суммой за год. Причем сроки для ежемесячной уплаты взносов не установлены, однако в целом весь платеж необходимо перечислить не позднее 31 декабря текущего года (п. 2 ст. 432 НК РФ).

Однако если ИП привлекают наемных работников, то они дополнительно исчисляют и уплачивают страховые взносы с вознаграждений работникам. В отношении таких взносов расчетный период будет состоять из отчетных периодов. По их итогам необходимо представлять расчет по страховым взносам, который утвержден приказом ФНС от 10.10.2016 № ММВ-7-11/551 (п. 7 ст. 431 НК РФ).

Способы сдачи расчета

Расчет по страховым взносам можно сдать на бумаге «руками» в налоговой или по почте, но только если среднесписочная численность работников за отчетный период не выше 10 человек. Иначе компании грозит штраф за нарушение формата.

Если в отчетном периоде среднесписочная численность работников более 10 человек — сдайте электронный расчет через интернет с использованием усиленной квалифицированной электронной подписи.

Ранее бумажную форму могли сдавать все страхователи, у которых числилось не больше 25 сотрудников.

Уплата взносов в расчетном периоде

Уплата страховых взносов с выплат физическим лицам предполагает, что в течение расчетного периода (года) вы исчисляете и платите взносы в виде ежемесячных обязательных платежей (п. 3 ст. 431 НК РФ).

Приведем для вас сроки уплаты страховых взносов в расчетном периоде 2021 года:

Сроки для страховых взносов на ОПС, ВНиМ, ОМС и травматизм – одинаковые (п. 3 ст. 431 НК РФ, ст. 22 Закона № 125-ФЗ).

- 15.01.2021 – за декабрь 2021 г.;

- 15.02.2021 – за январь;

- 15.03.2021 – за февраль;

- 15.04.2021 – за март;

- 17.05.2021 – за апрель;

- 15.06.2021 – за май;

- 15.07.2021 – за июнь;

- 16.08.2021 – за июль;

- 15.09.2021 – за август;

- 15.10.2021 – за сентябрь;

- 15.11.2021 – за октябрь;

- 15.12.2021 – за ноябрь;

- 17.01.2022 – за декабрь.

Читать также

31.01.2020

Форма для единого расчета по страховым взносам 2021 года

Форма расчета по страховым взносам 2021 утверждена Приказом ФНС от 10.10.2016 № ММВ-7-11/551, код по КНД — 1151111. Называется она «Расчет по страховым взносам» (РСВ, ЕРСВ).

РСВ содержит информацию о платежах на обязательное страхование:

- обязательное пенсионное страхование (ОПС), в т. ч. по дополнительному тарифу, а также по дополнительному социальному обеспечению;

- обязательное медицинское страхование (ОМС);

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ).

Где проставлять в расчете по страховым взносам код тарифа плательщика

Для кода плательщика страховых взносов в 2021 году в расчете по страховым взносам отведено две графы:

- графа 001 приложения № 1 к разделу 1 расчета. Если в течение отчетного периода компания или ИП применяли два тарифа и более, то потребуется заполнить несколько приложений № 1;

- графа 270 раздела 3 расчета. В этой графе проставляется код, который соответствует тарифу к выплатам работникам, которые облагаются взносами по доптарифам.

Код тарифа взносов в приложении № 1 к разделу 1: образец

Образец раздела 3 с указанием кода плательщика взносов

Новые коды для заполнения

ФНС России также добавила новые коды в Приложение № 5 «Коды тарифа плательщика страховых взносов»:

- 20 – субъекты МСП, которые применяют пониженные тарифы страховых взносов (код используется в отношении сумм, облагаемых взносами по пониженным тарифам);

- 21 – организации и ИП, которые освобождены от страховых взносов за второй квартал 2021 года;

- 22 – российские организации, занимающиеся проектированием и разработкой радиоэлектронной продукции.

И в Приложение № 7 «Коды категории застрахованного лица»:

- МС (ВЖМС, ВПМС – для иностранцев) – в отношении физлиц, получающих выплаты от субъектов МСП;

- КВ (ВЖКВ, ВПКВ – для иностранцев) – в отношении физлиц, получающих выплаты от организаций и ИП, освобожденных от уплаты взносов за второй квартал 2021 года;

- ЭКБ (ВЖЭК, ВПЭК – для иностранцев) – в отношении физлиц, получающих выплаты от организаций, занимающихся проектированием и разработкой радиоэлектронной продукции.

Обратите внимание, что данные коды налоговики уже рекомендовали работодателям в своих письмах. Поэтому их используют при заполнении с отчетности за полугодие 2021 года.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Коды тарифа плательщика страховых взносов

Порядок заполнения расчета по страховым взносам

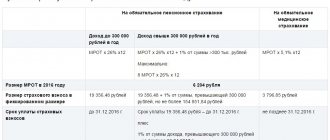

С 2021 года вводятся следующие изменения по страховым взносам:

- сведения о среднесписочной численности работников за 2021 год представляются в налоговые органы в составе расчета по страховым взносам (Федеральный закон от 28.01.2020 № 5-ФЗ, Приказ ФНС РФ от 15.10.2020 № ЕД-7-11/[email protected]

и

Приказ ФНС РФ от 15.10.2020 № ЕД-7-11/[email protected]

); - увеличена предельная величина дохода физического лица, с которого уплачиваются страховые взносы на ВНиМ и ОПС (Постановление Правительства РФ от 26.11.2020 № 1935

); - на 2021-2023 годы установлены фиксированные размеры страховых взносов на ОПС и ОМС для категорий лиц, признаваемых плательщиками страховых взносов, не производящими выплат и иных вознаграждений физическим лицам (Федеральный закон от 15.10.2020 № 322-ФЗ

).

| Общие вопросы | |

| Показатель | Значение |

| Законодательство | Глава 34 НК РФ «Страховые взносы». |

| Расчетный период (ст. 423 НК РФ ) | Календарный год. |

| Отчетные периоды (ст. 423 НК РФ ) | Первый квартал, полугодие, девять месяцев календарного года. |

| Форма и порядок заполнения | Форма расчета (КНД 1151111) и порядок заполнения утверждены |

| Срок и периодичность представления (п. 7 ст. 431 НК РФ ) | Плательщики представляют в налоговый орган расчет по страховым взносам не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом. |

| Способ представления (п. 10 ст. 431 НК РФ , | Плательщики, у которых численность физических лиц, в пользу которых начислены выплаты и иные вознаграждения, за расчетный (отчетный) период превышает 10 человек , а также вновь созданные (в том числе в результате реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, |

| Место представления (п. 7, 11, 14 ст. 431 НК РФ ) | Уплата страховых взносов и представление расчетов по страховым взносам производятся организациями по месту их нахождения и по месту нахождения обособленных подразделений организации , которым организацией открыты счета в банках и которые начисляют и производят выплаты и иные вознаграждения в пользу физических лиц. При наличии у организации |

| Контрольные соотношения | Письмо ФНС РФ от 07.02.2020 № БС-4-11/[email protected] Письмо ФНС РФ от 29.05.2020 № БС-4-11/[email protected] |

| База для начисления страховых взносов | Постановление Правительства РФ от 26.11.2020 № 1935 |

| Пояснения в налоговую инспекцию | ПОЯСНЕНИЯ К РАСЧЕТУ ПО СТРАХОВЫМ ВЗНОСАМ |

Порядок заполнения расчета по страховым взносам:

Форма расчета по страховым взносам заполняется плательщиками страховых взносов либо их представителями (п. 1.1 Приказа ФНС России от 18.09.2019 № ММВ-7-11/[email protected]

):

- лицами, производящими выплаты и иные вознаграждения физическим лицам (организациями, индивидуальными предпринимателями, физическими лицами, не являющимися индивидуальными предпринимателями, адвокатами, учредившими адвокатский кабинет, нотариусами, занимающимися частной практикой, иными лицами, занимающимися в установленном законодательством Российской Федерации порядке частной практикой, главами крестьянских (фермерских) хозяйств);

- главами крестьянских (фермерских) хозяйств.

При обнаружении плательщиком в поданном им в налоговый орган Расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы страховых взносов, подлежащей уплате, плательщик обязан внести необходимые изменения в Расчет и представить в налоговый орган уточненный Расчет (п. 1.2 Приказа ФНС России от 18.09.2019 № ММВ-7-11/[email protected]

).

Титульный лист Расчета заполняют все плательщики. Раздел 1, подразделы 1.1 и 1.2 приложения 1 к разделу 1, приложение 2 к разделу 1, раздел 3 включаются в состав представляемого в налоговые органы Расчета лицами, производящими выплаты и иные вознаграждения физическим лицам. Раздел 2 и приложение 1 к разделу 2 включаются в состав представляемого в налоговые органы Расчета плательщиками – главами крестьянских (фермерских) хозяйств. Подразделы 1.3.1, 1.3.2 приложения 1 к разделу 1, приложение 1.1 к разделу 1, приложения 5 – 8 к разделу 1 включаются в состав представляемого в налоговые органы Расчета при применении плательщиками соответствующих тарифов страховых взносов. Приложения 3 и 4 к разделу 1 включаются в состав представляемого в налоговые органы Расчета при произведении плательщиками расходов на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 2.1 – 2.5 Приказа ФНС России от 18.09.2019 № ММВ-7-11/[email protected]

).

Расчет заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам плательщиками. При заполнении титульного листа, разделов, приложений к разделам, а также подразделов приложений к разделам Расчета, в полях «ИНН» и «КПП» проставляется идентификационный номер налогоплательщика (ИНН) и код причины постановки на учет (КПП) плательщика; в поле «Стр.» отражается порядковый номер страницы. Все значения стоимостных показателей, отражаемых в разделах 1 – 3, приложениях 1 – 8 к разделу 1, приложении 1 к разделу 2 расчета, указываются в рублях и копейках и не должны иметь отрицательные значения. В случае отсутствия какого-либо показателя, количественные и суммовые показатели заполняются значением «О» («ноль»), в остальных случаях во всех знакоместах соответствующего поля проставляется прочерк. При представлении Расчета, подготовленного с использованием программного обеспечения, при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест (п. 2.6 – 2.19 Приказа ФНС России от 18.09.2019 № ММВ-7-11/[email protected]

).

Заполнение расчета по страховым взносам по разделам:

- Титульный лист;

- Раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- Приложение 1 «Расчет сумм страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование» к разделу 1;

- Подраздел 1.1 «Расчет сумм страховых взносов на обязательное пенсионное страхование»;

- Подраздел 1.2 «Расчет сумм страховых взносов на обязательное медицинское страхование»;

- Подраздел 1.3 «Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в статье 428 Налогового кодекса Российской Федерации»;

- Приложение 1.1 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности» к разделу 1;

- Приложение 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» к разделу 1;

- Приложение 3 «Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации» к разделу 1;

- Приложение 4 «Выплаты, произведенные за счет средств, финансируемых из федерального бюджета» к разделу 1;

- Приложение 5 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 пункта 1 статьи 427 Налогового кодекса Российской Федерации» к разделу 1;

- Приложение 5.1 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 (подпункте 18) пункта 1 статьи 427 Налогового кодекса Российской;

- Приложение 6 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 7 пункта 1 статьи 427 Налогового кодекса Российской Федерации» к разделу 1;

- Приложение 7 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 15 пункта 1 статьи 427 Налогового кодекса Российской Федерации» к разделу 1;

- Приложение 8 «Сведения, необходимые для применения тарифа страховых взносов, установленного абзацем вторым подпункта 2 пункта 2 статьи 425 Налогового кодекса Российской Федерации» к разделу 1;

- Приложение 9 «Сведения, необходимые для применения положений подпункта 1 пункта 3 статьи 422 Налогового кодекса Российской Федерации организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг» к разделу 1;

- Раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов – глав крестьянских (фермерских) хозяйств»;

- Приложение 1 «Расчет суммы страховых взносов, подлежащих уплате за главу и членов крестьянского (фермерского) хозяйства» к разделу 2;

- Раздел 3 «Персонифицированные сведения о застрахованных лицах».

Дополнительные материалы:

– Навигаторы «Изменения законодательства по страховым взносам 2021»;

–

Каталоги

«Страховые взносы»;

–

Отчетность

«Страховые взносы».

В какой срок нужно отчитаться в 2021 году

Для страхователей установлен единый срок предоставления отчетности о страховых взносах — не позднее 30-го числа месяца, следующего за отчетным кварталом, ст. 423 НК РФ. За 20187 год нужно отчитаться до 30.01.2019.

Формы расчетов теперь не зависят от способа предоставления информации, единые сроки представим в таблице.

| Периоды 2021 года | Последний срок |

| 1-й квартал | 30 апреля |

| Полугодие (2-й квартал) | 30 июля |

| 9 месяцев (3-й квартал) | 30 октября |

| Год (4-й квартал) | 30.01.2019 |

У каждого периода отчетности существует свой код. Для организаций, которые проходят реорганизацию (ликвидацию), коды отличаются от общих. Внесите в расчет по страховым взносам 2021 код периода:

| Код | Наименование |

| 21 | 1-й квартал |

| 31 | Полугодие (2-й квартал) |

| 33 | Девять месяцев (3-й квартал) |

| 34 | Год (4-й квартал) |

| 51 | 1-й квартал при реорганизации (ликвидации) организации |

| 52 | Полугодие при реорганизации (ликвидации) организации |

| 53 | 9 месяцев при реорганизации (ликвидации) организации |

| 90 | Год при реорганизации (ликвидации) организации |

Что изменилось в форме РСВ?

Изменения в новую форму внесены приказом ФНС России от 15 октября 2021 года № ЕД-7-11/[email protected]

На титульном листе появилось новое поле, где нужно указать среднесписочную численность работников организации за прошедший год.

Напомним, Федеральный закон от 28 января 2021 № 5-ФЗ внес поправки в статью 80 Налогового кодекса, позволяющие сдавать сведения о среднесписочной численности работников в составе расчета по страховым взносам. Поправки вступили в силу 1 января 2021 года и применяются с представления расчета по страховым взносам за 2020 год.

Появилось новое приложение 5.1 «Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 (подпункте 18) пункта 1 статьи 427 НК РФ». Это приложение для IT-компаний. Оно введено в связи со снижением ставки страховых взносов с 14% до 7,6%.

Новое приложение 5.1 применяется с отчетности за первый квартал 2021 года. Будьте внимательны, в отчетности за 2021 год это приложение заполнять не нужно.

Ранее по теме: Новая форма РСВ с 2021 года: обзор изменений