Определение суммы больничного пособия в 2021г.

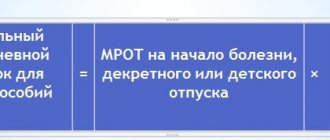

Больничный лист в 2021г. правильно будет рассчитывать по следующей формуле, которая предусмотрена статьей №14, пунктом 1 и статьей №1, пунктом 2 ФЗ №255:

Величина пособия по причине временной нетрудоспособности в 2021г. = Заработная плата (среднедневная) для начисления больничного пособия в 2021г. Х Процент, который зависит от страхового стажа сотрудника (60-100%) Х Число календарных дней болезни.

Читайте по теме: Примеры расчета больничного листа в 2020 году

МРОТ: суть и предназначение

Минимальный размер оплаты труда (МРОТ) – это величина, которую определяет отдельный федеральный закон. Его используют для регулирования размера минимального заработка, а также расчета больничных, иных пособий, оплаты дней отдыха и командировок.

Как правило, расчет минимального среднего заработка из МРОТ применяют на заключительном этапе бухгалтерских манипуляций. Обычно это происходит, когда:

- в расчетном периоде у сотрудника отсутствует заработок либо он меньше федерального МРОТ;

- страховой стаж меньше 6 месяцев;

- нарушен больничный режим и др.

Работодатели обязательно учитывают установленный МРОТ при формировании своих тарифных сеток и базовых окладов. Причём данный показатель Госдума регулярно повышает.

Также см. «Среднедневной заработок для расчёта больничного в 2021 году».

Каким образом величина больничного пособия зависит от страхового стажа работника?

Причина временной нетрудоспособности

| Стаж работника | Величина пособия, % средней заработной платы | Основание | |

| Собственная болезнь | более 8 лет | 100% | статья №7 ФЗ №255 |

| в пределах 5-8 лет | 80% | ||

| менее 5 лет | 60% | ||

| Профессиональная болезнь/несчастный случай на производстве | не установлен (любой) | 100% | статья №9 ФЗ №125 от 24.07.1998г. |

| Уход за заболевшим ребенком амбулаторно (ребенку должно быть менее 15 лет) | более 8 лет | 100%-первые 10 дней нетрудоспособности, 50% — последующие дни больничного | статья №7, пункт 3, подпункт 1 ФЗ №255 |

| в пределах 5-8 лет | 80%-первые 10 дней нетрудоспособности, 50% — последующие дни больничного | ||

| менее 5 лет | 60%-первые 10 дней нетрудоспособности, 50% — последующие дни больничного | ||

| Уход за заболевшим ребенком стационарно (возраст менее 15 лет) / взрослым членом семьи амбулаторно | более 8 лет | 100% | статья №7, пункт 3, подпункт 2, статья №7, пункт 4 ФЗ №255 |

| в пределах 5-8 лет | 80% | ||

| менее 5 лет | 60% |

Стоит отметить, что величина пособия работникам, которые отработали менее 6 месяцев, ограничена МРОТ в ходе расчета за полный календарный месяц (следует также брать в учет районный коэффициент, если он предусмотрен для данной местности). Данный факт прописан в статье №7, пункте 6 ФЗ №255.

Если нарушен больничный режим

Работодатель вправе ограничить размер пособия по болезни за полный календарный месяц величиной МРОТ, если работник без уважительной причины (ч. 1 ст. 8 Федерального закона от 29.12.2006 № 255-ФЗ):

- нарушил больничный режим – со дня, когда нарушение было допущено;

- не пришел на прием к врачу или на проведение медико-социальной экспертизы – со дня неявки;

- заболел или получил травму вследствие алкогольного, наркотического, токсического опьянения – за весь период нетрудоспособности.

Расскажем, как можно ограничить размер пособия, используя МРОТ.

Пример ограничения пособия по болезни при нарушении режима

А.Г. Петров принес в бухгалтерию листок нетрудоспособности за период болезни с 11 по 28 июля 2021 года. Однако в больничном листке есть отметка о нарушении режима 18 июля (работник не явился на прием к врачу по неуважительной причине). В такой ситуации больничное пособие до 18 июля нужно посчитать по общим правилам, исходя их среднего заработка. А с 18 по 28 июля (то есть, за 10 дней с даты нарушения) пособие можно оплатить исходя из МРОТ. В регионе, где работает А.Г. Петров, районный коэффициент не установлен. Его страховой стаж – восемь лет. Значит, ему положено пособие в размере 100 процентов заработка (ч.1 ст. 7 Федерального закона от 29.12.2006 № 255-ФЗ). Максимальный средний дневной заработок за июль, рассчитанный из МРОТ, составит 251,6129 р. (7800 р./ 31 дн.)

Сумма пособия за 18-28 июля (то есть, за период нарушения режима) составит: 2516,13 рублей. (251,6129 р. × 10 дн.). До даты нарушения пособие можно рассчитать по общим правилам (не из МРОТ).

Как произвести расчет среднего заработка для начисления больничного в 2021г.?

Среднюю заработную плату следует рассчитывать, беря в учет выплаты за два календарных года, которые предшествуют году наступления страховых случаев. В данном случае страховой случай – это момент начало болезни.

В таком случае, при наступлении болезни работника в 2021г. расчет средней заработной платы происходит с учетом выплат за 2015г. и 2021г. Также к выплатам, которые входят в расчет, следует отнести заработную плату, премии, командировочные, отпускные, материальную помощь размером более 4000 рублей. К слову, это должны быть суммы, с которых были уплачены страховые взносы в ФСС РФ.

С формулой, по которой следует просчитывать среднюю заработную плату для пособия по причине временной нетрудоспособности, можно ознакомиться ниже:

Заработная плата среднедневная для расчета больничного пособия в 2021г. = доходы за 2021г. (максимальный предел на сегодня не установлен) + доходы за 2015г. (максимальный предел 670000 рублей) / 730.

Данная формула утверждена статьей №14, пунктом 1 ФЗ №255, Положением (пунктом 15(1)), утвержденным постановлением Правительства РФ №375. К слову, число 730 не нужно никаким образом корректировать, так как оно представляет собой фиксированная величина, независящая от того, выпадает ли на расчетный високосный год или нет. Также в данной ситуации нет каких-то исключаемых периодов.

Среднедневную заработную плату, которая была фактически рассчитана, необходимо сравнить с минимальным пределом. Его можно определить, опираясь на МРОТ в порядке, который прописан в пункте 15/3 Положения №375. Минимальный предел среднедневной заработной платы для начисления больничного пособия в 2021г. составляет 246,57 рублей (7500 рублей Х 24 месяца / 730 дней). После сравнения фактической среднедневного заработка и минимального предела его размера, к выплате назначается та сумма, которая является большей.

Если в расчетом периоде вообще нет заработка

Если расчетном периоде (2015-2016) у сотрудника вообще нет заработка, то для расчета пособий вместо «нуля» следует принимать заработок, рассчитанный МРОТ, который установлен на момент наступления страхового случая. Такая ситуация может произойти, если сотрудник в расчетном периоде вообще не работал и не имеет права на замену лет расчетного периода. Приведем примеры.

Пособие по болезни: пример расчета после 1 июля

П.С. Тришин болел с 3 по 12 июля 2021 года (то есть, 10 календарных дней). Заработка в расчетном периоде (2015-2016) у него не было. Стаж – 5 лет и 1 месяц. П.С. Тришин занят полный рабочий день. В такой ситуации бухгалтеру следует взять среднедневной заработок, рассчитанный из МРОТ, а именно 256,44 р. (7800 р. × 24 мес. / 730).

Стаж работника более 5 лет. Это значит, что ему полагается 80 процентов среднего заработка (п.2 ч.1 ст. 7 Федерального закона от 29.12.2006 № 255-ФЗ). Поэтому размер дневного пособия составит 205,152 р. (256,44 р. × 80 %). Работник болел 10 календарных дней. За этот период сумма полагающегося ему пособия составит 2051,52 (205,14 р. × 10 дн.).

Далее приведем примера расчета декретного пособия в ситуации, если в расчетном периоде не было заработка.

Пособие по беременности и родам: пример расчета после 1 июля

А.В. Николаева желает уйти в отпуск по беременности и родам с 28 июля 2021 года. Расчетный период – с 1 января 2015 года по 31 декабря 2021 года. В расчетном периоде заработок отсутствовал. Страховой стаж — 7 месяцев. Районный коэффициент не применяется. Минимальный среднедневной заработок составляет 256,44 р. (7800 р. × 24 мес.) / 730. Дневное пособие – 256,44 р. (256,44 р. × 100%). В итоге, сумма пособия А.В. Николаевой за 140 календарных дней декрета, рассчитанная из МРОТ, составит 35 901,6 р. (256,44 р. × 140 дн.).

Обратите внимание: сотрудница, которой назначается пособие по болезни, декретное пособие или пособие по уходу за ребенком, вправе обратиться в бухгалтерию и попросить заменить один или оба года расчетного периода другими годами. Для этого ей потребуется написать заявление. При этом бухгалтер должен будет произвести замену лет при одновременном соблюдении 3-х условий:

- женщина хочет поменять годы, в которых она находилась в отпуске по беременности и родам или в отпуске по уходу за ребенком;

- выбранные для замены годы предшествуют расчетному периоду (письмо Минтруда России от 03.08.2015 № 17-1/ООГ-1105);

- по результатам замены лет размер пособия станет больше.

Таким образом, перед тем как рассчитывать пособие из нового МРОТ, бухгалтеру имеет смысл проверить, нет ли у работницы права на замену лет расчетного периода.

Расчет больничного пособия на примере

Менеджер А.А. Петров находился на больничном с 15.01.2017г. по 21.01.2017г. включительно (то есть семь полных календарных дней). Страховой стаж сотрудника составляет более 8 лет, по этой причине пособие по причине временной нетрудоспособности ему полагается выплатить в размере 100% от средней заработной платы.

Среднедневная заработная плата для начисления пособия составляет 723,29 рублей. Таким образом, величина пособия за первые три дня болезни, которую следует выплатить работодателю, составляет 2169,87 рублей (723,29 рублей Х 3 дня).

Пособие за остальные дни болезни должно быть выплачено за счет ФСС РФ, его размер составляет 2893,16 рублей (723,29 рублей Х 4 дня).

Размер общей величины пособия составляет 5063,03 рублей (2169,87 рублей + 2893,16 рублей).

Определение суммы декретного пособия в 2021г.

Чтобы рассчитать сумму пособия по причине беременности и родам, следует применить соответствующую формулу (согласно статье №14, пункту 4, 5 ФЗ №255).

Величина декретного пособия в 2021г. = среднедневная заработная плата Х число дней декретного отпуска.

С формулой, согласно которой необходимо определить среднедневную заработную плату для начисления декретного пособия в 2021г., можно ознакомиться ниже:

Среднедневная заработная плата для расчета декретного пособия в 2017г. = доходы, полученные в 2021г. (максимальный предел не установлен) + доходы, полученные в 2015г. (максимальный предел составляет 670000 рублей) / 731 день (следует вычесть исключаемые дни).

Следует напомнить, что 731 – это количество календарных дней в расчетном периоде (другими словами, 365 дней в 2015г. и 366 дней в 2016г.). Кроме этого, из указанного периода необходимо вычесть определенные дни, если таковые имели место быть. Соответственно, из доходов суммы, которые были начислены за эти дни. Какие дни являются исключаемыми, представлено в табличном варианте ниже.

| № | Периоды, исключаемые из расчета среднедневной заработной платы |

| 1 | Период временной нетрудоспособности |

| 2 | Отпуск для ухода за ребенком |

| 3 | Отпуск по причине беременности/родам |

| 4 | Дни, в которые женщину отпускали с работы согласно законам РФ, с условием полного или частичного сохранения заработной платы (если с заработной платы, которая была сохранена, не уплачивались взносы в ФСС) |

Полученный показатель средней заработной платы следует сравнить с максимально допустимым пределом. Если рассчитанный результат оказался больше, в расчет для начисления пособия следует брать данную сумму. Об этом сказано в статье №14, пункте 3.3 ФЗ №255.

Если заработок меньше минимального: что делать

Бухгалтеру следует следить за тем, чтобы пособия работникам были рассчитаны правильно. Это позволит без проблем возмещать пособия из ФСС и после 1 июля 2021 года. Поясним на что обращать внимание.

Предположим, что страховой случай (болезнь, декрет или начало отпуска по уходу за ребенком) произошел в июле 2021 года. Расчетным периодом станут 2015-2016 годы. Чтобы рассчитать пособие, бухгалтеру нужно определить среднедневной заработок по следующей формуле:

При расчете пособия по временной нетрудоспособности в данную формулу следует подставлять количество дней – 730. Если же рассчитываете декретные или пособия по уходу за ребенком, то количество дней может быть меньше, поскольку из расчетного периода исключаются дни болезни, декрета, детского отпуска и освобождения от работы с сохранением заработка (п. 3 и 3.1 ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ).

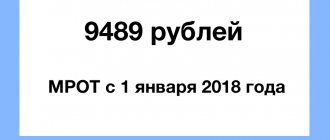

По итогам указанного расчета, среднедневной заработок не может быть меньше суммы, рассчитанной из МРОТ. То есть, с 1 июля 2017 года среднедневной заработок не может быть меньше 256,44 рублей в день.

Имейте в виду, что при определении минимального среднедневного заработка нужно учитывать МРОТ на дату наступления страхового случая. Соответственно, если работник заболел или если сотрудница ушла в декрет до 1 июля 2021 года, то в расчете используйте МРОТ в прежнем размере – 7500 рублей. В этом случае минимальная сумма дневного заработка составит 246,58 р. (7500 р. × 24 мес. / 730 дн.). Если же страховой случай наступил 1 июля или позднее, то ориентируйтесь на новую «минималку» 256,44 р. (7800 р. × 24 мес. / 730 дн.).

Для наглядности размер пособия с 1 июля 2021 года рассмотрим на примере оплаты периода нетрудоспособности (болезни). Также см. «Электронный больничный с 1 июля 2021 года: как это будет».

Пример расчета пособия после 1 июля 2021 года из МРОТ

О.В. Лопатина болела с 3 по 17 июля 2021 года (14 календарных дней). Её страховой стаж 2 года и 4 месяца. Сумма выплат в ее пользу за расчетный период (2015 и 2021 годы) составила 161 320 рублей.

При таких условиях фактический среднедневной заработок О.В. Лопатиной равен 220,99 р. (161 320 р. / 730).

Однако средний дневной заработок, рассчитанный из МРОТ, составляет 256,44 р. (7800 р. × 24 мес. / 730). Эта сумма выше, чем фактический заработок О.В. Лопатиной: (256,44 р. > 220,99 р.) Поэтому для расчета пособия по болезни бухгалтеру следует принять величину, рассчитанную исходя из нового МРОТ.

Поскольку стаж работницы менее 5 лет, размер её пособия составит 60% среднего заработка (п.3 ч.1 ст. 7 Федерального закона от 29.12.2006 № 255-ФЗ). В результате сумма пособия по болезни составит – 2154,096 р. (256,44 р. × 60% ×14 дн.).

Так, на примере, можно проследить повышение пособий с 1 июля 2017 года. Ведь если бы МРОТ не повысили, то в качестве среднедневного заработка бухгалтеру потребовалось бы использовать среднедневной заработок в меньшем размере – 246,58 рублей.

Обратите внимание: если в вашей местности действует районный коэффициент, умножьте на него минимальное пособие, рассчитанное из МРОТ. То есть, если бы в местности, где занята О.В. Лопатина был установлен коэффициент, допустим, 1,7, то размер полагающегося ей пособия составил бы 3661,96 р. (256,44 р. × 60% × 14 дн. × 1,7).

Отражение пособия в учете

Все величины пособия не подлежат начислению НДФЛ, исключение составляют лишь пособия по больничным листам. Со всей суммы данного пособия следует удержать данный налог согласно статье №217, пункту 1 НК РФ.

Что касается социальных пособий, то согласно статье №9, пункту 1, подпункту 1 ФЗ №212, а также статье №20.2, пункту 1, подпункту 1 ФЗ №125, они не подлежат обложению страховыми взносами.

В бухгалтерском учете в ходе начисления пособия следует сделать такие проводки:

Д (20,26,44 …) К 70 – пособие начислено (по больничному листу, за первые три дня нетрудоспособности работника), которое выплачивается за счет фирмы/организации.

Д (69) К 70 – пособие начислено, которое выплачивается за счет средств ФСС.

Д (70) К (68) – удержание НДФЛ с пособия по причине временной нетрудоспособности.

Д (68) субсчет «Расчет по НДФЛ» К (51) – уплата НДФЛ, который был удержан с пособия по причине временной нетрудоспособности.

Д (70) К (51, 50) – выплата пособия работнику.

Стоит отметить, что при УСН можно учитывать только ту часть пособий, которая не возмещается ФСС. Другими словами, это только пособие по причине временной нетрудоспособности за первые три дня болезни. Поэтому сумма по этим дням может быть включена в налоговую базу при УСН. Если объект «доходы минус расходы», то ее включают в затраты «упрощенцев», а если объект «доходы», то в строку налогового вычета. Это утверждено статьей №346.16, пунктом 1, подпунктом 6 и статьей 346.21, пунктом 3.1 НК РФ.

Больничный лист – документ установленной законом формы, выдаваемый медицинским учреждением гражданину для подтверждения его отсутствия на работе и невыполнения своих обязанностей по причине временной нетрудоспособности.

Согласно закону, право на выплаты по данному листу есть лишь у сотрудников, которые работают полный рабочий день, на территории работодателя. Работающие по гражданско-правовому договору тоже не вправе претендовать на больничный.

Нетрудоспособность в дни отпуска за свой счет, а также ареста не попадают под выплаты.

Например, если сотрудник взял неделю неоплачиваемого отпуска, но за два дня до возвращения на работу открыл больничный. Он проболел еще несколько дней, «продлив» таким образом свой отпуск. В этом случае пособие за первые два дня нетрудоспособности ему начислено не будет, при расчете будут взяты лишь дни, когда он должен был присутствовать на рабочем месте.

Получить небольшие деньги после болезни могут даже граждане, уволившиеся менее месяца назад. Пособие доступно всем застрахованным гражданам России, а также проживающим в РФ иностранцам и даже лицам, не имеющим гражданства. Но при условии того, что до момента заболевания гражданина, страхователь полгода исправно уплачивал за него взносы в Фонд.

Основаниями для получения в медицинском учреждении больничного листа могут быть:

- Собственная болезнь (травма);

- Заболевание у родственника в результате которого ему требуется уход;

- Приближение родов, послеродовой период для женщин;

- Карантин.

До недавнего времени ФСС строго относился к наличию у медицинского учреждения лицензии эксперта, но после ряда судебных разбирательств они снизили требования к сертификации.

Предъявить больничный лист в бухгалтерию по месту работы сотрудник обязан не позднее чем через полгода после своего выздоровления.

Ограничение дней выплаты больничного пособия

В определенных ситуациях законом предусмотрены ограничения максимального срока болезни, за который возможно получить пособие.

Перечислим основные случаи.

| Случай | Максимальная продолжительность одного оплачиваемого больничного | Максимум оплачиваемых дней за один календарный год |

| Уход за больным ребенком младше 7 лет (любой степени родства) | – | 60 дней (на каждого ребенка) Исключение: ряд заболеваний, утвержденных приказом Минздравсоцразвития N 84н – 90 дней |

| Уход за несовершеннолетним инвалидом | – | 120 дней |

| Уход за ребенком 7-15 лет | 15 дней | 45 дней |

| Уход за любым другим членом семьи | 7 дней | 30 дней |

| Для сотрудников-инвалидов | 120 дней | 150 дней |

| Продолжение лечения в санатории России | 24 дня | Не ограничено |

| Одноплодная беременность | 140 дней | Не ограничено |

| Многоплодная беременность | 194 дня | Не ограничено |

| Осложненные роды | 156 дней | Не ограничено |

Вести учет оплаченных периодов по каждому сотруднику обязан сам работодатель. Если работник предъявляет после своего отсутствия больничный лист, но допустимый максимум выплат за этот календарный год он уже получил, то документ становится справкой, подтверждающей уважительную причину отгула.

Минимальный заработок за расчетный период

Больничные, декретные и некоторые детские пособия, в общем случае, работодателя следует рассчитывать из среднего заработка сотрудника за расчетный период. Расчетный период – это два календарных года, предшествующих началу болезни, декрета или отпуска по уходу за ребенком (с 1 января по 31 декабря). Соответственно, если работник заболел в 2021 году, то расчетным периодом будет 2015 и 2021 годы (ч. 1 ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ).

При этом меньше определенного размера заработок за расчетный период быть не должен. Пособие можно определить исходя из минимально допустимого заработка. Он определяется по такой формуле:

Минимальный заработок за расчетный период

МРОТ x 24

Следовательно, если страховой случай (болезнь, декрет или отпуск по уходу за ребенком) наступил после 1 июля 2021 года, то минимальный заработок за расчетный период составит 187 200 р. (7800 р. × 24 мес.). До 1 июля минимальный заработок из МРОТ составлял 180 000 р. (7500 р. × 24 мес.).

Правила заполнения больничного листа

Справку, свидетельствующую о периоде нетрудоспособности, заполняет врач, однако, работодатель обязан проверить подлинность документа, отсутствие в нем ошибок.

Неверно оформленный лист иногда становится причиной отказа ФСС в возмещении оплаты пособия. Особенно часто встречаются ошибки в именах и датах.

Основные правила заполнения, актуальные для нынешнего года:

- Врач может оставить пустым поле «место работы», тогда верное название должен вписать работодатель строго гелевой ручкой с черными чернилами;

- Исправления, сделанные врачом, не допускаются. Поэтому если он ошибся при заполнении, то обязан сразу оформить дубликат;

- На документе должна стоять печать медицинского учреждения. Законом не установлено каких-либо требований к ее виду;

- Технические недочеты оформления (попадание печати на поля для заполнения) не могут стать для ФСС поводом не принять листок, при соблюдении главного условия – текст читается, и в нем нет фактических ошибок.

Расчет больничного листа

Прежде чем рассчитаться с сотрудником за период его болезни, предстоит правильно подсчитать сумму выплаты.

Разделим этот этап на несколько ступеней:

Шаг 1. Вычислить совокупную зарплату гражданина за два предыдущих календарных года.

Даже при уходе на больничный в конце 2021 года, расчет будет основываться на его зарплате с 1.01.2015 года по 31.12.2016 года.

Учитывать можно только выплаты, с которых оплачивались взносы в Фонд. Если работник устроился в вашу организацию менее двух лет назад, то придется получить справку о доходах с прошлого места работы, или запросить из Пенсионного Фонда.

Тут мы тоже встречаем ограничения. Фондом Социального Страхования определено максимальное значение, подлежащее страхованию. В 2015 году – 670 000 рублей, в 2021 – 718 000 рублей. Доход сотрудника, превышающий границу, придется округлить до максимально возможного размера.

Шаг 2. Вычислить средний суточный заработок.

Полученное после первого шага значение поделить на 730 (это постоянное усредненное количество дней в двух календарных годах).

Результат может получиться любым, но для дальнейших расчетов следует убедиться, что он больше минимума, равного МРОТ (в 2017 году это 246,58 рублей в день). Это значение едино для всех регионов России и действует до лета 2021 года. Если сумма получилась меньше, или вовсе равна нулю (гражданин не получал заработка, облагаемого страховыми взносами) – для дальнейших расчетов используется значение 246,58 рублей.

На начало 2021 года минимальный средний дневной заработок – 246,58 рублей. Максимальный – 1901,37 рублей.

МРОТ увеличится до 7800 рублей уже с июля этого года, соответственно минимальный дневной заработок возрастет до 256,44 рублей.

Шаг 3. Суточный заработок далее необходимо скорректировать согласно страховому стажу сотрудника.

Чем больше стаж гражданина, как застрахованного лица, тем больше сумма пособия, которое он может получить после болезни.

Расчет стажа для больничного листа делается по схеме:

- Подсчитывается количество полных календарных лет, месяцев, дней, которые гражданин отработал на каждом месте, где за него выплачивались взносы в страховой фонд;

- Складываются значения раздельно по полным годам, месяцам, дням;

- Полученные слагаемые необходимо округлить. Сумма месяцев больше 12 – переводится в годы, а если дней больше 30 – они обращаются в месяцы. Таким образом, стаж округляется до лет, а остаток из неполных месяцев и дней отбрасывается.

Исключение: работники труда с тяжелыми и вредными условиями, или травмированные на производстве не по своей вине – для них пособие выплачивается полностью.

На уход за больным ребенком (это необязательно должен быть сын или дочь, заболеть может младший брат или сестра, племянник или внук), согласно приведенной ниже таблице оплачиваются только первые 10 дней, последующие – 50%.

| Страховой стаж работника | Размер пособия относительно средней заработной платы |

| Более 8 лет | 100% |

| 5-8 лет | 80% |

| Менее 5 лет | 60% |

| Сотрудник, уволившийся из организации менее 30 дней назад (при любом стаже) | 60% |

Восстанавливается стаж по данным трудовой книжки, справок с предыдущих мест работы или по запросу в ПФ.

Шаг 4. Значение, полученное по итогам третьего шага, умножить на количество дней, при которых согласно справке работник был нетрудоспособен.

При подсчете дней нужно быть предельно внимательным. Как показывает практика – здесь кроются самые частые ошибки. Например, больничный лист открытый 1 апреля, а закрытый 16 апреля равен 16 дням (а не 15!).

Не учитываются только некоторые дни, являющиеся исключением:

- Работник был отстранен от выполнения своих обязанностей согласно закону (например, за нарушение), или освобожден от работы с сохранением заработной платы;

- Работник был заключен под стражу, находился под арестом;

- Период проведения судебно-медицинской экспертизы;

- Дни простоя.

Шаг 5. Вычесть НДФЛ (13%).

Сумму налога предварительно округлить до рублей. Полученное значение и будет величиной выдаваемого пособия.

Новый минимальный заработок для расчета пособий

Больничные, декретные и детские пособия, в общем случае, нужно считать из среднего заработка за расчетный период, то есть за два года, предшествующих началу болезни, декрета или отпуска года (с 1 января по 31 декабря). Соответственно, если работник заболел в 2017 году, то расчетным периодом станут 2015 и 2021 годы (ч. 1 ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ). Однако меньше определенного размера заработок за расчетный период быть не должен. Государство гарантирует расчет пособия исходя из минимально допустимого заработка. Он определяется так (на примере “больничного” пособия):

Получается, что если страховой случай (болезнь, декрет или отпуск по уходу за ребенком) наступил после 1 июля 2021 года, то минимальный заработок за расчетный период составит 187 200 р. (7800 р. × 24 мес.).

До 1 июля «минималка» за расчетный период составляла 180 000 р. (7500 р. × 24 мес.).

Другое значение, которое потребуется для расчета пособий – минимальный среднедневной заработок. Чтобы узнать минимальный среднедневной заработок для расчета пособий, бухгалтеру требуется получившееся значение разделить на 730. Применяется такая формула:

Соответственно, с 1 июля 2021 года минимальный среднедневной заработок составляет 256,44 рублей в день (187 200 р. / 730 дн.). Меньше данной величины с 1 июля 2021 года среднедневной заработок для расчета пособий быть не может.

До 1 июля 2021 года среднедневной заработок составлял 246,58 рублей в день (180 000 р. / 730 дн.) То есть, среднедневной заработок увеличился на 9,86 рубля (256,44 р. – 246,58 р.).

| Минимальный среднедневной заработок из МРОТ | |

| до 1 июля 2021 года | после 1 июля 2021 года |

| 246,58 рублей | 256,44 рублей |

Кто оплачивает больничный

Вначале пособие болевшему выплачивает работодатель, затем, после оформления и подачи в ФСС всех документов, ему компенсируют часть суммы – выплаты за четвертый и последующие дни нетрудоспособности.

Такая затратная для предпринимателя ситуация действует в случаях, когда подчиненный отсутствовал на рабочем месте из-за собственной болезни или травмы.

Для иных случаев (например, уход за больным родственником) ФСС возмещает больничный начиная с первого дня.

Уже сейчас в отдельных регионах страны (например, в Самарской области) действует экспериментальная система, когда выплаты по больничному листу ФСС начисляет сразу на индивидуальный счет работника.

На общероссийском уровне планируется ввести подобную систему с января 2021 года. То есть ФСС будет не компенсировать выплату работодателю, а самостоятельно начислять ее застрахованному лицу.

Максимальный размер больничного листа в 2021 году

Предельная сумма выплат по больничным листам за расчетный период, облагаемая взносами в ФСС имеет не только минимальный, но и максимальный лимит.

Максимальный лимит среднедневного заработка для расчета пособия по больничному листу на 2021 год составляет – 718 000 рублей.

Максимальный лимит среднедневного заработка для расчета пособия по больничному листу на 2021 год составлял – 670 000 рублей.

Если фактический заработок больше расчетной базы, равной 718 000 руб., то рассчитывать больничный нужно по предельной величине.

Рассчитаем максимальный среднедневной заработок для пособия по больничному в 2021 году. Итак, в 2021 году максимальный лимит составлял 670 000 руб., в 2021 году – 718 000 руб. Значит среднедневной заработок составит: (670 000 руб. + 718 000 руб.) : 730 дн. = 1901,37 руб.

Документы

Для возмещения средств, потраченных на оплату больничного, предприниматель должен предоставить в Фонд Социального Страхования по месту своей регистрации:

- Заявление, содержащее реквизиты предпринимателя и сумму выплаченного пособия;

- Расчет (форма 4-ФСС) с указанием среднего заработка, периода и причины нетрудоспособности застрахованного гражданина, его стаж;

- Копия листа нетрудоспособности.

Документы рассматриваются в среднем не более 10 рабочих дней.