С зарплаты сотрудников вы удерживаете налог на доходы физических лиц или НДФЛ — 13%, перечисляете его государству, а оставшиеся деньги выдаёте работнику. Вот как это происходит в жизни.

Вы наняли работника и договорились, что будете выдавать ему «на руки» 20 тысяч рублей в месяц. В трудовом договоре нужно указать зарплату 22 990 рублей. Эта сумма включает 13% НДФЛ, который вы перечислите государству. Каждый месяц вы платите 20 тысяч рублей сотруднику и 2 990 рублей — налоговой.

Что такое 6-НДФЛ?

За удержанный и перечисленный НДФЛ нужно отчитаться. Для этого придумали два отчёта: 6-НДФЛ, который сдают каждый квартал, и 2-НДФЛ, который налоговая ждёт только раз в год.

Кроме зарплаты сотрудников НДФЛ нужно платить и с других доходов, которые физлица получают от вас:

- вознаграждения по гражданско-правовым договорам,

- дивиденды,

- беспроцентные займы,

- подарки, общая стоимость которых превышает 4 000 рублей в течение года.

Если физик получил от вас доход хотя бы один раз в течение года, вам нужно сдавать 6-НДФЛ.

В отчёте укажите общие данные по всем физ. лицам, которые получали от вас доходы. Не нужно разделять информацию по каждому человеку, для этого есть другой отчёт — 2-НДФЛ.

Форма отчёта 6-НДФЛ

Правила заполнения 6-НДФЛ

ИП на УСН и ЕНВД — куда сдавать 6-НДФЛ?

ФНС России в письме от 1 августа 2021 г. № БС-4-11/[email protected] «О направлении разъяснений по вопросам представления и заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)» прокомментировала нормы, касающиеся порядка подготовки и сдачи ежеквартального расчета по форме 6-НДФЛ.

Это Письмо ФНС отвечает на наиболее часто встречающиеся вопросы. Всем, кто имеет наемных работников и выплачивает вознаграждения физическим лицам по трудовым договорам или договорам ГПХ (гражданско-правового характера) очень советую прочесть его целиком.

Но в данной статье хочу обратить ваше внимание на вопрос, касающийся ИП, совмещающих деятельность, облагаемую УСН и ЕНВД.

Сроки сдачи 6-НДФЛ

6-НДФЛ следует сдавать один раз в квартал:

- за 1 квартал — до 30 апреля

- за полугодие — до 2 августа

- за 9 месяцев — до 1 ноября

- за год — до 1 марта следующего года.

Если вы впервые заплатили физлицу только во 2 квартале, сдайте 6-НДФЛ за полугодие, 9 месяцев и год.

Антон — индивидуальный предприниматель и работает один. В июне он обратился к копирайтеру, который написал 5 статей для сайта. Всё оформили договором авторского заказа. Антон заплатил 10 000 рублей копирайтеру и 1495 рублей НДФЛ государству. В июле Антону нужно сдать 6-НДФЛ за полгода, 9 месяцев, а потом ещё отчитаться за год.

Как и куда отчитываться по 6-НДФЛ

Как и другие документы для налоговой, 6-НДФЛ сдается в налоговую по месту регистрации ИП. Однако, если ИП применяет совмещенную систему, то отчет будет предоставляться еще и по месту фактической деятельности, если он не совпадает с местом приписки. Совмещенную систему налогообложения обязательно нужно зарегистрировать в налоговой.

Личный кабинет в ФНС

Сдавать отчетность можно либо по почте, либо через интернет, либо при личной явке. Самый лучший способ – электронная отправка через личный кабинет. Необходимо сдавать 6-НДФЛ заранее, потому что проверяющий сотрудник налоговой может обнаружить ошибки, которые необходимо оперативно исправить.

Как заполнить раздел 1 отчёта 6-НДФЛ?

Обобщает данные за все месяцы отчётного периода — с 1 января по 30 июня.

Строка 020: укажите доходы физлиц с 1 января по 30 июня — до того, как из них вычли НДФЛ. Зарплату с января по июнь, включая зарплату за июнь, которую вы выплатили уже в июле. Отпускные и пособия по больничным, которые выплатили с января по июнь — неважно, за какой период. Другие доходы, которые физик получил с января по июнь и с которых вы должны удержать НДФЛ.

Строка 030 — сумма вычетов по доходам из строки 020. Например, детских, имущественных, социальных вычетов.

Строка 040 — сумма НДФЛ с доходов из строки 020.

Строки 025 и 045 — заполняйте, только если платили дивиденды.

Строка 050 — заполняйте, если есть иностранные работники с патентом.

Строка 060 — число людей, доходы которых вы отразили в 6-НДФЛ.

Строка 070 — сумма НДФЛ, которую удержали с начала года. Она может не совпадать с суммой в строке 040. Например, не получается удержать НДФЛ до конца года или доход получен в одном квартале, а налог удержан в другом.

Строка 080 — НДФЛ, который вы не сможете удержать до конца года. Например, НДФЛ с подарка дороже 4 000 рублей человеку, который не получает от вас денежные доходы.

Строка 090 — заполняйте, если возвращали налог работникам.

Расчет по форме 6-НДФЛ в 2018 году

В соответствии с абзацем третьим пункта 4 статьи 83 Налогового кодекса Российской Федерации (далее — Кодекс) в случае, если несколько обособленных подразделений организации находятся в одном муниципальном образовании, городах федерального значения Москве, Санкт-Петербурге и Севастополе на территориях, подведомственных разным налоговым органам, постановка организации на учет может быть осуществлена налоговым органом по месту нахождения одного из ее обособленных подразделений, определяемого этой организацией самостоятельно.

Как заполнить раздел 2 отчёта 6-НДФЛ?

Указывайте только выплаты третьего квартала — с 1 июля до 30 сентября, отдельно за каждый месяц.

Строка 100 — дата получения дохода:

- Зарплата — последний день месяца, за который вы её платите.

- Вознаграждение по гражданско-правовому договору, отпускные и больничные — день выплаты дохода.

Строка 110 — дата удержания налога. Обычно совпадает со строкой 100. Исключения:

- С аванса — день выплаты окончательной зарплаты за месяц.

- С материальной выгоды, подарков дороже 4 000 рублей — в день ближайшей зарплаты.

- Со сверхнормативных суточных — ближайший день выплаты зарплаты за месяц, в котором утвержден авансовый отчет.

Строка 120 — дата, когда нужно заплатить налог. Определяется по ст.226 Налогового кодекса. Если эта дата относится к 4 кварталу, не указывайте доход в разделе 2, даже если вы уже показали его в разделе 1. Например, не включайте в раздел 2 зарплату за июнь, которую выдали в июле.

Строка 130 — вся сумма доходов за 2 квартал, до того, как из неё удержали НДФЛ.

Строка 140 — сумма НДФЛ, удержанного за 2 квартал.

В одном блоке строк 110-140 покажите доходы, у которых совпадают все три даты: получения дохода, удержания и уплаты налога. Сдать отчёт на бумаге можно, если у вас не больше 10 сотрудников. И только электронно — если у вас больше 10 сотрудников.

Снятие с учета в качестве плательщика ЕНВД: куда предприниматель обязан подавать 6-НДФЛ?

Индивидуальный предприниматель обязан (в случае снятия с учета в качестве плательщика ЕНВД) сдавать отчет в инспекцию по месту жительства

07.11.2017Российский налоговый портал

Автор: Татьяна Суфиянова (консультант по налогам и сборам)

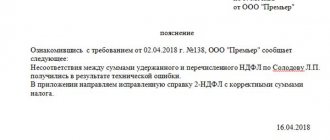

Федеральная налоговая служба рассмотрела вопрос сдачи отчета по форме 6-НДФЛ предпринимателем, который на момент подачи отчета уже был снят с учета в качестве плательщика ЕНВД (Решение ФНС РФ от 02.08.2017 г. № СА-3-9/[email protected]).

Налоговая служба получила интернет обращение от предпринимателя, который до 30 декабря 2021 года осуществлял деятельность и платил ЕНВД. Стоит отметить, что ИП был зарегистрирован в двух инспекциях – по месту жительства и по месту ведения деятельности на ЕНВД. Когда подошел срок сдачи отчетности, а именно, 27 февраля 2021 года предприниматель сдал отчет 6-НДФЛ за 2021 год в налоговую инспекцию, в которой он был зарегистрирован в качестве плательщика ЕНВД.

Но он получил отказ в принятии отчета, в связи, с чем и возникла спорная ситуация. Прав ли предприниматель или нет? Как рассказала налоговая служба, абз. 6 п. 2 ст. 230 НК РФ установлено, что налоговые агенты – индивидуальные предприниматели, которые состоят в налоговом органе на учете по месту осуществления деятельности в связи с применением системы налогообложения в виде ЕНВД, представляют документ, содержащий сведения о доходах физических лиц за истекший налоговый период, и расчет сумм НДФЛ в налоговый орган по месту своего учета в связи с осуществлением такой деятельности.

Основанием для отказа в приеме налоговой декларации (расчета) является, в том числе, представление налоговой декларации (расчета) в налоговый орган, в компетенцию которого не входит прием этой налоговой декларации (расчета).

Таким образом, поскольку налогоплательщик 30 декабря 2021 года была снят с налогового учета по месту осуществления деятельности в связи с применением системы налогообложения в виде ЕНВД, то расчет по форме 6-НДФЛ следовало представить в налоговый орган по месту его учета в качестве индивидуального предпринимателя.

Так как на дату представления отчета (а это было 27 февраля 2017 года) предприниматель уже был снят с учета в качестве плательщика ЕНВД, то ему надо было отчитываться в налоговую инспекцию по месту своей регистрации.

Напомним, что снятие с учета плательщика ЕНВД при прекращении им предпринимательской деятельности, подлежащей налогообложению единым налогом, переходе на иной режим налогообложения, осуществляется на основании заявления. Заявление подается в налоговый орган в течение пяти дней со дня прекращения предпринимательской деятельности, облагаемой единым налогом, или со дня перехода на иной режим налогообложения, или с последнего дня месяца налогового периода, в котором допущены нарушения требований, установленных подп. 1 и 2 п. 2.2 ст. 346.26 НК РФ.

Датой снятия с учета налогоплательщика считается указанная в заявлении дата прекращения им предпринимательской деятельности, подлежащей налогообложению ЕНВД, или дата перехода на иной режим налогообложения.

Налоговый орган в течение пяти дней со дня получения от налогоплательщика заявления о снятии с учета в качестве налогоплательщика единого налога направляет ему уведомление о снятии его с учета.

Как заполнить заявление о снятии с учета в качестве плательщика ЕНВД?

Чтобы предпринимателю сняться с учета, надо заполнить заявление по форме ЕНВД-4, форма которого утверждена приказом ФНС России от 11.12.2012 г. № ММВ-7-6/[email protected]

На титульном листе заявления под названием есть поле «Прошу в соответствии с пунктом 3 статьи 346.28 Налогового кодекса Российской Федерации снять с учета индивидуального предпринимателя в связи», которое состоит из одного знакоместа. В этой ячейке надо поставить соответствующий номер:

– «1» – с прекращением предпринимательской деятельности, облагаемой единым налогом на вмененный доход;

– «2» – с переходом на иной режим налогообложения;

– «3» – с нарушением требований, установленных подпунктом 1 пункта 2.2 статьи 346.26 Налогового кодекса Российской Федерации;

– «4» – иное. Цифра 4 указывается в случае сообщения индивидуальным предпринимателем о прекращении отдельного вида предпринимательской деятельности и об адресе места осуществления этой деятельности.

Например, предприниматель вел два вида деятельности, один из которых облагался ЕНВД. ИП решил прекратить заниматься деятельностью, переведенной на «внеменку». Но сам предприниматель продолжает работать, не снимается с учета в качестве предпринимателя, в таком случае мы должны поставить в указанной ячейке «1».

Заявление состоит из титульного листа и Приложения. В случае, если количество видов предпринимательской деятельности и (или) мест осуществления предпринимательской деятельности составляет более трех, заполняется необходимое количество листов приложения к форме № ЕНВД-4.

Файлы для скачивания

- Решение ФНС РФ от 02.08.2017 N СА[email protected] (82Kb)

Разместить:

Комментарии

Что будет за нарушение?

Не вовремя сдать отчёт: штраф 1 000 рублей за каждый месяц просрочки, блокировка счёта в банке после 10 дней. Указать недостоверные сведения: 500 рублей за каждый недостоверный документ.

Сдавайте отчётность в три клика

Эльба подходит для ИП и ООО с сотрудниками. Сервис подготовит всю необходимую отчётность, посчитает зарплату, налоги и взносы и сформирует платёжки.

Попробуйте 30 дней бесплатно Подарок новым ИП Год на «Премиуме» для ИП младше 3 месяцев

Как и куда сдавать последний отчет при закрытии (ликвидации) ИП с работниками

Строго говоря, ИП не закрывается и не ликвидируется — просто прекращает официально заявленную предпринимательскую деятельность. Здесь тоже есть нюанс: сроки представления отчетов при ликвидации зафиксированы в ст. 55 НК РФ, но только для организаций. Разъяснения по сдаче последнего 6-НДФЛ выпущены ФНС тоже для организаций (см. письмо от 30.03.2016 № БС-3-11/[email protected]). Что же делать ИП?

По всей вероятности, до выхода соответствующих комментариев от ФНС при прекращении деятельности в 2021 и последующих годах ИП с работниками следует действовать по аналогии с организациями. В пользу этого говорит и тот факт, что, являясь налоговым агентом по отношению к своим сотрудникам, ИП обязан выполнить свои агентские обязанности в полном объеме до того, как прекратит деятельность окончательно. То есть ИП следует удержать и уплатить НДФЛ с расчетов с увольняемыми сотрудниками, а также отчитаться об этом.

Тогда последний 6-НДФЛ ИП сформирует и подаст в налоговую за последний для него расчетный период по НДФЛ. Например, если ИП подал заявление на снятие с учета в июне 2020-го, последние выплаты работникам произвел в июле 2020-го, при этом в том же июле 2020-го удержал и уплатил в бюджет НДФЛ с этих выплат — последний отчет ему нужно подать за январь — июль 2020-го, за период по дату последнего налогового платежа включительно. Подача последнего отчета производится аналогично текущим — по месту уплаты НДФЛ с доходов сотрудников ИП. Что касается срока сдачи, то можно предположить, что ИП должен уложиться в общий отчетный срок по 6-НДФЛ.

О сроках сдачи отчета 6-НДФЛ читайте здесь.

Место сдачи 6-НДФЛ для ИП на ЕНВД и ПСН с работниками в разных регионах

На практике встречаются ситуации, когда ИП работает в нескольких регионах и в каждом есть нанятые сотрудники. В таких обстоятельствах в отношении ИП имеются нюансы действующего законодательства:

- В силу положений ст. 55 ГК РФ ИП не являются теми юридическими субъектами, которые могут иметь обособленные подразделения. Таким образом, у ИП нет обязанности отправляться в налоговую для оформления подразделения, даже если он фактически работает в нескольких регионах и там есть рабочие места. Исключениями из этого правила являются только случаи:

- Когда ИП покупает в другом регионе коммерческую недвижимость — тогда нужно встать на учет как владельцу недвижимости. Причем только для уплаты налогов, связанных с недвижимостью.

- Когда ИП оформляет ЕНВД в другом регионе — он встает на учет в региональной ИФНС, т. к. этот спецрежим «привязан» к месту деятельности и налог уплачивается по месту постановки ИП на учет в юрисдикции относящегося к этому конкретному месту налогового органа. При этом расчеты с региональной ИФНС ИП ведет и по ЕНВД, и по НДФЛ сотрудников, занятых в деятельности на ЕНВД в данном месте (п.7 ст. 226 НК РФ).

- Когда ИП оформляет патент в другом регионе — необходимость встать на учет в налоговой — по тому же принципу, что и ЕНВД. Уплата НДФЛ по наемным физлицам осуществляется в том же порядке (п. 7 ст. 226 НК РФ).

- Следовательно, у ИП в любом случае нет и не может быть обособленных подразделений, как их трактует НК РФ. Поэтому на ИП не распространяются и требования, предъявляемые НК РФ к сдаче отдельного отчета 6-НДФЛ по каждому подразделению. То есть при наличии у ИП обязанностей налогового агента по НДФЛ ИП отчитывается и перечисляет налог только в налоговый орган по месту своей регистрации вне зависимости от того, где по факту трудятся его работники.