Какие расходы относятся к прямым

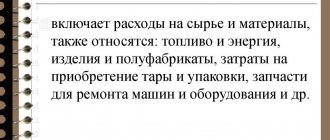

Ст. 318 Налогового кодекса относит к прямым расходам:

- Затраты, понесенные предприятием при приобретении материалов и сырья, которые используются в производстве товаров, а также при осуществлении работ или оказании услуг.

- Затраты, понесенные предприятием при приобретении комплектующих изделий для монтажа или полуфабрикатов для дополнительной обработки.

- Расходы по оплате труда работников предприятия, задействованных в производстве товаров, в оказании услуг или осуществлении работ. В эту категорию относятся также расходы на обязательное пенсионное страхование, страхование на случай временной нетрудоспособности, медицинская страховка, социальное страхование от профзаболеваний и несчастных случаев, финансирование накопительной части пенсии. Перечисленные расходы обязательно должны быть начислены на оплату труда работников, задействованных в производстве товаров (выполнении работ, оказании услуг). Только в этом случае их можно будет учесть при определении налога на прибыль.

- Суммы, начисляемые по амортизации основных средств, если таковые используются в производстве товаров, осуществлении работ или оказании услуг.

Перечень прямых расходов является открытым. Налогоплательщик вправе самостоятельно определить свой список прямых расходов, отличающийся от перечня из ст. 318 НК РФ. При этом Минфин РФ обращает внимание, что перечень прямых расходов, определяемых налогоплательщиком, должен быть обоснован технологическим процессом. Такого же мнения придерживаются и судьи Арбитражного суда Дальневосточного округа (см. постановление от 01.08.2017 № Ф03-2571/2017 по делу № А04-10568/2016. Определением Верховного суда РФ от 24.11.2017 № 303-КГ17-17016 отказано в передаче дела № А04-10568/2016 в судебную коллегию по экономическим спорам Верховного суда РФ для пересмотра в порядке кассационного производства данного постановления).

ВАЖНО! При принятии затрат к уменьшению налоговой базы по налогу на прибыль очень важно соблюдать нормы ст. 252 НК РФ, согласно которой все расходы должны быть документально подтвержены и экономически обоснованны.

При этом чиновники подчеркивают, что к косвенным расходам можно отнести затраты, связанные с производством товаров (работ, услуг), только при отсутствии реальной возможности отнести указанные затраты к прямым расходам (письмо Минфина РФ от 13.03.2017 № 03-03-06/1/13785). Эту точку зрения разделяют и арбитры (см. постановления Арбитражного суда Западно-Сибирского округа от 21.08.2017 № Ф04-3174/2017 по делу № А27-19836/2016, Арбитражного суда Дальневосточного округа от 01.08.2017 № Ф03-2571/2017 по делу № А04-10568/2016, Арбитражного суда Московского округа от 05.06.2017 № Ф05-7067/2017 по делу № А40-136716/2016).

Перечень прямых расходов для целей налогообложения должен быть утвержден в учетной политике для целей налогообложения (абз. 10 п. 1 ст. 318 НК РФ, письма Минфина России от 21.02.2018 № 03-07-07/11012, от 13.03.2017 № 03-03-06/1/13785, от 07.02.2011 № 03-03-06/1/79 и УФНС России по г. Москве от 02.02.2010 № 16-12/[email protected]).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы делите затраты на прямые и косвенные при подсчете налогооблагаемой прибыли. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

См. также материал «Перечень прямых расходов по налогу на прибыль».

Распределение прямых расходов. Как учесть «незавершенку»

Какие расходы нужно распределять

| Перечень прямых расходов есть в статье 318 Налогового кодекса |

Для того чтобы рассчитать облагаемую прибыль, каждому бухгалтеру нужно разделить все расходы фирмы на прямые и косвенные. Прямые расходы уменьшают прибыль только частично, косвенные — полностью. Недавно перечень этих расходов поменялся. Теперь к прямым относятся расходы: — на покупку сырья и материалов для производства; — на покупку комплектующих; — на покупку полуфабрикатов; — на зарплату работников производства (в том числе ЕСН с их зарплаты); — на амортизацию производственных основных средств.

Все остальные расходы — косвенные. Уменьшает прибыль только та сумма прямых расходов, которая относится к проданной продукции. Чтобы рассчитать эту сумму, вам нужно распределить прямые расходы между: — «незавершенкой» (то есть продукцией, которая недоделана); — продукцией на складе; — продукцией, отгруженной, но не проданной покупателям (например, если продукцию передали посреднику на продажу).

Проще всего определить общую сумму прямых расходов. Для этого их необходимо сложить. Расчет прямых расходов, которые относятся к «незавершенке», зависит от вида деятельности вашей фирмы.

В зависимости от вида деятельности Налоговый кодекс делит все фирмы на три группы: — выполняющие работы или оказывающие услуги; — обрабатывающие сырье; — ведущие другую деятельность.

Первая группа объединяет фирмы, которые выполняют работы или оказывают услуги. Это строительные, транспортные, консультационные, аудиторские фирмы, предприятия бытового обслуживания и т. д. Во вторую группы входят предприятия, которые используют то или иное сырье как основу для готовой продукции: нефтепереработчики, металлурги, деревообработчики и т. п. Кто занимается чем-то другим (прочей деятельностью) — в третьей группе. Например, выпускает радиоаппаратуру, приборы, автомобили и т. д.

| Новый порядок распределения прямых расходов действует с 1 января 2002 года |

Расчет «незавершенки»

Выполнение работ (оказание услуг)

Если ваша фирма вошла в первую группу, то расходы, которые относятся к «незавершенке», рассчитайте так:

Общая сумма прямых расходов за месяц

х

Объем незаконченных работ (услуг), на конец месяца

+

Объем законченных работ (услуг), не принятых на конец месяца

:

Объем работ (услуг), выполняемых за месяц

=

Сумма прямых расходов, которая относится к «незавершенке»

Вам достаточно определить только ту сумму прямых расходов, которая относится к «незавершенке». Остальная сумма расходов уменьшает прибыль. Дело в том, что у вас нет готовой продукции на складе и готовой продукции, отгруженной покупателям. Сумму расходов, которые уменьшают прибыль, рассчитайте так:

Сумма прямых расходов за месяц

—

Сумма прямых расходов, которая относится к «незавершенке»

=

Сумма прямых расходов, которая уменьшает прибыль

Пример 1.

ЗАО «Актив» перевозит грузы. В августе общий объем транспортных перевозок составил 500 000 т/км. Из них не приняты заказчиками транспортные услуги на 40 000 т/км. Прямые затраты за август — 200 000 руб. К «незавершенке» относят прямые расходы в сумме 16 000 руб. (200 000 руб. х 40 000 т/км : 500 000 т/км). Бухгалтер «Актива» может уменьшить прибыль за август на сумму 184 000 руб.0).

Обработка сырья

Как сказано в кодексе, если вы обрабатываете сырье, вам нужно распределять прямые расходы «на остатки незавершенного производства в доле этих остатков в исходном сырье (в количественном выражении), за минусом технологических потерь». Как рассчитать эту долю и определить сумму расходов, которая относится к «незавершенке»? В первую очередь узнайте, сколько всего сырья ушло в производство и сколько потрачено на «незавершенку». Эти данные возьмите из первичных документов по движению сырья (например, лимитно-заборных карт). Сумму прямых расходов, которая относится к «незавершенке», рассчитайте так:

Сумма прямых расходов за месяц

х

Количество сырья, потраченого на «незавершенку»

:

Количество сырья, переданного в производство за месяц

—

Технологические потери

=

Сумма прямых расходов, которая относится к «незавершенке»

Пример 2.

ООО «Пассив» обрабатывает лес. В августе было отпущено в производство 4000 куб. м леса. Из них 1200 куб. м потрачено на производство досок, которые не прошли всю необходимую обработку (то есть на «незавершенку»). Технологические потери леса составили 65 куб. м. Сумма прямых затрат за август — 8 000 000 руб. К «незавершенке» относят прямые расходы в сумме 2 439 644 руб. (8 000 000 руб. х 1200 куб. м : (4000 куб. м — 65 куб. м)).

Прочая деятельность

Если ваша фирма относится к третьей группе, нужно рассчитать прямые расходы, относящиеся к «незавершенке», «пропорционально доле прямых затрат в плановой (нормативной, сметной) стоимости продукции». Сделайте это по формуле:

Сумма прямых расходов за месяц

х

Сумма прямых расходов в плановой себестоимости готовой продукции

:

Плановая себестоимость готовой продукции

=

Сумма прямых расходов, которая относится к «незавершенке»

Пример 3.

ООО «Резерв» выпускает радиоприемники. Плановая себестоимость одного радиоприемника — 2000 руб./шт., в том числе: — прямые расходы — 1600 руб./шт.; — косвенные расходы — 400 руб./шт. Прямые расходы фирмы за август — 1 500 000 руб. Исходя из количества неготовой продукции на «незавершенку» распределяют прямые расходы в сумме 1 200 000 руб. (1 500 000 х 1600 : 2000).

Расчет стоимости готовой продукции на складе

| Формы первичных документов по учету готовой продукции утверждены постановлением Госкомстата от 9 августа 1999 г. № 66 |

Чтобы определить этот показатель, узнайте общее количество выпущенной продукции за месяц и ее количество, которое передано на склад. Все эти данные возьмите из первичных документов о движении готовой продукции (например, журнала учета поступления продукции). Прежде всего рассчитайте сумму прямых расходов, которая относится к отгруженной продукции. Это нужно сделать так:

Сумма прямых расходов, которая относится к готовой продукции

—

Прямые расходы по «незавершенке»

х

Общее количество готовой продукции отгруженной покупателям

:

Общее количество готовой продукции

=

Прямые расходы по отгруженной продукции

Затем рассчитайте прямые расходы, которые относятся к остаткам готовой продукции на складе. Это сделайте по формуле:

Остаток прямых расходов по готовой продукции на складе на начало месяца + Общая сумма прямых расходов — Прямые расходы по «незавершенке» — Прямые расходы по отгруженной продукции = Прямые расходы по готовой продукции на складе

Пример 4.

ЗАО «Актив» производит мебель. В августе сделано 1000 столов. Из них 550 столов отгрузили покупателям. Остаток прямых расходов, которые относятся к готовой продукции на складе на начало августа, — 360 000 руб. Сумма прямых расходов за август — 4 500 000 руб. Расходы, которые относятся к «незавершенке», — 600 000 руб. Сумма прямых расходов, которая относится к отгруженной продукции, составит: (4 500 000 руб. — 600 000 руб.) х 550 шт. : 1000 шт. = 2 145 000 руб.

Сумма прямых расходов по готовой продукции на складе на конец августа составит:

360 000 руб. + 4 500 000 руб. — 600 000 руб. — 2 145 000 руб. = 2 115 000 руб.

Расчет стоимости отгруженной, но не проданной продукции

Прямые расходы распределяют на отгруженную продукцию только в двух случаях:

| Порядок распределения прямых расходов содержится в статье 319 Налогового кодекса |

— если право собственности на продукцию к покупателю не перешло; — если продукция передана на реализацию по посредническому договору. Понять из текста кодекса, как нужно рассчитывать такие расходы, невозможно. Поэтому мы предлагаем свой алгоритм. Он наиболее приближен к кодексу. Во-первых, определите сумму прямых расходов, которую надо будет распределить. Сделайте это так:

Общая сумма прямых расходов — Расходы по «незавершенке» — Прямые расходы по готовой продукции на складе = Сумма прямых расходов, которую надо распределить

Во-вторых, рассчитайте сумму прямых расходов, которая относится к продукции, отгруженной но не реализованной покупателям, по формуле:

Количество отгруженной, но не реализованной продукции : Общее количество отгруженной продукции х Сумма прямых расходов, которую надо распределить = Прямые расходы по отгруженной, но не реализованной продукции

Затем к полученной сумме прибавьте остаток прямых расходов по отгруженной, но не реализованной продукции на начало месяца.

Пример 5.

Воспользуемся данными предыдущего примера. Предположим, что «Актив» передал на реализацию 150 столов. Остаток прямых расходов по отгруженной, но не проданной продукции на начало августа — 180 000 руб. Прямые расходы по продукции на складе (без учета остатков на начало месяца) — 1 755 000 руб. Сумма прямых расходов, которую надо распределить, составит:

4 500 000 руб. — 600 000 руб. — 1 755 000 руб.) = 2 145 000 руб.

Сумма прямых расходов по отгруженной, но не реализованной продукции составит:

150 шт. : 550 шт. х 2 145 000 руб. = 585 000 руб.

Общая сумма прямых расходов по отгруженной, но не реализованной продукции на конец августа составит:

180 000 руб. + 585 000 руб. = 765 000 руб.

М. ЖАРКОВА, ведущий специалист отдела налога на прибыль Минфина Материал опубликован в 8-м номере журнала «Практическая бухгалтерия»

Общий порядок учета прямых расходов

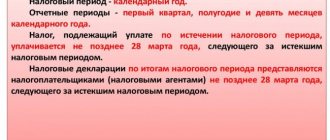

Для прямых расходов по налогу на прибыль существует особый порядок учета, предусмотренный Налоговым кодексом РФ.

Суть прямых расходов в том, что они учитываются лишь в части, приходящейся на товары, работы, услуги или продукцию после переработки, реализуемые в текущем налоговом или отчетном периоде (абз. 2 п. 2 ст. 318 НК РФ). Это утверждение разъяснено, кроме того, в письмах Минфина России от 20.07.2017 № 03-03-06/1/46286, от 31.10.2016 № 03-02-07/1/63462, от 09.06.2009 № 03-03-06/1/382, от 08.12.2006 № 03-03-04/1/821, а также УФНС России по г. Москве от 18.05.2010 № 16-15/[email protected]

Отдельно указано, что такие расходы надо списывать в периоде, когда продукция реализована, даже если средства по ее оплате поступили уже в следующем налоговом периоде. Подтверждение этому можно найти в постановлении ФАС Западно-Сибирского округа от 15.06.2011 № А45-12953/2010.

Прямые расходы и сфера услуг

Если деятельность организации связана с оказанием услуг, то, согласно абз. 3 п. 2 ст. 318 НК РФ, таким налогоплательщикам разрешено уменьшать доходы от реализации на всю сумму прямых затрат налогового или отчетного периода (письма Минфина России от 15.06.2011 № 03-03-06/1/348, от 31.08.2009 № 03-03-06/1/557). Есть на этот счет и судебные решения, например постановление ФАС Западно-Сибирского округа от 27.08.2013 № А27-19013/2012. В нем указано, кроме того, что в учетной политике такой порядок учета закреплять не обязательно, поскольку он предусмотрен НК РФ. Впрочем, лучше все-таки отразить это в соответствующем документе, что позволит избежать ненужных пояснений.

Работы, в соответствии с п. 4 ст. 38 НК РФ, как и товары с продукцией, отличаются от услуг тем, что они имеют материальное выражение и их можно реализовывать в буквальном смысле (например, построенное здание, выполненный проект и проч.). Услуги же материальным обликом не обладают (п. 5 ст. 38 НК РФ).

Пример

Разработку проектной документации, согласно ст. 758 ГК РФ, следует отнести к деятельности, связанной с выполнением подрядных работ. Это означает, что доходы нельзя единовременно уменьшить на всю сумму прямых расходов, а надо распределять такие расходы на незавершенное производство. На это нацеливает письмо Минфина России от 22.02.2007 № 03-03-06/1/114.

Общестроительные затраты, которые включают содержание строительной площадки, в том числе охрану поселка, уборку территории, аренду техники, временное электроснабжение, проектирование и строительство временных дорог, типовое проектирование жилых домов, разработку и согласование документации по планировке и межеванию территории и др. работы, являются неотъемлемой частью расходов на строительство объектов. Они должны учитываться в качестве прямых расходов строительной компании.

К такому выводу пришел Арбитражный суд Московского округа в постановлении от 05.06.2017 № Ф05-7067/2017 по делу № А40-136716/2016. Определением Верховного суда РФ от 27.09.2017 № 305-КГ17-13063 отказано в передаче дела № А40-136716/2016 в судебную коллегию по экономическим спорам Верховного суда РФ для пересмотра в порядке кассационного производства данного постановления. А вот аудит относится, согласно п. 2 ст. 779 ГК РФ, к услугам. Поэтому организация, работающая в этой сфере, имеет право единовременно уменьшить доходы отчетного периода на всю сумму прямых расходов. Подтверждение этому тезису можно найти в письме Минфина России от 15.06.2011 № 03-03-06/1/348.

Если же налогоплательщик совмещает оказание услуг с производством или выполнением работ, то в полном объеме он вправе относить к расходам отчетного периода лишь те, которые связаны с услугами (письмо Минфина России от 11.09.2009 № 03-03-06/4/77).

Распределяем прямые расходы производства

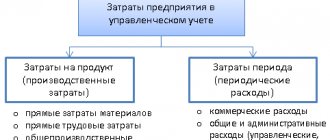

Согласно налоговому законодательству прямые расходы можно учитывать при расчете налога на прибыль по мере реализации товара. А это обязывает предприятие распределять их между проданной готовой продукцией, остатками на складе и незавершенным производством. О том, как это сделать, – в статье. Чем отличаются прямые и косвенные расходы

В целях исчисления налога на прибыль расходы в течение отчетного (налогового) периода на производство и реализацию продукции подразделяют на прямые и косвенные. Примерный перечень прямых расходов приведен в статье 318 Налогового кодекса РФ. Однако их конкретный состав предприятие определяет самостоятельно в учетной политике. Сумма косвенных расходов, произведенных в отчетном периоде, полностью учитывается при исчислении налога на прибыль в этом периоде. А прямые расходы уменьшают налогооблагаемую прибыль по мере реализации продукции, работ и услуг, в стоимости которых они учтены (п. 2 ст. 318 Налогового кодекса РФ). То есть даже если продукция выпущена, но не реализована, то относящиеся к ней прямые расходы не учитывают при исчислении налога на прибыль в данном отчетном периоде.

Порядок распределения прямых расходов

В налоговом учете следует соблюдать следующую последовательность. Прямые затраты распределяют между: 1) незавершенным производством и готовой продукцией; 2) готовой и отгруженной продукцией; 3) отгруженной, но не реализованной и проданной продукцией.

Первый шаг

В настоящее время налоговое законодательство предоставляет налогоплательщикам свободу выбора способов оценки незавершенного производства и выпущенной готовой продукции. Каждая организация для себя должна определить наиболее экономически обоснованный порядок, чтобы прямые расходы соответствовали размеру реализованной продукции. Какие оценочные показатели можно применять? Помимо сырья для оценки незавершенного производства предприятия могут использовать иной вид ресурса, затраты на который составляют наибольшую часть прямых расходов. Например, у организаций с трудоемким производством (допустим, микроэлектронное) показателем будет рабочая сила, а у организаций с фондоемким производством (например, нефтегазовая промышленность) – основные средства. Кроме того, в качестве оценочных показателей может выступать не только количество ресурса, но и стоимость затрат на него. При единичном производстве оценку можно производить по фактическим затратам. А при серийном промышленном производстве – по соотношению нормативной стоимости незавершенного производства и плановой стоимости затрат текущего периода. В настоящее время многие организации продолжают использовать порядок распределения прямых затрат пропорционально количественному выражению сырья и материалов. При материалоемком процессе себестоимость продукции складывается в основном из материальных затрат, поэтому данный способ, конечно, наиболее целесообразен. Исходя из данных первичных учетных документов, определяют количество сырья, которое было списано в течение месяца на производство различных видов продукции. Об этом сказано в пункте 1 статьи 319 Налогового кодекса РФ. Затем по итогам инвентаризации в цехах определяют количество оставшегося на последний день месяца сырья, уже подвергшегося обработке. После чего исчисляют коэффициент незавершенного производства (Кнзп): Кнзп = Количество сырья в незавершенном производстве на конец отчетного периода : (Количество списанного сырья в отчетном периоде + Количество сырья в незавершенном производстве на начало отчетного периода).

При помощи данного коэффициента рассчитывают сумму прямых расходов, приходящихся на незавершенное производство:

Прямые расходы в незавершенном производстве на конец отчетного периода = (Прямые расходы в отчетном периоде + Прямые расходы в незавершенном производстве на начало отчетного периода) х Кнзп.

Далее бухгалтер действует так. Исчисляет суммы прямых расходов, которые относятся к готовой продукции, произведенной в соответствующем отчетном периоде:

Прямые расходы на выпущенную продукцию = Прямые расходы в незавершенном производстве на начало отчетного периода + Прямые расходы в отчетном периоде – Прямые расходы в незавершенном производстве на конец отчетного периода.

Чаще всего для выпуска продукции требуется несколько видов сырья. В этом случае бухгалтер предприятия вправе выбрать основной компонент выпускаемого изделия и оценить незавершенное производство исходя из остатков этого вида сырья.

Второй шаг

Сумму прямых расходов, которая приходится на изготовленную за месяц готовую продукцию, необходимо распределить между ее остатками на складе и отгруженной партией. Количество товара на складе и отгруженных изделий бухгалтер предприятия определит на основании данных первичных учетных документов (п. 1 ст. 319 Налогового кодекса РФ). Имея эти данные, можно определить соответствующий коэффициент. Итак, коэффициент отгруженной продукции (Коп) определяется так: Коп = Количество отгруженной продукции в отчетном периоде : (Количество готовой продукции на начало отчетного периода + Количество выпущенной из производства готовой продукции).

Чтобы распределить прямые расходы между отгруженной продукцией и ее остатками на складе, используют такие формулы. Для расчета расходов на отгруженную продукцию:

Прямые расходы на отгруженную в отчетном периоде готовую продукцию = (Прямые расходы на остаток продукции на начало отчетного периода + Прямые расходы на выпущенную продукцию в отчетном периоде) х Коп.

Для определения расходов, которые относятся к остаткам товара, числящегося на складе:

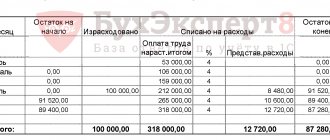

Прямые расходы на остаток продукции на конец отчетного периода = Прямые расходы на остаток продукции на начало отчетного периода + Прямые расходы на выпущенную в отчетном периоде продукцию – Прямые расходы на отгруженную в отчетном периоде готовую продукцию.Таблица 1Распределение прямых расходов между незавершенным производством и готовой продукцией

| № п/п | Наименование показателя | Значение |

| 1 | Количество сырья в незавершенном производстве на начало отчетного периода | 100 кг |

| 2 | Количество списанного сырья в отчетном периоде | 1900 кг |

| 3 | Количество сырья в незавершенном производстве на конец отчетного периода | 300 кг |

| 4 | Кнзп | 0,15 (300 кг : (100 кг + 1900 кг)) |

| 5 | Прямые расходы в незавершенном производстве на конец отчетного периода | 162 000 руб. ((80 000 руб. + 1 000 000 руб.) х 0,15) |

| 6 | Прямые расходы на выпущенную продукцию | 918 000 руб. (80 000 + 1 000 000 – 162 000) |

Третий шаг

Прямые расходы, приходящиеся на отгруженную продукцию, распределяют между ее реализованной и нереализованной частями. Для этого рассчитывается коэффициент реализации продукции (Кр):

Кр = Количество реализованной продукции в отчетном периоде : (Количество отгруженной, но не реализованной продукции на начало отчетного периода + Количество отгруженной продукции в отчетном периоде).

И далее на его основании прямые расходы распределяются между реализованной и отгруженной, но не реализованной продукцией. Расходы на реализованную продукцию определяют так:

Прямые расходы на реализованную продукцию = (Прямые расходы на отгруженную, но не реализованную на начало отчетного периода продукцию + Прямые расходы на отгруженную в отчетном периоде продукцию) х Кр.

А величину расходов на нереализованный товар получают исходя из такой формулы:

Прямые расходы на остаток отгруженной, но не реализованной продукции = Прямые расходы на отгруженную, но нереализованную на начало отчетного периода продукцию + Прямые расходы на отгруженную в отчетном периоде продукцию – Прямые расходы на реализованную продукцию.

Если вся продукция, отгруженная на конец месяца, реализована, то коэффициент рассчитывать не надо. В этом случае сумма прямых расходов, приходящаяся на отгруженную продукцию, и сумма прямых расходов, относящихся к реализованной продукции, совпадут. В конце отчетного периода организация, определив стоимость прямых расходов, приходящихся на реализованную за отчетный период готовую продукцию, включает данный показатель в строку 010 приложения № 2 к листу 02 декларации по налогу на прибыль.

Таблица 2Распределение суммы прямых расходов между продукцией отгруженной и находящейся на складе

| № п/п | Наименование показателя | Значение |

| 1 | Количество готовой продукции на начало отчетного периода | 300 ед. |

| 2 | Количество выпущенной из производства готовой продукции | 3700 ед. |

| 3 | Количество отгруженной продукции в отчетном периоде | 3000 ед. |

| 4 | Коэффициент отгруженной (реализованной) продукции | 0,75 (3000 : (300 + 3700)) |

| 5 | Прямые расходы на отгруженную в отчетном периоде готовую продукцию | 752 250 руб. ((85 000 руб. + 918 000руб.) х 0,75) |

| 6 | Прямые расходы на остаток продукции на конец отчетного периода | 250 750 руб. (85 000 + 918 000 – 752 250) |

Пример.

Предприятие ООО «Речица» занимается выпуском фарфоровых изделий. За первое полугодие 2010 года сумма прямых затрат на выпуск продукции, отраженных по дебету счета 20, составила 1 000 000 руб. Остаток незавершенного производства на 1 января 2010 года равен 80 000 руб. Бухгалтер распределил прямые расходы на незавершенное производство и готовую продукцию пропорционально количественному выражению основных материалов, используемых в производстве (каолин, полевой шпат, кварц и глина). Расчет коэффициента незавершенного производства, а также распределение прямых расходов между незавершенным производством и готовой продукцией на основании данных о количестве материалов в незавершенном производстве на 1 января и на 30 июня 2010 года приведены в таблице 1. Допустим, что на 1 января 2010 года остаток готовой продукции на складе составлял 300 единиц на сумму 85 000 руб. В первом полугодии 2010 года на склад было оприходовано 3700 единиц продукции, отгружено – 3000 единиц. Вся отгруженная продукция в первом полугодии 2010 года была реализована. А значит, коэффициент реализации рассчитывать не надо. Необходимо лишь распределить сумму прямых расходов между продукцией отгруженной и находящейся на складе. Расчет представлен в таблице 2. Таким образом, в декларацию по налогу на прибыль включается сумма прямых расходов в размере 752 250 руб.

Важно запомнить

Способы оценки незавершенного производства и выпущенной готовой продукции предприятие выбирает самостоятельно, прописав их в учетной политике.

Статья напечатана в журнале «Учет в производстве» №8, август 2010 г.

Как правильно распределить прямые расходы на реализованную продукцию

Для точного определения той части прямых расходов, которую надо отнести на реализованную продукцию, следует вычленить прямые расходы за месяц, приходящиеся:

- На остатки незавершенного производства.

- Остатки продукции отгруженной, но не реализованной на конец месяца.

- Остатки продукции на складе.

Суммы прямых расходов, которые пришлись в текущем периоде на все эти остатки, учитывать в уменьшении налоговой базы этого периода не надо.

ПРИМЕР расчета остатков НЗП при производстве продукции из «КонсультантПлюс»: В учетной политике ООО «Легпром» для целей налогообложения установлено: «1. Прямыми расходами являются: стоимость сырья и основных материалов, используемых при производстве продукции; оплата труда основных производственных рабочих; страховые взносы с оплаты труда основных производственных рабочих; амортизация производственного оборудования. Остальные расходы относятся к косвенным. 2. Для распределения прямых расходов на остаток НЗП определяется… Посмотреть пример расчета полностью вы можете в К+, получив пробный доступ к системе бесплатно.

Если организация принимает решение об изменении перечня прямых расходов, то она должна внести изменение в учетную политику с начала нового налогового периода (абз. 6 ст. 313, абз. 10 п. 1 ст. 318 НК РФ).

О ситуации, когда налоговая инспекция может оспорить перечень прямых и косвенных затрат, приведенный в учетной политике, читайте в материале «Аренду производственных помещений могут не признать косвенным расходом».

В результате с начала нового отчетного или налогового периода отдельные расходы по налогу на прибыль перейдут из категории прямых в категорию косвенных расходов.

Однако на конец прошедшего налогового периода прямые затраты, пришедшиеся на нереализованную продукцию и незавершенное производство, не были учтены. Минфин России в письмах от 15.09.2010 № 03-03-06/1/588, от 20.05.2010 № 03-03-06/1/336 рекомендует их и в новом налоговом периоде учитывать по мере реализации товаров или работ. Единовременно же можно теперь будет признавать лишь те расходы, которые осуществлены уже с начала нового периода.

Впрочем, в судебной практике встречается и иное мнение. В качестве примера можно привести ситуацию, которую рассмотрел ФАС Восточно-Сибирского округа (постановление от 03.02.2011 № А78-901/2010). Суть дела в том, что в первом квартале организация учла при расчете базы по налогу на прибыль расходы, которые ранее относились у нее к прямым, в полном объеме.

Налоговые инспекторы восприняли это действие как нарушение, указав в акте проверки, что, поскольку расходы осуществлены в прошлом налоговом периоде, то их к ним и надо отнести. А единовременно списывать их в качестве косвенных расходов налогоплательщик был не вправе. Тем не менее арбитражный суд принял сторону организации и признал единовременное включение этих затрат в базу по налогу на прибыль правомерным. Аналогичная позиция суда содержится в постановлениях ФАС Дальневосточного округа от 27.05.2011 № Ф03-1824/2011 и от 25.12.2009 № А27-671/2009.

Соотношение прямых и косвенных расходов: позиция ФНС и судов

В связи с чем же подобные прецеденты, связанные с судебными исками к ФНС, могут возникать? Чаще всего с тем, что налоговики признают включение компанией тех или иных расходов в косвенные необоснованным.

В этом случае ФНС попросту доначисляет налог на прибыль, как если бы соответствующие издержки были прямыми, и обязует фирму его уплатить. Однако у налогоплательщика всегда есть шанс отстоять правомерность своих действий и неправоту ФНС в суде.

Пример 1

Известен судебный прецедент, в рамках которого ВАС РФ признал правомерной негативную оценку судами предыдущих инстанций подхода ФНС к классификации расходов одной из фирм, которая выпускает бумагу и картон (подробнее об этом прецеденте можно узнать, ознакомившись с определением ВАС РФ от 19.10.2011 № ВАС-13628/11).

Налоговики посчитали, что фирма не имела права включать в структуру косвенных расходов издержки, связанные с выпуском упаковки для производимых ею пачек бумаги. Данные расходы, как посчитала ФНС, должны были рассматриваться как прямые и не могли быть использованы в уменьшение налоговой базы в соответствующем периоде.

Однако арбитры первых инстанций не согласились с мнением ФНС, поскольку было установлено, что упаковка не является обязательным компонентом производственного цикла, в рамках которого фирма выпускает бумагу. Упаковка, как установили суды, — это скорее сопутствующий компонент поставки, который даже не учитывается при взвешивании товара перед размещением на складе.

Отметим, что в ряде случаев обособленность выпускаемого продукта от упаковки суд может признать и не столь очевидной, как в рассматриваемом выше случае.

Пример 2

Президиум ВАС РФ в постановлении от 02.11.2010 № 8617/10 установил, что затраты на покупку тары, этикеток, а также крышек завода по выпуску алкогольной продукции и продуктов питания должны рассматриваться как прямые расходы. Дело в том, что соответствующие компоненты, как посчитал суд, не могут рассматриваться как сопутствующие относительно технологии выпуска того или иного товара соответствующих категорий.

Косвенные расходы по налогу на прибыль: перечень

В бухгалтерском учете в состав косвенных расходов включаются общепроизводственные, общехозяйственные расходы, т. е. расходы, связанные с выпуском разных видов продукции, которые обеспечивают деятельность организации в целом. В связи с этим при расчете себестоимости их нужно распределять. База распределения косвенных расходов в бухгалтерском учете устанавливается организацией самостоятельно в учетной политике.

Как отразить косвенные расходы в учетной политике см. в статье «Отражение косвенных расходов в учетной политике — образец».

Косвенные расходы: что к ним относится в налоговом учете

В ст. 318 Налогового кодекса к косвенным расходам относятся все расходы, кроме прямых и внереализационных. То есть если из расходов на производство и реализацию исключить прямые расходы, перечень которых должен быть приведен в учетной политике, то остаются косвенные расходы по налогу на прибыль, перечень которых является открытым. Косвенные расходы включают в себя и расходы на ремонт, и освоение природных ресурсов, и НИОКР, и страхование имущества, а также прочие расходы, связанные с производством и реализацией. Состав косвенных расходов у каждой организации будет зависеть от осуществляемых операций. Косвенные расходы следует относить к затратам текущего налогового либо отчетного периода. На это нацеливает письмо Минфина России от 25.03.2010 № 03-03-06/1/182, основанное, в свою очередь, на положениях п. 2 ст. 318 НК РФ.

Пример

Компания имеет кондитерский цех, что позволяет ей изготавливать и продавать соответствующие изделия. Если продукция не реализуется, то она, по договору, возвращается и перерабатывается в качестве сырья. В таких обстоятельствах прямые расходы по переработке кондитерских изделий следует признавать в том периоде, в котором происходит реализация готовой продукции, изготовленной из переработанного сырья.

В налоговом учете косвенные расходы не распределяются. Но из этого правила есть исключение: распределение косвенных расходов производится, если они относятся к нескольким отчетным периодам. В то же время существуют косвенные расходы по налогу на прибыль, перечень которых приведен ниже и которые в налоговом учете относятся на уменьшение налоговой базы не в момент возникновения, а по особому алгоритму. К таким расходам, в частности, принадлежат:

- расходы на НИОКР (ст. 262 НК РФ);

- расходы на страхование (п. 6 ст. 272 НК РФ);

- представительские расходы (п. 2 ст. 264 НК РФ);

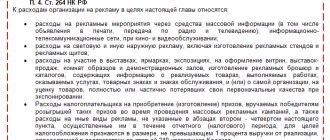

- расходы на рекламу (п. 4 ст. 264 НК РФ).

В КонсультантПлюс есть тест, ответив на вопросы которого, вы освежите свои знания по теме и сможете обоснованно отстоять правильность расчета налога на прибыль в случае споров с налоговиками. Получите пробный доступ к системе К+ и бесплатно приступайте к тестированию.

Какие расходы называются косвенными

Косвенными (связанными с обслуживанием основной работы фирмы) признаются затраты, которые связаны с производственным процессом и продажей товаров (услуг, работ), не могут быть отнесены к непосредственному изготовлению продукции и учитываются в затратах того периода, в котором возникли.

Если ресурсы не были отнесены к неотъемлемым частям производственного цикла по техническому регламенту, их можно смело учесть в косвенных затратах (при этом принадлежность к производственному циклу определяется для каждого цикла в отдельности).

Разница между прямыми и косвенными расходами заключается в том, что сумма вторых полностью относится к затратам текущего периода, в то время, как первые должны быть отнесены к затратам текущего периода по мере того, как будет реализовываться продукция (учитывается остаток незаконченного производства, если речь не идёт об оказании услуг).

Итоги

Перечень расходов, относящихся к прямым, налогоплательщик определяет самостоятельно исходя из специфики своего технологического процесса. Затраты, относящиеся к производству и реализации, относятся косвенным расходам только при отсутствии реальной возможности отнести их к прямым расходам.

Ошибки в распределении расходов между прямыми и косвенными приводят к искажению (чаще всего занижению) налогооблагаемой базы, начислению штрафов и пени. Поэтому любой расход в целях исчисления налога на прибыль нужно не только тестировать на соблюдение норм ст. 252 НК РФ, но и правильно классифицировать.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.