На что начисляется налог

На прибыль, то есть на разницу между доходами и расходами.

Доходы — это выручка по основному виду деятельности (доходы от реализации), а также суммы, полученные от прочих видов деятельности. Например, от сдачи имущества в аренду, проценты по банковским вкладам и пр. (внереализационные доходы). При налогообложении прибыли все доходы учитываются без НДС и акцизов.

Расходы — это обоснованные и документально подтвержденные затраты предприятия. Они делятся на расходы, связанные с производством и реализацией (зарплата сотрудников, покупная стоимость сырья и материалов, амортизация основных средств и пр.) и на внереализационные расходы (отрицательная курсовая разница, судебные и арбитражные сборы и пр.). Кроме того, существует закрытый перечень расходов, которые нельзя учитывать при налогообложении прибыли. Это, в частности, начисленные дивиденды, взносы в уставный капитал, погашение кредитов и др.

При налоговых проверках большинство проблем возникает именно из-за расходов: инспекторы заявляют, что расходы экономически не обоснованы, первичные документы оформлены неверно и т д. и т п. Поэтому бухгалтеры, как правило, уделяют повышенное внимание документам, подтверждающим расходы.

Варианты расчета авансов по прибыли

Авансовые платежи по прибыли в течение налогового периода (для прибыли он равен году, п. 1 ст. 285 НК РФ) подавляющему большинству плательщиков этого налога приходится (если, конечно, возникает соответствующая база) исчислять и платить неоднократно. По периодичности расчет и оплата бывают либо ежеквартальными, либо ежемесячными (п. 2 ст. 286 НК РФ), что зависит от протяженности выбранного плательщиком отчетного периода (п. 2 ст. 285 НК РФ).

Ежеквартально начисляемые авансы можно уплатить двумя способами:

- единожды по завершении очередного квартала (п. 3 ст. 286 НК РФ). Это доступно юрлицам с небольшими (до 15 млн руб. в квартал) доходами, бюджетным и автономным учреждениям, НКО, иностранным организациям, участникам простых и инвестиционных товариществ, соглашений о разделе продукции и выгодоприобретателям по договорам доверительного управления;

- тремя равными ежемесячными долями в течение квартала, наступающего за очередным отчетным периодом, с зачетом уплаченных таким образом сумм при окончательном расчете по завершении квартала, в котором платились эти авансы (п. 2 ст. 286 НК РФ).

Ежемесячно рассчитываемые авансы и авансы, уплачиваемые единожды по завершении очередного квартала, характеризует одна общая черта: и те, и другие являются платежами от фактически полученной прибыли. Только в первом случае налоговая база определяется ежемесячно, а во втором — ежеквартально. При таком расчете доплачивается сумма, соответствующая фактическим доначислениям за последний месяц или квартал.

Для ежемесячных платежей от фактической прибыли аванс по налогу на прибыль за 4 квартал 2021 года будет рассчитан три раза:

- в октябре — по итогам 9 месяцев,

- в ноябре — по итогам 10 месяцев,

- в декабре — по итогам 11 месяцев.

Окончательный расчет налога по завершении 12 месяцев (т. е. налогового периода), в котором будут учтены изменения прибыли за весь 4 квартал, произойдет уже в 2021 году.

Из ежеквартально уплачиваемых по факту авансов по налогу на прибыль на 4 квартал 2021 года попадет только один расчет (платеж) — по итоговым данным, накопленным за 9 месяцев. Соответственно, все данные по прибыли за 4 квартал 2021 года сформируются только по завершении года, т. е. попадут в последний для 2021 года отчет уже в 2021 году.

В какой момент признать доходы и расходы при расчете налога на прибыль

Существует два способа признания доходов и расходов: метод начисления и кассовый метод.

Метод начисления предусматривает, что доходы и расходы в общем случае учитываются в периоде, когда они возникли, независимо от фактического поступления или выплаты денег. Например: организация по договору должна оплатить аренду офиса за август не позднее 31 августа, но арендный платеж перечислен только в октябре. При методе начисления бухгалтер должен отразить данную сумму в расходах в августе, а не в октябре.

При кассовом методе доходы в общем случае признаются в момент поступления денег на расчетный счет или в кассу, а расходы — в момент, когда организация погасила обязательство перед поставщиком. Так, если аренда офиса за август фактически оплачена в октябре, то при кассовом методе бухгалтер покажет расходы в октябре, а не в августе.

Организация вправе сама выбрать, какой из двух методов — начисления или кассовый — она будет применять. Но существует ограничение: метод начисления может использовать любое предприятие, а кассовый метод запрещено применять банкам. К тому же для перехода на кассовый метод должно выполняться условие: выручка от реализации без учета НДС в среднем за предыдущие четыре квартала не может превышать один миллион рублей за каждый квартал. Этот же лимит должен сохраняться и в течение времени, когда компания применяет кассовый метод. В случае превышения предельной выручки организация обязана перейти на метод начисления с начала текущего года. Выбранный метод закрепляют в учетной политике на соответствующий год и применяют в течение этого года.

Получите образец учетной политики и ведите бухучет в веб‑сервисе для небольших ООО и ИП Получить бесплатно

Вопросы и ответы

- Будут ли начислены штрафы за то, что мы не произвели уплату авансового платежа по налогу на прибыль?

Ответ: В данном случае штраф начислен не будет.

- Почему ежемесячный аванс за октябрь нужно уплатить до 29.10.2021 г., а за ноябрь – до 28.11.2021 г.?

Ответ: Срок предоставления налоговой декларации и уплаты ежемесячного аванса осуществляется не позднее 28 календарных дней со дня окончания соответствующего отчетного периода. В том случае, если крайний день уплаты налога или предоставления налоговой декларации выпадает на выходной или праздничный день – срок исполнения обязательств переносится на ближайший рабочий день.

Как рассчитать налог на прибыль

Нужно определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить ее на соответствующую налоговую ставку. По прибыли, подпадающей под разные ставки, базы определяются отдельно.

Налоговая база рассчитывается нарастающим итогом с начала налогового периода, который соответствует одному календарному году. Иными словами, базу определяют в течение периода с 1 января по 31 декабря текущего года, затем расчет налоговой базы начинается с нуля.

Если по итогам года оказалась, что расходы превысили доходы, и компания понесла убытки, то налоговая база считается равной нулю. Это значит, что величина налога на прибыль не может быть отрицательной, сумма налога должна быть либо нулевой, либо положительной.

Правильность расчета базы должна подтверждаться записями в регистрах налогового учета. Эти регистры каждое предприятие разрабатывает самостоятельно и закрепляет в учетной налоговой политике. На практике регистры налогового учета аналогичны регистрам бухгалтерского учета. Два вида учета — налоговый и бухгалтерский — нужны, чтобы отразить разные правила формирования доходов и расходов, действующие соответственно в налоговом и бухучете. В некоторых случаях «налоговая» и «бухгалтерская» прибыль могут совпадать (см. «Инструкция для новой редакции ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», которую необходимо применять с 2021 года»).

Проверить контрагента на достоверность сведений в ЕГРЮЛ и признаки фирмы‑однодневки

Налоговый и отчетный периоды

Налоговым периодом по УСН-налогу является календарный год с 1 января по 31 декабря (ст. 346.19 НК РФ). То есть уплатить налог и отчитаться по нему фирме или предпринимателю нужно после завершения года, когда будет известна фактическая налоговая база для расчета единого налога.

Однако в течение года, по итогам каждого отчетного периода, фирма обязана перечислять в бюджет авансовые платежи по налогу. Отчетные периоды по единому налогу — это первый квартал, полугодие, девять месяцев.

Несмотря на обязанность ежеквартально перечислять авансовые платежи, сдавать промежуточные отчеты «упрощенцам» не надо.

Представлять декларации надо независимо от того, есть у фирмы или предпринимателя налоговая база по единому налогу или нет. Такая обязанность обусловлена не наличием суммы налога к уплате, а положениями закона об этом виде налога. И пока «упрощенец» не уведомит налоговиков об отказе от применения УСН, эта обязанность отменена не будет (письмо Минфина России от 8 июля 2013 г. № 03-11-11/26247).

О налоговом и отчетных периодах «упрощенцев» читайте в бераторе «УСН на практике»

Как рассчитать авансовые платежи по налогу на прибыль

В течение года бухгалтер должен начислять авансовые платежи по налогу на прибыль. Существует два способа начисления авансовых платежей.

Первый способ устанавливается для всех организаций по умолчанию и предусматривает, что отчетными периодами являются первый квартал, полугодие и девять месяцев. Авансовые платежи делаются по окончании каждого отчетного периода. Сумма платежа по итогам первого квартала равна налогу от прибыли, полученной в первом квартале. Авансовый платеж по итогам полугодия равен налогу от прибыли, полученной за полугодие, за минусом авансового платежа за первый квартал. Величина платежа по итогам девяти месяцев равна налогу от прибыли за девять месяцев за вычетом авансовых платежей за первый квартал и полугодие.

Плюс к этому в течение каждого отчетного периода делаются ежемесячные авансовые платежи. По окончании отчетного периода бухгалтер выводит авансовый платеж по итогам этого периода (правила расчета мы привели выше), а затем сравнивает его с суммой ежемесячных платежей, сделанных в рамках данного периода. Если ежемесячные платежи в сумме оказались меньше итогового авансового платежа, компания должна доплатить разницу. Если же образовалась переплата, то бухгалтер учтет ее в будущих периодах.

Ежемесячные авансовые платежи рассчитываются по следующим правилам. В первом квартале, то есть в январе, феврале и марте, бухгалтер начисляет такие же ежемесячные авансовые платежи, как в октябре, ноябре и декабре предыдущего года. Во втором квартале бухгалтер берет налог от прибыли, фактически полученной в первом квартале, и эту цифру делит на три. В результате получается сумма ежемесячных авансовых платежей за апрель, май и июнь. В третьем квартале бухгалтер берет налог от фактической прибыли за полугодие, вычитает авансовый платеж первого квартала, и полученную цифру делит на три. Выходит сумма ежемесячных авансовых платежей за июль, август и сентябрь. В четвертом квартале бухгалтер берет налог от прибыли, фактически полученной за девять месяцев, отнимает авансовые платежи за полугодие, и полученную величину делит на три. Это и есть авансовые платежи за октябрь, ноябрь и декабрь.

Второй способ — исходя из фактической прибыли. Данный способ компания может принять для себя добровольно. Для этого нужно уведомить налоговую инспекцию не позднее 31 декабря о том, что в течение будущего года предприятие переходит на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли. При этом способе отчетными периодами являются месяц, два месяца, три месяца и так далее до окончания календарного года. Авансовый платеж за январь равен налогу от прибыли, фактически полученной в январе. Авансовый платеж за январь-февраль равен налогу от прибыли, фактически полученной в январе и феврале за минусом авансового платежа за январь. Авансовый платеж за январь-март равен налогу от прибыли, фактически полученной в январе-марте за вычетом авансовых платежей за январь и февраль. И так далее вплоть до декабря.

Организация, ранее выбравшая второй способ начисления авансовых платежей (то есть исходя из фактической прибыли), вправе отказаться от него, и с начала следующего года вернуться на первый способ. Для этого нужно подать в ИФНС соответствующее заявление не позднее 31 декабря текущего года. В случае возвращения к первому способу авансовый платеж за январь-март будет равен разности между авансовым платежом по итогам девяти месяцев и авансовым платежом по итогам полугодия предшествующего года.

Компании, чья выручка от реализации без НДС не превышала в течение четырех предыдущих кварталов в среднем 15 миллионов рублей за квартал, должна начислять только квартальные авансовые платежи. Это правило независимо от суммы выручки распространяется также на бюджетные, некоммерческие и некоторые другие организации.

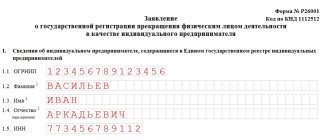

Вновь созданные организации начисляют не ежемесячные, а квартальные авансовые платежи до тех пор, пока не закончится полный квартал с даты их госрегистрации. Затем бухгалтер должен посмотреть, чему равна выручка от реализации (без НДС). Если она не превышает 5 миллионов рублей в месяц или 15 миллионов рублей в квартал, компания может продолжать начислять только квартальные авансовые платежи. В случае превышения лимита предприятие со следующего месяца переходит на ежемесячные авансовые платежи.

Какие виды авансовых платежей существуют

Расчет авансовых платежей по налогу на прибыль делят на три вида:

- Ежеквартальный. К нему относят компании с доходами за четыре квартала, не превышающими пятнадцать миллионов за каждый. Исключение составляют организации, перечисленные в 3 пункте 286 статьи Налогового Кодекса.

- Ежемесячный с учетом реальной прибыли. Оплачивают компании, изъявившие добровольное желание об уплате ежемесячных авансовых платежей по налогу на прибыль. Они должны уведомить до 31 декабря налоговые службы о следующем периоде. Например, для перехода на такой способ в следующем году фирма должна подать заявку не позднее контрольной даты текущего периода.

- Ежемесячный, рассчитываемый по результатам деятельность предшествующего квартала, но с доплатой по итогам текущего. Обязательства распространяются на все юридические лица, которые не подходят под условия первых двух пунктов.

Вновь создаваемые предприятия применяют первый вид начисления авансовых платежей по налогу на прибыль. С первого квартала переходят на второй способ согласно 6 пункту статьи 286 НК, если их доход превышает установленные лимиты и позволяет оплачивать только ежеквартально. Правило не действует, если руководство компании изначально уведомило ФНС и предпочитает платить только по фактической прибыли.

Оплата по кварталам

Квартальные авансовые платежи по налогу на прибыль обязательны для фирм, подпадающих под условия статьи 286. Сроки оплаты для них составляют первый квартал, затем полугодие, девять месяцев и конец года.

К таким организациям относят:

- госучреждения;

- фирмы с доходом 15 млн. за каждый квартал или 60 млн. за год;

- иностранные предприятия, осуществляющие свою деятельность на территории страны через постоянных представителей;

- компании, принимающие участие в товариществах по отношению к доходам от их доли участия;

- инвесторы долевых соглашений согласно доле их участия;

- бенефициары по доверительным контрактам управления.

Обязательства также применяются к новым предприятиям, но только до конца первого квартала.

Ежемесячные отчисления с доплатой в конце квартала

Рассчитывать авансовые платежи по налогу на прибыль каждый месяц должны фирмы, не имеющие право оплачивать только ежеквартальные и не пожелавшие перейти на систему исчисления по фактическим доходам. Такие организации должны каждый месяц делать отчисления в налоговую суммы, скалькулированные по итогам предыдущего квартального периода. По истечении трех месяц производится перерасчет и возмещается разница.

Вновь образованные предприятия, перед тем как платить налог на прибыль авансовыми платежами иными способами, работают по этой схеме. Через три месяца они имеют право отчислять деньги только по полученной прибыли. Период отсчитывается с даты постановки на учет. Сумма начисляется увеличивающимся итогом.

Когда перечислять деньги в бюджет

Если отчетными периодами являются квартал, полугодие и девять месяцев, то авансовые платежи по итогам отчетных периодов делаются не позднее 28 апреля, 28 июля и 28 октября соответственно. Ежемесячный авансовый платеж за январь следует перечислить не позднее 28 января, за февраль — не позднее 28 февраля и так далее по декабрь включительно.

Если компания делает авансовые платежи исходя из фактической прибыли, то авансовый платеж за январь делается не позднее 28 февраля, за январь-февраль — не позднее 28 марта и так далее, вплоть до 28 января следующего года.

Независимо от выбранного способа начисления авансовых платежей по окончании календарного года бухгалтер выводит итоговую величину налога на прибыль за прошедший год. Затем он сравнивает ее с суммой авансовых платежей, начисленных по итогам отчетных периодов. Если авансовые платежи в сумме оказались меньше итоговой величины налога, предприятие доплачивает разницу в бюджет. Если же образовалась переплата, бухгалтер учтет ее в следующих периодах. Итоговую сумму налога на прибыль необходимо заплатить не позднее 28 марта следующего года.

Автоматически сформировать платежку на уплату налога по данным из декларации и сдать отчетность через интернет

Последствия несвоевременной уплаты налога

Если фирма вовремя не заплатит налог или авансовый платеж по налогу, у нее возникнет недоимка. Тогда инспекторы примут меры, чтобы заставить фирму расплатиться с бюджетом.

Одна из таких мер – начисление пеней. Их взимают со дня, который следует за крайним сроком уплаты налога, по дату его фактического перечисления включительно. При этом пени начисляют за каждый день просрочки исходя из 1/300 ставки рефинансирования Банка России.

ПРИМЕРБухгалтер ООО «Актив» должен был заплатить единый налог по итогам года в сумме 112 000 руб. не позднее 31 марта. Предположим, что этот день был рабочим, поэтому официального переноса срока уплаты налога не было. Фирма уплатила налог только 7 апреля. Следовательно, пени надо начислить с 1 по 7 апреля, то есть за 7 календарных дней. Ставка рефинансирования Банка России в это время составляла 10,5%. Сумма пеней будет равна:112 000 руб. × 10,5% × 1/300 × 7 дн. = 274,4 руб.

Если по итогам года сумма исчисленного налога оказалась меньше сумм авансовых платежей, подлежавших уплате в течение этого года, то пени, начисленные за неуплату авансовых платежей, могут быть соразмерно уменьшены. Причем это правило распространяется на «упрощенцев» с любым объектом налогообложения (письма ФНС России от 5 февраля 2021 г. № ЗН-4-1/[email protected], Минфина России от 16 августа 2013 г. № 03-02-08/33518, от 19 января 2010 г. № 03-03-06/1/9).

ПРИМЕРИндивидуальный предприниматель, не имеющий наемных работников, применяет УСН с объектом «доходы». Авансовые платежи по «упрощенному» налогу по итогам отчетных периодов – I квартала, полугодия и 9 месяцев – предпринимателем были начислены, но не уплачены. Допустим, общая сумма этих платежей составила 60 000 руб.По итогам года сумма исчисленного налога составила 75 000 руб. ИП уменьшил сумму налога на фиксированные страховые взносы в ПФР и ФФОМС, уплаченные за себя, то есть на 23 153,33 руб. В результате сумма налога оказалась меньше суммы авансовых платежей, исчисленных по итогам отчетных периодов, и составила 51 846,67 руб. (75 000 руб. – 23 153,33 руб.) – 12 961,67 руб. (51 846,67 руб. : 12 мес. × 3 мес.) – по сроку уплаты 25 апреля (за I квартал); – 25 923,33 руб. (51 846,67 руб. : 12 мес. × 6 мес.) – по сроку уплаты 25 июля (за полугодие); – 38 885 руб. (51 846,67 руб. : 12 мес. × 9 мес.) – по сроку уплаты 25 октября (за 9 месяцев).

По мнению Минфина, такой порядок можно применять и в отношении уплаты минимального налога (письмо от 30 октября 2015 г. № 03-11-06/2/62714).

Финансисты делают этот вывод на основании постановления Пленума ВАС РФ от 30 июля 2013 г. № 57. Так, в пункте 14 постановления сказано, что если по итогам налогового периода сумма исчисленного налога оказалась меньше сумм авансовых платежей, то судам следует исходить из того, что пени, начисленные за несвоевременную уплату авансовых платежей, нужно соразмерно уменьшить.

Следовательно, если по результатам года «УСН-щику» следует заплатить минимальный налог, а сумма авансовых платежей, исчисленных по итогам каждого отчетного периода больше суммы этого налога, то пени за неуплату (или несвоевременную уплату) авансов должны быть уменьшены соразмерно, то есть пропорционально сумме минимального налога.

Что влечет за собой неуплата или несвоевременная уплата «упрощенного» налога, читайте в бераторе «УСН на практике»

Как отчитываться по налогу на прибыль

Компании, чья деятельность полностью переведена на один или несколько спецрежимов налогообложения (упрощенную систему или уплату единого сельхозналога) могут не отчитываться по налогу на прибыль.

Все остальные юридические лица, совершившие хотя бы одну операцию по приходу или расходу наличных, либо безналичных денежных средств, независимо от того, есть ли у них доходы, должны предоставлять в инспекцию декларации по налогу на прибыль по итогам отчетных и налоговых периодов.

Декларацию по налогу на прибыль по итогам налогового периода (года) нужно предоставлять в инспекцию не позднее 28 марта следующего года. Некоммерческие организации, у которых не возникла обязанность по уплате налога, сдают декларацию упрощенной формы. Все прочие предприятия независимо от обязанности по уплате налога сдают по итогам года декларации по полной форме.

Компании, для которых отчетными периодами являются квартал, полугодие и девять месяцев, отчитываются по упрощенной форме не позднее 28 апреля, 28 июля и 28 октября соответственно.

Организации, для которых отчетными периодами приняты месяц, два месяца и так далее, отчитываются по упрощенной форме не позднее 28 февраля, 28 марта и так далее вплоть до 28 января следующего года.

Когда необходимо уплатить налог на прибыль за 4 квартал 2021 года?

Налогоплательщики налога на прибыль обязаны производить уплату налога в следующем порядке:

| Период | Налоговые платежи | Срок уплаты |

| В 4 квартале | Ежеквартальный аванс | 29 октября 2021 г. (28.10.2010 г. – выходной день) |

| Ежемесячный аванс (с учётом квартальной доплаты) |

|

Произвести уплату налога на прибыль за 4 квартал 2021 года (точнее за 2021 год) необходимо до 28 марта 2021 года.