В соответствии с требованиями действующего российского законодательства, всем работодателям, включая индивидуальных предпринимателей, необходимо своевременно выплачивать взносы по обязательному страхованию. Игнорирование указанного требования влечет за собой привлечение к ответственности, в том числе и рамках Уголовного кодекса РФ. В предлагаемом материале рассматривается, какой предусмотрен штраф по страховым взносам, и другие варианты наказаний, предусмотренных действующими нормативными актами за несвоевременную или неполную уплату отчислений.

Порядок уплаты страховых взносов

Страховыми взносами называют регулярные платежи, которые необходимо перечислять организациям, ИП и гражданам, использующим наемный труд.

Уплата отчислений должна осуществляться в рамках следующих видов обязательного страхования:

- пенсионного;

- в связи с нетрудоспособностью и материнством;

- медицинского.

Эти средства аккумулируются в фондах, обеспечивающих материальное содержание целевых категорий граждан, лишенных возможности заработка, на временной или постоянной основе. Взносы учитываются по расчетному периоду, который определяется календарным годом. Предусмотрена подготовка и предоставление отчетности в налоговые органы, передаваемой по итогам первого квартала, шести, девяти месяцев и годовой отчетности. Выплата взносов производится по выполненным начислениям привлеченному персоналу, оказанным услугам и оплате авторских заказов.

Исключение по учету для начисления указанных платежей относится к следующим суммам:

- государственным пособиям;

- компенсационным начислениям, выплачиваемым уволенным работникам, при компенсации ущерба, оплате проживания и питания, приобретения спецодежды и пр.;

- единовременным выплатам, начисляемым с целью оказания помощи пострадавшим от стихийного бедствия, за рожденного или усыновленного ребенка и др.;

- доходам, полученным от реализации промысловых товаров отдельных народностей;

- страховым платежам обязательного и добровольного личного страхования;

- прочим начислениям и компенсациям, включенным в соответствующий список, утвержденный законодательно.

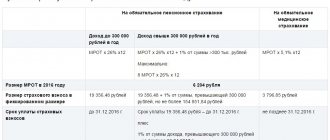

Размеры страховых взносов составляют следующую часть от полученных работодателями доходов (указано в процентах):

- в Пенсионный фонд – 22;

- по обязательному медицинскому страхованию – 5,1;

- в ФСС, в связи с временной нетрудоспособностью и материнством – 2,9.

Также необходимо уплачивать взносы по травматизму, размер которых составляет от 0,2 до 8,5 процента, в зависимости от степени риска профессиональной деятельности привлеченного персонала.

Статья по теме: Страховые взносы для ИП на доходы свыше 300 000 рублей

За сумму дохода плательщика, не превышающую 300 тысяч рублей средства перечисляются с ежемесячной периодичностью, не позже 15 числа следующего за отчетным месяца. Доплата по взносам за превышение указанного лимита должна выплачиваться до начала июля следующего за отчетным года.

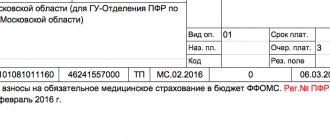

Взносы переводятся по соответствующему коду в налоговое ведомство. Платеж можно выполнить на сайте налоговой службы, через портал Госуслуги или обратившись в банковское учреждение.

Штрафы за неуплату взносов

До 2021 года порядок начисления штрафов за неуплату либо несвоевременное перечисление взносов по обязательному страхованию определялся законом № 212, принятым на федеральном уровне в июле 2009 года. Но после отмеченного периода, в 2021 году и позже, контроль своевременного перечисления страховых взносов возложен на налоговое ведомство. В данное время масштабы штрафных санкций в отношении нарушителей определяет действующий НК РФ, а если неуплата связана с серьезными нарушениями законодательства – УК РФ.

В ФСС

Сумма штрафа, назначаемого по несвоевременным взносам в ФСС регламентируется положениями ст. 122 НК РФ. Согласно указанному нормативному акту, неуплата страховых взносов ФСС грозит нарушителю штрафом, составляющим 20 процентов от скопившейся задолженности. А если доказан факт умысла неплательщика, штраф возрастает вдвое – до 40 процентов.

Дополнительно предусмотрена возможность наказания должностного лица, допустившего грубые нарушения ведения отчетной бухгалтерской документации, по причине которых предприятие не оплатило или несвоевременно перечислило положенные взносы.

В соответствии со ст. 15.11 КоАП РФ, такой нарушитель может подвергнуться административному штрафу в размере от 5 000 до 10 000 рублей при первоначальном выявлении нарушения требований законодательства. Если аналогичное нарушение повторится, возможно назначение штрафа от 10 000 до 20 000 рублей, а также отстранение от занимаемой должности на период от одного до двух лет.

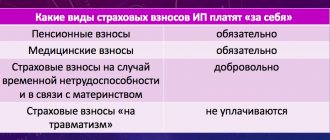

ИП за себя

Относительно индивидуальных предпринимателей, уличенных в неуплате или несвоевременном отчислении взносов, предусмотрены аналогичные дисциплинарные санкции, назначаемые в виде штрафов. ИП обязан уплачивать предусмотренные законом взносы по пенсионному и обязательному медицинскому страхованию даже в период, когда предпринимательская деятельность не ведется.

Освобождение от указанных платежей допускается в отношении следующих временных отрезков:

- армейской призывной службы;

- ухода за малышом до достижения полуторалетнего возраста (в пределах шести лет всего);

- ухода за ребенком с инвалидностью или престарелым родственником инвалидом;

- проживания с мужем или женой в месте несения воинской контрактной службы или работающими в дипломатическом представительстве на территории другого государства, без возможности трудоустройства на данный период.

Статья по теме: Особенности обложения больничного листа страховыми взносами

Чтобы избежать штрафа за неуплату страховых взносов, ИП необходимо подтвердить наличие перечисленных оснований документально.

В ИНФС

Ст. 122 предусматривает наличие следующих оснований для назначения штрафа за неуплату или перечисление в неполном размере, несвоевременное погашение взносов по обязательному страхованию:

- снижение налоговой базы, путем исключения начислений, которые должны учитываться при расчете взносов;

- ошибок в проведении расчета, включая использование заниженных тарифов или неточности в применяемой методике исчисления налоговой базы;

- прочих действий плательщика, носящих неправомерный характер, если это не связано с контролируемыми сделками с зарубежными фирмами.

При выявлении недоимки, вызванной частичной или полной неуплатой, несвоевременным перечислением предусмотренных страховых отчислений, плательщику со стороны налоговиков будет представлено требование о погашении долга. Дополнительно начисляются предусмотренные законом пени и штрафы.

Но если страхователем своевременно учтены необходимые суммы и сдана документация, а неуплата вызвана несвоевременным проведением платежа, штрафов можно избежать. В этом случае наказание последует только в виде начисления пени.

Как уплатить штраф

Штраф уплачивается тремя частями, потому что страховые взносы включают в себя пенсионные, социальные и медицинские (пропорциональному каждому типу). Такое пояснение дает Федеральная налоговая служба в письме от 5 мая 2021 года №ПА-4-11/8641.

Например, организации начислили штраф в размере 10 000 рублей. Из них на обязательное пенсионное страхование (10 000 : 30 х 22) — 7 333.33, социальное (10 000 : 30 х 2,9) — 966.66 и медицинское (10 000 : 30 х 5,1) — 1 700.

КБК для внесения штрафных платежей

:

Пени за несвоевременную уплату страховых взносов

При расчете размера пени за несвоевременные страховые выплаты учитывается трехсотая часть ставки рефинансирования Центробанка за каждый день просрочки. При изменении ключевой ставки в период неуплаты, расчет проводится отдельно, в зависимости от условий на день образования задолженности.

Указанная мера ключевой ставки применяется, если период несвоевременной уплаты страховых взносов составляет в пределах 30 дней. За каждый день сверх отмеченного временного лимита, данный показатель возрастает в два раза, составляя 1/150 ставки ЦРБ.

Размеры штрафов

Неуплата или лишь частичная уплата страховых взносов является основанием для увеличения суммы долга за счет пеней и штрафов. Причем размер их и применимость зависят от особенностей ситуации. Так, законодательно сумма штрафа может иметь следующие значения:

- 20% от размера долга – если речь идет о неумышленной неуплате (т. е. о ситуациях, перечисленных выше, когда о возникшей ошибке ИП не догадывался сам);

- 40% от суммы недоимки – если взнос был не сделан или выплачен не полностью предпринимателем умышленно.

К примеру, если размер долга по страховым взносам составил для предпринимателя 2 000 руб., его обяжут выплатить штраф в размере 400 руб. – если недоимка возникла неумышленно, 800 руб. – если он сознательно не выплатил эти деньги.

Если речь идет о неуплате взносов за травматизм, то здесь уже сумма штрафа определяется не налоговым законодательством, т. к. взносы производятся в ФСС. И размер материальной ответственности определяется совсем другим нормативным актом – . При этом размеры штрафа не изменятся, они тоже составят 20 и 40% при неумышленном и умышленном неперечислении средств соответственно.

Прочтите: Незаконное предпринимательство – особенности привлечения к ответственности

Уголовное наказание за неуплату страховых взносов (если страховые взносы не уплачены в срок)

После изменений, внесенных в уголовное законодательство в августе 2021 года, к уголовной ответственности подлежали только нарушения налоговых выплат. Но после изменения законодательства и передаче контроля страховых отчислений налоговой службе ситуация изменилась.

После принятых поправок к Уголовному кодексу, ст. 199 этого документа предусмотрены следующие варианты наказаний для руководителей предприятий и компаний, специалистов, ответственных за ведение отчетной бухгалтерской документации, если допущено нарушение по страховым отчислениям в крупных масштабах:

- штрафные санкции от 100 000 до 300 000 руб. (либо удержание должностного оклада за период 1 – 3 года);

- двухлетние работы принудительного характера с невозможностью занимать должность (бессрочно или на определенный судом период);

- шестимесячное взятие под стражу;

- тюремное заключение на два года или менее, без возможности последующего назначения на должность.

Статья по теме: Страховое администрирование взносов

Если судом будет установлено, что нарушение повлекло особо крупный ущерб для государства, предусмотренные наказания указанным категориям нарушителей ужесточаются:

- величина штрафа возрастает до 500 000 при минимальной сумме от 200 000 руб.;

- кроме невозможности занимать соответствующие должности, виновному может назначаться принудительный труд на пятилетний срок или меньше, либо заключение до 6 лет.

Под крупным ущербом понимают недоимку за трехлетний период и более, если величина неуплаты по взносам составила от 5 млн. руб. Для особо крупных убытков отмечается аналогичный период неуплаты, со скоплением суммы задолженности от 13 млн. руб.

В отношении индивидуальных предпринимателей, меру наказания устанавливает ст. 198 УК РФ, предусматривая возможность назначения при крупном ущербе:

- штрафа от 100 000 до 300 000 руб. (либо заработок за 1 – 2 года);

- привлечения к принудительному труду до 12 месяцев;

- полугодового ареста;

- трехлетнего лишения свободы.

При особо крупной величине неуплаты, возможный штраф возрастает от 200 000 руб. до полумиллиона, продолжительность принудительного труда – до 3-х лет, тюремное заключение – до аналогичного периода (срок ареста остается без изменений).

Когда уголовного наказания можно избежать

Страхователь может избежать уголовной ответственности за неуплату или несвоевременное перечисление страховых взносов, если отмечается наличие следующих обстоятельств:

- нарушение допущено впервые;

- полностью погашенного долга;

- уплаченных штрафов, предусмотренных законом;

- оплаченных пеней.

Но если нарушение, грозящее привлечением к уголовной ответственности, зафиксировано повторно, наказания не избежать.

Чтобы избежать нежелательных последствий в виде назначения штрафных санкций, пени или привлечения к ответственности в рамках действующего УК за несвоевременную уплату страховых взносов, работодателям необходимо аккуратно и в предусмотренном законом порядке вести отчетную документацию. А платежи по указанным отчислениям должны производиться в установленные сроки.

Нюансы, о которых должны знать бухгалтеры и руководители

В законодательстве четко прописано, какие меры наказания могут назначить за неуплату страховых взносов. Здесь же упоминается, что плательщиков освобождают от уголовной ответственности, если они впервые допустили нарушения и полностью расплатились, в том числе уплатили пени и выписанные на основании НК РФ штрафы.

Однако бухгалтерам и руководителям, которые могут быть наказаны за несвоевременную и некорректную уплату страховых взносов в бюджет, необходимо знать еще несколько вещей:

- плательщику, который не перечислил в бюджет правильно исчисленные взносы и отраженные в отчетности, грозят только пени (п. 19 Постановления Пленума ВАС РФ от 30.07.2013 № 57);

- в случае невнесения или неполной уплаты страховых взносов по итогам отчетных периодов (квартал, полугодие, 9 месяцев) с плательщика не может быть взыскан штраф, предусмотренный ст. 122 НК РФ (Определение Судебной коллегии по экономическим спорам ВС РФ от 18.04.2018 № 305-КГ17-20241 по делу № А41-306/2017, Письмо ФНС от 26.07.2018 № СА-4-7/[email protected]);

- на основании ч. 1 ст. 199 УК РФ для определения размера задолженности страхователя могут быть суммированы долги по всем обязательным платежам — налогам, сборам и страховым взносам;

- ответственность по ст. 122 НК РФ не наступит, если у плательщика имеется переплата, которая при вынесении решения по результатам налоговой проверки не зачтена в счет иных задолженностей (Письмо Минфина от 24.10.2017 № 03-02-07/1/69682).

Правовые документы

- Налогового кодекса РФ

- Федеральный закон от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»

- ст. 122 НК РФ

- ст. 199 УК РФ

- 199.4

- Постановления Пленума ВАС РФ от 30.07.2013 № 57