Счет-фактура при УСН

Все организации и ИП, применяющие «упрощенку» плательщиками НДС не являются, а значит и счет-фактуру им выставлять не нужно. Однако при возникновении некоторых ситуаций такой документ будет нужен.

К ним относят ситуации, когда «упрощенцы» платят НДС: (нажмите для раскрытия)

- Импорт товаров;

- Операции по договору простого товарищества, либо доверительному управлению имущества и концессионному соглашению;

- Когда компания выполняет обязанности налогового агента, например, арендует гос- или муниципальное имущество.

Во всех перечисленных ситуациях организации обязаны выставить счет-фактуру (

Счет фактура посредника при УСН: исключительный случай

И все же в ряде случаев покупатели могут спокойно заявлять вычет по НДС на основании счета-фактуры, полученного от «упрощенца». Это относится к ситуациям, когда «спецрежимник» является посредником (комиссионером, агентом), реализующим товары от своего имени. Тогда посредник при УСН составляет счет-фактуру на основании норм законодательства, и у покупателя не должно возникнуть проблем с применением вычета. Такой вывод сделал Минфин в письме от 25 июня 2014 года № 03-07-РЗ/30534.

Это также касается «упрощенцев», которые являются участниками договора простого товарищества или доверительным управляющим, так как в силу требований Налогового кодекса они обязаны выставить счет-фактуру (п. 2 ст. 174.1, п. 2 ст. 346.11 и п. 2.1 ст. 346.26 НК РФ).

Счет-фактура с о

Выставлять счет-фактуру с о компании на УСН не должны. Ставят такую отметку только компании, освобожденные от НДС. Организации, которые считают освобожденными от НДС признаются в соответствии со статьей 145 НК РФ.

Компании, применяющие УСН к таким «освобожденным» плательщикам не относятся, так как они изначально не являются плательщиками этого налога. Соответственно и счет-фактуру «упрощенцу» с пометкой «без НДС» выставлять н нужно.

Некоторые контрагенты все же настаивают на счет-фактуре. Такие компании должны иметь ввиду, что по такому счету-фактуре вычет «входного» НДС они не получат. И для чего они продолжают требовать такие счет-фактуры не понятно.

Выполнять такую просьбу «упрощенцы» не обязаны. Они вправе объяснить своим контрагентам, что для оприходования купленного товара буде достаточно таких документов, как счет на оплату, накладная и акт. А если контрагент продолжает настаивать и убедить его невозможно, то можно выписать требуемый документ. При этом укажите, что покупка без НДС.

Такое оформление счета-фактуры не повлечет за собой обязательств по уплате налога, а также составление и сдачу декларации по НДС, так как налог выделен в счете-фактуре не будет (

Если контрагент просит выставить счет-фактуру

Зачем спецрежимники выставляют счета-фактуры с выделенной суммой НДС? Самая обычная причина — просьба контрагента. Налоговый кодекс этого не запрещает. То есть у любого субъекта на УСН есть право решать самостоятельно, выставить ли ему счет-фактуру с выделением НДС. Однако не каждый «упрощенщик» знает, что пойдя навстречу своим покупателям он принимает на себя обязанность плательщика этого налога.

Между тем закон прямо устанавливает последствия такого решения. В подпункте 1 пункта 5 статьи 173 НК РФ сказано, что в случае, если лицо, не являющееся плательщиком НДС, выставляет покупателю счет-фактуру с выделенной суммой налога, оно обязано уплате его в бюджет. Подтверждается это и разъяснениями Минфина, например, письмом № 03-07-14/7897 от 09.02.2018.

Что будет, если плательщик УСН это требование проигнорирует? ФНС сама выйдет на него через камеральную проверку декларации по НДС его контрагента. И тогда придется уплатить не только НДС, но также штрафы и пени. Судебная практика говорит о том, что оспорить эти доначисления не удастся.

Нулевой НДС в счете-фактуре

Организации на УСН также не должны в счете-фактуре ставить реальную ставку по НДС, равную 0%. Применять такую ставку могут только компании, являющиеся плательщиками НДС. Кроме того, подтверждаться она должна конкретными документами, которые организации представляют вместе с декларацией по НДС в налоговую инспекцию.

Если бухгалтер решит пойти навстречу покупателю и выписать документ с нулевым НДС, налоговики вправе его начислить, причем не по нулевой ставке, а по ставке 18%. Произойдет это потому, что НДС в счете-фактуре указан, а подтвердить, что ставка в компании нулевая невозможно.

Можно ли выписать счет-фактуру без НДС

В некоторых случаях плательщики НДС выставляют счета-фактуры без налога. Например, если они в силу статьи 145 НК РФ получили освобождение. В таких счетах-фактурах делается запись «Без налога (НДС)». Такой документ не влечет обязанности уплачивать налог.

Вправе ли плательщик УСН выставит счет-фактуру без НДС? Судебная практика говорит о том, что ему это не поможет. Например, это указано в постановлении АС ВСО от 12.04.2018 № Ф02-1385/2018 по делу № А19-13739/2017. Суть в том, что льготы, предусмотренные статьей 145 НК РФ, не распространяются на «упрощенщиков». Равно как и другие льготы для плательщиков НДС.

Выводы. Для компании или ИП на УСН нет никакого смысла выставлять счета-фактуры. Если это и делается, то обычно для того, чтобы угодить крупному контрагенту. Но выгода от такого сотрудничества представляется сомнительной. Ведь выставленный в счете-фактуре налог нужно уплатить в бюджет. А по окончании квартала подать в ФНС декларацию по НДС в электронной форме. Неисполнение обязанностей налогоплательщика повлечет не только доплату налога, но и штрафные санкции.

Если выставить счет-фактуру с НДС

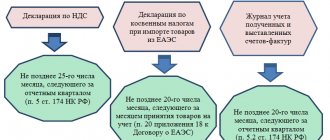

Некоторые организации по собственной инициативе могут выставлять счет-фактуры, выделяя НДС. В этом случае они обязаны оплатить в бюджет налог, а также сдать в ИФНС декларацию по НДС. Сделать это нужно в срок до 25 числа месяца, следующего за кварталом, в котором был выставлен документ. Например, компания на УСН выставила счет-фактуру 10 февраля 2021 года, соответственно, сдать декларацию по НДС она должна до 25 апреля 2021 года.

Важно при том понимать, что выставив счет-фактуру с выделенным НДС не дает упрощенцу право на налоговый вычет по приобретенным товарам. Право на такой вычет имеют только плательщики НДС, а организации на УСН таковыми не являются.

Требуется ли упрощенцу выставлять счета-фактуры

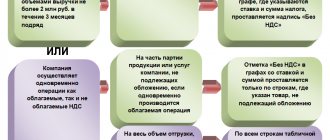

Налоговый кодекс РФ предусматривает освобождение «упрощенцев» от уплаты НДС, однако это право распространяется не на все операции. Поэтому необходимость составлять счет-фактуру при УСН зависит от следующих обстоятельств:

- выделил ли упрощенец НДС;

- какие операции были произведены плательщиком на УСН.

При этом «упрощенец» может выставлять счет-фактуру без НДС.

О том, что еще можно использовать вместо таких счетов-фактур, идет речь в статье «НДС при УСН: в каких случаях платить и как учитывать налог в 2021 – 2020 годах?».

Ответы на распространенные вопросы

Вопрос: Компания –упрощенец по просьбе покупателя выставила счет-фактуру, выделив НДС. После этого, по требованиям законодательства оплатила в бюджет этот налог и подала в налоговую декларацию по НДС. При расчете налога УСН, войдет ли НДС в налоговую базу? (нажмите для раскрытия)

Ответ: Налоговая база для упрощенцев это доход, который в первую очередь должен быть экономически выгодным. Уплаченный НДС выгодой для компании не является, а значит и в базу для расчета УСН входить не должен. Соответственно, при расчете налога УСН включать в базу НДС не нужно.

Налогоплательщик на УСН выставляет счет-фактуру

Налогоплательщик, применяющий упрощенную систему налогообложения (далее – УСН), не является плательщиком налога на добавленную стоимость на основании п. 2 ст. 346.11 НК РФ. Соответственно, налогоплательщику на УСН не надо:

— при реализации товаров (работ, услуг) дополнительно к цене (тарифу) предъявлять к оплате покупателям сумму НДС в соответствии с п.1 ст. 168 НК РФ;

— выставлять покупателям счета-фактуры (п.3 ст. 169 НК РФ, письмо ФНС России от 24.07.2008 № 3-1-11/239).

Однако в случаях, когда контрагент согласен работать с организацией на УСН только при условии получения от нее счетов-фактур с выделенной суммой НДС, то налогоплательщик на УСН вправе выставить покупателю такой счет-фактуру. При этом налогоплательщик на УСН обязан уплатить в бюджет сумму налога, указанную в этом счете-фактуре (п. 5 ст. 173 НК РФ). Уплата налога производится по итогам каждого налогового периода исходя из соответствующей реализации товаров (работ, услуг) за истекший налоговый период не позднее 20-го числа месяца, следующего за истекшим налоговым периодом (п. 4 ст. 174 НК РФ). Налоговым периодом по НДС является квартал (ст. 163 НК РФ).

Кроме этого, налогоплательщик на УСН, выставивший счет-фактуру, обязан представить в налоговый орган по месту своего учета налоговую декларацию в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом (п. 5 ст. 174 НК РФ). Форма налоговой декларации и Порядок ее заполнения утверждены приказом Минфина РФ от 15.102009 № 104н. Согласно п. 3 указанного Порядка при выставлении покупателю счета-фактуры с выделением суммы НДС организациями, применяющими УСН, такие организации представляют налоговую декларацию в составе титульного листа и раздела 1 декларации. Остальные разделы декларации заполнять и представлять не надо. При этом в разделе 1 надо заполнить только строки 010 (код по ОКАТО), 020 (КБК) и 030 (сумма налога, указанная в счетах-фактурах, выставленных в течение налогового периода).

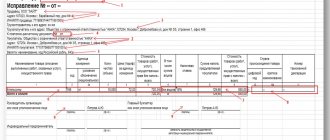

Если налогоплательщик, применяющий УСН, выставил покупателю счет-фактуру с выделенной суммой НДС, то такой счет-фактура подлежит регистрации в части 1 Журнала учета полученных и выставленных счетов-фактур. Счет-фактура регистрируется по дате выставления (то есть дате, которая указана в счете-фактуре) в части 1 Журнала и в Книге продаж. Формы Журнала учета полученных и выставленных счетов-фактур и Книги продаж утверждены Постановлением Правительства РФ от 26.12.2011 № 1137.

Например, налогоплательщик отгрузил во 2-м квартале товары на сумму 500 000 рублей. Из них отгружено товаров с предъявлением счетов-фактур на сумму 118 000 рублей, в том числе НДС 18 000 руб. Налогоплательщик должен:

а) регистрировать счета-фактуры в Журнале учета и Книге продаж в течение квартала по дате выставления;

б) подать налоговую декларацию по НДС за 2 квартал не позднее 20 июля. В налоговой декларации по строке 030 раздела 1 надо указать сумму 18 000 рублей;

в) уплатить в бюджет налог в размере 18 000 рублей не позднее 20 июля.

Обратите внимание!

1. В соответствии с п. 1 ст. 167 НК РФ моментом определения налоговой базы по НДС является день отгрузки (передачи) товаров (работ, услуг), имущественных прав. В связи с этим у налогоплательщика на УСН обязанность по исчислению и уплате налога возникает в том налоговом периоде (квартале), в котором он выставил покупателю счет-фактуру, независимо от поступления или непоступления оплаты от покупателя за отгруженные товары (работы, услуги).

2. Налогоплательщик на УСН, выставивший счет-фактуру с выделенной суммой НДС, не имеет права на налоговые вычеты по приобретенным товарам (работам, услугам), так как право на налоговые вычеты имеют только налогоплательщики НДС, являющиеся таковыми в соответствии с нормами налогового законодательства. Плательщик УСН налогоплательщиком налога на добавленную стоимость не является в силу п.2 ст. 346.11 НК РФ. Суммы НДС, предъявленные продавцами товаров (работ, услуг), налогоплательщик на УСН включает в себестоимость приобретенных товаров (работ, услуг) на основании пп. 3 п. 2 ст. 170 НК РФ.

В описанной выше ситуации возникает еще один вопрос: при выставлении счетов-фактур надо ли в составе доходов на УСН учитывать сумму НДС, подлежащую уплате в бюджет?

Согласно п.1 ст. 346.15 НК РФ налогоплательщики на УСН при определении объекта налогообложения учитывают следующие доходы:

— доходы от реализации, определяемые в соответствии со ст. 249 НК РФ;

— внереализационные доходы, определяемые в соответствии со ст. 250 НК РФ.

Согласно ст. 249 НК РФ доходом от реализации признаются выручка о реализации товаров (работ, услуг), имущественных прав, которая определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права. При этом общий порядок определения доходов, поименованных в ст. ст. 249 и 250 НК РФ, установлен статьей 248 НК РФ. Согласно п.1 ст. 248 НК РФ при определении для целей налогообложения доходов из них исключаются суммы налогов, предъявленные в соответствии с Налоговым кодексом налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав).

Исходя из вышесказанного, можно сделать вывод, что налогоплательщик на УСН вправе не включать в состав доходов суммы НДС, полученные от покупателей и подлежащие уплате в бюджет. НДС, подлежащий уплате в бюджет на основании налоговой декларации по НДС, по своей экономической сути не является доходом налогоплательщика на УСН и не подлежит включению в налоговую базу по единому налогу, уплачиваемому в связи с применением УСН.

Счет фактура при упрощенной системе налогообложения

4.2. Согласно ст. 421 ГК РФ-каждый собственник несет бремя содержания своего имущества самостоятельно. Договор энергоснабжения заключается с абонентом при наличии у него отвечающего установленным техническим требованиям энергопринимающего устройства, присоединенного к сетям энергоснабжающей организации, и другого необходимого оборудования, а также при обеспечении учета потребления энергии. В случае наличия у других собственников соответствующего устройства, оборудования и возможности обеспечения учета потребления энергии, они должны заключить самостоятельные договоры с энергоснабжающими организациями и осуществлять самостоятельную оплату в их адрес. Соответственно, перевыставление собственником, который осуществляет оплату затрат на энергоснабжение, другим собственникам относительно их объектов недвижимости недопустимо. Исключение составляет только уже прошедший период времени, за который оплату за все недвижимое имущество осуществлял этот собственник. В случае же отсутствия у других собственников соответствующего устройства, оборудования и возможности обеспечения учета потребления энергии, между собственником, осуществляющим оплату, и другими собственниками необходимо заключить суп абонентские договоры энергоснабжения, которые должны быть согласованы с энергоснабжающими организациями. В рамках данных договоров возможно будет «перевыставление» затрат на энергоснабжение. В случае наличия у других собственников соответствующего устройства, оборудования и возможности обеспечения учета потребления энергии, «перевыставление» затрат на оплату энергоснабжения за прошедший период времени возможно в виде взыскания неосновательного обогащения и процентов за пользование чужими денежными средствами в досудебном (предъявление претензии) либо в судебном порядке. После заключения самостоятельных договоров другие собственники будут осуществлять оплату самостоятельно. В случае отсутствия у других собственников соответствующего устройства, оборудования и возможности обеспечения учета потребления энергии, «перевыставление» затрат на оплату энергоснабжения за прошедший период времени также возможно в виде взыскания неосновательного обогащения и процентов за пользование чужими денежными средствами в досудебном (предъявление претензии) либо в судебном порядке. В будущем периоде «перевыставление» будет осуществляться в рамках суп абонентских договоров.

Нужно ли регистрировать?

Учитывая, что организация, которая использует УСН, не подлежит налогообложению НДС, ей не нужно вести Книгу покупок и продаж, Журнал учета полученных и выставленных документов. Это освобождает компанию от протоколирования счетов-фактур без НДС и декларирования в налоговом органе.

Организация, не являющаяся налогоплательщиком по специальной налоговой системе, имеет льготы по НДС перед налоговыми органами, согласно законодательству РФ.

Выставлять счет-фактуру или нет остается правом руководителя. Но чтобы не тратить время и бумагу, лучше обосновать контрагенту ненужность данного документа и завершить сделку.

Счёт-фактура с НДС = обязанность заплатить НДС

Счёт-фактуру нужно выставить в течение 5 календарных дней со дня отгрузки товара (выполнения работ, оказания услуг) или со дня получения оплаты. Составьте его в двух экземплярах, подпишите и передайте один экземпляр контрагенту.

Иногда заказчик просит выставить счёт-фактуру без НДС потому, что в его бухгалтерии такой порядок: на каждую покупку — счёт-фактура. В этом случае счёт-фактуру оформить можно, риска не будет. Несмотря на освобождение от НДС есть случаи, когда спецрежимник должен выставлять счета-фактуры.

В каких случаях вы обязаны выставить счёт-фактуру:

- являетесь налоговым агентом по НДС;

- работаете по договору как агент от своего имени: приобретаете товары или услуги с НДС для клиента на ОСНО или продаёте товары или услуги другой компании, которая работает с НДС;

- участвуете в договоре простого товарищества, доверительного управления имуществом или в концессионном соглашении.

Есть ещё один случай, когда нужно заплатить НДС — при импорте товара из-за границы, но тогда налог является таможенным платежом.

В остальных случаях выставление счёта-фактуры — ваше добровольное дело. Обратите внимание: при выставлении счёта-фактуры у вас появляется обязанность заплатить НДС в налоговую и сдать отчёт по НДС. В доходах УСН учитывается сумма оплаты от клиента без учёта НДС.

Сдавайте отчётность в три клика

Эльба — онлайн-бухгалтерия для ИП и ООО. Она поможет выставлять счёт-фактуры, сформирует декларацию по НДС и отчётность по УСН.

Попробуйте 30 дней бесплатно Подарок новым ИП Год на «Премиуме» для ИП младше 3 месяцев

Выставляется ли на «упрощенке»?

В организации, которая ведет свою деятельность по упрощенной системе налогообложения, он необязателен по нормам НК РФ ФЗ №117 ст.346.11 п.2. Компания, которая работает по системе упрощенного налогообложения, не обязана выставлять счет-фактуры, так как налог накладывается общий ежемесячный.

Учитывая его назначение, он абсолютно бесполезен как для налоговых органов, так и для компаний с УСН. Для контрагента он также бесполезен, но иногда клиенту этот документ нужен по определенным причинам.

НК РФ подразумевает отсутствие счет-фактуры для организаций с УСН.