Оформление выдачи средств под отчет

Для того чтобы выдать деньги в подотчет, должно быть оформлено либо распоряжение руководителя, либо заявление работника, заверенное руководителем.

Образец распоряжения руководителя на подотчет

Образец заявления в подотчет

В основании для выдачи денег необходимо указать:

- Ф.И.О. и должность сотрудника, которому выдаются деньги.

- Цель выдачи.

- Сумму.

- Срок, на который выдаются денежные средства.

Бухгалтер на основании указанного документа либо выдаст наличные денежные средства из кассы, либо перечислит их на карту сотрудника.

Пример

Рассмотрим, как отображаются расчеты с подотчетными лицами в НУ и БУ.

Из кассы предприятия 25.04.16 была предоставлена сумма средств офис-менеджеру условного ООО в размере 2000 рублей сроком на 4 дня для приобретения канцелярских товаров. В этот же день бухгалтер выдал подотчетные суммы на основании заявления, подписанного руководителем: ДТ71 КТ50 – 2000 руб.

27.04.16 офис-менеджер приобрела канцелярские товары стоимостью 1000 руб., заполнила авансовый отчет, предоставила в бухгалтерию чеки и вернула остаток суммы в кассу. Бухгалтер оформляет такие записи:

ДТ50 КТ71 — 1000 руб. – внесен остаток средств в кассу.

ДТ10 КТ 71 – 1000 руб. – учтены канцтовары.

Как отчитаться за подотчетные деньги

После наступления дня, до которого был выдан подотчет, сотрудник должен либо отчитаться о расходовании денег, либо вернуть неизрасходованные суммы. Сотрудник должен сдать авансовый отчет в бухгалтерию после истечения срока выдачи денег под отчет, не позднее трех рабочих дней. Если дата возврата пришлась на время отсутствия работника (отпуск или командировку), то отчет необходимо сдать в течение трех дней после возвращения на работу.

Форму авансового отчета компания может утвердить самостоятельно, предусмотрев в ней все обязательные реквизиты, поименованные в статье 9 Закона 402-ФЗ, а можно использовать форму, утвержденную Госкомстатом в Постановлении от 01.08.2001 № 55.

Форма авансового отчета

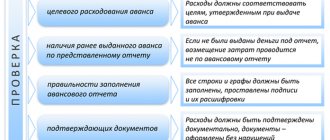

Вместе с авансовым отчетом работник должен предоставить документы, которые подтверждают произведенные расходы.

Особенности возврата денег в кассу подотчетным лицом

Организации (ИП) могут выдавать под отчет денежные средства двумя способами:

- переводом на счет сотрудника или корпоративную карту (письмо Минфина РФ от 05.10.2012 № 14-03-03/728);

- выдачей наличных денежных средств (указание Банка России «О порядке ведения кассовых операций…» от 11.03.2014 № 3210-У).

Если сотрудник использовал не все выданные ему подотчетные деньги, он должен осуществить их возврат в установленные для этого у работодателя сроки (п. 6.3 указания № 3210-У).

Размер возвращаемой суммы определяется по итогам проверки и утверждения авансового отчета по израсходованным суммам. Составить такой отчет нужно не позднее количества рабочих дней, утвержденных в организации, с даты истечения срока, на который были выданы деньги (п. 6.3 указания № 3210-У).

ВНИМАНИЕ! С 30.11.2020 требование о сдаче отчета в течение 3 рабочих дней отменено.

С 30.11.2020 вступили в действие и другие изменения по подотчету и кассе. Подробнее о нововведениях рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Срок выдачи фиксируется в заявлении, составленном работником на выдачу аванса, или в распорядительном документе работодателя о выдаче денег под отчет. С 19.08.2017 (указание Банка России от 19.06.2017 № 4416-У) оформление работником заявления больше не является обязательным условием для выплаты подотчетных сумм. Осуществить ее можно на основании распорядительного документа руководителя юрлица (или ИП).

Пример такого документа вы найдете в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

ВАЖНО! Указание № 3210-У распространяет свои нормы только на правила выдачи и возврата средств в наличной форме. Для безналичных расчетов по подотчетным суммам его положения не применяются, и работодателю, использующему такой способ, необходимо утвердить порядок расчетов с подотчетниками внутренним документом.

Как взыскать с директора подотчетные денежные средства

Нередко встречается ситуация, когда руководитель компании не отчитывается своевременно за взятые суммы в подотчет.

Невозвращенные подотчетные деньги, с точки зрения налоговиков, нужно классифицировать как доход работника и исчислить с них НДФЛ (пункт 8 Письма ФНС от 24.12.2013 № СА-4-7/23263).

С согласия работника, невозвращенные деньги могут быть взысканы из его заработной платы. На это отводится один месяц с даты окончания срока, на который был выдан подотчет (статья 137 ТК РФ). Если сотрудник не согласен с удержанием, или истек срок взыскания, спорные суммы можно взыскать через суд. Сделать это необходимо в течение обычного срока исковой давности, установленного статьей 196 ГК РФ, то есть трех лет.

Изменяем положение о ведении кассовых операций

Предприятиям следует обновить положение о работе с подотчетными суммами с учетом последних изменений с 30.11.2020.

Сотрудники вправе получать подотчетные средства наличными в кассе предприятия. Также допускается выдача компанией денег на банковскую карту, в том числе на зарплатную карту работника (указание №3073-У, письмо Минфина №03-11-11/42288 от 25.07.2014). Чтобы это стало возможным, порядок расчета с подотчетными работниками следует зафиксировать в учетной политике компании.

Через кассу деньги выдаются в соответствии со следующими требованиями:

- При оформлении кассовых документов бухгалтер обязан руководствоваться положениями указаний №3210-У.

- Деньги подотчетному лицу выдаются на основании приказа (или иного распорядительного документа) или по его письменному заявлению. Как указано в письме ЦБ РФ №29-1-1-ОЭ/2064 от 06.09.2017, приказ подписывает директор, в приказе ставят дату и регистрационный номер.

- На какой срок можно выдавать деньги в подотчет, устанавливается в распорядительном документе на их выдачу. Срок отчета устанавливает руководство в положении о подотчете. В течение этого времени подотчетник обязан отчитаться или вернуть деньги организации.

- Выдача денег в подотчет из кассы оформляется расходным ордером, возврат остатков подотчетных сумм — приходными ордерами. Деньги в подотчет разрешено выдавать и путем их перечисления на банковскую карту заявителя (письмо Минфина №03-11-11/42288 от 25.08.2014). Вернуть деньги подотчетнику разрешается путем перечисления средств на расчетный счет предприятия. Возможность безналичных подотчетных расчетов закрепляется в учетной политике.

- Лимит сумм, которые выдаются в подотчет, не установлен. Предприятие вправе выдать подотчетному лицу деньги в любой сумме. Лимит расчетов (100 000 руб. по одному договору) необходимо учитывать только при расчете между предприятиями. В этом отношении изменения для подотчетных лиц не произошли.

- Выдача денег в подотчет лицу, у которого имеется задолженность, допустима по распоряжению руководства.

- Организации и ИП вправе выдавать деньги не только тем работникам, которые трудятся на основе постоянного трудового договора, но и тем, кто состоит с предприятием в гражданско-правовых отношениях (письмо ЦБ РФ №29-1-1-6/7859 от 02.10.2014).

- Выдача наличных средств оформляется проводкой Дт 71 Кт 50, а при переводе денежных средств на карту — проводкой Дт 71 Кт 51.

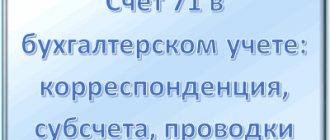

Бухгалтерский учет подотчетных сумм

В соответствии с Планом счетов, учет расчетов с подотчетниками ведется на счете 71. По дебету счета отражается задолженность сотрудника по полученным средствам. При утверждении отчета подотчетные суммы списываются с кредита счета 71 в дебет соответствующих счетов бухгалтерского учета.

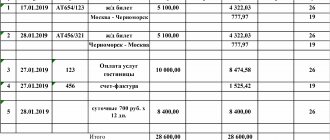

Бухгалтерские проводки

| Содержание операции | Дебет | Кредит |

| Выдан подотчет сотруднику | 71 | 50, 51 |

| Сдан авансовый отчет | 10, 20, 25, 26, 44, 60, 76, 91 | 71 |

| Возврат неизрасходованных подотчетных сумм | 50, 51 | 71 |

Возврат подотчетных сумм на расчетный счет, проводки

Получение денежных средств на расчетные счета организации в бухгалтерском учете оформляются проводками:

Дт 51 Кт 71 — поступили неиспользованные подотчетные средства на банковский счет организации.

Дт 52 Кт 71 — поступили неиспользованные подотчетные средства на валютный счет фирмы организации.

Дт 73 Кт 51, 52 — сотруднику возвращена сумма комиссии банка за перевод.

Дт 91 Кт 73 — комиссия банка признана в расходах.

Две последние проводки оформляются в учете, если в локальном акте предприятия прописана возможность компенсировать комиссию банка.

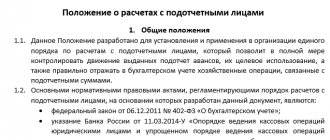

Основные положения

В подотчетные суммы входят расходы:

- командировочные;

- на хозяйственные нужды учреждения;

- представительские.

Основной нормативный документ, регулирующий взаиморасчеты с подотчетными лицами, это Указания Центрального Банка России №3210-У от 11.03.2014. Выдают деньги подотчет только работникам организации, с которыми заключены трудовые или гражданско-правовые договора. Из-за ввода онлайн-касс волновались, что отчитываться о подотчетных будем другими документами. Но принципиально ничего не изменилось.

ВАЖНО!

До 19.08.2017 действовал запрет на сотрудников-должников, то есть работникам, за которыми числится задолженность, было запрещено давать деньги под отчет. Изменения, утвержденные новыми Указаниями №4416-У от 19.08.2017 запрет отменили.

Что еще нужно знать о выдаче денег под отчет сотруднику организации

Средства организация имеет право выделять как штатным работникам, так и подрядчикам. Но со вторыми иногда возникают сложности, которые связаны с составлением авансового отчета.

Бывает так, что подрядчик оказывается недобросовестным и, пользуясь тем, что он не числится в организации и с него не могут удержать средства, просто отказывается выполнять свои обязательства по предъявлению отчета по затратам. Такое поведение создает бухгалтерам много сложностей.

Мы советуем выдавать средства таким компаниям только после того, как с ними будут подписаны документы о материальной ответственности. Кроме того, в договоре можно указать особые условия, согласно которым, если компания несвоевременно отчиталась о расходовании средств, подрядчику будет начисляться процент за каждый день просрочки.

Важно знать, как оформить деньги под отчет правильно.

Мы советуем следующее:

- при переводе средств на карту работник бухгалтерии должен указать назначение средств (подотчетные);

- в заявлении стоит прописать форму выдачи денег (наличка или перевод на карту);

- объяснить подотчетному работнику все правила, пояснить, что он не имеет права передавать средства третьим лицам;

- выдавать сотруднику средства только после того, как будет составлено заявление, иначе руководству грозит штраф в 50 тыс. руб.;

- если средства были потрачены в валюте, то в отчете они должны быть указаны в рублях.

В последнем случае также важно предоставить бумагу, которая подтвердит курс валют на момент расходования денег.

Если же такого документа на руках у сотрудника нет, то конвертация для сверки будет проводиться по текущему курсу ЦБ РФ.

Новые средства работник может получить только после того, как подтвердит целевое расходование предыдущей суммы. Если же у него есть незакрытые задолженности по этому факту, то компания не имеет права переводить ему деньги, иначе ей грозит штраф.

Что стоит помнить бухгалтеру о выданных деньгах под отчет

Необходимо просить человека отчитаться по тратам только тогда, когда средства работник получил заранее. Если же вышло так, что он расходовал свои личные деньги, которые фирма впоследствии компенсировала, то отчет не требуется. Понадобится лишь составленное заявление на компенсацию расходов, полученные квитанции, чеки накладные и так далее.

В случае если работник не сдаст необходимые документы, то при проверке подотчетные деньги сотрудники налоговой будут считать доходом гражданина. А значит, на них будет начислен НДФЛ.

Если были израсходованы не все средства, то подотчетный работник может вернуть их любым способом, который для него удобен:

- наличными через кассу;

- переводом на счет компании.

Но бывает так, что возникают некоторые сложности с самим банком. Иногда он может не принять наличные средства, если изначально компания перевела их вам на карту.

Как выбрать бухгалтера на аутсорсе?