Далеко не редкость ситуация, когда предприниматели для развития бизнеса, расширения масштабов производства привлекают заемные средства. До момента наступления кризиса российские организации очень часто брали заем, привлекали инвестиции зарубежных производителей, спонсоров. На сегодняшний день ситуация сотрудничества с иностранцами обострена, требует особого контроля, учета. В связи с чем важно понимать, что такое контролируемая задолженность перед иностранной организацией, когда она возникает и как учитывается.

Определение

Контролируемая задолженность – величина обязательств российской компании перед зарубежным займодавцем. Долговые недоимки, сформированные перед иностранными физическими и юридическими лицами, в 2021 г. относятся к объектам особого учета для бухгалтерии и налогообложения.

Понятие подконтрольных долгов появилось в экономике с начала 2002 г. По мнению Минфина, такие операции признаются недостаточной капитализацией. Они предполагают льготное налогообложение, уменьшение налоговой нагрузки при получении прибыли на дивидендах от суммы вложений. То есть инвестор, не напрямую вкладывает денежные средства в российскую компанию, а предоставляет финансы взаймы и получает за это проценты.

Недоимка возникает у организации по договорам микрозайма, кредитования, инвестирования и других финансовых вложений с целью получения прибыли. Важно различать величину обязательств с вероятностью оказания со стороны займодавца определенного влияния, давления на заемщика. Если заемные средства открывают для кредитора полномочия по принятию важных решений по отношению к должнику, то владелец капитала признается аффилированным лицом.

Учёт контролируемой задолженности

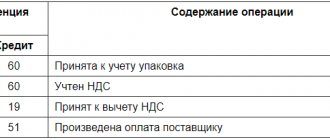

Начисляемые проценты КЗ относятся к расходам предприятия. Все связанные с ними операции должны в обязательном порядке фиксироваться в налоговой и бухгалтерской документации. С этой целью могут использоваться следующие проводки:

- Дт 91.2 – Кт 66 (отражает начисление дивидендов по КЗ);

- Дт 67 – Кт 68 (удержание налогового сбора с величины процентов);

- Дт 68 – Кт 99 (если долг перестал относиться к контролируемому);

- Дт 08 – Кт 66 (при начислении процентов на КЗ, относящейся к инвестиционному активу).

При определении размера налогового сбора не всегда учитывается вся величина дивидендов, поэтому возникает соответствующая разница – постоянное налоговое обязательство, отображаемое в документации Дт 99 – Кт 68.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас или заполните форму онлайн: +7 (Москва) +7 (Санкт-Петербург)

Это быстро и бесплатно !

Нормативно-правовое регулирование

Базовое определение контролируемой задолженности, критериев ее вычисления, порядка расчета процентов и признания расходов регламентировано ст. 269 НК РФ. Поправки, внесенные в настоящую статью, действуют по закону №25-ФЗ от 15.02.2016 г.

Контролируемой называется задолженность, которая возникает между российскими и зарубежными предприятиями

Критерии признания

Перечислим основания, по которым долговые недоимки отечественного предприятия признаются контролируемыми:

- Кредиторская задолженность по договорам с иностранным контрагентом, владеющим более 20% капитала должника.

- Обязательства перед фирмой, зарегистрированной на территории Российской Федерации, но имеющей непосредственное влияние на деятельность нерезидента.

- Договорные взаимоотношения, по которым поручителем, гарантом выступает юридическое лицо, зарегистрированное в другом государстве.

- Величина долгов перед иностранной фирмой превышает размер учредительного фонда более чем троекратно для обычных предприятий, в 12,5 раз для лизинговых структур и кредитных учреждений.

Многие компании полагают, что сотрудничество с иностранцами приносит им определенную выгоду с точки зрения налогообложения. Такая позиция частично ошибочная: действительно, проценты по займам участвуют при уменьшении налоговой базы, но все камеральные проверки проходят с пристальным вниманием по отношению к настоящим объектам.

Вычисление дивидендов

Бухгалтерией организации, получившей заемный капитал от аффилированного лица, строится особая политика мониторинга непосредственно кредита и вознаграждения за его предоставление. Специалисты начисляют проценты по контролируемой задолженности от общей суммы обязательств, но уменьшить налоговую базу могут лишь в определенной их части. Изначально финансовый работник должен проверить реальную взаимосвязь контрагентов.

Следующим этапом определения дохода иностранного займодавца, участвующего при формировании базы по налогу на прибыль, является вычисление соотношения величины суммарных выплат к коэффициенту капитализации на отчетную дату. Если расчетный индекс изменяется на протяжении операционного цикла, сумма процентов не изменяется.

Если гарантом в сделке выступает зарубежное лицо, то задолженность может быть признана контролируемой

Показатель капитализации – соотношение суммы непогашенных обязательств перед иностранным кредитором к величине собственного капитала в соответствии с долей участия в обществе. Частное делится на три для всех юридических лиц, за исключением банков и лизинговых компаний, их коэффициент кратен 12,5.

Приведем пример расчета процентов по контролируемой задолженности. Компания Веста заключила займовый договор с немецкой фирмой Бета на сумму 15 млн. руб. под 20% годовых. При этом займодавец владеет 25% долей акций заемщика, обязательство признается контролируемым.

На отчетную дату активы составляют 93 млн. руб., суммарные долги – 85 млн. руб., тогда собственный капитал – 8 млн. руб. Доход кредитора составит четверть от чистого капитала – 2 млн. руб. Непогашенная задолженность на дату расчета – 13 млн. руб. Коэффициент капитализации составит: 13/2/3=2,16.

Индекс превышает 1, проценты учитываются до предельной величины. За текущий квартал дивиденды кредитора составят: 13 млн. руб.*20%/4 (число кварталов в году)/2,16=300925,93 руб. Именно эту величину должник включит в состав затрат для НУ. Разница 349074,07 руб. увеличит расходы только по БУ. (13 млн. руб.*20%/4=640 тыс. руб.. 640000-300925,93).

В объем собственных активов не включаются недоимки перед бюджетными и внебюджетными фондами, инвестиционные налоговые кредиты. Не допускается обособленный расчет процентов по займодавцам. При определении суммарной величины дебиторских долгов перед аффилированными лицами участвуют все контракты, даже беспроцентные.

Затраты предприятия подлежат увеличению на сумму процентов по задолженности, определенную в соответствии с требованиями п. 4 ст. 269 налогового кодекса, но не более фактически исчисленных вознаграждений. Положительная разница дивидендов, исчисленных и принятых в расходах, облагается налогом по ставке 15% (ст. 224, 284 кодекса). Отрицательный результат не требует фискального начисления.

Обязательства российской организации перед зарубежными кредиторами не признаются контролируемыми, если заемщик не выступает налоговым агентом, а финансы представляют собой обращающиеся облигации.

Важно правильно рассчитать дивиденды

Нюансы

В своем стремлении пресечь преступления экономического характера, законодатель ведет перманентную работу по совершенствованию нормативов. Практика распределения финансовых потоков в организациях, использующих контролируемую задолженность как эффективные инструмент, показывает явно уклонение от уточнения налоговой базы. Получается так, что превалирующее большинство сделок между предприятиями с общими бенефициарами, выходило из-под правового поля налогового режима. Именно последние изменения в законодательстве позволили вооружить блюстителей финансовой дисциплины новым инструментом контроля нерадивых предприятий. После уточнения параметров приведения к условиям контролируемых сделок, определенная часть международных хозяйственных контрактов стала выпадать из льготного режима налогообложения. То есть часть сделок уже не стали признаваться контролируемыми.

Второй вопрос, который назревал годами, требовал внесения ясности по определению правил недостаточной капитализации. Так, начиная с 2021 года условия выдачи займов в особом налоговом режиме стали возможными только при непосредственном вхождении владельцев капитала в бизнес кредитуемого предприятия. Это стало означать только одно, — для признания взаимозависимости, зарубежный инвестор должен появиться в выписке из единого государственного реестра. Таким образом, законодатель фактически признал, что правовое поле признания международных сделок по займам достойными налоговых льгот, являлось несовершенным.

Инструмент довольно быстро был освоен компаниями как инструмент ухода от налогов. Новая редакция законопроекта основана на нерушимом принципе фискальной политики: все сомнения и противоречия должны трактоваться в пользу того, кто платит налоги.

Управление долгами

Если заемный капитал признается контролируемым, то исчисленные проценты подлежат учету в качестве дивидендов. Причем стандартные вознаграждения учитываются иным образом по сравнению с доходами нерезидентов. Так, первая группа подлежит отражению в декларации по налогу на прибыль, а вторая требует заполнения обособленной отчетности по форме КНД 1151056.

Перечислим базовые сложности, с которыми придется столкнуться бухгалтерам заемщиков, имеющих тесную взаимосвязь с иностранным кредитором:

- По требованиям главы 25 НК РФ база по налогу на прибыль формируется по методу начисления. В свою очередь, дивиденды по контролируемым обязательствам признаются на последний день налогового периода из исчисления величины непогашенной долговой недоимки. На фискальном бланке отражаются лишь те суммы, выплата которых произведена в пользу займодавца.

- Главному бухгалтеру компании-должника нужно проявить предельную осмотрительность при включении дивидендов от контролируемой задолженности по полученным от иностранного гражданина, компании займам. Необходимо исключить вероятность двойного налогообложения доходов в разных государствах. То есть, если по российскому законодательству налоговый агент не пополняет бюджет, займодавец обязательно вносит сумму сбора от величины полученных процентов в государственную казну. Нельзя начислять налоги в обеих странах одновременно по одному объекту по регламенту международных соглашений.

- Существуют нюансы учета процентов по долгам перед нерезидентами, имеющими косвенную взаимосвязь с налогоплательщиком. При этом в бухгалтерском учете начисляется полная сумма процентов согласно контракту и относится на внереализационные расходы. В налоговом учете затратами признается исключительно доля дивидендов, исчисленная пропорционально собственному капиталу. Положительная разница не влияет на налогооблагаемую базу и учитывается отдельно в составе расходов.

- Стоит отметить, что неплательщик, утративший платежную функцию и неспособный погасить долговое обязательство перед нерезидентом, может стать участником реструктуризации или цессии. По итогам этих мероприятий долги переквалифицируются в контролируемые, несмотря на то, что ранее взаимосвязь сторон не наблюдалась.

При ведении бухгалтерии с контролируемой задолженностью следует учитывать все нюансы работы с ней

Такая ситуация возникает из-за того, что займодавец для обеспечения платежей приобретает долю акций должника. По письмам Минфина вносить корректировку за предшествующие налоговые периоды не нужно, учет обязательств изменяется с момента заключения нового соглашения.

Если налогоплательщик испытывает затруднения при составлении фискальной отчетности, рекомендуется получить консультацию у налогового инспектора или предоставить к бланку дополнительные пояснения. Например, в случае разницы момента отражения дивидендов и их выплаты, контролирующие органы могут применить ошибочную трактовку.

Выводы и рекомендации

Для того чтобы снизить налоговые риски компании, необходимо четко определить свою позицию и свою интерпретацию норм законодательства. Целесообразно закрепить ее положениями учетной политики предприятия, налоговыми регистрами. Сдавая отчет в налоговый орган, одновременно можно сдать пояснение к отчету, где подробно описывается ситуация со ссылками на нормативные документы.

Исходя из рассмотренной ситуации, налогоплательщики не должны корректировать налоговый учет за предыдущие годы, то есть до того, как возникла контролируемая задолженность. Учитывая, что требования стандартов ПБУ 15/2008 и НК РФ по отдельным вопросам различаются, это значительно затрудняет ведение бухгалтерского учета.

Отражение в учете

Классификация долговых обязательств не влияет на порядок признания процентов в бухгалтерском учете. Поэтому по займам, контролируемым и неконтролируемым, в одинаковой мере применяется ПБУ №15/2008. Показатель капитализации может создавать разницу данных бухгалтерского и налогового учетов.

В зависимости от размера доли участия иностранного кредитора в уставном фонде должника, последний формирует следующие типовые проводки: