Эксперт журнала «Нормативные акты для бухгалтера» А.Ф. Клюев дает комментарий к письму Министерства финансов РФ от 14.10.2013 № 03-04-06/42790.

Филиал российской организации уплачивает налоги в иностранном государстве, в котором он зарегистрирован. Являются ли в целях НДФЛ доходами, полученными от источников за пределами РФ, производимые им выплаты работникам:

- заработная плата;

- компенсация расходов на перелет к месту работы и проживания;

- оплата стоимости виз и медицинского страхования;

- средний заработок за время нахождения в отпуске и в командировке;

- материальная помощь;

- оплата командировочных расходов?

Доходы от источников за пределами РФ

В опубликованном письме Минфин России отметил, что филиал организации, который является источником выплаты своим работникам всех вышеперечисленных доходов, ведет коммерческую деятельность в иностранном государстве. Поэтому указанные выше выплаты сотрудникам относятся к доходам от источников за пределами Российской Федерации.

В письме от 11.06.2010 № 03-04-06/6-118 Минфин России рассмотрел похожую ситуацию, когда филиал российской организации, находящийся за пределами России и зарегистрированный в качестве юридического лица иностранного государства, оплачивает своим сотрудникам проживание, питание и медицинское обслуживание. По мнению финансового министерства, такие выплаты тоже относятся к доходам, полученным от источников за пределами Российской Федерации.

Лица, относящие доходы налогоплательщика к полученным от источников в РФ или за ее пределами

Возможны ситуации, когда сложно однозначно отнести полученные доходы к тому или иному виду. Ч. 2 ст. 42 НК предусматривает способ разрешения таких коллизий. Согласно действующим правилам, отнесение происходит на основании актов федерального государственного органа, обладающего надзорными и контрольными функциями в налоговой сфере.

К таковым относят следующие структуры:

1. Минфин России. Поскольку этот орган ответственен за формирование основ налоговой политики, он может издавать акты, разъясняющие те или иные положения действующего закона;

2. ФНС. Ей принадлежит такое право в связи с тем, что эта структура контролирует полученные бюджетом платежи;

3. Суды. Поскольку разъяснения и индивидуальные акты, принятые указанными выше органами можно обжаловать, то Конституционный суд или арбитражные суды могут принимать решения, влияющие на статус тех или иных доходов.

Обложение НДФЛ

Кроме того, Минфин России в опубликованном письме напомнил, что плательщиками НДФЛ признаются физические лица, которые (п. 1 ст. 207 НК РФ):

- являются налоговыми резидентами РФ;

- не являются налоговыми резидентами РФ, но получают доходы от источников в России.

Справка

Налоговые резиденты – это физические лица, фактически находящиеся в Российской Федерации более 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ).

Значит, сотрудники филиала, не являющиеся налоговыми резидентами РФ, не признаются плательщиками НДФЛ в отношении доходов, полученных от источников за пределами Российской Федерации.

Выходит, что те сотрудники филиала, которыеявляются налоговыми резидентами РФ, признаются плательщиками НДФЛ в отношении доходов, полученных от источников за пределами Российской Федерации.

Таким образом, доходы, выплаченные сотрудникам филиала российской организации в иностранном государстве, относятся к доходам от источников за пределами РФ и:

- не облагаются НДФЛ, если сотрудники не являются налоговыми резидентами РФ;

- облагаются НДФЛ, если сотрудники являются налоговыми резидентами РФ.

Как правило, с доходов налоговых резидентов РФ НДФЛ удерживается по ставке 13 процентов.

П.2 ст.208 НК РФ

Для целей настоящей главы не относятся к доходам, полученным от источников в Российской Федерации, доходы физического лица, полученные им в результате проведения внешнеторговых операций (включая товарообменные), совершаемых исключительно от имени и в интересах этого физического лица и связанных исключительно с закупкой (приобретением) товара (выполнением работ, оказанием услуг) в Российской Федерации, а также с ввозом товара на территорию Российской Федерации.

Это положение применяется в отношении операций, связанных с ввозом товара на территорию Российской Федерации в таможенной процедуре выпуска для внутреннего потребления, только в том случае, если соблюдаются следующие условия: (В редакции Федерального закона от 27.11.2010 № 306-ФЗ)

пп.1 поставка товара осуществляется физическим лицом не из мест хранения (в том числе таможенных складов), находящихся на территории Российской Федерации; (В редакции Федерального закона от 29.12.2000 № 166-ФЗ)

пп.2 (Подпункт утратил силу — Федеральный закон от 18.07.2011 № 227-ФЗ)

пп.3 товар не продается через обособленное подразделение иностранной организации в Российской Федерации. (В редакции Федерального закона от 24.07.2007 № 216-ФЗ)

В случае, если не выполняется хотя бы одно из указанных условий, доходом, полученным от источников в Российской Федерации, в связи с реализацией товара, признается часть полученных доходов, относящаяся к деятельности физического лица в Российской Федерации.

При последующей реализации товара, приобретенного физическим лицом по внешнеторговым операциям, предусмотренным настоящим пунктом, к доходам такого физического лица, полученным от источников в Российской Федерации, относятся доходы от любой продажи этого товара, включая его перепродажу или залог, с находящихся на территории Российской Федерации, принадлежащих этому физическому лицу, арендуемых или используемых им складов либо других мест нахождения и хранения такого товара, за исключением его продажи за пределами Российской Федерации с таможенных складов. (В редакции Федерального закона от 29.12.2000 № 166-ФЗ)

Обязанности налоговых резидентов РФ

Следует иметь в виду, что те налоговые резиденты РФ, которые получают доходы от источников за пределами России, исчисляют, декларируют и уплачивают НДФЛ самостоятельно по завершении налогового периода (то есть календарного года). Основание – подпункт 3 пункта 1 и пункт 2 статьи 228 Налогового кодекса РФ.

Причем в отношении доходов сотрудников, полученных от источников за пределами Российской Федерации, фирма-работодатель не признается налоговым агентом. То есть в отношении указанных доходов ей не нужно исполнять обязанности по исчислению, удержанию и перечислению НДФЛ в бюджет РФ.

ПРИМЕРДопустим, в течение календарного года статус сотрудника меняется на нерезидента и остается таким до конца налогового периода. В этом случае такое физическое лицо, в соответствии с пунктом 1 статьи 207 кодекса, не признается плательщиком НДФЛ по доходам, полученным от источников за пределами Российской Федерации. Соответственно, обязанностей налогоплательщика по декларированию доходов от источников за пределами Российской Федерации, в том числе полученных до приобретения статуса нерезидента, и уплате НДФЛ такой сотрудник не имеет. Аналогичные разъяснения приведены в письмах Минфина России от 28.06.2012 № 03-04-06/6-183, от 11.06.2010 № 03-04-06/6-120.

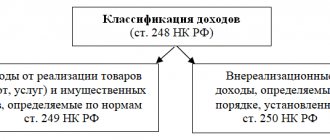

Виды налогоплательщиков для целей обложения налогом на прибыль

В отличие от НДФЛ, налоговые правила, устанавливающие территориальные принципы, при обложении прибыли предусматривают не разделение источников, а дифференцированный подход к налогоплательщикам.

1. Плательщики – российские организации.

Таковыми признаются компании, созданные и зарегистрированные в соответствии с нормами федерального законодательства в гражданской сфере. Их отличительной особенностью являются свидетельства о госрегистрации, полученные в России. Эти документы выдают уполномоченные налоговые инспекции.

Также отличают консолидированные группы налогоплательщиков, среди которых выделяется ответственное лицо.

2. Плательщики – иностранные компании.

По общему правилу, к числу нероссийских компаний, имеющих обязанность по исчислению и внесению в пользу государственного бюджета платежей по налогу на прибыль, относятся организации, имеющие постоянные представительства в РФ. Другим основанием выступает получение ими доходов от имущества, расположенного на российской территории.

Специальное правило касается ФИФА. Согласно нему, эта организация не признается налогоплательщиком. Такая норма обусловлена проведением чемпионата мира по футболу.

3. Иностранные компании, которые приравниваются к российским.

Приравнивание таких компаний к российским происходит на основании ст. 246.2 НК. Речь идет о налоговых резидентах. К таковым относят случаи, когда это предусматривается двусторонним государственным соглашением о двойном налогообложении. Кроме того, речь идет об организациях, управление которыми производится из России.

Работа за границей – не командировка

Для целей исчисления НДФЛ к доходам, полученным от источников за пределами Российской Федерации, относятся, в частности, вознаграждения за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в иностранном государстве (подп. 6 п. 3 ст. 208 НК РФ).

Если все свои трудовые обязанности, предусмотренные трудовыми договорами, сотрудники организации выполняют за пределами Российской Федерации, то фактическое место работы сотрудников будет находиться в иностранном государстве. И они не могут считаться находящимися в командировке. Ведь в соответствии со статьей 166 Трудового кодекса РФ служебная командировка представляет собой поездку работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы.

При направлении сотрудников на работу за границу, когда они все свои трудовые обязанности, предусмотренные трудовым договором, выполняют по месту работы в иностранном государстве, получаемое ими жалование является вознаграждением за труд на территории иностранного государства. К доходам от источников в Российской Федерации оно не относится. Это сообщается в письмах Минфина России от 25.09.2012 № 03-04-06/6-289, от 11.06.2010 № 03-04-06/6-120.

Налогообложение доходов, получаемых из-за рубежа

Возможна ситуация, когда физическое лицо, не зарегистрированное в качестве индивидуального предпринимателя, заключает договор с иностранной организацией, не имеющей представительства в России, на оказание услуг на территории Российской Федерации. За оказание услуг иностранная организация ежемесячно будет перечислять вознаграждение в иностранной валюте на счет физического лица в российском банке. Рассмотрим порядок налогообложения полученных доходов.

Лебедева М.А. Основным нормативно-правовым актом валютного законодательства, регулирующим валютные правоотношения, права и обязанности российских и иностранных физических и юридических лиц, полномочия органов валютного регулирования, является Федеральный закон от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле» (далее — Закон N 173-ФЗ).