В нашей стране государство делает упор на развитие малого бизнеса и регулярно вводит различные преференции для небольших предприятий, и микропредприятий в том числе.

Задача сегодняшней публикации – рассмотреть понятие микропредприятия со всех экономически значимых точек зрения, оценить его преимущества и недостатки, определить критерии отнесения субъектов хозяйствования к микропредприятиям и обозреть другие смежные вопросы прикладного назначения.

Понятие микропредприятия

Микропредприятие — это одна из активно развивающихся форм малого бизнеса.

Под ним понимается хозяйственное общество (АО, ООО), кооператив, крестьянско-фермерское хозяйство (КФХ) или индивидуальный предприниматель (ИП), которые соответствуют определенным критериям, прописанным в федеральном законе о малом предпринимательстве.

На основании этих критериев 1 августа каждого года действующие бизнесы заносятся в специальный реестр.

Подтверждать этот статус какими-либо документами не требуется, это происходит автоматически на основе подаваемой налоговой и статистической отчетности.

За 2021 год Росстатом зарегистрировано свыше 2,5 млн подобных организаций.

Узнать о нахождении какой-либо компании в этом списке можно на сайте ФНС при помощи поиска по ИНН, ОГРН либо инициалам индивидуального предпринимателя.

Малые и средние предприятия – критерии 2021

| Наименование нормативного критерия для среднего предприятия | Предельное значение показателя | Законодательная норма |

| Величина численности (среднесписочной) за 2021 г. | · 101-250 чел. | Подп. 2 п. 1 стат. 4 Закона № 209-ФЗ |

| Величина доходности за 2021 г. – показатель рассчитывается по сведениям НУ способом суммирования данных по предприятию в целом, то есть по всем видам ОКВЭД и режимам налогообложения | · 2000000000 руб. | Подп. 3 п. 1.1 Закона № 209-ФЗ, Постановление Правительства России № 265 от 04.04.16 г. |

| Совокупная доля участия учредителей в уставном/складочном капитале или паевом фонде компании | Этот показатель определяется по правилам, приведенным в предыдущей таблице, то есть для малых компаний | Подп. «а», «е» подп. 1 п. 1.1 стат. 4 Закона № 209-ФЗ |

Выложенные выше таблицы содержат критерии 2021 для предприятий малого и среднего бизнеса. Правительство РФ в 2021 г. приняло ряд изменений относительно субъектов МСП (Постановление № 1412 от 22.11.17 г.), но касается это только организаций, ведущих деятельность в области легкой промышленности (коды разд. 13-15 Классификатора ОКВЭД). Все прочие предприятия применять нормы указанного документа не должны.

Критерии микропредприятия

Для включения в реестр микропредприятия в 2021 году требуется соответствие предприятия следующим критериям:

- доля государства, регионов или муниципалитетов в уставном капитале не должна быть больше 25 %, а доля иностранных и крупных российских компаний не более 49 %;

- число работников до 15 человек;

- финансовые поступления от предпринимательской деятельности не должны «переваливать» за планку в 120 миллионов рублей.

В состав доходов теперь включается не только выручка от реализации, но и доходы от других видов деятельности.

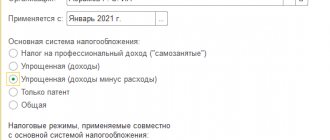

Размер дохода определяется из деклараций по налогу на прибыль или по специальным налоговым режимам, если таковые применяются.

Если в течение трех календарных лет один или несколько показателей не достигаются, фирма будет исключена из списка микропредприятий, но не ранее 10.08.2019.

Критерии малого предприятия 2021 – таблица

| Наименование нормативного критерия для малого предприятия | Предельное значение показателя | Законодательная норма |

| Величина численности (среднесписочной) за 2021 г. | · 15 чел. – для микрокомпаний. · 16-100 чел. – для предприятий малых | Подп. 2 п. 1 стат. 4 Закона № 209-ФЗ |

| Величина доходности за 2021 г. – показатель рассчитывается по сведениям НУ способом суммирования данных по предприятию в целом, то есть по всем видам ОКВЭД и режимам налогообложения | · 120000000 руб. – для микрокомпаний. · 800000000 руб. – для предприятий малых. | Подп. 3 п. 1.1 Закона № 209-ФЗ, Постановление Правительства России № 265 от 04.04.16 г. |

| Совокупная доля участия учредителей в уставном/складочном капитале или паевом фонде компании | · Для ООО – максимум 25 % может находиться в собственности государства, МО, субъектов РФ, благотворительных фондов или различных религиозных/общественных структур. · Для ООО – максимум 49 % может находиться в собственности зарубежных фирм; предприятий, не считающихся субъектами МСП. · Для АО – максимум 25 % от акций, участвующих в голосованиях, может находиться в собственности государства, МО, субъектов РФ, благотворительных фондов или различных религиозных/общественных структур. · Для АО — максимум 49 % от акций, участвующих в голосовании, может находиться в собственности зарубежных фирм; предприятий, не считающихся субъектами МСП | Подп. «а», «е» подп. 1 п. 1.1 стат. 4 Закона № 209-ФЗ |

При определении относится ли фирма к малой, выбирается наибольший критерий отнесения к малым предприятиям в 2021 году (п. 3 стат. 4 Закона). Предположим, у компании численность в 45 чел., что соответствует условиям. Но показатель дохода за 2021 г. равен 900000000,00 руб., что не позволяет отнести ООО к малому предприятию.

Бухгалтерская отчетность микропредприятий

Руководство микропредприятия имеет массу законных возможностей для оптимизации учета. Его особенности зависят от избранной формы бухгалтерского учета.

Существует несколько видов упрощенного бухучета для малого бизнеса.

[А]. При полной форме организация использует множество регистров и счетов для ведения учета. Ведется учет обязательств и активов по рекомендованным формам.

Такой вид учета имеет смысл применять, если организация совершает множество разнообразных операций.

Для определения базы по налогам целесообразно использовать метод начисления.

[Б]. Сокращенная форма. Если операции фирмы имеют однообразный характер, то нет необходимости пользоваться большим количеством счетов, и некоторые однородные счета можно объединить в один.

Например, можно учитывать на двадцатом счете расходы не только по основному, но и по вспомогательному производствам и общехозяйственные расходы и так далее.

Все операции учитываются в одном журнале в хронологическом порядке двойной записью.

В качестве этого журнала рекомендуется применять книгу учета фактов хозяйственной жизни К-1МП.

Также будет полезно использовать ведомость по расчетам по заработной плате (8МП).

Для расчета налоговой базы лучше использовать кассовый метод.

[В]. Простая форма. Не применяется двойная запись.

Операции заносятся в хронологическом порядке в единый журнал – «К-2МП» или «КУДиР» (книгу учета доходов и расходов), если это ИП или предприятие на «упрощенке».

Выбранный метод учета закрепляется в учетной политике, как и формы соответствующих регистров с обязательными реквизитами (наименование, название организации, даты, ответственные за ведение лица и т.п.).

Малое предприятие – критерии отнесения 2021

Чтобы понимать, что такое малые предприятия, критерии 2021 года необходимо изучить по действующему Закону № 209-ФЗ от 24.07.07 г. (далее – Закон). В соответствии с п. 1 стат. 3 субъекты МСП – это отнесенные по критериям микро, малые и средние предприятия, включая ИП и юрлиц, хозобщества, КФХ и кооперативы потребительского и производственного вида. Преимущества ведения деятельности в качестве субъекта МСП является очевидным для уже опытных бизнесменов.

По Закону № 402-ФЗ от 06.12.11 г. – это возможность использования упрощенной методики ведения учета и формирования отчетности. По Указаниям ЦБ № 3210-У от 11.03.14 г. – это отсутствие необходимости утверждения лимита наличного остатка в кассе. А по Закону № 294-ФЗ от 26.12.08 г. – это «налоговые каникулы» по проверкам планового типа в общих случаях вплоть до конца 2021 г. Кто же может наименоваться субъектом СМП?

Основной критерий отнесения предприятия к субъектам малого предпринимательства заключается в численности (среднесписочной) персонала компании. Полный перечень обязательных условий для получения статуса МСП содержится в стат. 4 Закона. Кроме уже обозначенного критерия, среди других необходимых условий поименованы показатели доходов и доли от участия учредителей в уставнике. Далее приведены действующие критерии для предприятия малого и среднего бизнеса.

Малые предприятия – это организации с численностью работников

Особенности бухгалтерского учета микропредприятий

В положениях по бухгалтерскому учету (ПБУ) и других нормативных актах предусмотрен ряд послаблений для малого бизнеса. Так, микропредприятие вправе:

- признавать доходы и расходы по фактическому поступлению или списанию денежных средств (кассовый метод);

- нивелировать разницу между налоговым и бухгалтерским учетами при исчислении налога на прибыль и не формировать отложенные налоговые активы и обязательства;

- не использовать оценочные обязательства (не создавать резервы);

- не исправлять ошибки ретроспективно; можно сделать это в том месяце, когда они были обнаружены; возникшие при этом прибыль или убыток отражаются на 91 счете;

- учитывать все расходы по займам в составе прочих расходов (счет 91);

- делать амортизационные отчисления раз в год (для остальных предприятий раз в месяц);

- не устанавливать кассовый лимит.

В качестве отчетности достаточно сдать баланс и отчет о финансовых результатах.

Допускается применять упрощенные формы этих документов, в которых отдельные статьи сгруппированы в укрупненные группы.

Например, в активе баланса остается всего 5 показателей, вместо 15 в полной форме: материальные и нематериальные активы, запасы, денежные и финансовые активы.

Проверки малых предприятий 2021

Для таких предприятий действуют сокращенные сроки проведения проверок. Любой контролирующий орган может проверять субъект малого бизнеса не дольше 50 часов в год. А для микропредприятий максимальный срок — 15 часов в год.

В течение 2 лет (с 1 января 2021 до 31 декабря 2018) «малышам» были предоставлены надзорные каникулы. Такую льготу для небольших компаний и ИП установил ФЗ N 246-ФЗ от 13.07.2015. Но это касалось только плановых проверок. Если поступит жалоба от потребителя или у госорганов появится информация о нарушении фирмой закона, проверяющие придут с ревизией.

Срок действия «надзорных каникул», установленных ФЗ N 246-ФЗ, истекавший в конце 2021 года, продлен на 2021 и 2021 годы — Федеральным законом от 25.12.2018 № 480-ФЗ, он опубликован на официальном портале правовой документации. Однако надо иметь в виду, что надзорные каникулы не распространяются на проверки, проводимые методом риск-ориентированного контроля, а этот метод используют такие ведомства, как ФНС, МЧС, ФАС, Росприроднадзор, Росалкогольрегулирование и Роспотребнадзор. Отсюда можно сделать вывод, что от проверок этих ведомств малый бизнес не освобождается.

Кроме того, не будет надзорных каникул и для тех предприятий, которые занимаются лицензируемыми видами деятельности — это:

- банки;

- страховщики;

- ЧОПы;

- недропользователи;

- формацевтические компании;

- перевозчики

и многие другие (полный список из 52 пунктов дан в статье 12 Федерального закона от 04.05.2011 N 99-ФЗ «О лицензировании отдельных видов деятельности»).

Кадровый учет для микропредприятий

С 01.01.2017 можно применять упрощенный кадровый документооборот.

Это значит, что фирма освобождается от обязанности составлять локальные нормативные акты, такие как график сменности, положение о премировании и остальные.

Указанные моменты нужно прописать индивидуально в типовом трудовом договоре с каждым работником.

Инструктажи по охране труда на микропредприятии может проводить его руководитель.

Аттестация рабочих мест по-прежнему нужна, кроме дистанционных и надомных рабочих.

Если есть потребность, то трудовые договоры можно заключать на срок до 5 лет, в общем случае такие договоры бессрочные.

Видео о кадровом документообороте микропредприятий:

Статистическая отчетность микропредприятий

Росстат может проводить сплошной и выборочный сбор данных о компаниях.

В первом случае обычно подается стандартная отчетность:

- для ИП, подпадающих под понятие микропредприятия, сдается отчет о деятельности 1 ИП;

- сведения об основных показателях деятельности — МП (микро);

- данные о произведенной продукции — МП (микро)-натура;

С 2021 года в розничной торговле отменена форма ТОРГ (микро), для торгующих алкоголем отменена форма 1-алкоголь.

Росстат может организовать выборочные проверки и тогда придется сдавать дополнительную отчетность.

Узнать о том, находится ли какое-либо микропредприятие в выборке, можно на сайте государственной службы статистики.

За нарушение сроков сдачи для организаций предусмотрен штраф от 20 до 70 тысяч, для руководителей — от 10 до 20 тысяч рублей.

Порядок отнесения фирмы к МСП

Подавать какие-либо подтверждающие документы или сведения для включения в реестр МСП организации не обязаны. Сотрудники контрольных органов, включая ИФНС, автоматически относят фирмы к малому или среднему бизнесу. Основанием служат ежегодно предоставляемые справки о численности, данные налоговых деклараций, сведения из Единого Реестра. Списки предприятий со статусом субъекта МСП размещаются на федеральном портале ФНС.

Обновление данных производится сотрудниками налоговой службы не позднее 10-го августа. Контрольная дата – 1 июля (стат. 6 Закона № 408-ФЗ от 29.12.15 г.). Такой реестр относится к открытой информации и доступен для просмотра всеми заинтересованными лицами. Если все обязательные условия соблюдены, но предприятия нет в списке, рекомендуется подать заявление в свое отделение ИФНС.

Что можно узнать из реестра МСП? Помимо наименования компании и ее статуса, это дата включения фирмы в официальный реестр, ИНН, адрес местонахождения. Кроме того, это информация по основным рабочим ОКВЭД и видам выпускаемой продукции (услуг, работ). Дополнительно это данные о разрешительной документации, включая лицензии, и сведения об участии в партнерствах.