Нужно ли сдавать нулевой РСВ?

Расчет по страховым взносам содержит в себе информацию об исчисленных и уплаченных в отчетном периоде страховых взносах за сотрудников. РСВ как нулевой, так и с начислениями, сдается в отношении:

- сотрудников, с которыми заключены трудовые договоры;

- граждан, работающих по гражданско-правовым договорам;

- физлиц, с которыми заключены договоры об отчуждении исключительного права на некоторые результаты интеллектуальной деятельности, издательские лицензионные договоры, а также лицензионные договоры о предоставлении права использования результатов интеллектуальной деятельности;

- авторов произведений в рамках договора авторского заказа.

К лицам, обязанным сдать РСВ, относятся:

- организации — независимо от наличия наемных работников;

- обособленные подразделения российских компаний (ОП) — если они самостоятельно перечисляют зарплату своим работникам и платят с нее страховые взносы;

- ОП иностранных компаний — если они ведут деятельность на территории РФ;

- ИП — при наличии наемных работников;

- главы КФХ — независимо от наличия сотрудников;

- физические лица без статуса ИП — если имеют сотрудников.

Факт выплаты дохода сотрудникам и уплаты с него страховых взносов для сдачи нулевого РСВ значения не имеет. Отчет сдается всегда при наличии наемных работников. Если взносы с дохода не уплачивались, в ИФНС нужно сдать нулевой РСВ.

Как сдать нулевой РСВ

Начиная с 2021 года РСВ предоставляется в налоговую инспекцию по местонахождению организации. Ранее отчет сдавали в ПФР.

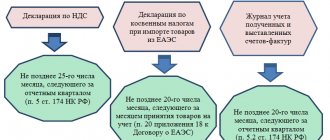

Вот как отправить нулевой расчет по страховым взносам (ст. 431 НК РФ):

- почтой;

- в электронном виде по ТКС;

- сдать при личном визите в налоговую инспекцию.

РСВ сдается на бумаге, только если численность работников компании не превышает 10 человек (п. 10 ст. 431 НК РФ).

Пример

ООО «Компания» не ведет деятельность. В штате компании 26 работников. Все они находятся в отпуске без сохранения зарплаты с 01.01.2020.ООО отправляет РСВ в электронной форме через оператора ТКС, подписав электронно-цифровой подписью уполномоченного лица. Сервис отправки отчета проверяет, насколько корректно заполнен отчет. Если после заполнения не выгружается нулевой расчет по страховым взносам, необходимо проверить правильность заполнения.

Форма нулевого РСВ за 2021 год

Нулевой РСВ за 2021 год сдается по обновленной форме. Изменения внесены Приказом ФНС от 15.10.2020 № ЕД-7-11/[email protected] в Приказ ФНС от 18.09.2019 № ММВ-7-11/[email protected], утверждающий действующую форму расчета.

Бланк нулевого РСВ за 2021 год

С 01.01.2020 при сдаче нулевого РСВ нужно заполнять (Письмо Минфина РФ от 09.10.2019 № 03-15-05/77364):

- титульный лист;

- Раздел 1 (в поле «Тип плательщика» указать «2», что означает отсутствие в отчетном периоде выплат и иных вознаграждений в пользу физических лиц);

- Раздел 3 (в нем проставить прочерки и нули).

Приложения к Разделу 1 заполнять не нужно.

СНТ

В соответствии с пунктом 1 статьи 20 Федерального закона от 15.04.1998 N 66-ФЗ «О садоводческих, огороднических и дачных некоммерческих объединениях граждан» органами управления садоводческим, огородническим или дачным некоммерческим объединением являются общее собрание его членов, правление такого объединения, председатель его правления.

Председатель общего собрания членов садоводческого, огороднического или дачного некоммерческого объединения (собрания уполномоченных) избирается на общем собрании членов такого объединения.

Положениями статьи 16 ТК определено, что в случаях и порядке, которые установлены трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, или уставом (положением) организации, трудовые отношения возникают, в частности, в результате избрания на должность.

В соответствии со статьей 17 ТК трудовые отношения в результате избрания на должность возникают, если избрание на должность предполагает выполнение работником определенной трудовой функции.

Таким образом, поскольку положениями Федерального закона N 66-ФЗ на председателя правления садоводческого, огороднического или дачного некоммерческого объединения возложено выполнение определенных функций на этой выборной должности, то его деятельность можно отнести к трудовой деятельности физлица.

Кроме того, следует отметить, что руководители организаций, являющиеся единственными участниками (учредителями), членами организаций, в том числе и председатель правления садоводческого, огороднического или дачного некоммерческого объединения, в силу положений Федеральных законов от 15.12.2001 № 167-ФЗ и № 255-ФЗ признаются застрахованными лицами. Учитывая изложенное, в случае отсутствия в течение расчетного (отчетного) периода выплат и иных вознаграждений в пользу физлиц к РСВ, представляемому садоводческим, огородническим или дачным некоммерческим объединением за отчетный (расчетный) период, следует приложить раздел 3 на председателя правления садоводческого, огороднического или дачного некоммерческого объединения, заполнив в установленном порядке соответствующие строки 010 — 180 подраздела 3.1 расчета.

Как сдавать нулевой РСВ за 2021 год

Сдача обычного РСВ напрямую привязана к количеству сотрудников, которым выплачен доход. Если их больше 10, то отчет сдается только в электронной форме, если 10 и меньше — допускается представление РСВ на бумаге.

Нулевой РСВ не привязан к количеству сотрудников, так как причиной его представления является отсутствие выплат в целом. А это значит, что сдать его можно:

- На бумаге.

Сдать отчет в ИФНС можно лично, через представителя или направив заказным письмом с описью вложения.

- В электронной форме.

РСВ в форме электронного документа направляется в ИФНС по телекоммуникационным каналам связи через операторов электронного документооборота. Перед этим отчет подписывается ЭЦП.

Способ сдачи работодатель выбирает на свое усмотрение.

Частые ошибки в РСВ

Некорректные данные работников

Несоответствие данных застрахованных лиц, которые подают организации и ИП, тем сведениям, что содержатся в ФНС — распространенное основание для отказа в приеме РСВ. Такая ошибка возникает по двум причинам:

- В ФНС из ПФР были переданы некорректные сведения. В этом случае организация должна представить копии подтверждающих документов, чтобы инспекторы смогли исправить информацию в своей системе вручную.

- Ошибки допускают сами страхователи. Необходимо подать уточненный расчет с корректными сведениями.

Расхождение по сумме взносов в целом и по отдельным работникам

Если выявлено такое несоответствие, то есть строка 061 по графам 3—5 приложения 1 раздела 1 расчета не совпадает с суммами строк 240 раздела 3 расчета за каждый месяц соответственно, то необходимо подать уточненный расчет.

Несоответствие данных РСВ и 6-НДФЛ

Несмотря на то что во многих случаях данные этих отчетов не совпадают по объективным причинам, запросить пояснения по ним все-таки могут. Если выяснится, что расхождение возникли по причине ошибки, придется подавать уточненный РСВ.

Неподача нулевого отчета

Некоторые страхователи считают, что при отсутствии показателей отчет подавать не нужно. Однако Налоговый кодекс не содержит правил, которые бы снимали со страхователей обязанность подавать нулевой РСВ. Этой формой организации и ИП информируют налоговый орган, что в отчетном периоде не производились выплаты физлицам.

Требуется ли в 2021 года сдавать в ИФНС нулевой расчет по страховым взносам? Действительно ли налоговики вправе заблокировать расчетный счет за непредставление нулевой отчетности? Какие разделы нулевого расчета нужно заполнять? Есть ли официальные разъяснения по этим вопросам или нужно консультироваться в своей инспекции? Размышления на эту тему вы найдете в данной статье, а также сможете нулевого расчета.

Требования к заполнению РСВ за 2021 год

Заполняя нулевой РСВ, нужно придерживаться определенных требований. Перечислены они в Порядке заполнения расчета, утв. Приказом ФНС от 18.09.2019 № ММВ-7-11/[email protected] (в ред. Приказа ФНС от 15.10.2020 № ЕД-7-11/[email protected]):

- Заполняется расчет заглавными печатными буквами слева направо.

- Если данные вносятся от руки, то пользоваться можно ручками только синего, черного или фиолетового цвета. Остальные цвета использовать нельзя, так как машина не распознает сведения и отчет придется переделывать.

- При заполнении РСВ на компьютере пользуйтесь шрифтом Courier New высотой 16 – 18.

- Нельзя использовать любые корректирующие и им подобные средства. Если в расчете допущена ошибка — ее лучше не исправлять, а переделать лист полностью.

- Также нельзя скреплять распечатанные листы степлером или скрепкой, если они нарушают целостность листа и штрих-кода в верхней части страницы. Оптимальный вариант — передать расчет на проверку в файле.

- Каждый лист отчета нужно распечатать на отдельной странице.

- Каждую страницу нужно пронумеровать в сквозном порядке начиная с титульного листа.

- В полях, где нужно указать количественные или суммовые показатели, поставьте «0», а во всех остальных — прочерк. Если отчет формируется с помощью программного обеспечения, то прочерки можно не ставить.

Пример нулевого расчета

Итак, Порядком заполнения расчета по страховым взносам, утв. Приказом ФНС России от 10.10.2016 № ММВ-7-11/551, предусмотрено, что все плательщики страховых взносов в обязательном порядке заполняют титульный лист. Остальные разделы, подразделы и приложения формируются в зависимости от ситуации (наличия выплат, применяемого тарифа и т.д.). Это следует из пунктов 2.2 – 2.8 Порядка заполнения расчета.

| Кто и какие разделы расчета заполняет | |

| Лист (раздел) | Кто заполняет |

| Титульный лист | Заполняют все |

| Лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» | Заполняют физлица, которые не являются индивидуальными предпринимателями и не указали в расчете свой ИНН |

| Раздел 1, подразделы 1.1 и 1.2 приложения 1 и 2 к разделу 1, раздел 3 | Все организации и предприниматели, которые выплачивали доходы физлицам |

| Раздел 2 и приложение 1 к разделу 2 | Главы крестьянских фермерских хозяйств |

| Подразделы 1.3.1, 1.3.2, 1.4 приложения 1 к разделу 1 | Организации и предприниматели, которые платят взносы по дополнительным тарифам |

| Приложения 5–8 к разделу 1 | Организации и предприниматели, которые применяют пониженные тарифы |

| Приложение 9 к разделу 1 | Организации и предприниматели, которые выплачивают доходы иностранным сотрудникам или сотрудникам без гражданства, временно пребывающим в России |

| Приложение 10 к разделу 1 | Организации и предприниматели, выплачивающие доходы студентам, которые работали в студенческих отрядах |

| Приложения 3 и 4 к разделу 1 | Организации и предприниматели, которые производили расходы на выплату страхового обеспечения по обязательному социальному страхованию. То есть выплачивали больничные пособия, детские пособия и т. д. |

Давайте обратимся к Формату, необходимому для сдачи расчета по страховым взносам в электронном виде, утвежденному Приказом ФНС России от 10 октября 2021 № ММВ-7-11/551. Форматом предусмотрено, что в «Фамилия» и «Имя» физического лица в разделе 3 – это обязательные элементы.

Таким образом, получается, что сдавать совсем пустой расчет без единого физического лица – бессмысленно. Он не пройдет форматно-логический контроль. Можно предположить, в составе нулевого расчета по страховым взносам, сдаваемого в ИФНС в 2017 году, должно фигурировать хотя бы одно физическое лицо. Им может быть – учредитель, являющийся генеральным директором (даже если с ним нет трудового договора и он не получает от организации выплат). Приведем возможный пример заполнения из подобной ситуации.

- титульный лист;

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносах»;

- приложение 1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование к разделу 1»;

- подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование»;

- приложение 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1»;

- раздел 3 «Персонифицированные сведения о застрахованных лицах» (и его подразделы 3.2 и 3.2.2).

Вот как может выглядеть образец нулевого расчета по страховым взносам в подобной ситуации: в суммовых и числовых показателях мы проставим нули и прочерки (если расчет «на бумаге»). Что же касается генерального директора, то его мы покажем в разделе 3:

В качестве кода категории застрахованного лица учредителя, являющегося генеральным директором, укажем «НР». Поскольку именно такой код предназначен для застрахованных лиц. Специального кода для генеральных директоров-учредителей не предусмотрено.

Далее вы можете скачать полностью заполненный образец нулевого расчета по страховым взносам, который сдается в 2021 году в налоговую инспекцию. Однако имейте в виду, что позиция официальных органов (когда она появится), может отличаться от вышеизложенной.

Научитесь составлять управленческую отчетность в нашем новом онлайн-курсе. Собственники готовы платить за управленческие отчеты больше, чем за налоговые. Дадим алгоритм настройки отчетов и покажем, как встроить их в ваш повседневный учет.

Обучение дистанционно. Выдаем сертификат. Записывайтесь на курс «Все про управленческий учет: для бухгалтера, директора и ИП». Пока за 3500 вместо 6000 руб.

Заполняем раздел 1

В разделе 1 заполните:

- стр. 010 — код ОКТМО, по которому перечислялись страховые взносы.

Код необходимо указать в соответствии с Классификатором, утв. Приказом Росстандарта от 14.06.2013 № 159-ст. Узнать ОКТМО можно также с помощью бесплатного сервиса на сайте ФНС РФ.

- стр. 020 — КБК на уплату взносов на ОПС.

Заполняем раздел 3

Раздел 3 нулевого РСВ заполните на каждого числившегося у вас работника (Письмо Минфина от 02.09.2020 № 03-15-06/76812).

Образец нулевого РСВ за 2021 год

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Штрафы за нулевой РСВ 2021

| Вид нарушения | Чем грозит | Основание |

| Несвоевременная сдача нулевого РСВ | Штраф — 1 000 руб. | ст. 119 НК РФ |

| Дополнительно к ответственности могут привлечь должностных лиц организации и начислить им штраф в размере от 300 до 500 руб. | ст. 15.5 КоАП РФ | |

| Заблокировать банковский счет за опоздание со сдачей нулевого РСВ налоговики не имеют права | Письмо ФНС России от 10.05.2017 № АС-4-15/8659 |

Подводим итоги

- Нулевой РСВ за 2021 потребуется сдать, если доход сотрудникам в течение года не платился, но трудовые и гражданско-правовые договоры с ними продолжали действовать.

- Нужно сдать нулевой РСВ и главам КФХ, не имеющим сотрудников и организациям с единственным учредителем-гендиректором, даже если трудовой договор с ним не заключен и зарплата ему не выплачивается.

- Нулевой РСВ за 2021 год нужно направить в ИФНС не позднее 01.02.2021 (перенос с нерабочей субботы 30.01.2021).

- В нулевом РСВ нужно заполнить титульный лист, разделы 1 и 3.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Кто обязан сдавать в ИФНС расчеты в 2017 году

- организации и их обособленные подразделения;

- индивидуальные предприниматели;

- физлица, которые не являются предпринимателями;

- главы крестьянских (фермерских) хозяйств.

Единый расчет должны сдавать в налоговую инспекцию все те, у кого есть застрахованные лица, а именно:

- сотрудники, которые работают на основании трудовых договоров;

- генеральный директор – единственный учредитель;

- физлица – исполнители по гражданско-правовым договорам (например, договорам подряда или оказания услуг).