Для автоматического расчета и формирования декларации по УСН за 2018 и 2021 годы в форматах PDF и Excel вы можете воспользоваться онлайн-сервисом непосредственно на нашем сайте.

Применение упрощенной системы налогообложения накладывает на предпринимателя обязанности по сдаче декларации и уплате обязательных платежей. Отчетности на упрощенке немного – всего лишь одна декларация, которую необходимо сдать по итогам прошедшего года. Также предприниматели на УСН должны вести КУДиР (книгу учета доходов и расходов), но сдавать в налоговую ее нужно, так же, как и заверять ее там. Отчетность ИП на УСН, имеющего наемных работников, дополняется отчетами 2-НДФЛ и 6-НФДЛ, 4-ФСС, расчетом по страховым взносам, формами СЗВ-М и СЗВ-СТАЖ.

Бесплатная консультация по налогам

Для того, чтобы исполнить обязанность по сдаче отчетности на УСН, предприниматель должен заполнить ее на специальном бланке и сдать в ИФНС в установленный законом срок. При этом срок сдачи декларации в обычном порядке и при прекращении деятельности, разный. Рассмотрим подробнее, какой срок установлен для сдачи отчетности по УСН, в том числе при закрытии ИП или утрате права на упрощенку.

Сроки сдачи отчетности по УСН

Условно можно выделить четыре срока сдачи декларации по упрощенной системе налогообложения:

- Общий. Обычный срок для сдачи отчетности установлен для тех случаев, когда декларация подается по итогам прошедшего года.

- При закрытии ИП. Для тех упрощенцев, что решили сняться с учета в качестве ИП, законом установлен отдельный срок для сдачи отчетности. Он привязан к дате внесения сведений в ЕГРИП о прекращении деятельности в качестве индивидуального предпринимателя.

- При прекращении деятельности на УСН. Для ИП, завершивших деятельность на упрощенке, срок сдачи декларации привязывается к уведомлению, в котором сообщается об окончании деятельности на УСН. Точнее, к дате, указанной в данном документе.

- При утрате права на применение УСН. Отдельный срок по сдаче отчетности установлен и для ИП, утративших право на применение УСН. Он привязан к кварталу, в котором предприниматель перестал отвечать требованиям упрощенки и утратил право на применение данного режима.

Как мы видим, срок сдачи декларации по УСН зависит от того, по какому основанию она подается. Рассмотрим подробнее каждый из указанных выше случаев.

Общий срок сдачи декларации по УСН

Как было сказано выше, декларация по УСН сдается всего один раз в год – по итогам налогового периода. Налоговым периодом для упрощенки является календарный год, а отчетными: 1 квартал, полугодие и 9 месяцев. За отчетные периоды декларация не подается, а лишь платятся авансовые платежи.

Срок сдачи декларации по УСН для предпринимателей и организаций разный:

- не позднее 30 апреля – для ИП;

- не позднее 31 марта – для организаций.

При этом, если крайний срок сдачи выпадает на выходной или праздничный день, то он переносится на ближайший рабочий день. Например, срок сдачи отчетности приходится на субботу, значит, он передвигается на первый рабочий день – понедельник.

Крайний срок сдачи декларации по УСН для ИП и организаций за 2019 год следующий:

- 30 апреля 2021 года – для индивидуальных предпринимателей;

- 31 марта 2021 года – для компаний.

За 2021 год упрощенцы должны будут отчитаться до:

- 30 апреля 2021 года – предприниматели;

- 31 марта 2021 года – компании.

Кто обязан сдавать

Крайние сроки подачи декларации 3-НДФЛ за 2021 г. установлены для граждан, для которых подготовка отчета признается законодательной обязанностью. К этой категории лиц относятся:

- индивидуальные предприниматели, выбравшие общий налоговый режим;

- самозанятые граждане (нотариусы, адвокаты);

- главы фермерских хозяйств.

Дополнительно обязанность подготовки отчета о доходах возложена на граждан, совершавших за истекшие 12-ть месяцев сделки определенного типа. Так, срок подачи 3-НДФЛ за 2021 год установлен для лиц, которые:

- сдавали жилье в аренду по долгосрочным договорам;

- получали доходы от лиц, не выполнивших функции налоговых агентов;

- выигрывали призы;

- совершали сделки купли-продажи недвижимости или авто;

- получали доход от источников, расположенных за пределами страны;

- оказывались правопреемниками интеллектуальной собственности и т.д.

Также крайний срок сдачи декларации 3-НДФЛ за 2021 год актуален для иностранцев, если сумма налога с трудовых доходов, полученных на территории РФ, оказалась больше, чем ранее было уплачено за покупку патента.

Срок сдачи декларации при закрытии ИП

При снятии с учета в качестве индивидуального предпринимателя отчетность по УСН должна быть сдана в течение 25 дней с даты внесения сведений в ЕГРИП о закрытии ИП. Допустим, предприниматель прекратил свою деятельность 20 февраля, о чем была сделана соответствующая запись в реестре. Сдать декларацию за период с начала года и до снятия с учета он должен в срок не позднее 25 марта.

Даже если ИП был снят с учета 31 декабря, отчетность он должен сдать не до 30 апреля, как все остальные предприниматели, а до 25 января. В остальном никаких отличий по форме и порядку сдачи декларации для ИП, прекративших свою деятельность, нет.

Обратите внимание

, что при снятии с учета сдавать уведомление о прекращении деятельности на УСН не нужно. Действие упрощенки прекращается автоматически при исключении предпринимателя из ЕГРИП. Об этом сказано в Письме ФНС РФ ФНС России от 08.04.2016 № СД-3-3/[email protected]

Изменения по декларации для ИП на УСН, вводимые в 2020-2021 годах

Другими важными изменениями для УСН, вступающими в силу с 2021 года, становятся такие:

- переход с единых (15% и 6%) на двухступенчатые ставки: 15% и 20% при объекте налогообложения “доходы”;

- 6% и 8% — при объекте налогообложения “доходы за вычетом расходов”;

Но эти изменения законодательства непосредственно затронут налогоплательщика при оформлении декларации за 2021 год. Поэтому имеет смысл рассмотреть их подробнее в конце следующего года.

Срок сдачи декларации при прекращении деятельности на УСН

ИП, решившие прекратить деятельность, в отношении которой применялась УСН, в первую очередь, подают соответствующее уведомление. Составляется указанный документ по форме 26.2-8 и в нем указывается дата, с которой предприниматель перестал применять упрощенку. Именно к этой дате привязывается срок сдачи декларации.

Физические лица, прекратившие деятельность на УСН, обязаны сдать декларацию в срок до 25 числа месяца, следующего за тем, когда была прекращена эта деятельность. Допустим, ИП применяет одновременно упрощенную и патентную систему налогообложения. Посчитав, что деятельность на УСН ему не выгодна, он решил ее прекратить с 1 марта 2021 года и остаться на патенте. Документ о прекращении работы на упрощенке он должен подать в течение 15 рабочих дней с даты завершения этой деятельности – до 22 марта, а декларацию – до 25 апреля.

Обратите внимание

, что сменить режим в середине года нельзя. Перейти на ПСН, ЕНВД или ОСНО упрощенец сможет только с 1 января. Для перехода ему нужно будет подать уведомление не позднее 15 января. Отчетность ИП на УСН в данном случае сдается в общие сроки, т.е. – до 30 апреля для предпринимателей и до 31 марта для организаций.

Как заполнить декларацию по УСН “доходы” за 2021 год для ИП без сотрудников?

Добрый день, уважаемые ИП!

Мы уже с Вами научились заполнять нулевую декларацию по УСН вот в этой небольшой статье:

https://dmitry-robionek.ru/kak-zapolnit-nulevuju-deklaraciju-dlja-ip-na-usn-za-2018-god

Разумеется, большинство ИП работают и получают реальный доход. В этом случае им нужно заполнить уже декларацию по ИП, где есть оборот денежных средств за отчетный год. То есть, сегодня речь пойдет о заполнении ненулевой декларации.

Прежде чем приступить к статье отмечу, что форма декларации по УСН может измениться в 2021 году. Это должно произойти, так как меняется понятие первого налогового периода для тех ИП, которые открылись в декабре 2021 года, или будут открываться в декабре 2018-го года.

Поэтому, я рекомендую использовать бухгалтерские программы и сервисы, которые регулярно обновляются разработчиками. И ни в коем случае не рекомендую вести учет полностью в ручном режиме, так как все слишком быстро меняется.

Итак, давайте рассмотрим вопрос заполнения НЕнулевой декларации на конкретном примере:

- ИП на упрощенке (УСН 6%) без сотрудников;

- Нужно составить декларацию за 2021 год (если будете составлять декларацию за 2021 год, то помните, что размер страховых взносов на пенсионное и медицинское страхование будет иным);

- ИП не является плательщиком торгового сбора;

- В течении всего года сохранялась ставка в размере 6% по налогу УСН;

- ИП работал полный год;

- Доход за отчетный год был.

- Все взносы на обязательное пенсионное и медицинское страхование были сделаны полностью и своевременно;

- ИП не получал имущество (в том числе денежные средства), работы, услуги в рамках благотворительной деятельности, целевых поступлений, целевого финансирования.

- Декларация должна быть по НОВОЙ ФОРМЕ 2021 года (согласно приказу ФНС от 26.02.2016 № ММВ-7-3/[email protected])

Какую программу будем использовать для составления декларации по УСН?

Будем использовать отличную (и бесплатную) программу под названием “Налогоплательщик ЮЛ”.

Не бойтесь, у меня есть подробная инструкция о том, как ее установить и настроить. Прочтите сначала вот эту статью, и установите ее на свой компьютер: https://dmitry-robionek.ru/soft-for-biz/nalogoplatelshhik-jurlic.html

Будем считать, что вы установили программу и корректно прописали свои реквизиты по ИП.

Важно. Программа “Налогоплательщик ЮЛ” постоянно обновляется. Это значит, что ее необходимо обновить до самой свежей версии перед заполнением декларации. Саму программу можно скачать вот здесь: https://www.nalog.ru/rn77/program/5961229/

1 шаг: Запускаем программу “Налогоплательщик ЮЛ”

И сразу в меню “Документы” – “Налоговая отчетность” создаем шаблон налоговой декларации по УСН.

Для этого нужно нажать на иконку со значком “Создать”

А затем необходимо выбрать нужную нам форму № 1152017 “Декларация по налогу, уплачиваемому в связи применением упрощенной системы налогообложения”

Да, еще важный момент.

Перед составлением декларации необходимо указать год, за который мы ее будем составлять. Для этого необходимо в правом верхнем углу программы выбрать налоговый период.

Например, для декларации за 2021 год необходимо выставить вот такие настройки:

По аналогии можно выставить другие периоды по декларации. Например, если Вы сдаете декларацию за 2021 год, то нужно в настройках выбрать 2021 год.

2 шаг: Заполняем Титульный Лист

Первое, что мы видим – это титульный лист декларации, который необходимо корректно заполнить. Естественно, у меня для примера взят мифический персонаж Иван Иванович Иванов из города Иваново =)

Вы указываете свои РЕАЛЬНЫЕ реквизиты.

Какие-то данные подтягиваются сразу. Что-то придется заполнить самостоятельно… Напомню, что программу “Налогоплательщик ЮЛ” предварительно нужно настроить, и еще раз отсылаю вот к этой статье: https://dmitry-robionek.ru/soft-for-biz/nalogoplatelshhik-jurlic.html

Поля, выделенные коричневым цветом, необходимо подкорректировать.

1. Раз мы делаем декларацию за год, то и период необходимо выставит соответствующий.

Просто выбираем код “34” “Календарный год” (см. рисунок)

Должно получиться вот так:

Далее необходимо добавить свой ОСНОВНОЙ код по классификатору ОКВЭД.

Напомню, что при регистрации ИП Вы указывали основной и дополнительный коды деятельности для Вашего бизнеса.

Важно: Обратите внимание, что еще летом 2021 ввели новые коды деятельности по ОКВЭД-2. Это значит, что в декларации по итогам 2016 года (и за последующие годы) необходимо указывать новые коды, согласно ОКВЭД-2. Если укажете старый код по ОКВЭД-1, то декларацию не примут. Подробнее читайте вот здесь:

Здесь необходимо указать именно основной код деятельности. Для примера, я указал код 62.09 Разумеется, у Вас он может быть другим.

Если декларацию будете сдавать самостоятельно, то вот в этих ячейках ничего трогать НЕ надо. (см. рисунок ниже)

Здесь ничего не трогаем, так как сдавать будем сами, без представителей. Должна стоять единица.

Больше ничего на титульном листе декларации в нашем примере не трогаем, так как будем сдавать декларацию при личном визите в инспекцию, без представителей.

Шаг: Заполняем раздел 1.1 нашей декларации

В самом низу программы нажмите на закладку “Раздел 1.1” и увидите новый лист, который тоже предстоит заполнить. Многие теряются на этом моменте, так как раздел по-умолчанию неактивен и не дает внести нужные данные.

Ничего страшного, справимся =)

Чтобы активировать этот раздел нужно нажать на иконку “Добавить раздел” (см. рисунок ниже), а лист сразу станет доступен для редактирования.

Тут совсем все просто: нужно лишь прописать свой ОКТМО (Общероссийский классификатор территорий муниципальных образований) в строке 010. Если не знаете, что такое ОКТМО, то прочтите вот здесь.

В моем примере указан несуществующий ОКТМО 1111111. Вы указываете свой реальный код по ОКТМО.

Больше ничего не трогаем на листе 1.1 нашей декларации.

Но если ОКТМО в течение года изменился, то необходимо указать новый код в соответствующих строках. Такое может случиться, например, при смене реквизитов налоговой инспекции, или при смене места жительства самого ИП.

Шаг: Заполняем раздел 2.1.1 “Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы)”

Опять в самом низу нашего документа выбираем соответствующую закладку:

“Раздел 2.1.1” и активируем лист кнопкой “Добавить Раздел” (точно так же, как активировали предыдущий лист)

И видим главный лист, который придется заполнить =)

А. Здесь нужно внести данные по доходам нашего ИП за отчетный год. Предположим, некий Иван Иванович Иванов за год получил следующий доход поквартально :

- Квартал 1: 150 000 рублей;

- Квартал 2: 250 000 рублей;

- Квартал 3: 400 000 рублей;

- Квартал 4: 200 000 рублей;

Для удобства я взял небольшие суммы по доходам и округлил до нулей, чтобы было легче считать. Понятно, что у вас могут быть суммы с копейками, в этом случае нужно округлять до целых рублей по правилам арифметики.

Обратите внимание, что строки № 110, 111, 112, 113 декларации необходимо заполнить НАРАСТАЮЩИМ итогом:

- 150 000

- 400 000

- 800 000

- 1 000 000

То есть, суммируем каждый квартал с предыдущими кварталами!

Б. Пусть наш ИП оплатил обязательные взносы на пенсионное и медицинское страхование следующим образом:

- Квартал 1: 8096,25 рублей

- Квартал 2: 8096,25 рублей;

- Квартал 3: 8096,25 рублей;

- Квартал 4: 8096,25 рублей;

Тогда заполняем № 140, 141, 142, 143 следующим образом:

- 8096

- 16193

- 24289

- 32385

(с учетом округлений до целых рублей, по правилам арифметики)

Еще раз обращаю Ваше внимание, что доходы и взносы на пенсионное и медицинское страхование вносим НАРАСТАЮЩИМ ИТОГОМ. В противном случае, декларация будет неверной.

Разумеется, вы указываете данные по своим взносам на обязательное медицинское и пенсионное страхование.

Также, если платили по итогам предыдущего года 1% свыше 300 000 рублей на обязательное пенсионное страхование, то эта сумма тоже вносится в декларацию. Если платили 1% от суммы, превышающей 300 000 рублей годового дохода, в течение отчетного года, то тоже их учитывайте.

Итак, в строки № 140, 141, 142, 143 декларации необходимо внести обязательные взносы на страхование нарастающим итогом.

ВАЖНО:

Обратите внимание на подсказки к этим строкам!

Дело в том, что строки 140-143 не должны превышать соответствующие значения строк 130-133 (это связано с налоговыми вычетами обязательных взносов на пенсионное и медицинское страхование из налога по УСН)

Также нам необходимо указать ставку налога по УСН в строках 120-123 за квартал, полугодие, 9 мес. и за год.

Делается это очень просто. Для этого достаточно кликнуть на нужное поле и выбрать ставку 6% (напомню, что мы рассматриваем ИП на УСН 6% без сотрудников).

После того, как заполните строки:

- 110-113

- 120-123

- 140-143

нажимаем на клавишу “Р” для пересчета формул декларации.

Вот, что у нас должно получиться:

Все готово, осталось послать ее на печать

Но сначала напомню, что необходимо оплатить налог по УСН по итогам года до 30 апреля, следующего за отчетным годом! Это лучше сделать перед подачей декларации, конечно.

То есть, сначала платим налог по УСН, а затем сдаем декларацию. Для того чтобы оплатить этот налог по УСН, необходимо сформировать отдельную платежку (или квитанцию) для налоговой службы.

Платные программы (например «1С-Предприниматель» формируют ее в автоматическом режиме, прямо во время составления самой декларации. Она, кстати, в “1С” создается полностью в автоматическом режиме, на основе тех данных по движению денежных средств, которые вводит в программу предприниматель. Поэтому, лучше сразу нацеливайтесь на платные бухгалтерские программы.

Шаг: Сдаем декларацию в налоговую

Но вернемся к статье… Сначала проверяем правильность заполнения декларации при помощи программы. Для этого нажимаем на кнопку со значком «К» — «контроль документа».

Если будут ошибки заполнения, то Вы их увидите в нижней части экрана программы.

После проверки декларации печатаем ее в ДВУХ экземплярах и шагаем в свою налоговую инспекцию, где стоите на учете. Подписывать декларацию нужно в налоговой инспекции, а не дома.

Ничего подшивать теперь не надо (начиная с 2015 года это так). Один экземпляр отдаете инспектору, а другой он подписывает, ставит штамп и отдает его Вам. Вы его храните, не теряете =) И не забудьте оплатить налог по УСН перед подачей самой декларации!

Пример заполненной декларации

Для наглядности привожу итог наших мучений =) Вот, что должно в итоге получиться после всех манипуляций:

P.S. Несмотря на то, что программа, которую мы с Вами изучили в этой инструкции, очень хороша, я по-прежнему рекомендую пользоваться платными бухгалтерскими программами и сервисами. Дело в том, что они формируют декларации на основе УЖЕ введенных данных по хозяйственным операциям ИП.

Здесь-же, их еще нужно корректно подготовить и внести. И если где-то в исходных данных была ошибка (например, неправильно округлили числа), то и декларация будет неверной, несмотря на контрольную проверку данных.

Поэтому, смотрите все-таки в сторону платных программ, которые позволяют составлять не только декларации, но и делать множество других операций. Например, формировать те-же квитанции (или платежные поручения) на оплату обязательных страховых взносов ИП.

С уважением, Дмитрий.

P.S. В статье приведены скриншоты программы «Налогоплательщик ЮЛ». Найти ее можно на официальном сайте ФНС РФ по этой ссылке: https://www.nalog.ru/rn77/program/5961229/

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку «Подписаться!», Вы даете согласие на рассылку, обработку своих персональных данных и соглашаетесь с политикой конфиденциальности.

Срок сдачи декларации при утрате права на УСН

ИП, лишившиеся права на применение упрощенки, обязаны сдать декларацию в срок не позднее 25 числа месяца, следующего за кварталом, в котором было утрачено право на УСН. Основаниями для утраты предпринимателем права на упрощенную систему налогообложения в 2021 году является:

- превышение лимита по численности сотрудников 100 человек;

- превышение лимита годового дохода 150 млн.руб.;

- превышение лимита остаточной стоимости основных средств 150 млн.руб. (письмо Минфина № 03-11-11/78908 от 02.11.2018);

- осуществление деятельности, поименованной в п. 3 ст. 346.12 НК РФ.

Допустим, в августе 2021 года общая сумма дохода предпринимателя с начала года превысила 150 млн. руб., и он лишился права на применение УСН. Декларацию по упрощенке в данном случае он должен будет сдать не позднее 26 октября 2021 года (перенос на 1 день из-за выходного).

Разобравшись со сроком сдачи отчетности по УСН, скажем пару слов о форме декларации в 2021 году и ответственности за опоздание с ее сдачей в ИФНС.

Прекращение деятельности: куда и когда подаются декларации

Ведение собственного бизнеса – сложный и трудоемкий процесс. Не каждый способен выдержать конкуренцию и «остаться на плаву» в наше достаточно сложное время. Индивидуальным предпринимателям, решившим прекратить свою деятельность, следует помнить о необходимости отчитаться перед налоговым органом. Куда подается декларация ИП при снятии с учета в РФ? Существуют ли какие-то требования относительно сроков подачи отчетности? Незнание ответов на эти вопросы могут привести к возникновению проблем с фискальными органами, и к начислению штрафных санкций.

В соответствии с Налоговым кодексом РФ, сроки подачи деклараций зависят от системы налогообложения, на которой работал предприниматель:

- ОСНО – в течение 5 рабочих дней с момента прекращения деятельности (п. 3, ст. 229 НК РФ);

- УСНО – не позднее 25-го числа следующего после закрытия ИП месяца (п.2, ст.346.23 Налогового кодекса РФ);

- ЕНВД – до 20 числа месяца, следующего за кварталом, в котором была прекращена деятельность (п.2, статьи 346.32 НК России).

Документы направляются удобным для налогоплательщика способом н налоговую инспекцию по месту регистрации.

На основании всего вышесказанного можно сделать вывод, что начинающие свою деятельность предприниматели должны обязательно запомнить сроки подачи отчетности и определить удобный способ обращения в фискальные органы. Что касается вопроса о том, куда должны подаваться документы, то ответ однозначный – в любом случае обращаться придется в подразделение ФНС по месту прописки ИП.

Штраф за пропуск срока сдачи декларации

Если ИП опоздает со сдачей отчетности по упрощенке, он будет привлечен к ответственности в виде штрафа. Размер данной санкции зависит от суммы налога к уплате, заявленной в декларации и факта уплаты этого налога.

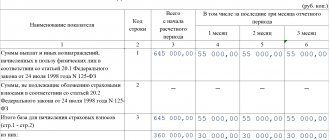

Таблица № 1. Размер штрафа за пропуск срока сдачи отчетности

| Если налог был уплачен | 1 000 рублей |

| Если декларация «нулевая» | |

| Если налог не уплачен | 5% от суммы налога, заявленной в декларации, за каждый месяц просрочки сдачи декларации (в том числе неполный), но не более 30% и не менее 1 000 рублей |

Рассмотрев, в какой срок нужно отчитаться по УСН, скажем несколько слов о Единой упрощенной декларации, которую могут сдавать упрощенцы.

Пример заполнения декларации ИП на УСН в 2021 году

Рассмотрим, как заполнить бланк отчета за 2021 год индивидуальному предпринимателю на системе «доходы», по ставке налога 6%, работающему без привлечения наемных сотрудников. Предположим, что торговый сбор не уплачивается, целевых и благотворительных поступлений средств не было.

В этом случае потребуется оформить титульник, а также разделы 1.1 и 2.1.1.

Сначала заполняем титульный лист, указываем данные предпринимателя.

Требования в части заполнения разделов показаны выше — в таблице. Важный момент — правильное указание признака налогоплательщика. 1 — работа с наемными сотрудниками, 2- без. В остальном порядок заполнения не отличается от действовавшего в 2020 году.

Здесь ИП ставит признак 2, так как работает без сотрудников (стр. 102). Затем по нарастанию отражаются полученные в течение года доходы: за первый квартал, за 6, 9 месяцев и за год (стр. 110 – 113). Далее указывается ставка УСН – 6 процентов (стр. 120 – 123), и рассчитывается сумма налога по каждому периоду: доходы умножаются на 6%, определяется исчисленный размер налога (стр. 130 – 133). В строках 140 – 143 показываются суммы страховых взносов, на которые уменьшают размер налога к уплате. Такой расчет делают на второй странице декларации, в разделе 1.1.

В этой части поквартально определяется сумма налога к уплате или к уменьшению с учетом произведенных страховых взносов.

Как видим, в нашем примере предприниматель в 1 квартале не уплачивает налог на доходы, так как взносы на обязательное медицинское и пенсионное страхование превысили исчисленную сумму налога. За полугодие этих выплат уже не хватает, чтобы перекрыть величину налога, соответственно, ИП должен уплатить государству 4189 рублей.

За 9 месяцев налог будет рассчитываться так: 32997 рублей (начисленный налог) – 29374 (уплаченные взносы) – 4189 (рассчитанный и перечисленный в бюджет налог)= – 566 руб. Эта цифра означает, что за 9 месяцев бизнесмен переплатил и вправе уменьшить итоговую сумму налога, что отражается по строке 080.

Итоговая сумма за год, подлежащая доплате, определяется следующим образом:

Сумма налога, начисленная за год (строка 133 раздела 2.1.1) – уплаченные страховые взносы за этот период (строка 143 раздела 2.1.1) – выплата за 1 квартал (строка 040 раздела 1.1) + уменьшение за 9 месяцев (строка 080 раздела 1.1) = 55679 – 37470 – 4189 + 566 = 14586 рублей. Такую сумму наш предприниматель обязан уплатить в бюджет до 15 июля 2021 года, за 2021 год.

Заполнив декларацию, ИП должен тщательно проверить бланк и отправить в налоговую службу.

Единая упрощенная декларация по УСН и сроки ее сдачи

В отдельных случаях вместо обычной отчетности по УСН предприниматель может заполнить и сдать единую упрощенную декларацию (ЕУД). Сделать это можно только при соблюдении одновременно двух условий:

- отсутствии любых операций по расчетному счету в течение налогового периода. Данное условие означает, что по р/с не должно проходить никаких средств. Если в налоговом периоде по расчетному счету прошла оплата коммунальных платежей или вернулся платеж от контрагента, сдать ЕУД будет нельзя.

- Отсутствие объекта налогообложения.Таким образом, в налоговом периоде ИП не должен вести деятельности на УСН для того, чтобы сдать ЕУД.

В большинстве случаев единая упрощенная декларация подается предпринимателями на ОСНО в отношении НДС. Связано это с тем, что отчетность по налогу на добавленную стоимость необходимо только сдать в электронной форме, а единую упрощенную можно подать и на бумаге. Упрощенцы, в свою очередь, очень редко подают ее, так как проще сдать уже привычную отчетность, чем разбираться в заполнении новой.

Срок сдачи единой упрощенной декларации в ИФНС общий для всех случае – не позднее 20 числа месяца, следующего за истекшим налоговым периодом.

Таким образом, если в текущем году ИП на упрощенке деятельности не вел, расчетным счетом не пользовался или не открывал его, он может подать ЕУД за 2021 год до 20 января 2021 года.

Необходимо отметить, что в Налоговом кодексе не установлено отдельного срока при сдаче единой упрощенной декларации в связи с закрытием ИП или переходом на иной режим налогообложения. Учитывая это, можно предположить, что при снятии с учета предпринимателя в 2019 году ЕУД он может сдать до 20 января 2021 года. Но лучше все же не затягивать со сдачей отчетности и подать ее либо одновременно с документами на закрытие, либо сразу после снятия с учета.

Когда нужно подавать данные

Сроки предоставления сведений в налоговый орган зависят от применяемого режима. Нарушение правил влечет наложение штрафов.

- УСН. Предприниматели обязаны сдавать только годовую декларацию. В инспекцию документ должен поступить не позднее 30 апреля. Отчет направляют по итогам года, то есть на заполнение формы у коммерсантов не менее 4 месяцев.

- ЕСХН. Сельхозпроизводители сдают декларации ежегодно до 31 марта.

- ЕНВД. Подавать данные в инспекцию плательщики обязаны ежеквартально. На составление декларации у предпринимателей 20 дней. Отсчет срока начинается с момента завершения квартала.

- ОСНО. Предприниматели отчитываются по НДФЛ не позднее 30 апреля следующего года. Декларацию по налогу на добавленную стоимость следует сдавать в течение 25 суток после окончания квартала. Отчет принимают только в электронном виде (п. 5 ст. 174 НК РФ).

Если последний срок приходится на праздник или выходной, конечными считаются следующие рабочие сутки.

Важно! Коммерсантам следует знать, когда подавать сведения при прекращении деятельности. «Упрощенцам» и сельхозпроизводителям на составление итогового отчета отводится 25 дней. Срок начинает течь с окончания месяца, в котором внесена запись в ЕГРИП. Плательщикам НДФЛ необходимо сдать форму не позднее 5 суток.

Единую упрощенную декларацию плательщикам предписывается отправлять в инспекцию до истечения 20 дней с окончания квартала, полугодия, 9 месяцев или года. Предпринимателям на ОСН важно помнить о необходимости сдачи формы 3-НДФЛ. Единый отчет не освобождает от обязанности раскрытия сведений по НДФЛ.