Ключевые правила по упрощенке

Ведение бухгалтерского учета и предоставление отчетности в налоговые и статистические органы обязательно для всех экономических субъектов на территории России. Финансовая отчетность представляет собой совокупность многочисленных форм и бланков, в которых отражаются результаты финансово-хозяйственной деятельности предприятия.

Для субъектов малого предпринимательства предусмотрены льготные условия. Малый бизнес вправе вести бухучет по упрощенной системе и направлять в ФНС:

- Бухгалтерский баланс.

- Отчет о финансовых результатах.

- Отчет о целевом использовании средств (для некоммерческих учреждений).

Остальные бланки не составляются вовсе, если информация этих отчетных форм не является существенной для оценки экономической деятельности малого предприятия. Такая возможность закреплена в п. 6 приказа Минфина от 02.07.2010 № 66н. Послабляющее условие для организации надлежит прописать в учетной политике, иначе налоговики выпишут штраф за несоответствие форм отчетности.

ВАЖНО!

Срок подачи бланков аналогичен обычным регистрам: упрощенная форма бухгалтерского баланса за 2021 год предоставляется в обычном порядке до 31 марта года, следующего за отчетным. Документы предоставляют в ФНС в электронном или бумажном виде до 31.03.2020.

Печать бухгалтерской отчетности

Для печати бухгалтерской отчетности предназначена кнопка «Печать» на командной панели формы отчета. При ее нажатии из выпадающего меню следует выбрать вид печатной формы (рис. 7).

Рис. 7

В регламентированном отчете «Бухгалтерская отчетность упрощенная» предусмотрено несколько вариантов печатных форм. Для выбора вида печатной формы необходимо установить переключатель в соответствующее положение.

Для печати обязательного экземпляра бухгалтерской (финансовой) отчетности переключатель выбора печатной формы следует установить в положение «Формы в редакции приказа Минфина России от 02.07.2010 № 66н».

Для печати бухгалтерской (финансовой) отчетности для представления в налоговый орган в том случае, если организация не применяет электронный документооборот с налоговыми органами, переключатель выбора печатной формы следует установить в положение «Формы в виде машиночитаемого бланка с двухмерных штрихкодом PDF417». Для формирования машиночитаемого бланка используется единый модуль печати разработки ФНС России. Если модуль еще не установлен, при выборе этого варианта печатной формы будет запущена программа установки модуля печати. Обращаем внимание, что пояснения к бухгалтерскому балансу и отчету о финансовых результатах в виде машиночитаемого бланка на печать не выводятся, поскольку это не предусмотрено приказом ФНС России, которым утвержден формат представления бухгалтерской (финансовой) отчетности на машиночитаемых бланках.

Если по каким-либо причинам организация не имеет возможности напечатать формы в виде машиночитаемого бланка с двухмерным штрихкодом PDF417, то переключатель выбора печатной формы следует установить в положение «Формы с титульным листом бланка по КНД 0710099».

Для каждого из вариантов печати можно выбрать «Печатать сразу» или «Показать бланк».

При выборе варианта «Печатать сразу» отчетность будет сразу выведена на печать без предварительного показа. При выборе варианта «Показать бланк» на экран выводится форма предварительного просмотра отчетности (рис. 8—10).

Рис. 8

Рис. 9

Рис. 10

Кто сдает упрощенную финотчетность

Отчитываться по сокращенным формам вправе те экономические субъекты, которым предоставлены льготы по ведению бухгалтерского учета. Вот кто сдает упрощенную бухгалтерскую отчетность за 2019 год (п. 4 ст. 6 закона № 402-ФЗ от 06.12.2011):

- Субъекты малого предпринимательства (СМП).

- Некоммерческие компании.

- Учреждения — участники проекта «Сколково».

Но есть организации-исключения, которые не имеют права на облегченный бухучет и отчетность (п. 5 ст. 6 402-ФЗ):

- Фирмы, финотчетность которых подвергается обязательному аудиту.

- Кооперативы жилищные и строительно-жилищные.

- Потребительские кредитные кооперативы.

- Организации, осуществляющие микрофинансовое кредитование, займы.

- Учреждения госсектора и политические партии (филиалы и региональные подразделения).

- Коллегии, палаты и бюро адвокатов, юридические консультации.

- Нотариальные палаты.

- Некоммерческие учреждения, учтенные в реестре иностранных агентов.

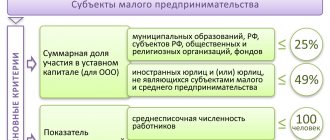

Прежде чем сдавать льготные бланки, проверьте вашу организацию по обоим спискам. Важно определить, признается ли компания СМП по следующим показателям:

- средняя численность сотрудников не должна превышать 100 человек за предшествующий год (как проверить показатель, сказано в приказе Росстата от 30.12.2014 № 739);

- доход от предпринимательской деятельности — не более 800 миллионов рублей в год (остаточная стоимость основных фондов и активов не должна превышать 800 млн рублей);

- доля участия в уставном капитале компании принадлежит госсектору РФ (но не более 25%) либо иностранным организациям (не более 49%).

Требования к формированию бухгалтерской отчетности

Компании при формировании годовой бухгалтерской отчетности нужно исходить из того, что такая отчетность должна давать достоверное представление о ее финансовом положении на отчетную дату, финансовом результате и движении денежных средств за отчетный период, которые необходимы пользователям этой отчетности для принятия экономических решений (ст.13 Федерального закона от 06.12.2011 г. №402-ФЗ «О бухгалтерском учете», далее по тексту — Закон №402-ФЗ).

ПЕРВООЧЕРЕДНЫЕ ЗАДАЧИ К 9 ЯНВАРЯ 2021 Г.

Правила и особенности заполнения бухотчетности

Минфин опубликовал разъяснения к облегченной отчетности в информации № ПЗ-3/2015. Основные принципы составления:

- Включение финансовой информации в отчетные формы допускается без детализации по статьям учета.

- Раскрытие информации в меньшем объеме, в сравнении с полным объемом итоговой документации.

- Организация вправе не раскрывать информацию о прекращающейся деятельности.

- Операции после отчетной даты отражаются по принципу рациональности (если изменения значительны).

Рассмотрим особенности заполнения в разрезе форм упрощенной бухгалтерской отчетности.

Бланк декларации по УСН в 2018-2019 году. Скачать шаблон для заполнения

Упрощенная система налогообложения была принята для упрощения налоговой и бухгалтерской отчетности организаций и предпринимателей, относящихся к малому бизнесу. Этот режим поможет освободится от многих налогов – НДС, на прибыль, на имущество.

Отчитываться в налоговую инспекцию необходимо раз в году, юридическим лицам — после завершения налогового периода до 31 марта, индивидуальным предпринимателям – до 30 апреля. В случае завершения организацией деятельности в налоговую инспекцию направляется уведомление, а отчетность сдается в следующем месяце, не позже 25 числа.

Порядок уплаты налогов в отчетном периоде

ИП уплачивают авансовые платежи и налог по месту своего жительства, а ЮЛ – по месту нахождения (юридическому адресу).

После окончания отчетного периода, в течении 25 календарных дней, необходимо рассчитать и уплатить авансовый платеж.

Для расчета авансовых платежей можно использовать калькулятор в левой колонке сайта. Галочку «Сформировать декларацию для печати» ставить не нужно.

Выплаченные суммы, в соответствии с пунктом 5 статьи 346.21 Налогового кодекса РФ, засчитываются в счет итогового (годового) налога.

Подача декларации после окончания налогового периода

По окончании налогового периода индивидуальными предпринимателями и организациями на УСН подается заполненная налоговая декларация. Для ИП крайним сроком является 30 апреля, для ЮЛ – 31 марта 2021 года.

Для заполнения этого документа можно воспользоваться формой, находящейся в левой части сайта. Необходимо поставить галочку «Сформировать декларацию для печати», заполнить необходимые поля и онлайн-сервис сам рассчитает значения строк и заполнит бланк декларации.

Предоставлять отчетность необходимо в ИФНС по месту учета. За не вовремя сданную документацию назначены штрафы.

При предоставлении налоговой декларации распечатайте два экземпляра – в одном поставят штамп о приеме и отдадут вам, другой останется в ИФНС. Если предоставлять отчетность по почте (заказным письмом с описью) – то сдающему вручат квитанцию с проставленной датой – этот день и считается датой предоставления отчетности.

Бланк декларации для заполнения вручную

Форма бланка утверждена Приказом ФНС России № ММВ-7-3/[email protected] от 26.02.2016. Для сдачи отчетности в 2021 и 2021 году нужно использовать именно его. Выглядит документ следующим образом:

Его вы можете скачать в двух вариантах, файлом XLS или файлом PDF. Заполняются документы на компьютере, или можно распечатать пустой бланк и заполнить ручкой.

. Для заполнения документа необходима программа Microsoft Excel или бесплатная LibreOffice Calc.

. Для заполнения документа нужна программа Adobe Reader, или другая программа, способная работать с интерактивными полями (не все просмотровщики PDF это умеют).

Некоторые бухгалтерские программы изменяют внешний вид документа (вводят двумерный штрих-код, удаляют ограничительные рамки для ввода символов и пр.). Если это сделано в рамках действующего законодательства, то такие документы тоже можно предоставлять в налоговую инспекцию.

Но необходимо четко понимать, что на федеральном уровне утвержден именно представленный выше бланк и отказ в приеме данного бланка является нарушением законодательства.

Для заполнения вручную можно использовать декларацию, выведенную в бесплатном демо-режиме данным онлайн-сервисом. Все значения переносятся в шаблон ручкой или вводятся на компьютере.

Способы предоставления отчетности в ФНС

Законодательством предусматривается подача отчетности тремя способами:

1. Подача декларации лично, при посещении ИФНС. Необходимо предоставить два экземпляра документа, один остается в налоговой инспекции, а второй экземпляр – со штампом о дате подачи – остается у налогоплательщика.

При подаче отчетности лично, можно столкнутся с неправомерными требованиями, поэтому посетителю ИФНС необходимо четко знать:

- электронная отчетность обязательна только если у вас 25 и более наемных рабочих;

- требование предоставить какую-то особую декларацию (с двумерным штрих-кодом, «красную» или какую-то иную, отличную от приведенной в статье) является нарушением законодательства.

2. Предоставление отчетности по почте — это способ предоставления документации через ФГУП «Почта России» или через другую организацию, занимающуюся курьерской деятельностью.

Декларация отправляется ценным письмом с описью вложения. При использовании данного способа предоставлении отчетности у налогоплательщика остается экземпляр описи вложения и квитанция с отметкой сотрудника принявшего отправление.

3. Отправка отчетности через телекоммуникационные каналы связи (ТКС). Для этого налогоплательщик заключает договор с организацией, действующей как спецоператор связи

Автор статьи Буренин Виктор

Автор цикла статей, посвященных оптимизации налогообложения и сдаче налоговой отчетности при УСН, администратор и консультант сайта deklaraciya-usn.ru по указанным проблемам. Предприниматель с 2004 […]

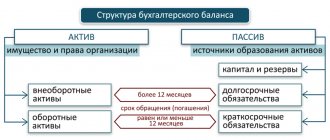

Бухгалтерский баланс учреждения

| Строка | Разъяснения |

| Актив | |

| Материальные внеоборотные активы | Указываем стоимость основных фондов организации и капитальные вложения в основные средства. |

| Нематериальные, финансовые и другие внеоборотные активы | Суммарное значение вложений в нематериальные активы, разработки и проектирование НМА, указываем долгосрочные займы, облигации и векселя. |

| Запасы | Готовая продукция, материальные запасы, незавершенное производство, ГСМ и прочее. |

| Денежные средства и денежные эквиваленты | Средства организации в кассе или на расчетном счете в рублях или иностранной валюте (эквивалент). |

| Финансовые и другие оборотные активы | Дебиторская задолженность в суммарном выражении за финансовый период. |

| Пассив | |

| Капитал и резервы | Размер уставного, добавочного, резервного капиталов и нераспределенная прибыль. Некоммерческие организации включают целевые средства и особо ценное имущество. |

| Долгосрочные заемные средства | Кредитные обязательства, займы и проценты по ним (срок обязательства — более 1 года). |

| Другие долгосрочные обязательства | Кредиторка и резервы на предстоящие расходы сроком более одного года. |

| Краткосрочные заемные средства | Займы, кредиты, рассрочки (срок — менее 1 года). |

| Кредиторские обязательства | Текущая кредиторская задолженность (поставщики, подрядчики, учредители, бюджеты, сотрудники). |

| Другие краткосрочные обязательства | Резервы предстоящих расходов, целевое финансирование (срок — менее года). |

| БАЛАНС | |

Способы представления отчетности в ИФНС

Отчетность в Налоговую может быть передана несколькими вариантами, использование которых определяет предприятие:

- ИФНС Дает возможность провести моментальный контроль форм. Однако, обязательным является наличие продублированных бумажных форм. Такой способ подойдет для маленькой компании, у которой отчетность не сложна и не требуется составления в электронном виде.

- Госуслуги Лишает предприятия обязанности вносить дополнительную плату для передачи информации. Но для использования требует оформления ЭЦП, создания личного кабинете на портале и дублирования всех отчетностей на бумаге. Хороший вариант для предприятий, которые не хотят тратиться и не против опробовать новый способ передачи.

- СБиС Очень оперативное программное обеспечение, дающее доступ ко всем актуальным формам и внутренней проверке данных по формулам. Только необходимо оплачивать услуги оператора, предоставляющего доступ к ресурсу. Выбор компаний, использующих возможности обратной связи с ИФНС и проверку отчетности.

- Сбербанк онлайн Предоставляет доступ к файлам, выгруженным из 1С и обмену информацией. Однако, имеет ограниченный перечень форм и территорий для реализации. Пользоваться также могут лишь клиенты Сбербанка.

Выбор среди различных сервисов зависит лишь от необходимостей и предпочтений предприятия. Важно помнить, что при определении способа предоставления отчетности есть такой параметр, как ограничение по использованию электронной формы для предприятий с численностью более сотни человек. Размер определяется по прошлым годам или при реорганизации.

Исправление ошибок, выявленных в балансе прошлого периода

Порядок действий при исправлении ошибок и корректировки баланса зависит от этапа и момента, на котором было обнаружено несоответствие:

- Если неточность в балансе отчетности выявлена после отчетного года, но до предоставления в ИФНС, то корректировка проводится в конце отчетного года, в декабре. Баланс уже в исправленном и корректном виде представляется в ИФНС в следующем за отчетным годом.

- При обнаружении ошибки после подписания и предоставления в ИФНС, но до утверждения учредителями, формируются исправительные записки декабрем отчетного года. В ИФНС отправляется подкорректированный баланс, представленный собственникам.

- В случае, когда ошибка обнаружена лишь после сдачи и утверждения отчетности собственниками, исправление производится прямо в текущем периоде. А уточнений в балансе за отчетный период уже не предоставляется.

Важно понимать, что при любом внесении изменений учитывается существенность показателей. Если неточность не признается существенной, то ошибки прошлого отчетного года могут быть исправлены уже в следующем. А внесение корректировок в учеты с несущественной ошибкой возможно и без предоставления уточненной отчетности.