Главная / Налоги / Что такое НДС и когда его повышение до 20 процентов? / Книга покупок и продаж

Назад

Опубликовано: 28.12.2017

Время на чтение: 5 мин

0

362

Когда в июле 2021 года вступили в силу новые коды видов операций, применяемые при вводе данных в книги покупок или продаж, а также при заполнении журнала принятых и отправленных счетов-фактур (утверждено Приказом ФНС России от 14.03.2016 N ММВ-7-3/[email protected]), у лиц, работающих в сфере бухгалтерии, появилось множество вопросов относительно их использования. Некоторые коды исчезли, другие же были введены впервые и были несколько непонятны для бухгалтеров. Применение кода 26, в свою очередь, расширилось.

- Код вида операций 26 в книге продаж: изначальное применение

- Обновленный код 26 в книге продаж

- Порядок регистрации записи с КВО 26 в книге продаж Пример использования кода 26

- Важная особенность

Зачем кодировать вид операции?

Чтобы найти полный список кодов видов операций по НДС, нужно изучить:

- приложение к приказу ФНС от 14.03.2016 № ММВ-7-3/[email protected];

- приложение к письму ФНС от 16.01.2018 № СД-4-3/[email protected];

- письмо ФНС от 16.01.2018 № СД-4-3/[email protected]

Коды универсальны и предназначены для использования не только в книге продаж (включая дополнительные листы к ней), но и:

- в книге покупок и доплистах к ней;

- журнале учета полученных и выставленных счетов-фактур.

Кому обязательно заполнять журнал учета счетов-фактур, узнайте из этого материала.

В приказе ММВ-7-3/[email protected] расшифровано 24 кода (от 01 до 32), каждый из которых обозначает конкретную операцию, связанную с исчислением НДС. Отгрузке соответствуют коды 01 или 10 (в зависимости от того, товар реализован за деньги или передан безвозмездно), для корректировки реализации применяется код 18.

В письме СД-4-3/[email protected] указаны коды 33-34 и 41-44, которые предназначены для налоговых агентов, указанных в п. 8 ст. 161 НК РФ (при покупке сырых шкур, металлолома). А в письме № СД-4-3/[email protected] — коды 37-40, рекомендованные к использованию экспортерам, отказавшимся от ставки 0%.

Применение кодов в учетных регистрах и отчетности позволяет представлять информацию о содержании операций в форме, удобной:

- для использования;

- передачи;

- хранения;

- автоматической переработки.

Как в книге продаж указывать код вида товара, если таких кодов по партии несколько, см. здесь.

В последующих разделах подробнее расскажем о наиболее часто используемых кодах в книге продаж в 2021году.

Как правильно указать?

Для того, чтобы указать код операции в счёте фактуре правильно, необходимо руководствоваться приказом ФНС, указанном выше.

Согласно ему, должна использоваться следующая кодировка:

- 01 – отгрузка товаров, выполнение работ или услуг.

- 02 – частичная оплата в счёт предстоящих поставок.

- 03 – операции, выполняемые налоговыми агентами.

- 04 – операции на безвозмездной основе.

- 05 – операции, связанные с подрядом на капитальное строительство.

- 06 – операции, указанные в п. п. 1 – 4 ст. 155 НК РФ.

- 07 – счета-фактуры, выставленные комиссионером или агентом.

- 08 – возврат товаров.

- 09 – возврат товаров физическими лицами.

- 10 – корректировка счёта-фактуры при уменьшении стоимости.

- 11 – ввоз товаров в Россию с территории ЕвразЭС.

- 12 – ввоз с иных территорий.

- 13 – восстановление сумм налогов.

- 14 – возврат авансовых платежей.

- 15 – услуги, оформленные бланками строгой отчётности.

- 16 – выплаты при особых условиях оформления документов.

Всего перечень по состоянию на апрель 2021 года содержит 16 пунктов, в каждом из которых указаны условия, при которых присваивается соответствующий код.

Отдельно нужно упомянуть о коде 26. Он был введен в 2015 году. Он обозначал ситуацию, когда продавец указывал в первичке товар или услуги, оказанные лицам, которые не выплачивали НДС (например, тем, кто пользовался «упрощёнкой»). То есть это означало ситуацию, когда НДС не платился совсем, за исключением случаев, когда продавец выставлял счёт-фактуру, когда должен указываться код 01.

С июля 2021 года код 26 в книге продаж и счетах-фактурах обозначает другое. Согласно Приказу Федеральной налоговой службы № ММВ-7-3/[email protected], теперь он указывается по операциям, которые были осуществлены в течение учётного периода по отношению к лицам, которые сидят на «упрощёнке» или не платят НДС по другим основаниям. Кроме того, этот код отражается в книге продаж, когда от таких лиц поступает предоплата.

В связи с тем, что перечень кодов регулярно изменяется, ответственным лицам (руководителями и главбухам организаций, а также ИП) необходимо постоянно отслеживать текущие нормы, касающиеся кодировки.

Код вида операции в книге покупок и продаж: 26, 21, 01 и 18, 22, 25, 26, 20, 23

Код операции 21 в книге продаж применяется для отражения операций:

- облагаемых по ставке НДС 0%;

- связанных с восстановлением НДС.

Код 21 используется только для записей в книге продаж и предполагает корреспондирующие записи кодов 01, 02, 13, 25 в книге покупок.

Пример

ООО «ТЦ “Лион”» закупает у ПАО «Анаконда» чайную посуду для реализации через свои торговые точки. По условиям договора с поставщиком отгрузка товаров производится только при 5-процентной предоплате.

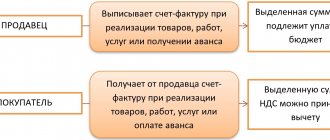

По каждому полученному авансу ПАО «Анаконда» выставляет в адрес ООО «ТЦ “Лион”» счет-фактуру, которую покупатель регистрирует в своей книге покупок с кодом вида операции 02 (п. 12 ст. 171, п. 9 ст. 172 НК РФ).

Код 21 в книге продаж ООО «ТЦ “Лион”» проставляется при поступлении чайной посуды на его склад — в этот момент отражается операция по восстановлению НДС, ранее принятого к вычету по авансовому счету-фактуре.

Как оформить счет-фактуру при получении предоплаты, расскажет статья «Правила выставления счета-фактуры на аванс в 2018 — 2021 годах».

Каждая операция в бухгалтерском учете (приход и расход средств) должна отображаться.

Для более удобного и понятного отображения проводок используются специальные коды, которые разработаны специалистами ФНС.

Основная цель обновления системы кодов заключается в упрощении администрирования налогов и обработки отчетов, которые сдают организации и индивидуальные предприниматели.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа.

(Москва)

(Санкт-Петербург)Это быстро и !

Код вида операции — это специальный шифр, который показывает суть вида проведенной сделки или группы операций юридическим лицом или физическим лицом, которое является индивидуальным предпринимателем. Применение кодов операций в отчетах позволяет:

- автоматически обрабатывать данные в информационных системах органов ФНС. Снижается роль человеческого фактора, так как люди могут ошибиться в расчетах, а компьютер просчитает и просуммирует все данные по кодам. В итоговой книге покупок или книге продаж, кроме разбивок по конкретным операциям, будет отображена общая сумма проводок по каждому из кодов;

- передавать информацию в более удобном и зашифрованном виде;

- хранение информации в программе 1С.

На сегодняшний день действует кодировка, утвержденная нормами приказа по ФНС РФ от 14 марта 2021 года N ММВ-7-3/136, который вступил в действие (набрал юридическую силу) с 1 июля 2016 года.

Их виды

Необходимо более детально рассмотреть сущность кодировок для понимания того, какие операции могут быть зашифрованы.

Под кодом 01 подразумевается:

- операции по покупке или приобретению товаров, услуг, объектов интеллектуальной собственности, кроме операций по некоторым другим кодам;

- оплата средств по корректировочным накладным и счетам-фактурам;

- проводки по возврату сумм налогов, которые подлежат вычету либо компенсации предприятию (п. 8 ст.145, п.3 ст. 170, ст. 171.1 НК РФ);

- проведение операций, которые не облагаются НДС согласно норм действующего законодательства;

- фиксирование возврата средств, уплаченных в качестве аванса за товары и услуги (ст. 171 п.5 и ст. 172 п.6);

- оплата либо предоплата за поставку товаров либо предоставление оговоренных контрактами, лицензионными разрешениями и другими документами, услуг.

По коду 02 фиксируются операции по возврату ранее приобретенного товара. Покупатель товара отображает эту операцию как расход материальных ценностей и возврат денежных средств, которые были оплачены за товар. Продавец фиксирует операцию наоборот.

Использование кода 03 в книге покупок или продаж может означать проведение таких видов операций (согласно норм ст.161 НК РФ):

- коммерческая деятельность предприятий, компаний, физических лиц, которые не зарегистрированы на территории РФ;

- предоставление в аренду федерального либо коммунального имущества с целью пополнения государственного либо местного бюджета;

- продажа конфискованных вещей, кладов либо имущества, найти хозяина которого не представляется возможным.

Коды при импорте — тема видео ниже:

- Код 10 отображает передачу товаров или оказание определенных видов услуг бесплатно. Речь идет про гуманитарную или благотворительную помощь нуждающимся лицам, организациям или государствам.

- Код 13 в своей отчетности обязаны использовать те строительные организации, которые занимаются предоставлением услуг по капитальному ремонту или модернизации объектов недвижимости.

- Код 14 отображает проведение операций, которые регламентируются нормами п. 1 -4 ст. 155 НК РФ (уступки денежных требований по договорам поставок товаров либо по кредитным договорам, передача прав на жилые помещения новым собственникам данных помещений).

- Код 15 используется компаниями для фиксации торговых взаимоотношений с торговыми агентами, которые представляют свои компании на основе агентского договора.

- Если покупатель товара не является плательщиком НДС, то проводка по возврату товарно — материальной ценности, которая по тем или иным причинам не подошла покупателю, регистрируется с использованием специального кода 16.

- Под цифрой 17 скрывается возврат товаров, которые приобретены за деньги (оплата наличными непосредственно перед покупкой).

- Код 18 используется в случае фиксации корректирующего счета-фактуры по таким причинам: изменение стоимости товара после оформления предыдущего счета, который на момент корректировки еще не оплачен либо уже оплачен (проведение доплаты либо выдача дополнительного товара);

- изменение объема закупаемой продукции.

- Если компания приобретает продукцию либо услуги, действия по которым фиксируются в бланках строгой отчетности, то в 1С показывается код 23.

- Коды 24 — 28 не отображают реальных действий по торговле (покупке и продажи товаров).

- В случае необходимости корректировки стоимостей используется код 29.

- Пункты 30 и 31 касаются фиксации продажи товаров, которые являются объектами уплаты НДС согласно норм ст. 151 НК РФ.

- Самый последний код в нынешней кодификации — 32. Он используется для фиксации операций по приему вычета НДС согласно норм п.14 ст.171 НК РФ.

Неиспользуемые

Первое время после введения новых кодов необходимо заполнять в декларациях оба кода. Это связано с тем, чтобы налоговики и бизнесмены не путались по значениям кодов. причина введения новых кодов — обновление декларации по НДС.

В некоторых случаях налогоплательщики забывают поставить код вида операции. Отсутствие кодов в отчетности приведет к ошибкам в отчетности, а также:

- невозможность идентификации конкретной операции налоговиками;

- проблемы с принятием отчетности органами ФНС.

С 14 августа 2014 года бухгалтеры должны будут применять новые формы журнала учета полученных и выставленных счетов фактур, а также книг покупок и продаж. Они были утверждены Постановлением Правительства России от 30 июля 2014 г. № 735 «О внесении изменений в Постановление Правительства Российской Федерации от 26 декабря 2011 г. № 1137«. Разберемся, какие же изменения внесли законодатели в сами формы и в порядок их заполнения.

Журнал учета полученных и выставленных счетов-фактур

БЛАНКИ

Форма журнала учета полученных и выставленных счетов-фактур

Другие бланки

Одно из основных изменений – теперь журналы учета обязаны будут вести и те, кто не является налогоплательщиком НДС в случае выставления или получения счетов-фактур в рамках договоров комиссии, поручения или агентских договоров. А вот указывать в журнале операции, не облагаемые НДС в соответствии с нормами ст.

Сама форма журнала также претерпела изменения.

Прежде всего из первой части журнала, где отражаются выставленные счета-фактуры, убрали сведения о способе их выставления. Напомним, ранее нужно было указывать как был получен счет-фактура: на бумаге или в электронном виде. Также для упрощения объединили сведения о номере и дате выставленных или полученных корректировочных, исправленных и обычных счетов-фактур.

Но законодатели добавили и новые графы. Теперь нужно будет указывать сведения о посреднической деятельности. Они отражаются в графах 10-12 и заполняются только комиссионером или агентом, осуществляющим предпринимательскую деятельность в интересах другого лица на основании соответствующих договоров.

Так, в графе 10 указывается наименование продавца (если сделка осуществляется для комитента-покупателя) или продавца-комитента (если агент реализует его товары). Данные последнего можно взять из графы 8 ч. 2 журнала. В графе 11 проставляется ИНН и КПП продавца-комитента (данные из графы 9 ч. 2 журнала) или продавца.

Что касается самих счетов-фактур, которые необходимо отражать в журнале учета, то их перечень также расширили. Теперь нужно будет указывать и счета-фактуры, выставленные в случаях, когда комиссионер или агент:

- оплачивает полностью или частично предстоящие поставки товара (работ, услуг) и передачу имущественных прав покупателю или комитенту (принципалу);

- возвращает продавцу товары, которые были приобретены для комитента (принципала) и приняты последним на учет;

- возвращает комитенту (принципалу) товары, которые были приобретены для покупателя и приняты последним на учет.

Аналогичные изменения произошли и со второй частью журнала («Полученные счета-фактуры»): убрали информацию о способе выставления счета-фактуры, объединили сведения о номерах и датах выставления обычных, корректировочных и исправленных счетов-фактур и добавили графы с данными о посреднической деятельности, которые обязательны для заполнения комиссионерами или агентами.

- 1 – приобретение от своего имени для комитента товаров (работ, услуг), имущественных прав;

- 2 – реализация от своего имени товаров (работ, услуг), имущественных прав покупателю;

- 3 – возврат продавцу налогоплательщиком-покупателем (комитентом, принципалом) принятых им на учет товаров в случае приобретения товаров комиссионером (агентом) от своего имени для комитента (принципала);

- 4 – возврат продавцу (комитенту, принципалу) налогоплательщиком-покупателем принятых им на учет товаров в случае реализации комиссионером (агентом) от своего имени товаров покупателю.

Код вида операции в книге покупок 2021

Из 24 кодов, введенных Приказом ФНС № ММВ-7-3/[email protected] от 14.03.2016г. в книгу покупок вносятся далеко не все. При ее заполнении во 2-й графе соответствующим кодом шифруется каждый счет-фактура.

Объединение нескольких операций в одном документе требует указания в книге покупок соответствующего количества кодов. С учетом последних поправок на 2021 год предусмотрены следующие коды для книги покупок.

| Код | Название вида операции |

| 01 | Этим кодом в книге покупок обозначаются все операции по покупке ТМЦ, имущественных прав, оплате услуг или работ. Его применяют при прямых и посреднических сделках и корректировке их итоговых сумм. Все операции по пп. 2-3 п. 1 ст. 146, 162; п. 3, 4, 5.1 ст. 154, пп. П.3 ст. 170 НК РФ |

| 02 | Код 02 предназначен для оформления поступившей предоплаты в счет будущих отгрузок. Сюда относятся операции по агентским и комиссионным договорам, услуги транспортной экспедиции. |

| 16 | Назначение кода – оформление возврата товаров от покупателей-неплательщиков НДС. Имеются ввиду только юридические лица. Он вносится в книгу покупок в случае расторжения сделки и возврата предоплаты покупателю с оформлением соответствующего возвратного счета-фактуры. |

| 17 | Аналогичен 16-му коду с разницей в статусе покупателя – только для физлиц. Используется для оформления возвратов покупателям-физлицам. |

| 18 | 18-м кодом сопровождаются операции, оформленные корректировочным счетом-фактурой. При изменении ранее указанной отгрузочной стоимости этот код позволяет правильно сделать расчет по НДС. Корректировка стоимости обусловлена изменением количества товара или его цены. |

| 19 | В книге покупок 19-м кодом оформляются ввезенные из стран ЕАЭС товары. |

| 20 | Двадцатым кодом фиксируются сделки по ввозу в РФ товаров из стран, не входящих в ЕАЭС. |

| 22 | Им оформляется возврат аванса, по которому уже начислен к уплате НДС. Основанием служит изменений условий сотрудничества или полное его расторжение. Применяется также для регистрации отгрузки по ранее перечисленному и отраженному в учете авансу. |

| 24 | Для счет-фактур, соответствующих требованиям п.9 ст. 165 и п. 10 ст. 171 НК РФ. Назначение – отражение вычета по НДС по 0-й ставке. |

| 25 | Для восстановления налога по 0-й ставке и сделок, соответствующих п.7 ст. 172 НК РФ – для товаров и услуг с циклом производства свыше полугода. |

Похожие статьи

- Код вида операции в книге продаж 2018

- Код операции в декларации по НДС

- Код вида операции в книге продаж 2018

- Код вида операции в книге покупок 2021 года

- Код вида операций 2018

Похожие статьи

- Код вида операций 2018

- Код операции в декларации по НДС

- Код вида операции в книге продаж 2018

- Код вида операции в книге продаж 2018

- Код вида операции в книге покупок 2021 года

Декларация по НДС: код вида операции

Предлагаем вашему вниманию статью Надежды Турусовой, начальник отдела камеральных проверок УФНС России по Свердловской области, опубликованную в журнале «Я бухгалтер».

По коду вида операции ФНС идентифицирует конкретную хозяйственную операцию, сопоставляет данные контрагентов и устанавливает правомерность предъявленного вычета.

Если код указан неверно, при сдаче декларации могут появиться сложности, а при сверке данных покупателей и продавцов в информационной системе ФНС России — ошибки и расхождения.

Порядок применения кодов видов операций (КВО) по НДС регулируется приказом ФНС от 14.02.2012 № ММВ-7-3/[email protected]

Также в 2015 году введены дополнительные коды (см. письмо Минфина и ФНС России от 22.01.2015 № ГД-4-3/[email protected]).

В приложениях к документам дается таблица по видам операций и кодам, которые им соответствуют.

Однако на практике многие ситуации сложно классифицировать или можно отнести сразу к двум видам операций. Например, ни из приказа ФНС России, ни из письма не понятно, что для операций по экспорту нужно использовать код 01.

Выяснить это можно только после консультации с ФНС. Другой случай — компания восстановила суммы налога по операциям приобретения товаров на основе договора комиссии.

Какой код применить: 04 — как для операций с посредниками или 21 — как для восстановления НДС?

Еще сложнее разобраться, какие поля в книге покупок и книге продаж и как именно должны быть заполнены при выборе того или иного КВО.

Например, если вы применяете код 26, можно не указывать ИНН/КПП организации-продавца.

Расскажем, как применять КВО и регистрировать счета-фактуры по тем хозяйственным операциям, которые вызывают у бухгалтеров больше всего вопросов.

06: Операции, совершаемые налоговыми агентами, перечисленные в ст. 161 НК РФ.

Применимость — книга покупок и книга продаж.

- Налогоплательщик выступает налоговым агентом по уплате НДС за иностранных лиц (п. 2 ст. 161 НК РФ) при аренде госимущества (п. 3 ст. 161 НК РФ), при реализации конфискованного имущества и т п. (п. 4 ст. 161 НК РФ), а также при осуществлении деятельности в интересах иностранной организации с участием в расчетах (п. 5 ст. 161 НК РФ). В момент исчисления налога (по операциям, предусмотренным п. 2, 3 ст. 161 НК РФ) либо получения оплаты (п. 4, 5 ст. 161 НК РФ) счет-фактура выписывается и заносится в книгу продаж c данным кодом.

- Для получения вычета данный счет-фактура регистрируется в книге покупок с тем же кодом только по операциям, предусмотренным п. 2, 3 ст. 161 НК РФ.

- В поле «ИНН/КПП покупателя» в книге продаж нужно указать реквизиты своей организации.

- В поле «ИНН/КПП продавца» в книге покупок нужно указать прочерки по операциям, предусмотренным п. 2 ст. 161 НК РФ; реквизиты реальной компании-продавца, за которую налоговый агент, предусмотренный п. 3 ст. 161 НК РФ, исполняет обязанность по уплате налога.

19: Ввоз товаров в Россию и на иные территории под ее юрисдикцией с территории Евразийского экономического союза.

Применимость — книга покупок.

Код используется при ввозе товаров из стран ЕАЭС после уплаты НДС в порядке, предусмотренном разделом 3 Приложения № 18 к Договору о Евразийском экономическом союзе от 29.05.2014 (Договор ЕАЭС).

В поле «Номер счета-фактуры» необходимо указать регистрационный номер заявления о ввозе товаров и уплате косвенных налогов из раздела 2 заявления (см. Приложение 1 к Протоколу от 11.12.

2009 «Об обмене информацией в электронном виде между налоговыми органами государств — членов ЕАЭС об уплаченных суммах косвенных налогов» в ред. от 31.12.2014).

Номер отражается в формате ННННДДММГГГГХХХХ (16 символов), где

- НННН (1–4 символы) — код налогового органа, который присвоил регистрационный номер;

- ДДММГГГГ (5–12 символы) — дата регистрации заявления;

- XXXX (13–16 символы) — порядковый номер записи о регистрации в течение дня.

20: Ввоз товаров в Россию и на иные территории под ее юрисдикцией (таможенные процедуры выпуска для внутреннего потребления, переработки для внутреннего потребления, временного ввоза и переработки вне таможенной территории), кроме ввоза из стран Евразийского экономического союза (Договор ЕАЭС от 29.05.2014).

В поле «Номер счета-фактуры» необходимо указать реквизиты декларации на товары из графы 7 основного листа декларации на товары (ДТ). Они отражаются в формате XXXXXXXX/YYYYYY/ZZZZZZZ (8 символов, 6 цифр, 7 символов), где

- XXXXXXXX (1–8 символы) — код таможенного органа, установленный ФТС России;

- YYYYYY (9–14 символы) — дата подачи декларации (день, месяц, 2 последние цифры года);

- ZZZZZZZ (15–21 символы) — порядковый номер декларации.

23: Приобретение услуг, оформленных бланками строгой отчетности, в случаях, предусмотренных п. 7 ст. 171 НК РФ.

В поле «ИНН/КПП продавца» необходимо указать реквизиты реального продавца.

Код применяется к операциям, которые перечислены в п. 7 ст.

171 НК РФ, а именно: расходы по проезду к месту служебной командировки и обратно, включая расходы на пользование в поездах постельными принадлежностями, расходы на наем жилого помещения, а также представительские расходы.

Операции по бланкам строгой отчетности крайне важно регистрировать с кодом 23. Он предусматривает, что для такой операции будут указаны реквизиты не счета-фактуры, а соответствующего чека.

26: Составление первичных учетных документов при реализации товаров (работ, услуг), имущественных прав лицам, которые не являются плательщиками НДС, а также налогоплательщикам, освобожденным от обязанностей по исчислению и уплате налога.

Применимость — книга продаж.

Код используется при продажах физическим лицам, организациям и ИП, которые применяют специальные налоговые режимы и освобождены от исполнения обязанностей налогоплательщика НДС в соответствии со ст. 145, 145.1 НК РФ.

Поле «ИНН/КПП покупателя» не заполняется.

Особенность регистрации операции с такими лицами состоит в том, чтобы использовать код, который предусмотрен для таких ситуаций, — 26.

В том и другом случае на этапе форматно-логического контроля появится ошибка.

Что меняется в кодах видов операций по НДС с 1 июля 2021 года

Документ

Приказ ФНС России от 14.03.2016 № ММВ-7-3/[email protected]

Комментарий

25 апреля 2021 года на официальном сайте правовой информации опубликован приказ ФНС России от 14.03.2016 № ММВ-7-3/[email protected] «Об утверждении перечня кодов видов операций, указываемых в книге покупок, применяемом при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, книге продаж, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, а также кодов видов операций по налогу на добавленную стоимость, необходимых для ведения журнала учета полученных и выставленных счетов-фактур» (зарегистрирован в Минюсте России 20.04.2016 № 41876) (далее – Приказ № 136).

Новый приказ вступает в силу с 1 июля 2021 года. С этой даты не применяется приказ ФНС России от 14.02.2012 № ММВ-7-3/[email protected] «Об утверждении кодов видов операций по налогу на добавленную стоимость, необходимых для ведения журнала учета полученных и выставленных счетов-фактур» (зарегистрировано в Минюсте РФ 21.03.2012 № 23546) (далее – Приказ № 83), с учетом дополнений, внесенных письмом ФНС России от 22.01.2015 № ГД-4-3/[email protected] «О порядке применения кодов видов операций по НДС» (далее – Письмо № 794).

В основу новых кодов видов операций, утв. Приказом № 136, положены ранее применявшиеся коды, в отношении которых выполнена перегруппировка и внесены уточнения в описания. Кроме того, утверждены новые коды в связи с поправками, внесенными в НК РФ в части налогообложения операций на территории Особой экономической зоны в Калининградской области.

| Коды | Новые коды (утверждены приказом ФНС России от 14 марта 2021 г. № ММВ-7-3/136) | Прежние коды (утверждены приказом ФНС России от 14 февраля 2012 г. № ММВ-7-3/83) |

| 01 | Код 01 по-прежнему применяют при отгрузке (передаче) или приобретении товаров (работ, услуг, имущественных прав). Но перечень ситуаций, когда его надо использовать, расширился. В него включены следующие ситуации:

Код 01 не используют при операциях, для которых предусмотрены коды 06; 10; 13; 14; 15; 16; 27 | Код 01 и раньше применяли при отгрузке (передаче) или приобретении товаров, работ, услуг, имущественных прав. Однако код 01 не использовали в следующих ситуациях:

Код 01 не использовали при операциях, для которых предусмотрены коды 03, 04, 06, 10, 11, 13 |

Код 01 по-прежнему используют:

| ||

| 02 | Код 02 по-прежнему применяют при оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (выполнения работ, оказания услуг, включая посреднические услуги), передачи имущественных прав. Теперь код 02 используют в том числе, если получен или перечислен аванс:

| Код 02 и раньше применяли при оплате, частичной оплате (полученной, переданной) в счет предстоящих поставок товаров (работ, услуг, включая посреднические услуги), передачи имущественных прав. Раньше код 02 не использовали, если получен или перечислен аванс:

|

| Код 02 по-прежнему не используют в ситуациях, для которых предусмотрены коды 28 и 06 | ||

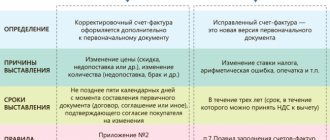

| 03 | Код 03 исключен из перечня | Раньше код 03 применяли как продавцы, так и покупатели при возврате товаров. Исключения – получение продавцом товаров, возвращенных покупателем – неплательщиком НДС (код 16) и физическим лицом, оплатившим покупку наличными (код 17) |

| 04 | Код 04 исключен из перечня | Раньше код 04 применяли как заказчики, так и посредники при договорах комиссии и агентских договорах, если посредник действовал от своего имени. Исключения – посреднические услуги (код 01) и операции налоговых агентов по НДС, перечисленные в статье 161 НК РФ (код 06) |

| 05 | Код 05 исключен из перечня | Раньше код 05 применяли посредники при получении (перечислении) авансов по договорам комиссии и агентским договорам, в которых посредники выступают от своего имени. Исключения – посреднические услуги (код 02) и операции налоговых агентов, перечисленные в статье 161 НК РФ (код 06) |

| 06 | Код 06 по-прежнему применяют налоговые агенты по НДС (ст. 161 НК РФ). Уточнено, что код 06 действует и в случае, когда налоговый агент заключил посреднический договор с налогоплательщиком. Кроме того, теперь есть два исключения. Код 06 не применяют при реализации имущества:

| Раньше код 06 налоговые агенты применяли во всех ситуациях, которые перечислены в статье 161 НК РФ. В том числе при реализации имущества:

|

| 07 | Код 07 исключен из перечня | Раньше код 07 применяли плательщики НДС при передаче для собственных нужд товаров, работ, услуг, расходы на которые не учитываются при налогообложении прибыли (подп. 2 п. 1 ст. 146 НК РФ) |

| 08 | Код 08 исключен из перечня | Раньше код 08 применяли плательщики НДС при выполнении строительно-монтажных работ для собственного потребления (подп. 3 п. 1 ст. 146 НК РФ) |

| 09 | Код 09 исключен из перечня | Раньше код 09 использовали при получении сумм, связанных с оплатой реализованных товаров (работ, услуг) (ст. 162 НК РФ). В частности, при поступлении:

|

| 10 | Код 10 по-прежнему применяют те, кто безвозмездно передает (отгружает) товары (работы, услуги, имущественные права) | |

| 11 | Код 11 исключен из перечня | Раньше код 11 применяли:

|

| 12 | Код 12 исключен из перечня | Раньше код 12 использовали при получении (передаче) аванса в счет:

|

| 13 | Код 13 используют подрядчики, застройщики, заказчики-застройщики, технические заказчики, которые:

Этот код также используют инвесторы, которые приобретают такие работы | Код 13 и раньше использовали подрядчики (застройщики, технические заказчики) капитального строительства, модернизации (реконструкции) недвижимости. В том числе при регистрации счетов-фактур, полученных от подрядчиков (письмо ФНС России от 20 июля 2015 г. № ЕД-4-3/12764) |

| 14 | Код 14 применяют при передаче имущественных прав, которые указаны в пунктах 1–4 статьи 155 НК РФ. В частности, при:

| Раньше в этих случаях применяли код 11 |

| 15 | Это новый код. Код 15 применяют комиссионеры и агенты, когда составляют или получают счета-фактуры, в которых отражены:

| Раньше кода 15 не было. В этих ситуациях использовали код 04 или код 05 |

| 16 | Код 16 по-прежнему применяют продавцы, когда покупатели – неплательщики НДС возвращают им ранее приобретенные у них товары | |

| 17 | Код 17 применяют продавцы, когда:

| Раньше код 17 был предусмотрен только для ситуации, когда товар возвращает покупатель – физлицо, который заплатил наличными |

| 18 | Код 18 по-прежнему применяют продавцы и покупатели, когда уменьшают стоимость (количество, объем) реализованных товаров (работ, услуг, имущественных прав). Основание – корректировочный счет-фактура | |

| 19 | Код 19 по-прежнему применяют при ввозе товаров в Россию из государств Евразийского экономического союза (ЕАЭС). К этим странам относятся Беларусь, Казахстан, Армения и Киргизия | |

| 20 | Код 20 по-прежнему применяют при ввозе товаров в Россию из-за рубежа (кроме стран ЕАЭС) в таможенных процедурах:

| |

| 21 | Код 21 по-прежнему применяют, когда восстанавливают НДС в случаях, которые перечислены в пункте 8 статьи 145, в пункте 3 статьи 170, в статье 171.1 НК РФ. Этот код также используют при операциях, которые облагаются НДС по ставке 0 процентов | |

| 22 | Код 22 по-прежнему применяют, когда продавец:

| |

| 23 | Код 23 по-прежнему применяют, если покупатель принимает к вычету НДС по командировочным расходам, подтвержденным бланками строгой отчетности. Например, авиа- и железнодорожными билетами (в т. ч. электронными) или счетами гостиниц (п. 7 ст. 171 НК РФ) | |

| 24 | Код 24 по-прежнему применяют при вычете входного НДС по товарам (работам, услугам), которые использованы для неподтвержденной экспортной операции (абз. 2 п. 9 ст. 165 и п. 10 ст. 171 НК РФ) | |

| 25 | Код 25 по-прежнему применяют при регистрации счетов-фактур, по которым предъявленный НДС был принят к вычету, а затем восстановлен из-за того, что организация использовала приобретенные товары (работы, услуги, имущественные права) в операциях, облагаемых НДС по ставке 0 процентов | |

| 26 | Код 26 по-прежнему используют, если составлен счет-фактура и первичные документы для покупателей – неплательщиков НДС или для покупателей, которые применяют освобождение от НДС по статье 145 НК РФ. Установлено, что код 26 применяется в том числе, если покупатели:

| Код 26 и раньше использовали, если составлен счет-фактура и первичные документы для покупателей – неплательщиков НДС или для покупателей, которые применяют освобождение от НДС по статье 145 НК РФ. Были разъяснения о том, что код 26 применяется при регистрации счетов-фактур, на основании которых НДС был принят к вычету, а затем восстановлен в связи с использованием приобретений в операциях, облагаемых НДС по нулевой ставке (п. 23.2 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137,письмо ФНС России от 26 июня 2015 г. № ГД-4-3/11145) |

| 27 | Код 27 по-прежнему применяют посредники и заказчики, регистрируя сводные счета-фактуры в случаях, перечисленных в пункте 3.1 статьи 169 НК РФ. Например, при реализации товаров (работ, услуг, имущественных прав) по договорам комиссии и агентским договорам от имени посредников | |

| 28 | Код 28 по-прежнему применяют посредники и заказчики, регистрируя сводные счета-фактуры на авансы в случаях из пункта 3.1 статьи 169 НК РФ. Например, по договорам комиссии и агентским договорам от имени посредников | |

| 29 | Код 29 – новый код. Его применяют в сделках между взаимозависимыми лицами – при корректировке реализации товаров (работ, услуг, имущественных прав), предприятия как имущественного комплекса (п. 6 ст. 105.3 НК РФ) | Кода 29 раньше не было. Разъяснений о том, какой код применять при корректировках по сделкам между взаимозависимыми лицами, не было |

| 30 | Код 30 – новый код. Его применяют при отгрузке товаров, с которых на таможне начислили НДС по абзацу 1 подпункта 1.1 пункта 1 статьи 151 НК РФ (в свободной таможенной зоне на территории ОЭЗ в Калининградской области) | Кода 30 раньше не было |

| 31 | Код 31 – новый код. Его применяют при отгрузке товаров, с которых на таможне начислили НДС по абзацу 2 подпункта 1.1 пункта 1 статьи 151 НК РФ (в свободной таможенной зоне на территории ОЭЗ в Калининградской области) | Кода 31 раньше не было |

| 32 | Код 32 – новый код. Его применяют при отгрузке товаров, с которых на таможне начислили НДС по пункту 14 статьи 171 НК РФ (в свободной таможенной зоне на территории ОЭЗ в Калининградской области) | Кода 32 раньше не было |

| 99 | Кода 99 теперь нет. При покупке товаров (работ, услуг) у продавцов, которые зарегистрированы в Крыму или Севастополе, по общему правилу применяется код 01 | Раньше покупатели применяли код 99, когда регистрировали в книге покупок налоговые накладные, полученные от продавцов из Крыма или Севастополя (письмо ФНС России от 7 апреля 2015 г. № ГД-4-3/5757) |

Нюансы применения кода 26 в 2019 году

В книге продаж фиксируют номер и дату составления СФ или иной формы, свидетельствующей о факте реализации, цену с НДС и без него, а также собственно величину НДС. При этом графа «ИНН/КПП покупателя» остается незаполненной. Встречная запись о СФ в книге покупок (возврат товара, аванса) может быть зашифрована кодами 16, 17 или 22.

В отличие от зашифрованных кодом 26 операций при фиксации иных продаж заполнение строки «ИНН/КПП» является обязательным, поскольку такая оплошность обязательно выявится при форматно-логическом контроле.

Компания, торгующая оптом и в розницу, в ноябре 2021 г. реализовала физлицам товар с учетом НДС на сумму 7 000 000 руб., в том числе за наличный расчет – на 3 000 000 руб., по банковским картам – на 4 000 000 руб.

Фирма имеет право не оформлять СФ по каждой продаже за наличные (п. 7 ст. 168 НК). В книге продаж операции на сумму 3 000 000 руб. отразятся под шифром 26 на основании данных ККТ – в графе 7 будет указана категория покупателей «физлица», а в колонке 8 «ИНН/КПП» бухгалтер сделает прочерки.

По категории покупателей, использующих платежные карты, в конце отчетного периода продавцу придется составить обобщающий СФ, поскольку перевод с карты считается безналичной формой оплаты (ст. 3 закона от 27.06.2011 № 161-ФЗ; п. 3 ст. 168 НК). В этом случае операции общей суммой 4 000 000 руб. также кодируются шифром 26, но уже на основании оформленного в одном экземпляре сводного СФ.

Записать код 26 в книге продаж потребуется в том случае, если фирма реализовывала в течение отчетного периода работы и (или) услуги:

- лицам, не являющимся плательщиками НДС (например, физлицам);

- фирмам и ИП, имеющим освобождение от НДС.

Код 26 применяется и в тех случаях, когда от указанных выше лиц получена предоплата в счет последующих отгрузок (выполнения работ, оказания услуг).

Записи в книге продаж по коду 26 производятся на основании сводных документов (счетов-фактур, контрольной ленты ККТ (Z-отчета), БСО).

Введение для большинства налогоплательщиков обязательного применения онлайн-касс вносит определенные коррективы в процесс заполнения книги продаж.

Если налогоплательщик осуществляет реализацию товаров за наличный расчет с применением современных кассовых аппаратов (онлайн-касс), основанием для записи операций в строке с кодом 26 в книге продаж в 2021 году уже не может выступать Z-отчет (итоговый отчет по кассам, оснащенным ЭКЛЗ). Это связано с тем, что ЭКЛЗ в онлайн-кассе отсутствует (заменен более совершенным модулем памяти — фискальным накопителем).

Что в онлайн-кассах заменяет Z-отчет, см. в статье «Нужен ли z-отчет при использовании онлайн-кассы?».

Пример

ООО «ТЦ “Лион”» торгует оптом и в розницу. В апреле 2019 года оно реализовало чайную посуду своим покупателям — физическим лицам.

Так как фирма торгует в розницу за наличный расчет, она вправе не оформлять счета-фактуры по каждой реализации (п. 7 ст. 168 НК РФ).

Запись в книге продаж по коду 26 ООО «ТЦ» производится на основании контрольной ленты ККТ. При этом в графе 7 «Наименование покупателя» отражается обобщенная группа покупателей — физические лица, а в графе 8 «ИНН/КПП покупателя» проставляется прочерк.

Если покупатели-физлица расплачиваются банковскими картами, продавцу (ООО «ТЦ “Лион”») необходимо оформлять счет-фактуру, так как такая форма оплаты признается безналичной (п. 3 ст. 168 НК РФ).

В этой ситуации запись в книге продаж тоже будет производиться по коду 26, но основанием для нее является сводный счет-фактура — его можно оформить в одном экземпляре по итогам налогового периода (письмо Минфина России от 01.04.2014 № 03-07-09/14382).

Корректировка реализации (код 18)

Основанием для отражения в книге продаж записи с кодом вида операции 18 является корректировочный счет-фактура, выставляемый продавцом покупателю при уменьшении стоимости отгруженных товаров (работ, услуг).

Стоимость реализации может снизиться, к примеру, если уменьшились:

- цена (тариф) товара;

- количество (объем) поставки.

Все случаи и условия выставления корректировочного счета-фактуры — в нашем материале «Что такое корректировочный счет-фактура и когда он нужен?».

Пример

ПАО «Анаконда» выставило в июне 2021 года своему покупателю ООО «ТЦ “Лион”» корректировочный счет-фактуру (КСФ) по отгрузке прошлого месяца. Уменьшение стоимости продаж по нему составило 289 000 руб. (в том числе НДС 44 084,75 руб.).

Оба контрагента по этой операции будут применять код вида операции 18 в следующем порядке:

- ООО «ТЦ “Лион”» (покупатель) зарегистрирует полученный КСФ в книге продаж на сумму 289 000 руб. (в том числе НДС 44 084,75 руб.);

- ПАО «Анаконда» (продавец) отразит свой экземпляр КСФ в книге покупок на эту же сумму.

Что означает код 03?

Код 03 с 2021 года отменен — в приказе ММВ-7-3/[email protected] такой код вида операции отсутствует. До 01.07.2016 года этот код использовали для отражения:

- возврата покупателем товаров продавцу;

- получения продавцом возвращенных покупателем товаров.

О нюансах оформления документов и учета НДС в ситуации возврата товаров см. в материале «Какой порядок учета НДС при возврате товара поставщику?».

Вместо исключенного кода 03 в настоящее время используются 3 других кода:

- 01 — товар вернул плательщик НДС;

- 16 — товар возвращен фирмой или ИП, не уплачивающими НДС;

- 17 — товар вернулся от физлица.

Если в книге продаж указать недействующий код 03, это будет считаться ошибкой. Кроме того, могут возникнуть сложности и у налоговиков, и у налогоплательщика (об этом далее).

Какие последствия могут наступить, если код вида операции отсутствует в книге продаж?

Декларация по НДС предоставляется налоговикам только в электронном виде, а информация из книги продаж включается в нее отдельным разделом. Поэтому ошибка в книге продаж автоматически означает ошибку в отчетности по НДС.

Отсутствие кодов или неверное их указание в графе «Код вида операции» книги продаж:

- налоговикам — не позволит идентифицировать конкретную хозяйственную операцию, сопоставить с данными контрагентов и обосновать правомерность вычета;

- налогоплательщику — создаст проблемы со сдачей декларации по НДС (отчет без кодов может не пропустить программа спецоператора, через которого электронная декларация поступает в налоговый орган) и станет причиной отказа в вычете по налогу на добавленную стоимость.

Ошибочные коды могут привести к расхождению с данными контрагентов и потребуют дополнительных пояснений по запросам контролеров.

Для корректного указания кодов в книге продаж необходимо не только правильно классифицировать операцию и проконтролировать верное заполнение графы 2 в книге продаж, но и регулярно отслеживать изменения законодательства по этому вопросу.

Порядок регистрации записи с КВО 26 в книге продаж

Книга покупок и продаж заполняется компаниями и ИП, которые являются плательщиками на ОСН на основе оформленных СФ. Эти документы отражают практически все данные, которые требуются по ведению учетных форм по налогу и отражаются в декларации по НДС.

В книге покупок значение вида операций пишется в графе 2. Такое правило действует и для учета реализации. Перечень утвержден приказом Федеральной Налоговой Службы. Всего действует 24 числа, но они не нумеруются в сплошном порядке. Последним в списке обозначено «32». Каждое из значений отображает отдельную ситуацию, которая имеет связь с исчислением платежа. Некоторые цифры можно применять для книги покупок и продаж.

Показатель 26 в учете реализации применяется для обозначения оформления сводного СФ, который содержит данные по реализации товаров, работ и услуг для лиц, которые не являются плательщиками сбора. Это же число используется при получении от этих лиц предварительной оплаты.

Важно правильно отображать цифры вида операций в учетных формах по НДС. Это связано с тем, что ИФНС проводит анализ представленных плательщиками данных, в том числе, по числам. Чтобы снизить количество ошибок ФНС выпустила разъяснения относительно существующих КВО