Кто, когда и на каком основании может воспользоваться таким правом

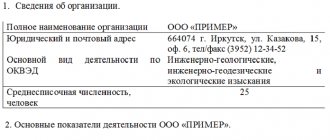

Как уже говорилось, приобрести вычет получится только организациям, которые зарегистрированы как ИП и осуществляют свою деятельность на ПСН либо ЕНВД.

Изначальные расходы на закупку образца онлайн-аппарата сегодня получится снизить примерно на восемнадцать тысяч рублей (об этом говорится в ст. 346.32 п. 2.2 НК РФ). С целью оформления вычета представителю бизнеса надлежит уведомить об установке оборудования и поставить его на учет в регламентированный промежуток времени:

- При работе на ЕНВД:

- до 1 июля 2021 г. (при отсутствии сотрудников);

- бизнесменам со штатом сотрудников, ведущим свою деятельность согласно ст. 346.32 п. 2 п. 6-9, при условии, что кассы поставлены на учет, до 1 июля 2021 г.

В данной ситуации за налоговый период считается один квартал. В форме отразятся издержки на закупку ККТ, осуществленные в это время. Налоговый вычет будет рассчитан после написания и подачи заявления пояснительной записки к нему.

- Работающие на основании ПСН. Что касается ИП, действующих по патенту, то тут принцип вычета кардинально не отличается от установленного для ЕНВД, за исключением некоторых моментов:

- при наличии работников – до 1 июля 2021 года;

- уменьшение суммы пошлинных выплат, в случае отсутствия сотрудников, производится за отчетные периоды, которые берут начало в 2018-2019 гг., вплоть до окончания фиксации онлайн-касс;

- убавление пошлины при наличии у ИП сотрудников осуществляется за отчетный период, начавшийся в 2021 году и завершающийся по окончании фиксации ККТ.

При ПНС налоговый промежуток составляет от 1 месяца до года.

Необходимо предъявить заявление или извещение уполномоченным органам РФ, при потребности представить сопроводительные документы (к таковым относится пояснительная записка).

Пошаговая инструкция по оформлению пояснительной записки к налоговой декларации

При подаче заявления (декларации) в налоговую инспекцию в обязательном порядке оформляется пояснительная записка (ПЗ), включающая в себе ряд нижеприведенных атрибутов. Относительно каждой отдельной единицы ККТ применяется вычет:

- Название образца.

- Заводской номер данной единицы.

- Регистрационный номер этой единицы, приписанный уполномоченным органом.

- Дата постановки на учет образца в налоговой структуре.

- Сумма издержек на покупку одного образца ККТ, которая уменьшает ЕНВД (необходимо помнить, что сумма на 1 образец не может превышать 18 000 руб. согласно п. 2.2 ст. 346.32 НК РФ).

- Итоговая цифра, покрывающая издержки на приобретение кассового аппарата (или нескольких), которую понадобится внести в казну за отчетный период.

Учитывайте, что цифру, отображающую закупку онлайн-кассы, следует прописывать в строке 040 раздела № 3 декларации. Нигде больше она не пишется – достаточно указать ее один раз. Необходимо также отметить, что количество единиц ККТ не регламентируется по закону. В случае приобретения нескольких экземпляров, предприниматель получит компенсацию за каждую отдельную единицу техники.

Что касается налогового периода, то в ПЗ отображение кварталов выполняется так:

- код 21 – 1-й;

- код 22 – 2-й;

- код 23 – 3-й;

- код 24 – 4-й.

Это интересно: Как правильно оформить письменную претензию — образец

Нормативное регулирование

Условия применения вычета по ККТ

С 01.01.2018 у индивидуальных предпринимателей появилась возможность уменьшить вмененный налог на затраты по приобретению ККТ — в размере 18 000 руб. на каждую онлайн-кассу (п. 2.2 ст. 346.32 НК РФ). Организации воспользоваться вычетом не могут.

Но и предпринимателям не всем доступен вычет — необходимо соблюдать условия:

- Касса, по которой применяется вычет, должна использоваться в деятельности, облагаемой ЕНВД.

- Касса должна стоять в реестре ККТ.

- Касса должна быть зарегистрированав ИФНС до срока начала применения ККТ, установленного законодательством для вида деятельности ИП.

Затраты, включаемые в вычет

Затраты на приобретение ККТ, которые уменьшают налог на вмененный доход, включают в себя (абз. 3 п. 2.2 ст. 346.32 НК РФ):

- затраты на приобретение самого кассового аппарата, фискального накопителя, программного обеспечения;

- затраты на выполнение работ по настройке ККТ и прочих услуг по приведению ККТ в соответствие с требованиями Федерального закона от 22.05.2003 N 54-ФЗ.

Как получить вычет

Для того чтобы заявить вычет, необходимо подать декларацию по ЕНВД, в которой сумму вычета нужно учесть при расчете налога. Однако действующая форма декларации (утв. Приказом ФНС РФ от 04.07.2014 N ММВ–7-3/) не предусматривает строки для вычета по ККТ.

Смотрите так же: Образец заявления на стандартный налоговый вычет на детей 2019

До внесения поправок в декларацию ФНС РФ рекомендует:

- Указывать сумму ЕНВД в стр. 040 «Сумма единого налога на вмененный доход, подлежащая уплате за налоговый период» Раздела 3 с учетом вычета на ККТ. При этом сумма в ней не должна быть отрицательной.

- Вместе с декларацией подавать пояснительную записку, где должны быть отражены реквизиты по каждой кассе, на которую применен вычет: модель ККТ,

- заводской номер,

- регистрационный номер, присвоенный налоговым органом,

- дата регистрации в ИФНС,

- сумма расходов на ККТ, но не более 18 000 руб.

- сумма уменьшения налога за налоговый период.

Форму пояснительной записки налоговая служба рекомендовала в Письме от 20.02.2018 N СД-4-3/

Если сумма рассчитанного налога за квартал оказалась ниже, чем расходы на ККТ, то остаток вычета переносится на следующие кварталы, но в пределах периода, установленного для данного предпринимателя абзацами 4 и 5 п. 2.2. ст. 346.32 НК РФ (Письмо ФНС РФ от 19.04.2018 N СД-4-3/).

Новая форма декларации по вмененке

Декларацию по ЕНВД нужно подавать ежеквартально

. Срок сдачи – не позднее 20-го числа следующего за кварталом месяца.

Налоговой службой письмом от 25.07.2018 года № СД-4-3/[email protected] рекомендовано использовать новую форму отчета по ЕНВД. Этот бланк декларации нужно применять до вступления в силу приказа, которым не рекомендована, а утверждена новая декларация – до 24 ноября 2018 года.

И, наконец, приказом от 26.06.2018 года № ММВ-7-3/[email protected], который начинает действовать с 25.11.2018 года, установлена новая форма декларации по ЕНВД.

В новом бланке добавлен раздел, где предприниматель может отразить расходы на приобретение ККТ. Эту форму рекомендуется применять начиная со сдачи декларации по ЕНВД за 3 квартал 2018 года.

До 3 квартала для получения ККТ-вычета предпринимателям нужно было сдать в налоговую инспекцию декларацию и пояснительную записку

Таким образом за III квартал 2021 года действуют одновременно две формы:

- Утвержденная форма –эту форму могут применять организации и ИП, которые не заявляют в отчетном квартале ККТ-вычет (действует до 24 ноября 2021 года).

- Рекомендуемая форма – данный бланк рекомендуется заполнить предпринимателям для заявления кассового вычета (действует до 24 ноября 2021 года).

Начиная с 25 ноября 2021 года применяется форма декларации, утвержденная приказом № ММВ-7-3/[email protected]

Бланки деклараций по ЕНВД

Налоговики немного перемудрили с рекомендованными и утвержденными формами по ЕНВД. Поэтому предлагаем воспользоваться следующей таблицей.

Отменяет все ранее утвержденные и рекомендованные формы

С 01.10.2018 (3 квартал 2021 года)

С 01.01.2017 (1 квартал 2021 года)

Утвержденная форма — действует одновременно с рекомендованной формой

С 01.10.2015 (1 квартал 2021 года)

Для представления уточненных деклараций

Кассовый вычет

Напомним, что с 2021 года ИП могут уменьшить вмененный налог на расходы, связанные с переходом на онлайн-кассы, при соблюдении ряда условий.

- Вычет только для ИП

. - ККТ включена в реестр.

- Касса используется в деятельности, облагаемой ЕНВД.

- Сумма вычета – не более 18 000

рублей на каждый экземпляр ККТ. - ККТ зарегистрирована

в налоговом органе в установленные сроки: с 01.02.2017 до 01.07.2018 для ИП — работодателей при торговле и услугах общепита, с 01.02.2017 до 01.07. 2021 – для остальных предпринимателей. - Налог можно уменьшить за налоговые периоды

, но не ранее периода, в котором зарегистрирована ККТ: периоды 2018 года – для ИП в сфере торговли и общественного питания с привлечением наемных работников, периоды 2021 и 2021 – для остальных предпринимателей.

Неучтенную сумму кассового вычета можно перенести на следующие кварталы, не выходя за сроки, указанные в пункте 6.

Как заполнить новую форму по ЕНВД?

Заполнение рекомендованной формы ничем не отличается от новой формы утвержденной декларации.

Для ИП, которые заявляют о ККТ-вычете

, новая декларация заполняется следующим образом.

- В разделе 3 «Расчет суммы ЕНВД» в строке 040 нужно отразить сумму ККТ-вычета;

- Необходимо заполнить раздел 4 «Расчет суммы расходов на приобретение ККТ»: по строке 010 – наименование модели ККТ, включенной в реестр

- по строке 020 – заводской номер кассы

- по строке 030 – регистрационный номер ККТ, присвоенный налоговым органом

- по строке 040 – дата регистрации ККТ в инспекции

- по строке 050 – расходы на покупку ККТ. Сумма должна быть не больше 18 000 рублей.

Если модель ККТ отсутствует в реестре, тогда рекомендуем указать сначала модель из регистрационной карточки ККТ, а потом (через тире) наименование модели из документов купли-продажи

Для плательщиков ЕНВД, которые не применяют

вычет по ККТ, новый бланк декларации заполните так.

- В разделе 3 «Расчет суммы ЕНВД» по строке 040 поставьте прочерк, по строке 050 – сумму налога, подлежащую уплате в бюджет;

- Раздел 4 не заполняйте.

Это интересно: Образец заявления в росгосстрах по кбм

Новая форма декларации по вмененке

Декларацию по ЕНВД нужно подавать ежеквартально

. Срок сдачи – не позднее 20-го числа следующего за кварталом месяца.

Налоговой службой письмом от 25.07.2018 года № СД-4-3/[email protected] рекомендовано использовать новую форму отчета по ЕНВД. Этот бланк декларации нужно применять до вступления в силу приказа, которым не рекомендована, а утверждена новая декларация – до 24 ноября 2018 года.

И, наконец, приказом от 26.06.2018 года № ММВ-7-3/[email protected], который начинает действовать с 25.11.2018 года, установлена новая форма декларации по ЕНВД.

В новом бланке добавлен раздел, где предприниматель может отразить расходы на приобретение ККТ. Эту форму рекомендуется применять начиная со сдачи декларации по ЕНВД за 3 квартал 2018 года.

До 3 квартала для получения ККТ-вычета предпринимателям нужно было сдать в налоговую инспекцию декларацию и пояснительную записку

Таким образом за III квартал 2021 года действуют одновременно две формы:

- Утвержденная форма –эту форму могут применять организации и ИП, которые не заявляют в отчетном квартале ККТ-вычет (действует до 24 ноября 2021 года).

- Рекомендуемая форма – данный бланк рекомендуется заполнить предпринимателям для заявления кассового вычета (действует до 24 ноября 2021 года).

Начиная с 25 ноября 2021 года применяется форма декларации, утвержденная приказом № ММВ-7-3/[email protected]

Бланки деклараций по ЕНВД

Налоговики немного перемудрили с рекомендованными и утвержденными формами по ЕНВД. Поэтому предлагаем воспользоваться следующей таблицей.

Как уменьшить налог по ПСН

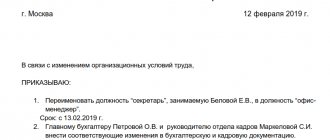

- Распечатайте и заполните уведомление об уменьшении суммы налога, уплачиваемого в связи с применением ПСН.

- Представьте уведомление в налоговую инспекцию.

Заполнение уведомления

Уведомление об уменьшении «патентного» налога на расходы по приобретению ККТ можно составить в произвольной форме. При этом в нем необходимо указать следующие сведения, перечисленные в статье Федерального закона от 27.11.17 № 349-ФЗ:

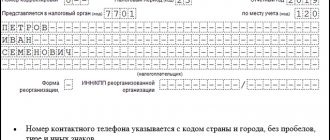

- ФИО и ИНН налогоплательщика;

- номер и дату патента, в отношении которого уменьшается сумма налога, сроки уплаты уменьшаемых платежей и суммы расходов по приобретению ККТ, на которые уменьшаются платежи;

- модель и заводской номер ККТ;

- сумму понесенных расходов по приобретению ККТ.

Также можно воспользоваться рекомендуемой формой уведомления, которая приведена в письме ФНС России от 04.04.18 № СД-4-3/[email protected] (см. «Вычет за онлайн-кассу: утверждена рекомендуемая форма уведомления об уменьшении налога при ПСН»). Данный бланк состоит из трех листов:

1. Титульный лист содержит сведения о налогоплательщике.

2. Лист А включает информацию о ККТ.

Отметим, что в строке 050 «Сумма расходов по приобретению ККТ в рублях» можно указать сумму не более 18 000 рублей, даже если онлайн-касса стоит дороже.

3. В Листе Б отражается уменьшение суммы налога по ПСН на сумму расходов по приобретению ККТ.

Если предприниматель оформляет вычет по нескольким патентам, то нужно заполнить соответствующее число листов Б. В частности, такая ситуация может возникнуть, если ИП получил несколько патентов и расходы по приобретению кассы (с учетом ограничения в 18 000 рублей) превысили стоимость одного патента. В этом случае ИП вправе уменьшить сумму налога, исчисленную по другим патентам, на сумму такого превышения (п. 1.1 ст. 346.51 НК РФ). Сумму расходов по приобретению ККТ, превышающую сумму налога (строка 210 листа Б) надо отразить только на последнем заполненном листе Б. В предыдущих листах Б по данной строке следует проставить прочерки.

Отправка уведомления

Поскольку уведомление можно составить только в письменной форме на бумажном носителе, документ нужно принести лично в налоговую инспекцию, где предприниматель состоит на учете в качестве налогоплательщика по ПСН и в который уплачена (должна быть уплачена) сумма налога, подлежащая уменьшению. Также уведомление можно направить почтой России или с помощью курьерской доставки.

Отметим, что уведомление об уменьшении налога на «ККТ-расходы» можно подать одновременно с заявлением на получение нового патента (письмо Минфина России от 13.03.18 № 03-11-09/15275, см. «Как ИП на ПСН уменьшить стоимость патента на цену онлайн-кассы»).

Подать заявление о применении ПСН по новой форме через интернет Подать бесплатно

В каком налоговом периоде можно уменьшить налог по ПСН

| ИП на ПСН | Розница или общепит | Все виды деятельности, кроме розницы и общепита | |

| С сотрудниками | Без сотрудников | Вне зависимости от наличия сотрудников | |

| Когда ККТ зарегистрирована в налоговой инспекции | С 1 февраля 2021 года до 1 июля 2021 года | С 1 февраля 2021 года до 1 июля 2021 года | |

| За какой налоговый период можно уменьшить налог | За налоговый период, который начинается в 2021 году и завершается после регистрации ККТ | За налоговые периоды, которые начинаются в 2021 и 2021 годах и завершаются после регистрации ККТ | |

Когда могут запросить пояснения в налоговую по ЕНВД

Декларацию по ЕНВД подают в инспекцию не позднее 20-го числа месяца, следующего за отчетным кварталом. Это установлено в пункте 3 статьи 346.32 Налогового кодекса РФ.

Декларацию заполняют по форме, утвержденной приказом ФНС от 26.06.2018 № ММВ-7-3/414. Здесь приводят расчет вмененного налога по месяцам, а также суммы, на которые уменьшают налог. Это страховые взносы, пособия и платежи по договорам добровольного личного страхования. Если в декларации допущены неточности, инспекторы могут запросить у вас пояснения.

Как оформить пояснения в налоговую по ЕНВД

Рассмотрим разные ситуации.

Ситуация: вы подали в инспекцию нулевую отчетность

В случае, если у компании или предпринимателя на вмененке нет физических показателей, то нужно сняться с налогового учета в качестве плательщика ЕНВД.

Пока вы это не сделали, вмененный налог исчисляют по соответствующему виду предпринимательской деятельности исходя из «бывших» физических показателей и базовой доходности в месяц. Подавать нулевые декларации в налоговую инспекцию нельзя. Если вы подали нулевку, инспекторы запросят пояснения.

Ситуация: вы неверно отразили в декларации величину физического показателя

ЕНВД рассчитывают на основании физического показателя, который установлен для данного вида деятельности (п. 3 ст. 346.29 Налогового кодекса РФ). Это либо количество работников, занятых во вмененной деятельности, либо площадь объекта. Предположим, вы ошиблись с площадью торгового зала. Тогда подайте уточненку с пояснениями, в котором напишите про ошибку. Но перед тем как идти в инспекцию, доплатите налог и пени. Штрафа не будет.

Это интересно: Заявление о снятии обременения с квартиры: образец

Образец пояснений в налоговую по ЕНВД

Ситуация: вы ошиблись с расходами, которые можно зачесть при ЕНВД

ЕНВД уменьшают на следующие суммы (п. 2 ст. 346.32 Налогового кодекса РФ):

- страховые взносы, уплаченные в данном квартале;

- взносы по договорам добровольного личного страхования, заключенным в пользу сотрудников на случай болезни;

- больничные за счет средств организации за первые три дня.

Как составить пояснительную записку в налоговую

Ни дня без инструкций × Ни дня без инструкций

- Сервисы:

Пояснительная записка в ФНС — это документ, в котором налогоплательщик поясняет сложившиеся обстоятельства.

и 20 000 руб., ЕНВД разрешено уменьшить на 33 000 руб.

Представители ФНС довольно часто запрашивают пояснения, особенно в случаях, когда в отчетности предприятия имеется значительное снижение фискальных платежей. Рассказываем, как правильно составить пояснительную записку. 18 октября 2021 Автор: Евдокимова Наталья При проведении проверки инспектор вправе затребовать письменные разъяснения.

Ситуации, в которых предоставить пояснительную записку в налоговую по требованию (образец мы предлагаем для НКО) обязательно, прописаны в п.

Рекомендуем прочесть: Как выглядели паспорта в ссср

3 ст. 88 НК РФ: Ошибки в сданной отчетности.

Например, в декларации выявлены неточности или несоответствия. В таком случае налоговики требуют предоставить обоснование данных несоответствий

poyasnitelnaya.jpg

Похожие публикации

Проект новой декларации обсуждается, но пока не утвержден. Поэтому ИП на ЕНВД используют для отчетности прежнюю форму, опираясь на рекомендации налоговиков, прозвучавшие в письме № СД-4-3/3375 от 20.02.2018. После расчета ЕНВД и корректировки его величины на сумму страховых отчислений, следует учитывать сумму затрат на приобретение ККМ. Таким образом, отражается она непосредственно в сумме налога (строка 040 третьего раздела декларации по ЕНВД).

Уменьшение налога возможно до 0, отрицательных значений этого показателя в декларации быть не должно. Если остался неучтенный остаток налогового вычета, его величина учитывается в декларации за следующий налоговый период. Но, поскольку этот способ отражения затрат в сумме налога не дает возможности ИФНС увидеть размер понесенных расходов на ККТ, предусматривается обязанность бизнесменов, заявляющих право на применение вычета, подтвердить его величину. Таким подтверждающим документом является пояснительная записка к декларации по ЕНВД. Познакомимся с этим документом и порядком его заполнения.

Пояснительная записка к налоговой декларации по ЕНВД

Итак, до утверждения новой редакции декларации по ЕНВД, предприниматели-плательщики заполняют действующую форму, представляя вместе с ней в ИФНС приложение в виде пояснительной записки, утвержденной письмом ФНС № СД-4-3/3375. Этот документ аккумулирует сведения о применяемых бизнесменом кассовых аппаратах, прошедших соответствующую регистрацию в ИФНС. Заметим, что регистрации подлежат только те модели онлайн-касс, которые имеются в специальном госреестре ККТ и реестре фискальных накопителей. Непоименованные в нем модели налоговая инспекция регистрировать не будет, поэтому перед покупкой ККМ необходимо свериться с реестром на предмет наличия в нем приглянувшейся версии аппарата.

Пояснительная записка к налоговой декларации по ЕНВД заполняется на все единицы ККМ и обладает набором следующих реквизитов:

- Название модели ККТ;

- Заводской № модели ККТ;

- Регистрационный номер ККТ, который присваивает ИФНС;

- Дата регистрации ККТ в ИФНС – касса должна быть поставлена на учет в период с 01.02.2017 г. по 01.07.2019 г.;

- Суммарные затраты по приобретению указанной модели ККТ, уменьшающие размер рассчитанного налога (их величина не может превышать установленный максимум вычета по одному экземпляру – 18 000 руб.);

- Общая сумма затрат по покупке нескольких онлайн-касс (каждая из которых прошла регистрацию в ИФНС и включена в пояснительную записку), уменьшающая общую величину ЕНВД к уплате в бюджет за налоговый период.

Проверить контрольную цифру налога, подлежащего уплате, фигурирующую в строке 040 третьего раздела декларации, можно, уменьшив сумму рассчитанного налога на размер страховых отчислений, а затем вычесть сумму затрат по покупке и обслуживанию ККМ.

Приведем пример

Вычет по онлайн кассам ИП на ЕНВД в 2018 году

ИП на ЕНВД могут получить вычет по расходам на онлайн-кассам. Такой вычет обобщает в себе:

- цену кассового аппарата, фискальных накопителей, программного обеспечения;

- услуги по настройке ККТ и прочие связанные с этим;

- расходы на модернизацию ККТ.

Размер вычета – не более 18 000 руб. на каждую кассу. Если две ККТ стоимостью 15 000 руб. и 20 000 руб., ЕНВД разрешено уменьшить на 33 000 руб. (15 000 руб. + 18 000 руб.).

Смотрите так же: Одиннадцатый арбитражный апелляционный суд казани

Для получения вычета должны одновременно иметь место такие условия:

- онлайн-касса включена в официальный реестр ККТ.

- ИП использует ККТ в деятельности, облагаемой ЕНВД.

- ИФНС зарегистрировала ККТ в период с 1 февраля 2021 года до 1 июля 2021 года, а если ИП с наемными сотрудниками занимается розничной торговлей или общепитом – с 1 февраля 2021 года до 1 июля 2018 года.