Главная • Блог • Онлайн-кассы и 54-ФЗ • Онлайн кассы для ЕНВД

Онлайн кассы для ЕНВД должны быть установлены в 2018-2019 годах индивидуальными предпринимателями и организациями. В соответствии с 54-ФЗ c 1 февраля 2021 года налоговая служба больше не регистрирует устаревшие модели кассовых аппаратов. Торговые точки на ЕНВД и или Патенте, у которых уже установлены ККТ, пересылают необходимые сведения по интернету операторам фискальных данных (ОФД), которые их обрабатывают и передают в ФНС.

В каждой кассе вместо ЭКЛЗ теперь установлен фискальный накопитель. ККТ подсоединен к интернету.

До изменения 54-ФЗ плательщики ЕНВД были освобождены от использования контрольно-кассовой техники, по просьбе покупателей выдавали кавитации, товарные чеки или БСО. Кассы использовали в роли чекопечатающих машин, для автоматизации выдачи БСО.

С какой даты и для каких ИП касса обязательна

Сразу скажем, что никакой отмены ККТ для ЕНВД в 2021 году не будет. Более того, не стоит её ждать и в следующем году.

По закону ККТ для ИП на ЕНВД обязательна во всех случаях с 1 июля 2021 года. Никаких исключений не предусмотрено.

В итоге отложить применение ККТ для ЕНВД в 2021 году могут только 2 категории предпринимателей:

- которые оказывают услуги, за исключением общепита (ч. 7.1 ст. 7 Закона от 03.07.2016 № 290-ФЗ);

- которые продают товары в розницу или оказывают услуги общепита при отсутствии у них персонала, с которым заключены трудовые договоры (п. п. 2, 4 ч. 7.1 ст. 7 Закона № 290-ФЗ).

Это своего рода отсрочка по ККТ для ЕНВД. И то, как видно, она положена далеко не всем.

И наоборот: ККТ для ЕНВД с 1 июля 2021 года стала обязательной, если у ИП розничная торговля или общепит и при это есть штат наёмных работников.

Применение ККТ для ИП на ЕНВД с 2021 года обязательно, если он торгует в розницу или оказывает услуги общепита без работников на трудовых договорах, но таки заключил хотя бы один договор.

В этом случае уже нельзя говорить о ККТ для ИП на ЕНВД без работников. Он должен в течение 30 календарных дней с даты его заключения трудового договора зарегистрировать свою ККТ (ч. 7.3 ст. 7 Закона № 290-ФЗ).

Для кого онлайн-кассы обязательны с 1 июля 2018 года

Для многих ИП онлайн кассы стали обязательными еще год назад — с 1 июля 2021 года. Именно тогда нововведение 2021 года затронуло индивидуальных предпринимателей. Тем не менее, для части ИП была введена отсрочка еще на один год, до 2021 года.

С 1 июля такие кассовые аппараты обязательны для следующих ИП:

- тех, на кого распространяется система ЕНВД (онлайн кассы для ИП на УСН в 2021 году уже должны быть установлены);

- тех, кто работает по патентной системе;

- тех, кто занимается оказанием услуг населению (кроме тех, для кого существует отсрочка до 2021 года);

- тех, кто ведет торговлю через автоматы.

В течение 2021 и 2021 года предприниматели, которые установили онлайн-кассы, смогут воспользоваться специальным правом на налоговый вычет. Благодаря этому вычету они смогут компенсировать часть затрат на покупку дорогостоящей ККТ. Максимальная сумма вычета за один кассовый аппарат — 18 тысяч рублей.

Право на вычет

Важно, что применение ККТ при ЕНВД даёт право на вычет за приобретённую кассу. Максимальный размер – не более 18 000 рублей. Такое снижение вменённого налога допустимо помимо сделанных ИП страховых взносов и оплаты больничных пособий за первые 3 дня.

Ограничение в 50% на уменьшение соблюдать не нужно (письмо Минфина от 20.04.2018 № 03-11-11/26722).

Также см. «Уменьшение ЕНВД на страховые взносы в 2021 году для ИП».

Подтверждающие документы на ЕНВД

Изменения в законодательстве, принятые в 2021 году, коснулись не только установки онлайн-касс и замены устаревших ККМ на современные, но и выдачи подтверждающих совершение покупки документов предпринимателями, не использующими в работе кассовые аппараты. Если ранее закон позволял ИП выдавать их исключительно по требованию покупателя, то сейчас документы о денежных расчётах должны отдаваться вместе с приобретённым товаром или после оказания услуги, и неважно, потребовал бумагу клиент, или нет.

Подтверждающий денежный расчёт документ необходимо отдавать покупателю, даже если он не требовал его оформления

Если онлайн-касса не была подключена предпринимателем на ЕНВД в 2018 году, ИП обязан выдавать каждому потребителю его продукции (заказчику услуги) документ, доказывающий проведение денежного расчёта между ними и фиксирующий акт договора между сторонами.

Такими документами, которые в глазах закона доказывают факт оплаты покупки, являются:

- бланк строгой отчётности (БСО);

- квитанция;

- нефискальный чек чекопечатающего принтера.

Выбор документа остаётся за ИП — он вправе даже разработать шаблон квитанции самостоятельно. Главное, чтобы она была распечатана в типографии и имела отрывную часть. Кроме того, с документа необходимо снять как минимум одну копию. Если не соблюсти данные требования, налогоплательщик будет признан нарушителем кассовой дисциплины и оштрафован.

Товарный чек

Осуществлять деятельность без онлайн-кассы до июля 2021 года, выдавая покупателям только товарный чек, вправе ИП, выбравшие при регистрации предприятия или в рамках месяца после неё в целях обложения налогом специальные режимы ЕНВД и ПСН, при соответствии определённым требованиям:

- Для выбранных видов деятельности система ЕНВД должна предусматриваться положениями Налогового законодательства.

- Для выбранного направления работы ИП не требуется непременное фиксирование расчётов наличными средствами путём выдачи БСО, и этот вид деятельности не освобождён пунктом 3 статьи 2 предыдущей редакции закона № 54-ФЗ от применения кассы и составления каких бы то ни было документов.

- Чек оформлен и применяется по правилам, установленным в соответствии со старой редакцией упомянутого выше закона.

- Товарный чек используется исключительно для фиксирования расчётов, осуществляемых наличным способом или по банковской карте.

- Чек выдаётся по просьбе покупателя при проведении оплаты.

- Товарный чек выдаётся исключительно на товары и услуги, которые были оплачены, а не отпущены без оплаты.

- Чек отражает все без исключения обязательные реквизиты (дополнительные сведения могут указываться на усмотрение ИП):

- наименование документа (в нашем случае «товарный чек»);

- порядковый номер чека;

- дату оформления;

- Ф. И. О. предпринимателя и организационно-правовую форму (ИП);

- название и число купленных товаров построчно;

- выставленную к оплате сумму;

- фамилию, инициалы, должность и подпись сотрудника, выдавшего чек.

Товарный чек должен содержать все обязательные реквизиты предприятия

Различие между товарным чеком и БСО заключается в том, что первый выписывается клиенту, который может быть:

- обычным гражданином;

- ИП;

- представителем юридического лица.

Каким-либо особым способом вести учёт товарных чеков нет необходимости, закон этого не требует, достаточно зафиксировать их приход на счёте 10 «Материалы» или даже списать в производственные расходы и обращения в виде затрат на печать документов.

Если напечатать бланки в типографии, а не на компьютере предприятия, появится возможность:

- принять их на счёт 10 субсчёт «Товарные чеки»;

- составить приходный ордер, тем самым зафиксировав факт поступления чеков;

- передать товарные чеки материально ответственному сотруднику путём составления требования-накладной, который станет основанием для последующего их списания;

- составить обобщающий все движения чеков журнал (карточку учёта материалов).

С целью учёта на предприятии наличной выручки необходимо:

- выдавать товарные чеки по порядку — для этого на них должен стоять порядковый номер, и правила нумерации должны быть закреплены приказом предпринимателя;

- делать копии всех товарных чеков в течение рабочей смены;

- принять наличные на учёт по приходному кассовому ордеру (ПКО) по окончании каждой смены (не касается ИП, чья деятельность освобождена от обязательного ведения кассовых документов пунктом 4 Указаний Банка РФ № 3210-У). ПКО, в свою очередь, нужно составить на основании копий выданных за день товарных чеков;

- внести оформленную таким образом выручку за смену в кассовую книгу.

В случае проведения оплаты через платёжную карту к товарному чеку для покупателя прикладывается документ, свидетельствующий о расчёте по эквайрингу. А выручка, полученная безналичным путём, будет переведена на расчётный счёт ИП — оформлять ПКО не требуется.

Кассовый чек

Кассовый чек — первичный документ, доказывающий, что имел место денежный расчёт, и печатающийся с использованием контрольно-кассовой техники. С 2021 года появилась электронная версия чека (как и в случае с БСО), содержащая ту же информацию, что и бумажный аналог, и по своим функциям приравненная к нему.

Новым элементом кассового чека становится двухмерный штрих-код, называемый QR-кодом, в котором закодированы реквизиты проверки чека.

Кассовый чек необходимо печатать всякий раз, как происходит расчёт наличным или безналичным методом за оказанные услуги или проданные товары.

Кассовый чек по новым требованиям включает в себя 19 обязательных реквизитов и QR-код

Документ считается оформленным без нарушений кассовой дисциплины, когда он содержит все обязательные реквизиты, которых, с учётом QR-кода, насчитывается двадцать (более 20 для банковских и платёжных (субагентов). Кроме того, по желанию властей может быть добавлен ещё один обязательный к указанию реквизит — код товарной номенклатуры.

Исключением являются ИП, открывшие фирму в удалённой от коммуникаций местности, официально признанной таковой. Им не требуется указывать на чеке:

- электронную почту составителя документа;

- номер телефона или электронную почту покупателя, если они были известны до момента оплаты;

- адрес интернет-ресурса, по которому можно проверить подлинность документа.

Реквизит с информацией о налоге на добавленную стоимость не нужно указывать, если:

- ИП не уплачивает НДС;

- ИП берёт оплату за товары и услуги, не облагаемые НДС.

ИП не ЕНВД вправе до 31.01.2021 не печатать на кассовых чеках названия и количество купленных клиентом товаров, если:

- он занимается отдельными видами деятельности, перечисленными в п. 2 ст. 346.26 Налогового кодекса;

- он не реализует подакцизные товары.

Бланк строгой отчётности

В 2021 году применяются бланки строгой отчётности «старого» и «нового» образца. Положения Федерального закона № 54-ФЗ в старой редакции определяли бланки строгой отчётности (БСО) как документы, приравненные к кассовым чекам и оформляемые при осуществлении наличной и безналичной (платёжными картами) оплаты услуг, оказанные гражданам и ИП. Изготавливать БСО разрешалось с использованием автоматизированных систем или в типографии.

Ранее разрешалось изготавливать бланки строгой отчётности в типографии, но на сегодняшний день БСО печатаются только с применением автоматизированных систем

На сегодняшний день и вплоть до июля 2021 года по старому порядку применять БСО вправе:

- ИП, применявшие БСО при расчётах с населением на протяжении всего времени работы;

- ИП, перешедшие на выдачу БСО в 2021 году и имеющие право на оформление данных документов в согласии со старой редакцией закона № 54-ФЗ.

Для тех предпринимателей, кто не относится к перечисленным выше случаям, предусмотрено использование новых образцов БСО, которые:

- приравнены к кассовым чекам;

- печатаются исключительно на автоматизированных системах, в функционал которых входит вывод документов на бумажный носитель, хранение фискальных сведений и передача их через оператора фискальных данных (ОФД) в налоговую службу;

- могут выдаваться не только обычным гражданам, но и ИП, и ООО, оплатившим услуги предпринимателей;

- оформляются при приёме средств наличным и безналичным способом.

Для печати БСО используются особые автоматизированные системы, рассчитанные только на приём денег за оказание клиенту услуг. В заявлении на постановку на учёт кассового аппарата ИП обязан указать, что применяться она будет исключительно с этой целью.

Приходно-кассовый ордер

Приходно-кассовый ордер является важным элементом кассовой дисциплины. Он составляется для оприходования вырученных наличных средств и в некоторых иных ситуациях. Их применение предусмотрено общими правилами. Но с 2014 года кассовая дисциплина была упрощена, и оформление ПКО стало необязательным, в том числе и для ИП на ЕНВД. При этом обязательному учёту подлежат физические показатели, влияющие на обложение доходов налогом в случае с выбором режима ЕНВД.

ПКО может быть заполнен уже после того, как кассовые операции были проведены. Сведения нужно взять из контрольной ленты кассы, бланков строгой отчётности, товарных чеков, квитанций. При этом один документ оформляется на общую сумму вырученных за смену средств.

Приходный кассовый ордер имеет унифицированную форму № КО-1

ПКО имеет унифицированную форму № КО-1 и состоит из 2 частей, заполняемых аналогичным способом:

- непосредственно приходного ордера;

- квитанции (отрывная часть).

Документ выписывается в единственном экземпляре от руки или машинописным способом, регистрируется в журнале регистрации ПКО и расходных ордеров.

Расчет налога с учетом купленной кассы

Теперь приведём пример расчета ЕНВД с учетом вычета ККТ.

ПРИМЕР

ИП Широкова купила и зарегистрировала онлайн-кассу в 1-м квартале 2021 года. Стоимость ККТ составила 18 000 рублей. Сумма исчисленного ЕНВД за I квартал 2021 года составила 7000 рублей. Величина сделанных страховых взносов составила 3000 рублей. В этой ситуации предприниматель Широкова может уменьшить исчисленную сумму налога (7000 руб.) на страховые взносы (3000 руб.) и затраты на покупку ККТ в размере 4000 рублей.

Остаток в 14 000 рублей ИП вправе учесть при уменьшении суммы исчисленного налога в последующих налоговых периодах в пределах крайнего срока (см. выше, а также письмо ФНС от 19.04.2018 № СД-4-3/7542).

Также см. «Налоговый вычет за ККТ ИП на ЕНВД».

Отсрочка по установке онлайн касс до 2021 года

Часть российских ИП, которые работают по ЕНВД и патентной системе, могут еще год не использовать новые кассы. Такая отсрочка затрагивает следующих предпринимателей:

- ИП, работающих в торговле или общепите, если они работают своими силами, и у них нет ни одного нанятого работника;

- ИП, занимающихся предоставлением бытовых услуг, ветеринарных услуг, услуг по ремонту и техосмотру автомобилей, услуг по мойке автомобилей, временным размещением и проживанием, арендой торговых площадей под торговые сети;

- множество ИП, работающих по патентной системе: парикмахерские, химчистки, косметологические кабинеты, фотоателье, ремонт обуви, пошив одежды, установка окон и т.д.

В тех случаях, когда условием об отсрочке введения онлайн кассы является отсутствие нанятых работников, ИП при найме сотрудника в течение следующего года должен поступать следующим образом. Нанимая работника, ИП имеет право продолжать работать без онлайн кассы, но не более 30 календарных дней. В течение этого месяца начиная с даты приема человека на работу ИП должен приобрести и зарегистрировать кассовый аппарат нового типа.

Как отразить ККТ в декларации

Как ни странно, новая форма декларации по ЕНВД с ККТ на середину 2018 года отсутствует, хотя её проект давно готов. Поэтому отразить в ней вычет по кассе затруднительно.

В то же время, ФНС в письме от 20.02.2018 № СД-4-3/3375 настоятельно рекомендует для уменьшения ЕНВД вместе с данным отчётом подать в налоговую пояснительную записку с обязательным указанием в ней следующих реквизитов по каждой ККТ, в отношении которой снижаете налог:

- название модели ККТ;

- заводской номер модели ККТ;

- регномер ККТ, присвоенный налоговой;

- дата регистрации ККТ в налоговой;

- сумма расходов по приобретению экземпляра ККТ, уменьшающая ЕНВД (не более 18 000 руб.);

- общая сумма расходов по покупке ККТ, уменьшающая налог к уплате за налоговый период.

Подробнее об этом см. «Пояснительная записка к декларации по ЕНВД для получения вычета на покупку кассы».

Если ИП купил ККТ для ЕНВД, но в декларации указал сумму налога без уменьшения на вычет и заплатил её, он может потом подать уточненку. После ее проверки ИФНС вернет или зачтёт переплату в счет предстоящих платежей (п. 3 письма ФНС от 21.02.2018 № СД-3-3/1122, ст. 78 НК РФ).

Таким образом, ККТ на ЕНВД с 2021 года стала обязательной для большинства ИП, а с 1 июля 2021 года – для всех коммерсантов на вменёнке.

Читать также

26.07.2018

Штрафы за работу без кассового аппарата

Новые размеры штрафов за отказ ИП на ЕНВД от использования онлайн-касс уже установлены и являются действующими:

- Если отсутствие онлайн-ККМ или осуществление расчёта без неё будет замечено налоговой инспекцией впервые, у ИП изымут от 25 до 50% выручки, прошедшей «мимо кассы» (минимальная сумма штрафа составит 10 тысяч рублей).

- Если будет выявлено второе по счёту нарушение за год, то есть после первого наказания в виде штрафа ИП так и не подключил кассу, в то время как были осуществлены денежные расчёты на общую сумму от 1 миллиона рублей, деятельность ИП будет приостановлена на срок до 90 дней.

- Если онлайн-касса установлена, но используется с какими-либо нарушениями, предпринимателю делается предупреждение, или на него накладывается штраф в размере 1,5–3,0 тысяч рублей.

- Если в налоговую службу не направлялись документы, которые должны были быть переданы через кабинет онлайн-кассы в электронной форме, наказание будет аналогично тому, что описано в предыдущем пункте.

- Если клиент не получил чек (отпечатанный на бумаге или отправленный на электронную почту), ИП заплатит 2 тысячи рублей штрафа или получит предупреждение.

Чтобы избежать неприятностей и штрафов, следует скрупулёзно соблюдать правила работы с онлайн кассой

Отмена ККТ для ЕНВД

2018 год не стал переломным лишь для небольшой категории ряда организаций и индивидуальных предпринимателей: законодательство предусмотрело возможность избежать установки ККТ для ЕНВД. Из числа обязанных к установке онлайн-касс исключены, к примеру, такие специализации как:

— торговля бумажной прессой;

— торговля проездными в транспорте;

— торговля молоком и питьевой водой в розлив и через автоматы;

— ремонт обуви;

— изготовление ключей;

и пр. Полный перечень организаций и ИП, освобожденных от использования ККТ на ЕНВД с 2021 года и позднее приводится в ст.2.2 Федерального закона от 22.05.2003 №54-ФЗ (последняя редакция от 3 июля 2021 года). Впрочем, примерно те же виды бизнеса являлись льготными и с точки зрения применения кассовой техники старого образца.

Расчет

Для расчета есть специальные формулы. Можно также воспользоваться и онлайн-калькуляторами.

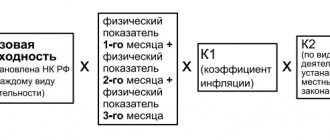

Для определения, сколько надо заплатить «вмененщику» за квартал есть следующее уравнение:

Базовая доходность по ЕНВД на 2021 год х физпоказатель х K1 х K2 х 15% х 3.

Цифра 15% – это процент по ЕНВД, 3 – длительность периода в мес.

Коэффициенты по ЕНВД на 2021 год таблица, приведенная частично нами выше, содержит по каждому региону, в полном виде она есть на сайте налоговых органов.

back to menu ↑

Пример исчисления для торговли

Приведем, как пример, типичную совокупность параметров (для ЕНДВ в 2021 году изменения для розничной торговли учтены):

- вид коммерции: стационарная розница с залами;

- площадь точки – 30 кв. м.;

- сотрудников нет, всем делом занимается ИП единолично.

Расчет ЕНДВ в 2021 году по заданным параметрам такой:

- базовая доходность по ЕНВД на 2021 год – 1800 руб. (см. табл.);

- ФП – 30 кв. м.

- К1 на 2021 год ЕНДВ – 1,868. Это стабильная величина;

- К2 по ЕНДВ на 2021 год таблица для города А отображает как 1;

- подставляем величины в уравнение и получаем результат 45392,40;

- страховые взносы составили 7500, делаем их вычет: 45932,40 – 7500 = 37892 руб. 40 коп.

back to menu ↑

Для рекламы на транспорте

Параметры ситуации:

- наружные площади транспорта, количеством 3 шт. Эта цифра и будет физпоказателем;

- базовая доходность по ЕНВД на 2021 год является константой – 10 000 руб. (см. таб. выше);

- К1 на 2021 год ЕНДВ – 1,868;

- К2. Власти на местах вправе дифференцировать разную рекламу, размещаемую на транспорте, в зависимости от его габаритов и иных параметров, поэтому коэффициенты по ЕНВД на 2021 год таблица может содержать разные для каждого региона. В нашей ситуации реклама коммерческая и имеет значение 1.

Расчет ЕНДВ в 2021 году по данной совокупности параметров: 10 000 х 3 х 1,868 х 3 х 15% = 25218.

back to menu ↑

Для грузоперевозок

Налог ЕНВД в 2021 году ИП или организация, занимающаяся грузоперевозками, исчисляет таким же образом, как указано выше.

В формулу подставляются значения, которые мы указали и базовая доходность по ЕНВД на 2021 год.

Важно: Базовая доходность по ЕНВД на 2021 год могут меняться каждый год, поэтому крайне желательно уточнять их. Это можно сделать, зайдя на сайты налоговых ведомств и выбрав соответствующий регион проведения коммерческой деятельности.

Рассмотрим пример, когда деятельность на ЕНВД в 2021 году заключается в предоставлении услуг по грузовым перевозкам посредством трех единиц транспорта.

Таблица базовой доходности ЕНВД 2021 года показывает значение в 6000 руб., физпоказатель – 3, то есть, столько, сколько техники в наличии, при этом ее марка и габариты не имеют значения. К1 на 2018 год ЕНДВ – 1,868 и К2 в нашем регионе – 1.

Подставляем все величины в уравнение: 6000х4 х 1,686 х 3 х 15% = 20174 руб.40 коп.

Важно: Во всех случаях, если индивидуальный предприниматель выплачивал взносы по страховке за себя и своих сотрудников, их можно вычесть из налога по ЕНВД.

back to menu ↑

Для бытовых услуг

Деятельность на ЕНВД в 2021 году по бытовым услугам – группа коммерции, занимающая весьма значительную часть на рынке и особо популярная для небольших организаций и индивидуальных предпринимателей.

Она включает в себя мастерские по ремонту, гарантийные центры, парикмахерские, специалистов по сантехнике и подобное.

Деятельность на ЕНВД в 2021 году для таких предпринимателей выгодна, так как не подразумевает ведения сложной отчетности и в то же время имеет сниженные ставки.

Рассмотрим параметры для мастерской по выполнению бытовых работ:

- БД равна 7500 руб. Напоминаем эта величина стабильная;

- ФП для всевозможных ателье, обувных, технических мастерских равно количеству работников. Если их 5 то и значение равно этой цифре. В нашем случае гражданин сам занимается всем делом, поэтому значение – 1;

- К1 – постоянный параметр, этот дефлятор мы описали выше в статье, он равен 1,868;

- К2. Эту цифру можно узнать на сайте администрации или местных органов самоуправления, где предприниматель ведет свой бизнес. Допустим, что для нашего города она равна 0,8.

- подставляем все значения в уравнение: 7500 х 1 х 1, 868 х 0,8 х 15% = 1681,2. Умножаем результат на количество месяцев в квартале и получаем окончательную цифру 5043,6 руб.

back to menu ↑