Вводная информация про УСН

При УСН налогоплательщик вправе сам выбрать для себя объект налогообложения из двух вариантов (п. п. 1, 2 ст. 346.14 НК РФ):

- доходы;

- доходы, уменьшенные на величину расходов.

У каждого из указанных объектов налогообложения есть как преимущества, так и недостатки, которые организациям и предпринимателям целесообразно учитывать при планировании работы на УСН. В таблице ниже показан сравнительный анализ в отношении каждого объекта налогообложения п УСН

| Чем отличается УСН | |

| «доходы» | «доходы минус расходы» |

| Налоговая ставка | |

| Общая ставка — 6% (п. 1 ст. 346.20 НК РФ) | Общая ставка — 15% (п. 2 ст. 346.20 НК РФ) |

| Налоговая база | |

| Сумма доходов | Сумма доходов, уменьшенная на величину расходов |

Далее расскажем, можно при УСН 6% уменьшать «упрощенный» налог на понесенные расходы.

Материальные расходы.

К данной категории расходов «упрощенцы» в силу п. 1 ст. 254 и пп. 5 п. 1 ст. 346.17 НК РФ могут отнести затраты:

- на приобретение сырья и (или) материалов, используемых в производстве товаров (выполнении работ, оказании услуг) (пп. 1);

- на приобретение материалов, используемых для упаковки или иных производственных и хозяйственных нужд (пп. 2);

- на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды (включая СИЗ) и другого имущества, не являющихся амортизируемым имуществом (пп. 3);

- на приобретение комплектующих изделий и полуфабрикатов (пп. 4);

- на приобретение топлива, воды, энергии всех видов, расходуемых на технологические цели, выработку всех видов энергии, отопление зданий, а также расходы на производство и (или) приобретение мощности, трансформацию и передачу энергии (пп. 5);

- на приобретение работ и услуг производственного характера, выполняемых сторонними лицами, а также на выполнение этих работ (оказание услуг) структурными подразделениями налогоплательщика (пп. 6);

- связанные с содержанием и эксплуатацией основных средств и иного имущества природоохранного назначения (пп. 7).

В дополнительной расшифровке, очевидно, нуждаются расходы в налоговой базе, поименованные в пп. 6 п. 1 ст. 254 НК РФ, – работы и услуги производственного характера, выполняемые сторонними лицами. Но чтобы категория затрат, связанных с такими работами и услугами, не была истолкована расширительно, законодателем в данной норме указан критерий, которому должны соответствовать упомянутые работы и услуги. В частности, к работам (услугам) производственного характера относятся выполнение отдельных операций по производству (изготовлению) продукции, выполнению работ, оказанию услуг, обработке сырья (материалов), контроль за соблюдением установленных технологических процессов, техническое обслуживание основных средств и другие подобные работы.

Руководствуясь налоговыми нормами (пп. 6 п. 1 ст. 254 и п. 5 п. 1 ст. 346.17 НК РФ) в совокупности с данным критерием, чиновники Минфина разрешают «упрощенцам» отнести к материальным расходам, к примеру, следующие виды затрат.

| Вид расхода | Реквизиты писем Минфина |

| Оплата выполненных сторонним индивидуальным предпринимателем работ по контролю за соблюдением установленных технологических процессов | От 04.10.2017 № 03‑11‑11/64613 |

| Оплата выполненных сторонней организацией работ по расчету платы за негативное воздействие на окружающую среду, ведению учета движения отходов, заполнению формы по отходам и составлению и сдаче отчета об образовании, использовании, обезвреживании и размещении отходов, что необходимо для уплаты платежей по загрязнению | От 21.04.2017 № 03‑11‑06/2/23989 |

| Оплата услуг транспортной организации по доставке и экспедированию готовой печатной продукции заказчикам, а также расходы на приобретение и заправку картриджей для оргтехники | От 25.12.2015 № 03‑11‑06/2/76408 |

| Оплата работ, выполняемых подрядными и субподрядными организациями | От 26.04.2016 № 03‑11‑06/2/24019 |

| Оплата услуг по проведению медосмотров работников | От 05.05.2016 № 03‑11‑06/2/25906 |

| Оплата коммунальных услуг (например, плата за свет, горячую и холодную воду, вывоз мусора) | От 11.07.2016 № 03‑11‑06/2/40349 |

| Размещение вакансий в газетах, журналах и на интернет-сайтах, если указанные расходы непосредственно связаны с предпринимательской деятельностью «упрощенца» | От 16.08.2012 № 03‑11‑06/2/111 |

| Содержание объектов аренды, если по договору аренды эти затраты возложены на арендодателя | От 10.06.2015 № 03‑11‑09/33555 |

Анализ приведенных разъяснений показал, что квалификация тех или иных работ или услуг в качестве работ (услуг) производственного характера с целью учета затрат на их оплату в налоговой базе в составе материальных расходов также зависит от вида деятельности «упрощенца». К примеру, в Письме Минфина России от 17.03.2014 № 03‑11‑06/2/11342 буквально сказано следующее: организация, применяющая УСНО и ведущая предпринимательскую деятельность в сфере распространения наружной рекламы, вправе учесть в составе материальных расходов затраты на установку и эксплуатацию рекламных конструкций, осуществляемые в соответствии с договорами на размещение таких конструкций, заключенными с собственниками земельных участков, зданий или иного недвижимого имущества, в том числе с собственниками помещений в многоквартирном доме.

При решении вопроса о возможности учета в материальных расходах стоимости тех или иных работ (услуг) сторонних лиц «упрощенцу» нужно учитывать не только связь между этими затратами и осуществляемой им предпринимательской деятельностью, но и общие требования по признанию расходов – критерии, названные в п. 1 ст. 252 НК РФ. Об этом сказано в п. 2 ст. 346.16 НК РФ. То есть затраты на оплату работ или услуг производственного характера, как и все прочие расходы, должны быть подтверждены первичными учетными документами.

Контроля за расходами нет

При УСН с объектом налогообложения «доходы», рассчитывать и уплачивать «упрощенный» налог следует со всей суммы полученного дохода (п. 1 ст. 346.18 НК РФ). Понесенные расходы в таком случае не учитываются при расчете налоговой базы, и подтверждать их документально вы не обязаны. Поэтому налоговая и не проверяет расходы при УСН с объектом «доходы» по ставке 6 % (Письма Минфина России от 16.06.2010 № 03-11-11/169, от 20.10.2009 № 03-11-09/353). Такой подход касается как организаций, так и ИП. Вести расходы они обязаны. Ни свои расходы, ни расходы поставщиков при расчете УСН по ставе 6 процентов к учету не берутся. В этом, по сути, и заключается разница с УСН «доходы минус расходы», когда понесенные затраты уменьшают сумму налога.

Чем отличаются разные объекты обложения упрощенным налогом

В соответствии со ст. 346.14 НК РФ, при переходе на упрощенку или до окончания очередного налогового периода налогоплательщик имеет возможность выбрать один из двух объектов обложения: «доходы» и «доходы минус расходы».

Приведем их основные различия:

| Объект обложения | УСН «доходы» | УСН «доходы за вычетом расходов» |

| Ставка налога (в общем случае) | 6% | 15% |

| База для расчета | Сумма доходов, определенная согласно ст. 346.15 НК РФ | Из доходов вычитаются расходы, рассчитанные в соответствии со ст. 346.16 НК РФ |

РАЗЪЯСНЕНИЯ от экспертов КонсультантПлюс: УСН с объектом «доходы» выгоднее применять, если у вас небольшие расходы. Тогда вы будете платить меньшую сумму налога и будет проще вести учет, чем при объекте «доходы минус расходы». Доходы надо определять по правилам налога на прибыль. В общем случае они облагаются по ставке 6%, но в регионах могут быть пониженные ставки. Начиная с 1 января 2021 г. для ряда случаев предусмотрена ставка 8%… Как применять УСН с объектом «доходы», детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение.

О порядке перехода с УСН 6% на УСН 15% почитайте в этом материале.

Отражая издержки при любом объекте упрощенки, необходимо помнить, что доходы и расходы упрощенцев фиксируются в налоговом учете кассовым методом (п. 1 ст. 346.17 НК РФ). Кроме того, необходимо соблюсти общие правила признания расходов (ст. 252 НК РФ): они должны быть экономически целесообразны и подтверждены первичкой.

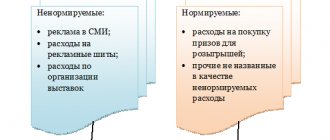

Сложность учета при УСН 15% заключается в том, что возможность включения расходов в налогооблагаемую базу ограничена так называемым жестким списком. С этой точки зрения учет по объекту «Доходы» технически гораздо проще. Некоторые виды расходов при УСН 6% также подлежат налоговому учету, уменьшая при этом не базу, а уже рассчитанный налог.

Какие расходы уменьшают налог

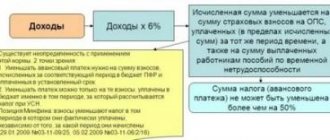

По правилам Налогового кодекса РФ на некоторые расходы организация или ИП на УСН, все же, могут уменьшить упрощенный налог. В формуле расчета налога на доходной упрощенке расходы, уменьшающие сумму налога УСН 6%, распределяются по следующей формуле:

Налог = Доходы x 6% – Расходы

Организации и ИП может уменьшить «упрощенный» налог по ставке 6% на следующие расходы (п. 3.1 ст. 346.21 НК РФ):

- уплаченные с выплат работникам страховые взносы и взносы на «травматизм»;

- выплаченные за счет работодателя пособия по временной нетрудоспособности (кроме несчастных случаев на производстве и профзаболеваний);

- взносы по добровольному страхованию работников на случай их временной нетрудоспособности (при определенных условиях).

При этом имейте в виду, что расходы не смогут уменьшить упрощенный налог более чем на 50%.

В расходы ИП при УСН 6%, если у него нет работников, можно включить уплаченные им в фиксированном размере страховые взносы на обязательное пенсионное и медицинское страхование «за себя».

Компенсации за разъездной характер работы.

В соответствии со ст. 168.1 ТК РФ сотруднику, постоянно или регулярно находящемуся в пути, полагается компенсация за разъездной характер работы. Это значит, что работодатель должен возмещать такому сотруднику расходы на проезд, наем жилого помещения, а также дополнительные издержки в виде суточных и полевого довольствия.

Казалось бы, подобные выплаты «упрощенцы» вправе учесть при налогообложении в силу ст. 255 и пп. 6 п. 1 ст. 346.16 НК РФ как начисления компенсационного характера, связанные с режимом работы и условиями труда. Ведь их выплата обусловлена требованиями трудового законодательства.

Между тем Минфин в Письме от 16.12.2011 № 03‑11‑06/2/174 указал, что компенсационные выплаты бывают двух видов:

- компенсационные выплаты, связанные с особыми условиями труда. Это доплаты за работу с вредными и (или) опасными условиями труда, работу в местностях с особыми климатическими условиями (ст. 146 – 148 ТК РФ), сверхурочную работу, работу в ночное время, выходные и праздничные дни, за совмещение должностей (ст. 149 – 154 ТК РФ). Такие выплаты являются составной частью заработной платы (ст. 129 ТК РФ);

- денежные выплаты, которые направлены на возмещение затрат, понесенных работником при исполнении трудовых обязанностей. Выплата подобных компенсаций обусловлена ст. 164, 165 ТК РФ. Примерами могут служить выплаты за разъездной характер работы, при переезде на работу в другую местность (ст. 168.1). Как правило, такие выплаты компенсируют материальные затраты работников и не входят в систему оплаты труда.

Соответственно, компенсации, которые работодатель выплачивает сотрудникам на основании ст. 168.1 ТК РФ в связи с разъездным характером работы, следует относить ко второй категории выплат. По общему правилу они носят социальный характер, несмотря на наличие трудовых отношений, и не входят в систему оплаты труда: размер и порядок выплаты подобных компенсаций (а также перечень работ, профессий, должностей работников, которым они выплачиваются) устанавливаются локальными документами работодателя. Поскольку компенсации за разъездной характер не являются элементом оплаты труда, затраты на их выплату не включаются в налоговую базу при расчете единого налога (см. также Письмо ФНС РФ от 04.04.2011 № КЕ-4-3/5226).

Альтернативная позиция по данному вопросу отражена в Постановлении ФАС СЗО от 14.11.2013 по делу № А66-420/2013. В нем арбитры пришли к выводу, что к расходам на оплату труда можно отнести любые компенсации, в том числе за разъездной характер работы.

Не забывайте про книгу учета расходов

Все «упрощенцы» обязаны вести книгу учета доходов и расходов (ст. 346.24 НК РФ). Ее еще называют КУДиР. Блнак книги утвержден Приказом Минфина РФ от 22.10.2012 № 135н. При этом, например, на УСН 6 процентов учет расходов поставщиков в Книге можно не вести, поскольку они не уменьшают налогооблагаемую базу.

При УСН по ставке 6% «доходы» расходы можно фиксировать в КУДиР – по желанию ООО или ИП. Они, все равно, на расчет налога не влияют.

Читать также

17.04.2017