Авансовый отчёт по командировке в 2021 году остаётся одним из немногих обязательных командировочных документов. Он относится к числу бумаг строгой отчётности, и порядок его заполнения чётко регламентируется действующим законодательством РФ. А поскольку этот документ является элементом бухгалтерской, финансовой и налоговой отчётности и может стать предметом проверки контролирующими органами, подход к его заполнению «на отцепись» недопустим.

- 2 Как заполнять авансовый отчёт по командировке

2.1 Фотогалерея: образец заполнения авансового отчёта

- 4.1 Особенности подтверждения расходов по заграничной командировке

- 5.1 Фотогалерея: варианты проводок по командировочным расходам

5.2.1 Проводки по командировочным расходам из примера (таблица)

Что такое авансовый отчёт по командировке

Авансовый отчёт по командировке — это бухгалтерский документ, который каждый работник заполняет по возвращении из служебной поездки, отражая в нём все подлежащие возмещению расходы, понёсённые в связи с командировкой, и прилагает к нему документы, подтверждающие эти траты.

Так выглядит авансовый отчёт с подтверждающими документами

Для бухгалтерии компании-работодателя этот документ выполняет сразу две функции:

- выступает подтверждением расходов при выдаче аванса перед убытием работника в командировку (а выдать ему аванс — обязанность работодателя, предусмотренная законом);

- служит основанием для перечисления работнику средств, полагающихся ему в виде компенсации его трат.

Ключевое значение имеет авансовый отчёт и с позиций налогового учёта:

- согласно ст. 252 и п. 1 ст. 264 Налогового кодекса (НК) РФ, командировочные расходы — это прочие расходы в связи с производством и реализацией;

- в соответствии со ст. 313 и 314 НК РФ, эти расходы должны подтверждаться первичными бухгалтерскими документами, к которым относится и авансовый отчёт;

- для проведения расходов по учётной документации нужна дата, в которую эти расходы были понесены, по закону такой датой применительно к тратам на командировку признаётся авансовый отчёт.

В целях настоящей главы налогоплательщик уменьшает полученные доходы на сумму произведённых расходов <�…>. Расходами признаются обоснованные и документально подтверждённые затраты <�…>, осуществлённые (понесённые) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтверждёнными расходами понимаются затраты, подтверждённые документами, оформленными в соответствии с законодательством Российской Федерации<�…>. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

ст. 252 Налогового кодекса РФ

До 2015 года пакет обязательных командировочных документов был довольно толстым. Он включал в себя, в частности, командировочное удостоверение и бланк служебного задания с отчётом о его выполнении. К 2021 году в результате последних изменений в законодательстве обязательными для всех по закону остались лишь авансовый отчёт и приказ о командировке. Все остальные приобрели факультативный характер. Если их использование по-прежнему практикуется в организации и это отражено в локальном акте, регламентирующем служебные поездки работников (чаще всего это положение о командировках в организации, но допускаются и другие варианты, например, совокупность отдельных приказов), оформлять их по-прежнему нужно. А если нет, то они не нужны. Но в случае с авансовым отчётом обязательность его оформления даже не обсуждается.

Как заполнять авансовый отчёт по командировке

Стандартный бланк авансового отчёта по форме АО-1 (скачать бланк) содержит лицевую и оборотную сторону.

На лицевой указываются такие сведения:

- Ф. И. О. подотчётного лица (командированного работника);

- его табельный номер (как правило, этот пункт заполняет бухгалтер);

- должность;

- данные первичного документа (чаще всего расходный кассовый ордер, если деньги выдавались наличными, или данные документа, подтверждающего перевод средств на корпоративную карту), подтверждающего выдачу аванса. В ряде компаний практикуется частичная выдача аванса, если можно так выразиться, в натуральной форме когда компания вместо выдачи сотруднику, например, денег на проезд приобретает для него билет. В этом случае билет выдаётся сотруднику на руки перед поездкой, а в авансовом отчёте он отражается в числе документов, подтверждающих получение аванса (чаще всего этот раздел заполняет бухгалтер);

- сведения об остатке предыдущего аванса, если применимо (может заполняться бухгалтером).

Оборотная сторона бланка посвящена собственно расходам. Здесь нужно последовательно указать:

- дату, когда был понесён расход;

- порядковый номер подтверждающего документа;

- наименование расхода;

- сумму;

- наименование подтверждающего документа.

Каждому пункту посвящена отдельная графа.

Так выглядит заполненный бланк авансового отчёта

Часто и у командированных, и у некоторых бухгалтеров возникает непонимание, какую именно дату указывать применительно к билетам. Ведь в нём указываются две даты — дата продажи и день отправления. А приобретаются билеты, если работник знал о командировке заблаговременно, как правило, предварительно. Опытные бухгалтеры советуют в этом случае указывать дату не поездки, а приобретения билета, то есть когда расход был фактически понесён. Сам же билет прилагается к отчёту как подтверждение целевого использования средств — что поездка состоялась.

Если вместо денег на проезд работнику выдали билет, тот отражается и в разделе о выданном авансе, и на оборотной стороне в числе понесённых расходов.

В случае заграничной командировки суммы расходов в рублях и иностранной валюте вносятся в предусмотренные для них графы.

Первичные документы, подтверждающие расходы, приклеиваются на отдельный лист формата А4, который затем подшивается к заполненному бланку отчёта. Впрочем, чаще всего от самого командированного требуется лишь сохранить и предоставить бухгалтерии все эти документы, а дальше с ними разбираются сами бухгалтеры.

Алгоритм сдачи авансового отчёта обычно такой:

- Сотрудник по возвращении из командировки заполняет и подписывает авансовый отчёт, прикладывает к нему все подтверждающие документы и передаёт всё это в бухгалтерию.

- Бухгалтер проверяет отчёт и расписывается в нём, подтверждая, что его принял.

- Отчёт утверждают главный бухгалтер и первое лицо компании, ставя свои подписи в соответствующих графах.

- Сотрудник возвращает неизрасходованный остаток аванса или получает компенсацию перерасхода.

Схема может корректироваться в зависимости от организационной структуры конкретной компании. Ведь в малом бизнесе зачастую есть только один штатный бухгалтер, а может его и не быть, функции же главбуха возлагаются на директора, который и расписывается один за всех. Но общее правило в том, что отчёт должны утвердить главный бухгалтер и директор, а перед подписанием всю документацию желательно проверить профессионалу.

Фотогалерея: образец заполнения авансового отчёта

Образец заполнения авансового отчёта по командировке, лицевая сторона, часть 1

Образец заполнения авансового отчёта по командировке, лицевая сторона, часть 2

Образец заполнения авансового отчёта по командировке, оборотная сторона

Как отразить суточные в авансовом отчете

В числе командировочных затрат, выплачиваемых работнику авансом, присутствует и такой пункт, как суточные. Это так сказать «карманные деньги» командированного, которые он тратит на пропитание и прочие мелочи, которые достаточно сложно либо нереально удостоверить документально. Подлинно, суточные являются исключительным видом командировочных затрат, тот, что работник не обязан подтверждать первичными документами.

Вам понадобится

- форма авансового отчета №АО-1, сумма суточных

Инструкция

1. Авансовый отчет – форма, которую коллективно заполняют командированный работник и бухгалтер предприятия. Она служит для обоснования списания затрат на командировку в бухгалтерском и налоговом учете организации. На лицевой стороне формы указывается всеобщая сумма полученного аванса (включая суточные), а также остаток либо перерасход средств, если таковые имеются. 2. Оборотная сторона формы №АО-1 представляет собой таблицу и предуготовлена для перечисления подтверждающих расходы документов, прилагающихся к авансовому отчету. Ее заполняет работник. От того что сумма в графе «Итого» этой таблицы должна соответствовать всеобщей сумме отчета, списываемой предприятием, то суточные тут также обязаны быть упомянуты. Но от того что никаких подтверждающих суточные расходы документов работник представлять не обязан, то графы таблицы, предуготовленные для реквизитов подтверждающих документов, остаются пустыми. Работник легко пишет в графе «Название документа (расхода)»: «Суточные с такого-то по такое-то число», а в графе «Сумма расхода» – сумму, выданную в качестве суточных. Огромнее ничего писать насчет суточных не необходимо. Закономерность учета этих расходов в качестве производственных, подтверждают документы, доказывающие производственный нрав самой командировки, а также приказ о направлении в командировку и проездные документы. 3. Суточные учитываются организацией в размере фактических расходов. Право не содержит лимитов размера суточных, их денежное значение регулируется внутренними актами организации. В НК существует норматив суточных лишь в целях исчисления НДФЛ, но он не является лимитацией самого размера суточных. Тем не менее, принимая во внимание присутствие этого норматива, в авансовом отчете неукоснительно нужно указать даты/количество дней, на которые выдаются суточные.

Примерно всякий начальник сталкивается с необходимостью отправляться в командировки либо посылать работников для решения каких-нибудь вопросов, касающихся процветания кампании. Такие обстановки, безусловно, подразумевают некие затраты, которые именуются командировочными затратами. Эти расходы регулируются нормами Трудового кодекса.

Вам понадобится

- – авансовые отчеты;

- – чеки;

- – квитанци;

- – авиа и ж/д бмлеты;

- – разные счета, подтверждающие факт оплаты каих-либо служб.

Инструкция

1. Организация обязана оплачивать командировочные расходы своим работникам, то есть затраты на проезд, найм жилого помещения, а также иные расходы , которые осуществлены с разрешения начальника. Денежные средства обязаны быть выданы работнику под авансовый отчет, денежная сумма может быть как в виде наличной, так и безналичной. При выдаче денег, вам нужно отразить это в бухгалтерском учете дальнейшей проводкой: Д71 «Расчеты с подотчетными лицами» К50 «Касса» либо 51 «Расчетный счет». 2. Бывают командировки иностранные, в этом случае работнику выдают денежные средства в зарубежной валюте. При таком расчете вам надобно к счету 50 открыть субсчет «Расчеты в валюте». Также для бухгалтерского учета курс устанавливается согласно Центральному банку Русской Федерации на дату оформления авансового отчета. В учете делается запись: Д26 «Общехозяйственные расходы » К71 «Расчеты с подотчетными лицами» (отражены расходы на командировку) и Д71 «Расчеты с подотчетными лицами» К91 «Прочие доходы и расходы (отражена курсовая разница). 3. Документами, подтверждающими затраты во время командировки являются: авиа и ж/д билеты, квитанции и счета за проживание, разные чеки, а также выписки с терминалов и банкоматов. На основе всех этих документов формируется авансовый отчет. Расходы сознаются в том периоде, в котором они были осуществлены. 4. Согласно ПБУ, затраты во время командировки относятся к обыкновенным видам деятельности и учитываются при расчете налога всецело. Так, скажем, если поездка была связна с покупкой физических ценностей, то потраченные средства нужно включить в их стоимость, если же осуществлялась покупка основных средств, то, соответственно, затраты формируют изначальную стоимость этих активов организации.

Служебные поездки, либо командировки, влекут за собой некоторые затраты, скажем, на проезд, проживание, службы связи и т.д. Для этого из кассы организации командированному работнику выдаются денежные средства. Вернувшись, он должен отчитаться за потраченные суммы, предоставив чеки, квитанции, счета, убыточные, билеты. На основе этих подтверждающих документов бухгалтер либо же сам работник оформляет авансовый отчет (форма №АО-1).

Вам понадобится

- – подтверждающие документы;

- – план счетов;

- – калькулятор.

Инструкция

1. Проверьте правильность оформления подтверждающих документов. Затраты, указанные в них, обязаны быть экономически обоснованы. При покупке за наличный расчет вы обязаны предоставить квитанцию и товарную убыточную. В этих документах проверьте указание реквизитов компании, дату и время покупки, название товара. В товарной убыточной неукоснительно должна присутствовать синяя печать организации. 2. Позже того как все проверено, начните заполнять авансовый отчет. В самой верхней строчке напишите название компании, проставьте код вашего предприятия (ОКПО). 3. Напишите номер документа и дату составления отчета. Впишите название структурного подразделения, укажите подотчетное лицо, должность и его номер по табелю. В строке «Предназначение аванса» укажите «командировочные расходы». 4. Заполните таблицу. Вначале впишите сумму, которая была выдана на руки. Ниже подведите вывод, то есть укажите, сколько получено и израсходовано денежных средств. Рядом напишите то же самое, только применяя бухгалтерский язык, то есть сделайте проводки. Для этого вам потребуются подтверждающие документы. 5. Заполните оборотную сторону форму. Впишите дату и номер документа, название, сумму расходов, дебетовый счет. Скажем, при покупке материалов в дебете укажите счет 10. Позже того как записи внесены – подведите вывод. Подпишите у подотчетного лица. 6. Вернитесь к заполнению первого листа. В таблице, где необходимо было указать бухгалтерские проводки, укажите поэтапно расходы. В дебет впишите тот же счет, что и на оборотной стороне формы, а в кредите – 71. 7. Под таблицей укажите, сколько приложений прикреплено к форме, для этого подсчитайте число подтверждающих документов. В правом верхнем углу утвердите отчет, указав сумму прописью и поставив подпись. 8. Дальше впишите сумму возврата из подотчета, подпишите документ у основного бухгалтера и кассира.

Налоговым правом определен порядок выплаты суточных, которые полагаются работникам, пребывающим больше одного дня в командировке. Размер суточных устанавливается коллективным договором, расположением о командировках и зависит от региона, страны, куда отправляется эксперт по служебным делам.

Вам понадобится

- – Налоговый кодекс РФ;

- – документы работника;

- – коллективный договор либо расположение о командировке;

- – Трудовой кодекс РФ.

Инструкция

1. Закрепите размер суточных во внутреннем документе фирмы. Это может быть расположение о командировках, коллективный договор. Вы вправе установить различные суммы искупления затрат для отдельных категорий работников. К примеру, суммы оплаты суточных экспертов, трудящихся на управляющих должностях, и рядовых работников могут значительно отличаться. 2. Для работников, отправленных в командировку в один регион РФ, размер суточных один, а для экспертов, выехавших по делам компании в иную область, сумма затрат возмещается в другом размере. Помимо того, суммы будут напрямую зависеть от яруса жизни в той либо другой области РФ. К примеру, в Москве жилье значительно подороже, чем в Костроме. Следственно, и оплачиваться командировка в столицу будет в большем размере. 3. При налогообложении расходы на командировку, включая суточные , включаются в суммы, снижающие налоговую базу по выручки. Суточные и иные расходы на поездку по служебным делам подтверждаются документально, обоснованы и связаны с приобретением дохода. 4. Но в НК РФ есть оговорки, которые заключаются в дальнейшем. Для работников, которые командируются в другие города внутри страны, установлен определенный размер суточных, тот, что может быть включен в другие расходы. А для экспертов, выезжающих в другие страны, зафиксирована максимальная сумма суточных, которая сокращает базу по выручки. Вы вправе коллективным договором установить и крупные сумы искупления, но с размера, превышающего твердую сумму, вы уплатите налог. 5. Выплачивайте суточные работникам в зависимости от числа дней, проведенных в командировке. В выходные и торжественные дни начисляйте двойственный размер, но если работнику дается добавочный отгул, рассчитывайте суточные, исходя из установленной суммы. Одинарный размер суточных выплачивается за время нахождения в командировке в торжественные дни, когда эта норма входит в норму рабочего времени.

Сроки сдачи авансового отчёта после командировки

Сдать авансовый отчёт работник обязан в течение трёх рабочих дней по возвращении из командировки. Таково требование закона.

Если же он этого не сделает, работодатель получает право взыскать с него всю сумму выданного аванса через удержания из зарплаты или в суде.

В свою очередь, об удержаниях он должен издать приказ в течение месяца по истечении крайнего срока сдачи авансового отчёта. При этом сумма таких удержаний не может быть больше 20% причитающихся работнику выплат. Когда удержания проводятся сразу по нескольким статьям (например, ещё не до конца удержан аванс по предыдущей командировке, за которую тот же сотрудник тоже вовремя не отчитался), их размер разрешается увеличить до половины зарплаты.

Если же работник с решением работодателя несогласен или тот пропустил месячный срок для издания приказа, ситуация подлежит разрешению только в суде.

Так что сделать всё вовремя в интересах, в первую очередь, самого работника.

Иногда бухгалтеры терзаются сомнениями, не будет ли проблем в свете того, что авансовый отчёт датирован одним числом, а расходы другими. Но никаких проблем с этим нет. Более того, командировка обычно длится больше одного дня, а отчитаться о ней работник получает возможность лишь по возращении. Впрочем, это же правило действует и применительно к случаям, когда дело касается разовой траты подотчётных средств — например, на закупку материалов, инструментов, оборудования и т. п. Если расходы были понесены в один день, а авансовый отчёт утверждён в течение трёх дней после этого, ничего страшного.

Даты [в подтверждающем документе и авансовом отчёте] не должны быть одинаковыми. Дата на чеке — это когда работник приобрёл товары. А дата на авансовом отчёте — это когда он отчитался о потраченных суммах в бухгалтерию. Это необязательно должен быть один день.

Тимур Унароков, юрист, г. Москва

https://pravoved.ru/question/1277188/

Подтверждающие документы к авансовому отчёту по командировке

Для подтверждения расходов используются все финансовые документы, которые есть на руках у сотрудника и подтверждают его траты в связи с командировкой, предусмотренные законом или согласованные с руководством.

Например, если работник был направлен на отраслевую выставку, он может приобрести там интересующие компанию образцы продукции — как в рамках служебного задания, так и по собственной инициативе, предварительно согласовав этот момент и бюджет затрат с начальством. Логично, что и эти его расходы должны быть возмещены.

В качестве таких документов используются:

- билеты;

- распечатанные бланки электронных билетов (маршрут-квитанций);

- посадочные талоны, прилагаемые к маршрут-квитанции электронного билета на самолёт;

- товарные чеки;

- бланки строгой отчётности;

- командировочное удостоверение, если в организации принято выписывать такие документы;

- отчёт о выполнении служебного задания, если его оформление практикуется в компании.

Суточные отдельному документальному подтверждению не подлежат, а даты поездки, на основании которых рассчитывается этот вид командировочных расходов, в 2021 году подтверждаются билетами или, если работник добирался в пункт назначения и обратно на служебном или личном транспорте, путевыми (маршрутными) листами. Но если в самой компании принято оформлять командировочное удостоверение, ставшее с 2021 года необязательным, и этот порядок закреплён в её локальном акте, дни командировки считаются на основании сделанных в нём отметок, а само оно прилагается к авансовому отчёту наряду с другими документами.

Билеты на поезд в 2021 году подтверждают не только расходы на проезд, но и даты прибытия/убытия

Особенности подтверждения расходов по заграничной командировке

В случае с заграничной командировкой прилагаются документы и по расходам, подлежащим подтверждению в связи со спецификой таких поездок, а значит и подтверждающие их документы:

- квитанция об оплате госпошлины за изготовление загранпаспорта, если у сотрудника его изначально не было и ему пришлось оформить его в связи с предстоящей загранкомандировкой;

- подтверждение оплаты услуг визового центра;

- квитанции или иные подтверждения оплаты консульских и визовых сборов, в том числе и в иностранной валюте (порядок оформления таких документов определяется политикой консульства конкретной страны — средства могут приниматься и подтверждаться в рублях, евро или иной валюте, например, долларах США);

- копии первой страницы загранпаспорта и страниц с отметками о пересечении границ.

Если работник имеет второе гражданство, дающее ему право на безвизовый въезд в другие страны (например, является не только россиянином, но и одновременно гражданином Литвы, Республики Молдова или Украины, имеющим право на безвизовый въезд в Евросоюз), к отчёту он прилагает копии всех загранпаспортов, использованных в поездке. Ведь из РФ он согласно закону должен выезжать по российскому загранпаспорту.

В правоотношениях с Россией её граждане признаются только россиянами, сколько бы ещё паспортов у них ни было, за исключением стран, с которыми у России заключены соглашения о двойном гражданстве, но с государствами Евросоюза и теми, граждане которых имеют право безвизового въезда в ЕС, у РФ таких нет. А вот в другие страны имеет полное право въезжать по тому паспорту, который ему удобнее. А при таком раскладе это выгоднее и работодателю, поскольку отпадает необходимость компенсировать траты на визу. Иностранный паспорт при этом должен иметь нотариально заверенный перевод на русский язык.

Дата пересечения границы имеет значение при расчёте суточных. Ведь их размер в поездках по России и за границей чаще всего отличается. При этом по пути туда суточные по норме для другой страны считаются со дня въезда в неё, а на обратном пути со дня въезда в РФ — по внутрироссийской ставке. Например, если работник командирован в Германию и добирался туда и обратно самолётом, пересекая границы в день вылета, суточные с первого до предпоследнего дня командировки ему полагаются по ставке для Германии, а за день приезда — по российской.

Дни загранкомандировки, за которые причитаются суточные по нормам для внутрироссийских и зарубежных поездок, разделюятся на основании отметок в загранпаспорте

Если работник был командирован в страну, для въезда в которую достаточно внутреннего паспорта РФ, включая Республику Беларусь (ведь на границе с ней паспортного контроля, как известно, нет), дни приезда и отъезда определяются по билетам или иным документам, позволяющим установить даты прибытия в пункт назначения и возвращения в начальный пункт командировки.

Немаловажную роль при подтверждении расходов на загранпоездку играет справка об обмене валюты. Этот документ применяется, если сотрудник получил аванс рублями и обменял их на валюты страны назначения. Если она приложена к отчёту, пересчёт всех валютных расходов в рубли ведётся по отражённому в ней курсу. Если справки нет, ничего страшного, но считать придётся по курсу ЦБ РФ на день утверждения отчёта.

Как подтвердить командировочные расходы

Командировка – это поездка работника в другую местность для выполнения служебного поручения вне места его постоянной работы по решению работодателя (ст. 166 ТК РФ). Исходя из этого определения экономическая направленность затрат на командировку подтверждается приказом по организации, в котором указано место командирования, сроки командировки, служебное задание и цель командировки.

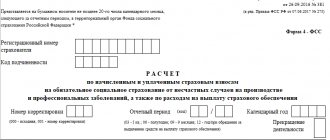

Работник, вернувшийся из командировки, не позднее трех рабочих дней после истечения срока, на который выданы наличные деньги под отчет, или со дня выхода на работу должен составить авансовый отчет. К авансовому отчету прилагают все документы, подтверждающие расходы работника во время командировки. Бухгалтеру следует проверить целевое расходование средств, выданных командированному работнику, а также наличие всех оправдательных документов, подтверждающих его расходы.

К расходам, связанным с командировками, относят следующие расходы: расходы по найму жилого помещения; расходы по проезду к месту командировки и обратно; суточные; другие расходы (например, оплату услуг связи, расходы по оплате медицинской страховки, расходы на получение загранпаспорта и визы).

Фактический срок пребывания работника в месте командирования определяется по проездным документам, представляемым работником по возвращении из командировки. Если проездные документы отсутствуют, фактический срок пребывания в командировке работник подтверждает документами по найму жилого помещения.

По этой теме:

Командировочные расходы можно подтвердить не только на бумаге

Так, расходы по проживанию – это счета гостиниц, квитанции об оплате гостиничных услуг, договор аренды жилого помещения, в котором указаны реквизиты сторон договора, вид помещения, адрес местонахождения, срок аренды и ее стоимость. При заграничных командировках подтверждают расходы на оплату жилья те документы, которые были оформлены по законодательству иностранного государства.

Расходы по проезду к месту командировки и обратно, возмещаемые командированному работнику, включают:

- стоимость билета на транспортное средство общего пользования (самолет, поезд и т. д.);

- оплату услуг, связанных с предварительной продажей (бронированием) билетов;

- плату за пользование в поездах постельными принадлежностями;

- стоимость проезда транспортом общего пользования к станции (пристани, аэропорту), если она находится за чертой населенного пункта;

- сумму страховых платежей по обязательному страхованию пассажиров на транспорте.

Напомним, суточные выплачивают командированному работнику за каждый день нахождения в командировке, включая выходные и праздничные дни, а также за все дни нахождения в пути (включая день отъезда и приезда).

Пример. Как отразить в учете расходы на командировку

Работник ООО “Альфа” С.С. Ульянов направлен в командировку в Москву на 8 дней. Расходы Ульянова на приобретение авиационных билетов составили 9600 руб. (в том числе НДС – 1600 руб.), по найму жилого помещения – 6000 руб. (в том числе НДС – 1000 руб.). Ульянов получил в гостинице счет-фактуру. Приказом руководителя ООО “Альфа” утверждены нормы суточных при командировках по территории России – 500 руб. Ульянову выданы суточные в сумме 4000 руб. (500 руб./дн. × 8 дн.). Сумма аванса, выданного Ульянову для оплаты расходов в командировке, составила 22 000 руб. Ульянов направлен в командировку для заключения договора о покупке материалов. Бухгалтер ООО “Альфа” должен сделать записи:

ДЕБЕТ 71 КРЕДИТ 50-1

22 000 руб. – выдан аванс на командировку;

ДЕБЕТ 19 КРЕДИТ 71

2600 руб. (1600 + 1000) – учтен НДС по командировочным расходам;

ДЕБЕТ 68 СУБСЧЕТ “РАСЧЕТЫ ПО НДС” КРЕДИТ 19

2600 руб. – произведен вычет по НДС;

ДЕБЕТ 10 КРЕДИТ 71

17 000 руб. (9600 + 6000 + 4000 – 1000 – 1600) – расходы по командировке учтены в себестоимости приобретенных материалов;

ДЕБЕТ 50-1 КРЕДИТ 71

2400 руб. (22 000 – 17 000 – 1600 – 1000) – возвращена сумма неиспользованного аванса в кассу организации.