Ошибки в учете НДС

Типы ошибок можно разделить на две части:

- те, которые связаны с расчётом непосредственно НДС

- технические, выявляемые при заполнении декларации по НДС.

Чтобы выявить первые, следует воспользоваться таким инструментом, как экспресс-проверка ведения учета. По сути, это «внутренний аудитор» компании.

Чтобы воспользоваться инструментом — в меню «Отчеты» в разделе «Анализ учета» выбрать «Экспресс-проверка». В открывшемся окне выбрать период, например, 4 квартал 2021 года, и нажать «Показать настройки».

В настройках поставить галочки «Ведение книги продаж по налогу на добавленную стоимость» и «Ведение книги покупок по налогу на добавленную стоимость». Затем выполнить проверку нажатием одноименной кнопки.

Программа выдает ошибки отдельно по книге покупок (КП) и по книге продаж (КПр). Кликом на значок возле соответствующих строк следует раскрыть информацию об обнаруженных неточностях.

В примере выявлен просчет при анализе формирования авансовых счетов-фактур при наличии полученных предоплат. Теперь рекомендуем кликнуть на значок рядом со строкой и раскрыть детализацию совершенной оплошности.

Здесь указаны результат анализа и причина ошибки, а также даны рекомендации к действию. Для исправления нужно кликнуть по гиперссылке «Регистрация счетов-фактур на аванс».

В открывшемся окне установить период, выбрать организацию, нажать «Заполнить».

Таблица заполнится сведениями о незарегистрированных документах. Нажать кнопку «Выполнить». Появится сообщение, что регистрация с/ф выполнена.

Важно проверить полноту выписки с/ф, программа покажет, какой документ отсутствует или не проведен. Такие бухгалтерские оплошности возможны и как следствие срабатывания человеческого фактора. И как результат некорректного переноса данных, например, из «Торговля и склад» в «Бухгалтерия 8.3».

Следовательно, при формировании декларации у контрагента будут сведения о документе. А у вашей фирмы — нет, что приведет к налоговым проверкам и доначислениям.

Внимательно стоит отнестись к выявлению соответствия в бухгалтерском учете выручки от продаж начисленному налогу (счет 90), в т.ч. по прочим доходам (сч. 91). Например, штрафы не облагаются НДС, однако, в программе по ошибке учли и штрафы.

Таким образом, с помощью рассматриваемого инструмента проверьте как отражена ваша реальная деятельность в системе.

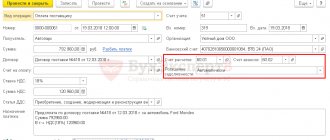

Значение счета 76АВ в бухгалтерском учете

Доброе утро. Субсчет 76.АВ используется для отражения НДС при получении аванса от покупателя (заказчика). Если Вы являетесь плательщиком НДС, то при получении аванса обязаны выставить счет-фактуру на аванс и уплатить налог в бюджет (п.1 ст. 168 НК РФ). При поступлении аванса Вы делаете проводки в учете Д 51 К 62.02 ( на основании выписки банка, отражая свой долг перед покупателем по полученному авансу) и Д 76.АВ К 68.02 (выставив счет-фактуру и отражая свой долг перед бюджетом в части начисления НДС). Далее после отгрузки товаров (выполнения работ, оказания услуг), в счет которых аванс поступил, Вы вправе применить вычет по НДС с ранее выставленной счет-фактуры на аванс (ст. 171, ст. 172 НК РФ) и сделать запись в книгу покупок Д 68.02 К 76.АВ. То есть субсчет 76.АВ служит «накопителем» информации об авансах полученных в аналитике счетов-фактур выставленных. Аналогично используется субсчет 76.ВА (НДС с авансов выданных), когда Вы уплачиваете аванс поставщику,применяете вычет с этого аванса, а впоследствии при отгрузке НДС восстанавливаете. К слову, такую нумерацию (именно 76.АВ и 76.ВА) предлагаю разработчики бухгалтерский программ во встроенных в них планах счетов. На основе Плана счетов (утвержден приказом Минфина РФ от 31 октября 2000 г. N 94н) организации разрабатывают рабочий план счетов бухгалтерского учета, содержащий полный перечень синтетических и аналитических счетов, необходимых для ведения бухгалтерского учета в конкретной данной организации. Поэтому Вы при отражении вышеуказанных операций Вы можете в своем рабочем плане счетов необходимые субсчета с иной нумерацией, например, 76.10, 76.11, если эти номера не заняты, 76.АП (аванс полученный), 76.АВ (аванс выданный) и т.п., главное, чтоб при этом была предусмотрена возможность обеспечения полноты учета.

Счет 76 бухгалтерского учета — это активно-пассивный счет»Расчеты с разными дебиторами и кредиторами», аккумулирует информацию о расчётах по операциям с дебиторами и кредиторами, не относящимся к счетам 60-75, например — по суммам, которые организация удерживает из оплаты труда работников на основании исполнительных документов. С помощью типовых проводок и наглядных примеров рассмотрим специфику использования счета 76, его субсчета 76.05, 76.09 и 76 АВ, а также особенности отражения операций по счету 76: по учету НДС по предоплате, услуг ЖКХ и продажи квартиры работнику.

Некорректно сформированные записи

Аналогично и по КП необходимо проверить полноту получения с/ф, соответствие сумм налога, взятого к вычету при зачете авансов, в бухгалтерском учете и подсистеме учета НДС. А также проверить все, что связано с учетом и распределением налога при покупках.

В нашем примере, при экспресс-проверке ООО Торговый дом «Комплексный» за первый квартал 2021 года, выявлена ошибка в наличии документа «Формирование записей книги покупок». Об этой регламентной операции мы рассказывали в статье о книгах покупок и продаж.

Нажатием на значок возле строки следует раскрыть детализацию.

Не забывайте, что перед сдачей декларации по налогу обязательно должны быть сформированы два регламентных документа:

- формирование записей книги покупок;

- формирование записей книги продаж.

В случае, описанном выше, в КП одной из наиболее часто встречающихся неточностей является некорректно сформированная запись.

При формировании записей в КП, работник бухгалтерии нажимает кнопку «Заполнить», находясь на вкладке «Приобретенные ценности». И забывает перейти на вкладку «Полученные авансы».

Соответственно, налог по полученным предоплатам не попадает в КП.

Для исправления, надо перейти на следующую вкладку и также нажать «Заполнить».

В представленном ниже примере по КПр формируется лишь единственная запись, связанная с восстановлением налога.

Подобная ситуация случается, например, когда ваше предприятие перечислило предоплату поставщику, по предъявленному с/ф НДС был принят к вычету. Дальше, когда подрядчик поставляет товары, работы или услуги, бухгалтер вашей организации должен восстановить налог, ранее принятый к вычету.

Восстановление автоматически осуществляется с помощью регламентной операции «Формирование записей книги продаж».

Учет налога с авансов

Вообще, одна из частых оплошностей, связанных с этим налогом – это некорректное формирование счетов-фактур с авансов. Здесь необходимо четко понимать, как оформляются такие операции. При получении предоплаты выставляется с/ф на аванс, и НДС принимается к учету. Далее, при поступлении товаров или услуг, в документе отражается полная стоимость, соответственно, при приеме к учету СФ на товар или налога. Вот, чтобы этого не происходило, проводится «обратная» запись. Налог, принятый к учету с предоплаты, «возвращается» на прежний счет.

Например, в момент поступления аванса формируется проводка Д76.АВ К68.02 на сумму НДС к уплате с предоплаты 15 200 руб.

В момент отгрузки, формируется проводка Д62 К90.1. К уплате в ИФНС начислен НДС с реализации 76 000 руб. – Д90,3 К68.2. А формирование записей в КП создает проводку Д68.02 К76.АВ на сумму 15 200 руб. (восстановление НДС с авансов).

Аналогичным образом, оформляются проводки при предоплате и поступлении товаров от поставщика.

Например, в момент выплаты аванса и поступления СФ от контрагента формируется проводка Д68.02 К76.АВ на сумму НДС к вычету 22 300 руб.

В момент поступления товаров, формируется проводка Д41 К60. К уплате в ИФНС начислен НДС с реализации 101 000 руб. – Д19 К60. А формирование записей в КПр создаст проводку Д76.АВ К68.02 на сумму 22 300 руб. (восстановление НДС с авансов).

Именно формирование записей в книгах покупок и продаж позволяет корректно учесть налог с авансов.

Как отразить НДС с авансов в балансе

По правилам НК организация на ОСНО, не освобожденная от НДС, при получении аванса в счет предстоящих поставок продукции, работ, услуг при их получении должна рассчитать НДС (пп.2 п.1 ст.167 НК). Давайте это сделаем: НДС к уплате = 141 600 / 118 * 18 = 21 600 руб.

В тот момент, когда одежду сошьют и отгрузят, ООО «Мода» нужно снова начислить НДС – уже со стоимости отгруженной продукции: НДС к уплате = 141 600 / 118 * 18 = 21 600 руб. А НДС, начисленный ранее с аванса, принимается к вычету (пп.1 п.1 и п.14 ст.167, п.8 ст.171 и п.6 ст.172 НК).

Вычет производится в случае, если после получения предоплаты происходит изменение условий договора либо его расторжение и возврат соответствующих сумм авансовых платежей (п.5 ст. 171 НК). Но в нашем примере мы пока только получили аванс. Как отразить его поступление и начисление суммы НДС с авансов полученных в бухгалтерском учете?

Для этого обычно используют один из субсчетов к счету 76:

Технические ошибки

Чтобы выявить технические просчеты, следует воспользоваться сервисом «Сверка данных учета НДС». Он позволяет провести сверку с контрагентами по счетам-фактурам. В ней отразятся расхождения между информацией о счете-фактуре у другой стороны и у вашей организаций.

Соответственно, можно будет отправить сообщение покупателю, чтобы он внес исправления, либо исправить оплошности по СФ от поставщика.

Для этого необходимо через меню «Администрирование» раздел «Органайзер» перейти по гиперссылке «Настройка системной учетной записи» в подразделе Почта. Здесь в открывшемся окошке нужно указать адрес электронной почты, пароль и проставить соответствующие «галочки».

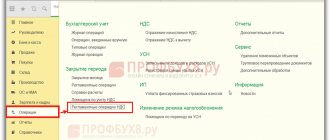

Далее в меню «Покупки» или «Продажи» выбрать в блоке расчетов «Сверка данных учета НДС».

Для того, чтобы получить данные от поставщика, нужно нажать на гиперссылку «Запросы поставщикам». Далее выбрать тех, с кем планируете сверку, и нажать кнопку «Запросить реестры».

Чтобы поставщик мог отправить реестр, с его стороны сотрудник должен нажать в своей программе гиперссылку «Запросы покупателей». Выбрать вашу организацию и нажать кнопку «Ответить». Следовательно, сверку можно проводить только с теми фирмами, у которых также установлена 1С: Бухгалтерия 8.3.

В окне сверки по кнопке «Сверить» можно создать сверку данных СФ между вашей организацией и поставщиками.

Если все в порядке, то будет выдано сообщение, что расхождений не обнаружено. Если технические неточности присутствуют, то в сформированном отчете они будут отражены. Предположим, что расхождения найдены в таком варианте. По данным вашего предприятия числится счет-фактура №500 от 02.02.2020 на сумму 72 000 руб., а по данным подрядчика такой СФ нет. Однако, на вашем предприятии отсутствует, а у подрядчика отображается СФ №50 от 02.02.2020 на сумму 72 000 руб. Соответственно, можно сделать вывод, что бухгалтером совершена описка, вместо номера 50 вбит номер 500.

Если вы не исправите эту оплошность, то получите уведомление от ИФНС о расхождении данных. Следовательно, к такому определению правильности учета нужно подходить со всем вниманием и тщательностью.

Кликнув на ошибочный СФ можно внести исправления в свой документ.

Дополнительная «ручная» проверка

Часто встречаются ситуации, когда при экспресс-проверке ошибки не обнаружены. Далее следует сформировать через меню «Отчеты» «Отчетность по НДС». Установить период, выбрать организацию и посмотреть против всех ли регламентных операций стоят «галочки». Если это так, значит, программа считает, что ошибок по учету налога нет. Если против какой-либо из операций «галочки» нет, значит, необходимо ее выполнить.

Предположим, что все операции выполнены, экспресс-проверка пройдена, однако, ручной анализ сможет найти дополнительные искажения. Поэтому при проверке НДС рекомендуем проводить самостоятельную сверку показателей по счетам 76.АВ и 62.02, например.

Нужно сформировать оборотно-сальдовую ведомость по счету 19, кликнуть в меню «Отчеты» разделе «Стандартные отчеты» на гиперссылку «Оборотно-сальдовая ведомость по счету». Установить квартал, в нашем примере это 1 квартал 2021 года. Выбрать счет 19 и название организации. В настройках установить детализацию по счетам-фактурам полученным и поставить галочку «По субсчетам».

Счёт 19 — это налог на добавленную стоимость по приобретенным ценностям. Если на 19 счете отражено сальдо на конец периода, значит, что какую-то часть НДС к вычету ваша организация не приняла. Следовательно, входящий налог есть, а к вычету не принят.

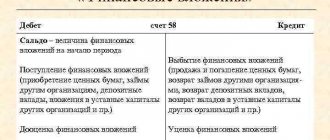

Анализ счета 76

Аналитический учет ведется отдельно по операциям. Проводки по счету 76 формируют конечное сальдо по каждому факту взаиморасчетов с дебиторами и кредиторами. На счете 76 субсчета имеют множество значений, самые используемые среди них следующие:

- 76. 01 ― расчеты по имущественному и личному страхованию. Здесь учитываются операции по страхованию жизни и здоровья сотрудников и договора по страхованию имущества предприятия. Учитывается добровольное (в допустимых пределах, разрешенных законодательно) и обязательное страхование.

- Счет 76. 02 используется для формирования движения денежных средств по возникшим претензиям, среди которых начисление штрафов, пеней, неустоек по невыполненным обязательствам. Счет 76 субсчета 02 может применяться как по отношению к договорам с контрагентами, так и при возникновении непогашенной налоговой задолженности.

- При помощи субсчета 76. 03 фиксируются начисленные и выплаченные дивиденды учредителям организации по итогам финансового года.

- Субсчет 76.04 показывает зарезервированные денежные средства по невыплаченной зарплате.

- Счет 76.5 в бухгалтерском учете предполагает отражение прочих расчетов с поставщиками и подрядчиками, которые не относятся к основной деятельности предприятия. На счет 76.5 идут такие суммы, как расчеты с нотариусом, начисление пошлинных платежей. Аналитический учет счета 76. 5 формируется отдельно по каждому случаю.

- Счет 76.09 в бухгалтерском учете ― это прочие расчеты с разными дебиторами и кредиторами, также не относящимися к основной деятельности фирмы. Счет 76.09 формирует операции по расчетам с аудиторами, сторонними юридическими фирмами, отражает суммы спонсорской помощи и благотворительных выплат.

- Расчеты по сторонней задолженности работников на основании исполнительных листов, например, алиментных выплат, проходят с использованием субсчета 76 41.

- Счет 76.49 предназначен для расчетов с работником по прочим удержаниям согласно правилам организации. При условии, что эти удержания к основным не относятся. Среди таких сумм могут быть затраты на мобильную связь, приобретенные внутри предприятия ценности.

- По субсчетам 76.АВ и 76.ВА проходят суммы НДС по выданным и полученным авансам соответственно. Используемый счет 76 НДС выделяет отдельно от полученных сумм предварительной оплаты или по перечисленным авансам в счет будущих поставок.

Список представленных субсчетов может быть дополнен, в зависимости от характера деятельности и условий работы предприятия, не ограничиваясь движением средств по субсчету 76.09.

Типовые проводки по счету 76 служат для учета операций, которые не участвуют в основной деятельности предприятия и носят нерегулярный характер. Оборотно ― сальдовая ведомость по счету 76 дает представление о состоянии расчетов по отдельно взятым договорам. Для упрощения анализа взаиморасчетов с прочими контрагентами допускается использование различных субсчетов, в том числе счет 76.05 или 76.09 (счет для взаиморасчетов с иными контаргентами).

Причины неточностей по сч.19

Это может быть сделано специально, для того, чтобы применить вычеты позднее, в следующем отчетном периоде, а может быть просто просчет. Например, при внесении поступления отсутствует информация о счете-фактуре. Если действительно она пока не получена, то все в порядке. Оригинала нет, но он появится в будущем, например, в следующем квартале. В этом же периоде налог будет принят к вычету.

Иногда бывает, что забыли зарегистрировать счет-фактуру. В этом случае, просматривая сальдо на 19 счете в разрезе документов, нужно открыть документ и посмотреть – какие неточности в нем содержатся. Если счет-фактура не зарегистрирован, но поступил от подрядчика, то необходимо внести сведения в систему.

Случается, что оператор, который оформляет документы от фирм, доставляющих товары или оказывающих услуги, не понимает разницы между датой выставления и датой получения. Соответственно, СФ мог быть выставлен в отчетном периоде, но получен в следующем.

Например, дата СФ 28.03.2020, а получена она 05.04.2020, при этом оператор о.

Действительно, дата получения может отличаться от даты счета-фактуры. Так бывает, допустим, с опоздавшей «первичкой». Предположим, что отчет формируется, когда с/ф уже получен. Тогда, нужно решить, стоит оставлять отражение вычета по дате получения или нет. Если предприятие не собирается переносить вычет на следующий период, то этот просчет нужно исправить. Например, поставить дату получения 31.03.2020 г.

Как видно, случаются ошибки, которые при автоматическом выявлении не могут быть обнаружены, поэтому следует проверять отражение данных на 19 счете, выявлять неточности и исправлять их вручную.

Анализ субконто

Если выполнены регламентные операции, проведена экспресс-проверка, с 19 счётом все в порядке, можно поискать в отчете «Анализ субконто» в меню «Отчеты».

В открывшемся окне необходимо установить период. По клавише «Показать настройки» во вкладке «Группировка» о. Во вкладке «Виды субконто» выбрать «Контрагенты и «Договоры». Сформировать отчет, нажав на одноименную кнопку.

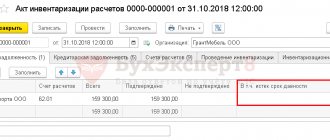

Надо проверить, наличие перекрестного сальдо по каким-либо клиентам, прежде всего по счету 62. В представленном примере видно, что по проведено поступление по договору «С покупателем» (счет 62.01), а оплата по договору «Без названия» (счет 62.02). Соответственно, на конец периода отражено сальдо и по дебету, и по кредиту, то есть у нас одновременно и предоплата, и задолженность по разным договорам.

В таких случаях программа регистрирует счета-фактуры на аванс и учитывает НДС с предоплат. Затем происходит реализация и снова исчисляется налог к уплате. Если это действительно два разных договора, по которым проводятся взаиморасчеты, то все в порядке. Если же это ошибка, а судя по названию договора «Без названия» — это она и есть, то нужно вносить корректировки.

Скорее всего, при вводе документа выбрали не тот договор. Либо при загрузке банковской выписки автоматически программой был поставлен не тот договор, который нужно. Соответственно, взаиморасчёты в настоящее время отражены некорректно.

Указав в банковской выписке договор «С покупателем», видно, что перекрестное сальдо по магазину пропало.

Далее, после внесенных изменений, необходимо заново осуществить регламентные операции по формированию записей книг покупок и продаж, в зависимости от того, что исправляли.

Счет 76 ав

поступление товаров от поставщиков со счет-фактурами заведено. 2. отгрузки покупателям со счет-фактурами заведены. 3. на предоплаты покупателей сделаны счет-фактуры на аванс Начинаем изучать Операции — Закрытие периода — Помощник по учету НДС .

Есть также в 1С полезный сводный отчет см . Отчеты — Анализ учета по НДСЕсли оплата и отгрузка (поступление) в одном периоде, то все очень просто учитывается: у всех моих документов «Поступления товаров» в Счет фактура полученный стоит галочка «Отразить вычет НДС в книге покупок датой получения».

Т.е. тут мы сразу делаем проводки по возмещению НДС ( 68.02 Таким образом документ формирование книги покупок и книги продаж почти пустые. А попали туда всякие авансы и другая нечисть , которая и делает жизнь бухгалтера яркой и насыщенной. Проблемы в том , что если плюнуть и не разбираться с авансами, то потом все это все-равно вылезет.

Поэтому ищем алгоритмы проверки авансов.