Функционал, которым наделен счет-фактура

Счет-фактура (далее используем принятое сокращение сч-ф) – важнейший документ, который применяют для учета налога на добавленную стоимость.

В общем случае продавец и покупатель применяют общую систему налогообложения (ОСН). То есть, являются плательщиками НДС.

Различают несколько видов счетов-фактур:

Наш материал посвящен исправленному счету-фактуре. Ниже разберем, в каких случаях исправительный счет-фактуру используют в документообороте, и чем он отличается от корректировочного счета-фактуры.

Несущественные ошибки в счете-фактуре

Несущественными являются ошибки, которые нельзя отнести к существенным ошибкам. То есть это ошибки, которые не мешают идентифицировать продавца, покупателя, наименование, стоимость товаров (работ, услуг, имущественных прав), ставку и сумму налога.

Несущественная ошибка не может быть причиной отказа в вычете НДС (п. 2 ст. 169 НК РФ).

К несущественным ошибкам, например, относятся:

1) опечатки в наименовании и адресе покупателя или продавца

, например:

— указание Ф.И.О. покупателя-предпринимателя без слов «ИП» (Письмо Минфина России от 07.05.2018 N 03-07-14/30461);

— замена прописных букв на строчные в наименованиях продавца и покупателя (Письмо Минфина России от 18.01.2018 N 03-07-09/2238);

— лишние символы, например тире или запятые (Письмо Минфина России от 02.05.2012 N 03-07-11/130);

— сокращения в адресе, замена прописных букв на строчные или наоборот, смена местами слов, дополнительное указание страны, если в ЕГРИП или ЕГРЮЛ этого нет (Письма Минфина России от 02.04.2019 N 03-07-09/22679, от 25.04.2018 N 03-07-14/27843, от 02.04.2018 N 03-07-14/21045, от 17.01.2018 N 03-07-09/1846, от 20.11.2017 N 03-07-14/76455);

2) нарушение нумерации счетов-фактур;

3) указание графического символа рубля вместо наименования валюты

(Письмо Минфина России от 13.04.2016 N 03-07-11/21095);

4) указание кода вида товара по ТН ВЭД ЕАЭС при реализации товаров на территории России

(Письмо Минфина России от 09.01.2018 N 03-07-08/16);

5) прочерк вместо фразы «без акциза» в графе 6

(Письмо Минфина России от 18.04.2012 N 03-07-09/37);

6) отсутствие в графе 7 «Налоговая ставка» счета-фактуры символа «%»

(Письмо Минфина России от 03.03.2016 N 03-07-09/12236).

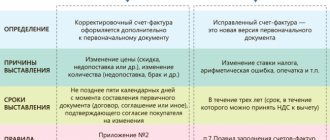

Различия исправленного и корректировочного счет-фактуры

Названия документов очень похожи, поэтому у неопытного бухгалтера может возникнуть вопрос, какую счет-фактуру оформлять в каком случае. Исправление и корректировка – в чем разница?

Таким образом, делаем вывод, что исправительный счет-фактуру составляют при выявлении ошибочных данных в первичном сч-ф.

Ошибки могут быть обнаружены как в обычном сч-ф на отгрузку или на аванс, так и в корректировочном сч-ф. Поэтому и исправленным может быть как обычный сч-ф, так и корректировочный.

Насколько рискованно заявлять вычет при неверном КПП в счете-фактуре?

КПП — это код причины постановки на учет. Он содержит в себе сведения о том, на каком основании организация была поставлена на учет в налоговом органе, и таким образом является своего рода дополнением к ИНН.

ВАЖНО! Индивидуальным предпринимателям КПП не присваивается.

Если неверно указан КПП в счете-фактуре, то покупатель может спокойно принять налог к вычету, не боясь отказов налоговой. Во всяком случае такая позиция изложена в письмах финансового и налогового ведомств.

К примеру, Минфин в письме от 18.05.2017 № 03-07-09/30038 разъясняет, что указание КПП головной организации при том, что отгрузка или получение продукции происходят через обособленное подразделение, не является поводом для отказа в вычете по такому счету-фактуре.

Также просто ошибка в цифре КПП не должна служить основанием для отказа — см. письма Минфина от 26.08.2015 № 03-07-09/49050, ФНС от 07.09.2015 № ГД-4-3/15640.

Доводы ведомств сводятся в основном к тому, что ошибка в КПП не препятствует идентификации продавца или покупателя (в зависимости от того, в чьем КПП была допущена ошибка).

Бланк и образец исправленного счет-фактуры

Для того чтобы составить исправленный счет-фактуру необходимо использовать бланк того документа, который исправляем. То есть, либо бланк обычного сч-ф, либо бланк корректировочного сч-ф. Причем используют тот бланк, который действовал на момент составления первичного сч-ф.

Оба бланка утверждены в постановлении Правительства РФ от 26.12.2011 № 1137.

Скачать официальные бланки счетов-фактур можно на нашем сайте. Например, в статье «Образцы заполнения счетов-фактур в различных ситуациях».

Как корректно внести данные в исправленные сч-ф, так же подробно описано в упомянутом нами Постановлении.

Рассмотрим на примере образец заполнения исправленного счета-фактуры.

Пример

Пусть бухгалтер ООО «Парадокс» выписал счет-фактуру при отгрузке товаров 07.09.2020 г. Однако 22.09.2020 выяснилось, что была допущена ошибка в названии покупателя и его ИНН/КПП (выделены на рисунке красным).

Для исправления данной ошибки составлен исправленный сч-ф:

Принцип заполнения такой:

- в строке 1 – указываем номер и дату сч-ф с ошибкой;

- в строке 1а – указываем номер исправления и дату исправления;

- в остальном сч-ф заполняем аналогично первоначальному документу, но ошибочные данные заменяем на верные.

Как выписать исправленный ЭСФ?

Рис.2 Общая схема работы с исправленным счетом-фактурой

Законодательством не установлено ограничений или конкретных требований касательного того, как происходит выписка исправленного электронного счета-фактуры. Это значит, что вносить правки можно неограниченное количество раз.

Например, в качестве контрагенты вместо указана . После выявления этой ошибки самостоятельно или контрагентом создается новая форма исходного документа и выставляется второй стороне. Проще говоря, если ошибка обнаружена не налоговой, просто переделывается документ.

Необходимые документы

Если ошибки выявлены уже после регистрации счета-фактуры, для внесения изменений покупатель в письменном виде обязан обратиться к продавцу с заявлением о необходимости исправления документа.

Продавец исправляет счет-фактуру в соответствии с порядком, предусмотренным подп. «б» п. 1, п. 7 Правил заполнения счета-фактуры. Алгоритм следующий:

- Создаете новый документ ЭСФ;

- Указываете в строке 1 дату и номер ЭСФ, выставленного с ошибкой;

- В строке 1а – регистрационные данные нового документа;

- Внесите необходимые правки.

Применение правил заполнения счета-фактуры уместно, только если документ уже официально зарегистрирован, во всех остальных случаях выставьте новый счет-фактуру без отсылок к варианту с опечатками.

Отражение в книге продаж и покупок

Все счета-фактуры вносят в книгу продаж или в книгу покупок. В какой момент и в каком порядке отражать исправленный сч-ф в этих формах? Это зависит от того, в каком квартале обнаружили ошибку и составили исправленный сч-ф.

Исправления вносят в том же квартале, когда составлен первичный счет-фактура

Допустим, исправленный счет-фактура относится к тому же кварталу, что и первичный сч-ф. Регистрируем его в книге продаж и в книге покупок датой исправления. Чтобы не допустить задвоения суммы налога к уплате или к вычету, первоначальный сч-ф регистрируют повторно датой исправления с отрицательными суммовыми значениями.

Таким образом, в книге продаж и в книге покупок суммарно по этой операции останется значение НДС в размере, указанном в исправленном сч-ф.

Исправления вносят в следующих налоговых периодах

Допустим, ошибку в первичном счет-фактуре обнаружили в следующем налоговом периоде, когда декларация по НДС уже сдана. В этом случае заполняют дополнительный лист книги продаж и книги покупок, куда вносят 2 строки:

- аннулирующую первичный сч-ф;

- исправленный сч-ф.

Если были изменены данные, которые отражают в книге продаж или в книге покупок, необходимо сдать уточняющую декларацию по НДС.

Если ошибка была допущена, например, в адресе контрагента, который не отражают в строках книг продаж и покупок, в уточненке смысла нет.

Исправительные счета-фактуры в 1С: Бухгалтерии – правила отражения

Опубликовано 22.10.2018 11:11 Автор: Administrator Ошибкой в бухгалтерском учете и отчетности признается неправильное отражение (неотражение) фактов хозяйственной деятельности. Выявленные ошибки и их последствия подлежат обязательному исправлению (ПБУ 22/2010). Исправления документов реализации нужны, если в них обнаружены ошибки, которые не позволяют налоговым органам однозначно идентифицировать продавца, покупателя, наименование товаров (работ, услуг) и их стоимость; налоговую ставку и сумму НДС.

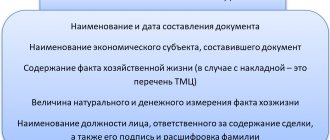

Отличительные особенности исправительных счетов-фактур:

-исправления в стоимость вносятся при арифметических, технических ошибках, они не согласованы какими-либо документами;

-механизм отражения в книге продаж у продавца и книге покупок у покупателя не зависит от того, увеличилась или уменьшилась сумма НДС в исправительном счете-фактуре.

Вне зависимости от даты внесения исправлений, права и обязанности перед бюджетом относятся к тому периоду, когда был выставлен первоначальный счет-фактура.

Нумерация счетов-фактур в рамках одного периода сквозная, а нумерация исправлений в рамках одного счета-фактуры всегда начинается с №1, число исправлений не ограничено. В исправительном счете-фактуре отражаются полностью верные данные первичного счета-фактуры и исправленные данные вместо ошибочных.

Анатомия исправлений у продавца

Исправление ошибок текущего налогового периода

Исправленный счет-фактура имеет тот же порядковый номер и дату, исправление регистрируется под порядковым номером 1, текущая дата квартала.

Сторнирующие проводки формируются на разницу в стоимости реализации и на разницу в сумме НДС.

При этом на закладке (регистре накопления) «НДС Продажи» формируются две проводки: сторнирующая первичную реализацию и исправительная реализация.

В книге продаж текущего периода формируется три записи: первичная, аннулирование первичной и исправленная.

Сопоставляем аналогичные показатели в бухгалтерском и налоговом учете.

Исправление ошибок прошлого налогового периода

Исправления отражаются в дополнительном листе книги продаж, и, соответственно, в Приложении 1 Раздела 9 корректировочной Декларации по НДС.

Сопоставляем данные бухгалтерского и налогового учета. Обратите внимание: исправительные данные в бухгалтерском учете отражаются в текущем периоде, а в налоговом учете – в периоде исходной реализации.

У покупателя полученные исправительные документы регистрируются аналогичным образом:

— если продавец изменил данные до окончания налогового периода – с помощью «трех записей» книги покупок (первичной, аннулирующей первичную и исправительной);

— если продавец «изменил показания» после окончания налогового периода – с помощью «двух записей» дополнительного листа книги покупок (аннулирующей и исправительной).

Если сумма заявленного продавцом расхождения значительная, покупатель оказывается в невыгодной ситуации при любом варианте исправлений: при уменьшении суммы налогового вычета это приведет к доплате НДС и уплате пени, при увеличении суммы налогового вычета – может привести к возмещению из бюджета, что тоже нежелательно.

И немного о других правилах: «Ощущение наполненности жизни зависит от твоего мировозрения, а не от сиюминутного успеха. Мы идем вперед, чтобы проложить свой путь, а не найти выход. Работая и взаимодействуя с другими людьми мы всегда сильнее, чем я».

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

JComments