Главная / Истец

Назад

Опубликовано: 10.03.2020

Время на чтение: 19 мин

0

13

- 1 Формирование и использование добавочного капитала в результате образования курсовых разниц по взносам учредителей

- 2 Формирование и использование добавочного капитала (проводки) в результате проведения переоценки объектов ОС 2.1 Примеры

- 8.1 Примеры

ОСНО: налог на прибыль

Порядок налогового учета операций, связанных с уменьшением уставного капитала, зависит от причин, по которым общество уменьшает этот показатель.

Если организация уменьшает уставный капитал в добровольном порядке (по инициативе организации), сумму указанного уменьшения ей нужно включить в состав внереализационных доходов. Сумму, на которую был уменьшен уставный капитал, независимо от применяемого метода расчета налога на прибыль нужно включить в состав внереализационных доходов на дату госрегистрации изменений в уставе (п. 1 ст. 271, п. 2 ст. 273 НК РФ). А вот если суммы, на которые уменьшилась номинальная стоимость долей участников, были им выплачены, то на расчет налога на прибыль самой организации уменьшение уставного капитала не влияет.

Если организация уменьшает уставный капитал в соответствии с требованиями законодательства, то указанная сумма уменьшения доходом организации не признается. Даже если уставный капитал будет уменьшен ниже величины чистых активов.

Это следует из пункта 16 статьи 250 и подпункта 17 пункта 1 статьи 251 Налогового кодекса РФ и подтверждается письмами Минфина России от 23 мая 2014 г. № 03-03-РЗ/24777, от 6 августа 2013 г. № 03-03-10/31651 (доведено до сведения налоговых инспекций письмом ФНС России от 15 августа 2013 г. № АС-4-3/14908).

Сумму госпошлины, уплаченную за внесение изменений в устав, включите в состав прочих расходов (подп. 1 п. 1 ст. 264 НК РФ, письмо УФНС России по г. Москве от 26 июня 2006 г. № 20-12/56686). При методе начисления сумму госпошлины учтите в момент ее начисления (подп. 1 п. 7 ст. 272 НК РФ). При кассовом методе – по мере ее уплаты в бюджет (подп. 3 п. 3 ст. 273 НК РФ).

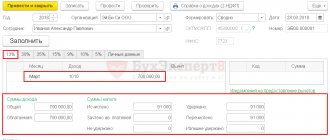

Пример отражения в бухучете и при налогообложении добровольного уменьшения уставного капитала путем снижения номинальной стоимости долей всех участников общества. Соответствующая часть вкладов, на которую организация уменьшила номинальную стоимость долей участников, им не возвращается. Организация применяет общую систему налогообложения и рассчитывает налог на прибыль методом начисления

Участниками ООО «Торговая фирма “Гермес”» являются АО «Альфа» и АО «Производственная фирма “Мастер”». Размер уставного капитала «Гермеса» составляет 800 000 руб. Организация рассчитывает налог на прибыль помесячно методом начисления.

В феврале 2021 года протоколом общего собрания участников было принято решение уменьшить уставный капитал на 300 000 руб.

На дату принятия решения об уменьшении уставного капитала доля «Альфы» составляет 60 процентов номинальной стоимостью 480 000 руб. (800 000 руб. × 60%), доля «Мастера» – 40 процентов номинальной стоимостью 320 000 руб. (800 000 руб. × 40%).

При уменьшении уставного капитала размеры долей участников остались прежними, а их номинальная стоимость пропорционально уменьшилась на:

- 180 000 руб. (300 000 руб. × 60%) – у «Альфы»;

- 120 000 руб. (300 000 руб. × 40%) – у «Мастера».

Возврат участникам сумм, на которые уменьшилась номинальная стоимость их долей, не предусмотрен.

За госрегистрацию изменений в уставе «Гермес» оплатил госпошлину в размере 800 руб.

В марте 2021 года уменьшение уставного капитала было зарегистрировано.

Бухгалтер «Гермеса» сделал в учете следующие проводки.

На дату оплаты госпошлины:

Дебет 68 субсчет «Государственная пошлина» Кредит 51 – 800 руб. – перечислена госпошлина за регистрацию изменений в уставе.

На дату госрегистрации изменений в уставе:

Дебет 80 Кредит 75-1 – 300 000 руб. – отражено уменьшение уставного капитала;

Дебет 91-2 Кредит 68 субсчет «Государственная пошлина» – 800 руб. – отнесена на прочие расходы госпошлина за регистрацию изменений в уставе;

Дебет 75-1 Кредит 91-1 – 300 000 руб. – отнесена на прочие доходы сумма, на которую уменьшился уставный капитал.

При расчете налога на прибыль за март 2021 года бухгалтер учел в составе внереализационных доходов 300 000 руб.

Уменьшение капитала общества – налоговые последствия для участников

В данной статье я позволю себе больше рассуждать, нежели констатировать факты и давать ответы. Поскольку данная тема (весьма спорная по сей день) вызывает у меня ряд вопросов.

Рассмотрю несколько ситуаций, от простой к более сложной.

- Уменьшение уставного капитала общества.

Для начала определимся, что под уставным капиталом в данном случае понимается зарегистрированный и отражённый в учредительных документах капитал компании – номинальная стоимость доли (ст. 14 ФЗ «Об обществах с ограниченной ответственностью» ст. 25 ФЗ «Об акционерных обществах»). Фактическая стоимость долей (включая чистые активы компании, добавочный капитал) не включена в понятие номинальной стоимости.

В данной ситуации вопросов нет, потому что законом прямо предусмотрено, что выплаты, полученные участниками (акционерами) в результате уменьшения номинальной стоимости уставного капитала освобождены от налогообложения. В части физических лиц это указано в п. 1 ст. 220 НК РФ, которым предусмотрен налоговый вычет в размере понесённого расхода при получении прибыли в виде средств от уменьшения номинального уставного капитала общества. П. 2 этой же статьи гласит, что вместо получения имущественного налогового вычета налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества. Т.е. если участник общества может документами доказать, что он внёс самостоятельную данную сумму в счёт оплаты номинальной стоимости своей доли в ООО (акций в АО) или приобрёл эту долю у третьего лица по аналогичной цене, то налог платить не придётся (аналогично с акциями).

В части юридических лиц пп. 4 п.1 ст. 251 НК РФ предусмотрено, что не учитывается при определении налоговой базы доход в виде имущества, имущественных прав, которые получены в пределах вклада участником организации, при уменьшении уставного капитала.

- Уменьшение добавочной стоимости доли (акций) общества.

Здесь ситуация уже неоднозначная. Определимся, что под добавочным капиталом мы понимаем активы общества (помимо уставного капитала), в частности финансовую помощь и вклады в имущество от участников (акционеров) (ст. 27 ФЗ Об ООО и ст. 32.2 ФЗ об АО). Рассматриваемая ситуация: участники вложили в имущество общества определённые средства (они отражены в отчётности как добавочный капитал) и спустя время решили вернуть эти средства обратно путём уменьшения капитала. Указанные выше статьи НК РФ применимы к номинальному уставному капиталу. А можно ли их же логику применить к другим вложениям участников в капитал общества (сверх номинального уставного капитала)?

В соответствии со ст. 41 НК РФ доходом признаётся экономическая выгода. Если же участник получил обратно ровно столько, сколько вложил, то экономической выгоды нет, соответственно и дохода нет. Но смуту вносит письмо Минфина от 6 февраля 2021 г. N 03-08-05/6035, в котором даётся ответ на ситуацию, где российское общество выплачивает средства кипрскому участнику в связи с уменьшением добавочного капитала. Там идёт отсылка на уже названный мной п.п.4 п.1 ст. 251 НК РФ и потом идет оговорка буквально следующая: «Поскольку в рассматриваемом случае не происходит ни уменьшения уставного капитала, ни выхода участника из общества, ни ликвидации общества, получаемые участником выплаты следует признавать доходами… Таким образом, исходя из вышеизложенного доход, выплачиваемый участнику российского общества — резиденту Республики Кипр в связи с уменьшением добавочного капитала общества, признается доходом указанного участника». Т.е. Минфин утверждает, что применимые в части уменьшения номинальной стоимости уставного капитала статьи Налогового кодекса к случаю уменьшения добавочного капитала не применимы. Но и доходом такие выплаты признать нельзя, если они не превышают сумму вклада участника, потому что у участника нет экономической выгоды.

Можно ли применить по аналогии статью, регулирующую ликвидационные выплаты, где прописано, что налогом облагается только сумма выплат, превышающая сумму вклада. Было бы логично. Но законом это не закреплено, если трактовать его буквально.

В сентябре 2021 года в ст. 251 НК РФ в данный вопрос была внесена ясность, путём добавления вида дохода, не учитываемого при определении налоговой базы при налогообложении организаций. А именно доход:

«п. 11.1) в виде денежных средств, полученных организацией безвозмездно от хозяйственного общества или товарищества, акционером (участником) которых такая организация является, в пределах суммы ее вклада (вкладов) в имущество в виде денежных средств, ранее полученных хозяйственным обществом или товариществом от такой организации». Важно хранить документы, подтверждающие сумму соответствующих вкладов в общество. Причём это изменение распространяется на период начиная с 01.01.2019г (ФЗ от 27.11.2018 N 424-ФЗ).

Полагаю, что данное дополнение проясняет ситуацию и даёт ответ на поставленный вопрос: выплаты в виде уменьшения добавочного капитала общества в пользу участника (акционера) не облагаются налогом, если есть документарное подтверждение оплаты этим участником (акционером) данного вклада. Данная позиция также подтверждается письмом Минфина от 14 февраля 2021 г. N 03-03-06/1/9345. Но остается вопрос: если организация – участник не сама делала вклад в ООО, а купила долю ООО по цене, равной сумме ранее сделанных вкладов. Расход на приобретение доли будет учитываться в данном случае? Я полагаю, что должен. Но об этом детальнее речь пойдёт в следующем примере.

Также я не нашла аналогичной трактовки освобождения от налогообложения любых выплат (а не только уменьшения номинального уставного капитала) при уменьшении капитала общества в части налогообложения физических лиц.

- Уменьшение премии кипрской компании и выплата в пользу российского акционера.

На Кипре тоже разделяется понятие уставного капитала (оплаченного и зарегистрированного) и премии (незарегистрированный капитал, получаемый в виде вкладов от акционеров сверх номинальной стоимости акций). Т.е. на Кипре компания может выпустить акции с премией, при этом размер уставного капитала будет увеличен на сумму номинальной стоимости выпущенных акций, а сумма премии по этим акциям будет отражены в учёте компании в специальном разделе «Премия». Размер премии будет сказываться на фактической цене акций. На мой взгляд, данная ситуация в бухгалтерском и корпоративном понимании идентична уставному капиталу в обществе и добавочному капиталу, формирующемуся за счёт вкладов в имущество от участников (акционеров).

Ситуация: российское ООО, являясь единственным участником кипрской компании, акции которой оно купило по цене чистых активов компании (т.е. в цене за акции была учтена номинальная стоимость + премия, оплаченная предыдущим акционером), решила вернуть себе часть ранее оплаченного предыдущим акционером капитала кипрской компании путём уменьшения премии. Как российская налоговая квалифицирует данные выплаты? Это не уменьшение уставного капитала. Если можно провести аналогию с российским понятием добавочного капитала, то к данной ситуации будет применим ответ, отражённый в п.2 настоящей статьи. При условии, что акционер сможет документарно подтвердить расходы на приобретение акций в размере получаемой обратно премии. Но данный расход будет учтён, если по аналогии с налогообложением физических лиц можно применить п.2 ст. 220 НК РФ. В отношении налога на прибыль организаций такого уточнения по расходам в НК РФ нет.

На основании изложенных материалов, я делаю следующие выводы в части налоговых последствий для физических и юридических лиц при получении выплат от общества в случае уменьшения капитала:

- Есть несоответствие в толкование налоговых последствий для участников при уменьшении добавочного капитала общества в части физических лиц и в части организаций. НК РФ чётко указал, что данный доход для организаций не является налогооблагаемым, а вот для физических лиц чёткой позиции в Кодексе нет. Также с вопросом подтверждения расходов на получение доли: будет ли расход на приобретение доли учитываться при освобождении от налога (в части физических лиц есть четкая позиция, что будет. В части организаций — не предусмотрено, речь идёт только о прямых вкладах в общество).

- Физическим лицам, для того, чтобы избежать непредвиденных налогов, надо документами подтверждать все расходы (вложения) связанные с обществом (в частности на приобретение долей (акций) общества). Тогда сможете доказать, что прибыли не возникает, соответственно налогом облагать нечего.

- Юридическим лицам надо корректно отражать в своей бухгалтерской отчётности все вложения в общество. Чтобы в дальнейшем не возникало несоответствие между статьёй расхода на общество и статьёй дохода от общества. Тогда сможете обосновать, что прибыли от полученной выплаты не получаете.

Если кто-то из коллег сталкивался с данными вопросами на практике – просьба поделиться опытом, буду признательна.

Уменьшение УК

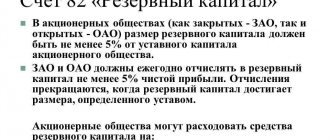

Законодательно регулируется минимальный размер капитала. Его величина рассчитывается по МРОТ и зависит от формы собственности предприятия:

- ООО — 10 тыс. руб.;

- ЗАО — 100 МРОТ;

- ОАО — 1000 МРОТ;

- муниципальные предприятия — 1000 МРОТ;

- государственные предприятия — 5000 МРОТ.

Учредителями может быть принято решение снизить объем собственных средств путем уменьшения цены акций или выкупа ЦБ. В результате участнику выплачивается вознаграждение в сумме разницы между первоначальной и новой стоимостью. Доход, полученный в результате уменьшения УК путем изменения стоимости доли, подлежит налогообложению НДФЛ.

Если общество выкупило акции, распределить их между собственниками нельзя. ЦБ необходимо продать или аннулировать и, по общим правилам, внести изменения в учредительные документы.

Никогда не делайте этого в церкви! Если вы не уверены относительно того, правильно ведете себя в церкви или нет, то, вероятно, поступаете все же не так, как положено. Вот список ужасных.

Почему некоторые дети рождаются с «поцелуем ангела»? Ангелы, как всем нам известно, относятся доброжелательно к людям и их здоровью. Если у вашего ребенка есть так называемый поцелуй ангела, то вам нечег.

10 очаровательных звездных детей, которые сегодня выглядят совсем иначе Время летит, и однажды маленькие знаменитости становятся взрослыми личностями, которых уже не узнать. Миловидные мальчишки и девчонки превращаются в с.

11 странных признаков, указывающих, что вы хороши в постели Вам тоже хочется верить в то, что вы доставляете своему романтическому партнеру удовольствие в постели? По крайней мере, вы не хотите краснеть и извин.

Наперекор всем стереотипам: девушка с редким генетическим расстройством покоряет мир моды Эту девушку зовут Мелани Гайдос, и она ворвалась в мир моды стремительно, эпатируя, воодушевляя и разрушая глупые стереотипы.

Непростительные ошибки в фильмах, которых вы, вероятно, никогда не замечали Наверное, найдется очень мало людей, которые бы не любили смотреть фильмы. Однако даже в лучшем кино встречаются ошибки, которые могут заметить зрител.

Когда уменьшают УК?

Уставный капитал (УК) – понятие, присущее коммерческим организациям: хозобществам (ПАО, АО, ООО), хозтовариществам (ХТ), ГУП и МУП (УП). Наименьшая величина УК закреплена законодательно (кроме ХТ, в которых таких ограничений нет):

- для ПАО – 100 000 руб.;

- для АО и ООО – 10 000 руб.;

- для ГУП – 5 000 МРОТ;

- для МУП – 1 000 МРОТ.

При этом МРОТ равен величине, установленной на дату регистрации УП.

У собственников перечисленных юрлиц есть право на уменьшение УК по собственной инициативе, а в некоторых ситуациях такую процедуру обязывает проводить законодательство. Однако в любом случае УК не может стать ниже наименьшей его величины (на дату регистрации изменений в учредительных документах по УК при добровольном уменьшении и на дату регистрации юрлица при уменьшении по обязанности). Если же это произошло, то юрлицо ликвидируют. У ГУП и МУП, попадающих в ситуацию обязательного уменьшения (когда УК больше, чем значение чистых активов (ЧА), но при уменьшении до ЧА УК станет меньше, чем нужно по закону), на исправление положения есть 3 месяца с окончания года, по итогам которого это положение создалось.

О том, как рассчитывают чистые активы, читайте в материале «Порядок расчета чистых активов по балансу — формула 2015».

По принятому собственниками решению уменьшение возможно, когда:

- Меняется организационно-правовая форма юрлица, и новая форма допускает наличие меньшего значения УК.

- Собственники приняли такое решение. Поскольку при добровольном уменьшении возможна выплата им дохода, эта процедура может расцениваться как аналог начисления дивидендов.

Обязанность уменьшения УК возникает в таких ситуациях:

- У ПАО, АО или ООО есть неоплаченные или нераспределенные доли (или непроданные акции первичной эмиссии) или же выкупленные хозобществом доли (акции), которые не удалось продать в течение года.

- В ПАО, АО или ООО на протяжении 2 лет, а в УП – по итогам года величина УК оказывается больше расчетного значения ЧА.

- Из ООО выходит участник, и ему нужно выплатить его долю по ее реальной стоимости, а разницы между ЧА и УК для этого мало.

О доступных способах увеличения чистых активов читайте в статье «Порядок увеличения чистых активов учредителями (нюансы)».

Независимо от причины уменьшения УК перед этим нужно сделать следующее:

- Известить ИФНС.

- Дважды за месяц опубликовать сообщение об этих намерениях, предназначенное для кредиторов, которые вправе потребовать оплаты им долгов.

- Зарегистрировать конвертацию акций или погашение их количества в СБРФР (для ПАО и АО).

- Проконтролировать, чтобы в результате процедуры уменьшения по инициативе собственников УК не оказался больше ЧА.

Основания и способы уменьшения УК

Статья 20 закона № 14-ФЗ «Об ООО» позволяет снизить размер уставного капитала, а иногда и обязывает к этому. УК может быть изменен в меньшую сторону в следующих случаях:

- Когда этого хотят участники. Обычно так происходит из-за изменения планов или наступления неблагоприятных обстоятельств (бизнес не развивается). При этом уменьшить УК можно до 10 000 рублей — именно столько составляет закрепленный в законе об ООО минимум (статья 14, пункт 1). Если при регистрации компании капитал вносился в минимальном размере, то уменьшить его учредители не смогут.

- Когда компания завершила год с убытком, что привело к удешевлению стоимости чистых активов (ЧА) — они стали дешевле УК. Если такой результат сложился после первого года работы, то пока никакого криминала нет. Однако если УК < ЧА после окончания второго или последующих лет, то размер капитала должен быть уменьшен (пункт 4 статьи 90 ГК РФ). В связи с этим у собственников порой возникает вопрос — что будет, если компания получит крупный убыток, и стоимость ее чистых активов станет менее 10 000 рублей? Можно ли уменьшить такой уставный капитал ООО? Ответ однозначный — нельзя! В такой ситуации Общество придется ликвидировать.

- Когда собственник вышел из ООО, передал ему свою долю, но она не была востребована. В итоге по прошествии года доля так и осталась за Обществом. В этом случае она гасится, то есть аннулируется, а уставный капитал уменьшается на ее номинальную стоимость (пункт 5 статьи 24 закона «Об ООО»).

Раньше для уменьшения УК было еще одно основание — если в первый год работы Общества участники не оплатили его полностью. Теперь же это положение не действует.

Порядок уменьшения уставного капитала ООО зависит от его причины:

- Если это происходит добровольно или из-за падения суммы чистых активов, то следует уменьшить номинальную стоимость долей. А вот их соотношение должно оставаться неизменным. Например, 3 учредителя внесли в УК по 100 тыс. рублей каждый. Капитал равен 300 тыс., а доля каждого участника составляет 1/3. Если они решат уменьшить уставный капитал ООО до 150 тыс., то доля каждого по-прежнему будет равна 1/3, а вот ее номинальная стоимость уменьшится со 100 до 50 тыс. рублей.

- Если гасится нераспределенная доля, то номинальная стоимость, наоборот, не меняется. УК снижается, после чего размер долей пересчитывается. Предположим, один из участников в примере выше решил выйти из ООО. Его доля в размере 1/3 передана Обществу. Если спустя год она так и останется нераспределенной, участники должны будут её погасить и уменьшить уставной капитал ООО. Он станет равен 300 — 100 = 200 тыс. рублей. Поскольку участников останется двое, каждому будет принадлежать по 1/2 компании. Но при этом номинальная стоимость доли каждого из них останется равной 100 тыс. рублям.

Причины внесения корректировок в УК ООО

Минимальная величина уставного капитала ООО – 10000 руб. Именно в пределах этой суммы общество будет отвечать по своим долгам перед контрагентами в случае возникновения проблем.

В процессе осуществления деятельности может возникнуть необходимость увеличить размер капитала, например, за счет увеличения размера долей или ввода нового участника в состав учредителей.

Также совет учредителей или единственный участник ООО может принять решение об уменьшении величины уставного капитала (если, конечно, есть куда уменьшать). Это может быть связана с уходом одного из учредителей или иными причинами.

То есть изменения могут носить как положительный, так и отрицательный характер.

В целом, можно выделить следующие причины для изменения размера УК ООО в сторону увеличения:

- ввод нового участника;

- направление прибыли на повышение УК — как увеличить УК за счет имущества общества;

- изменение направления деятельности, для которого установлена более высокая минимальная сумма УК;

- повышение размера доли одного или нескольких учредителей — увеличение УК за счет дополнительных вкладов;

- желание выглядеть более солидно в глазах контрагентов, а также требования, выдвигаемые партнерами и кредиторами (в целях повышения надежности компании).

Что касается изменения величины капитала в сторону уменьшения, то причинами обычно выступают:

- вывод участника из общества без распределения величины его доли между остальными участниками;

- уменьшения размера доли одного или нескольких учредителей;

- общая стоимость активов ООО ниже стоимости уставного капитала – снижать размер УК нужно в принудительном порядке.

Как изменить величину доли – пошаговая инструкция

Указанные статьи закона №14-ФЗ четко определяют последовательность действий при изменении размера уставного капитала.

Если обобщить сведения федерального закона, то можно представить следующую пошаговую инструкцию для ООО, величина УК которого меняется в большую или меньшую сторону:

- Шаг 1. Организуется общее собрание учредителей.

- Шаг 2. Если изменения инициирует один из учредителей, то им пишется заявление.

- Шаг 3. Принимается решение об изменении размера капитала – на общем собрании, если учредителей несколько, или единственным учредителем, итогом становится Протокол или Решение, в котором закреплена необходимость увеличения или уменьшения.

- Шаг 4. Устанавливается величина, на которую меняется размер УК.

- Шаг 5. Принимается решение о внесение изменений в устав ООО – в нем необходимо прописать новую величину УК или долей.

- Шаг 6. Если УК увеличивается, то взносы нужно внести в течение двух месяцев с момента принятия решения.

- Шаг 7. В течение месяца после внесения взносов принимается решение об утверждении итогов.

- Шаг 8. Заполняется заявление о гос.регистрации изменений устава.

- Шаг 9. Собираются дополнительные документы, необходимые для государственной регистрации процедуры изменения.

- Шаг 10. В течение месяца со дня принятия решения об итогах, документы передаются в государственный орган, регистрирующий юридических лиц.

- Шаг 11. В случае уменьшения капитала сообщить в орган нужно в течение трех рабочих дней после принятия соответствующего решения. Также об уменьшении нужно сообщить дважды в органе печати (раз в месяц).

Бухгалтерский учет – проводки

Изменение размера капитала требует отражения в бухгалтерском учете соответствующих проводок.

Если УК меняется, то это должно быть учтено на счете 80.

При увеличении выполняются следующие бухгалтерские проводки:

- Дт 75 Кт 80 – повышение УК за счета внесения дополнительных вкладов;

- Дт 50, 51, 52, 10, 08, 41 Кт 75 – внесение доли в УК ООО;

- Дт 83/84 Кт 80 – повышение УК за счет собственных средств ООО.

При уменьшении выполняются следующие бухгалтерские проводки:

- Дт 80 Кт 75 – уменьшение УК за счет снижения стоимости долей учредителей;

- Дт 75 Кт 51, 50, 52 – выплата учредителям суммы, на которую уменьшился размер УК;

- Дт 75 Кт 91 – включение в состав прочих доходов суммы уменьшения размера УК (если деньги не выплачиваются участникам);

- Дт 80 Кт 81 – уменьшение УК путем погашения собственных долей;

- Дт 80 Кт 84 – уменьшение УК по требованию законодательства.

Департамент общего аудита по вопросу отражения уменьшения уставного капитала (УСН)

Ответ В соответствии с пунктом 1 статьи 20 Закона № 14-ФЗ[1] общество вправе, а в случаях, предусмотренных настоящим Федеральным законом, обязано уменьшить свой уставный капитал.

Уменьшение уставного капитала общества может осуществляться путем уменьшения номинальной стоимости долей всех участников общества в уставном капитале общества и (или) погашения долей, принадлежащих обществу.

Общество не вправе уменьшать свой уставный капитал, если в результате такого уменьшения его размер станет меньше минимального размера уставного капитала, определенного в соответствии с настоящим Федеральным законом на дату представления документов для государственной регистрации соответствующих изменений в уставе общества, а в случаях, если в соответствии с настоящим Федеральным законом общество обязано уменьшить свой уставный капитал, на дату государственной регистрации общества.

Уменьшение уставного капитала общества путем уменьшения номинальной стоимости долей всех участников общества должно осуществляться с сохранением размеров долей всех участников общества.

Согласно пункту 4 статьи 30 Закона № 14-ФЗ если стоимость чистых активов общества останется меньше его уставного капитала по окончании финансового года, следующего за вторым финансовым годом или каждым последующим финансовым годом, по окончании которых стоимость чистых активов общества оказалась меньше его уставного капитала, общество не позднее чем через шесть месяцев после окончания соответствующего финансового года обязано принять одно из следующих решений:

1) об уменьшении уставного капитала общества до размера, не превышающего стоимости его чистых активов

;

2) о ликвидации общества.

Таким образом, действующим законодательством предусмотрены случай, когда Организация (ООО) обязана уменьшить свой уставный капитал

— в случае, если по истечении двух лет стоимость чистых активов Организации будет меньше величины ее уставного капитала. В таком случае уставный капитал должен быть уменьшен до величины чистых активов.

При этом действующее законодательство не запрещает принимать решение об уменьшении уставного капитала и в других случаях, в том числе в добровольном порядке.

Из вопроса неясно осуществляется ли уменьшение уставного капитала Организации в связи с требованием законодательства (пункт 4 статьи 30 Закона № 14-ФЗ) или в добровольном порядке. В связи с этим рассмотрим последствия для обоих случаев.

Уменьшение уставного капитала в связи с требованием действующего законодательства

Как следует из Вашего вопроса Организация, чей уставный капитал уменьшается, применяет упрощенную систему налогообложения (УСНО).

При этом при уменьшении уставного капитала возможны ситуации, когда:

— участнику будут выплачены денежные средства в размере разницы между величиной уставного капитала и чистыми активами после уменьшения уставного капитала;

— не будут выплачены соответствующие денежные средства.

Обращаем Ваше внимание, что как было указано ранее, уменьшение уставного капитала в связи с требованиями действующего законодательства производится до размера, не превышающего величину чистых активов. При этом уменьшение уставного капитала в таком случае обычно сопровождается отказом от выплаты соответствующей стоимости доли участнику, на которую производится уменьшение. Это связано с тем, что при перечислении денежных средств участнику в оплату доли автоматически произойдет уменьшение величины чистых активов.

В связи с этим в данном разделе нашего ответа мы будем рассматривать ситуацию, когда уменьшение уставного капитала производится по требованию законодательства и не сопровождается перечислением денежных средств в адрес участника.

Налоговый учет

В соответствии с пунктом 1 статьи 346.15 НК РФ налогоплательщики, применяющие УСНО, при определении объекта налогообложения учитывают следующие доходы:

— доходы от реализации, определяемые в соответствии со статьей 249 НК РФ;

— внереализационные доходы, определяемые в соответствии со статьей 250 НК РФ.

При этом согласно пункту 1.1 статьи 346.15 НК РФ при определении объекта налогообложения не учитываются:

1) доходы, указанные в статье 251 НК РФ;

2) доходы организации, облагаемые налогом на прибыль организаций по налоговым ставкам, предусмотренным пунктами 3 и 4 статьи 284 НК РФ, в порядке, установленном главой 25 НК РФ;

3) доходы индивидуального предпринимателя, облагаемые налогом на доходы физических лиц по налоговым ставкам, предусмотренным пунктами 2, 4 и 5 статьи 224 НК РФ, в порядке, установленном главой 23 НК РФ.

Перечень расходов, на которые налогоплательщик, применяющий УСНО, вправе уменьшить доходы, приведен в статье 346.16 НК РФ.

В соответствии с пунктом 16 статьи 250 НК РФ внереализационными доходами признаются доходы в виде сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного (складочного) капитала (фонда) организации

, если такое уменьшение осуществлено с одновременным отказом от возврата стоимости соответствующей части взносов (вкладов) акционерам (участникам) организации (за исключением случаев, предусмотренных подпунктом 17 пункта 1 статьи 251 НК РФ).

При этом согласно подпункту 17 пункта 1 статьи 251 НК РФ при определении налоговой базы не учитываются доходы в виде сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного (складочного) капитала организации в соответствии с требованиями законодательства Российской Федерации.

На основании данных норм можно сделать вывод, что в случае, если уставный капитал Организации уменьшается в соответствии с требованиями действующего законодательства

(в частности, на основании пункта 4 статьи 30 Закона № 14-ФЗ – уменьшение до величины чистых активов), то у

Организации не возникает внереализационный доход

, несмотря на то, что участнику при этом не будет выплачена стоимость соответствующей части доли.

Данный вывод подтверждается Письмами Минфина РФ от 06.08.13 № 03-03-10/31651, ФНС РФ от 19.07.13 № ЕД-4-3/[email protected][2].

В Постановлении ФАС Поволжского округа от 03.04.12 по делу № А65-12721/2011 суд указал, что решение об уменьшении уставного капитала принято в соответствии с требованиями статьи 35 Закона № 208-ФЗ[3]. Следовательно, решение налогового органа о включении в доходы разницы между величиной чистых активов и величиной уставного капитала является неправомерным.

Бухгалтерский учет

В соответствии с Инструкцией по применению Плана счетов[4] в случае уменьшения уставного капитала Организации путем уменьшения номинальной стоимости долей всех участников после внесения соответствующих изменений в учредительные документы в ее учете производится бухгалтерская запись:

Д-т счета 80 «Уставный капитал»

К-т счета 84 «Нераспределенная прибыль (непокрытый убыток)»

Уменьшение уставного капитала в добровольном порядке

Уменьшение уставного капитала в добровольном порядке может осуществляться как до уровня величины чистых активов, так и ниже их стоимости.

Уменьшение может быть осуществлено путем:

— уменьшения номинальной стоимости долей участников;

— выкупа доли у участника и ее последующего погашения.

Налоговый учет

Как было указано ранее, в соответствии с пунктом 16 статьи 250 НК РФ внереализационными доходами признаются доходы в виде сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного (складочного) капитала (фонда) организации

, если такое уменьшение осуществлено с одновременным отказом от возврата стоимости соответствующей части взносов (вкладов) акционерам (участникам) организации (за исключением случаев, предусмотренных подпунктом 17 пункта 1 статьи 251 НК РФ).

Таким образом, если при уменьшении уставного капитала в добровольном порядке будет принято решение об отказе от возврата стоимости соответствующей части доли участнику, то сумма, на которую произведено уменьшение уставного капитала, подлежит включению в состав внереализационных доходов Организации.

В случае, если уменьшение уставного капитала будет сопровождаться выплатой участнику соответствующей части доли, то у Организации не образуется внереализационный доход.

Данный вывод подтверждается контролирующими органами.

Так, в Письме Минфина РФ от 28.03.07 № 03-11-04/2/69 указано следующее:

«В соответствии с п. 1 ст. 346.15 Налогового кодекса Российской Федерации (далее — Кодекс) организации, применяющие упрощенную систему налогообложения, при определении объекта налогообложения учитывают доходы от реализации товаров (работ, услуг), реализации имущества и имущественных прав, определяемые в соответствии со ст. 249 Кодекса, и внереализационные доходы, определяемые в соответствии со ст. 250 Кодекса. При определении объекта налогообложения организациями не учитываются доходы, предусмотренные ст. 251 Кодекса.

Положениями ст. 29 Федерального закона от 26.12.1995 N 208-ФЗ «Об акционерных обществах» предусматривается, что уставный капитал общества может быть уменьшен путем сокращения общего количества акций, в том числе путем приобретения части акций.

Уменьшение уставного капитала общества путем приобретения и погашения части акций допускается, если такая возможность предусмотрена уставом общества.

Решение об уменьшении уставного капитала общества путем приобретения части акций в целях сокращения их общего количества принимается общим собранием акционеров.

Согласно пп. 17 п. 1 ст. 251 Кодекса при определении налоговой базы по налогу на прибыль не учитываются доходы налогоплательщика в виде сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного (складочного) капитала организации в соответствии с требованиями законодательства Российской Федерации.

В соответствии с п. 16 ст. 250 Кодекса внереализационными доходами налогоплательщика признаются доходы в виде сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного (складочного) капитала (фонда) организации, если такое уменьшение осуществлено с одновременным отказом от возврата стоимости соответствующей части взносов (вкладов) акционерам (участникам) организации (за исключением случаев, предусмотренных пп. 17 п. 1 ст. 251 Кодекса).

Таким образом, в случае если уменьшение уставного капитала будет осуществляться вместе с погашением акционерам соответствующей стоимости акций, то доходы в виде сумм уменьшения уставного капитала в целях налогообложения налогом, уплачиваемым в связи с применением упрощенной системы налогообложения, не учитываются

».

Также, в Определении ВАС РФ от 13.10.09 № ВАС-11664/09 отмечено, что сумма уменьшения уставного капитала будет считаться внереализационным доходом и учитываться в целях налогообложения прибыли[5] только в том случае, если уставный капитал уменьшается в добровольном порядке

(то есть не на основании обязательных требований законодательства) и при этом

уменьшение уставного капитала не сопровождается соответствующей выплатой (возвратом) стоимости части вклада участникам общества

.

При этом сумма, выплачиваемая при уменьшении уставного капитала участнику, не учитывается в расходах Организации

, поскольку данный вид расхода не поименован в статье 346.16 НК РФ.

Отметим, что если оплата стоимости вклада будет произведена в меньшем размере, чем его номинал, то разница подлежит включению в состав внереализационных доходов.

Указанный вывод следует из Письма Минфина РФ от 27.02.07 № 03-11-04/2/45:

«В соответствии со ст. 346.15 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщики, применяющие упрощенную систему налогообложения, при определении объекта налогообложения учитывают доходы от реализации, определяемые в соответствии со ст. 249 Кодекса, и внереализационные доходы, определяемые в соответствии со ст. 250 Кодекса.

При определении объекта налогообложения не учитываются доходы, предусмотренные ст. 251 Кодекса.

Согласно п. 16 ст. 250 Кодекса в состав внереализационных доходов организации включаются доходы в виде сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного (складочного) капитала (фонда) организации с одновременным отказом от возврата стоимости соответствующей части взносов (вкладов) акционерам (участникам) организации.

В связи с этим, если при передаче акционерам недвижимого имущества при приобретении у них акций в связи с уменьшением уставного фонда стоимость передаваемого имущества равна или превышает стоимость приобретаемых у акционеров акций, внереализационных доходов, учитываемых при налогообложении, у акционерного общества не образуется.

Если стоимость передаваемого имущества меньше стоимости приобретаемых у акционеров акций, то образующаяся разница должна быть учтена в составе внереализационных доходов акционерного общества

».

Бухгалтерский учет

1. Без выплаты денежных средств участнику

Уменьшение уставного капитала (на дату регистрации уменьшения уставного капитала) отражается:

Д-т счета 80

К-т счета 84

2. С выплатой денежных средств участнику

В соответствии с Инструкцией по применению Плана счетов для обобщения информации о всех видах расчетов с учредителями (участниками) предназначен счет 75 «Расчеты с учредителями».

Задолженность перед участниками организации по выплате сумм, на которые произошло уменьшение уставного капитала, отражается:

Д-т счета 80

К-т счета 75

Указанная запись производится на дату государственной регистрации уменьшения уставного капитала.

Выплата денежных средств участникам отражается:

Д-т счета 75

К-т счетов 50, 51

На основании изложенного, у Организации могут возникать следующие налоговые последствия от указанных операций:

| Причина уменьшения УК | Внереализационный доход |

| Уменьшение на основании требований законодательства (в строгом соответствии с пунктом 4 статьи 30 Закона № 14-ФЗ) | — |

| Уменьшение в добровольном порядке без выплаты средств участнику | + (в размере уменьшения) |

| Уменьшение в добровольном порядке с полной выплатой стоимости доли | — |

| Уменьшение в добровольном порядке с частичной оплатой стоимости доли | + (с разницы между стоимостью доли и выплатой) |

[1] Федеральный закон от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»

[2] В данных письмах рассматривалась ситуация в отношении уплаты налога на прибыль. Однако, по нашему мнению, данными разъяснениями вправе руководствоваться налогоплательщики, применяющие УСНО.

[3] Федеральный закон от 26.12.95 № 208-ФЗ «Об акционерных обществах» содержит требование по уменьшению уставного капитала в случае аналогичном, предусмотренному в пункте 4 статьи 30 Закона № 14-ФЗ

[4] Приказ Минфина РФ от 31.10.00 № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению»

[5] По нашему мнению данный вывод можно использовать и при применении УСНО

Ответы на самые интересные вопросы на нашем телеграм-канале knk_audit

Назад в раздел

Уменьшение уставного капитала на акции (доли), принадлежащие предприятию

По ряду оснований, установленных законом и учредительными документами, акции (доли) могут поступать в распоряжение предприятия, при этом они числятся на счете 81 “Собственные акции (доли)”. В течение одного года указанные акции (доли) должны быть реализованы, в противном случае уставный капитал предприятия подлежит уменьшению (п. 6 ст. 76 Закона об АО, п. п. 2 и 5 ст. 24 Закона об ООО).

Гашение акций (долей) осуществляется проводкой Дебет 80 “Уставный капитал” Кредит 81 “Собственные акции (доли)”.

Возникающая при этом на счете 81 “Собственные акции (доли)” разница между фактическими затратами на выкуп акций (долей) и их номинальной стоимостью относится на счет 91 “Прочие доходы и расходы”.

Пример 6. В соответствии с решением суда по требованию кредиторов на долю ООО “Весна” в уставном капитале ООО “Гермес” было обращено взыскание. С момента удовлетворения требования кредиторов (18.07.2012) бывшая доля ООО “Весна” числится в учете ООО “Гермес” как выкупленная на счете 81 “Собственные акции (доли)” в сумме 23 500 руб. . Номинальная стоимость доли – 15 000 руб. Никто из прочих участников ООО “Гермес” не выразил желания приобрести эту долю. Собранием участников ООО “Гермес” от 14.08.2013 было принято решение уменьшить уставный капитал путем погашения доли, числящейся на счете 81 “Собственные акции (доли)”, в сумме 15 000 руб. Регистрация изменений в уставе произведена 22.08.2013.

В соответствии с п. 2 ст. 25 Закона об ООО кредиторам выплачивается действительная стоимость доли.

В учете ООО “Гермес” были сделаны следующие проводки:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| 22.08.2013 | |||

| Уменьшен уставный капитал | 80 | 81 | 15 000 |

| Отнесено на расходы превышение цены выкупа над номиналом акции (23 500 – 15 000) руб. | 91-2 | 81 | 8500 |

Основные бухгалтерские проводки по уставному капиталу

Бухгалтерский учет уставного капитала осуществляется с использованием счета 80. Сальдо по кредиту должно быть равно объему инвестиций, указанных в уставе организации. Любые движения возможны только при дополнении или изменении устава фирмы.

При учете используются следующие аналитики: учредители, стадии формирования и виды акций. Последние две аналитики необходимы для ведения бухучета в акционерных обществах.

План счетов планируют поменять. Об этом газете «УНП» сообщили в Минфине.

Взнос в уставный капитал: проводки

Первая проводка в новой организации – это начисление задолженности по оплате уставного капитала:

Основанием для выполнения этой записи является устав, а также выписка из ЕГРЮЛ. Запись на балансовых счетах отражается на дату регистрации фирмы в ИФНС.

- При создании ООО сумма проводки равна полной стоимости капитала, указанной в уставе.

- В акционерных обществах первоначально показывают задолженность по оплате выпущенных акций.

На счете 75 необходимо показывать операции с инвесторами по перечислению денежных средств и собственности в первоначальный капитал, а также по расчетам, связанным с выплатой чистой прибыли от деятельности юридического лица.

Дебетовое сальдо должно быть равно сумме неоплаченных долей. Учредителями юридических лиц могут стать как физические, так и юридические лица. Перечисление денежных средств и прочего имущества показывают по кредиту счета 75 в корреспонденции со счетами активов. Весьма распространенная форма – денежными средства на расчетный счет или в кассу:

| Дебет | Кредит | Хозяйственная операция |

| 50 | 75 | внесение наличных денег через кассу |

| 51, 52, 55 | 75 | оплата безналичным путем или спецсчет |

Формирование уставного капитала: проводки бухгалтерские

Первая операция после создания предприятия – это формирование уставного капитала в БУ. Его величина должна быть определена еще до регистрации фирмы, а затем закреплена в уставных документах. Рассмотрим детальнее, как в балансе происходит формирование уставного капитала. Проводки зависят от вида взноса. Но в каждом случае есть свои нюансы.

Уставный капитал – это сумма, которую учредители вносят после регистрации фирмы. Она отображается в пассиве баланса, так как является источником формирования активов. Учредители могут вносить взносы в виде наличных, безналичных средств, материалов, ОС. За счет средств УК финансируется деятельность предприятия.

Для кредиторов эта величина является своего рода гарантией возврата вложений в случае банкротства заемщика.

Как в БУ отображается формирование уставного капитала? Проводки зависят от источников поступления средств. Для учета уставного капитала используются счета 80 и 75. Поступление средств отображается по кредиту 75, а списание – по дебету 75. Проводка, составляющаяся при формировании уставного капитала в акционерных обществах, выглядит так: ДТ75 КТ80 — отражена задолженность учредителей в УК. Каждый собственник должен внести вклад в капитал в соответствии с его долей. В таком же соотношении потом будет распределяться прибыль.

Правила бухгалтерских проводок

Постановка учета начинается с оформления учредительских взносов. Информацию отражают по дебету и кредиту. Основным бухгалтерским счетом становится «Уставный капитал» (№ 80). Сальдо по нему считается пассивом и отражается в третьем разделе баланса. Итоговое значение по этому счету должно соответствовать учредительным документам общества.

До фактической оплаты взносов собственниками задолженность формируется на счете № 75. Впоследствии здесь отражают операции по исполнению участниками своих обязательств. При необходимости бухгалтер открывает дополнительные счета. Так, транзакции по формированию, увеличению или уменьшению капитала относят к подгруппе – 75.1. Выплату же дивидендов фиксируют на субсчете 75.2.

Правила оформления учредительских взносов зависят от формы поступлений.

| Содержание операции | Дебет | Кредит |

| Регистрация общества с уставным капиталом (задолженность учредителей по взносам) | 75 | 80 |

| Внесение денежного вклада участником на расчетный счет | 51 | 75.1 и 75 |

| Оплата взноса в кассу предприятия | 50 | 75.1 и 75 |

| Передача в качестве вклада имущества (основного средства, материалов, прочих ценностей) | 08, 10, 11, 41, 21, 67, 58, 66, 97 | 75.1 и 75 |

Дт 01 Кт 83.

Дт 83 Кт 02.

Дт 83 Кт 01.

Дт 02 Кт 83.

Дт 91-2 Кт 01.

Дт 01 Кт 91-1.

Примеры

Порядок уменьшения уставного капитала

Актуален следующий порядок сокращения размера капитала:

- Созыв собрания участников.

- Направление уведомления о проводимых изменениях в налоговую инспекцию. Отправить его требуется в течение трех дней после собрания, на котором принято соответствующее решение. Уведомление составляется по форме Р14002. На заявлении ставит свою подпись директор.

- Направление уведомлений кредиторам. Объявление об изменениях публикуется в «Вестнике государственной регистрации».

- Подача бумаг в ИФНС для регистрации уменьшения. В ИФНС предоставляется протокол собрания, новый Устав организации, квитанция об оплате пошлины, заявление об изменениях, журнал «Вестник», в котором опубликовано соответствующее объявление. В том случае, если процедура выполняется из-за соотношения УК и чистых активов, нужно подать также расчет стоимости активов.

- Получение документов об изменении капитала. Новый устав и выписка из ЕГРЮЛ предоставляется налоговой инспекцией в течение 5 дней.

Процедура достаточно проста, однако важно соблюдение всех нюансов. Нельзя пропускать пункты, в противном случае изменения будут считаться незаконными

Уведомление ИФНС об уменьшении капитала

При вынесении решения об уменьшении размера УК в течение 3 дней необходимо сообщить о намерении в ИФНС. Для уведомления предусмотрена форма заявления Р14002. В случае, если организация на этапе проведения процедуры откажется от намерений, для представления отказа используется та же форма. Документ представляется на бумажном носителе без помарок, подчисток и исправлений. Прошивка не производится, листы соединяются скрепкой.

При подаче формы необходимо приложить протокол собрания учредителей с решением об уменьшении уставного капитала. Заявление представляет руководитель, имеющих право представления интересов общества без доверенности или иное лицо, право которого подтверждается доверенностью. Лицо должны удостоверить личность паспортом.

Порядок действий и пошаговая инструкция

Уменьшение уставного фонда всегда сопровождается изменением Устава, поэтому обязательно нужно будет обратиться в орган, регистрирующий юридических лиц (налоговый), для государственной регистрации корректировок.

Стоимость долей снижается в целях сокращения уставного капитала без выхода учредителя из общества.

Если же из ООО выходит один из участников, при этом его доля не перераспределяется между оставшимися в обществе, тогда оформляется уменьшение за счет погашения доли без снижения стоимости долей остальных учредителей.

Алгоритм действий для организации в указанных случаях прописан в ст.20 Закона 14-ФЗ, ниже даны пояснения для обоих случаев.

Учредитель может покинуть общество по собственному желанию, при этом он пишет об этом заявление. Также уход участника может быть проведен в принудительном порядке по общему решению остальных членов общества.

В любом случае организуется общее собрание, на котором решается вопрос о том, как поступить с долей уходящего лица – перераспределить ее стоимость между действующими участниками или уменьшить уставный капитал на ее величину, погасив ее стоимость.

Если доля перераспределяется, то меняется стоимость доли оставшихся членов ООО, при этом величину УК не изменяется.

https://www.youtube.com/watch?v=ytcreatorsru

Если доля погашается без распределения, то УК уменьшается на величину погашенного вклада, стоимость долей остальных участников не меняется, но корректируется их размер. Это событие требует выполнения ряда действий:

- Шаг 1. Созыв общего собрания.

- Шаг 2. Принятие решения о выходе участника из ООО (в добровольном порядке на основании заявления или в принудительном порядке), погашении его доли и уменьшении уровня уставного фонда.

- Шаг 3. Составление Протокола по итогам общего собрания.

- Шаг 4. Оплата государственной пошлины за внесение изменений в Устав – 800 руб. на 2021 год.

- Шаг 5. Направление сообщения в ФНС о принятии решения в течение трех рабочих дней с даты оформления протокола – с помощью заполнения заявления форма Р14002 (о внесении изменений в ЕГРЮЛ).

- Шаг 6. Публикация в органе печати уведомления с информацией о снижении УК.

Перечень документов для регистрации

ИФНС обязывает представить пакет документов для регистрации уменьшения УК Государственная услуга является платной, за внесение изменений уплачивается пошлина. В ИФНС представляются пакет документов:

- Новая редакция Устава или лист изменений, внесенных в документ. В формах указывается уменьшенный размер суммы уставного капитала. Документ представляется в 2 экземплярах.

- Заявление формы Р13001.

- Оригинал квитанции с данными уплаченной пошлины.

- Протоколы собрания или решение единственного участника. Документы остаются в деле организации.

- Копия оповещения партнеров при публикации сообщения в официальном вестнике.

В случае приведения стоимости УК к величине чистых активов в перечень включается расчет ЧА. Правил подсчета ЧА не установлено. Расчет представляется в произвольном порядке.

Срок проведения регистрационной процедуры составляет 5 дней, по истечении которых представитель или руководитель общества получает заверенную регистратором новую редакцию Устава и лист записи в реестр.

Функциональное предназначение уставного капитала и его минимальные размеры

Для осуществления последующей деятельности предприятия его учредители формируют стартовый капитала в виде своих взносов. Среди них могут быть материальные запасы, ценные бумаги, внеоборотные активы, деньги и прочие. Именно от размера их вкладов зависит размер получаемых дивидендов. Кроме этого, сформированный капитал выступает неким гарантом по кредитовым обязательствам предприятия. Его размер может как увеличиваться, так и уменьшаться по решению его учредителей:

У каждого вида собственности новосформированного предприятия свой размер уставного капитала, который закрепляется на законодательном уровне.

Минимально допустимые размеры уставного капитала:

- Общества с ограниченной ответственностью (ООО) – 10 000,00 руб.

- Закрытые акционерные общества – 100 минимальных размеров оплаты труда на соответствующий год. Этот показатель постоянно индексируется (прописывается в бюджете соответствующего года).

- Открытые акционерные общества – 1000 минимальных размеров оплаты труда.

- Муниципальные предприятия – 1000 минимальных размеров оплаты труда.

- Государственные предприятия – 1000 минимальных размеров оплаты труда.

Получите 267 видеоуроков по 1С бесплатно:

Правовая база

В качестве юридической основы отражения хозяйственных фактов выступает закон 402-ФЗ «О бухгалтерском учете» от 06.12.11. Нормативный акт закрепляет общие принципы формирования отчетности. Следовать его положениям обязаны все участники делового оборота. Нюансы оформления, связанные с организационной структурой, регулируются положениями ФЗ-14 «Об ООО» от 08.02.98.

Большое значение имеют распоряжения Минфина, письма налоговой службы, инструкции Росстата, ПФР и ФСС РФ. Эти же ведомства утверждают унифицированные формы документов. Базовые принципы бухгалтерского учета перечислены в пятом пункте ПБУ 1/2008:

- Имущественная обособленность. Активы предприятия не являются собственностью учредителей. По обязательствам общества владельцы несут ответственность в пределах своих вкладов. Исключения составляют случаи умышленного доведения компании до состояния финансовой несостоятельности (ст. 3 закона 14-ФЗ).

- Непрерывность фиксации хозяйственных фактов. Учет ведется с момента создания фирмы и до ее исключения из государственного реестра (официальной ликвидации).

- Четкая последовательность. Отражение операций и хозяйственных событий осуществляется путем начисления (п. 5 ПБУ 1/2008). Ключевое значение имеет дата возникновения обязательств, а не фактический расчет. Кассовый метод применяется в налоговом, но не бухгалтерском учете.

Не стоит забывать и о прецедентах. Регулярно позиции Верховного и Конституционного судов России публикуют в открытых источниках. Разъяснения служат руководством при преодолении правовых пробелов.

На каком счете учитывается добавочный капитал и как он отражается в отчетности

Таким счетом является счет 83. Кредитовые операции по счету 83 означают, что добавочный капитал растет. Если запись сделана по дебету, то, напротив, это значит, что операция уменьшает добавочный капитал.

При составлении бухгалтерской отчетности компании на какую-либо определенную дату значение добавочного капитала также подлежит отражению в составе собственных средств фирмы. Для этого в балансе существует строка 1350 «Добавочный капитал без переоценки». В ней следует указать величину добавочного капитала, исключив из нее сумму выявленной положительной переоценки (дооценки) ОС.

Как это сделать на практике? Необходимо из общего сальдо по кредиту счета 83 вычесть величину, приходящуюся на выявленную ранее совокупную дооценку внеоборотных активов фирмы.

Обращаем внимание! В соответствии с п. 68 Положения № 34н каждая сумма, формирующая добавочный капитал, должна отражаться в учете отдельно

Следовательно, компании при осуществлении учета добавочного капитала ведут аналитику отдельных сумм, формирующих добавочный капитал, на раздельных субсчетах в разрезе счета 83. Поэтому общую сумму дооценки объектов ОС компания способна выявить, посмотрев на кредитовое сальдо по соответствующему субсчету счета 83.

Сумма переоценки ОС, в свою очередь, фиксируется в другой строке баланса, а именно в строке 1340.

На практике, как было указано выше, существуют несколько возможных ситуаций, при которых добавочный капитал фирмы может быть сформирован или использован. При этом некоторые ситуации являются «зеркальными», т. е. при одних обстоятельствах увеличивают добавочный капитал, а при других — уменьшают.

Рассмотрим такие ситуации.

Итоги

Учет операций по вкладу в УК и его увеличению в целом несложный. Достаточно трудоемким может оказаться оформление процесса передачи имущества во вклад у учредителя, если объем этого имущества будет значительным.

Таким образом, корректное ведение учета добавочного капитала позволяет компании сгладить такие потенциально негативные ситуации, как выявление уценки внеоборотных активов, нехватка средств на выплату дивидендов участникам и др. Кроме того, существуют и иные направления возможного использования добавочного капитала компании.

По правилам бухгалтерского учета формирование и увеличение добавочного капитала отражается по кредиту счета 83, а его уменьшение — по дебету. Бухгалтерской службе компании важно помнить, что корректный учет возможен только в случае ведения детальной аналитики по каждой составной части добавочного капитала (куда входят суммы, идентичные по своей экономической природе) на соответствующем субсчете счета 83.

Предлагаем ознакомиться Можно ли восстановить доверие после измены? 7 признаков восстановления доверия

Увеличение УК

Увеличение уставного капитала осуществляется за счет чистых активов, дополнительных и вкладов третьих лиц. Допускается использование одновременно нескольких источников

Рассмотрим, как отображается формирование уставного капитала, проводки в БУ тоже не обойдем вниманием

Новый размер собственных средств утверждается на собрании акционеров. Затем вносятся изменения в уставные документы, осуществляется регистрация данных в ФНС и формируются проводки в БУ. Увеличение собственных средств не всегда происходит за счет дополнительных взносов. Иногда с этой целью используется нераспределенная прибыль, сумма переоценки активов:

- ДТ75 КТ80 — на сумму увеличения УК.

- ДТ84 КТ75 — направление прибыли в капитал.

В соответствии со ст. 217 НК РФ, не облагаются НДФЛ доходы АО, полученные в виде акций, имущественных долей либо в виде разницы между новой и первоначальной стоимостью ЦБ. Само увеличение стоимости акций не приводит к получению реального дохода, при условии, что изменения произошли за счет переоценки ОС. Но если разница образуется в результате прибавления части нераспределенной прибыли к капиталу, то такие суммы подлежат налогообложению НДФЛ. При этом уплаченная сумма может быть учтена в будущих периодах. Датой получения дохода считается день регистрации нового размера УК.

Рассмотрим, как в БУ отображается формирование уставного капитала. Проводки с оборотами по КТ80 означают, что средства поступили из внутренних источников:

- ДТ83 КТ80 — за счет эмиссионного дохода, переоценки ОС;

- ДТ84 КТ80 — за счет фондов спецназначения, нераспределенной прибыли.

Дополнительные акции могут быть выпущены только в пределах количества объявленных ЦБ. При этом решением об увеличении УК общество должно определять:

- количество размещаемых обыкновенных и привилегированных ЦБ;

- способ публикации;

- цену;

- форму оплаты;

- иные условия.

Оплата дополнительных ЦБ осуществляется по рыночной цене, но выше номинальной стоимости. Исключение – покупка ЦБ участниками, у которых уже есть обыкновенные акции. Цена размещения в этом случае может быть максимум на 10 % ниже рыночной. Если к публикации привлечены профессиональные участники рынка, то цена ЦБ также может быть увеличена на сумму, равную стоимости услуг посредников. Но размер их вознаграждения не может превышать 10 % цены размещения.

Как действовать при уменьшении УК

Итак, по той или иной причине вам необходимо произвести уменьшение уставного капитала ООО. В этом вам поможет наша пошаговая инструкция, актуальная на 2021 год.

Шаг 1. Принятие и оформление решения

Если в Обществе несколько учредителей, проводится общее собрание, на повестку которого выносится вопрос об уменьшении УК. За это должны проголосовать как минимум 2/3 участников, однако уставом может быть предусмотрено и большее число положительных голосов. Если в составе общества один учредитель, он единолично оформляет решение об уменьшении УК.

В протоколе либо решении необходимо указать, что:

- уставный капитал уменьшается на сумму ХХ рублей;

- его новый размер составит УУ рублей;

- в связи с этим вносятся изменения в устав.

Шаг 2. Сообщение в ИФНС

Далее про планируемое уменьшение уставного капитала ООО нужно сообщить в регистрирующую ИФНС. Сделать это нужно в течение 3 дней с даты принятия решения. Для этого подается бланк Р14002, утвержденный приказом ФНС от 25 января 2012 года № ММВ-7-6/[email protected] Направить его можно:

- в электронной форме, подписав усиленной электронный цифровой подписью руководителя ООО;

- в виде бумажного документа, на котором подпись руководителя удостоверена нотариусом. Это обязательно даже в том случае, если директор ООО представит сообщение об уменьшении УК в налоговую лично.

Кроме формы Р14002, в комплект документов для информирования ИФНС входит копия паспорта директора, доверенность (если в инспекцию отправится доверенное лицо), а также протокол либо решение об уменьшении УК. Получив документы, налоговый орган должен внести запись в ЕГРЮЛ о том, что организация уменьшает свой уставный капитал. Сделать это он должен не позже, чем через 5 рабочих дней.

Шаг 3. Публикация уведомлений для кредиторов

Порой у собственников возникает вопрос: можно ли избежать исполнения части обязательств путем уменьшения уставного капитала? Конечно же, нет, это не является выходом. Дело в том, что об уменьшении УК необходимо уведомить кредиторов Общества. Делается это как раз для того, чтобы у них была возможность потребовать от компании исполнения ее обязательств раньше оговоренного срока.

Кредиторы уведомляются через официальный орган печати — «Вестник государственной регистрации». Первично опубликовать информацию в нем нужно, когда в ЕГРЮЛ будут внесены сведения о начале процесса уменьшения УК.

Шаг 4. Повторная публикация

Как минимум через месяц после первичной публикации ее нужно разместить повторно в том же Вестнике. В течение 30 дней после выхода второго уведомления кредиторы могут потребовать, чтобы ООО исполнило свои обязательства досрочно. Если же это невозможно, они вправе требовать прекращения обязательств, а также возмещения убытков, которые с этим связаны. В течение полугода с даты публикации второго уведомления кредитор вправе обратиться в суд.

Шаг 5. Регистрация изменений

Новую сумму УК нужно внести в устав, после чего зарегистрировать эти изменения. Для этого в налоговый орган направляется комплект документов, в которой входят:

- новая редакция устава с уменьшенной суммой УК либо отдельный лист изменений — 2 экземпляра;

- документ, на основе которого уменьшается УК — решение или протокол собрания;

- заявление о внесении изменений по форме Р13001 (утверждена приказом ФНС № ММВ-7-6/[email protected]). Подпись на заявлении надо заверить у нотариуса, кроме случаев, когда документы подписываются ЭЦП и подаются в электронном виде;

- квитанция об уплате госпошлины в сумме 800 рублей. Если документы направляются в электронном виде, то с начала 2021 года госпошлину платить не нужно;

- экземпляр журнала с опубликованным сообщением об уменьшении УК или копия бланка публикации, заверенная руководителем ООО;

- если УК уменьшается из-за убытков, то прилагается расчет стоимости чистых активов.

Налоговая служба должна зарегистрировать изменения в течение 5 рабочих дней. Заявителю будет выдан листок записи ЕГРЮЛ, а также новый вариант устава или лист изменений — в зависимости от того, что он подавал. На этом процесс снижения УК можно считать завершенным.

Итак, ООО может снизить размер своего УК, а в определенных ситуациях даже обязано это сделать. Процедура эта не вызывает серьезных сложностей, однако требует определенного времени. Надеемся, что наша пошаговая инструкция поможет собственникам бизнеса пройти этот путь без особых проблем.

Основная информация

Существует два порядка сокращения капитала:

Вне зависимости от порядка внесения изменения не должны противоречить закону. В частности, минимальный размер УК составляет не менее 10 тысяч рублей. Ниже этой отметки объем капитала быть не должен.

Уменьшение размеров капитала при добровольном порядке выполняется за счет сокращения номинальной стоимости долей учредителей. Однако соотношение долей не меняется, так как происходит перераспределение.

ВАЖНО! Уменьшение УК в добровольном порядке не может являться методом избегания ответственности компании перед кредиторами. В частности, организация не может таким способом избежать оплаты своих задолженностей

О рассматриваемых изменениях нужно уведомить кредиторов, перед которыми есть досрочные обязательства. Факт наличия уведомления нужно подтвердить.

Сократить размер капитала можно и за счет денег, и за счет имущества. К примеру, УК организации составляет 10 тысяч рублей. Новый учредитель внес свой взнос в имущество компании в форме производственного строения. Однако предпринимательский проект начал приносить одни убытки. В связи с этим учредитель принял решение об изъятии своего взноса. Бухгалтер должен заняться оформлением выбытия основного средства. Затем производится списание стоимости строения с бухучета. При этом нужно составить акт о приеме-передаче объекта ОС.

ВНИМАНИЕ! С суммы выбытия объектов, которые передаются учредителям, вычитается НДФЛ. Учредитель, в свою очередь, получает доход, облагаемый налогом

Данное правило указано в письме Минфина от 26.08.2016. Однако учредитель получает возможность предоставления налогового вычета на сумму трат, сопутствующих приобретению прав на имущество. Рассматриваемое правило оговорено 220 статьей НК РФ.

Когда организация обязана уменьшить уставной капитал?

Компания обязана сократить размер капитала при наличии следующих обстоятельств:

- Размер УК больше размера чистых активов. Подобное соотношение показателей свидетельствует об убыточности компании. Оно допускается в первый год деятельности компании. В последующем при выявлении такого соотношения компания обязана начать процесс уменьшения капитала. К примеру, чистые активы организации составляют 200 тысяч рублей, а размер капитала равен 500 тысяч рублей. В этом случае нарушается принцип обеспечения капитала имуществом компании. Также не гарантируется соблюдение интересов кредиторов. Необходимо уменьшить размер УК до размера чистых активов.

- В течение 12 месяцев не было выполнено распределение или реализация доли, которую получила компания. При наличии таких обстоятельств требуется погасить стоимость доли.

К СВЕДЕНИЮ! Ранее существовал закон, по которому выполнялось уменьшение УК при отсутствии полной оплаты капитала в течение 12 месяцев со дня регистрации организации.