Федеральные налоги и сборы в РФ Налоги существовали еще на Руси. Постепенно налогообложение претерпевало изменения, в результате чего в отдельную группу были выделены федеральные и региональные налоги, а также местные.

Региональные и местные выплаты гражданам России известны в большей степени, нежели федеральные, о чем далее и пойдет речь.

Что такое федеральные налоги и какова их роль в России

Федеральные налоги – это отдельная часть всей налоговой системы, которая действует на территории всей России. К федеральным налогам относятся все выплаты, которые прописываются в кодексах России, а также регулируются законодательными актами и нормами принятых приказов и постановлений. В федеральные налоги и сборы входят следующие выплаты:

- налог на добавленную стоимость (НДС);

- акцизы;

- налог на доходы физических лиц (НДФЛ);

- налог на прибыль организаций;

- налог на добычу полезных ископаемых;

- водный налог;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- государственная пошлина.

Представленные виды имеют свои фиксированные ставки и составляют основу всего бюджета страны. Рассматривая список федеральных налогов, следует внести ясность относительно определения и утвержденных ставок по России.

Система налогообложения в России. Виды налогов

Налог на доходы физических лиц

Среди видов федеральных налогов представленная разновидность занимает первое место по значимости и финансовой составляющей. Именно НДФЛ занимает более половины полученных налоговых отчислений в стране.

Отвечая на вопрос: НДФЛ – какой налог (федеральный или региональный) – можно смело утверждать, что представленный вид сбора носит повсеместный характер, а значит, федеральный. Сбор представляет собой процентную ставку от всех получаемых гражданами России доходов – основная заработная плата, подработки, полученный доход от продажи имущества (с определенными условиями оплаты), а также выигрыши и прочие поступления на счета.

НДФЛ – это федеральный налог, который не следует путать с местным или региональным сбором. В отношении его установлена процентная ставка в размере:

- 9% – на полученные дивиденды до 2015 года в отношении физических лиц, а также на доходы по ипотечным покрытиям до 2007 года;

- 13% – ставка действует на полученные доходы от различных видов трудовой деятельности;

- 15% – на полученные дивиденды до 2015 года, налогоплательщиками выступают организации-резиденты России;

- 30% – ставка действует на все доходы для нерезидентов России;

- 35% – на определенные виды выигрышей и призов.

В представленной ситуации устанавливается календарный год в качестве отчетного периода. Подача декларации о полученных доходах осуществляется до 30 апреля следующего за отчетным периодом.

Федеральный налог НДФЛ имеет определенные отличия для граждан и организаций, что представлено в таблице.

| Физическим лицам | Индивидуальным предпринимателям | Юридическим лицам | |

| Плательщики | Резиденты России и нерезиденты | Физические лица, зарегистрировавшие свою деятельность в качестве индивидуального предпринимателя | – Российские организации; – Индивидуальные предприниматели; – Нотариусы, занимающиеся частной практикой; – Адвокаты, учредившие адвокатские кабинеты; – Обособленные подразделения иностранных организаций в РФ |

| Налоговая база | – Вознаграждения, полученные не от налоговых агентов; – Суммы от продажи собственности, если во владении физическое лицо было менее 3 лет; – Суммы, полученные от источников, находящихся заграницей; выигрыши и призы; – Суммы от продаж рукописей, картин и прочих предметов, полученных физическим лицом по факту наследования; – Суммы, полученные на основе договора дарения. | – Весь полученный доход от предпринимательской деятельности. – Доход = выручка – расходы, подтвержденные документально. | Все доходы от деятельности, полученные налогоплательщиком |

| Порядок расчета | Ставка налога * налоговая база (сумма дохода) | – С подтверждением расходов: доход * 13%. – Без подтверждения расходов: Выручка * 20%. | Налогооблагаемая база = полученный доход – налоговые вычеты. Налог = налогооблагаемая база * ставка налога |

| Налоговые ставки | Действуют вышеуказанные ставки | – 13% – используется при расчете полученной прибыли; – 20% – используется при отсутствии возможности документального подтверждения расходов | – 20% на налог от прибыли в определенных структурах; – 13% – на доход с документальным подтверждением расходов |

| Уплата налога | Подача декларации – до 30 апреля, оплата налогов – до 15 июля | Подача декларации – до 30 апреля года, последующего за отчетным периодом. Авансовые платежи вносятся: – Не позднее 15 июля за период с января по июнь текущего года; – Не позднее 15 октября за период июль-сентябрь; – Не позднее 15 января за период октябрь-декабрь. | До 1 апреля необходимо подать налоговую декларацию |

Выше уже было сказано, что относится к федеральным налогам и сборам, а также особенности расчета выплат с учетом налоговых вычетов. Необходимо разобрать, что входит в перечень налоговых вычетов федеральных налогов РФ. Здесь выделяют:

- стандартные налоговые вычеты – эти суммы прописываются в статье 218 НК РФ федеральных налогов, отождествляют вычет на ребенка и на налогоплательщика;

- социальные – статья 2021 НК РФ – расходы на благотворительность, обучение и прочие направления;

- инвестиционные – статья 219.1 НК РФ – при осуществлении инвестиционной деятельности налогоплательщиком;

- имущественные – статья 220 НК РФ – возможность вернуть 13% суммы от приобретенной недвижимости при уплате налогов ранее;

- профессиональные – статья 221 НК РФ – авторские вознаграждения и прочие доходы от профессиональной деятельности;

- вычеты при переносе на будущие периоды убытков от операций с ценными бумагами – статья 220.1 НК РФ.

Все федеральные налоги прописаны в НК РФ – документ регулярно претерпевает изменения, о чем следует помнить при подаче декларации.

Особенности обязательных элементов налога и сбора

Методы формирования законодательства выразились в том, что каждый обязательный элемент того или иного налога выделен в самостоятельную статью НК РФ. В качестве примера, можно рассмотреть положения 2-й части этого документа, регулирующие НДФЛ.

1. Налогоплательщик.

Под ними понимаются все юридические и физические лица. В случае с НДФЛ речь идет только о последних.

2. Объект налогообложения.

Он состоит из юридических фактов, с возникновением которых закон связывает обязанность уплаты налогов и сборов налогоплательщиками. В случае с НДФЛ таким основанием является получение дохода, в частности, от продажи недвижимости или автомобилей.

3. Налоговая база.

Под ней понимаются стоимостные характеристики объекта налогообложения, выраженные в рублях. В ситуации с НДФЛ, ей является размер заработной платы. А при определении налога на имущество – кадастровая стоимость недвижимости, принадлежащей налогоплательщику.

4. Налоговый период.

В качестве него рассматривается календарный год, либо иной промежуток времени, в рамках которого определяется показатель налоговой базы. В случае с НДФЛ, речь идет о календарном годе, а в ситуации уплаты акцизов – 1 месяц.

5. Налоговая ставка.

Она представляет собой величину отчислений по налогам на единицу измерения налоговой базы. Она может быть, как фиксированной в рублях, так и выражаться в процентах. Первый случай встречается при транспортном налоге, а второй при уплате НДФЛ. Комбинированный тип ставки предусмотрен при подаче судебных исков, где предусматривается твердая сумма платежа и процент от суммы исковых требований.

Если этот элемент выражается в процентах, то выделяют пропорциональный (стабильный), прогрессивный (возрастающую с увеличением налоговой базы ставку), а также регрессивный (уменьшающуюся ставку, если база растет) метод регулирования ставки.

6. Порядок исчисления налога.

Это набор правил, который определяет то, на кого возложена обязанность расчета, подлежащего уплате денежных обязательств в бюджет. Сведения об этом порядке содержат соответствующие нормы НК. По общему правилу, налогоплательщик самостоятельно исчисляет количество подлежащих уплате денежных средств. Правила могут отличаться даже в рамках 1-го вида платежей. В случае с получением оплаты по трудовому договору, это делает работодатель, а при продаже недвижимости или автомобиля исчисление НДФЛ проводится самим субъектом налогообложения.

Возможны и случаи, когда размер подлежащих оплате денежных средств определяется налоговой инспекцией. Примером служит транспортный налог, квитанции об уплате которого она присылает.

7. Порядок и срок уплаты налога.

Что касается сроков внесения налога, то они могут быть указаны в виде календарной даты, либо исчисляться временными периодами (год, квартал, месяц). В НК представлены все варианты.

Помимо сроков, необходимо наличие порядка уплаты налога. Он состоит из характера действий, которые могут состоять во внесении нескольких платежей авансового типа, либо единовременной оплате всей суммы. Также должен указываться способ уплаты. Под ним понимается внесение наличных денежных или безналичных средств и учреждение, через которое происходит оплата.

Налог на прибыль организаций

Общая характеристика федеральных налогов и сборов не может не осветить отдельно моменты начисления налога на прибыль организаций. Отвечая на вопрос, налог на прибыль – федеральный или региональный, в соответствии с законодательством устанавливается, что это федеральный налог. Объясняется подобное единым исчислением размеров, оплатой на всей территории РФ, а также утвержденной ставкой. По данному вопросу необходимо выделить следующие данные:

- Налог на прибыль – это сумма налога, которая рассчитывается с учетом предварительно проведенных расчетов.

- Плательщиками выступают все российские и иностранные юридические лица, работающие на территории страны, а также иностранные компании, являющиеся резидентами России.

- Налоговая база – это разница от полученной прибыли и расходов.

- Основная ставка налога – 20%, которая применяется к ранее полученной налоговой базе.

- Налог на прибыль требует обязательной подачи декларации каждый квартал текущего года. Возможна ежемесячная уплата налогов.

Для организаций существует упрощенная система налогов (УСН). УСН – федеральный это или региональный налог? Это знает далеко не каждый предприниматель. Но в вопросах, какой налог УСН – федеральный или региональный, все не так просто относительно законодательства. Так, в статьях 13-15 НК РФ прописывается полный перечень налоговых сборов, в которых нет упрощенной системы. Но в статье 12 НК РФ уточняется, что могут быть установлены специальные налоговые режимы, в рамках основного перечня. Поэтому упрощенная система – это федеральный налог.

Юридический состав налогов и сборов

Элементы налогов и сборов делятся на обязательные и необязательные. В соответствии со ст. 17 НК РФ, при установлении налогов должны быть определены следующие элементы: объект налогообложения, его база, налоговый период, ставка налога, порядок его исчисления, а также порядок и сроки уплат налога.

Особенности таких платежей связаны с необходимостью максимально четко определить обязанности субъектов налогообложения.

Отсутствие хотя бы одного из них создаст правовую неопределенность. Поэтому оно послужит основанием для отмены или изменения акта, устанавливающего налог. При установлении налогов учитывается фактическая способность вовлеченных в их расчет и уплату лиц исполнить все необходимые обязанности.

В случае со сборами, их юридический состав значительно меньше. Должен быть определен круг субъектов налогообложения (в случае с госпошлиной плательщиком средств выступает лицо, обращающееся за получением госуслуг), а остальные элементы зависят от предмета платежа.

Если речь идет о том, чтобы получить сведения из ЕГРП или ЕГРЮЛ, то пошлина предусматривает размер, не требующий порядка исчисления. В случаях, когда лицо обращается в суд, присутствует как размер, так и порядок исчисления. Используется как один из этих элементов, так и оба.

Другой особенностью является то, то уплата пошлины предшествует появлению объекта налогообложения. Без доказательств первого, не может возникнуть второй.

Налог на добавленную стоимость (НДС)

НДС – федеральный налог или региональный? Это федеральный косвенный налог, который уплачивается продавцами в момент реализации товаров. Плательщиками признаются организации и предприниматели. Налоговая база в федеральных налогах представленного характера устанавливается в двух направлениях. Первый способ определения – расчет проводится на день полной или частичной оплаты от предстоящих поставок товаров или услуг. Второй – на день отгрузки товаров и услуг.

Важно знать: Какие налоги относятся к прямым в РФ: виды, отличия от косвенных налогов, таблица.

В определении, какой налог НДС – федеральный или региональный – покупатели или пользователи услуг особенно не задумываются. Большинство попросту обращают внимание на стоимость товара или услуг, а она формируется с учетом представленного налогообложения.

Акцизы

Отдельного рассмотрения заслуживают акцизы – какой это налог: федеральный или региональный? Акциз – это косвенный налог, который взимается с цены товара или предоставленных услуг. Представленный сбор причисляется к определенным видам продукции – алкогольной, табачной, топливу и прочим товарам. Оплачивают эти сборы организации, индивидуальные предприниматели, а также продавцы, которые доставляют товар через таможенные границы.

Налоговые ставки устанавливаются следующим образом:

- по твердой ставке;

- по адвалорной ставке – учитывается оценочная стоимость товара на таможне;

- по комбинированной ставке.

Справка: Адвалорная ставка – ставка, установленная в процентах от стоимости объекта обложения.

Ставки акциза на каждый вид товара в полной мере перечислены в статье 193 НК РФ.

Налог на добычу полезных ископаемых

Налогоплательщиками в данном случае выступают организации и индивидуальные предприниматели, которые занимаются добычей полезных ископаемых. Объектами налогообложения выступают:

- полезные ископаемые, которые добываются из недр России;

- ископаемые, извлеченные из отходов и подлежащие отдельному лицензированию;

- ископаемые, которые добываются за пределами России.

Ставки налогов представлены в статье 342 НК РФ. Налоговый период – каждый месяц. Оплата сбора происходит не позднее 25 числа месяца следующего за налоговым периодом. (В НК РФ данный налог регулируется в Главе 26. Налог на добычу полезных ископаемых (ст.ст. 334 – 346)).

Особенности процедуры установления налогов и сборов

Федеральные налоги устанавливаются законами, принимаемые Государственной Думой в форме поправок или дополнений в НК и действуют на всей российской территории. Региональные и местные налоги действуют на части российской территории, находящейся в пределах их административных границ. Последние могут приниматься по вопросам, находящимися в их ведении.

Согласно ст. 12 НК РФ, происходит разграничение полномочий при установлении местных налогов, а также при установлении региональных налогов. Согласно этим правилам, все указанные платежи должны быть составной частью НК. При этом, регулированию на местах подлежат налоговые ставки а также порядок и сроки уплаты налогов. Примером служит транспортный налог, ставка которого в каждом регионе своя.

Также к числу вопросов, решающихся на региональном и муниципальном уровнях относятся особенности определения налоговой базы, а также льготы, включая основания и порядок их использования (заявление или автоматическое применение), если такие вопросы находятся в ведении регионов и муниципалитетов.

Законодательными органами субъектов РФ принимаются решения об установлении налогов в форме законов. При установлении местного налога представительными органами муниципалитета, используется форма акта, предусмотренная его уставом.

Сведения о новом акте, включая его текст, должны публиковаться в официальных изданиях.

Порядок вступления в действие таких актов предполагает определенные сроки. Они не могут применяться ранее следующего налогового периода. Другим ограничением служит невозможность вступления в действие даже в следующем налоговом периоде, в случаях, когда сведения об акте, включая его текст, были опубликованы менее, чем за месяц до его начала.

Автор статьи

Водный налог

Статья 13 НК РФ указывает, водный налог – это федеральный или региональный. Это федеральный налог, который отдельно прописывается в главе 25.2 НК РФ. Здесь представляются следующие данные:

- налогоплательщиками выступают организации и физические лица, которые пользуются водным сырьем вследствие ведения определенного вида деятельности;

- объекты налогообложения – это используемая вода и использование отдельных водных объектов;

- налоговой базой представляется объем воды, площадь предоставленного водного пространства и прочее в зависимости от вида деятельности налогоплательщика;

- налоговый период – квартал;

- налоговая ставка прописывается в статье 333.12 НК РФ;

- уплачивается налог не позднее 20 числа месяца следующего за налоговым периодом.

Федеральные налоги и сборы в 2021 году претерпели изменения, о чем следует узнавать заранее – перед подачей декларации, если она заполняется самостоятельно налогоплательщиками.

Также необходимо рассмотреть лесной налог – это федеральный или региональный сбор. Лесной налог – это федеральные выплаты, которые уплачиваются аналогично водному (в соответствии с используемыми лесными ресурсами налогоплательщиками).

Понятие установления налогов и сборов

Принято считать, что введение в действие налогов и сборов связано лишь с процессом их будущего взимания, а государство обладает правомочиями и не несет каких-либо обязанностей, за исключением процессуальных.

Однако такое мнение ошибочно, поскольку существует определенный порядок установления налогов и сборов. Обязанность по их внесению возникает у граждан и организаций только после того, как государство, а в некоторых случаях и муниципалитеты, соблюли эти правила.

Прямое понятие установления налогов и сборов в Федеральных законах отсутствует. Однако можно использовать особенности, присущие ему. Общие условия установления налогов и сборов определены в ст. 17 НК и, наряду с другими базовыми нормами служат основой для определения понятия установления обязательных платежей. Раскроем следующие принципы установления налогов:

1. Происходит на основании принятых решений уполномоченными органами. Они устанавливаются законодательными органами Российской Федерации, а также субъектами РФ. Наряду с ними, решения принимают представительные муниципальные органы. При этом, субъекты Федерации и местные власти имеют производные полномочия.

2. Конституция РФ и НК предполагают введение налогов и сборов при условии, если каждое действие, входящее в процесс, соответствует определенным правилам. Их несоблюдение служит одним из доказательств для признания таких норм противоречащими Основному закону. Необходимость повышенных требований связана с соблюдением баланса интересов частных и публичных лиц и образований.

3. Принятое решение, предполагающее введение налогов или сборов, должно соответствовать требованиям правовой формы. Она определена в НК РФ. Это сделано в целях обеспечения единства законодательства.

4. К содержанию решения тоже предусмотрены определенные требования. Оно должно содержать все необходимые части налога или сбора. В противном случае, оно даже не потребует отмены, поскольку отсутствие хотя бы одной обязательной части влечет автоматическую недействительность акта и не потребует доказательств в суде. Методы расчетов должны позволить исчислить сумму обязательств.

Исходя из указанных характеристик, условия установления налогов и сборов, можно определить, как особый процесс принятия решений уполномоченными органами Российской Федерации, субъектов РФ, а также муниципалитетов, итогом которого становится принятие соответствующего всем требованиям акта, содержащего все необходимые элементы обязательного платежа.

Механизм исчисления федеральных налогов

Примеры исчисления федеральных налогов были прописаны выше в таблице. В данном случае нет ничего сложного – налоговую базу следует умножить на ставку, утвержденную на момент подачи декларации и уплаты сбора. Особенное внимание заслуживает исчисление налоговой базы, что происходит в соответствии с имеющейся деятельностью у налогоплательщика.

Порядок уплаты

Чтобы уплатить федеральный налог, необходимо предварительно подать декларацию в Налоговую службу. Это можно сделать по почте России (отправить письмом с уведомлением), на сайте ФНС или обратиться лично. После подачи декларации сотрудники составляют квитанцию для уплаты сбора налогоплательщиком. В назначенный срок проводят оплату.

С каких товаров не взимается федеральный налог

Несмотря на то, что федеральный налог является обязательным для уплаты, существует перечень товаров и услуг, которые не подлежат налогообложению.

В список входят:

- хлебобулочные изделия;

- детская одежда и обувь;

- лекарства и ортопедические изделия;

- услуги ЖКХ;

- путевки в санатории и оздоровительные учреждения, выданные инвалидам;

- учебная и научная книжная продукция и прочее.

Полный перечень товаров и услуг представлен в статье 350 главы 27 НК РФ.

Обязательно ли платить федеральные налоги?

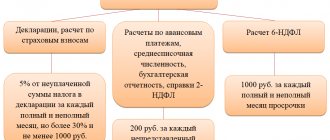

Отсутствие своевременной оплаты федеральных или местных налогов приводит к наложению уголовной ответственности. В данном случае руководствуются статьей 198 УК РФ.

Подробно были рассмотрены вопросы, какие налоги относятся к федеральным выплатам, и каковы особенности их уплаты. Представленные сведения важны для граждан России, как и следующие интересные факты:

- Резидентами России являются люди, находящиеся на территории страны более 183 дней в году. В противном случае налогоплательщики признаются нерезидентами, а значит, уплачивают федеральные налоги РФ по повышенным ставкам.

- В налоге на прибыль существуют специальные КБК (коды бюджетной классификации), где выделяют федеральный бюджет в частности. Система используется для лучшего отслеживания уплаты всех налогов, которые должен уплачивать налогоплательщик.

- Транспортный налог – региональный или федеральный? Однозначно, региональный. Каждая область имеет право устанавливать свою ставку для внесения сборов.