Обязанностью компаний, как налоговых агентов, является подача сведений по выплате доходов персоналу и иным физлицам в справках 2-НДФЛ. Представить их за прошедший налоговый период необходимо в срок до 1 апреля следующего года по месту учета в ИФНС (п. 2 ст. 230 НК РФ).

В ситуациях, когда компания перестает существовать или реорганизуется до окончания года, формы 2-НДФЛ следует представить за расчетный налоговый период, т. е. за то время, пока предприятие функционировало – с начала года по дату зарегистрированного в госреестре факта прекращения работы компании в прежнем статусе (п. 3.5 ст. 55 НК РФ). О нюансах заполнения справок 2-НДФЛ в ситуациях, связанных с прекращением деятельности или реорганизацией предприятия пойдет речь в статье.

2-НДФЛ при изменении статуса компании

Как правило, фирма прекращает свое существование, предварительно полностью сдав всю отчетность, в т. ч. справки 2-НДФЛ по сотрудникам. Ведь после прекращения деятельности у нее не возникает преемников, которые могли бы отчитаться по данным о начислениях и удержании налога. Закрываемые компании, сдавая 2-НДФЛ до момента ликвидации, заполняют справки по привычному алгоритму – название компании указывается в строке «налоговый агент», а ее реквизиты – в предназначенных соответствующих полях.

При реорганизации («перекраивании» фирмы по выбранному критерию и регистрации ее в новом качестве) диапазон действий шире. Если в силу каких-либо обстоятельств фирма не сдала 2-НДФЛ до изменений в статусе, отчитаться за нее обязан правопреемник. Это требование действует с начала 2021 года (п. 5 ст. 230 НК). Поэтому компания-правопреемник в этом случае дважды сдаст сведения по доходам физлиц:

- как преемник налогового агента – за период с начала года по дату зафиксированной реорганизации;

- как налоговый агент – за время с начала функционирования измененной компании до конца года.

Прекращение деятельности одной из компаний

В зависимости от ситуации, исход может различаться. Так, если одна из фирм подлежит ликвидации, это говорит о том, что образуется новое лицо. Поэтому нюансов с предоставляемой отчетной документации больше. Если ликвидации не наблюдается и все фирмы в строю, то предполагается, что компания продолжает действовать. Следовательно, приносить справки о доходах нужно в общем установленном порядке.

| Тип изменений | Срок подачи сведений о доходах |

| Слияние Направлено на то, чтобы была создана новая компания, состоящая из двух или более бывших юрлиц. В результате этого они прекращают свою деятельность | 2-НДФЛ сдает реорганизуемая фирма до наступления дня, когда происходит государственная регистрация нового юрлица. Последнее должно направить справки о доходах за год по общим правилам |

| Присоединение Представляет собой форму внедрения изменений, при которой наблюдается передача полномочий от одной компании к другой. В этой ситуации присоединенная организация перестает существовать | Присоединенная компания подает справки до той даты, когда запись о ее ликвидации внесена в ЕГРЮЛ. Что касается компании, к которой она присоединились, то та сдает отчетность на основании итогов года по общеустановленным правилам |

| Разделение Предполагает передачу полномочий компаниям, которые создаются вновь. А изначальная фирма прекращает свою деятельность и ликвидируется | Организация, подвергшаяся переменам, сдает 2-НДФЛ до того момента, когда произойдет госрегистрация новых юрлиц. Новообразованные компании должны представить документы по общеустановленным правилам |

Таким образом, в налоговые органы должно поступить минимум две справки от компаний. Это связано с тем, что сведения о доходах, получаемых физлицами, подают действующая компания – до проведения процедур, а затем – другая фирма, образованная после изменений (налоговый период длится от начала ее деятельности до конца года). Если же в процессе всех пертурбаций принимали участие более двух компаний, то количество комплектов справок будет большим соответственно.

Изменения формы 2-НДФЛ в 2021 году

Для обеспечения правильности составления форм на основе права преемственности и последующей сдачи их в ИФНС законодателем обновлена справка 2-НДФЛ. С 2021 года в нее внесены изменения, впрочем, не влияющие на порядок отражения доходов, вычетов и налогов.

Читайте также: Справка 2-НДФЛ: новая форма 2019

В 1-й раздел «Данные о налоговом агенте» введены две новых строки:

- «Форма реорганизации/ликвидации», где проставляют код, соответствующий виду проводимых изменений:

– 0 – ликвидация;

– 1 – преобразование;

– 2 – слияние;

– 3 – разделение;

– 5 – присоединение;

– 6 – разделение с одновременным присоединением;

- «ИНН/КПП реорганизованной компании»

В 5-й раздел, в поле удостоверяющей подпись расшифровки подписанта, введена запись о возможности удостоверения справки правопреемником. В поле «налоговый агент» этого раздела преемник проставляет код «1», а его представитель – «2».

Таким образом, новые поля формы заполняются исключительно правопреемниками. Справки 2-НДФЛ за преобразованную фирму подаются ими в ИФНС по месту своего территориального учета. При этом в них обозначают:

- код ОКТМО реформированной компании;

- в строке «налоговый агент» — ее название;

- в поле «ИНН/КПП реорганизованной организации» — именно ИНН/КПП преобразованной фирмы.

Разберемся с заполнением справки 2-НДФЛ на примерах.

Где взять справку 2 НДФЛ работнику, если организация ликвидирована

Что делать, если организации уже нет или произошла реорганизация. В этом случае обращаются в налоговую службу. Дело в том, что справка 2 НДФЛ выдается работникам и относится к отчетности.

Каждая организация в обязательном порядке сдает подобный отчет на работников до 1 апреля, года, следующего за отчетным периодом. При ликвидации фирмы 2 НДФЛ также сдается в надзорные органы.

Гражданин для получения справки обращается в инспекцию по месту регистрации предприятия. Эта информация размещена на сайте ФНС по ИНН компании и расположена на печати организации.

Выдают справку также в течение 3-х дней на основании заявления. Заявление составляется в свободной форме и двух экземплярах. Второй экземпляр с отметкой о регистрации остается у гражданина.

Если человеку требуется не сама справка, а только информация по доходам и налогам, он узнает об этом следующими способами:

- У правопреемника, если прошла реорганизация;

- через личный кабинет на сайте ФНС;

- через нового работодателя, который сделает соответствующий запрос в ИФНС и внебюджетные фонды.

1-2.jpg

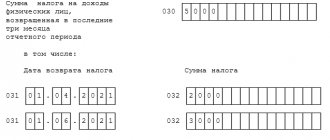

Пример 2. Заполнение 2-НДФЛ правопреемником при реорганизации

Предприятие ООО «МИР», находящееся в Челябинске (ОКТМО 75712000, ИНН 7404215894, КПП 740445028) преобразуется, сливаясь с ООО «Тополь» из Екатеринбурга (ОКТМО 65701000, ИНН 6612456456, КПП 661200012) с 1 декабря 2021 г. В госреестре этой датой зафиксировано окончание деятельности ООО «МИР» и передача ее активов по праву преемственности .

Сведения 2-НДФЛ по ООО «МИР» не были поданы в ИФНС. ООО «Тополь» отчитается:

- в качестве правопреемника преобразованной компании, заполнив 2-НДФЛ за период с 1 января по 30 ноября 2021:

Что происходит при реорганизации путем присоединения

При присоединении юрлицо, соединяющееся с другим юрлицом, прекращает свое существование. Процесс реорганизации расценивается как закончившийся в тот момент, когда запись о том, что юрлицо завершило свою деятельность, появляется в ЕГРЮЛ (п. 4 ст. 57 ГК РФ). Все права и обязанности завершившей деятельность организации переходят к тому юрлицу, к которому произошло присоединение (п. 2 ст. 58 ГК РФ), о чем в надлежащем порядке требуется оповестить регистрирующий орган и кредиторов (ст. 60 ГК РФ).

Досрочное (до окончания налогового периода, продолжительность которого составляет 1 год) завершение юрлицом деятельности влечет за собой обязанность досрочной сдачи отчетности по тем налогам, которые считаются нарастающим итогом за год (п. 3 ст. 55 НК РФ). В частности, это относится к справкам 2-НДФЛ (п. 5 ст. 230 НК РФ, закон «О внесении изменений в НК» от 27.11.2017 № 335-ФЗ). При этом форма реорганизации неважна.

Подробности см. здесь.

То есть присоединяемое юрлицо должно за период от начала года до даты регистрации завершения своей деятельности подать в ИФНС справки по форме 2-НДФЛ на своих работников. Справки оформляются в обычном для них порядке от имени подвергающейся присоединению организации (т. е. с ее наименованием, ИНН, КПП, ОКТМО и подписью ответственного лица). При наличии у присоединяемого юрлица обособленных подразделений, справки формируются и по ним с указанием в них сведений по налоговому агенту с данными, относящимися к подразделению (КПП, ОКТМО, подпись ответственного лица).

Если же реорганизуемая компания не выполнит своих обязательств и не представит справки налоговикам до закрытия, то сделать это придется правопреемнику (п. 5 ст. 230 НК РФ).

Уплатить налог также должен будет правопреемник присоединяемого юрлица, если на момент завершения юрлицом деятельности эта обязанность останется им неисполненной (п. 5 ст. 50 НК РФ).

Последствия преобразования юрлица

Процедура преобразования юрлица заключается в смене им своей организационно-правовой формы и не приводит к изменению ни прав, ни обязанностей, имеющихся у него перед иными лицами, кроме учредителей (п. 5 ст. 58 ГК РФ). Соответственно, оказывается неприменимой ст. 60 ГК РФ, гарантирующая реализацию прав кредиторов.

Отсутствие изменений в части прав и обязанностей при преобразовании приводит к тому, что в части отчетности по налогам и уплаты налогов для юрлица, изменившего свою форму, ничего не меняется. То есть в обычном порядке (но от имени уже изменившейся организации) в те же сроки будет сдаваться отчетность и так же будут платиться налоги (п. 9 ст. 50 НК РФ). И если до своего преобразования юрлицо не сдало какую-либо отчетность или не заплатило какие-либо налоги, это должна сделать организация, существующая в новой форме (письмо Минфина России от 25.09.2012 № 03-02-07/1-229).

Соответственно, никаких особенностей в этом случае не будет и у процедуры подачи отчетности по форме 2-НДФЛ. Эти справки по обычной их форме создаст юрлицо новой организационно-правовой формы от своего имени и в установленный п. 2 ст. 230 НК РФ срок (до 1 апреля года, наступающего за отчетным) подаст их в ИФНС.

О том, как подготовить для сдачи отчетность 2-НДФЛ за 2017 год, читайте в статье «Нюансы заполнения формы 2-НДФЛ в 2021 году».

Где получить справку

Документ о доходах запрашивается заинтересованным лицом по месту его учебы или ведения трудовой деятельности. Согласно положениям правовых актов, физическое лицо должно оформить письменный запрос на выдачу справки, после которого налоговый агент на протяжении трех дней обязан ее оформить.

Запрос пишется в произвольной форме на имя руководства в виде просьбы. В ней должна быть отражена конкретная информация о том, кому, для каких целей и за какой период нужна справка. Дата оформления письма и подпись заявителя являются обязательными элементами.

На практике вопросы об оформлении справки решаются путем устных и нигде не зафиксированных переговоров.

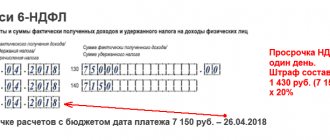

Штрафные санкции

За несвоевременную подачу 2-НДФЛ применяются такие штрафы:

- штраф для организации по пункту 1 статьи 126 Налогового кодекса — 200 рублей за каждую неподанную вовремя справку;

- штраф для должностного лица по части 1 статьи 15.6 КоАП РФ — 300-500 рублей.

За недостоверную информацию, содержащуюся в 2-НДФЛ, например, за указание ИНН другого лица, полагается штраф в размере 500 рублей за каждую ошибочную справку.

Избежать санкций за недостоверные сведения можно стандартным способом: если ошибка выявлена самостоятельно, то до того, как ее обнаружит ИФНС, нужно успеть подать уточненную форму 2-НДФЛ.

Стоит ли подать справку заранее, чтобы осталось время на исправление? Из письма Минфина от 30.06.2016 № 03-04-06/38424 следует, что это не имеет смысла.

Пояснение. Организация подала 2-НДФЛ досрочно, например, в начале февраля. Налоговый орган при проверке формы нашел ошибки. Бухгалтер все исправил и представил уточненную справку до конца срока, но на организацию все равно наложили штраф, поскольку ошибки были обнаружены налоговым органом.

Обзор 2-НДФЛ при ликвидации и реорганизации

Подоходный налог, взимаемый с доходов физлиц, начисляется и уплачивается налоговыми агентами, к которым относятся предприятия и ИП — в одних случаях, и самими гражданами — в других. По результатам отчетного налогового периода, а им является календарный год, агенты обязаны по месту регистрации в территориальное отделение НС представлять отчет по ф. 2-НДФЛ.

В справке должна содержаться информация обо всех вознаграждениях, которые налоговый агент выплатил в отчетном периоде наемным работникам и иным физ. лицам, сумме удержанного из них подоходного. По общим правилам субъекту ХД требуется подать справку до 01 апреля года, который следует за отчетным.

Но такое ограничение касается только налоговых агентов, если самому налогоплательщику требуется, например, получить имущественный вычет, то он имеет право представлять отчет в течение всего года в любой момент. В других случаях справку требуют у работодателей работники для представления в различные инстанции, учреждения.

Налоговому агенту требуется подавать справки в отдельности по всем работникам, а также реестр этих справок в 2-х экземплярах. Если в отчетном периоде организация не начисляла и не выплачивала зарплату, то справка не сдается.

Не требуется сдавать отчет также в случаях, когда предприятие приобрело имущество или имущественные права у гражданина, выплатило вознаграждение ИП. Ситуация меняется в отношении субъектов, которые в течение календарного года претерпели изменения в своей деятельности, например, произошла реорганизация предприятия или оно ликвидировалось.

Если под реорганизацией следует понимать некоторые изменения в структуре предприятия, то под ликвидацией подразумевается полное прекращение деятельности. В этом случае сроки подачи 2-НДФЛ при ликвидации и реорганизации меняются.

Главные положения

Если предприятие ликвидируется или проводит реорганизацию, это говорит о том, что его последний налоговый период, за который требуется сдавать различную отчетность, меняется. Это указано в НК, в ст. 55, в п. 3. Причем этот период будет зависеть от времени работы предприятия в течение года.

Статья 55. Представительства и филиалы юридического лица

Сроки по закону

ФНС по вопросу предоставления сведений о доходах наемных работников утверждает, что информацию должен подавать сам СХД, который ликвидируется или проводит реорганизацию структуры. Свои выводы налоговики делают на основании положений НК, ст. 50, где идет речь о правопреемственности вновь созданных юр. лиц исполнять обязанность в отношении уплаты налогов.

В этой статье и других законодатель не возлагает ответственность по представлению сведений по ф. 2-НДФЛ на правопреемников. Согласно ст. 216 отчетность сдается за истекший период, в котором налоговый агент выплачивал вознаграждения.

Сроки подачи отчетности можно рассмотреть на примере некоторых ситуаций:

| Что происходит с предприятием | Какой период необходимо считать последним налоговым |

| До конца года прошла реорганизация или предприятие прекратило деятельность. | Налоговым периодом для подачи отчетности следует считать период от начала календарного года до момента, когда завершилась реорганизация или предприятие (обособленное подразделение) прекратило свою деятельность. |

| Предприятие создалось и ликвидировалось или претерпело реорганизацию в течение одного и того же календарного года. | Налоговым следует считать период с момента создания предприятия и до момента проведения изменений, что составляет менее 12 месяцев. Возможны ситуации, когда малые предприятия открываются на 2–3 месяца с целью выполнения определенного вида работ или заказа. |

| Предприятие было зарегистрировано в декабре, но изменения произошли в середине или к концу следующего календарного года. | Периодом для отчета будет считаться период работы предприятия с момента открытия до ликвидации или реорганизации, что не должно быть более 13 месяцев. Открывшись в декабре, предприятие не могло в этом же месяце насчитать работникам зарплату и выплатить ее, т. е. все выплаты будут приходиться на следующий календарный год. |

Реорганизуемое предприятие по-прежнему остается действующим юридическим лицом, а вот ликвидируемая организация прекращает свое существование, как юр. лицо.

Общие нюансы

В НК, в ст. 226, в п. 1 говорится, что налоговый агент, который начислял и удерживал у налогоплательщика НДФЛ, обязан перечислить ее в местный бюджет по месту регистрации предприятия. Но когда российская организация имеет обособленные подразделения, находящиеся на выделенном балансе, она обязана также производить уплату подоходного в бюджет по месту их нахождения (ст. 226, п. 7).

Сумма налога, которая удерживается, рассчитывается исходя из доходов, подлежащих налогообложению, выплаченных работникам или иным физ. лицам, имеющим трудовые отношения с обособленным подразделением.

Статья 226. Особенности исчисления налога налоговыми агентами

Таким образом, по месту расположения обособленного подразделения, т. е. в территориальное отделение НС подается и справка по ф. 2-НДФЛ. Основное предприятия ее подает по месту своей регистрации.

формы 2-НДФЛ

Крупные налоговые агенты отчитываются перед налоговой по ф. 2-НДФЛ и 6-НДФЛ, которые заполняются отдельно по всем обособленным подразделениям. До того момента, как завершится процесс изменений на предприятии в отношении обособленного подразделения должна быть сдана ф. 2-НДФЛ при ликвидации и реорганизации.

Сравнение форм

Для представления сведений от предприятия, которое проходит процесс реорганизации, важную роль играет процедура изменений. Если ф. «2-НДФЛ – ликвидация» подается по общим правилам, то в случае реорганизации ф. «2-НДФЛ – реорганизация» с учетом типа изменений и дальнейшего порядка работы предприятия.

Общие правила сдачи справки нельзя применить при реорганизации, когда происходит разделение или преобразование предприятия, в результате чего:

- выделяется одного или нескольких предприятий;

- присоединяется одного или нескольких предприятий;

- компания перестает существовать после проведенных изменений.

| Процедура реорганизации | Срок представления ф. 2-НДФЛ |

| Слияние. Две или больше компаний объединяются в одно большое предприятие. В результате маленькие фирмы по отдельности прекращают деятельность. | Предприятия, которые проходят процесс слияния, представляют справку до момента, как станут частью большого предприятия и оно пройдет госрегистрацию. После слияния новое юрлицо подает отчет в установленные сроки, т. е. по результатам года. |

| Присоединение. Одно или несколько предприятий присоединяются к более крупному, в результате чего передают ему свои права и обязанности. Присоединяющиеся предприятия прекращают свою ХД. | Присоединяющиеся предприятия подают отчет до момента, как в ЕГРЮЛ в отношении каждого будут внесены сведения о прекращении деятельности. Организация, к которой присоединились мелкие фирмы, подает отчетность по итогам года. |

| Разделение. Большое предприятие претерпевает процесс разделения на несколько маленьких. В результате крупное предприятие перестает существовать. | Крупное разделяющееся предприятие обязано отчитаться перед налоговой до момента, как новые организации зарегистрируют статус юрлиц. В свою очередь, новые предприятия сдадут справки по общепринятым правилам. |

Но существуют также формы реорганизации, когда в результате проведенных изменений не требуется ликвидировать предприятие (я):

- Из крупного предприятия выделяется одно или несколько маленьких, в этом случае основная организация передает часть полномочий открывающимся. Деятельность основной компании остается неизменной. Справки по ф. 2-НДФЛ по общим правилам представляет отдельно основное предприятие и выделившееся, т. е. по результатам работы отчетного года до 01 апреля.

- В результате преобразования компании она может изменить форму собственности, например, ООО преобразуется в АО, кооператив или товарищество. Акционерное общество может стать ООО или кооперативом. В связи с тем, что предприятие не останавливало свою работу, то проведенная реорганизация не отображается на сроках сдачи отчетности. Ф. 2-НДФЛ подается по общим правилам.

Как представляются справки 2-НДФЛ при ликвидации и реорганизации

В связи с тем, что ликвидируемое предприятие завершает свою деятельность, никто, кроме него, не может представить отчет в налоговую. Поэтому бланк заполняется на основании сведений, относящихся к закрывающемуся предприятию. Это требуется сделать до того, как предприятие полностью закроется.

На практике обычно происходит так, что сначала приостанавливается деятельность компании, затем в течение некоторого времени подводятся итоги, сдается вся отчетность, уплачиваются налоги. Итоговым моментом при ликвидации можно считать дату, когда предприятие будет вычеркнуто из реестра юрлиц. Это делает НС по заявлению предприятия.

При проведении реорганизации в налоговую сдается несколько справок по ф. 2-НДФЛ. Сначала налог на доходы физических лиц начисляет, удерживает, перечисляет и отображает в справке за определенный период действующая компания(ии), а затем та(е), которая образовалась после проведенных изменений.

Фактически предприятия сдают отчетность только за тот период, когда вели деятельность и выплачивали доходы физлицам. Отчетность может сдаваться несколькими способами, это зависит от численности наемных работников, удержания с доходов которых, указываются в справке.

Предприятия могут подавать ф. 2-НДФЛ:

- на бумажном носителе лично через своего представителя (ответственного сотрудника);

- путем отправки по почте заказным письмом с вложением в конверт описи отправляемых бумаг;

- в электронном виде на диске или флешке;

- через коммуникационный канал связи также в электронном виде.

Если численность работников не превышает 25 человек, то разрешается подавать отчет на бумаге, в других случаях только в электронном виде. К подаваемым справкам прилагается реестр, куда вносятся сведения обо всех доходах, указанных в составленных формах.

Если одна из справок не пройдет проверку налоговым инспектором, то он вычеркнет ее из реестра, а результаты проверки зафиксирует в протоколе. Один экземпляр протокола и реестра инспектор передаст предприятию.

Когда отчет подается на съемном носителе, то к нему требуется приложить реестр в бумажном виде. Причем на каждый оформленный файл оформляется отдельный реестр. По результатам проверки инспектор может принять все файлы. Если будут выявлены ошибки в одном из файлов, то он не принимается.

Таким же образом составляется протокол и вместе с реестром отправляется предприятию. Причем их можно отдать представителю компании лично в руки или отправить на почтовый адрес. Через телекоммуникационный канал связи направить ф. 2-НДФЛ можно при наличии у предприятия электронной подписи. После проверки протокол и реестр будут отправлены предприятию таким же образом.

Прочие моменты

Если, к примеру, во время процедуры ликвидации предприятия все сотрудники уволились, то ликвидационной комиссии можно направить отчет до сдачи ликвидационного баланса. В исключительных случаях налоговые агенты должны отчитываться не по ф. 2-НДФЛ, а подавать другую форму отчетности.

Это касается случаев, как указывается законодатель в ст. 226.1, когда предприятие:

- проводило операции с ценными бумагами, срочными сделками;

- осуществляло выплаты по ценным бумагам, выпущенным российскими компаниями.

Такие предприятия сдают необходимые сведения в налоговую о получателях доходов, выплаченных суммах, начисленному, удержанному и перечисленному НДФЛ в декларации по налогу на прибыль. Подается такая информация не 1 раз в год, а по результатам каждого отчетного периода, которым является квартал, до 28 числа следующего месяца.

Соответственно, если в течение календарного года предприятие проводило такие операции, а потом в какой-то момент ликвидировалось (провело реорганизацию), то декларацию придется подать не по окончании квартала, в котором прошли изменения, а по завершении изменений, так указывает законодатель в ст. 230 (п. 2, 4) и 289.

Примером может служить ситуация, когда предприятие ликвидируется (проводит изменения в структуре) в апреле, т. е. во 2-м квартале, но ждать до конца отчетного периода для сдачи декларации не требуется, чтобы подать ее до 28 июля. Это можно сделать, как только завершится процесс.

Источник: https://buhuchetpro.ru/2-ndfl-pri-likvidacii-i-reorganizacii/

Куда подавать сведения?

Вопрос о том, в какую именно инспекцию надо подавать сведения по форме 2-НДФЛ, пожалуй, самый распространенный среди всех вопросов, связанных с этой формой. С него и начнем. Если заглянуть в Налоговый кодекс, то ответ на этот вопрос кажется очевидным. Согласно пункту 2 статьи 230 НК РФ сведения о доходах физлиц сдаются в налоговую инспекцию по месту учета налогового агента.

Однако российские организации довольно часто имеют несколько мест учета — они регистрируются по местонахождению недвижимости, обособленных подразделений, ведения деятельности, облагаемой ЕНВД и т п. К сожалению, Налоговый кодекс не поясняет, как быть в этом случае. По какому месту учета надо направить 2-НДФЛ? Особенно эта проблема актуальна для организаций, имеющих подразделения в других городах или даже субъектах РФ.

Минфин России предлагает из этой ситуации следующий выход. Если обособленное подразделение самостоятельно выплачивает доход работникам, а его руководитель уполномочен представлять организацию в налоговых органах, то сведения по форме 2-НДФЛ нужно подавать в инспекцию по месту учета данного подразделения (письма от 12.10.10 № 03-04-06/3-251 и от 29.03.10 № 03-04-06/55). Если хотя бы одно из названных условий не выполняется, то сведения сдаются в инспекцию по месту «основной» регистрации компании.

На наш взгляд, этот подход надо считать лишь рекомендацией финансового ведомства, ведь Налоговый кодекс не обязывает налоговых агентов действовать именно таким образом. Формально организация может подавать сведения в любую из тех инспекций, в которых она состоит на учете. Однако безопаснее всего сдавать 2-НДФЛ в ту инспекцию, где организация изначально была зарегистрирована как налогоплательщик. Такой подход в случае спора с контролерами точно не вызовет непонимания у судей. И, по нашему мнению, он все же больше соответствует смыслу пункта 2 статьи 230 НК РФ, в котором говорится о месте «своего» учета, что лингвистически ближе к термину «место учета организации».