В 2021 году юридические лица, имеющие работников, должны будут четыре раза отчитаться в Фонд социального страхования — представить форму отчета 4-ФСС по итогам 2021 года, первого квартала, полугодия и девяти месяцев.

Форма 4-ФСС сдается только по взносам от несчастных случаев. По всем остальным видам взносов отчитываться нужно в ФНС по утвержденной форме расчета.

Отчеты в ФСС сдаются по форме, утвержденной Приказом ФСС РФ от 07.06.2017 № 275. При составлении отчета в 2021 году следует проверить актуальность бланка.

Сдавайте электронную отчетность через интернет. Сервис Контур.Экстерн дарит вам 3 месяца бесплатно!

Попробовать

Формы сдачи отчетности в ФСС

В электронном виде отчет по форме 4-ФСС сдают организации, где среднесписочная численность работников превышает 25 человек. Это же касается и вновь созданных или реорганизованных компаний (ст. 22.1 Федерального закона от 24.07.1998 № 125-ФЗ).

Индивидуальные предприниматели, которые заключили трудовые договора с работниками, также обязаны уплачивать взносы и сдавать отчетность по форме 4-ФСС. Сроки сдачи отчета — те же, что и для организаций.

Сдавайте электронную отчетность через интернет. Сервис Контур.Экстерн дарит вам 3 месяца бесплатно!

Попробовать

Обращаем внимание, что если ИП заключил с работником договор гражданско-правового характера, то он не обязан регистрироваться в ФСС, уплачивать взносы и сдавать отчетность.

Как сдать расчет 4-ФСС за 3 квартал

Работодатели сдают расчет 4-ФСС за 3 квартал в Фонд социального страхования согласно юридическому адресу юрлица или адресу жительства ИП. Если обособленное подразделение поставлено на отдельный баланс, имеет собственных сотрудников и оплачивает им работу самостоятельно, оно сдает расчет по месту своего учета в ФСС.

Расчет необходимо сдать в электронном виде, если среднесписочная численность сотрудников составляет более 25 человек в 2021 г. Если данное условие не выполняется работодатель вправе сдать расчет 4-ФСС на бумажном носителе.

Отдельно нужно отметить работодателей, зарегистрированных в 2020 г. В этом случае в расчет среднесписочной численности работников берется информация по физлицам, получавшим зарплату в 2021 г.

Важно! Если работодатель нарушит правила представления расчета 4-ФСС, а именно сдаст отчетность на бумажном носителе вместо электронного формата, ему выпишут штраф.

Штраф за несвоевременную сдачу отчетности в ФСС

При несвоевременной сдаче 4-ФСС организацию могут привлечь к ответственности по ст. 26.30 Федерального закона от 24.07.1998 № 125-ФЗ. То есть 5 % от суммы взносов, начисленной за последние три месяца отчетного или расчетного периода, за каждый полный и неполный месяц со дня, установленного для подачи расчета. При этом штраф не должен превышать 30 % этой суммы и быть меньше 1 000 рублей.

Кроме этого, за нарушение порядка сдачи отчетности — например, когда численность сотрудников на предприятии больше 25 человек, но отчет сдали в бумажном виде — предусмотрен штраф 200 рублей.

Как подготовить расчет 4-ФСС за 3 квартал

Перед тем, как формировать расчет 4-ФСС за 3 квартал, необходимо произвести начисление зарплаты за все месяцы отчетного периода. На основании документа «Начисление зарплаты» будет произведен расчет не только оплаты труда по каждому сотруднику, но и величина страховых взносов «на травматизм».

Расчет 4-ФСС в 1С: Бухгалтерия

После этого можно сформировать расчет 4-ФСС в 1С: Бухгалтерия 8.3 — во вкладке «Отчеты» через гиперссылку «Регламентированные отчеты».

В открывшемся окне создать новый отчет через кнопку «Создать», затем выбрать папку «ФСС» и далее отчетность «4-ФСС».

В документе есть кнопка «Заполнить», при нажатии которой он заполняется автоматически на основании информации, имеющейся в программе.

Как подготовить отчет 4-ФСС в электронной форме

Сформировать электронный отчет 4-ФСС вы можете в системе Контур.Экстерн: выберите меню «ФСС» > «Создать отчёт».

После этого выберите вид отчета, отчетный период и организацию, за которую нужно сдать отчет и нажмите на кнопку «Создать отчёт». Если отчет начинали заполнять ранее, то по кнопке «Показать отчёт в списке» можно открыть его для редактирования и отправки.

Чтобы подгрузить готовый расчет из вашей бухгалтерской программы, выберите меню «ФСС» > «Загрузить из файла». Загруженный отчет можно просмотреть и при необходимости отредактировать, для это нажмите на кнопку «Загрузить для редактирования».

После заполнения отчета он появится в разделе «ФСС» > «Все отчёты». Наведите курсором на строку с нужным отчётом и выберите необходимое действие.

После перехода к отправке отчета выберите сертификат для подписи и нажмите на копку «Проверить отчет». Если при проверке отчета будут обнаружены ошибки — нажмите на кнопку «Открыть редактор», исправьте ошибки и перейдите к отправке отчета снова.

Если ошибок нет — нажмите на кнопку «Перейти к отправке».

После этого достаточно кликнуть «Подписать и отправить», и система подгрузит отчет на портал ФСС.

Далее вы можете отследить статус прохождения отчета — протокол контроля и квитанции о приеме отчетности придут прямо в Экстерн.

Когда статус сменится на «Получена квитанция», это значит, что отчет сдан. Квитанцию можно открыть и просмотреть, при необходимости — сохранить. Если у расчета статус «Ошибка отправки», значит, что расчет не отправлен и нужно повторить попытку.

Если же статус обозначен как «Ошибка расшифровки» — в ФСС не смогли расшифровать расчет или проверить электронную подпись. Убедитесь, что вы выбрали верный сертификат для того, чтобы подписать расчет, и отправьте снова.

Статус «Ошибка форматного контроля» говорит о том, что расчет не сдан. Необходимо исправить ошибки и заново отправить отчет. Если статус обозначен как «Ошибка логического контроля», значит, получена квитанция с ошибками. О необходимости их исправления нужно сообщить в ФСС.

Сдавайте электронную отчетность через интернет. Сервис Контур.Экстерн дарит вам 3 месяца бесплатно!

Попробовать

Заполняем 4-ФСС за 9 месяцев 2021 года

В состав формы 4-ФСС входит титульный лист и пять таблиц. Из них обязательны к заполнению для всех работодателей таб. 1, 2, 5 и титульник. Эти страницы сдаются, даже если в отчетном периоде не было никаких начислений по взносам. Таблицы 3 и 4 заполняются, если за отчетный промежуток времени есть сведения, которые нужно в них отражать. Если информации нет, то листы не предоставляются.

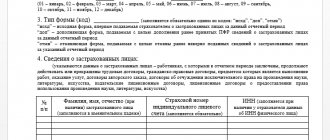

Титульный лист

Титульник содержит основную информацию о страхователе: название организации или ФИО ИП, ИНН, ОГРН, КПП, адрес, контакты. Вверху страницы есть строки для регистрационного номера, пятизначного кода подчиненности, номера корректировки, кода отчетного периода и года. При подаче отчетности впервые указывайте номер корректировки «000». Код отчетного периода указывайте в зависимости от отчетного квартала: 03, 06, 09, 12. В бланке 4-ФСС за 3 квартал 2021 года нужно указать код «09»

.

Обязательно вписывается код вида деятельности по ОКВЭД2. Среднесписочная численность сотрудников рассчитывается в обычном порядке за 9 месяцев текущего года. В поля «Численность работающих инвалидов» и «Численность работников, занятых на работах с вредными и (или) опасными производственными факторами» вносятся сведения на 30.09.2019 г

.

В графах, предназначенных для заполнения работником ФСС, нельзя делать никаких пометок.

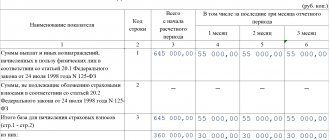

Таблица 1 4-ФСС

В нее вносятся данные для расчета базы для начисления взносов на травматизм. Отражается информация по каждому показателю по нарастающей с начала года и отдельно за каждый из месяцев последнего квартала отчетного периода. Также определяется размер страхового тарифа с учетом надбавки или скидки.

Таблицу 1.1 заполняют, если имела место передача работодателем своих сотрудников для временной работы другим организациям.

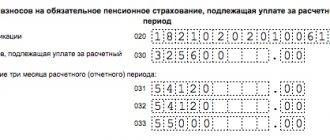

Таблица 2 4-ФСС

Страница заполняется в соответствии с данными бухучета о состоянии расчетов с ФСС по взносам и расходам за отчетный период. Показатели приводятся в рублях.

Графа 3:

- строка 1 – показатель должен быть равен строке 19 табл. 2 за предыдущий расчетный период.

- в строках 2 и 16 отражаются начисленные и уплаченные с начала расчетного периода суммы страховых взносов.

- строки 12 – 14 – данные из строк 9-11 табл. 2 за предыдущий год.

- строка 15 – расходы по страхованию от несчастных случаев с начала года. Показатель переносится из 10 строки графы 4 табл. 3, если она заполнялась. Если нет – прочерк.

- в строке 19 указывается задолженность страхователя перед ФСС на конец отчетного периода.

Таблицы 3 и 4 формы 4-ФСС

№ 3 заполняется, только если в отчетном промежутке времени имели место несчастные случаи или профзаболевания, т.е. работодатель расходовал средства ФСС, например, на выплату пособий по травматизму или профнедугам, на оплату лечения работников в санаториях и т.д. В поля вносятся сведения, если с января по сентябрь 2021 оплачивался больничный при травме на производстве или были другие расходы, которые можно зачесть в счет выплат на травматизм.

Данные в таблицу 4 вносятся, если в январе-сентябре в организации были несчастные случаи на производстве или у работника обострилось профзаболевание (составлялся акт Н-1). Указывается количество пострадавших работников.

Если подобных расходов и случаев не было, заполнять и сдавать эти листы не нужно.

Таблица 5 4-ФСС

Лист содержит данные об общем количестве рабочих мест, о результатах спецоценки условий труда и обязательных медосмотров работников. Сведения указываются по состоянию на начало года, поэтому таблица будет одинаковой для 4-ФСС за 1, 2, 3 квартал и год 2019. Медицинские осмотры и специальные оценки труда, проведенные в этом году, отражать не надо.

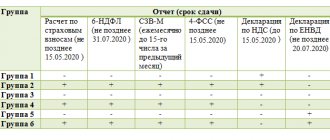

Таблица по срокам сдачи 4-ФСС в 2021 году

Для удобства все даты представления расчетов по «травматизму» отразим в общей таблице.

Сроки представления 4-ФСС:

| Отчетный период | Бумажная форма 4-ФСС | Электронная форма 4-ФСС |

| 1 квартал 2020 | 15 мая 2020 | 15 мая 2020 |

| Полугодие 2020 | 20 июля 2020 | 27 июля 2020* |

| 9 месяцев 2020 | 20 октября 2020 | 26 октября 2020* |

| Год 2020 | 20 января 2021 | 25 января 2021 |

* дата перенесена из-за выходных дней на ближайший рабочий день

Когда сдавать 4-ФСС?

Для ИП и организаций срок сдачи 4-ФСС един, однако он зависит от того, в какой форме сдается расчет. В пункте 1 статьи 24 № 125-ФЗ четко сказано, что:

- при предоставлении бумажного варианта документа он должен быть подан до 20 числа следующего после окончания квартала месяца;

- если предприятие использует электронную форму расчета, то сроки подачи продлеваются до 25 числа месяца, идущего сразу после конца квартала.

В случае, если крайний день подачи расчета выпадает на нерабочий период для ФСС, то производится перенос сроков по общему правилу, то есть на следующий ближайший рабочий день. В 2021 году подать отчетность нужно в следующее время:

| За какой период 2021 года отчитываться? | Крайний срок подачи расчета 4-ФСС | |

| Бумажный | Электронный | |

| 1-й квартал | 20 апреля 2018 | 25 апреля 2018 |

| 1-е полугодие | 20 июля 2018 | 25 июля 2018 |

| 9 месяцев | 22 октября 2018 | 25 октября 2018 |

| весь год | 21 января 2019 | 25 января 2019 |

Смещение сроков произойдет только для тех, кто будет сдавать отчетность на бумаге. Сведения за 9 и 12 месяцев им можно будет подать позже, чем обычно, на 2 и 1 день соответственно.

Напоминаем, что отчетность 4-ФСС сдается нарастающим итогом, то есть при сдаче отчетности за 1 полугодие в расчетах нужно учитывать сведения, переданные после 1-го квартала, а также данные по 2-му кварталу 2021 года.