Что такое кассовая дисциплина?

Это совокупность правил оформления кассовых операций. В них описано то как вы должны принимать, хранить и выдавать наличные деньги. Очень важно в данном вопросе не путать такие понятия, как «касса» и «кассовый аппарат».

Кассовый аппарат (ККМ, ККТ, онлайн-касса) – это устройство, с помощью которого производится прием от клиентов за товары или услуги наличных денежных средств. Данная операция фиксируется для последующей передачи в ФНС, а клиенту выдается фискальный чек.

Касса предприятия (операционная касса) – это учет всех действий в компании, которые касаются наличных денег. Деньги, принятые с помощью ККМ, также сдаются в общую кассу организации. Затем эти деньги либо оформляются для произведения наличных расходов, либо инкассируются в обслуживающий банк для зачисления на расчетный счет. В кассе хранятся физически деньги фирмы и все, что с ними происходит, должно подтверждаться соответствующими документами. Это и называется кассовой дисциплиной.

В общем и целом, при ведении кассовой дисциплины нужно опираться на следующие принципы:

- Все действия с наличными деньгами должны оформляться документально.

- Важно строго следить за соблюдением лимита кассы.

- При выдаче денег на любые нужды в обязательном порядке должны выдаваться соответствующие документы.

- Нельзя превышать ограничение на наличные расчеты между двумя субъектами предпринимательства, на сегодняшний день эта сумма не должна превышать 100 тысяч рублей на один договор.

Что общего

Помимо названия, общим между кассой как кошельком и кассой как аппаратом можно назвать следующие моменты:

- и в том, и в другом случае класса отражает изменение денежной наличности;

- и в том, и в другом случае эти операции сопровождаются оформлением приходных и расходных документов и требуют учета (см. таблицу ниже);

Соотносятся понятия очень просто: учет операций, которые прошли через ККТ, является частью всего кассового учета компании.

Таблица. Кассовые операции и документы

| Касса — это… | Кассовые операции | Документы о проведенных операциях |

| Совокупность наличных денежных средств предприятия |

|

|

| Контрольно-кассовая техника (операции на ККТ являются частью кассового учета) |

|

|

Кто должен соблюдать кассовую дисциплину?

Кассовую дисциплину обязаны соблюдать все субъекты административно-хозяйственного сектора, работающие с наличными деньгами. Данная обязанность распространяется вне зависимости от того, принимаются наличные через кассовый аппарат или по БСО. Режим налогообложения также не имеет значения.

Стоит отметить, что для ИП правила ведения кассовой дисциплины несколько упрощены. Например, это касается упразднения оформления приходных и расходных ордеров и кассовой книги. Оформлять их нужно только при выдаче наличных денег на заработную плату работникам.

Упрощение касается и на лимит остатка кассы. Для ИП его устанавливать не нужно, при условии, что количество работников менее 100, а годовая выручка составляет менее 800 миллионов рублей.

Ознакомиться с полным перечнем правил кассовой дисциплины можно найти в указаниях ЦБ РФ (Указание от 11 марта 2014 г. № 3210-У).

Московский государственный университет печати

4.

УЧЕТ КАССОВЫХ ОПЕРАЦИЙ

4.1.

Кассовые операции и их роль в деятельности торгового предприятия

Предприятия торговли и общественного питания в процессе своей деятельности устанавливают экономические связи с поставщиками товарно-материальных ценностей и покупателями. Отношения между сторонами оформляются договорами. Четкое выполнение договорных обязательств и правильная организация расчетов между предприятиями ведут к своевременному поступлению денежных средств. Вместе с тем у торгового предприятия в процессе деятельности происходят денежные расчеты с работниками предприятия, с органами социального обеспечения и другими организациями и лицами.

Расчеты между предприятиями осуществляются в безналичном порядке через банки, а также наличными через кассу предприятия в пределах установленных в законодательном порядке лимитов.

Предприятие торговли, как любое юридическое лицо, само выбирает банк для кредитно-расчетного обслуживания. Кроме расчетных счетов, в банках могут открываться текущие и специальные счета для хранения средств специального назначения (аккредитивы и чековые книжки). Кредитные отношения предприятия с банками оформляются кредитными договорами.

Основными задачами организации учета денежных средств и расчетов являются:

- • своевременное, полное и точное отражение операций по учету денежных средств и расчетов;

• постоянный контроль наличия и сохранности денежных средств в кассе, на расчетном и других счетах в банках;

• контроль использования денежных средств;

• контроль правильности и своевременности расчетов с поставщиками и покупателями;

• контроль своевременности и правильности расчетов с бюджетом, банками, работниками;

• контроль расчетных операций для предупреждения образования просроченной кредиторской и дебиторской задолженности;

• контроль правильного использования банковского кредита и сроков его возврата.

Особое место в операциях торгового предприятия занимают кассовые операции, так как значительная часть выручки у данных организаций поступает через кассы (вероятность злоупотреблений на данном участке максимальна, поэтому он в первую очередь подвергается различным видам проверок как со стороны налоговых органов, так и других органов контроля).

Для приема, хранения, выдачи денежных средств торговое предприятие должно иметь кассу. Порядок организации кассы и учета наличных денежных средств на предприятиях регламентировано Письмом ЦБ РФ от 4 октября 1993 № 18 «Порядок ведения кассовых операций в РФ».

Для приема наличных денег от покупателей предприятиями торговли обязательно должна применяться контрольно-кассовая техника. Предприятия могут иметь в своих кассах наличные деньги только в пределах лимитов, установленных банками по согласованию с руководителями предприятий. При необходимости лимиты остатков денежных средств в кассе пересматриваются.

Предприятия обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка в кассе в порядке и сроки, согласованные с обслуживающими банками. При этом наличные деньги могут быть сданы в дневные и вечерние кассы банков, инкассаторам и в объединенные кассы при предприятиях для последующей сдачи в банк, а также предприятиям связи для перечисления на счета в банках на основе заключенных договоров. Вместе с тем предприятия, имеющие постоянную денежную выручку, по согласованию с обслуживающими их банками, могут расходовать ее на оплату труда, закупку сельскохозяйственной продукции, скупку тары и вещей у населения. Но следует отметить, что предприятия не имеют права накапливать в своих кассах наличные деньги сверх установленных лимитов для осуществления предстоящих расходов, в том числе и на оплату труда. Предприятия имеют право хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда, выплаты пособий по социальному страхованию и стипендий не свыше трех рабочих дней (для предприятий, расположенных и районах Крайнего Севера и приравненных к ним местностях, — до 5 дней), включая день получения их в банке. За накоплением наличных средств в кассах предприятий сверх установленных лимитов обязаны следить обслуживающие их банки, которые, используя Рекомендации по осуществлению учреждениями банков проверок соблюдения предприятиями, организациями и учреждениями Порядка ведения кассовых операций, направляют сведения о соответствующих нарушениях в налоговые органы для привлечения руководителей предприятий к финансовой и административной ответственности. Так, за накопление в кассах наличных денег сверх установленных лимитов в соответствии с Указом Президента РФ от 23 мая 1994 г. № 1006 (в ред. от 25 июля 2000 г.) взимается штраф в 3-кратном размере обнаруженной сверхлимитной кассовой наличности. Банки при проверках выявляют также факты расчетов наличными деньгами сверх установленных предельных размеров, которые в настоящее время составляют 100 тыс. руб. по одной сделке. За нарушение установленного лимита взыскивается штраф в 2-кратном размере суммы произведенного платежа. При этом следует помнить, что неоприходование или неполное оприходование денежной наличности наказывается штрафом в 3-кратном размере неоприходованной суммы. Кроме того, на руководителей организации, допустивших соответствующие нарушения Порядка ведения кассовых операций, налагается административный штраф в 50-кратном установленном законодательством размере минимальной месячной оплаты труда.

4.2.

Порядок применения контрольно-кассовых машин

Предприятия торговли обязаны проводить через кассы расчеты с населением, а также с юридическими лицами, как того требует Федеральный Закон «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» от 25 апреля 2003 г. № 54-ФЗ. При этом торговые предприятия обязаны:

- • регистрировать контрольно-кассовые машины;

• использовать исправные контрольно-кассовые машины для осуществления денежных расчетов с населением;

• выдавать покупателю (клиенту) вместе с покупкой (после оказания услуги) отпечатанный контрольно-кассовой машиной чек за покупку (услугу), подтверждающий исполнение обязательств по договору купли-продажи (оказания услуги) между покупателем (клиентом) и соответствующим предприятием;

• обеспечивать работникам налоговых органов и центров технического обслуживания контрольно-кассовых машин беспрепятственный доступ к контрольно-кассовым машинам;

• вывешивать в доступном покупателю (клиенту) месте ценники на продаваемые товары (прейскуранты на оказываемые услуги), которые должны соответствовать документам, подтверждающим объявленные цены и тарифы.

Регистрация и перерегистрация кассовых аппаратов осуществляется путем подачи предприятиями в налоговый орган по месту своего нахождения соответствующего заявления с приложением паспорта аппарата и производится в течение 5 дней, при этом предприятие получает карточку регистрации.

Налоговые органы контролируют соблюдение правил использования контрольно-кассовых машин, при этом за их нарушение применяются штрафные санкции. Расчеты с населением на торговых предприятиях осуществляют кассиры-операционисты через операционные кассы. На торговых предприятиях, как правило, функционируют как операционные, так и главная касса.

После издания приказа о принятии кассира на работу руководитель предприятия обязан под расписку ознакомить его с Порядком ведения кассовых операций в Российской Федерации. Затем с кассиром заключается договор о полной материальной ответственности. Кассир, в соответствии с действующим законодательством о материальной ответственности рабочих и служащих, несет полную материальную ответственность за сохранность всех принятых им ценностей и за ущерб, причиненный предприятию как в результате умышленных действий, так и небрежного или недобросовестного отношения к своим обязанностям. Кассиру запрещается передоверять выполнение порученной ему работы другим лицам. На предприятиях, имеющих одного кассира, в случае необходимости временной его замены исполнение обязанностей кассира возлагается на другого работника по письменному приказу руководителя предприятия (решению, постановлению). С этим работником заключается договор о материальной ответственности. В случае внезапного оставления кассиром работы (болезнь и т.п.) находящиеся у него под отчетом ценности немедленно пересчитываются другим кассиром, которому они передаются, в присутствии руководителя и главного бухгалтера предприятия или в присутствии комиссии из лиц, назначенных руководителем предприятия. О результатах пересчета и передачи ценностей составляется акт за подписями указанных лиц.

На малых предприятиях, не имеющих в штате кассира, обязанности последнего может выполнять главный бухгалтер или другой работник по письменному распоряжению руководителя предприятия при условии заключения с ним договора о материальной ответственности.

4.3.

Документирование кассовых операций

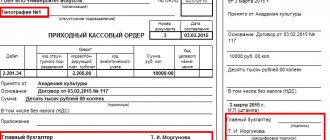

Прием наличных денег кассами организаций (главными кассами) оформляется приходными кассовыми ордерами, подписанными главным бухгалтером или лицом, уполномоченным на это письменным распоряжением руководителя предприятия. При этом вносителю денег выдается квитанция к приходному кассовому ордеру за подписями главного бухгалтера или лица, на это уполномоченного, и кассира, заверенная печатью (штампом) кассира или оттиском кассового аппарата. При поступлении наличных денег из банка в кассу предприятия также оформляется приходный кассовый ордер. При этом квитанция подкладывается к соответствующей выписке банка из расчетного счета. Нумерация приходных ордеров ведется по порядку, начиная с 1 января и до конца года. Проставляется также дата оформления ордера. В графе «Корреспондирующий счет, субсчет» указывается кредитуемый в данной операции счет, т.е. фиксируется бухгалтерская проводка. Ниже пишется наименование юридического или физического лица, от которого получены средства. В строке «Основание» дается ссылка либо на приказ руководителя, либо на заявление работника, либо на другой документ.

Кассовые ордера составляются на основании первичных документов, оформляющих хозяйственную операцию, название которых в кассовом ордере указывается в строке «Приложения».

Выдача наличных денег из кассы предприятий проводится по расходным кассовым ордерам или надлежаще оформленным другим документам (платежным ведомостям, заявлениям на выдачу денег и др.). Документы на выдачу денег подписывает руководитель, главный бухгалтер предприятия или лица, на это уполномоченные. Сдача денег в банк оформляется объявлением на взнос наличными. При выдаче денег по расходному кассовому ордеру или заменяющему его документу отдельному лицу кассир требует предъявления документа (паспорта или другого документа), удостоверяющего личность получателя, записывает наименование и номер документа, кем и когда он выдан. Получатель собственноручно указывает полученную сумму прописью. При получении денег по платежной ведомости сумма прописью не указывается. Деньги кассир может выдать только лицу, поименованному в расходном кассовом ордере или заменяющем его документе. Если деньги выдают по доверенности, оформленной в установленном порядке, в тексте ордера после фамилии, имени и отчества получателя денег кассир указывает фамилию, имя и отчество лица, которому доверено получение денег. Доверенность остается в кассовых документах за день как приложение к расходному кассовому ордеру или ведомости.

Выдача приходных и расходных кассовых ордеров или заменяющих их документов на руки лицам, вносящим или получающим деньги, запрещается. Прием и выдача денег по кассовым ордерам может проводиться только в день их составления. При получении приходных и расходных кассовых ордеров или заменяющих их документов кассир обязан проверить:

- • наличие и подлинность подписи главного бухгалтера на документах, а на расходном кассовом ордере — разрешительной надписи (подписи) руководителя предприятия или лиц, на это уполномоченных;

• правильность оформления документов;

• наличие перечисленных в документах приложений.

В случае несоблюдения одного из этих требований кассир возвращает документы в бухгалтерию для надлежащего оформления. Приходные и расходные кассовые ордера или заменяющие их документы немедленно после получения или выдачи по ним денег подписывает кассир, а приложенные к ним документы погашают штампом или надписью «Оплачено» с указанием даты (числа, месяца, года). Приходные и расходные кассовые ордера или заменяющие их документы до передачи в кассу регистрируются бухгалтерией в журнале регистрации приходных и расходных кассовых документов. Расходные кассовые ордера, оформленные на платежные ведомости на оплату труда и другие приравненные к ней платежи, регистрируются после выдачи заработной платы и приравненных к ней платежей.

Все поступления и выдачи денег предприятия регистрируются в кассовой книге. Каждое предприятие ведет только одну кассовую книгу, листы в которой должны быть пронумерованы, прошнурованы и опечатаны сургучной или мастичной печатью. Количество листов в кассовой книге заверяется подписями руководителя и главного бухгалтера. Записи в кассовой книге ведутся в 2-х экземплярах через копировальную бумагу чернилами или шариковой ручкой. Вторые экземпляры листов должны быть отрывными, они служат отчетом кассира. Первые экземпляры листов остаются в кассовой книге. Первые и вторые экземпляры листов нумеруются одинаковыми номерами. Подчистки и неоговоренные исправления в кассовой книге не допускаются. Сделанные исправления заверяются подписями кассира, а также главного бухгалтера предприятия или лица, его заменяющего.

Записи в кассовую книгу вносятся кассиром сразу же после получения или выдачи денег по каждому ордеру или другому заменяющему его документу. Ежедневно в конце рабочего дня кассир подсчитывает итоги операций за день по приходу в кассу и по расходу из кассы и выводит, используя остаток средств в кассе на начало рабочего дня, остаток денег в кассе на конец рабочего дня (он же является остатком на начало следующего дня). В бухгалтерию в качестве отчета кассира передается второй отрывной лист из кассовой книги (копию записей в кассовой книге за день) с приходными и расходными кассовыми документами под расписку в кассовой книге. Бухгалтер проставляет номера корреспондирующих счетов, проверяет правильность арифметических действий. Контроль правильного ведения кассовой книги возлагается на главного бухгалтера предприятия.

В условиях применения автоматизированной формы учета оформление кассовых ордеров, журнал регистрации приходных, расходных и кассовых ордеров и кассовой книги ведется на компьютере. В этом случае листы кассовой книги ежедневно распечатываются и по окончании отчетного периода (месяца, квартала, года — в зависимости от объемов кассовых операций на предприятии) сшиваются в книгу с последующей прошивкой листов и опечатыванием.

Как уже говорилось, ежедневно кассир передает в бухгалтерию в качестве своего отчета второй отрывной лист кассовой книги с приложенными к нему приходными и расходными кассовыми документами. Отчет кассира, в котором бухгалтер проставил корреспонденцию счетов, служит основанием для заполнения учетного регистра по счету 50 «Касса». При этом каждый имеющийся отчет кассира формирует одну строку данного регистра. В конце отчетного месяца подсчитываются дебетовые и кредитовые обороты по счету 50 «Касса» и, используя начальный остаток средств на начало месяца, выводится остаток на конец месяца. Сумма сальдо по счету должна совпадать с суммой по последнему отчету кассира и с суммой фактически имеющихся денег в кассе.

По окончании рабочего дня главный (старший) кассир сдает подготовленную выручку инкассатору для доставки в банк и последующего зачисления на расчетный счет торгового предприятия. В бухгалтерском учете суммы сданной инкассаторам выручки учитываются на счете 57 «Переводы в пути». Основанием для принятия на учет по счету 57 сумм денежных средств являются квитанции учреждений банка, почтового отделения, копии сопроводительных ведомостей на сдачу выручки инкассаторам банка и т.п. Наиболее распространенной формой сдачи торговой выручки в торговом предприятии является договорная форма с участием представителя банка — инкассатора. Выручка передается инкассатору в установленное банком время. До этого кассир готовит выручку к сдаче, подбирая денежные средства по купюрам, складывая их в пачки по 100 штук одного достоинства и перевязывая. Операцию по передаче выручки инкассаторам оформляют с помощью препроводительной ведомости, составляемой в двух экземплярах. В данном документе указываются сдатчик и получатель выручки, банковские реквизиты для зачисления средств. Оборотная сторона ведомости, содержащая покупюрный перечень всей передаваемой выручки, позволяет проконтролировать сумму. Первый экземпляр препроводительной ведомости, оформленный в установленном порядке, кассир вкладывает в денежную сумку с уложенными туда подобранными деньгами, после чего пломбирует ее. Сумка передается инкассатору в обмен на пустую с соответствующей нумерацией и вторым экземпляром ведомости, называемым накладной. Кассир указывает в соответствующем журнале регистрации сданную сумму выручки и номер сумки, дает его на подпись инкассатору, который, кроме того, фиксирует дату и время приема средств. Полученную от инкассатора денежную сумку в банке вскрывают и сверяют вложенную в нее денежную сумму с той, что указана в препроводительной ведомости. При этом при обнаружении несоответствия сумм либо неплатежных денежных знаков работник банка в одностороннем порядке составляет акт, форма которого имеется на препроводительной ведомости. После проверки деньги зачисляются на счет торгового предприятия, что подтверждается возвратом второго экземпляра ведомости в бухгалтерию предприятия.

4.4.

чет кассовых операций

Основные операции по счету 50 «Касса»:

Дт 50 «Касса»;

Кт 90 «Продажи», субсчет «Выручка» — поступила выручка от продажи товаров.

Дт 50 «Касса»;

Кт 73 «Расчеты с персоналом по прочим операциям», субсчет «Расчеты по возмещению материального ущерба» — получено от материально ответственных лиц в возмещение суммы недостачи товаров.

Дт 50 «Касса»;

Кт 71 «Расчеты с подотчетными лицами» — возвращены подотчетным лицом выданные ранее из кассы наличные деньги.

Дт 50 «Касса»;

Кт 91 «Прочие доходы и расходы», субсчет «Прочие доходы» — отражена сумма излишков, выявленных по результатам инвентаризации.

Дт 60 «Расчеты с поставщиками и подрядчиками»;

Кт 50 «Касса» — оплачено наличными поставщикам.

Дт 71 «Расчеты с подотчетными лицами»;

Кт 50 «Касса» — выданы наличные из кассы под отчет.

Дт 70 «Расчеты с персоналом по оплате труда»;

Кт 50 «Касса» — выдана заработная плата работникам предприятия.

Дт 94 «Недостачи и потери от порчи ценностей»;

Кт 50 «Касса» — отражена сумма недостачи, выявленная по результатам инвентаризации.

Дт 57 «Переводы в пути»;

Кт 50 «Касса» — в конце дня наличные денежные средства сданы в банк для зачисления на расчетный счет.

Дт 51 «Расчетные счета»;

Кт 57 «Переводы в пути» — сданная накануне торговая выручка зачислена на расчетный счет предприятия.

4.5.

Организация операционных касс на торговых предприятиях

Операционные кассы обслуживают кассиры-операционисты, которые получают наличные средства за проданные ценности. Осуществляются такие расчеты с применением кассовых аппаратов.

Как уже отмечалось, Федеральный Закон от 25 апреля 2003 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» предоставил право определенным категориям организаций и физических лиц в случае оказания услуг населению вести расчеты без применения контрольно-кассовых машин, но с обязательным использованием в качестве документов строгой отчетности законодательно установленных форм бланков. Кроме того, в ряде случаев организациям и индивидуальным предпринимателям в силу специфики их деятельности либо особенностей местонахождения разрешено осуществлять расчеты без применения контрольно-кассовой техники (п. 2 ст. 2 указанного Закона).

Предприятия, осуществляющие расчеты с помощью контрольно-кассовых аппаратов, обязаны выдавать покупателю кассовый чек, подтверждающий прием от него наличных средств. Следует помнить, что выдаваемые предприятиями счета, квитанции и другие документы не заменяют кассовый чек. Чек действителен только в день выдачи его покупателю, он должен погашаться одновременно с выдачей товара (или квитанции на выполненные работы) с помощью штампов или надрыва в установленных местах. На кассовых чеках применяются условные шифры, штампы с указанием номеров кассовых машин, даты приема наличных денег и полученных сумм. К работе на кассовой машине допускаются лица, освоившие правила эксплуатации кассовых машин в объеме технического минимума и изучившие Типовые правила эксплуатации контрольно-кассовых машин, утвержденные Минфином РФ 30.08.93 г. С лицами, допущенными к работе, заключается договор о материальной ответственности, так же как и с кассирами главной кассы.

На каждую кассовую машину администрация заводит Журнал кассира-операциониста по форме № КМ-4, который должен быть прошнурован, пронумерован и скреплен подписями налогового инспектора, директора и главного (старшего) бухгалтера предприятия и печатью. Однако Журнал кассира-операциониста не заменяет кассового отчета.

Типовые правила эксплуатации контрольно-кассовых машин допускают ведение общей книги на все машины. В таком случае записи проводятся в порядке нумерации всех касс (№ 1, 2, 3 и т.д.) с указанием в числителе заводского номера кассовой машины; показатели счетчиков недействующих кассовых машин ежедневно повторяются с указанием причин бездействия (в запасе, в ремонте и т.п.) и заверяются подписью представителя администрации предприятия. Все записи в книге выполняются в хронологическом порядке чернилами, без помарок. При внесении в Журнал исправлений они должны оговариваться и заверяться подписями кассира-операциониста, директора предприятия и главного (старшего) бухгалтера.

Паспорт кассовой машины, Журнал кассира-операциониста, акты и другие документы хранятся у директора предприятия, его заместителя или главного (старшего) бухгалтера.

Показания суммирующих денежных и контрольных счетчиков записываются в Журнал кассира-операциониста, причем данные на начало и по окончании рабочего дня заверяются подписями представителя администрации и кассира-операциониста. Таким образом, разница между показателями счетчиков на начало и конец дня, которая должна совпадать с показаниями секционных счетчиков, является дневной выручкой. Оприходование дневной выручки подтверждается главной кассой в кассовом отчете. Ее сумма должна совпадать с суммой, сданной кассиром-операционистом старшему кассиру и уложенной в инкассаторскую сумку с итоговым чеком контрольно-кассовой машины. В случае выявления расхождений фактическая выручка определяется суммированием показателей, напечатанных на контрольной ленте; представитель администрации с кассиром должны выяснить причину расхождений. Выявленные недостачи или излишки заносятся в соответствующие графы Журнала кассира-операциониста. По результатам проверки в случае недостачи денежных средств администрация предприятия должна принять меры к взысканию ее с виновных лиц в установленном порядке, а при наличии излишков денежных средств — принять их к учету с отнесением к внереализационным доходам.

В торговом предприятии сумма выручки операционной кассы может уменьшаться на суммы, возвращенные покупателям. Кассир-операционист может выдавать деньги по возвращенным покупателями чекам только при наличии на них подписи директора (заведующего) или его заместителя и только по чекам, выданным в данной кассе. На суммы соответствующих чеков кассиром совместно с администрацией предприятия составляется акт по форме № КМ-3 о возврате денежных сумм покупателям по неиспользованным кассовым чекам. Сами чеки кассир наклеивает на лист бумаги и вместе с актом сдает в бухгалтерию. Возвращаемые суммы вместе с напечатанными за день нулевыми чеками (которые используются для проверки четкости печати реквизитов на чековой и контрольной лентах, а также правильности установки дататора и нумератора) отражаются в Журнале кассира-операциониста. Таким образом, уменьшается сумма выручки на итоговую сумму акта о возврате покупателям средств по неиспользованным чекам.

Кроме того, в торговых предприятиях средства в кассу могут поступать не только за реализованные товары. Например, в случае комиссионной продажи при возврате комитенту сданных ранее на комиссию товаров кассир получает от него плату за хранение. Учет таких поступлений ведет кассир в приходной ведомости. Кассир ежедневно закрывает приходную ведомость путем подсчета суммы поступивших денег и подписывает ее вместе с бухгалтером и руководителем. При этом на общую сумму поступивших средств выписывается приходный кассовый ордер, который прилагается к отчету и сдается в бухгалтерию:

Дт 50 «Касса»;

Кт 91 «Прочие доходы и расходы», субсчет «Прочие доходы».

Перевод показаний суммирующих денежных счетчиков на нули (гашение) может производится согласно Правилам эксплуатации кассовых аппаратов при вводе в эксплуатацию новой машины и при инвентаризации, а при необходимости, в случае ремонта денежных счетчиков в мастерских, — только по согласованию с налоговыми инспекциями с обязательным участием их представителя. Перевод показаний суммирующих денежных счетчиков, контроль счетчиков до и после их перевода на нули оформляется актом по форме КМ-1 в двух экземплярах, один из которых как контрольный передается в налоговую инспекцию, а второй остается на торговом предприятии.

Передача кассовой машины на другое предприятие или мастерскую для ремонта и обратно проводится по накладной и оформляется актом по форме № КМ-2, в котором фиксируются показания секционных и контрольных счетчиков (регистров). Не позднее следующего дня накладная и акт сдаются в бухгалтерию предприятия. Соответствующая отметка об этом делается в Журнале кассира-операциониста в конце записи за день. Вместе с машиной передается и ее паспорт, в котором делается соответствующая запись. При ремонте денежных счетчиков непосредственно на предприятиях также составляется акт по форме № КМ-2 с записью показаний денежных и контрольных счетчиков до и после ремонта.

Кассир-операционист в конце рабочего дня сдает старшему кассиру (либо сразу в банк через инкассацию) выручку под расписку, при этом деньги должны быть подобраны по купюрам. Старшему кассиру передаются также акты и другие документы по расчету выручки, необходимые для составления сводного отчета, передаваемого вместе с кассовыми ордерами в бухгалтерию.

Ведение кассовой дисциплины для ООО и ИП. Перечень документов

Одним из требований кассовой дисциплины является наличие на предприятии кассира, при этом его обязанности может исполнять директор предприятия или (в случае ИП) сам индивидуальный предприниматель. В ситуации, когда кассиров более одного, должен быть назначен старший кассир.

Кроме кассира на предприятие должно быть лицо, которое ответственно за формирование кассовых документов. Чаще всего эта обязанность закреплена за главным бухгалтером. Однако, как и в ситуации с кассиром, роль данного лица может исполнять кассир или непосредственно сам индивидуальный предпринимать. Обязанности по формированию кассовых документов могут быть делегированы организации, которая занимается ведением бухгалтерского учета.

Документы, которые необходимо оформлять по кассовым операциям:

- Приходный кассовый ордер (ПКО) выписывается на каждое поступление наличных денег в кассу. Когда наличные деньги принимаются с помощью ККМ или БСО, то такой ордер может быть выписан один на общую сумму за смену.

- Расходный кассовый ордер (РКО) оформляется на каждую расходную операцию, т.е. на любую выдачу денег из кассы. Обязательно необходимо проверять правильность заполнения таких ордеров и удостоверить личность сотрудника, которому выдаются деньги.

- Кассовая книга (форма КО-4) – здесь ведется учет всех приходно-расходных операций, т.е. данные каждого ПКО и РКО должны быть в ней отражены. В обязанности кассира входит проведение ежедневной сверки сумм наличности с остатками по кассовым документам. Это допускается не делать, если за смену не было никаких операций.

- Книга учета (форма КО-5) должна заполняться, если на предприятии более одного кассира. В этой книге отражаются все движения денег между кассирами и старшим кассиром. Обязательно их удостоверять личными подписями.

- Расчетно-платежная ведомость и платежная ведомость должны составляться и подписываться работниками при осуществлении им выплат.

Ведение кассовых документов приемлемо как в бумажном, так и в электронном виде

При ручном оформлении документы должны быть удостоверены оригинальными подписями.

Документы в электронном виде оформляются при помощи компьютера (другой техники) с обеспечением их защиты от несанкционированного доступа и подписываются электронными подписями.

Важно! К кассовой дисциплине не относятся книги учета доходов и расходов, БСО, а также отчет и журнал кассира-операциониста.

Ведение кассовой книги в обособленном подразделении

Обязанность по ведению кассовой книги возложена на все обособленные подразделения организации, в которых совершаются кассовые операции. Такие разъяснения даны департаментом наличного денежного обращения Банка России в письме от 4 мая 2012 г. № 29-1-1-6/3255. Аналогичной позиции придерживается и ФНС России в письме от 17 мая 2013 г. № АС-4-2/8827.

Что такое лимит остатка по кассе

Лимит кассы или переходящий остаток – это предельно возможная сумма наличности, которую допускается оставлять в кассе на конец смены. Все, превышающие его суммы, должны быть сданы в банк. Правда допустимы небольшие отклонения в дни, когда предполагается выдача большого количества наличности (дни зарплаты) или в праздники.

К установлению лимита кассы следует подходить крайне ответственно, так как если лимит не будет установлен на конец рабочей смены, в кассе не должно быть ни рубля. Иначе будет нарушение, за которое предусмотрена административная ответственность и штраф.

Приказ для установления лимита по кассе.

Лимит необходимо рассчитать и закрепить во внутреннем приказе, которым может быть установлен лимит как на конкретный промежуток времени, так и на неограниченный срок, т.е. до издания нового приказа.

Упрощенный порядок.

Для малых предприятий (менее 100 сотрудников и выручка за предыдущий год менее 800 миллионов рублей) и индивидуальных предпринимателей, с 1 июня 2014 года установление лимита остатка кассы не является обязательным. Однако для его отмены необходимо оформление соответствующего приказа, основанного на Указании Банка России от 11 марта 2014 г. № 3210-У, где непременно должна содержаться следующая формулировка: «Хранить наличные денежные средства в кассе без установления лимита остатка в кассе».

Кассовая книга

Она используется для учета выдачи и поступления наличности. Книга нумеруется, прошнуровывается и заверяется печатью, которая ставится на последней странице. Здесь же делается запись, указывающая на количество листов. На последней странице должны стоять подписи гл. бухгалтера и руководителя предприятия. Каждый лист книги разделяется на 2 равные части. Одна (с горизонтальной линовкой) должна быть заполнена как первый, другая – как второй экземпляр. Последняя оформляется с оборотной и лицевой стороны с использованием копирки. Оба экземпляра нумеруются одним числом. Первые остаются в книге, а вторые — отрывные. Последние выступают как отчетные кассовые документы. До конца всех операций за текущий день они не отрываются. Записи начинают на лицевой стороне первого экземпляра после графы «Остаток на начало дня». Перед заполнением лист необходимо согнуть вдоль линии отрыва. Отрезная часть при этом подкладывается под ту, которая остается в книге. Для внесения сведений после «Переноса», отрывная сторона накладывается на лицевую сторону второго экземпляра. Записи продолжают по горизонтальной линовке обратной стороны неотрывной части.

Как по правилам кассовой дисциплины происходит выдача денег подотчетным лицам

Подотчетные деньги – это наличность, выдаваемая работнику для оплаты хозяйственных расходов, командировочных и иных нужд предприятия.

Для выдачи таких денег обязательно заявление от сотрудника, получаемого деньги, в котором необходимо указать полную сумму, период и цель их получения. На заявлении должна быть подпись руководителя.

В случае оплаты хозяйственных или иных расходов предприятия собственными средствами сотрудника, они подлежат возмещению также на основании заявления, в котором обязательно должно быть указано, что «у сотрудника отсутствует задолженность по ранее выданным авансам». Это является требованием законодательства, согласно которому сотрудник перед получением отчетных денег должен полностью отчитаться по полученным ранее авансам.

На предоставление отчета по истраченным денежным средствам сотруднику дается 3 рабочих дня с момента истечения срока, на который денежные средства были выданы, либо со дня выхода на работу. Расходы подтверждаются соответствующими чеками, которые прикладываются к авансовому отчету. Это необходимо для принятия их к зачету как расходов и правильному исчислению налогооблагаемой базы. Кроме того, на денежные средства, потраченные без подтверждающих документов, необходимо уплатить страховые взносы и удержать НДФЛ.

Ограничение в выдаче денег по правилам

Также следует уделять пристальное внимание проведению наличных расчетов между субъектами хозяйствования. Это не относится на расчеты с физическими лицами. Юридические лица и ИП могут осуществлять между собой расчеты наличными, но не более 100 тысяч рублей в пределах одного договора.

Это ограничение не применяется также при выдаче из кассы заработной платы работникам, подотчетных денежных средств работнику – физическому лицу, если эти деньги не планируется использовать на оплату товаров и услуг от имени организации на основании доверенности.

Кому и когда можно брать деньги из кассы на личные нужны

Любые доходы организации принадлежат непосредственно организации. Поэтому оплата личных нужд учредителей, даже если он всего один, из кассы предприятия производиться не может.

Это не распространяется на ИП, которые могут использовать деньги как из кассы, так и с расчетного счета в любых количествах при условии отсутствия задолженностей по уплате страховых и налоговых взносов.

В случае отсутствия у индивидуального предпринимателя приказа об отмене ведения кассовых документов, для получения наличности из кассы, должен быть обязательно оформлен расходный ордер, содержащий следующую формулировку: «Выдача денежных средств предпринимателю на собственные нужды» или «Передача предпринимателю доходов от текущей деятельности».

Расчетно-платежные ведомости

Оформление кассовых документов осуществляется при расчетах и выплате зарплаты работникам предприятия. Бухгалтерия составляет соответствующую ведомость в 1 экземпляре. Начисление оплаты труда производится согласно информации, присутствующей в первичной документации по учету отработанного фактически времени, выработки и пр. В строках «Начислено» указываются суммы в соответствии с видами оплат из ФОТ. Здесь же проставляются другие доходы (материальные и социальные блага), предоставленные сотруднику, погашенные за счет прибыли предприятия и подлежащих включению в облагаемую базу. Вместе с этим осуществляется расчет удержаний из зарплаты и устанавливается сумма к выдаче на руки работнику. На титульной странице ведомости проставляется общая сумма, которая подлежит выплате сотрудникам. Руководитель предприятия должен подписать разрешение на выдачу зарплаты. В случае его отсутствия данный документ выдается уполномоченным работником. В конце ведомости проставляются суммы депонированной и выданной зарплаты. По истечении периода, установленного для выплаты средств работникам, напротив фамилий не получивших денег сотрудников в графе 23 ставится пометка «Депонировано». По выданной сумме составляется расходный ордер. Его номер и дата заполнения должны быть указаны в расчетно-платежной ведомости на последнем листе.

На что обращают внимание при проверке налоговые органы

Ранее уполномоченными на проверку соблюдения правил кассовой дисциплины были банки. Однако с 2012 года эта компетенция передана представителям ФНС, которые при выездной проверке могут проконтролировать:

- правильность ведения учета наличности в кассе;

- информацию, зафиксированную на фискальной памяти ККМ, путем распечатки отчетов;

- любые документы, относящиеся к оформлению кассовых операций (приходные и расходные ордера, отчеты кассового аппарата, кассовую книгу);

- своевременность выдачи кассовых чеков покупателям.

Основание для ведения кассовых операций

Организация, которая осуществляет наличный денежный оборот, обязана иметь ККТ, специальное помещение и материально-ответственное лицо (кассир).

Ведение кассовых операций основано как на соблюдении законодательных актах, так и на разработанных внутри организации локальных актах (положениях, приказах и т.д.), которые не противоречат законодательству. Наличные денежные средства должны храниться в соответствии с требованиями, предъявляемыми к этому процессу.

Таким образом в компании формируется определенный набор правил по ведению кассовых операций, соблюдение которых является кассовой дисциплиной.

Штрафы за нарушение кассовой дисциплины

Кассовая дисциплина обязывает субъекты хозяйствования соблюдать правила и предусматривает серьезную ответственность за их нарушение. Свод возможных нарушений кассовой дисциплины содержится в ст. 14.5 и 15.1 Кодекса РФ об административных правонарушениях.

Не применение ККТ

Согласно статьи 14.5 КоАП это является нарушением и предусматривает ответственность в виде штрафа:

- на должностных лиц — от 3 000 до 4 000 рублей;

- на юридических лиц — от 30 000 до 40 000 рублей.

Как показывает практика, штраф за такие нарушения налагается на всю организацию, хотя виноватым действительно может быть только один работник.

Конечно, компании заинтересованы, чтобы оштрафовали только работника, так как сумма штрафа (согласно ст. 14.5 Кодекса РФ об административных правонарушениях) значительно ниже. Однако следует учитывать, что, добиваясь возложения штрафа на должностное лицо, можно получить в итоге два. Так как законодательство допускает наложение штрафа и на лицо, допустившее нарушение, и на организацию, в которой оно совершено.

Превышение кассового лимита

На основании статьи 15.1 Кодекса РФ об административных правонарушениях, за нарушение лимитов кассы можно получить штраф от 40 000 до 50 000 рублей. Кассовая дисциплина с 2021 года обязывает эти лимиты строго соблюдать. Если в компании выручка составила менее 800 миллионов рублей, а численность сотрудников меньше 100 человек, компания с середины 2015 года может отменить лимит остатка кассы сразу, причислив себя к малым предприятиям.

Неоприходование наличной выручки

Неоприходованные надлежащим образом денежные средства в кассе согласно ст. 15.1 Кодекса РФ об административных правонарушениях, являются основанием для приличных по размеру штрафов (до 50 000 руб.).

Превышение лимита расчетов наличными

С учетом лимита в 100 000 рублей возникают вопросы по исчислению этих сумм, к примеру, если договор не оформлен на бумажном носителе или если оформляются однотипные договоры на разные суммы, которые менее установленного лимита

За несоблюдение процедуры обращения с наличными средствами предусмотрены штрафы, согласно ст. 15.1 КоАП РФ:

- от 40 до 50 тыс. руб. для юр. лиц (организаций);

- от 4 до 5 тыс. руб. для должностных лиц и ИП.

Дела, которые связаны с несоблюдением Указания ЦБ РФ, входят в компетенцию налоговых органов (ст. 23.5 КоАП РФ).

Справка-отчет

В этот документ вносятся показания счетчиков ККМ и выручки за смену (раб. день). Справка-отчет заполняется в 1 экземпляре ежедневно. Кассир-операционист должен подписать его и сдать главному должностному лицу (руководителю предприятия). При этом заполняется приходный ордер. В небольших компаниях деньги сдаются непосредственно инкассаторам. При передаче наличности заполняются соответствующие кассовые документы банка. Выручка за смену (раб. день) устанавливается в соответствии показателями суммирующих счетчиков на начало и завершение дня. При этом вычитаются возвращенные клиентам суммы по неиспользованным чекам. Установленная выручка подтверждается заведующими отделами. В оприходовании средств в отчете расписывается старший кассир, а также руководитель предприятия. Справка-отчет выступает в качестве основания для составления сводных «Сведений по показаниям счетчиков ККМ и выручке компании».

Установление лимита остатка кассы

Лимит кассы организация устанавливает самостоятельно исходя из специфики деятельности организации и объемов движения денежных средств и утверждает его приказом руководителя.

Для расчета лимита по кассе можно использовать способы, отраженные в Указании ЦБ N 3210-У: исходя из движения денежных средств (в зависимости от специфики).

Действующее юридическое лицо производит расчет на основе объемов поступлений (выдачи) наличных денег, а организуемое юридическое лицо – исходя из ожидаемых объемов поступлений (выдачи).

Лимит остатка рассчитывается по формуле:

Лимит = объем поступлений (выдачи) наличных денег / расчетный период (1 – 92 дня) * число дней сроков сдачи в банк

Формирование кассовых документов

Все факты хозяйственной деятельности подлежат оформлению первичными документами. В связи с применением онлайн-касс допускается ведение кассовых документов как в электронном (при наличии электронной подписи), так и бумажном виде, а также в комбинированном виде. Например, для наличия подтверждающего документа у лица, вносящего деньги в кассу, можно ПКО оформлять в бумажном виде, где отрывная часть ПКО остается у лица, внесшего деньги в кассу.

С 01.01.2013 г. типовые формы не являются обязательными к применению, документы по ведению кассовых операций остаются обязательными (информация Минфина России N ПЗ-10/2012).

РКО и ПКО используются для подтверждения факта движения денег по кассе. Эти документы составляются непосредственно при движении денег по кассе, формируются в 1 экземпляре кассиром, подписывается руководителем и главбухом (или уполномоченным на такие действия лицом), и результаты движения денег должны быть обязательно зафиксированы в журнале регистрации (КО-4), которую ИП могут не вести.

Порядок ведения кассовых операций

Порядок ведения кассы утвержден Центробанком Указанием от 11.03.2014 № 3210-У. В связи с повсеместным использованием онлайн-касс сужен этот порядок, который определяет организация или ИП самостоятельно и прописывает в Положении (по сохранности наличных, хранении, перевозки).

При этом важную роль играет то, что ЦБ допускает оформление ПКО и РКО в электронном виде и допускается комбинирование электронных и бумажных документов. При этом нужно отметить, что для электронных документов обязательно должна быть электронная подпись кассира и главного бухгалтера.

За кассовые операции ответственность возлагается на кассира, но если компания не большая, то обязанности кассира может взять на себя другое ответственное лицо (директор или главбух) и этот момент нужно включить в соответствующее положение. При этом лицо, ответственное за кассу должно быть штатным работником организации.

Синтетический учет операций по кассе ведется на счете 50 (активный) по дебету отражается поступление денег, по кредиту – выдача), по которому допускается открытие таких субсчетов:

- 1 Касса организации

- 2 Операционная касса

- 3 Денежные документы

Для организаций должен быть установлен лимит по кассе, суммы выше лимита необходимо передавать кредитным организациям (на ИП это не распространяется – они имеют право хранить столько наличности, сколько считают нужным).

Правила оформления учетной документации

Порядок оформления кассовых документов:

- бумажный носитель заполняется шариковой ручкой. Также можно использовать печатную машинку. Электронный вариант подразумевает использование компьютера и принтера;

- право подписи кассовых документов имеет главный бухгалтер и кассир. При отсутствии главбуха, ответственным за оформление кассовых документов становится руководитель;

- отрывная квитанция недействительна без штампа «Оплачено»;

- в пустых полях ставится прочерк.

Выбираем программу для кассы

Существует два типа программ для магазина: кассовая программа, которая просто регистрирует продажи, и кассовая программа в составе товароучетной системы. Из двух вариантов опытные предприниматели всегда советуют выбирать второй. Все просто — при использовании кассовой программы, синхронизированной с программой учета, все ваши продажи поступают в систему учета, где отражена информация о закупках, продажах, списаниях, остатках. Это упрощает анализ вашей работы и делает возможным удаленно контролировать работу магазина.

Одна из таких программ — кассовая программа CloudShop. Скачать её можно бесплатно на операционные системы Android и iOS. Программа работает в полном соответствии с ФЗ-54. Преимущества программы для кассы:

- Использование программы для кассы CloudShop выгодно для предпринимателя. Нужно лишь скачать программу и купить фискальный регистратор. Имеется интеграция с фискальным принтером марки “Атол”, а также смарт-терминалом “Эвотор”.

- Для подключения можно воспользоваться подробной инструкция по подключению ККТ.

- Кассовая программа CloudShop регистрирует не только продажи, но и приходы, расходы, возвраты.

- Программа для кассы магазина CloudShop автоматизирует работу как одного магазина, так и работу сети магазинов. Причем количество магазинов не ограничено.

- Программа для кассы синхронизируется с любым сканером штрих-кодов.

- Единая техническая поддержка. Например, у вас некорректно работает система. Вы не знаете в чем проблема — в кассе или в программе учета. Решить все вопросы можно в одном месте.

- И, наконец, программа для кассы открывает широкие возможности товароучетной системы.