Все коды операций по НДС в 2021 году с расшифровкой смотрите в таблице. Их используют при заполнении раздела 7 декларации, книги покупок и книги продаж. Коды операций по НДС в 2021 году с расшифровкой

Перечислим коды операций для книги покупок. В 2021 году действует перечень кодов из приложения к приказу ФНС России от 14 марта 2016 г. № ММВ-7-3/136. Коды нужны, когда компания регистрирует счета-фактуры в книге покупок. В таблице все коды, кроме 32, — он относится только к особой экономической зоне в Калининградской области.

ВАЖНО

Коды выбирайте в зависимости от того, какой раздел декларации вы заполняете и какая конкретно у вас операция.

Коды для разд. 2, Приложения 1 к разд. 3, разд. 4 – 7 декларации приведены в Приложении № 1 к Порядку заполнения декларации по НДС. Их очень много. Выбирайте код точно под свою операцию.

Коды для разд. 8 – 11 и Приложений к разд. и декларации берите те же, что были у вас в книгах покупок и продаж (доплистах к ним) и в журнале учета счетов-фактур.

Коды вида операций с расшифровкой для книги покупок

| Ситуация | Обозначение |

| Покупатель приобрел товары, работы или услуги. | 01 |

| Покупатель приобрел товары, работы или услуги через комиссионера, агента, который действует от своего имени (экспедитора). | 01 |

| Продавец получил от покупателя на общей системе возвращенные товары, которые тот принял на учет. Покупатель выставил на эти товары счет-фактуру. | 01 |

| Продавец получил от покупателя на общей системе всю партию возвращенных товаров, которые тот не принял на учет. Продавец регистрирует в книге покупок собственный счет-фактуру на отгрузку этих товаров. | 01 |

| Продавец составил единый корректировочный счет-фактуру, в котором уменьшил стоимость отгрузок. | 01 |

| Покупатель получил корректировочный счет-фактуру или единый корректировочный счет-фактуру, в котором продавец увеличил стоимость отгрузок. | 01 |

| Компания заявила вычет со стоимости строительно-монтажных работ для собственного потребления. | 01 |

| Компания получила имущество от участника в качестве взноса в уставный капитал. | 01 |

| Покупатель перечислил продавцу предоплату. | 02 |

| Покупатель перечислил предоплату через комиссионера или агента, который приобретает товары от своего имени. | 02 |

| Компания заявила к вычету НДС, который уплатила в качестве налогового агента. | 06 |

| Компания приобрела работы подрядчиков по капитальному строительству, модернизации, реконструкции недвижимости. Или компания заявляет вычет по материалам, оборудованию, работам подрядчиков на основании сводного счета-фактуры застройщика. | 13 |

| Продавец получил от покупателя на спецрежиме возвращенные товары. Если покупатель вернул часть товаров, продавец составляет корректировочный счет-фактуру. Если покупатель вернул всю партию товаров, то продавец заявляет вычет на основании счета-фактуры, который он ранее составил на отгрузку. | 16 |

| Продавец получил от покупателя-физлица возвращенные товары. | 17 |

| Продавец выставил покупателю корректировочный счет-фактуру, в котором уменьшил стоимость товаров: — в связи с уменьшением цены (тарифа); — в связи с недопоставкой; — если покупатель на общей системе вернул часть товаров, не принятых на учет. | 18 |

| Компания ввезла товары из Белоруссии, Казахстана, Армении или Киргизии (Евразийский экономический союз). | 19 |

| Компания ввезла товары из стран, которые не относятся к Евразийскому экономическому союзу. | 20 |

| Продавец заявил вычет НДС, который он ранее начислил с аванса: — на дату отгрузки; — если вернул аванс покупателю. | 22 |

| Компания заявила вычет по командировочным или представительским расходам на основании БСО. | 23 |

| Экспортер начислил налог с неподтвержденного экспорта. Затем подтвердил ставку 0 процентов и заявил вычет уплаченного налога. | 24 |

| Компания реализовала товары на экспорт и восстановила по ним входной налог. Затем подтвердила ставку 0 процентов и заявила вычет. | 25 |

| Продавец на дату отгрузки заявил вычет с авансов, которые поступили от покупателей на спецрежиме или физлиц. В книге покупок бухгалтер регистрирует счет-фактуру или первичку на аванс со сводными данными за месяц или квартал. | 26 |

| Продавец составил корректировочный счет-фактуру или первичку на уменьшение тарифов для покупателей на спецрежиме или физлиц со сводными данными за месяц или квартал. | 26 |

| Комиссионер приобрел товары, работы или услуги у разных продавцов, получил несколько счетов-фактур на одну дату и выставил комитенту сводный счет-фактуру. Комитент принял НДС к вычету на основании этого счета-фактуры. Код 27 также указывает принципал, который получил сводный счет-фактуру агента, действующего от своего имени. | 27 |

| Комиссионер получил от продавцов несколько авансовых счетов-фактур на одну дату и выставил комитенту сводный счет-фактуру на предоплату. Комитент заявил вычет на основании этого счета-фактуры. | 28 |

| Цифру 28 также указывает принципал, если получил сводный счет-фактуру на аванс от агента, который действует от своего имени. |

Коды операций по НДС с расшифровкой для книги продаж

| Ситуация | Обозначение |

| Продавец отгрузил товары, реализовал работы или услуги. | 1 |

| Компания передает товары, выполняет работы, услуги для собственных нужд. | 1 |

| Компания выполняет строительно-монтажные работы для собственного потребления. | 1 |

| Продавец получил суммы, связанные с оплатой товаров, работ или услуг. Например, проценты или дисконт по векселям, которые передал покупатель, если они больше процентов по ключевой ставке. | 1 |

| Продавец считает налог с межценовой разницы, если: — реализовал имущество, которое учитывал с НДС; — продал сельхозпродукцию и продукты ее переработки, которые ранее купил у физлиц; — купил у физлиц автомобили для перепродажи, а затем реализовал их. | 1 |

| Компания восстановила налог со стоимости имущества, которое передала в уставный капитал другой организации. | 1 |

| Компания реализовала товары на экспорт. | 1 |

| Продавец реализовал товары, работы или услуги через комиссионера или агента, который действует от своего имени. | 1 |

| Покупатель на общей системе вернул продавцу товары, принятые на учет. На стоимость товаров покупатель выставил счет-фактуру | 1 |

| Покупатель получил единый корректировочный счет-фактуру, в котором продавец уменьшил стоимость отгрузок. | 1 |

| Продавец составил корректировочный счет-фактуру или единый корректировочный счет-фактуру, в котором увеличил стоимость отгрузок. | 1 |

| Продавец получил аванс от покупателя. | 2 |

| Продавец получил предоплату через комиссионера или агента, который действует от своего имени. | 2 |

| Компания рассчитала НДС как налоговый агент, если перечислила оплату: — при покупке товаров, работ или услуг в РФ у иностранного продавца; — за аренду государственного или муниципального имущества или при его покупке. | 6 |

| Компания как посредник приобрела товары, работы или услуги в РФ у иностранного контрагента и удержала НДС в качестве налогового агента. | 6 |

| Компания безвозмездно реализует товары, работы или услуги. | 10 |

| Подрядчик ведет капитальное строительство, модернизацию или реконструкцию недвижимости. | 13 |

| Компания передала имущественные права по договору цессии. Например, если поставщик продал задолженность покупателя по оплате товаров (п. 1—4 ст.155 НК РФ). | 14 |

| Комиссионер выставил покупателю один счет-фактуру на товары комитента и собственные товары. В книге продаж комиссионер приводит налог только со стоимости собственных товаров. Цифру 15 ставит также агент, который действует от своего имени, если он включил в счет-фактуру свои товары и товары принципала. | 15 |

| Покупатель получил корректировочный счет-фактуру на уменьшение цены (тарифа). | 18 |

| Компания восстановила налог. Например, если покупатель получил товары и восстановил НДС, который ранее принял к вычету с аванса. Цифру 21 ставить не нужно, если компания: | 21 |

| — передала имущество в уставный капитал — обозначают «01»; | |

| — получила корректировочный счет-фактуру на уменьшение цены (тарифа) — обозначают «18». | |

| Продавец реализовал товары, работы, услуги покупателям на спецрежиме или физлицам. Бухгалтер выписал счет-фактуру или первичку со сводными данными за месяц или квартал. | 26 |

| Продавец получил аванс от покупателей на спецрежиме или физлиц. Бухгалтер выписал счет-фактуру или первичку на аванс со сводными данными за месяц или квартал. | 26 |

| Комиссионер реализовал товары комитента, выставил покупателям несколько счетов-фактур на одну дату и зарегистрировал их в журнале учета. Комитент выставил комиссионеру на эти отгрузки один сводный счет-фактуру. Цифру 27 также использует принципал, если выставил сводный счет-фактуру агенту, который действует от своего имени. | 27 |

| Комиссионер получил предоплату от покупателей, выписал несколько авансовых счетов-фактур на одну дату и зарегистрировал в журнале учета. Комитент выставил комиссионеру на эти авансы один сводный счет-фактуру. Цифру 28 также использует принципал, если выставил сводный счет-фактуру на аванс агенту, который действует от своего имени. | 28 |

| Компания самостоятельно корректирует налоговую базу, если цена сделки с взаимозависимым контрагентом не соответствует рыночной (п. 6 ст. 105.3 НК РФ). | 29 |

Какие коды операций можно ставить в книге продаж (покупок) и журнале учета счетов-фактур

| Код | Книга покупок | Книга продаж | Часть 1 журнала учета счетов-фактур | Часть 2 журнала учета счетов-фактур |

| 1 | + | + | + | + |

| 2 | + | + | + | + |

| 6 | + | + | – | – |

| 10 | – | + | – | – |

| 13 | + | + | + | + |

| 14 | – | + | – | – |

| 15 | + | + | + | + |

| 16 | + | – | – | – |

| 17 | + | – | – | – |

| 18 | + | + | + | + |

| 19 | + | – | + | + |

| 20 | + | – | + | + |

| 21 | – | + | – | – |

| 22 | + | – | – | – |

| 23 | + | – | – | – |

| 24 | + | – | – | – |

| 25 | + | – | – | – |

| 26 | + | + | – | – |

| 27 | + | + | + | + |

| 28 | + | + | + | + |

| 29 | – | + | + | + |

| 30 | – | + | + | + |

| 31 | – | + | – | – |

| 32 | + | – | – | – |

Коды операций в декларации по НДС

В некоторых разделах декларации по НДС есть графы c названием «Код операции». Это такие разделы, как:

- раздел 2 – заполняется налоговыми агентами;

- разделы 4-6 – заполняются организациями и ИП, у которых были экспортные операции;

- раздел 7 – заполняется организациями и ИП по операциям, не подлежащим налогообложению (освобождаемым от налогообложения), операциям, не признаваемым объектом налогообложения, операциям по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ, а также по суммам оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше 6 месяцев.

Как видим, с определенными кодами в декларации отражаются не обычные операции по реализации товаров на территории РФ, а «особенные» НДС-операции.

Все коды операций по НДС приведены в приложении № 1 к Порядку заполнения декларации (утв. Приказом ФНС от 29.10.2014 № ММВ-7-3/558).

Смотреть коды для декларации по НДС с расшифровкой

Если в декларации не заполнить необходимые коды, то декларация не пройдет форматно-логический контроль и не будет принята налоговым органом.

Читать также

05.10.2016

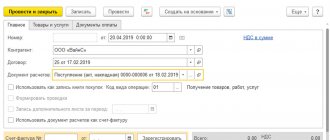

Для закрепления материала, рассмотрим пример 2:

Организация ООО «Фортура» (ИНН/КПП 7816*****/780101001) по договору поставки товара получила от ООО «Надежда» (ИНН/КПП 7743******/997850001) аванс в счет предстоящих поставок товаров. ООО «Фортуна» выставляет в адрес ООО «Надежда» счет-фактуру №А100010331 от 17.06.2018 на общую сумму 291 000,00 рублей, в т.ч. НДС – 44 389,83 рублей, и регистрирует в книге продаж с кодом «02». ООО «Надежда» полученный от ООО «Фортуна» счет-фактуру №А100010331 от 17.06.2018 на аванс на общую сумму 291 000,00 рублей, в т.ч. НДС – 44 389,83 рублей, отражает в книге покупок с кодом «02» (п. 12 ст. 171, п. 9 ст. 172 Кодекса).

После отгрузки товаров в адрес ООО «Надежда», ООО «Надежда» выставляет счет-фактуру на реализацию №10331 от 20.07.2018 на общую сумму 177 000,00 рублей, в т.ч. НДС – 27 000,00 рублей, и регистрирует в книге продаж с кодом «01». В книге покупок ООО «Фортуна» регистрирует выставленный ранее в адрес ООО «Надежда» на аванс счет-фактуру №А100010331 от 17.06.2018 на сумму 291 000,00 рублей, в т.ч. НДС – 27 000,0 рублей с кодом «22».

После получения и принятия на учет товаров ООО «Надежда» регистрирует в книге покупок счет-фактуру №10331 от 20.07.2018 на общую сумму 177 000,00 рублей, в т.ч. НДС – 27 000,0 рублей с кодом «01», и восстанавливает сумму НДС, ранее принятую к вычету на основании авансового счета-фактуры, регистрируя в книге продаж счет-фактуру №А100010331 от 17.06.2018 на общую сумму 291 000,00 рублей, в т.ч. НДС – 27 000,00 рублей с кодом «21».

| √номер и дата счета-фактуры; √наименование и ИНН/КПП продавца (указываются собственные реквизиты); √стоимость товаров по счету-фактуре с НДС; √сумма НДС. Справочная информация: при указании продавцом в книге покупок записи с кодом «22», в книге продаж этого продавца отражается корреспондирующая запись с кодом «02». | |||||||

| N п/п | Код видов операции | Номер и дата счета-фактуры продавца | Наименование продавца | ИНН/КПП продавца | Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактуры | Сумма НДС по счету-фактуре, разница суммы НДС по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках | |

| 1 | 2 | 3 | 9 | 10 | 15 | 16 | |

| 1 | 22 | №А100010331 от 17.06.2018 | ООО “Фортуна” | 7816*****/780101001 | 291 000,00 | 27 000,00 | |

Коды для регистров по НДС

Приказом ФНС России от 14 марта 2021 года № ММВ-7-3/136 тоже утверждены коды видов операций для целей НДС. Но указывают эти коды:

- в книге покупок;

- дополнительном листе к ней;

- книге продаж;

- дополнительном листе к ней;

- журнала учета счетов-фактур.

А код операции 21 – это восстановление НДС в некоторых случаях.

Также см. «Новая форма декларации по НДС с 2021 года: что в ней изменилось».

Читать также

12.05.2017

Нюансы применения кода 26 в 2019 году

В книге продаж фиксируют номер и дату составления СФ или иной формы, свидетельствующей о факте реализации, цену с НДС и без него, а также собственно величину НДС. При этом графа «ИНН/КПП покупателя» остается незаполненной. Встречная запись о СФ в книге покупок (возврат товара, аванса) может быть зашифрована кодами 16, 17 или 22.

В отличие от зашифрованных кодом 26 операций при фиксации иных продаж заполнение строки «ИНН/КПП» является обязательным, поскольку такая оплошность обязательно выявится при форматно-логическом контроле.

Компания, торгующая оптом и в розницу, в ноябре 2021 г. реализовала физлицам товар с учетом НДС на сумму 7 000 000 руб., в том числе за наличный расчет – на 3 000 000 руб., по банковским картам – на 4 000 000 руб.

Фирма имеет право не оформлять СФ по каждой продаже за наличные (п. 7 ст. 168 НК). В книге продаж операции на сумму 3 000 000 руб. отразятся под шифром 26 на основании данных ККТ – в графе 7 будет указана категория покупателей «физлица», а в колонке 8 «ИНН/КПП» бухгалтер сделает прочерки.

По категории покупателей, использующих платежные карты, в конце отчетного периода продавцу придется составить обобщающий СФ, поскольку перевод с карты считается безналичной формой оплаты (ст. 3 закона от 27.06.2011 № 161-ФЗ; п. 3 ст. 168 НК). В этом случае операции общей суммой 4 000 000 руб. также кодируются шифром 26, но уже на основании оформленного в одном экземпляре сводного СФ.

Записать код 26 в книге продаж потребуется в том случае, если фирма реализовывала в течение отчетного периода работы и (или) услуги:

- лицам, не являющимся плательщиками НДС (например, физлицам);

- фирмам и ИП, имеющим освобождение от НДС.

Код 26 применяется и в тех случаях, когда от указанных выше лиц получена предоплата в счет последующих отгрузок (выполнения работ, оказания услуг).

Записи в книге продаж по коду 26 производятся на основании сводных документов (счетов-фактур, контрольной ленты ККТ (Z-отчета), БСО).

Введение для большинства налогоплательщиков обязательного применения онлайн-касс вносит определенные коррективы в процесс заполнения книги продаж.

Если налогоплательщик осуществляет реализацию товаров за наличный расчет с применением современных кассовых аппаратов (онлайн-касс), основанием для записи операций в строке с кодом 26 в книге продаж в 2021 году уже не может выступать Z-отчет (итоговый отчет по кассам, оснащенным ЭКЛЗ). Это связано с тем, что ЭКЛЗ в онлайн-кассе отсутствует (заменен более совершенным модулем памяти — фискальным накопителем).

Что в онлайн-кассах заменяет Z-отчет, см. в статье «Нужен ли z-отчет при использовании онлайн-кассы?».

Пример

ООО «ТЦ “Лион”» торгует оптом и в розницу. В апреле 2019 года оно реализовало чайную посуду своим покупателям — физическим лицам.

Так как фирма торгует в розницу за наличный расчет, она вправе не оформлять счета-фактуры по каждой реализации (п. 7 ст. 168 НК РФ).

Запись в книге продаж по коду 26 ООО «ТЦ» производится на основании контрольной ленты ККТ. При этом в графе 7 «Наименование покупателя» отражается обобщенная группа покупателей — физические лица, а в графе 8 «ИНН/КПП покупателя» проставляется прочерк.

Если покупатели-физлица расплачиваются банковскими картами, продавцу (ООО «ТЦ “Лион”») необходимо оформлять счет-фактуру, так как такая форма оплаты признается безналичной (п. 3 ст. 168 НК РФ).

В этой ситуации запись в книге продаж тоже будет производиться по коду 26, но основанием для нее является сводный счет-фактура — его можно оформить в одном экземпляре по итогам налогового периода (письмо Минфина России от 01.04.2014 № 03-07-09/14382).

В чем измеряются услуги

В классификаторе единиц измерения нет кода единицы измерения услуги. Поэтому многие при оказании услуг проставляют код 796, относящийся к штукам.

Но услуга – это деятельность, результаты которой не имеют материального выражения (п. 5 ст. 38 НК РФ). Поэтому услуги в штуках не измеряются.

Вместе с тем, форма УПД служит, в том числе, основанием для принятия заказчиками услуг сумм НДС к вычету. Поэтому в УПД должны быть указаны количество (объем) и единица измерения реализуемого, а также цена (тариф) за единицу измерения (подп. 6 п. 5 ст. 169 НК РФ). Но только если для этого имеется возможность.

Если же такой возможности нет, в графах «единица измерения», «количество» нужно ставить прочерки (подп. «б» п. 2 Правил заполнения счета-фактуры, утв. Постановлением № 1137). На это же неоднократно указывал Минфин (см., например, письмо от 5 июня 2015 г. № 03-07-09/32579 и др.). Суды согласны (см., например, постановление АС Северо-Кавказского округа от 18 марта 2021 г. № Ф08-1159/2016). А цена (тариф) за единицу измерения – это цена оказываемой услуги по прейскуранту.

Поэтому гадать не стоит. Если реализуемый товар (работы, услуги) измеряется в единицах, которые не указанны в Классификаторе единиц измерения, то в соответствующих графах счета-фактуры или УПД ставятся прочерки.

Когда операции в книге покупок отражаются по коду 22

Итак, мы – продавец, и следуя пункту 1 статьи 167 Налогового кодекса, определяем налоговую базу по одной из более ранних дат:

- либо день отгрузки/передачи товаров, работ, услуг, имущественных прав

- либо день оплаты

И как раз, если день оплаты предшествует дню отгрузки, и есть рассматриваемый вариант.

Порядок действий:

- Перечисление авансового платежа от покупателя.

Мы выписываем авансовый счет-фактуру с датой документа соответствующей дню оплаты. НДС принимаем к учету в периоде, когда был получен аванс, и регистрируем в книге продаж с кодом вида операции 02.

- Отгрузка товаров/ оказание услуг/ выполнение работ под ранее полученный аванс.

Мы выписываем счет-фактуру на реализацию, начисляем НДС, регистрируем в книге продаж с кодом вида операции 01.

- Зачет НДС с аванса.

Регистрируем в книге покупок авансовый счет-фактуру с кодом вида операции 22 в том периоде, когда произошла реализация, и заявляем вычет по НДС.

Срочная новость: Минфин разрешил завысить «авансовый» вычет по НДС

Важно помнить о том, что авансовый счет-фактура выставляется на полную сумму платежа, а счет-фактура с КВО 22 может выставляться на меньшую сумму. Это возможно в той ситуации, когда аванс перечислен по нескольким поставкам, а реализация прошла только по одной из них. Поэтому зачет НДС с аванса пройдет лишь в сумме, которая указана в документах реализации.

Пример

07.02.2018 — перечислила нам аванс в счет будущих поставок товара в размере 413 000,00 руб. в том числе НДС 18% 63 000,00 руб. Платеж подтвержден банковской выпиской.

02.04.2018 — мы отгрузили первую партию товара на общую сумму 283 200,00 руб. в том числе НДС 18% 43 200,00 руб.

Вот как бухгалтер отразит эти операции в учете.

| дата | сумма, руб. | операция | проводка |

| 413000,00 | поступление денежных средств | Д 51 К 62.02 | Дебиторская задолженность |

| 63000,00 | авансовый с/ф | К 76.АВ К 68.НДС | Регистрация в книге продаж с КВО 02 |

| 283200,00 | реализация | Д 62.01 К 90.01.1 | Отображение выручки от продажи |

| 170000,00 | реализация | Д 90.02.1 К 41 | Списание стоимости товаров |

| 43200,00 | реализация | Д 90.03 К 68.НДС | Начисление НДС, регистрация в книге продаж с КВО 01 |

| 43200,00 | зачет НДС с аванса | Д 68.НДС К 76.АВ | Регистрация в книге покупок с кодов вида операции 22, заявляем к вычету НДС |

Важно! При зачете аванса необходимо помнить и том, что аванс может быть произведен и в не денежной форме (например, натуральная форма или ценные бумаги, и пр.). Мы обязаны провести авансовый платеж в любой форме в том периоде, когда он был получен, и выделить НДС с полной суммы аванса.

Возврат товара от покупателя, код вида операции в книге покупок

При возврате товара от покупателя продавец формирует корректировочный счет-фактуру с кодом вида операции не 22, а 18 и регистрирует в книге покупок.

Покупатель также регистрирует корректировочный счет-фактуру с кодом 18 соответственно в книге продаж.

Код вида операции в книге покупок

- При получении материалов, услуг должен быть указан код 01, что прямо следует из формулировки наименования вида операций, которым присвоен данный код.

- Учтен аванс покупателя по отгруженной продукции.

Согласно абзацу первому п. 22 Правил ведения книги покупок счета-фактуры, зарегистрированные продавцами в книге продаж при получении суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передаче имущественных прав, в том числе при использовании покупателем безденежной формы расчетов, регистрируются ими в книге покупок при отгрузке товаров (выполнении работ, оказании услуг) в счет полученной суммы оплаты, частичной оплаты с указанием соответствующей суммы НДС.

На основании п. 8 ст. 171 и п. 6 ст. 172 НК РФ суммы налога, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров, подлежат вычету с даты их отгрузки.

Отдельного кода для операций по принятию к вычету суммы налога, исчисленной с сумм предварительной оплаты (частичной оплаты), ни Приказом ФНС, ни Письмом N ГД-4-3/[email protected] не предусмотрено.

Полагаем, что для отражения в данной ситуации авансового счета-фактуры можно использовать код 02.

Какие последствия могут наступить, если код вида операции отсутствует в книге продаж?

Декларация по НДС предоставляется налоговикам только в электронном виде, а информация из книги продаж включается в нее отдельным разделом. Поэтому ошибка в книге продаж автоматически означает ошибку в отчетности по НДС.

Отсутствие кодов или неверное их указание в графе «Код вида операции» книги продаж:

- налоговикам — не позволит идентифицировать конкретную хозяйственную операцию, сопоставить с данными контрагентов и обосновать правомерность вычета;

- налогоплательщику — создаст проблемы со сдачей декларации по НДС (отчет без кодов может не пропустить программа спецоператора, через которого электронная декларация поступает в налоговый орган) и станет причиной отказа в вычете по налогу на добавленную стоимость.

Ошибочные коды могут привести к расхождению с данными контрагентов и потребуют дополнительных пояснений по запросам контролеров.

Для корректного указания кодов в книге продаж необходимо не только правильно классифицировать операцию и проконтролировать верное заполнение графы 2 в книге продаж, но и регулярно отслеживать изменения законодательства по этому вопросу.

Декларация по НДС: код вида операции

Предлагаем вашему вниманию статью Надежды Турусовой, начальник отдела камеральных проверок УФНС России по Свердловской области, опубликованную в журнале «Я бухгалтер».

По коду вида операции ФНС идентифицирует конкретную хозяйственную операцию, сопоставляет данные контрагентов и устанавливает правомерность предъявленного вычета.

Если код указан неверно, при сдаче декларации могут появиться сложности, а при сверке данных покупателей и продавцов в информационной системе ФНС России — ошибки и расхождения.

Порядок применения кодов видов операций (КВО) по НДС регулируется приказом ФНС от 14.02.2012 № ММВ-7-3/[email protected]

Также в 2015 году введены дополнительные коды (см. письмо Минфина и ФНС России от 22.01.2015 № ГД-4-3/[email protected]).

В приложениях к документам дается таблица по видам операций и кодам, которые им соответствуют.

Однако на практике многие ситуации сложно классифицировать или можно отнести сразу к двум видам операций. Например, ни из приказа ФНС России, ни из письма не понятно, что для операций по экспорту нужно использовать код 01.

Выяснить это можно только после консультации с ФНС. Другой случай — компания восстановила суммы налога по операциям приобретения товаров на основе договора комиссии.

Какой код применить: 04 — как для операций с посредниками или 21 — как для восстановления НДС?

Еще сложнее разобраться, какие поля в книге покупок и книге продаж и как именно должны быть заполнены при выборе того или иного КВО.

Например, если вы применяете код 26, можно не указывать ИНН/КПП организации-продавца.

Расскажем, как применять КВО и регистрировать счета-фактуры по тем хозяйственным операциям, которые вызывают у бухгалтеров больше всего вопросов.

06: Операции, совершаемые налоговыми агентами, перечисленные в ст. 161 НК РФ.

Применимость — книга покупок и книга продаж.

- Налогоплательщик выступает налоговым агентом по уплате НДС за иностранных лиц (п. 2 ст. 161 НК РФ) при аренде госимущества (п. 3 ст. 161 НК РФ), при реализации конфискованного имущества и т п. (п. 4 ст. 161 НК РФ), а также при осуществлении деятельности в интересах иностранной организации с участием в расчетах (п. 5 ст. 161 НК РФ). В момент исчисления налога (по операциям, предусмотренным п. 2, 3 ст. 161 НК РФ) либо получения оплаты (п. 4, 5 ст. 161 НК РФ) счет-фактура выписывается и заносится в книгу продаж c данным кодом.

- Для получения вычета данный счет-фактура регистрируется в книге покупок с тем же кодом только по операциям, предусмотренным п. 2, 3 ст. 161 НК РФ.

- В поле «ИНН/КПП покупателя» в книге продаж нужно указать реквизиты своей организации.

- В поле «ИНН/КПП продавца» в книге покупок нужно указать прочерки по операциям, предусмотренным п. 2 ст. 161 НК РФ; реквизиты реальной компании-продавца, за которую налоговый агент, предусмотренный п. 3 ст. 161 НК РФ, исполняет обязанность по уплате налога.

19: Ввоз товаров в Россию и на иные территории под ее юрисдикцией с территории Евразийского экономического союза.

Применимость — книга покупок.

Код используется при ввозе товаров из стран ЕАЭС после уплаты НДС в порядке, предусмотренном разделом 3 Приложения № 18 к Договору о Евразийском экономическом союзе от 29.05.2014 (Договор ЕАЭС).

В поле «Номер счета-фактуры» необходимо указать регистрационный номер заявления о ввозе товаров и уплате косвенных налогов из раздела 2 заявления (см. Приложение 1 к Протоколу от 11.12.

2009 «Об обмене информацией в электронном виде между налоговыми органами государств — членов ЕАЭС об уплаченных суммах косвенных налогов» в ред. от 31.12.2014).

Номер отражается в формате ННННДДММГГГГХХХХ (16 символов), где

- НННН (1–4 символы) — код налогового органа, который присвоил регистрационный номер;

- ДДММГГГГ (5–12 символы) — дата регистрации заявления;

- XXXX (13–16 символы) — порядковый номер записи о регистрации в течение дня.

20: Ввоз товаров в Россию и на иные территории под ее юрисдикцией (таможенные процедуры выпуска для внутреннего потребления, переработки для внутреннего потребления, временного ввоза и переработки вне таможенной территории), кроме ввоза из стран Евразийского экономического союза (Договор ЕАЭС от 29.05.2014).

В поле «Номер счета-фактуры» необходимо указать реквизиты декларации на товары из графы 7 основного листа декларации на товары (ДТ). Они отражаются в формате XXXXXXXX/YYYYYY/ZZZZZZZ (8 символов, 6 цифр, 7 символов), где

- XXXXXXXX (1–8 символы) — код таможенного органа, установленный ФТС России;

- YYYYYY (9–14 символы) — дата подачи декларации (день, месяц, 2 последние цифры года);

- ZZZZZZZ (15–21 символы) — порядковый номер декларации.

23: Приобретение услуг, оформленных бланками строгой отчетности, в случаях, предусмотренных п. 7 ст. 171 НК РФ.

В поле «ИНН/КПП продавца» необходимо указать реквизиты реального продавца.

Код применяется к операциям, которые перечислены в п. 7 ст.

171 НК РФ, а именно: расходы по проезду к месту служебной командировки и обратно, включая расходы на пользование в поездах постельными принадлежностями, расходы на наем жилого помещения, а также представительские расходы.

Операции по бланкам строгой отчетности крайне важно регистрировать с кодом 23. Он предусматривает, что для такой операции будут указаны реквизиты не счета-фактуры, а соответствующего чека.

26: Составление первичных учетных документов при реализации товаров (работ, услуг), имущественных прав лицам, которые не являются плательщиками НДС, а также налогоплательщикам, освобожденным от обязанностей по исчислению и уплате налога.

Применимость — книга продаж.

Код используется при продажах физическим лицам, организациям и ИП, которые применяют специальные налоговые режимы и освобождены от исполнения обязанностей налогоплательщика НДС в соответствии со ст. 145, 145.1 НК РФ.

Поле «ИНН/КПП покупателя» не заполняется.

Особенность регистрации операции с такими лицами состоит в том, чтобы использовать код, который предусмотрен для таких ситуаций, — 26.

В том и другом случае на этапе форматно-логического контроля появится ошибка.

Код вида операции в книге продаж

- При получении аванса от покупателя должен быть указан код 02, что прямо следует из формулировки наименования операций, которым присвоен данный код.

- При отгрузке покупателю указывается код 01. Считаем, что этот код указывается продавцом при отгрузке товаров (работ, услуг) независимо от времени оплаты за данные товары (работы, услуги) — был ли получен до отгрузки аванс от покупателя, или оплата произведена покупателем после отгрузки.

- При восстановлении НДС по услугам, оплаченным авансом, с суммы которого НДС был принят к вычету с отражением суммы НДС в книге покупок, указывается код 21.

Поясним. Согласно п. 14 Правил ведения книги продаж при восстановлении в порядке, установленном п. 3 ст. 170 НК РФ, сумм НДС (ранее принятых к вычету в порядке, предусмотренном главой 21 НК РФ) счета-фактуры, на основании которых суммы НДС приняты к вычету, подлежат регистрации в книге продаж на сумму налога, подлежащую восстановлению.

В свою очередь, в наименовании вида операции, которому соответствует код 21, указанный в Письме N ГД-4-3/[email protected], упомянут п. 3 ст. 170 НК РФ. А согласно пп. 3 данной нормы суммы НДС, принятые покупателем к вычету при оплате (частичной оплате) в счет предстоящих поставок (работ, услуг), подлежат восстановлению в том налоговом периоде, в котором суммы налога по приобретенным товарам (работам, услугам) подлежат вычету в порядке, установленном НК РФ. Восстановлению подлежат суммы налога в размере, ранее принятом к вычету в отношении оплаты (частичной оплаты) в счет предстоящих поставок товаров (работ, услуг).

То есть код 21 соответствует указанному Вами в вопросе виду операции.

Откуда брать

Необходимый код вида операции в декларации по НДС проставляют в следующих разделах:

| В каких разделах декларации есть строка с кодом операции | |

| № | Кто заполняет |

| 2-й | налоговые агенты |

| 4–6 | при экспорте |

| 7-й | кто не должен платить НДС |

Все рассматриваемые коды надо брать из Приложения № 1 к Порядку заполнения декларации по налогу на добавленную стоимость (приказ ФНС от 29.10.2014 № ММВ-7-3/558).

Обращаем ваше внимание, что с 12 марта 2021 года состав кодов был скорректирован приказом Налоговой службы России от 20 декабря 2016 года № ММВ-7-3/696.

Код 22 в книге покупок — что он означает

Коды видов операций применяются при фиксации счетов-фактур в книге покупок. Действующий перечень кодов утвержден приказом ФНС России от 14.03.2016 № ММВ-7-3/136. Этот список по мере необходимости пополняется.

Какие новые коды видов операций появились в последнее время, узнайте их этого материала.

Каждый код обозначает одну или определенный набор операций. Например, код «01» применяется для обозначения покупки или реализации товаров (работ, используется для обозначения операций по получению или передаче оплаты в счет предстоящих поставок товаров (работ, услуг) и т. д.

Эксперты КонсультантПлюс разъяснили, какие коды операций указывать в книге продаж и книге покупок. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Что означает код 22 в книге покупок? На рисунке ниже показаны две группы операций, для обозначения которых применяется код вида операции 22 в книге покупок:

Как заполняется книга покупок с кодом 22, расскажем далее.

Наиболее часто используемые коды

- 21 — восстановление НДС и с 0-й ставкой. Корреспонденция с книгой покупок: 01, 02, 13 и 25.

- 26 – продажа товаров и услуг по предоплате контрагентам-неплательщикам НДС и попавшим под освобождение от налога. Записи вносятся на основании данных из счетов-фактур, кассовой ленты и БСО.

- 18 — корректировка стоимости услуг или отгрузки. Основанием может быть изменение отгруженного количества или обновление цен.

- 01 – отгрузка на стандартных условиях и оформление возврата плательщиком НДС с предоставлением соответствующего счета-фактуры.

- 16 – фиксация возврата по счету-фактуре неплательщиком НДС.

- 17 — оформление возвратных операций от физлиц.

Подробно ознакомиться с кодами вида операции можно в наших статьях по ссылкам: в книге покупок и в книге продаж.

Похожие статьи

- Код вида операции в книге покупок 2021 года

- Код вида операции в книге продаж 2018

- Код вида операции в книге продаж 2018

- Код операции в декларации по НДС

- Код вида операции в книге покупок 2018

Можно ли не пользоваться кодами операций?

Внедрение электронного документооборота подразумевает автоматические формирование декларации по НДС с использованием информации из книги продаж. Своевременное и правильное внесение кодов в последнюю гарантирует заполнение декларации по всем правилам. Ошибочный код или его пропуск является причиной отказа налоговиков принять декларацию. Чем это чревато?

- Штраф за пропуск срока, если отчет сдавался в последний момент и нет времени на корректировку. Документ без кодов не примет программа, распознающая обозначения отчетности.

- Отказ по вычету НДС вследствие ошибок в декларации. Инспектор не сможет получить подтверждение операции у контрагента и принять к зачету операцию.

Необоснованное или ошибочное применение кода может вызвать расхождения с аналогичными записями контрагента. Это может стать причиной внеплановой проверки. Грамотный выбор кода требует детального анализа операции и знаний последних нововведений в законодательстве.

Указание в книге продаж реквизитов документа, подтверждающего оплату

Согласно пп. «о» п. 7 Правил ведения книги продаж в графе 11 указываются номер и дата документа, подтверждающего оплату счета-фактуры, в случаях, установленных законодательством РФ.

По нашему мнению, из прочтения указанной нормы следует, что графу 11 книги продаж следует заполнять только в случаях, когда налоговым законодательством РФ предусмотрена обязанность по подтверждению факта уплаты налога.

Минфин России в письме от 26.11.2014 N 03-07-11/60221 также разъясняет, что графа 11 книги продаж заполняется, в частности, при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг); при исчислении суммы налога в соответствии с п.п. 1-3 ст. 161 НК РФ налоговыми агентами, указанными в пунктах 2 и 3 ст. 161 НК РФ; при получении средств, увеличивающих налоговую базу в соответствии с п. 1 ст. 162 НК РФ.

Полагаем, что тем самым финансовое ведомство также делает акцент на том, что обязанность по заполнению указанной графы прямо связана с возникновением обязанности по уплате НДС в бюджет.

Согласно п. 1 ст. 146 НК РФ объектом налогообложения налогом на добавленную стоимость признаются операции по реализации товаров (работ, услуг) на территории РФ. То есть при отгрузке обязанность по исчислению НДС возникает вне зависимости от оплаты реализованных товаров (работ, услуг).

Поэтому полагаем, что при отражении операции по отгрузке (передаче) товаров, работ, услуг графа 11 книги продаж не заполняется.

Обращаем внимание, что высказанная нами позиция по рассмотренным вопросам является нашим экспертным мнением, разъяснений уполномоченных органов нами не обнаружено.

>Как учесть НДС с выданного аванса?>Ответ

Покупатель имеет право принять к вычету НДС с выданного аванса.