Ежеквартальный отчет

Форма 6-НДФЛ представляет из себя ежеквартальную отчетность по налогу на доходы физических лиц. Для нее разработана и утверждена специальная форма (приказ ФНС от 14.10.2015 № ММВ-7-11/450). Этот же нормативный акт закрепляет и электронный формат отчета и порядок его заполнения.

Все организации и индивидуальные предприниматели, являющиеся налоговыми агентами, должны сдавать расчеты по форме 6-НДФЛ (п. 2 ст. 230 НК РФ). Если у компании не было начислений и выплат, то фактические нет и статуса налогового агента. Значит, представлять отчет по форме 6-НДФЛ в налоговую инспекцию не нужно.

Однако, чтобы инспекторы не заблокировали расчетный счет, безопаснее подать нулевой расчет или написать письмо, сообщив о том, что компания не является налоговым агентом (п. 3.2 ст. 76 НК РФ). Письмо можно составить в произвольной форме.

Расчет 6-НДФЛ

По удержанному НДФЛ с сотрудника отчитываться нужно каждый квартал. Как правило, делать это должны работодатели, которые в этом случае выступают в качестве налогового агента.

Важно! Сдавать расчет 6-НДФЛ за квартал нужно только в том случае, если в этот период сотруднику выплачивались доходы, с которых был удержан и уплачен налог.

Если у сотрудника налогооблагаемый доход появился только в середине года, например, в третьем квартале. В этом случае за 1 квартал и полугодие расчет сдавать не нужно, а налог отразить в расчете за 9 месяцев и в годовом.

Сроки сдачи расчета 6-НДФЛ:

- за 1 квартал – до 30 апреля

- за полугодие – до 31 июля

- за 9 месяцев – до 31 октября

- за год – до 1 апреля.

Если последний день сдачи отчета приходится на праздничный или выходной, то перенести его можно на ближайший рабочий день.

Предоставляется отчет в налоговую инспекцию по месту регистрации налогового агента. Соответственно, если в качестве налогового агента выступает организация – то по месту учета фирмы.

Расчет 6-НДФЛ состоит из титульного листа и двух разделов. Все листы должны быть заполнены.

1 раздел должен содержать информацию:

- начисленные сотрудникам доходы;

- предоставляемые вычеты;

- количество сотрудников;

- начисленный и удержанный НДФЛ.

Все показатели фиксируются нарастающим итогом по всем сотрудникам.

2 раздел содержит информацию о дате удержания налога. При этом все доходы должны быть сгруппированы по дате выплаты и сроку уплаты в бюджет.

Натуральный доход

К доходам физлиц в натуральной форме относятся (п. 2 ст. 211 НК РФ):

- оплата труда в натуральной форме;

- оплата товаров или услуг за физическое лицо в его интересах (к примеру, оплата за него обучения или отдыха, коммунальных услуг или питания);

- полученные физическим лицом товары, выполненные в его интересах работы или оказанные услуги на безвозмездной основе или с частичной оплатой.

Выплату дохода в натуральной форме в 6 НДФЛ нужно обязательно отразить, как и выплату денежного вознаграждения. Полученный физлицом доход и исчисленный налог нужно учесть в строках 020 и 040 в периоде получения дохода. В сроку 070 нужно записывать налог по мере его удержания.

В разделе 2 нужно заполнить отдельный блок на каждое удержание налога. При этом дату получения дохода в натуральной форме в 6 НДФЛ 2019 нужно отразить в строке 100. Во всех блоках она будет одинаковой. Дату выплаты дохода, из которого удержан налог нужно указать в строке 110. В сроке 120 указывают следующий рабочий день после даты в строке 110. В строке 130 вносят информацию о части дохода в натуральной форме, с которой удержали налог. В строке 140 отражают сумму удержанного у физического лица налога.

доход в натуральной форме

Пример 2

Работнику ООО «Волна» выплачен натуральный доход 05.09.2016 в сумме 30 000 рублей, но удержать с него налог в сумме 3900 рублей не удалось. Доход в натуральной форме в 6-НДФЛ за 9 месяцев будет отражен таким образом:

020 – указываем сумму полученного дохода 30 000 рублей,

040 – отражаем исчисленный НДФЛ с дохода в натуральной форме 3900 рублей,

080 – 3900 рублей НДФЛ, т.к. налог не был удержан налоговым агентом, показываем в этой строке.

В Разделе 2:

100 – дата получения «натурального» дохода 05.09.2016.

110 – в нашем примере доход деньгами не выплачивался, значит и дату в этой строке не указываем.

120 — налог удержан не был, эта дата тоже нулевая.

130 – указываем сумму натурального дохода 30 000 рублей.

140 – налог удержан не был, поэтому в данной строке укажем нулевое значение.

Дата удержания налога с «натурального» дохода

Поскольку НДФЛ с дохода в натуральной форме не может быть удержан при его получении, налоговый агент должен удержать налог за счет любых денежных доходов. Т.е. дата выплаты денежного дохода, из которого удержан «неденежный» НДФЛ, должна быть показана по строке 110 «Дата удержания налога» формы 6-НДФЛ. При этом удерживаемая сумма НДФЛ не должна превысить 50% суммы выплачиваемого денежного дохода (абз. 2 п. 4 ст. 226 НК РФ).

Порядок удержания НДФЛ

С любого денежного вознаграждения, выплачиваемого сотрудникам, можно удержать НДФЛ с дохода, выдача которого происходит в натуральной форме. Но общая удерживаемая сумма не должна превышать 50% от общей получаемой сотрудником суммы (п.4 статья 226 НК РФ). Если всю сумму за раз удержать не получается, то остаток можно перенести на последующую выплату. При этом с дохода сначала нужно удержать текущий налог, а с оставшейся суммы 50%.

Пример удержания

20 сентября ООО «Континент» подарило сотруднику Кравцовой А.П. подарок, стоимостью 65 000 рублей. Это первый подарок Кравцовой в этом году. Оклад Кравцовой составляет 25 000 рублей. Выплата зарплаты в ООО «Континент» происходит два раза в месяц, 10 числа основная выплата и 25 – аванс. Аванс Кравцовой составляет 10 000 рублей.

Рассчитаем НДФЛ с подарка, учитывая, что это первый подарок за год:

(65 000 – 4 000) х 13% = 7 930 рублей

Рассчитаем сумму НДФЛ, которую мы сможем удержать с аванса 25 сентября:

10 000 х 50% = 5 000 рублей

Максимально возможный размер удержаний составляет:

(25 000 – 25 000 х 13% ) х 50% = 10 875 рублей

Оставшуюся сумму 2 930 рублей НДФЛ удерживаем с зарплаты 10 числа, значит зарплату Кравцова получит в размере:

25 000 – 3 250 – 10 000 – 7 930 = 3 820 рублей

Если налог не был удержан

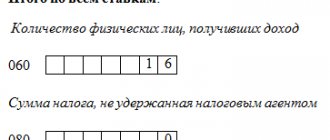

Если налоговый агент так и не смог в течение календарного года удержать налог с дохода в натуральной форме, то в годовом Расчете 6-НДФЛ он заполняет строку 080 «Сумма налога, не удержанная налоговым агентом» (п. 5 ст. 226 НК РФ).

В Разделе 2 формы 6-НДФЛ натуральный доход и не удержанный с него налог должны быть показаны следующим образом (Письмо ФНС России от 01.08.2016 № БС-4-11/):

- по строке 100 – дата фактического получения дохода;

- по строкам 110 и 120 дата в формате «00.00.0000»;

- по строке 130 – сумма полученного натурального дохода;

- по строке 140 – «0».

Читать также

27.07.2016

Отображение даты фактического получения натурального дохода

В налоговой отчетности дата фактического получения дохода в натуральной форме должна совпадать с датой перечисления указанного вида налога физическому лицу. При этом совсем не обязательно, чтобы объект вознаграждения передавался в руки сотрудника. Подтверждением выплаты натурального дохода может стать:

- официальная квитанция на оплату образовательных программ (обучение);

- факт вручения ценного подарка;

- подтверждение оплаты за отдых работника.

При заполнении налоговой отчетности данную дату необходимо отобразить в строке 100, фиксирующей день, приуроченный ко дню непосредственного получения дохода сотрудником.

6-НДФЛ: подарки до 4000

В разделе 1 стоимость подарка отражается по строке 020, но если за год работник получил подарков общей стоимостью не более 4000 руб. – такие подарки можно вообще не отражать в декларации 6-НДФЛ. Об этом сказано в Письме ФНС от 21.07.2017 № БС-4-11/[email protected]

Если стоимость подарков, врученных сотруднику в течение года, превысит 4000 руб., то сумму презентов и вычет необходимо показать в соответствующих строках формы 6-НДФЛ (строки 020 и 030).

Пример

За 1 квартал ООО «Локация» начислила доход своим сотрудникам в размере 210 000 руб. (по 70 000 руб. в месяц). Сумма стандартных вычетов за квартал составила 4200 руб. (по 1400 руб. в месяц). Дата выплаты зарплаты – 7 число.

НДФЛ в каждом месяце квартала составил: (70000 -1400) х 13% = 8 918 руб.

Сумма исчисленного НДФЛ за 3 месяца равна: (210000 – 4200) х 13% = 26754 руб.

Налог удержанный (стр. 070) не включает сумму за март, т.к. зарплата марта выплачена в апреле.

Кроме этого, в феврале сотруднику вручили подарок стоимостью 3500 руб., а сотруднице к 8 марта подарили 4000 руб. Так как эти суммы не превысили установленного лимита, подарки в 6-НДФЛ не отразили. Разделы 1 и 2 заполнили следующим образом:

Как отразить в 6-НДФЛ материальную выгоду

Порядок отражения материальной выгоды в расчете 6-НДФЛ зависит от ее вида. Материальная выгода от экономии на процентах и иные виды выгоды отражаются по-разному. Это связано с тем, что НДФЛ с экономии на процентах рассчитывается иначе, чем с других видов материальной выгоды.

Как облагается НДФЛ материальная выгода

Как отразить в 6-НДФЛ материальную выгоду от экономии на процентах

В расчете 6-НДФЛ материальную выгоду от экономии на процентах отражают в разд. 1 и 2 с учетом правил п. п. 3.1 – 4.2 Порядка заполнения расчета 6-НДФЛ в следующем порядке.

Раздел 1 расчета

Перед заполнением строк 010 – 050 необходимо разделить получателей материальной выгоды на резидентов и нерезидентов.

Материальная выгода, полученная заемщиками – налоговыми резидентами РФ, включается в разд. 1, где отражаются доходы, облагаемые по ставке 35% (п. 2 ст. 224 НК РФ, п. п. 3.1, 3.2 Порядка заполнения расчета 6-НДФЛ):

- в строке 010 укажите ставку налога “35”;

- в строке 020 – общую сумму материальной выгоды и иных доходов, начисленных за отчетный период с начала года;

- в строке 030 укажите “0”, поскольку налоговые вычеты к этим доходам не применяются (п. п. 3, 4 ст. 210 НК РФ, п. 1.8 Порядка заполнения расчета 6-НДФЛ);

- в строке 040 – сумму исчисленного НДФЛ;

- в строке 050 проставьте “0”, поскольку фиксированные авансовые платежи к этим доходам не применяются (ст. 227.1 НК РФ).

Материальная выгода, полученная нерезидентами, включается в разд. 1, в котором отражаются доходы, облагаемые по ставке 30% (п. 3 ст. 224 НК РФ, п. п. 3.1, 3.2 Порядка заполнения расчета 6-НДФЛ):

- в строке 010 укажите ставку налога “30”;

- в строке 020 – общую сумму материальной выгоды и иных доходов, начисленных за отчетный период с начала года;

- в строке 030 укажите “0”, поскольку налоговые вычеты к этим доходам не применяются (п. п. 3, 4 ст. 210 НК РФ, п. 1.8 Порядка заполнения расчета 6-НДФЛ);

- в строке 040 – сумму исчисленного НДФЛ;

- в строке 050 проставьте “0”, поскольку фиксированные авансовые платежи к этим доходам не применяются (ст. 227.1 НК РФ).

Блок “Итого по всем ставкам” (строки 060 – 090) разд. 1 нужно заполнить один раз. Если в расчете несколько разд. 1, то строки 060 – 090 заполняются только на первой странице (п. 3.2 Порядка заполнения расчета 6-НДФЛ).

В строку 070 включите НДФЛ с материальной выгоды, удержанный на отчетную дату (п. п. 3.1, 3.3 Порядка заполнения расчета 6-НДФЛ).

В строке 080 рекомендуем указывать НДФЛ с материальной выгоды, который на отчетную дату остался неудержанным.

Есть позиция, согласно которой не удержанный с материальной выгоды налог отражается только в расчете за год. Однако Порядок заполнения расчета 6-НДФЛ (и, в частности, п. 3.3) таких ограничений не содержит. ФНС России в своих разъяснениях прямо указывает, что строка 080 может заполняться в том числе в расчетах за I квартал, полугодие или девять месяцев. Например, на это указано в вопросах 2, 5 Письма от 01.08.2016 N БС-4-11/ (разъяснения даны в том числе в отношении НДФЛ с дохода в натуральной форме, но полагаем, что этот подход применим и для отражения налога, не удержанного с материальной выгоды).

Раздел 2 расчета

По общему правилу доходы от экономии на процентах нужно отразить в разд. 2 за тот квартал, в котором наступает срок перечисления НДФЛ с них (Письмо ФНС России от 15.12.2016 N БС-4-11/). Сделать это нужно следующим образом (п. 4.2 Порядка заполнения расчета 6-НДФЛ):

- в строке 100 укажите последний день месяца, за который физлицом получена материальная выгода (пп. 7 п. 1 ст. 223 НК РФ);

- в строке 110 – дату, когда фактически удержали НДФЛ. Например, если НДФЛ с материальной выгоды вы удерживали из зарплаты, в строке 110 укажите дату выплаты этой зарплаты;

- в строке 120 укажите следующий рабочий день после даты, указанной в строке 110 (п. 7 ст. 6.1, п. 6 ст. 226 НК РФ);

- в строке 130 – сумму материальной выгоды, начисленную на дату, указанную по строке 100, без вычитания НДФЛ;

- в строке 140 – удержанную сумму НДФЛ.

Но если в отчетном периоде, когда доход возник, налог с него не был удержан (например, из-за того, что работнику не выплачивались доходы в денежной форме), то в строках 110, 120 и 140 разд. 2 проставьте нули (“00.00.0000” и “0”), ведь в данном случае даты удержания и перечисления налога, а также суммы удержанного налога не будет 1. Такой вывод следует из п. п. 1.8, 4.1, 4.2 Порядка заполнения расчета 6-НДФЛ, Письма ФНС России от 23.11.2016 N БС-4-11/ Если потом (например, в следующем квартале) налог вы сможете удержать и перечислить, эти операции нужно будет отразить в разд. 2 еще раз, указав в строках 110 – 140 соответствующие показатели.

| 1 Здесь есть один нюанс: если материальная выгода начислена 31 декабря и денежных выплат в этот день физлицу не было, ФНС России рекомендует в расчете за год в разд. 2 материальную выгоду не отражать, а начисленный доход, исчисленный, но не удержанный НДФЛ по ней отразить в строках 020, 040, 080 разд. 1 (Письмо ФНС России от 27.01.2017 N БС-4-11/). |

Важно: при удержании налога с дохода от экономии на процентах частями из нескольких денежных выплат, у которых даты выплат и сроки перечисления налога разные, строки 100 – 140 нужно заполнить отдельно по каждой дате перечисления налога (п. п. 4.1, 4.2 Порядка заполнения расчета 6-НДФЛ).

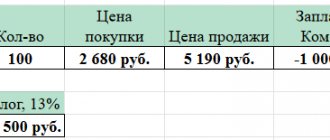

Как отразить в 6-НДФЛ материальную выгоду при приобретении товаров (работ, услуг) у взаимозависимого лица, ценных бумаг

В разд. 1 расчета суммы материальной выгоды при приобретении товаров (работ, услуг) у взаимозависимого лица, ценных бумаг включаются в доходы, облагаемые по ставке 13% или 30% в зависимости от статуса приобретателя (п. п. 1, 3 ст. 224 НК РФ, п. 3.2 Порядка заполнения расчета 6-НДФЛ). Отразить такие суммы нужно следующим образом:

- в строки 020, 030, 040 суммы материальной выгоды включайте начиная с отчетного периода, в котором доход получен;

- в строку 070 НДФЛ с материальной выгоды включайте после фактического удержания налога;

- в строке 080 указывайте НДФЛ, который на отчетную дату не удержан с материальной выгоды.

В разд. 2 расчета материальная выгода по общему правилу отражается так же, как и материальная выгода от экономии на процентах, только в строке 100 следует указывать (пп. 3 п. 1 ст. 223 НК РФ, п. п. 4.1, 4.2 Порядка заполнения расчета 6-НДФЛ):

- для материальной выгоды, полученной от приобретения товаров (работ, услуг) у взаимозависимых лиц, – дату их приобретения;

- для материальной выгоды, полученной от приобретения ценных бумаг, – дату их приобретения, а если оплата ценных бумаг произошла после перехода к физлицу права собственности на них – дату оплаты.

Компания выдала материальную помощь более 4 000 рублей

Компания во втором квартале выдала сотруднику материальную помощь в размере 15 000 рублей. От НДФЛ освобождены только 4 000 рублей.

Материальную помощь более 4000 рублей за налоговый период надо показать в расчете. В строке 020 запишите всю сумму помощи. А в строке 030 отразите вычет в виде необлагаемой суммы — 4 000 рублей (п. 28 ст. 217 НК РФ).

Дата получения дохода в виде материальной помощи — день выплаты (подп. 1 п. 1 ст. 223 НК РФ). На эту же дату компания удерживает НДФЛ. Поэтому день выплаты запишите в строках 100 и 110 раздела 2 расчета. Перечислить налог можно на следующий день.

На примере

Компания 17 мая выдала сотруднику материальную помощь — 15 000 руб. В этот же день удержала НДФЛ — 1430 руб. ((15 000 руб. — 4 000 руб.) × 13%). Помимо материальной помощи в течение полугодия компания начислила доходы 14 сотрудникам — 1 600 000 руб., исчислила и удержала НДФЛ — 208 000 руб. (1 600 000 руб. × 13%).

Раздел 1. В строке 020 компания записала начисленные доходы и материальную помощь — 1 615 000 руб. (1 600 000 + 15 000). В строке 030 — вычет 4000 рублей. В строке 040 — НДФЛ с доходов и помощи 209 430 руб. (208 000 + 1430).

Раздел 2. В строках 100 и 110 компания отразила дату выдачи материальной помощи. В строке 120 — следующий рабочий день. В строке 130 компания записала материальную помощь полностью — 15 000 руб. Расчет компания заполнила, как в образце 59.

Образец 59. Как заполнить расчет, если компания оказала материальную помощь более 4 000 рублей:

Наверх

Как происходит удержание налога

Когда доход получен в денежной форме, налог из него вычитается в это же время. В этом простота налогообложения денежных доходов. При натуральной форме доходов такое невозможно.

С учетом этого НДФЛ на натуральную форму вычитается из денежной формы доходов. Причем сумму этого налога, если он превышает 50% стоимости натуральной формы вознаграждения, работодатель исчислить из обычного дохода не имеет права.

Стоит обратить особое внимание, что сумму налога нужно предоставить в казну на следующий день после получения натуральной формы дохода и обязательно отобразить эту дату в 6-НДФЛ.

Короткое, но полезное видео про НДФЛ и натуральный доход: