Когда платить в 2021 году: сроки

Торговый сбор нужно определять и платить каждый квартал. Отчетных периодов по торговому сбору не установлено, так же как и нет каких-либо форм отчетности (ст. 414 НК РФ). Рассчитанную сумму торгового сбора уплатите в бюджет не позднее 25-го числа месяца, следующего за облагаемым периодом (кварталом). В 2021 году это следующие сроки:

| Сроки уплаты торгового сбора в 2021 году | |

| За IV квартал 2021 года | Не позднее 25.01.2021 |

| За I квартал 2021 года | Не позднее 26.04.2021 |

| За II квартал 2021 года | Не позднее 26.07.2021 |

| За III квартал 2021 года | Не позднее 25.10.2021 |

ИМЕЙТЕ В ВИДУ

Федеральный закон от 08.06.2021 № 172-ФЗ освободил пострадавших от коронавируса от уплаты торгового сбора за 2 квартал 2021. Подробнее об этом читайте в статье «Кому и какие спишут налоги: перечень».

Основные моменты уплаты сборов

С 1 июля 2015 года на территории Российской Федерации применяется такой вид налогообложения, как торговый сбор, который относится к местному виду налогообложения (ст. 15 НК РФ). Он устанавливается в абсолютно любом городе по решению муниципальных властей (ст. 410 НК РФ). С 2021 года он установлен и на территории Москвы, о чем свидетельствует Закон от 17.12.2014 № 62.

Законодательные органы местных властей городов федерального значения определяют ставки и нормы торговых сборов, а также устанавливают льготы и порядок.

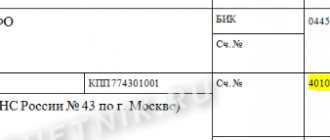

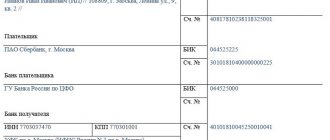

Платежное поручение в 2021 году: КБК

Сумму торгового сбора в 2021 году перечисляйте по реквизитам налоговых инспекций, в которых организация поставлена на учет в качестве плательщика торгового сбора (п. 7 ст. 416 НК РФ).

Платежку на уплату торгового сбора в 2021 году оформляйте в соответствии с Положением Банка России от 19 июня 2012 г. № 383-П и приложениями 1 и к приказу Минфина России от 12 ноября 2013 г. № 107н.

Если платите торговый сбор за объект недвижимости, то в платежке укажите реквизиты ИФНС по месту учета в качестве плательщика торгового сбора, а код ОКТМО – по месту ведения торговой деятельности. Если же платите сбор по местонахождению организации (местожительству ИП), то укажите реквизиты налоговой инспекции, в которой состоите на учете в качестве плательщика торгового сбора. А код по ОКТМО – по месту ведения торговой деятельности, который указан в уведомлении о постановке на учет в качестве плательщика торгового сбора.

В поле 104 платежки укажите КБК, который в 2021 году действует в целях уплаты торгового сбора. Также может потребоваться заплатить пени и штрафы, связанные с уплатой торгового сбора. По ним утверждены специальные коды бюджетной классификации. При этом заметим, что по сравнению с 2021 годом КБК на 2021 год не изменились и новых кодов не утверждалось. Приведем таблицу с актуальными кодами на уплату торгового сбора в 2021 году.

| Назначение | Сумма торгового сбора | Пени | Штраф |

| Торговый сбор, уплачиваемый на территориях городов федерального значения (Москвы) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

Читать также

23.04.2020

Правовая база торгового сбора

Торговый сбор введен законом от 29.11.2014 № 382-ФЗ «Об изменениях в НК РФ» и применяется с 01.07.2015. Он относится к категории налогов местного уровня. Поэтому основные его положения (круг плательщиков, перечень налогооблагаемых объектов, верхние пределы ставок, налоговый период, порядок расчета и срок уплаты) описаны в гл. 33 Налогового кодекса, а право установления конкретных правил применения возложено на те субъекты РФ, которые решат ввести у себя этот налог.

Введение торгового сбора в регионе осуществляется на основании местного законодательного акта, в котором допустимо прописать региональный порядок:

- отнесения к налогоплательщикам и разбивки их на группы;

- деления объектов по категориям;

- установления особенностей для обложения сбором отдельных видов деятельности;

- установления территориальных особенностей налогообложения;

- применения ставок, которые НК РФ допускает устанавливать равными нулю;

- сбора и предоставления в ИФНС той информации об объектах налогообложения, которую инспекция затем будет использовать для контроля подаваемых налогоплательщиками данных.

С 01.07.2015 торговый сбор начал применяться в единственном субъекте Российской Федерации — Москве — в соответствии с законом от 17.12.2014 № 62 «О торговом сборе». В прочих субъектах РФ этот сбор по состоянию на конец 2021 года так и не введен.

В сравнении с текстом Налогового кодекса в законе города Москвы от 17.12.2014 № 62 предусмотрен ряд льгот как по видам деятельности, так и по кругу налогоплательщиков. Изменения, внесенные в первоначальный текст этого документа законом «Об изменениях в законах Москвы» от 24.06.2015 № 29, расширили первоначальный перечень льгот.

Торговый сбор — это ежеквартальный платеж, который надлежит уплачивать не позднее 25-го числа месяца, наступающего после завершения квартала (п. 2 ст. 417 НК РФ), на основании самостоятельно сделанного расчета.

Налогоплательщику, не вставшему на учет в связи с обязанностью платить этот сбор, а также предоставившему недостоверные сведения об объекте налогообложения, ИФНС не позднее 30 дней с даты выявления такого факта направит требование об уплате сбора, в котором соответствующая сумма будет рассчитана по данным ИФНС. Если срок уплаты налога при этом окажется нарушенным, то придется платить пени. А на налогоплательщика, не вставшего на учет, будет наложен штраф по п. 2 ст. 116 НК РФ.

Если постановка на учет в качестве плательщика сбора была ошибочной, исправить ситуацию можно. Читайте об этом в материале «Что делать, если вы ошиблись, встав на учет по торговому сбору?».

Как правильно рассчитать сумму торгового сбора к уплате, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Расчет торгового сбора

Расчет сбора и его платеж производят по каждому торговому объекту организации. При этом платеж может быть двух видов:

- Добровольный, уплачиваемый на основании собственных расчетов, при самостоятельной постановке на учет;

- Принудительный, уплачиваемый на основании расчетов налоговой, если на учет организация встала без соответствующего уведомления, а по сведениям, подаваемым Департаментом экономполитики.

Порядок расчета суммы сбора одинаков в обоих случаях (Читайте также статью ⇒ Как рассчитать торговый сбор).

Для того, чтобы рассчитать торговый сбор потребуются следующие показатели:

- Вид деятельности;

- Характеристика торгового объекта и его местонахождение;

- Ставка сбора.

Рассмотрим расчет торгового сбора на примере:

ООО «Континент» в Москве занимается розничной торговлей. 10 марта 2021 ООО «Континент» подает уведомление на плательщика сбора в налоговый орган. Уведомление подается по объектам:

- Магазин в Центральном округе, площадь торгового зала 200 кв.м, режим работы – круглосуточно;

- Магазин в Южном округе, площадь торгового зала 35 кв.м, режим работы с 8 до 21 часа.

Плательщики торгового сбора

Привлечь платить торговый сбор могут почти все организации, деятельность которых связана с торговлей, причем как розничной, так и оптовой. Исключения составляют следующие налогоплательщики:

- Работающие на ПСН (на патенте);

- Применяющие ЕСХН.

Таким образом, плательщиками торгового сбора признаются организации и предприниматели:

- Которые осуществляют торговлю через объекты стационарной торговой сети без торговых залов (за исключением автозаправок) и с торговыми залами;

- Осуществляющие торговлю через объекты нестационарной торговой сети;

- Реализуют товары с товарного склада.

Важно! Компания, владеющая торговым объектом, который не используется в торговой деятельности, платить торговый сбор по нему не должна.

Уплата торгового сбора в бюджет

После уплаты торгового сбора в бюджет на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Уплата налога. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета. PDF

Основные данные перенесутся из документа Платежное поручение. Его также можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

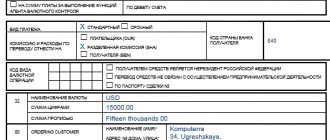

Необходимо обратить внимание на заполнение полей в документе:

- от — дата уплаты сбора, согласно выписке банка;

- По документу № от — номер и дата платежного поручения.

- Налог — Торговый сбор, выбирается из справочника Налоги и взносы, влияет на автоматическое заполнение поля Счет дебета.

- Вид обязательства — Налог.

- Отражение в бухгалтерском учете: Счет дебета — 68.13 «Торговый сбор»;

- Виды платежей в бюджет — Налог (взносы): начислено / уплачено.

Проводки по документу

Документ формирует проводку:

- Дт 68.13 Кт — задолженность перед бюджетом по торговому сбору уменьшилась на сумму платежа.

Постановка на учет(снятие с учета) в качестве плательщика торгового сбора

^К началу страницы

Постановка на учет, снятие с учета организации или индивидуального предпринимателя в качестве плательщика сбора в налоговом органе осуществляются на основании уведомления о постановке на учет в качестве плательщика торгового сбора (пункт 1 статьи 416 НК РФ).

Постановка на учет производится на основании уведомления в течении 5 дней после его получения налоговым органом. В течение 5 дней с даты постановки на учет плательщику сбора направляется соответствующее свидетельство (пункт 3 статьи 416 НК РФ).

В случае прекращения осуществления предпринимательской деятельности с использованием объекта осуществления торговли плательщик сбора представляет в налоговый орган соответствующее уведомление не позднее 5 дней с даты прекращения осуществления предпринимательской деятельности, в отношении которой установлен сбор.

При нарушении срока подачи уведомления о прекращении использования объекта осуществления торговли (уведомления о прекращении осуществления деятельности, в отношении которой установлен сбор), датой прекращения использования объекта осуществления торговли (датой снятия с учета организации или индивидуального предпринимателя в качестве плательщика сбора) является дата представления в налоговый орган соответствующего уведомления.

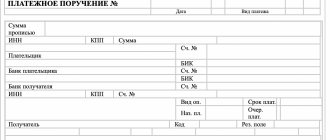

Особенности заполнения платежного поручения по торговому сбору

Обязанность по уплате сбора возникает, если объекты торговли (движимое/недвижимое имущество) использовались в течение периода обложения ― квартала.

При заполнении платежного поручения по торговому сбору в первую очередь необходимо рассчитать его сумму. Для этого требуется знать ставки, которые устанавливаются местными органами власти исходя из категорий плательщиков, их деятельности и характеристик используемых для торговли объектов.

Коды ОКТМО в платежках заполняются в зависимости от территории проведения торговых операций. Если организации или ИП осуществляют деятельность посредством нескольких стационарных объектов торговли, имеющих разные коды ОКТМО, необходимо составить платежные поручения по торговому сбору для каждого муниципального образования, на территории которого осуществляется торговля.

При использовании движимых объектов в платежном поручении указывается код ОКТМО, соответствующий данным из уведомления о постановке плательщика торгового сбора на учет.

Подробнее о составлении платежного поручения можно узнать из статьи «ФНС рассказала, как заполнить платежку на торговый сбор»