Зачем необходима аннуляция?

Ситуаций, когда требуется аннулировать выставленный счет-фактуру, существует немного. Основные причины – ошибочное выставление отгрузочного счета-фактуры и неправильные реквизиты, влияющие на вычет НДС. В таких случаях одна из сторон аннулирует и повторно выставляет счет-фактуру.

Если нужно актуализовать стоимость, цену или объем товара, услуги или работы, аннулирование не требуется, поскольку изменения налоговых обязательств можно отразить в книге продаж и покупок. Аннуляция предусмотрена для замены счета-фактуры, которую невозможно корректировать. О корректировочном счёте-фактуре мы рассказывали здесь.

Бухгалтер вынужден переделывать счета-фактуры из-за «адресной» паники контрагентов

С тех пор, как правила заполнения адреса в счетах-фактурах претерпели изменения, некоторые бухгалтеры потеряли покой. Покупатели заваливают их письмами с требование уточнить адрес, привести его в соответствие с ЕГРЮЛ. Иногда контрагенты «перегибают полку» и требуют от поставщиков переделать счет-фактуру, потому что адресные идентификаторы, по их мнению, не должны быть сокращены.

Подскажите пожалуйста, какое письмо можно предоставить контрагентам, которые требуют переделывать счет-фактуры, указывая полностью город, улица и прочее? Это же невыносимо уже(( А главное-директору не объяснить.все как помешались на этом( — Веруся Участники обсуждения также отмечают, что им поднадоела массовая истерия по поводу адресов и предлагают в ответ на подобные просьбы контрагентов, высылать им письма со ссылкой на ст.

169 НК о том, что ошибки в счетах-фактурах, не препятствующие идентифицировать продавца, покупателя, не являются основанием для отказа в принятии к вычету суммы НДС. Кроме того, Правила заполнения счетов-фактур (Постановление Правительства РФ от 26.12.2011 № 1137) в части заполнения адреса не содержат запрета на применение правил сокращенного наименования адресообразующих элементов, утвержденных приказом Минфина РФ от 05.11.2015 № 171н.

Обсуждение происходит в теме форума «».

Напомним, сегодня на нашем сайте завершился на тему адресов, в ходе которого мы выяснили, что почти половина опрошенных не собираются сверять данные программы с выписками из ЕГРЮЛ и намерены решать проблемы по мере их появления, то есть вносить правки в случае получения претензий. Серьезно к этому вопросу подошли лишь 10% бухгалтеров, которые уже все сверили и внесли необходимые исправления в свою программу. «». Рубрики: Подписывайтесь на «Утреннего бухгалтера».

Все для бухгалтера. Пора завести блог на Клерк.ру Блог — это ваш новый инструмент, чтобы рассказать о себе. Публикуйте любой контент про вашу компанию.

Кто производит операцию?

Порядок регистрации отмены счета-фактуры зависит от даты выпуска исправленного варианта, причем отражается как в книге продаж поставщика, так и в книге покупок клиента. Порядок и действия по заполнению учетных книг и дополнительных листов указан в правилах их ведения, утвержденных постановлением №1137 Правительства РФ от 12 декабря 2011 «О формах и правилах заполнения документов при расчетах по НДС».

За квартал, в котором произошла аннуляция счета-фактуры, сдается уточненная налоговая декларация, согласно 1 пункту 81 статьи НК РФ и 5-6 пункту Правил заполнения доп. листов книг покупок и продаж, во всех случаях, когда меняется сумма НДС.

Важно! Если сумма уплачиваемого налога после уточнения выше, чем в первично составленной декларации то, во избежание штрафа за уклонение от налога, при подаче уточненной декларации дополнительно уплачивается пеня.

О правилах заполнения счёта-фактуры можно узнать здесь.

Информационное письмо о смене реквизитов

Составление информационного послания занимается секретарь компании или ее юрист. В некоторых случаях уведомления подготавливаются непосредственно руководителями и сотрудниками организационных подразделений, работающих с контрагентами напрямую. Как правильно составить информационное письмо о смене реквизитов?

Письмо уведомление о смене реквизитов составляется по образцу информационного делового письма (при наличии утвержденной формы в действующей инструкции по делопроизводству). Если такого образца не существует, необходимо следовать нормам деловой переписки.

Документ может быть оформлен в нескольких экземплярах для всех заинтересованных сторон. Обращение регистрируют в журнале исходящей корреспонденции.

Подобная запись может понадобиться, например, при возникновении разногласий с контрагентами.

Тон письма должен соответствовать деловому стилю, быть вежливым и корректным. Соблюдение правил русского языка при составлении официальных документов — одно из непременных условий. Как и любой другой официальный документ, информационное письмо содержит ряд обязательных атрибутов, которые придают ему юридическую силу. Документ, как правило, состоит из двух частей: шапки со сведениями об отправителе и адресате и основного текста. Сведения об отправителе указывают в левом верхнем углу бланка. Необходимо вписать: полное наименовании организации (в соответствии с уставом); контактные данные (адрес и телефон для связи).

Официальные бланки компаний зачастую содержать все необходимые сведения, что лишает отправителя необходимости вписывать их вручную.

- наименование получателя;

- адрес (включая индекс);

- должности, фамилия, имя и отчество инициалы лица, к которому напрямую обращается составитель;

Чуть ниже по левой стороне проставляется дата составления письма и его идентификационный номер в журнале регистрации.

По центру листа помещают название вида документа (), выполняющее в данном случае роль краткого заголовка. Затем необходимо указать новые данные с учетом всех изменений.

Если к посланию прикладываются дополнительные материалы, их необходимо перечислить в списке приложений в конце основного текста с указанием количества листов. При необходимости, перечень можно дополнить краткими пояснениями.

После основного текста следует подпись составителя с расшифровкой и наименованием должности. Составителем может выступать руководитель компании, его заместитель или делопроизводитель.

Письмо уведомление о смене реквизитов: образец Именно поэтому к оформлению официального информационного письма необходимо относиться также серьезно как к соглашению или контракту.

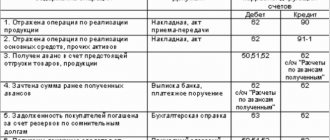

Инструкция проведения

Порядок регистрации существенно отличается, как для продавца и покупателя, так и исходя из квартала составления исправленного счета-фактуры (для чего нужен счёт-фактура продавцу и покупателю мы разбирали тут). Для продавцов, подпунктом 3 пункта 11 Правил ведения книги продаж, предусмотрен такой шаблон внесения изменений:

- Если составление ошибочного счета-фактуры произошло в тот же расчетный период, в котором зарегистрирован лист аннуляции, то есть даты строки 1 и 1а находятся в пределах одного квартала, исходный документ регистрируется повторно.

- Если аннуляция происходит на ошибочный счет-фактуру уже в следующем квартале, исходя из даты в строке 1 и 1а исправленного варианта, то оформляется дополнительный лист, согласно 3 пункту Правил заполнения доп. листов.

Алгоритм исправлений:

- Первичный счет-фактуру повторно регистрируют, с заполнением граф 13а-19 отрицательными показателями, устраняемыми из счета знаком «-».

- Исправленный вариант регистрируется в установленном порядке, с указанием в графе 4 реквизитов 1а из предыдущего варианта.

Покупатель, согласно 4 подпункту 9 пункта Правил ведения книги покупок аннулирует и заново регистрирует новый счет-фактуру, в порядке который зависит от даты внесения исправлений продавцом.

Если ошибочный и исправленный счета составлены в одном квартале:

- Ошибочный счет-фактуру повторно регистрируют, внося отрицательные показатели с о в графы 15-16.

- Исправленный вариант регистрируют стандартным образом, дублируя в 4 строке дату и номер 1а.

Если продавец не успел передать исправления в расчетном квартале, и данные уже перешли в налоговую службу, процедура немного отличается. В новую книгу покупок вставляется дополнительный лист согласно 5 пункту правил заполнения, аналогичным образом с исправлением граф ошибочного счета-фактуры.

Порядок аннулирования счетов-фактур

Сформировать новый документ можно не только в случае ошибки в первичной документации, можно в такой же способ внести изменения и в корректировочный счет, кроме этого процедура исправления может отличаться в зависимости от вида документа.

Аннулирование корректировочного счета

Если произошла какая-либо ошибка или опечатка, например, арифметическая не в первичной, а уже в корректировочной документации, нужно на основании п. 6 Положения 2 Постановления Правительства № 1137 совершать изменения с обоснованием. При этом графы 16 и 1 к корректировке не применяются.

В случае с ошибкой повторно необходимо выставить исправление в качестве новой версии первоначального документа.

При этом порядок действия следующий:

- при составлении нового документа через некоторое время обнаруживается вновь ошибка;

- тогда нужно связаться с покупателем и получить согласие;

- далее внести изменения в корректировочную форму на основании показателей;

- в этом случае корректировать нужно последнюю, а не первичную версию документа.

Аннулирование электронного счет-фактуры

В отношении электронных вариантов счет-фактур Минфин имеет определенные требования, в частности относительно сроков их формирования, обозначенных в Порядке выставления и формирования счетов-фактур в электронном формате по ТКС с применением ЭЦП, утв. Приказом Минфина № 50н от 2011 года.

Важно: применять подобные счета стороны вправе по взаимному согласию и наличию у обеих сторон соответствующего оборудования.

Следующий важный момент подобного документооборота – это период выставления счет-фактуры, который наступает после получения от покупателя подтверждения о его доставке с подписью.

Существенным моментом является и способ корректировки подобного документа – в случае обнаружения ошибки продавец перевыставляет новый документ взамен первичного, то есть начальный документ аннулируется.

Если же ошибку нашел покупатель – он вправе выслать продавцу уведомление с предложением внести коррективы, на что тот вправе не реагировать.

Заполнение дополнительного листа Книги покупок при аннулировании счета-фактуры.

Аннулирование бумажного счет-фактуры

Перед внесением изменений необходимо определиться с действиями, какие из них будут правильные – корректировка или аннулирование. Очень часто специалисты путают действия и вместо применения верного варианта совершают ошибочные действия.

Итак:

- Корректировка применяется, при изменении стоимости продукции или количества, это приложение к первичному документу и носитель всех обозначенных в нем данных с корректировками.

При этом следует понимать, что ценовые перемены – согласно разъяснениям, налоговой это получение от продавца скидки, которая повлияла на стоимость именно оговоренного товара.

Или же на период поставки продукции продавец не знает окончательной цены за отгруженные объемы в силу ее не регулирования, тогда расчет осуществляется с учетом первичных данных.

Однако Минфин в этом случае делает акцент на том, что необходимо аннулирование первого счета и формирование нового так как в счете-фактуре следует использовать плановую цену, ведь изменение цены не происходит, а просто выполняется расчет по котировкам.

А значит плановую цену просто необходимо применить, так как существует потребность в формировании счета. Здесь вы узнаете, как правильно заполнить журнал учета счетов-фактур.

- Если же бухгалтер допустил техническую ошибку и в результате счет-фактура является носителем неверных данных тогда требуется составление исправительной версии, то есть первоначальная аннулируется. В данном случае документ имеет самостоятельные данные и абсолютно независим от первичной документации, но при этом порядковый номер и дату составления первичного документа он имеет.

Важно: при этом в случае наличия ошибки в документе на бумажном носителе бухгалтер обязан вносить исправление также и в первичную документацию, так как существует наличие ошибки.

При этом в определенных случаях относительно внесения исправлений в первичку существуют пояснения в Положениях Минфина № 105 от 1983 года.

Согласно утверждениям данного документа исправления, посредством одной черты допустимы только в случае технической ошибки бухгалтера, в противном случае при верно составленном документе на текущую дату исправления в первичный документ не вносятся даже если в дальнейшем появится необходимость в подобном действии.

Отменяющая процедура

Подробно регламент такой процедуры прописан в пунктах 3 и 11 Правил ведения книги продаж, утвержденной Постановлением №1137. Для покупателя тоже постановление в пункте 4 Правил ведения книги покупок предписывает аналогичные действия, но после получения исправленного счета-фактуры от продавца.

За прошлый период

По окончании налогового периода аннулирование записи осуществляется посредством регистрации нового счета-фактуры, с исправлением и указанием реквизитов зарегистрированного варианта. Покупатель должен отразить поступление исправленного счета-фактуры в своей книге учета и указать на аннулирование, а продавец обязан предоставить исправленный вариант первоначального счета-фактуры и зарегистрировать его у себя.

Поставщик не зарегистрировал документ

Если неверные данные об отгрузке поступили в книгу продаж, но сразу после этого были обнаружены, процедура в таком случае проще. Обстоятельство ошибки, исправленной в том же налоговом периоде, не влияет на сумму налоговых отчислений, поэтому достаточно заполнить соответствующие графы 13а-19, аннулировав не весь лист, а только некорректные данные.

Корректировочный или исправленный счет-фактура в 2021 году: как не промахнуться?

Корректировка данных прошлого года в налоговом учете Теперь при автоматическом заполнении отчетности скорректированные в прошлом периоде данные налогового учета попадут, как в уточненную декларацию по налогу на прибыль за 9 месяцев 2015 года, так и в уточненную декларацию по налогу на прибыль за 2015 год. После этого нужно заново выполнить регламентную операцию Реформация баланса, входящую в состав обработки Закрытие месяца. При создании в феврале 2016 года Операции, с видом Сторно документа автоматически заполненную табличную часть на закладке Бухгалтерский и налоговый учет (см. рис. 3) нужно скорректировать следующим образом (рис. 3):

- запись СТОРНО Дебет 25 Кредит 60.01 заменить на запись Дебет 60.01 Кредит 91.01 и отразить сумму дохода прошлого периода (20000 руб.).

Отмена у покупателя

Пока никаких записей в книге покупок не сделано, исправление не несет проблем с аннулированием. Однако когда в пакете документов поступает ошибочный счет-фактура и суммы заносится в книгу покупок, сделать аннулирование сложнее. После подачи искаженной информации, налоговый вычет оказывается занижен или завышен, и его требуется пересчитать. В таком случае вносить исправления приходится покупателю. Делается это согласно 5 пункту правил заполнения доп. листа.

Для аннуляции поданного счета-фактуры бухгалтер организации покупателя должен составить отдельный лист для поданной книги покупок с отрицательными значениями в графах 15-16, доплатить разницу налога и пеню, согласно 1 пункту 81 статьи НК и 6 пункту правил заполнения доп. листов книги покупок.

Ситуации с произведением регистрации

Основным моментом регистрации исправленных листов является внесение в них отрицательных значений в отведенные графы. Действия зависят от стороны поставки, налогового периода и фиксации ошибки в учетных книгах.

Покупатель не занес данные

По 1 пункту 54 статьи НК, при обнаружении искажений в прошедших периодах, перерасчет проводится в том же периоде. Однако такая норма относительно предыдущих периодов не применяется, поскольку в постановлении Правительства №1137 отсутствует механизм ее реализации, и перерасчет проводится в квартале регистрации исправления. Поэтому провести перерасчет или доплатить налог можно после составления корректировочного счета фактуры, подавая ее в налоговую службу.

Сопроводительное письмо к счету фактуре нужно изменить номер образец скачать

В левом верхнем углу должен быть напечатан исходящий номер с датой составления письма. Кроме этого упомяните, что в случае несогласия с некоторыми пунктами, покупатель может составить протокол разногласий и отправить его в двух экземплярах.

Рекомендуем прочесть: Материальная тарифная ставка в 2021 году в газпроме

Васильевская, 3, г. Кукино — 31005 № 562 от 05.04.2021 Уважаемый Иван Васильевич! На Ваше предписание № 12/389 от 01.04.2021 по вопросу проведения встречной внеплановой невыездной проверки сообщаем следующее. Приложение (всего на 6 л.): Копия платежного поручения с отметкой банка №3 от 15.

Сохранение изменений

Регистрируя корректировочный счет-фактуру, покупатель должен руководствоваться 3 пунктом 170 статьи НК РФ. Если стоимость товара увеличивается, то разница принимается к вычету НДС в новом периоде. При уменьшении суммы НДС ее нужно восстановит в том периоде, когда поставщик передал соответствующий документ.

Внимание! При допущении технической ошибки аннуляция и регистрация корректировочного счета-фактуры не требуется. Согласно письму №13968 ФНС от 23.8.12, достаточно внести изменения в существующий документ.

Книга бухгалтерского учета

По 5 пункту Положения бух. учета «Исправление ошибок в бухгалтерском учете и отчетности» ПБУ 22/2010, утвержденном приказом Минфина №63 от 28 июня 2010, выявленная ошибка исправляется в месяце, в котором она обнаружена.

Подробнее об учёте счёт-фактур читайте в этой статье.

Налоговый учет

По 1 пункту 81 статьи НК РФ, при обнаружении ошибок в поданной декларации, не занижающих сумму налога, налогоплательщик имеет право подать уточненную налоговую декларацию в добровольном порядке.

бесплатно

1.Вносить корректировку в счет-фактуру может только продавец. При этом исправления вносятся не только в его экземпляр, но и в документ покупателя. Все изменения должны быть заверены подписью руководителя и печатью предприятия-продавца, с указанием даты внесения корректирующей записи. Если на предприятии имеются уполномоченные лица, которые могут ставить подписи на счетах-фактурах, то они указывают «За руководителя организации», свою должность и фамилию, после чего расписываются.

В последние несколько лет в арбитражной практике все чаще стало использоваться выражение «действительное налоговое обязательство» или «фактическое налоговое обязательство». Суть его заключается в следующем. Положения ст. 17, 53, 54 НК РФ предусматривают, что проверка правильности исчисления налога предполагает в том числе проверку правильности исчисления налоговой базы. Налоговый орган обязан проверять правильность формирования налогоплательщиком расходной части не только в плане ее завышения, но и в части, которую налогоплательщик не учел, но должен был учесть. При этом размер доначисляемых налоговым органом налогов должен соответствовать действительной налоговой обязанности налогоплательщика, определяемой с учетом всех положений гл. 25 НК РФ, влияющих как на увеличение, так и на уменьшение налоговой базы. Далее на примерах рассмотрим, в каких случаях налоговики по результатам ВНП должны определять действительное налоговое обязательство.