Нужен ли кассовый аппарат для ИП — раньше решали сами предприниматели: они могли выбирать, чем подтверждать покупку. Можно было использовать не только кассовые чеки, но и другие документы — например, товарный чек. После принятия поправок в 54-ФЗ порядок изменился. Теперь покупка подтверждается исключительно чеком онлайн-ККТ. И если у вас не регистрация ИП под ключ, то, возможно, вы не знали, что вам требуется кассовый аппарат.

Всем ли ИП обязательно иметь кассовый аппарат сегодня? Большинству. Есть только одно исключение: до 1 июля 2021 года вправе не применять кассовую технику ИП без работников на трудовых договорах, которые:

- реализуют товары собственного производства,

- выполняют работы,

- оказывают услуги.

Если вы не попадаете в эту категорию — касса для вас обязательна. Так, это касается:

- ИП без наемных сотрудников, торгующих товарами не своего производства или торгующих через вендинговые автоматы.

- ИП с наемными сотрудниками, которые выполняют работы или оказывают услуги.

- ИП, которые выдают бланки строгой отчетности (сюда же относится продажа билетов в салоне транспорта кондуктором или водителем).

Отсрочек уже не будет. Техника должна быть нового образца — с подключением к интернету для онлайн-передачи данных в налоговую.

Когда ООО вправе не применять кассовый аппарат

В вопросе применения касс коммерческими организациями проще начать с исключений, потому что их не так много.

- Кассовый аппарат не применяется в безналичных расчётах между организациями и индивидуальными предпринимателями (через расчётный счёт). Но если расчёты с контрагентами производятся наличными деньгами или картой, то кассовый чек надо выдавать.

- При реализации некоторых товаров и услуг:

- бумажные газеты и журналы;

- сопутствующие товары в газетно-журнальных киосках, если доля продаж газет и журналов составляет не менее 50% в товарообороте;

- ценные бумаги;

- обеспечение питанием учащихся и работников образовательных организаций, реализующих основные общеобразовательные программы, во время учебных занятий;

- мороженое в киосках;

- безалкогольные напитки, молоко, питьевая вода в розлив;

- бахилы в розницу;

- разносная торговля, кроме товаров технически сложных; подлежащих обязательной маркировке; продовольственных товаров, требующих определенных условий хранения и продажи;

- торговля на розничных рынках, ярмарках, выставках, если торговое место не обеспечивает сохранность товара (кроме непродовольственных товаров из Перечня);

- квас, молоко, растительное масло, живая рыба, керосин из автоцистерн;

- сезонная торговля вразвал овощами, фруктами и бахчевыми культурами;

- приём от населения стеклопосуды и утильсырья, кроме металлолома, драгоценных металлов и камней;

- ремонт и окраска обуви;

- изготовление и ремонт металлической галантереи и ключей;

- присмотр и уход за детьми, больными, престарелыми и инвалидами;

- реализация изготовителем изделий народных художественных промыслов;

- вспашка огородов и распиловка дров;

- услуги носильщиков на вокзалах и портах.

Обратите внимание, что из перечня статьи 2 закона № 54-ФЗ исчезла продажа билетов для проезда в общественном транспорте в салоне транспортного средства. То есть, с 1 июля 2021 года при пассажирских перевозках надо применять ККТ. Однако штрафы за неприменение кассовой техники водителями и кондукторами в салонах транспорта не будут налагаться ещё год – до 1 июля 2021 года (закон от 03.07.2019 № 171-ФЗ).

- Аптечные организации, находящиеся в сельских ФАП, а также обособленные подразделения медицинских организаций в сельских населенных пунктах, где нет аптек.

- Расчёты в отдалённых или труднодоступных местностях, указанных в перечне, утверждённом органом государственной власти субъекта Российской Федерации. Что касается местностей, отдалённых от сетей связи, то критерием здесь является численность населения не более 10 тысяч человек. В таких местностях ККТ применяется, но без обязательного подключения к интернету и онлайн-передачи данных в ФНС.

- Оказание услуг населению в сфере образования, физкультуры и спорта, в области культуры. ТСЖ и ЖСК при оказании услуг своим членам в рамках уставной деятельности и при приёме платы за жилое помещение и коммунальные услуги. В отношении этих услуг сделана оговорка: освобождение от ККТ не распространяется на расчёты наличными деньгами и с предъявлением электронного средства платежа при условии непосредственного взаимодействия с покупателем. То есть, обычные расчёты картой (не онлайн) под освобождение не подпадают.

В статьях 1.2 и 2 закона «О контрольно-кассовой технике» № 54-ФЗ есть ещё несколько ситуаций, позволяющих не применять ККТ или применять её в особом порядке, например, вне места расчётов. Но основные из них мы уже привели. За подробностями рекомендуем обращаться к первоисточнику.

Что нужно сделать перед тем, как зарегистрировать ККТ в ИФНС

Перед регистрацией ККТ в налоговых органах лицу, намеренному ее использовать, необходимо приобрести контрольно-кассовую технику. Сейчас это может быть только онлайн-касса, то есть касса, которая соответствует требованиям ст. 4 закона «О применении ККТ…» от 22.05.2003 № 54-ФЗ, обновленного в связи с введением онлайн-касс. Ее основные отличия от кассовой техники, применявшейся ранее, заключаются в том, что она:

- подключается к интернету и обеспечивает передачу сведений о продажах в налоговый орган через оператора фискальных данных в режиме реального времени;

- способна осуществлять расчеты с применением банковских карт;

- имеет фискальный накопитель информации о продажах, сохраняющий эти данные за определенный период и так же, как и сама ККТ, подлежащий регистрации в налоговом органе;

- дает возможность не только печати всех создаваемых документов (в т. ч. сохраненных в фискальном накопителе), но и их формирования в электронном виде;

- обеспечивает формирование документов с определенным (расширенным по сравнению с ранее применявшейся техникой) набором реквизитов, которые зашифровываются в штрих-коде.

Приобретаемая ККТ и фискальный накопитель к ней (подлежащий замене по мере его заполнения информацией или истечения срока действия) должны быть обязательно включены в соответствующие государственные реестры. Наличие договора с ЦТО для регистрации теперь необязательно. Но обязательным условием применения онлайн-ККТ становится заключение договора с оператором фискальных данных.

В чем заключается подготовка?

В том, что:

- Кассу, собственно говоря, нужно будет купить (либо модернизировать имеющуюся ККТ с ЭКЛЗ до уровня онлайн-кассы).

- Владельцу ККТ нужно заключить договор с Оператором фискальных данных (за исключением сценария, при котором касса по закону может применяться в режиме без передачи данных в ОФД — то есть, при расположении в населенном пункте с численностью населения не более 10 тыс. человек).

- Нужно зарегистрироваться в личном кабинете на официальном сайте налоговой службы nalog.ru (если к моменту постановки кассы на учет у ИП или юридического лица еще нет аккаунта на сайте ФНС).

- Владельцу ККТ нужно оформить квалифицированную электронную подпись для документооборота с ФНС (и интегрировать ее в порядке, регламентированном удостоверяющим центром, который выдал подпись, с личным кабинетом на сайте налоговой службы).

- Регистрируемую кассу нужно подключить к ПК, с помощью которого ККТ будет ставиться на учет.

После — переходим к этапу подачи заявления на регистрацию онлайн-кассы в ФНС.

Видео — как зарегистрировать ККТ онлайн на примере фискального регистратора Атол:

Требования к кассовым аппаратам

В соответствии со статьей 4 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» требования к контрольно-кассовой технике, используемой организациями и индивидуальными предпринимателями, порядок и условия ее регистрации и применения определяются Правительством Российской Федерации.

Контрольно-кассовая техника, включенная в Государственный реестр контрольно-кассовой техники и применяемая пользователями при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт, должна:

- иметь корпус, фискальную память, накопитель фискальной памяти, контрольную ленту и устройство печати кассовых чеков;

- обеспечивать печать кассовых чеков, некорректируемую регистрацию информации и энергонезависимое долговременное хранение информации;

- обеспечивать фиксацию информации в фискальной памяти, на кассовом чеке и контрольной ленте в соответствии с установленными техническими характеристиками и параметрами функционирования;

- обеспечивать возможность ввода в фискальную память информации при первичной регистрации и перерегистрации в налоговых органах в соответствии с установленными техническими характеристиками и параметрами функционирования;

- обеспечивать возможность вывода фискальных данных, зафиксированных в фискальной памяти и на контрольной ленте в соответствии с установленными техническими характеристиками и параметрами функционирования;

- эксплуатироваться в фискальном режиме;

- регистрировать в фискальном режиме на кассовом чеке и контрольной ленте признаки такого режима, подтверждающие некорректируемую регистрацию информации о наличных денежных расчетах и (или) расчетах с использованием платежных карт, в соответствии с установленными техническими характеристиками и параметрами функционирования;

- блокировать в фискальном режиме фиксацию информации в фискальной памяти, на кассовом чеке и контрольной ленте при отсутствии признаков фискального режима в соответствии с установленными техническими характеристиками и параметрами функционирования;

- иметь часы реального времени в соответствии с установленными техническими характеристиками и параметрами функционирования;

- быть исправной;

- обеспечиваться технической поддержкой поставщика или центра технического обслуживания;

- соответствовать образцу, представленному в момент внесения сведений о модели контрольно-кассовой техники в Государственный реестр;

- иметь паспорт установленного образца;

- иметь идентификационный знак установленного образца;

- иметь марки-пломбы установленного образца и эксплуатационную документацию;

- иметь знак «Сервисное обслуживание» установленного образца.

Кому необходимо регистрировать кассу в налоговой

Такая обязанность есть у всех, кто должен применять контрольно-кассовую технику (подробнее см. «Конец отсрочек по онлайн‑кассам: кто должен применять ККТ с 1 июля и какое оборудование выбрать?»). Это следует из статьи 1.1 Федерального закона от 22.05.03 № 54-ФЗ (далее — Закон № 54-ФЗ). В ней сказано: применение ККТ — это совокупность действий с использованием кассовой техники, включенной в специальный реестр и зарегистрированной в установленном законом порядке. Таким образом, использование кассы подразумевает ее регистрацию.

Закажите полный комплект по 54‑ФЗ (касса, ОФД, настройка ККТ с регистрацией в ФНС и товароучетная система) со скидкой 15%

ВАЖНО

Если есть обязанность по применению онлайн-кассы, но ККТ не поставлена на учет в налоговой, то печатать чеки и передавать данные в ФНС невозможно. Аппарат не позволяет этого делать. В итоге деятельность незаконна со всеми вытекающими последствиями.

За применение онлайн-кассы, которая не поставлена на учет или зарегистрирована неправильно, полагается штраф. Он составляет:

- для ИП — от 1 500 руб. до 3 000 руб.;

- для организации — от 5 000 руб. до 10 000 руб.

Инспекторы вправе вместо штрафа вынести предупреждение (ч. 4 ст. 14.5 КоАП РФ).

Варианты регистрации ККТ

Для госрегистрации ККМ следует обратиться лично или через представителя в любое отделение ИФНС. Второй способ позволяет связаться сразу со своим филиалом через личный кабинет (ЛК), посетив интернет-ресурс nalog.ru. Перед выбором любого из них необходимо сделать несколько обязательных шагов. Рассмотрим их подробнее.

Предварительная подготовка к процессу

Перед тем как зарегистрировать новое или модернизированное оборудование в фискальном органе, следует:

- Найти в документах номера кассы и фискального накопителя (ФН) и убедиться, что они входят в список контрольно-кассовой техники, утверждённой для применения ФНС РФ;

- Заключить письменное соглашение с оператором фискальных данных (ОФД). Для этого из предложенного списка надо выбрать одну из компаний ОФД, которая получила право на обработку данных.

- Оформить КЭП (квалифицированную электронную подпись), при помощи которой надо будет осуществлять документооборот через портал налоговой.

Регистрация ККТ непосредственно в отделении налоговой

Этот вариант не самый быстрый. Для личного обращения нужно сначала правильно от руки или при помощи компьютера заполнить в двух экземплярах предложенное заявление. В нем не должно быть помарок и исправлений. Для каждой онлайн-кассы форму надо заполнять отдельно. После заполнения комплект документов лично руководителем компании (ИП) или его представителем передаётся в контролирующий орган. Получив запрос, сотрудник ИФНС возвращает заинтересованному лицу второй экземпляр, на котором проставлена соответствующая отметка о приёме. Затем инспектор проводит проверку достоверности указанных в заявлении данных. Если они не соответствуют действительности, то в постановке на учёт откажут. Если все было указано верно, то ИФНС выдаст присвоенный аппарату регистрационный код. После этого надо пройти процедуру фискализации.

Необходимо знать, что РНМ ККТ – это регистрационный номер кассового аппарата, присваиваемый ФНС. Он включает в себя 16 цифр (10+6). Первая строка из 10 цифр включает в себя порядковый номер зарегистрированной ККМ, а вторая строка состоит из 6 цифр, включающих контрольное число для проверки РНМ.

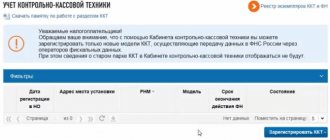

Порядок онлайн-регистрации ККТ

Можно зарегистрироваться, не выходя из дома. Это удобнее и быстрее. Имея расширенную версию КЭП (эта услуга платная, действует в течение года и заказывается в специальном удостоверяющем центре), надо войти на главную страницу интернет-ресурса nalog.ru. Выбрав в меню опцию «Учёт», надо открыть вкладку «Зарегистрировать контрольно-кассовую технику» и остановиться на пункте, предусматривающем внесение:

- адреса, где будет находиться оборудование;

- назначения онлайн-ККМ (оплата интернет-услуг, розничная или мобильная торговля, автономный режим);

- модели касс, учитывая существующий перечень, и её идентификационные знаки;

- номера и модели фискального накопителя.

На следующем этапе из предложенного перечня надо выбрать оператора, с которым был заключён договор. После внимательной проверки введённой информации, владелец кассы подтверждает сформированный запрос своей КЭП, а затем направляет его в ИФНС. Процедура завершается после присвоения заявке регистрационного номера. На последнем этапе, после получения РНМ, заявитель в соответствии с инструкцией производителя вводит его в онлайн-ККМ, а затем распечатывает «Регистрационный отчёт».

Документы для регистрации ККТ в налоговой

Заявление о регистрации ККТ, образец которого утвержден Приказом ФНС РФ от 29 мая 2021, отражает данные из соглашения с ОФД и информацию о типе применения ККМ.

Кроме этого, надо подготовить и предоставить:

- паспорт ИП или руководителя компании при личной подаче документов;

- техпаспорт кассы и ФН;

- договор с ОФД;

- документ, подтверждающий фактический адрес компании или договор аренды помещения и место нахождения техники;

- печать организации (при её наличии);

- иную информацию, обозначенную в п.2. ст 4.2 No 54-ФЗ.

Образец карточки регистрации ККТ

Карточка регистрационного учёта (КРУ) имеет форму по КНД 1110066. Её заполняет инспектор ИФНС, затем подписывает руководитель этого органа и ставит печать. После получения на руки этой карточки, бизнесмен обязан хранить её там, где постоянно находится и эксплуатируется кассовый аппарат. При её порче или потере можно заказать в инспекции дубликат. Во время снятия оборудования с учёта в карте делается соответствующая пометка. КРУ может быть получена через через ОФД или личный кабинет налогоплательщика. После получения электронной карточки можно попросить выдать и бумажный вариант. Вместе с КРУ собственник ККМ получает техпаспорт. В нём указывается присвоенный индивидуальный номер. Все оригиналы документов, которые направлялись в инспекцию для проверки, возвращаются их собственнику. По окончании процедуры госрегистрации заинтересованное лицо может подать заявление о выдаче копии КРУ. Датой снятия с учета будет не дата подачи соответствующего пакета документов, а день оформления контролирующим ККТ органом карточки регистрации онлайн-кассы. Об этом заявитель извещается в пятидневный срок.

Как зарегистрировать онлайн-кассу самостоятельно в налоговой пошагово

Для регистрации онлайн-кассы ее пользователь подает заявление либо на бумаге в любую ИФНС региона, либо электронно через кабинет контрольно-кассовой техники. В последнем случае дата подачи этого документа совпадает с датой его размещения в кабинете. Чтобы избежать проблем, лучший выбор — регистрация фирмы под ключ.

В заявлении о регистрации контрольно-кассовой техники в т.ч. указываются (п. 2 ст. 4.2 закона от 22.05.2003 № 54-ФЗ):

- полное название юрлица или Ф. И. О. ИП;

- адрес (для интернет-расчетов — адрес сайта) и то место, где будет использоваться ККТ;

- название модели ККТ и ее заводской номер;

- название модели фискального накопителя и его заводской номер;

- номер применяемого для расчетов автоматического устройства (если оно используется);

- информация о том, будет ли применяться ККТ в режиме, который не предусматривает электронную передачу данных в ИФНС;

- информация об использовании ККТ только для формирования БСО;

- информация о применении ККТ только для интернет-расчетов;

- информация о том, будет ли ККТ применяться для осуществления функций платежного агента или по приему ставок и выдаче выигрышей при ведении деятельности по организации азартных игр.

ИФНС, проверив правомерность регистрации, присваивает ККТ регистрационный номер и не позже 1-го рабочего дня, следующего за днем подачи документа, передает его пользователю. Получив от ИНФС регистрационный номер, пользователь должен на следующий за днем получения этого номера рабочий день занести его в фискальный накопитель вместе со сведениями о себе и применяемой ККТ, сформировать отчет о регистрации и направить его в ИФНС либо через оператора фискальных данных, либо через кабинет ККТ.

Полученные в процессе регистрации сведения ИФНС заносит в журнал учета и карточку регистрации ККТ. Дата оформления карточки считается датой регистрации (п. 7 ст. 4.2 закона от 22.05.2003 № 54-ФЗ).

Как зарегистрировать кассу онлайн в ФНС по шагам

В пункте 1 статьи 4.2 нормативного акта № 54-ФЗ от 22.05.2003 указано два варианта постановки онлайн-кассы на налоговый учет:

- Личное посещение. Способ экономит средства, но требует затрат времени и сил. Необходимо распечатать и заполнить заявление, прийти в налоговую, отстоять очередь, предоставить пакет документов инспектору. Подать заявление разрешается в любом отделении, а получить карточку регистрации оборудования можно только в той налоговой, в которой субъект хозяйствования состоит на учете.

- Отправка документов через интернет. Способ не требует личного присутствия владельца устройства. Заполнить электронную форму заявления и выполнить другие необходимые действия может любой человек (директор, сотрудник организации, специалист сторонней компании). Онлайн-регистрация экономит время, бережет нервы владельца бизнеса, но требует дополнительных финансовых затрат — приобретение электронной подписи (далее ЭП или КЭП). ЭП понадобится для подписания заявления, а затем и отчета о проведенной фискализации кассы. Без нее невозможно поставить кассу на учет, направить отчет, обмениваться информацией с оператором фискальных данных (далее оператор, ОФД или оператор ФД).

Итак, вы учли все плюсы и минусы обоих вариантов регистрации и выбрали онлайн-метод. Далее мы рассмотрим его подробнее.

Подпишись на наш канал в Яндекс Дзен — Онлайн-касса! Получай первым горячие новости и лайфхаки!

Требования к ККТ

Согласно государственным требованиям устройство с функцией онлайн-передачи информации должно, в частности:

- иметь на корпусе уникальный серийный код;

- иметь часы, печатающее устройство для фискальных документов и утилиты для осуществления необходимых операций;

- связываться с сетью и передавать данные об операциях в онлайн-режиме оператору, принимать от него информацию;

- наносить на чек QR-код.

Полный перечень требований прописан в статье 4 закона № 54-ФЗ.

1. Задай вопрос нашему специалисту в конце статьи. 2. Получи подробную консультацию и полное описание нюансов! 3. Или найди уже готовый ответ в комментариях наших читателей.

Чтобы контрольно-кассовая машина успешно прошла регистрацию в ФНС, необходимо следующее:

- Аппарат и фискальный накопитель (ФН), которые находятся в официальных перечнях, контролируемых налоговой. Списки размещены по ссылке на вкладке «Реестры» на официальном портале налоговой службы. В них попадают ККТ и ФН, которые прошли экспертизу и получили одобрение ФНС.

- Электронная цифровая подпись — аналог собственноручной подписи владельца оборудования. КЭП выдают аккредитованные компании. Получите электронную подпись самом самостоятельно или обратитесь за помощью к специалистам. Стоимость услуги 2 900 руб.

- Договор с компанией, которая имеет разрешение на работу с фискальными данными субъектов хозяйственной деятельности РФ. Перечень официальных операторов ФД находится на портале налоговой в закладке Реестры. Это доступный для скачивания документ в формате .docx. Если по каким-то причинам вы не можете самостоятельно оформить отношения с оператором, тогда пройдите по ссылке и закажите эту услугу за 2 990 руб. (годовой тариф на услуги оператора ФД).

- Атол 91Ф

20 отзывов

6 700 ₽

6700

https://online-kassa.ru/kupit/atol-91f/

ЗаказатьПодробнееЕсть в наличии

- ПТК MSPos-K

101 отзыв

13 900 ₽

13900

https://online-kassa.ru/kupit/ptk-mspos-k/

ЗаказатьПодробнееЕсть в наличии

- Регистрация в ФНС

1 отзыв

1 500 ₽

1500

https://online-kassa.ru/kupit/registratsiya-v-fns/

ЗаказатьПодробнееЕсть в наличии

Инспектор вправе отказать в регистрации оборудования, если владелец такового указал в документах неполную или недостоверную информацию.

Подскажем, какая касса из нашего каталога подойдет под ваш бизнес.

Оставьте заявку и получите консультацию в течение 5 минут.

Инструкция

Для постановки контрольно-кассовой машины на налоговый учет выполните следующие шаги:

- Получите доступ в личный кабинет (ЛК), размещенный на ресурсе ФНС, одним из способов: обратитесь в любую территориальную инспекцию за регистрационной картой пользователя (в ней указаны данные для входа в кабинет), используйте КЭП или учетную запись Единой системы идентификации и аутентификации (для тех, кто уже пользовался услугами ЕСИА в онлайн-режиме). Указанные варианты действуют для физических лиц и ИП. Для организаций существует специальный порядок предоставления учетной записи.

- Авторизируйтесь в ЛК на портале налоговой. Пройдите в раздел «Учет ККТ». Кликните по кнопке «Зарегистрировать ККТ» и выберите ручной ввод информации об оборудовании. Заполните форму, появившуюся на экране. Укажите: модель машины, серийные номера ФН и аппарата, адрес и наименование места установки техники, название оператора ФД, параметры использования ККМ (только для расчетов в интернете, при продаже лотерейных билетов и прочее).

Совет: заранее проверьте наличие адреса установки машины в Федеральной информационной адресной системе. Если его нет, с постановкой кассы на учет могут возникнуть проблемы.

- Заверьте электронное заявление подписью и отправьте в ФНС. Дождитесь сообщения об успешно пройденной проверке данных, внесенных в форму.

- Войдите на онлайн-кассе в один из режимов: сервисный или администрирование. Введите ИНН владельца техники и регистрационный код, полученный в сообщении налоговой о проверке. Аппарат распечатает кассовый документ с 10-значным номером (фискальный признак).

- Войдите в личный кабинет на ресурсе ФНС. Сформируйте отчет о постановке техники на учет. В графе Фискальный признак проставьте 10 цифр с чека, его номер, дату и время создания. Заверьте электронную форму КЭП и отправьте в ФНС.

При успешно пройденной фискализации в вашем ЛК на портале налоговой появится подписанная ответственным органом регистрационная карточка ККМ. Информацию, указанную в документе, укажите в кабинете на сайте оператора ФД, с которым вы работаете. Касса зарегистрирована и готова к работе.

Важно: действия из пунктов 4 и 5 выполняются в течение 1 рабочего дня с момента получения регистрационного номера.

Вы можете не выполнять все действия самостоятельно, а заказать услугу у нас.

Документы для регистрации ККТ в налоговой

Заявление о регистрации ККТ, образец которого утвержден Приказом ФНС РФ от 29 мая 2021, отражает данные из соглашения с ОФД и информацию о типе применения ККМ.

Кроме этого, надо подготовить и предоставить:

- паспорт ИП или руководителя компании при личной подаче документов;

- техпаспорт кассы и ФН;

- договор с ОФД;

- документ, подтверждающий фактический адрес компании или договор аренды помещения и место нахождения техники;

- печать организации (при её наличии);

- иную информацию, обозначенную в п.2. ст 4.2 No 54-ФЗ.

Образец карточки регистрации ККТ

Карточка регистрационного учёта (КРУ) имеет форму по КНД 1110066. Её заполняет инспектор ИФНС, затем подписывает руководитель этого органа и ставит печать. После получения на руки этой карточки, бизнесмен обязан хранить её там, где постоянно находится и эксплуатируется кассовый аппарат. При её порче или потере можно заказать в инспекции дубликат. Во время снятия оборудования с учёта в карте делается соответствующая пометка.

КРУ может быть получена через через ОФД или личный кабинет налогоплательщика. После получения электронной карточки можно попросить выдать и бумажный вариант. Вместе с КРУ собственник ККМ получает техпаспорт. В нём указывается присвоенный индивидуальный номер. Все оригиналы документов, которые направлялись в инспекцию для проверки, возвращаются их собственнику.

По окончании процедуры госрегистрации заинтересованное лицо может подать заявление о выдаче копии КРУ. Датой снятия с учета будет не дата подачи соответствующего пакета документов, а день оформления контролирующим ККТ органом карточки регистрации онлайн-кассы. Об этом заявитель извещается в пятидневный срок.

Зарегистрируем кассу в ФНС и подключим к ОФД за 1 день!Оставьте заявку и получите консультацию в течение 5 минут.

Отправляя форму вы принимаете условия обработки персональных данных.

Для продолжение нужно согласие с условиями!

Регистрация кассы в ИФНС (оформление и отправка заявления)

Заявление может быть направлено в ФНС:

Через личный кабинет на официальном сайте ведомства

Данный способ можно считать типовым (в редких случаях он имеет альтернативу, но условимся, что ее нет).

Для регистрации кассы рассматриваемым способом нужно, прежде всего перейти на сайт https://kkt-online.nalog.ru/ и нажать кнопку «ЗАРЕГИСТРИРОВАТЬ КАССУ»

далее войти в личный кабинет ИП или ЮЛ

Затем — выбрать опцию «Учет ККТ»

после — «Зарегистрировать кассу» и «Заполнить вручную».

Далее нужно заполнить форму, в которой указываются:

- адрес торговой точки, по которому будет использоваться касса (он подгружается из базы данных ФИАС);

- название торговой точки.

После — выбираем модель онлайн-кассы, вводим ее заводской номер (он есть в паспорте устройства, который входит в комплект поставки ККТ).

Затем — выбираем модель фискального накопителя, указываем его заводской номер.

Следующий шаг — выбор ОФД. Нужно из списка на экране выбрать тот, с которым заключен договор.

В некоторых случаях до этого требуется в том же окне проставить нужные галочки для установления требуемого режима применения онлайн-кассы. Какие конкретно — лучше уточнить у производителя ККТ или в ОФД. Но в общем случае ничего проставлять не нужно.

После — нажимаем на «Подписать и отправить». Заявление отправлено — но далее нужно проверить его статус. Для этого необходимо перейти на главную страницу личного кабинета, выбрать «Учет ККТ» и проверить, не появился ли там длинный регистрационный номер устройства — он отображается в столбце РН ККТ (если он сразу не появился, можно зайти в указанную область личного кабинета через несколько минут).

Видео — как для ИП в 2021 году зарегистрировать кассу в налоговой через личный кабинет:

Для выполнения следующего этапа по фискализации ККТ необходимо кликнуть по РН ККТ и оставить загрузившуюся страницу открытой.

При непосредственном визите в инспекцию налоговой службы

Данный способ, как правило, применяется, если:

- нет реальной возможности осуществить регистрацию через сайт nalog.ru (частный случай — когда касса используется в режиме без передачи данных в ОФД);

- наблюдается ситуация, при которой в онлайн-форме не получается выбрать адрес торговой точки — поскольку он не подгружается из базы данных ФИАС (это возможно, если адрес расположен в новостройке или он недавно изменен — в то время как в ФИАС сведения об этом не отразились).

Отметим, что если фактическая возможность регистрации онлайн-кассы через сайт ФНС имеется, то такой вариант можно задействовать, даже если ККТ применяется без передачи данных.

Для того, чтобы поставить ККТ на учет рассматриваемым способом, нужно принести в ФНС бумажное заявление о регистрации. Оно составляется по форме, утвержденной в приложении № 1 к приказу ФНС России от 29.05.2017 N ММВ-7-20/[email protected] (ССЫЛКА).

заполнения заявления о регистрации ККТ (форма по КНД 111006) можно ЗДЕСЬ, а сам бланк — ЗДЕСЬ.

В течение 5 дней после приема заявления по указанной форме ФНС выдаст владельцу ККТ карточку регистрации контрольно-кассовой техники. После ее получения можно приступать к следующему этапу — фискализации кассового аппарата.

Видео — регистрация онлайн-кассы в налоговой (пошаговая инструкция) самостоятельно, без посредников:

Как заполнить бланк заявления о регистрации ККТ

Формы заявления о регистрации, книги учета и карточки регистрации утверждены приказом ФНС от 29.05.2017 № ММВ-7-20/[email protected]

Бумажное заявление о регистрации ККТ содержит 10 страниц. Форма его (имеющая номер 1110061) используется не только для регистрации ККТ в налоговой, но и при перерегистрации кассовых устройств.

Заполнение бланка заявления напоминает налоговые декларации, поэтому на практике не должно вызвать затруднения у бухгалтеров.

Подача онлайн-заявления

Авторизовавшись на портале ФНС, перейдите в раздел «Учет ККТ», кликните на «Зарегистрировать ККМ» и выберите пункт «Ввести параметры вручную».

Затем укажите:

- адрес размещения оборудования;

- место использования онлайн-кассы;

- модель ККМ;

- особое назначение онлайн-кассы (если планируете использовать для передвижной торговли, оплаты интернет-услуг и т.д.);

- модификацию ФН.

Система автоматически запустит проверку. Если сведения введены корректно, сможете продолжить регистрационную процедуру. На следующем этапе выберите ОФД и отправьте форму. Вкладку оставьте открытой, так как она понадобится позже.

Чтобы узнать статус отправленной заявки, перейдите в раздел «Информация о документах, направленных в ИФНС». Откроется перечень со всеми отправленными ранее запросами. Посмотрите статус напротив своего заявления. Если находится в обработке, отобразится соответствующая надпись. При статусе «Обработано» перейдите в раздел «Учет касс», чтобы узнать присвоенный технике регистрационный номер «РНМ». Он состоит из 16 цифр.

Фискализация онлайн-кассы

После получения РНМ важно фискализировать кассовое устройство. Для этого применяют специальную программу, предоставляемую производителем фискального накопителя. С помощью приложения синхронизируют время на ПК и онлайн-кассе, а потом в отдельной форме указывают:

- информацию о купленном оборудовании;

- РНМ;

- данные организации, отвечающей за передачу онлайн-чеков в контролирующие органы.

Обязательно проверьте корректность введенных сведений. Если есть ошибка, кликните на кнопку «Назад», внесите правки. Если все верно, кликните на «Выполнить». Онлайн-касса создаст первый чек — процедура фискализации на этом завершена.

Вам будет интересно: Как узнать версию ФФД кассы и что такое формат фискальных данных

Завершающий этап

Вновь перейдите на nalog.ru, в ранее используемой вкладке укажите сведения из квитанции, полученной при фискализации. Убедитесь, что все внесенные сведения верные. Нажмите на «Отправить», чтобы завершить процедуру.

Внимание! По действующему законодательству, у налогоплательщика есть сутки на внесение реквизитов из распечатки в форму на ресурсе nalog.ru.

После выполнения описанных выше шагов, в ЛК налогоплательщика отобразится зарегистрированная техника, и к ней появится электронная регистрационная карточка. Подпишите ее КЭП. В дальнейшем в карточку можно вносить корректировки, например, при замене ФН. При необходимости обратитесь в ближайшее отделение контролирующего органа для получения бумажного экземпляра.

После выдачи карточки работа с онлайн-кассой законна, но невозможна, пока устройство не подключено к каналу оператора.

Для запуска онлайн-передачи информации о продажах выполните следующие действия:

- Перейдите в ЛК на веб-ресурсе ОФД.

- Откройте раздел ККТ, активируйте опцию «Подключить ККМ».

- В окне заполните все поля и кликните на «Завершить».

Настройка печати отчета о регистрации ККТ Атол

Для автоматического обнаружения ФР системой, следует запустить специальный драйвер регистрации. Программа предложит перейти «Далее» и «Зарегистрировать» устройство. Чтобы во время регистрации установилось корректное время и дата, нужно синхронизировать драйвер с компьютером.

Когда на экране появится форма с пустыми полями, в них нужно внести данные об организации и ККТ. Если регистрация ККТ Атол проводится индивидуальным предпринимателем, то в строке «Наименование организации» нужно указать фамилию.

В поле «Адрес проведения расчетов» нужно указать место, где будет установлена онлайн-касса. ИНН налогоплательщика и регистрационный номер фискального регистратора можно посмотреть в соответствующих документах.

После того, как вся информация будет внесена, нужно отметить галочкой пункт «Шифрование данных», а также другие важные параметры, к примеру, в какой сфере осуществляется предпринимательская деятельность с использованием ККМ (услуги, торговля, интернет-бизнес). Если все данные введены корректно, то можно переходить к следующему шагу, нажав на кнопку «Далее».

Следующий этап предусматривает ввод актуальной информации об операторе фискальных данных. Пользователю нужно будет указать адрес сервера, куда будут направляться чеки после проведения транзакций. Те данные, которые внесены автоматически, следует внимательно проверить.

Дополнительно потребуется указать ИНН ОФД, который участвует в формировании на чеке фискального признака. Если при проверке номера не обнаружено ошибок, можно переходить к следующему этапу.

В завершении настройки печати отчета о регистрации ККТ Атол нужно будет выбрать соответствующий способ налогообложения и загрузить данные в систему кассового аппарата.

Теперь можно вывести на печать отчет о регистрации фискального накопителя, встроенного в онлайн-кассу. Указанные в нем цифры следует внести в соответствующую строку в форме фискализации в личном кабинете пользователя на сайте ФНС.

После того как завершится активация ФН, следует проконтролировать процесс отправки фискальных чеков. Для этого нужно запустить «Драйвер ККМ» и осуществить интеграцию с регистратором. После того как о переходите в меню «Регистры» и отмечайте пункт «Прочитывать регистры».

В открывшемся окне с перечнем менеджеров регистров следует нажать на кнопку «Прочитать». Особое внимание нужно обратить на состояние 44-го. В разделе «Неотправленные документы» должен быть показатель 0. Это означает то, что все чеки отправлены, в активация ККТ Атол успешно выполнена.