Уменьшилась стоимость товаров: какие документы нужны от поставщика?

Продавец (поставщик) может уменьшить стоимость товаров уже после их отгрузки покупателю.

Когда это может произойти, говорится в материале «Что такое корректировочный счет-фактура и когда он нужен?».

На момент принятия такого решения у сторон сделки на руках уже имеется следующий комплект документов:

- договор с первоначальными условиями поставки;

- первоначальный счет-фактура (ПСФ);

- первичный документ на отгруженный товар;

- иные документы (сертификаты, ТТН и др.).

Уменьшение стоимости товаров сопровождается дополнительными документами:

- соглашением или иного вида согласием покупателя на изменение первоначальных условий сделки (п. 10 ст. 172 НК РФ);

- корректировочным счетом-фактурой (КСФ) на уменьшение;

- новым первичным документом об изменении стоимости товара, содержащим необходимые реквизиты (ст. 9 закона «О бухучете» от 06.12.2011 № 402) — он будет служить основанием для отражения в учете корректировочных операций (письмо ФНС России от 24.01.2014 № ЕД-4-15/[email protected]).

Отсутствие указанных документов может лишить контрагентов права на вычет НДС по КСФ и оставит неподтвержденными корректировочные учетные записи.

Образец корректировочного счета-фактуры на уменьшение цены товара вы можете посмотреть и скачать в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к примеру заполнения.

Из следующего раздела узнайте, какие действия требуются в учете покупателя и продавца при появлении КСФ.

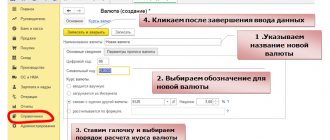

В каком случае необходимо провести этот документ?

Корректирующий счет-фактура (КСФ) – это документ на уменьшение или увеличении суммы и пишется тогда, когда произошло изменение цен товаров, прав на имущество либо услуг, приобретенных покупателем. К таким случаям относятся прямое изменение цены реализованных услуг либо товаров, а также уточнение их количества.

Так, снижение или увеличение стоимости может происходить в конце месяца при использовании системы регулируемых цен, а уточнение общего количества товара может производиться в случае возврата покупателем бракованной продукции. Использование таких корректировочных счетов очень удобно, так как лишает продавца обязанности вносить изменения в главный счет-фактуру.

Стоит учесть, что заполнять его следует не позднее 5 суток после получения от покупателя договора, подтверждающее согласие последнего на корректировку данных (согласно 10 пункту 172 ст. НК РФ).

О том, в каких случаях требуется оформление такого корректировочного документа, мы подробно рассказывали тут, а больше информации о сроках выставления корректировочных счет-фактур найдете в специальном материале.

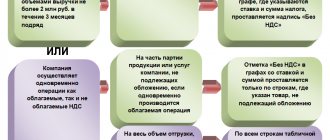

Где регистрируются корректировочные счета-фактуры на уменьшение?

КСФ на уменьшение подлежит регистрации как у продавца, так и у покупателя.

Действия продавца

Уменьшив стоимость отгруженных товаров, продавец:

- оформляет КСФ или сводный КСФ;

- данные из КСФ (сводного КСФ) переносит в книгу покупок (п. 13 ст. 171 НК РФ);

- принимает к вычету разницу между суммой НДС по ПСФ и сниженной суммой налога, рассчитанной после внесения корректировок.

У продавца в отношении КСФ на уменьшение действуют правила:

- уточненку по НДС за период, когда произошла отгрузка, представлять не нужно;

- заявить вычет возможно в течение 3 лет со дня выставления КСФ на уменьшение (п. 10 ст. 172 НК РФ).

Действия покупателя

Покупатель при получении от продавца КСФ на уменьшение:

- регистрирует его в книге продаж;

- восстанавливает ранее принятую к вычету часть НДС.

Подавать уточненную декларацию и платить пени ему не придется.

Как учитывать и по каким реквизитам перечислять пени по НДС, узнайте из статьи «По какому КБК уплачиваются пени по НДС?».

Где и как отразить

Про то, как отразить корректировочный счет-фактуру на уменьшение цены и/или количество товаров (работ, услуг), в общих чертах сказано в пункте 13 статьи 171 и пункте 10 статьи 172 Налогового кодекса РФ.

Скачать данный бланк с нашего сайта можно по следующей ссылке.

Вот, как проводить корректировочную счет-фактуру на уменьшение, выставленную продавцом. Ему необходимо сделать запись об этом документе в книге покупок. Основание – п. 12 Раздела II Приложения № 4 к постановлению Правительства РФ от 26 декабря 2011 года № 1137

- вносить изменения за квартал регистрации первоначального счета-фактуры;

- сдавать в налоговый орган уточненную декларацию за данный квартал.

- первичный о снижении стоимости отгрузки;

- корректировочный счет-фактуры (абзац 2 п. 14 Раздела II Приложения № 5 к постановлению Правительства РФ № 1137).

Упомянутое постановление Правительства РФ от 26.12.2011 № 1137 определяет, где отражается корректировочный счет-фактура на уменьшение. Так, в графе 15 книги покупок продавец приводит показатель из графы 9 по строке «Всего уменьшение (сумма строк Г)» корректировочного счета-фактуры.

В свою очередь, корректировочный счет-фактура на уменьшение у покупателя требует от него следующий действий. В книге продаж надо отразить наиболее ранний по дате документ:

Также см. «Заполнение книги покупок и продаж: шпаргалка от ФНС».

Как не лишиться вычета по корректировочному счету-фактуре на уменьшение?

КСФ на уменьшение является документом, на основании которого налогоплательщик может заявить НДС-вычет. Воспользоваться правом на вычет можно только в том случае, если КСФ не содержит существенных ошибок.

К примеру, контролеры могут отказать в вычете , если в КСФ:

- перечислены товары, не указанные в ПСФ;

- указаны минусовые значения (все цифры в КСФ должны быть положительными, даже при корректировке стоимости товара в сторону уменьшения).

Когда ошибки в счетах-фактурах не могут лишить вычета, узнайте из материала «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

Как исправить ошибки в корректировочном счете-фактуре, подробно разъяснили эксперты К+. Вы можете узнать порядок действий, получив бесплатный пробный доступ к системе.

О других свойственных КСФ ошибках, способных негативно повлиять на вычет, узнайте из следующего раздела.

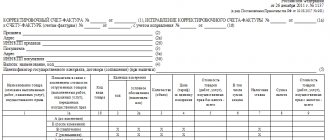

Правильное заполнение

- Первым делом указывается дата заполнения счета и его порядковый номер. Затем указываются данные основного счета-фактуры, на который и составляется корректирующий документ. Здесь требуется указать его номер, полные данные продавца (включая КПП и ИНН) и полные данные покупателя. Все эти сведения должны точно соответствовать таковым в главном счете-фактуре.

- Далее идет основная часть в виде таблицы, в которой называются: цифровые данные оригинального счета, новые скорректированные данные, а также общая разница между ними. При этом вносить в таблицу надлежит только те сведения, которые поменялись. Товары и услуги, стоимость которых не изменялась, указывать не нужно.

- Также, если произошло количественное изменение (например, при возврате части товара покупателем), эти данные тоже отмечаются в корректировочном счете.

Как в случае необходимости правильно оформить корректировочный счет-фактуру мы рассказывали тут.

Сводный корректировочный счет-фактура: можно ли его составлять при снижении стоимости товаров?

Поставщик может выставлять единый (сводный) КСФ, если корректировка стоимости товаров нужна по нескольким поставкам в адрес одного покупателя.

Такая возможность последние 5 лет предоставляется благодаря п. 5.2 ст. 169 НК РФ (после вступления в силу закона от 05.04.2013 № 39-ФЗ).

Оформление сводного КСФ на уменьшение возможно, если:

- продавец договорился с покупателем об уменьшении стоимости отгруженных товаров;

- снижение затрагивает несколько (две и более) поставок, оформленных отдельными первичными счетами-фактурами.

Единый КСФ должен содержать информацию:

- обо всех порядковых номерах и датах выставленных ПСФ;

- о количестве товаров и их общей стоимости (с НДС и без него) по всем счетам-фактурам до и после корректировок;

- разнице между показателями счетов-фактур до и после внесения изменений.

В сводном КСФ тоже возможны ошибки, которые не позволят налогоплательщику претендовать на налоговый вычет. Основной специфичной ошибкой этого документа является указание в нем данных по нескольким покупателям (подп. 3 п. 5.2 ст. 169 НК РФ). Недопустимо также в сводном КСФ сворачивать итоги, если стоимость одних товаров уменьшается, а других — увеличивается.

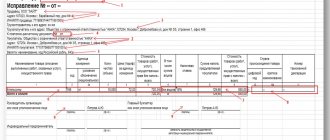

Правила оформления

На составление и передачу покупателю корректировочного счета-фактуры отводится пять дней со дня принятия решения о внесении изменений и оформления его документально. Составить КСФ необходимо в двух экземплярах.

Если изменяются цены или количество по нескольким наименованиям первичного документа, то сведения необходимо по каждой позиции указывать отдельно.

Налоговый кодекс разрешает выставлять один корректировочный счет-фактуру на несколько отгрузочных, выставленных одному покупателю (пп. 13 п. 5.2 ст. 169). При этом сведения об одинаковых товарах (работах, услугах), отгрузка которых была оформлена несколькими документами в разное время, могут быть указаны суммарно. Такое возможно, если отгрузка производилась по одной цене и изменилось:

- количество поставки;

- цена на одинаковую величину, по сравнению с отгрузочной.

Итоги

Уменьшение стоимости товаров после их отгрузки сопровождается оформлением корректировочного счета-фактуры, который продавец регистрирует в книге покупок, а покупатель — в книге продаж.

Аналогично регистрируются и единые (сводные) корректировочные счета-фактуры. При этом в них можно отразить корректировки по нескольким поставкам только одному покупателю — указание нескольких покупателей в сводном корректировочном счете-фактуре будет считаться ошибочным и может стать причиной отказа в налоговом вычете.

Источники:

- Налоговый кодекс РФ

- Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Ошибка при выставлении корректировочного счет-фактуры при браке

Корректировочные счета-фактуры составляются поставщиком при том условии, что при приемке обнаружена поврежденная часть товара и в случае, если бракованный товар утилизирован покупателем (не возвращается).

Если покупатель отказался от ее приемки бракованной партии товара, то продавец не составляет корректировочный счет-фактуру. Одновременно с этим покупатель не составляет счет-фактуру на возврат брака. Товар в этом случае не оприходован, т.е. обратной реализации нет. Продавец отражает вычет НДС на основании того счета-фактуры, который выписан этим же продавцом при отгрузке бракованного товара.

Основные бух. записи

Когда от продавца получен корректировочный счет-фактура на уменьшение, проводки будет зависеть от причин его формирования:

- Получение скидки на уже приобретенную продукцию. По условиям контракта она изменяет цену. Здесь возможно две ситуации:

- Скидка на продукцию, еще не реализованную клиентом:

- СТОРНО Д41 – К60 – приобретение продукции на сумму, которая прописана в пятой графе строчки «всего уменьшение» скорректированного счета-фактуры;

- Д60 – К68 – восстановление размера НДС на сумму из восьмой графы строчки «уменьшение всего».

- Скидка на продукцию, уже реализованную клиентом:

- СТОРНО Д90-2 – К60 – списана себестоимость продаж на сумму, прописанную в пятой графе строчки «уменьшение всего»;

- Д60 – К68 – осуществлено восстановление НДС на сумму, отраженную в восьмой графе строчки «уменьшение всего».

- Принято меньшее число продукции, чем отражено в первоначальном счете-фактуре – в бухучете нет необходимости что-либо изменять, так как продукция приходуется только по факту ее принятия.

Случаи формирования скорректированного счета-фактуры

Скорректированный счет-фактура формируется в том случае, если после отгрузки продукции:

- Произошло уменьшение числа или объема продукции по сравнению с тем, которое отражено в стандартном счете-фактуре;

- Снизилась цена продукции по сравнению с той, которая отражена в первичном счете-фактуре;

- Произошло и снижение цены, и уменьшение объема (количества) продукции;

- Клиент, который не признается плательщиком по НДС, вернул продавцу часть продукции.