Для расчета налога на добавленную стоимость вы можете воспользоваться данным бесплатным онлайн-калькулятором НДС непосредственно на этом сайте.

Налог на добавленную стоимость, сокращенно НДС, является одним из обязательных платежей общей системы налогообложения. Его платят практически все ИП на ОСНО, а также импортеры товаров на территорию РФ и налоговые агенты. Предприниматели на спецрежимах, по общему правилу, налог на добавленную стоимость в бюджет не перечисляют и не возмещают.

Но как быть, если контрагент просит выставить счет-фактуру с НДС? Вправе ли это сделать предприниматель на ЕНВД, УСН, ПСН и ЕСХН? Рассмотрим подробнее, может ли ИП работать с НДС, если применяет специальные режимы налогообложения. Прежде чем перейти к освещению этого вопроса, скажем несколько слов о том, что из себя представляет налог на добавленную стоимость.

Какие ИП являются плательщиками НДС

В 2021 году уплачивать НДС обязаны предприниматели:

- находящиеся на ОСНО (если не получили освобождение);

- переведенные на общую систему при утрате права на применение спецрежима;

- применяющие ЕСХН (с 1 января 2021 года);

- совмещающие ОСНО с ЕНВД или ПСН (в части доходов от общего режима);

- работающие на спецрежимах при выставлении счет-фактуры с НДС, импорте товаров в РФ и исполнении обязанности налогового агента.

Бесплатная консультация по налогам

Если ИП на спецрежиме решил платить НДС

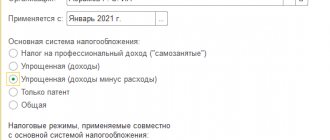

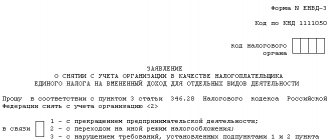

Итак, взвесив все за и против, ИП решил перейти на основную систему налогообложения. Для этого имеется одно ограничение — добровольно сменить налоговый режим можно лишь со следующего календарного года. Если ИП применяет УСН, то он должен подать в ИФНС уведомление об отказе от применения упрощенной системы в срок до 15 января. Заявление об отказе от уплаты ЕНВД подается в течение 5 рабочих дней с даты прекращения «вмененной» деятельности или утраты права применять этот спецрежим.

Перейдя на ОСНО, важно не забыть уплатить налог и отчитаться в установленный срок за последний период, в котором применялся спецрежим. Также придется решить некоторые вопросы учета, связанные со стыковкой старой и новой систем налогообложения.

НДС и ОСНО

Как было сказано выше, налог на добавленную стоимость является обязательным платежом общей системы налогообложения. Он начисляется продавцом на стоимость реализуемых покупателю товаров, работ и услуг. НДС бывает двух видов:

- Ввозной. Уплачивается при ввозе (импорте) товаров на территорию РФ. «Импортный» НДС обязаны платить все ИП, независимо от применяемой системы налогообложения. При этом, если предприниматель применяет УСН 6%, ЕНВД или ПСН, учесть налог в составе расходов он не сможет. ИП на упрощенке с объектом «Доходы минус расходы» могут включить уплаченный НДС в состав расходов, но возместить его из бюджета не имеют права.

- Внутренний. Перечисляется при осуществлении операций внутри страны. В этом случае налог уплачивают ИП на ОСНО, а также налоговые агенты. Спецрежимники платят его только при выставлении счет-фактуры контрагенту с выделенной суммой НДС.

Несмотря на то что НДС обязателен к уплате на ОСНО, закон позволяет освободиться от него в ряде случаев.

Особенности отчетности по НДС

По закону взаимодействие с налоговой службой по НДС, то есть подача деклараций, а при необходимости и пояснений к ним, происходит в электронном виде. Помимо компьютерной техники и выхода в интернет, понадобится заключить договор с оператором электронного документооборота, оформить цифровую подпись и установить специальное программное обеспечение.

Как видим, отчетная деятельность требует подготовки. В связи с этим часто возникает вопрос: могут ли ИП работать с НДС и подавать декларации на бумаге? Нет, таких преференций для предпринимателей в Налоговом кодексе не предусмотрено. Единственное исключение — если ИП собственный НДС не платит, а лишь исполняет роль агента по этому налогу. Например, в том случае, если предприниматель на УСН арендует помещение у органа муниципальной власти.

В каких случаях ИП на ОСНО может не платить налог на добавленную стоимость

Предприниматель, применяющий общую систему налогообложения, может не платить НДС:

- при осуществлении операций, не облагаемых налогом на добавленную стоимость. Не нужно платить НДС в случае, если реализуемый товар (работа, услуга) указан в ст. 149 НК РФ.

- если выполняемая операция не является объектом обложения налогом на добавленную стоимость. Ознакомиться с перечнем ситуаций, когда реализуемый товар (работа, услуга) не облагаются НДС, можно в статье 146 НК РФ.

- Если за последние 3 месяца сумма доходов ИП не превысила 2 млн. рублей и не было реализации подакцизных товаров. При соблюдении указанных условий предприниматель может получить освобождение от уплаты НДС на следующие 12 месяцев.

Сроки сдачи декларации и уплаты налога, а также особенности представления отчетности в ИФНС мы рассмотрим ниже.

Кто должен платить НДС. Может ли ИП работать с налогом

Это косвенный налог федерального уровня, который предполагает изъятие в госбюджет части добавленной стоимости товара. Оплачивает сумму налога конечный потребитель, так как сумма учтена в цене. Покупатель является фактическим плательщиком этого налога.

Предприятия, которые реализуют товары или услуги, считаются юридическими плательщиками. ИП производит расчёт и оплачивает средства в госбюджет. Для этого необходимо встать на учёт в налоговой.

Плательщики НДС:

- ИП, которые совершают налогооблагаемые сделки.

- Организации, совершающие налогооблагаемые сделки.

- Лица, которые перевозят товары через таможенную границу РФ.

НДС — это разница между выручкой от продажи товаров и суммой, оплаченное за сырье/материалы, купленные у сторонних предприятий. Некоторые виды деятельности, а также особые товары и услуги, освобождаются от оплаты НДС в полной мере или частично. Сумма налога взимается заранее, не учитывая факт реализации товара.

НДС и ИП на УСН, ЕНВД и ПСН

По общему правилу, предприниматели, применяющие специальные режимы налогообложения, не должны уплачивать НДС. Исключение составляют лишь три ситуации:

- импорт товаров на территорию РФ;

- выставление счет-фактуры с выделенной суммой НДС.

- выполнение обязанности налогового агента.

Во всех этих случаях ИП обязан уплатить налог на добавленную стоимость в бюджет и сдать декларацию. При этом возместить из бюджета этот платеж не получится. На это имеют право лишь ИП на ОСНО. Единственные, кто могут учесть затраты на уплату налога – предприниматели на УСН 15%.

Учитывая изложенное, можно сделать следующий вывод: ИП на спецрежимах могут работать с НДС, но не могут его возмещать. В связи с чем при выборе системы налогообложения стоит обратить внимание на то, какой режим применяют контрагенты. Если большинство партнеров находится на ОСНО, то целесообразнее будет перейти на этот же режим. Это позволит принимать к вычету НДС и возмещать его из бюджета.

ИП с НДС: плюсы и минусы

Так стоит ли предпринимателю становиться плательщиком НДС? В каждом случае этот вопрос нужно решать индивидуально. К плюсам работы с этим налогом отнесем отсутствие ограничений в выборе контрагентов. Являясь плательщиком этого налога, ИП может рассчитывать на сотрудничество даже с самыми крупными покупателями. Ведь они обычно применяют ОСНО и желают заявлять входной НДС к вычету.

Минусы тоже очевидны — придется исчислять и уплачивать налог, вести учет и подавать декларации. А его расчет и учет местами представляет сложность для начинающих. К тому же налоговые органы особенно трепетно относятся к нарушениям, связанным с НДС, и тщательно проверяют отчетность. Ведь этот налог является одним из существенных источников поступления бюджетных средств. При малейших огрехах, причем не только собственных, но и со стороны контрагента, появляется риск того, что ИФНС не признает вычет. И возможно, отстаивать свое право на него придется уже в арбитражном суде.

НДС и ЕСХН

Предпринимателей на сельхозналоге мы не зря выделили в отдельный раздел. С 2021 года ИП, применяющие ЕСХН, обязаны платить налог на добавленную стоимость. Эти изменения были внесены в Налоговый кодекс законом от 27 ноября 2021 года № 335-ФЗ.

Напомним, что до 2021 года сельхозпроизводители и те, кто оказывал им услуги, были освобождены от НДС, так же, как и ИП на УСН, ЕНВД и ПСН. Начиная с 2021 года, ситуация изменилась и тех, кто применяет ЕСХН, сделали плательщиками НДС. Они единственные из всех спецрежимников, кто должен перечислять в бюджет налог на добавленную стоимость. Но есть некоторые исключения. Рассмотрим их.

В каких случаях ИП на ЕСХН может не платить НДС

Особенности освобождения предпринимателей на сельхозналоге от обязанности уплаты налога на добавленную стоимость указаны в ст. 145 НК РФ. Так, не платить НДС в 2021 году могут ИП, отвечающие одному из следующих условий:

- сумма дохода за 2021 год не превысила 100 млн. рублей. Обратите внимание, что в расчет берется только доход от деятельности на ЕСХН. Данная сумма будет снижаться с каждым годом (см. таблицу № 1);

- переход на ЕСХН и освобождение от уплаты НДС были произведены в одном году.

Таблица № 1. Суммы дохода, при которых ИП на ЕСХН могут получить освобождение от НДС

| Год, за который считается доход | Максимальный размер доходов (руб.) |

| 2018 | 100 000 000 |

| 2019 | 90 000 000 |

| 2020 | 80 000 000 |

| 2021 | 70 000 000 |

| 2021 и последующие | 60 000 000 |

В каких случаях ИП на ЕСХН не сможет получить освобождение от НДС

- Доход за прошедший год превысил указанные в таблице лимиты.

- Предприниматель в течение последних трех месяцев реализовывал подакцизные товары.

- ИП не подтвердил свое право на освобождение от уплаты указанного налога.

Что нужно сделать, чтобы не платить НДС ИП на ЕСХН

Для того чтобы получить освобождение от уплаты налога на добавленную стоимость, предприниматели на сельхозналоге должны составить письменное уведомление. Форма этого документа утверждена Приказом Минфина России от 26 декабря 2021 года № 286н и вступает в силу с 1 апреля 2021 года.

Уведомление надо сдать в ИФНС по месту учета до 20 числа месяца, с которого ИП применяет освобождение. После направления уведомления, предприниматель сможет не платить НДС в течение 12 месяцев.

Обратите внимание

, что отказаться от этой льготы нельзя до момента ее окончания. Единственным случаем является получение дохода сверх указанного лимита. Если это произошло, ИП считается утратившим право на освобождение от налога на добавленную стоимость с 1 числа месяца, в котором было допущено превышение.

Какие обязанности по НДС появились у предпринимателей на ЕСХН

Начиная с 2021 года, ИП на сельхозналоге, не получившие освобождение от уплаты налога на добавленную стоимость, должны:

- начислять НДС на сумму реализации товаров (работ, услуг);

- уплачивать налог в бюджет в установленные законом сроки;

- ежеквартально сдавать декларацию (только в электронном виде);

- выставлять контрагентам счета-фактуры с выделенной суммой налога;

- вести книги покупок и продаж.

Зато вместе с обязанностью по уплате НДС сельхозпроизводители получили право на его возмещение из бюджета. Это плюс для тех, кто работает с компаниями на ОСНО и выставляет им счет-фактуры с выделенной суммой налога. Но в целом предприниматели на ЕСХН больше потеряли, чем получили от введения НДС. Из очевидных минусов это:

- увеличение налоговой нагрузки для тех ИП, которые не сотрудничают с плательщиками НДС;

- усложнение учета, так как придется дополнительно вести книги продаж и покупок, выставлять счета-фактуры, ежеквартально подавать отчетность;

- дополнительные расходы на бухгалтера, так как сразу разобраться в тонкостях ведения учета и расчета НДС тем, кто ранее с ним не работал, будет трудно;

- затраты на организацию электронного документа оборота с налоговой инспекцией для сдачи отчетности по налогу на добавленную стоимость;

Рассмотрев, в каких случаях индивидуальный предприниматель может и должен работать с НДС, вкратце остановимся на сроках уплаты налога и сдачи отчетности.

Сколько оплачивать и когда

В РФ ставка составляет 18%. Для некоторых видов товаров предусмотрена сниженная ставка 10%: детские товары, продукты питания, продукция сельского хозяйства, печатные издания.

Налоговый период — квартал. В каждом квартале 3 месяца. Размер оплаты назначается на квартал и выплачивается тремя равными частями каждый месяц, не позднее 25 числа. Например, за первый квартал 2018 года тремя равными частями нужно заплатить до 25 апреля, мая и июня 2018 года соответственно.

Таблица 1 — Сроки уплаты налога в 2021 году

| Период | До какого числа платить НДС |

| IV квартал 2021 г. | 25 января 2021 г. 25 февраля 2021 г. 25 марта 2021 г. |

| I квартал 2021 г. | 25 апреля 2021 г. 25 мая 2021 г. 27 июня 2021 г. |

| II квартал 2021 г. | 25 июля 2021 г. 25 августа 2021 г. 26 сентября 2021 г. |

| III квартал 2021 г. | 25 октября 2021 г. 25 ноября 2021 г. 26 декабря 2021 г. |

Закон разрешает более раннюю уплату налога, но нужно дождаться истечения квартала. Например, за первый квартал 2021 года можно заплатить 2/3 суммы или полностью уже с 1 апреля 2021 года. За опоздание в оплате грозит пеня.

ИП на спецрежимах налогообложения, которые в отчётном периоде выставили счёт-фактуру с выделенным НДС, должны оплатить налог единым платежом до 25 числа следующего после отчётного периода месяца. Например, если ИП в первом квартале провёл соответствующую сделку, то обязан уплатить всю сумму налога до 25 апреля 2019 года.

В какие сроки и по какой форме нужно отчитаться по налогу на добавленную стоимость

Начиная с 2015 года, декларация по НДС сдается только в электронной форме по телекоммуникационным каналам связи (ТКС) через операторов электронного документооборота (ЭДО). Сдать отчетность на бумаге могут только ИП, освобожденные от уплаты НДС и налоговые агенты, не являющиеся плательщиками данного платежа.

Отчетность по налогу на добавленную стоимость в 2021 году необходимо сдать в следующие сроки:

- за первый квартал – до 25.04;

- за второй квартал – до 25.07;

- за третий квартал – до 25.10;

- за четвертый квартал – до 27.01.2020.

Примечание

: если крайний срок выпадает на выходной или праздничный день, то он переносится на ближайший рабочий день. Как, например, в случае со сдачей отчетности за 4 квартал 2021 года. Так как 25 января 2021 года выпадает на субботу, срок переносится на понедельник – 27 января.

Отчётность ИП

Плательщики НДС сдают декларацию онлайн через оператора электронного документооборота. Отчётность, которую нужно сдавать:

- Декларация по НДС (раз в квартал).

- Декларация 3-НДФЛ (раз в год).

- Декларация 4-НДФЛ (в начале деятельности либо в месячный срок с момента 50% увеличения или уменьшения дохода).

- Сведения о среднесписочной численности (раз в год).

- Расчёт 6-НДФЛ (раз в квартал).

- Справки 2-НДФЛ (раз в год).

- Расчёт по страховым взносам.

Таблица 2 — Сроки сдачи декларации

| Период | До какого числа сдать декларацию по НДС |

| IV квартал 2021 г. | 25 января 2021 г. |

| I квартал 2021 г. | 25 апреля 2021 г. |

| II квартал 2021 г. | 25 июля 2021 г. |

| III квартал 2021 г. | 25 октября 2021 г. |

Если последний день сдачи нерабочий, то отчёт примут на следующий день и это не будет считаться нарушением. Если ИП работает без НДС, то количество отчётности сокращается. От ИП потребуется ежегодно сдавать налоговую декларацию до 30 апреля последующего года. А также ИП ведёт книгу учёта доходов и расходов.

В какие сроки нужно уплатить НДС

Перечисление налога за отчетный период производится тремя частями: по 1/3 каждый месяц до 25 числа. Допустим, сумма НДС к уплате за 1 квартал составила 60 000 рублей, налог должен быть перечислен:

- до 25 апреля – 20 000 рублей (60 000: 3);

- до 25 мая – 20 000 рублей;

- до 25 июня – 20 000 рублей.

Подводя итоги вышесказанному, обобщим полученную информацию:

- ИП на специальных режимах обязаны перечислять НДС при выставлении счет-фактуры с выделенной суммой налога, а также при импорте товаров в РФ и при исполнении обязанности налогового агента.

- Предприниматели на ЕСХН с 2021 года уплачивают налог на добавленную стоимость, но могут получить освобождение от него.

- Отчетность по данному налогу подается только в электронной форме по ТКС через операторов электронного документооборота, за исключением отдельных случаев.

- Налог уплачивается ежеквартально тремя частями по 1/3 налога, подлежащего уплате за прошлый отчетный период.

- ИП на спецрежимах (кроме ЕСХН) не имеют права возместить НДС из бюджета.

Забыли перейти на «упрощенку» – попадете на НДС

Как правило, фрилансеры при оформлении ИП переходят на упрощенный режим налогообложения с уплатой 6% от полученного дохода. НДС на упрощенке не платится. Однако чтобы перейти на упрощенку, вам нужно подать специальное уведомление в налоговые органы. Если вы не подадите уведомление, то не сможете применять упрощенный режим налогообложения, а значит, автоматически останетесь на общем режиме, при котором нужно платить НДС (напомню, ставка налога с 2021 года – 20%).

Поэтому при регистрации ИП сразу подавайте уведомление о применении упрощенного режима налогообложения.

Ставка НДС у ИП

Основная ставка НДС, как у организаций, так и у ИП, составляет 18%. Однако Налоговым кодексом РФ предусмотрена пониженная ставка 10%, применяемая в отношении установленных законодательством видов товаров и услуг (например, детских товаров, медикаментов, продуктов питания, печатной продукции и транспортных услуг). Нулевая ставка НДС используется в основном при экспорте товаров или услуг. Учет НДС по ставке 0% имеет свои особенности и требует наличия пакета документов, регламентированных статьей 164 НК РФ.

[B=63] Если за 3 календарных месяца сумма выручки (не дохода, а именно выручки) от реализации товаров (исключая подакцизные), работ или услуг в совокупности оказалась менее 2 млн рублей, то в силу статьи 145 НК РФ индивидуальный предприниматель может быть освобожден от исполнения обязанностей плательщика НДС, даже если он применяет общую систему налогообложения. При этом ему больше не нужно вести учет НДС, но и права выделять в счетах-фактурах налог он тоже лишается. Это, как правило, невыгодно тем предпринимателям, которые работают с ИП и организациями, уплачивающими НДС. Ведь таким образом все сделки происходят без права предоставления налогового вычета.

ИП и НДС при импорте товаров и услуг

Операции по импорту товаров и услуг делятся на 3 вида:

- товары ввозятся из стран ЕАЭС;

- ввоз товаров происходит из стран, не входящих в ЕАЭС;

- по импорту услуг.

В том случае, если товары ввозятся или ЕАЭС (РФ, Белоруссия, Армения, Казахстан, Кыргызстан), то уплачивают ввозной НДС в ФНС. Помимо этого в налоговый орган подается декларация по НДС в срок до 20 числа месяца, следующего за месяцем ввоза товара в РФ. Декларация направляется в электронном виде, если численность работников ИП превышает 100 человек. В противном случае декларацию можно представить и на бумаге. Уплатить налог следует также не позднее 20 числа месяца, следующего за месяцем заключения сделки.

Расчет НДС осуществляется по следующей формуле:

НДС=НБхСТ, где

НБ – налоговая база, равная стоимости ввезенных товаров;

СТ – ставка НДС (10% или 18%).

Если ввоз товаров осуществляется из стран не входящих в ЕАЭС, то НДС рассчитывается по иной формуле:

НДС = (ТС+ТП+АКЦ)хСТ, где

ТС – стоимость по контракту (таможенная) ввозимых товаров;

ТП – пошлина за ввоз;

АКЦ – акциз (если товар подакцизный).

В данном случае НД будет уже оплачиваться не в налоговую, а в Федеральную таможенную службу. В этот же орган подается и декларация по товарам и происходит это при их ввозе. При этом различают 4 вида деклараций, представляемых на таможне:

- по товарам;

- на транзит;

- пассажирская;

- на транспортное средство.

Представлять декларацию можно как в электронном виде, так и на бумаге.

Далее рассмотрим НДС, который уплачивается при импорте услуг. ИП в этом случае рассматривается не как плательщик НДС, а в качестве налогового агента иностранного продавца услуг. При этом главное, чтобы реализация услуг происходила в РФ. Удержание НДС происходит из суммы контракта у иностранным продавцом, то есть оплату он получает за минусом НДС. НДС при ввозе услуг оплачивается в бюджет при оплате иностранному продавцу услуг. Декларация по НДС должна предоставляться в ФНС с срок до 25 числа месяца, следующего за отчетным кварталом, то есть тем кварталом, в котором были оплачены эти услуги (

Ответ: оплачивайте смело

Поставщик выставляет документ с НДС, потому что так требует его система налогообложения. Уговорить его не получится даже за подарки на Новый год или к 8 Марта.

Вы просто оплачиваете счет с НДС, а в назначении платежа указываете «в том числе НДС 18%». Проблемы в этом нет.

Предприниматели иногда пишут нам, что если оплатят счет с НДС, то налоговая автоматически переведет их на общую систему налогообложения. Это миф.

Если предприниматель работает на упрощенке «доходы минус расходы», он может включить сумму НДС в расходы вместе с товарами и услугами, которые купил. Об этом говорит Налоговый кодекс. Чтобы подтвердить расходы, сохраняйте счет-фактуры.

Другая ситуация, если вы работаете на упрощенке, но клиент попросил вас выставить ему счет-фактуру с НДС. Он работает с НДС и сможет его зачесть. Ему удобно, а вам нет. Если выставите счет-фактуру, вам придется:

- оплатить этот НДС в налоговую до 25-го числа следующего за кварталом месяца;

- сдать в налоговую декларацию по НДС в электронном виде.

Если выставили покупателю счет-фактуру с НДС, а потом оплатили счет поставщика с НДС, НДС от поставщика нельзя принять к зачету.

На вопрос, кто платит НДС, отвечает пункт 1 статьи 168 Налогового кодекса РФ, в соответствии с которым любой предприниматель или организация обязаны при реализации товаров (работ, услуг) дополнительно к цене (тарифу) реализуемых товаров (работ, услуг) предъявить к оплате покупателю этих товаров (работ, услуг) соответствующую сумму налога на добавленную стоимость. Таким образом, плательщиками этого налога являются как организации, так и индивидуальные предприниматели ( статья 143 НК РФ ).

Однако если ИП применяет льготный налоговый режим: УСН, ЕНВД или ПСН, то он не должен платить НДС. Кроме того, ИП может быть освобожден от исполнения обязанностей налогоплательщика по статье 145 НК РФ . Однако предприниматель на спецрежимах может выступать в роли налогового агента. Такие ситуации прямо регламентированы налоговым законодательством. Кроме того, начисление НДС осуществляют все лица, которые перемещают товары через государственную границу России. Такой НДС называют таможенным, и его обязаны оплачивать даже те ИП, которые применяют специальные режимы налогообложения.

Индивидуальные предприниматели уплачивают НДС по месту жительства, поскольку встают на учет в налоговых органах именно там. Сроки и порядок уплаты налога, а также представление налоговых деклараций для индивидуальных предпринимателей особенностей по сравнению с другими плательщиками не имеют.

Наказание ИП за недолжное исполнение обязанностей плательщика НДС

| За что накажут налоговики | Как накажут |

| За представление декларации с нарушением способа подачи (не по ТКС) | Начислят штраф в размере 200 руб. (ст. 119.1 НК РФ) и приостановят операции по счетам, если по истечении 10 рабочих дней со дня, установленного для сдачи декларации, она не будет представлена по ТКС (пп. 1 п. 3 ст. 76 НК РФ). |

| За несвоевременное представление декларации | Начислят штраф в размере 5% от суммы налога к уплате, отраженной в «просроченной» декларации, за каждый полный/неполный месяц с установленного дня для сдачи декларации, но не более 30% данной суммы и не менее 1000 рублей (п. 1 ст. 119 НК РФ). Определить размер штрафа поможет наш Калькулятор. Заблокируют счет, если по истечении 10 рабочих дней со дня, установленного для представления декларации, она вовсе не будет представлена (пп. 1 п. 3 ст. 76 НК РФ) |

| За несвоевременную уплату налога | Начислят пени за каждый день просрочки в размере 1/300 ставки рефинансирования ЦБ РФ, действовавшей в период этой просрочки (ст. 75 НК РФ). Проверить, правильно ли налоговики рассчитали сумму пеней, вы можете при помощи нашего Калькулятора. |