Когда можно изменить объект налогообложения

Смена объекта осуществляется с начала налогового периода (календарного года). Менять объект в течение года запрещено (п. 2 ст. 346.14 НК РФ).

Почитайте в материале «Новая компания не может сменить объект по УСН среди года» о том, что даже допущенная при выборе объекта налогообложения ошибка не позволит изменить его во внеурочное время.

Пример

ООО «Гедеон» применяет УСН с 01.01.2020. Руководство компании задумалось о смене объекта налогообложения в марте 2021. Однако в течение года менять объект УСН нельзя (п. 2 ст. 346.14 НК РФ). Изменить его можно только с 1 января следующего года, то есть с 01.01.2021.

Вместе с тем согласно разъяснениям Минфина из письма от 14.10.2015 № 03-11-11/58878 налогоплательщик вправе до окончания официального срока подачи уведомления о смене объекта изменить свое решение и повторно подать уведомление, если в первом он ошибся с объектом. Аналогично следует поступить, если налогоплательщик ошибся, заполняя графу «Объект налогообложения» при подаче уведомления о переходе на УСН. Он вправе исправить ошибку и изменить объект, если успеет подать новое уведомление до 31 декабря текущего года (письмо Минфина от 16.01.2015 № 03-11-06/2/813).

Уведомление о переходе на УСН с 2021 года для ООО и ИП

Многие компании и предприниматели желают перейти на упрощенную систему налогообложения. Это можно сделать после регистрации и в период работы фирмы, ИП. Для перехода на УСН нужно подать заявление о переходе на специальном бланке. Однако нужно его грамотно заполнить. Образец заявления, который примут налоговики, смотрите ниже.

Лимиты для перехода на УСН и условия смотрите в статье на сайте “Упрощенка” Лимиты по УСН на 2021 год: таблица для применения и перехода.

Ниже в статье представлены также образцы заявлений для ИП. Также Порядку заполнения заявления о переходе для вновь созданного ИП мы посвятили отдельную статью на нашем сайте.

Заполнить бланк онлайн вы можете с помощью программы “БухСофт”. После чего программа проверит заявление на ошибки и его можно будет распечатать на принтере или сохранить в эксель файле.

Заполнить уведомление онлайн

Ниже смотрите подробные образцы для всех случаев перехода на УСН: в середине года и в начале.

Он един для использования предпринимателями, компаниями. Любой налоговый орган зарегистрирует его при желании сменить режим налогообложения.

Срок уведомления ФНС при переходе на упрощенку для вновь зарегистрированных компаний и ИП

Только что зарегистрированные компании и ИП могут подать уведомление о переходе на УСН в течение 30 календарных дней с момента регистрации.

Пример: В ЕГРЮЛ внесена запись о создании ООО «Лютик» 15 июня 2020 г. Значит, уведомление о применении упрощенной системы налогообложения должно быть передано в налоговый орган до 15 июля 2020 г.

Для новых индивидуальных предпринимателей срок подачи уведомления тот же – 30 дней.

Срок уведомления ФНС при перехода на УСН для работающих на ОСН компаний и ИП

Для компаний, желающих перейти на упрощенку, но пока работающих на другой общей системе, порядок немного другой. Во-первых, только с начала следующего года можно работать с УСН. То есть перейти с ОСН на УСН можно с 1 января 2021 года.

Во-вторых, уведомление о переходе на УСН должно быть подано в налоговый орган до 31 декабря 2021 года. Соответственно, чтобы перейти на УСН с 2021 года, заявление необходимо отправить до 31.12.2019 г.

В-третьих, необходимо соответствовать нескольким критериям.

Критерии для компаний и ИП, желающих перейти на упрощенку:

- Выручка за 9 месяцев 2021 составила менее 112,5 млн. рублей;

- Численность персонала менее 100 человек;

- Остаточная стоимость ОС менее 150 млн. Рублей (данное требование относится только к компаниям);

- Нет филиалов, представительства разрешены

- Другие компании не имеют доли размером более 25%.

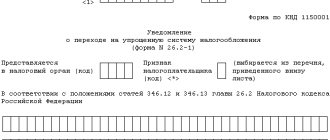

Заполнение уведомления о переходе на УСН с 2021 года

Форма, которую необходимо сдать, имеет название 26.2-1. При заполнении необходимо выбрать объект налогообложения («доходы», «доходы минус расходы»), остаточную стоимость основных средств, выручку за 9 месяцев.

Образец заполнения уведомления о переходе на УСН для предпринимателя

Можете ознакомиться с примером заполнения заявления о переходе на УСН для ИП, желающего с 2021 году работать с объектом «доходы минус расходы». В данный момент предприниматель на общей системе налогообложения.

Образец заполнения уведомления о переходе на УСН для вновь созданных ООО и ИП

Только зарегистрированные компании и предприниматели не заполняют данные по доходам и основным средствам. В заявлении им необходимо указать только выбранный объект налогообложения.

Есть тонкости в заполнении поля «Признак налогоплательщика». Значение «1» указывают компании и предприниматели, которые передали заявление в момент подачи заявления о регистрации.

Значение «2»указывают, если уведомление подается позже.

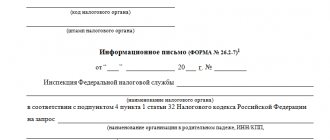

Сроки подачи сведений об изменении объекта налогообложения

Подача сведений о смене объекта налогообложения по УСН производится до 31 декабря текущего года посредством уведомления налоговых органов по форме 26.2-6, утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/[email protected]

Такое уведомление руководителю фирмы или ИП следует принести в налоговую лично, направить через представителя по доверенности или отправить по почте ценным письмом с описью вложения.

Кроме того, осуществить подачу уведомления можно по телекоммуникационным каналам связи в электронном виде. Формат представления электронных данных утвержден приказом ФНС России от 16.11.2012 № ММВ-7-6/[email protected]

Построчный алгоритм заполнения уведомления и заполненный образец вы можете найти в КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно.

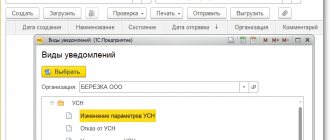

На картинке ниже посмотрите оптимальный порядок действий при изменении объекта налогообложения.

Чтобы принять правильное решение, почитайте статью «Какой объект при УСН выгоднее – «доходы» или «доходы минус расходы»?».

Подсказки по учету доходов и расходов после смены объекта налогообложения вы найдете в КонсультантПлюс. Оформите пробный доступ к К+ бесплатно и переходите в Готовое решение.

Как поменять объект обложения УСН

Как быть, если возникла идея смены объекта обложения налогом по УСН? В зависимости от причин такой смены зависит и порядок перехода с одного объекта на другой.

Уже действующая фирма (ИП)

Если смена объекта налогообложения продиктована экономическими причинами уже действующего хозсубъекта, надо иметь в виду следующие нюансы:

Форму бланка и образец заполнения уведомления 26.2-6 для этой ситуации смотрите и скачивайте по ссылкам ниже:

Вновь созданная организация или ИП

Предположим иную ситуацию. Новый хозсубъект только что зарегистрировался и подал уведомление о переходе на УСН с момента госрегистрации. Как мы уже указывали, сделать это можно в течение 30 дней с даты регистрации.

Возникает вопрос: если в поданном уведомлении неверно указан объект налогообложения (допущена техническая ошибка или налогоплательщик сразу понял, что сделал неверный выбор), когда можно сменить его? Разве только со следующего календарного года?

В 2021 году было выпущено письмо ФНС России от 11.09.2020 № СД-4-3/14754, разъясняющее этот момент.

Так, если уведомление с неверным объектом налогообложения УСН подано до истечении 30 дней с даты регистрации хозсубъекта, то допустимо подать еще одно уведомление о переходе на УСН с уже верным объектом налогообложения. Обращаем внимание здесь на следующие нюансы:

Нужно ли получать разрешение на смену объекта налогообложения

Изменение объекта налогообложения носит добровольный характер, так же как и переход на УСН. Поэтому налоговый орган не вправе отказать в смене объекта в случае, если соблюдены все требования по оформлению и срокам подачи уведомления.

Юридическим лицам в некоторых случаях может понадобиться разрешение общего собрания участников или акционеров либо совета директоров, в случае если уставом вопросы утверждения локальных нормативных актов отнесены к их компетенции. В этом случае единоличный исполнительный орган (директор, генеральный директор, управляющий и т. п.) не вправе внести изменения в учетную политику предприятия, а именно: изменение объекта налогообложения при УСН должно быть прописано в ней еще перед подачей уведомления в налоговую инспекцию.

ВАЖНО! Минфин в письме от 15.04.2016 № 03-11-11/22058 пояснил, что налогоплательщик не вправе учесть понесенный при объекте «доходы» ущерб для снижения налоговой базы после смены объекта на «доходы минус расходы».

Роль документа

Многие люди имеют в собственности несколько объектов недвижимости — квартиру, комнату, дачный дом, коттедж, гараж и т.п. За каждый из них они обязаны ежегодно оплачивать налог на имущество физических лиц, причем даже тогда, когда объект находится не в полной, а в долевой собственности. Таким образом, сумма для того, чтобы уплатить налоговый сбор за все помещения, здания и сооружения, может понадобиться немаленькая.

Чтобы решить эту проблему, законотворцы придумали льготу: разрешили налогоплательщикам выбирать один из объектов недвижимости, который будет освобожден от налогообложения. Правда, доступно это послабление не всем гражданам, а представителям только некоторых групп.

Оповестить налоговую службу о своем выборе потенциальный льготник может путем заполнения соответствующего уведомления.

Смена объекта налогообложения при реорганизации

Что произойдет с объектом налогообложения при реорганизации, зависит от того, в какой форме эта реорганизация осуществляется. В ст. 57 ГК РФ выделяется:

- слияние;

- присоединение;

- разделение;

- выделение;

- преобразование.

В ст. 58 ГК РФ каждое из вышеуказанных понятий раскрывается с точки зрения передачи прав и обязанностей. На схеме ниже посмотрите, какой вид реорганизации повлечет за собой необходимость заново подавать заявление на упрощенку, а в каких случаях ничего не изменится.

Если предприятие после реорганизации вправе остаться на УСН, то и объект налогообложения остается прежним.

Если потребовалось изменить объект налогообложения, то сделать это можно по общему правилу с 1 января следующего года подав в налоговую инспекцию до 31 декабря текущего года уведомление о смене объекта (п. 2 ст. 346.14 НК РФ).

Пример

ООО «Каммелия» и ООО «Импульс» 20.01.2020 было реорганизовано посредством слияния в ООО «Каммелия-Импульс». Одновременно с регистрацией нового юрлица компания подала в налоговую инспекцию заявление о применении УСН с объектом доходы.

АО «Каммелия-Импульс» 02.03.2020 было принято решение о смене объекта налогообложения. Произвести данную процедуру можно только с 01.01.2021, подав заявление до 31.12.2020.

Правила смены объекта УСН

Если вы хотите начать применять УСН, отказаться от этой системы или же сменить объект обложения налогом, то обратите внимание: на сроки реализации каждой из этих процедур влияет установленный для УСН налоговый период, равный году (п. 1 ст. 346.19 НК РФ). Это означает невозможность изменения УСН-объекта в течение данного промежутка времени.

Именно поэтому в НК РФ указано на то, что возможность применять УСН для уже функционирующего налогоплательщика наступает лишь с началом очередного года (п. 1 ст. 346.13), а также имеется прямой запрет на переход до истечения года:

- на иную систему налогообложения с упрощенки (п. 3 ст. 346.13);

- на другой объект обложения упрощенным налогом (п. 2 ст. 346.14).

Однако меняться УСН-объект может ежегодно. Чтобы изменение вступило в силу, достаточно уведомить о нем налоговый орган до конца года, предваряющего наступление очередного налогового периода (п. 2 ст. 346.14 НК РФ).

Если уведомление подано в срок, то с наступающего года порядок определения базы для исчисления упрощенного налога изменится. При этом величину нового объекта «доходы» уже нельзя будет уменьшать на какие бы то ни было текущие или осуществленные ранее расходы.