Как можно узнать о переплате по налогам

Переплата налогов может быть обнаружена как самой компанией, так и налоговыми органами.

Если ее нашли в ИФНС, то инспектор, который ведет компанию, должен сообщить об этом хозяйствующему субъекту. Он может позвонить, написать письмо и т. д.

Если информация о возникшей переплате поступила по телефону, нужно принять меры, чтобы зафиксировать данные собеседника, время и дату звонка, по какому налогу возникли излишне уплаченные суммы и т. д.

Порой чтобы выяснить ситуацию инспектор ИФНС может попросить предоставить дополнительные документы. Однако, налоговики часто игнорируют эту обязанность, так как не хотят возвращать деньги из бюджета.

Узнать о переплате можно с помощью личного кабинета, который находится на сайте ФНС (nalog.ru). Для этого нужно иметь в наличии квалифицированную подпись компании или ИП. Сервис сразу же при входе в кабинет сообщает, что у налогоплательщика есть переплата по налогу.

Внимание! Однако, не всегда переплата по налогу соответствует действительности. Так как многие обязательные платежи закрываются по итогу за год, и тогда авансовые платежи, пока не сдана годовая декларация, система расценивает как переплату.

Еще одним способом выявления переплаты является сдача годовой декларации по налогу. Большинство налоговых отчетов содержит информацию о перечисляемых в течение периода авансах, а также расчет годового налога. Заполняя их, можно выявить суммы налога к возврату.

Аналогично обстоят дела с переплатой, которая возникает из-за уточнения деклараций, приводящих к снижению налога. Чаще всего переплата по налогу может возникнуть из-за совершения ошибок в платежных документах. Узнать об этом можно путем проведения периодических сверок с бюджетом по расчетам.

См. подробнее: Как вернуть переплату по излишне оплаченному налогу, сроки, документы.

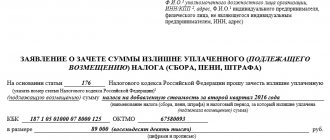

Заполняем заявление о возврате из бюджета налога

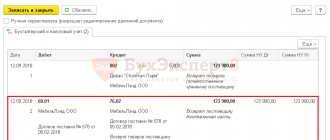

Рассмотрим на примере ООО «Вымпел», которая совершила ошибку при погашении задолженности по налогу на доходы. По факту уплаты налогового обязательства компании осуществила переплату в размере 5 350 рублей. На основании этого представитель организации обратился в отделении налоговой службы с заявлением о возрасте денежных средств.

Далее будет приведены подробные указания по заполнению заявления для возврата денежных средств. Форма заявления заполняется на трех листах, которые подаются в налоговую службу вместе с уточняющими документами.

Бланк претерпел незначительные изменения в 2021 году, когда была утверждена новая форма. Заявитель обязан заполнить последовательно всю требуемую информацию в зависимости от его налогового статуса.

Сначала заполняем титульный лист бланка

Для начала заявитель должен указать всю необходимую информацию о плательщике. Эти данные указываются на первом листе заявления. В обязательном порядке вносятся данные об организации: наименование, ее идентификационный номер (ИНН), а также код причины постановки на учет (КПП).

Не стоит забывать о том, что в обязательном порядке должен быть указан номер налогового органа куда направляется заявление. Его можно узнать по факту обращение в отделении налоговой службы либо на сайте. Заявление подается в отделении по месту регистрации организации.

У многих возникают вопросы по поводу пункта «На основании статьи». Но на самом деле налогоплательщику стоит знать для таких случаев всего несколько правовых актов:

- Статья 78 Налогового кодекса дает разъяснение о порядке возврата ошибочно перечисленных денежных средств в бюджет;

- Статья 79 Налогового кодекса дает разъяснение о том, как вернуть излишне переплаченные день по вине налоговой службы;

- Статья 333 Налогового кодекса регламентирует возврат уплаченной государственной пошлины;

- Статья 176 Налогового кодекса регламентирует возврат по Налогу на добавленную стоимость и т.д.

На примере выбранной компании заявителю необходимо указать, что возврат денежных средств должен быть произведен на основании статьи 78 налогового кодекса. Далее необходимо дать краткую информации о данной переплате. Для организации Вымпел необходимо указать, что необходимо вернуть «излишне уплаченную сумму» под номером 1, а также указать размер суммы – 5 350,00 рублей.

Далее заявителю стоит указать налоговый период, за который была осуществлена переплата. При этом наименование периодичности платежа указывается специальными буквами в первых двух ячейках:

- МС — обозначение, которое означает, что платеж был месячный;

- КВ — обозначение, которое означает, что платеж был квартальный;

- ПЛ — обозначение, которое означает, что платеж был за полугодие;

- ГД — обозначение, которое означает, что платеж был годовой.

В следующих ячейках указывается цифрами номер периода. Например, для года необходимо указать, что это период «00».

Мнение эксперта

Куртов Михаил Сергеевич

Юрист-практик с 15-летним стажем. Специализируется на гражданском и семейном праве. Автор десятков статей на юридическую тематику.

В заявлении также требуется указать общероссийской код классификаций муниципальных образований (ОКТМО), налогоплательщик может его переписать из налоговой декларации, которую подавал по данному налогу. По сути это код региона куда платится налог. Стоит отметить, что для разных налогов может быть разный код в зависимости от места регистрации налогоплательщика и т.д. КБК необходимо указать налога на прибыль переплаченного в федеральный бюджет.

После заполнения всей необходимой информацией, которая требуется на первом листе, заявитель обязан подтвердить достоверность выше указанных данных. Поэтому в нижнем левом углу указывается фамилия и инициалы заявителя, номер телефона и его подпись.

Это важно знать: Образец расписки о получении задатка за квартиру

Переходим к заполнению листа 002

После заполнения первого листа заявитель обязан перейти к заполнению следующего. Второй лист формы на возврат денежных средств дублирует некоторые данные, которые уже были указаны ранее. В частности, заявителю придется еще раз указать номера ИНН и КПП.

Практически весь второй лист посвящен информацию о банковском счете куда должны вернуться деньги. Поэтому заявителю необходимо указать следующую информацию:

- Наименование банка, в котором открыт счет;

- Указать какой вид счет выбрал заявитель: расчетный, лицевой, текущий и т.д.

- БИК – это банковский код, который можно узнать в банковский документах, которые выдаются при открытии счета;

- Номер банковского счета, куда налоговые органы должны произвести зачисление излишне уплаченных денежных средств;

- ФИО владельца счета или наименование организации для юридических лиц;

Здесь же указывается код платежа, которые будет произведен. Это может быть налог, сборы, государственная пошлина и т.д.

Третий лист заявления заполняется только в том случае, если у заявителя по каким-то причинам отсутствует налоговый номер (ИНН). Тогда здесь должна быть информация о заявителе, его паспортные данные. Если налоговый номер есть, то на данной странице только указывается ее номер.

В соответствии с законодательством при наличии у налогоплательщика долгов и непогашенных задолженностей по другим обязательствам перед бюджетом, переплата будет зачтена в пользу погашения задолженностей. Вернуть деньги в такой ситуации заявитель не сможет. Но если переплата превышает задолженность перед бюджетом, то налогоплательщик имеет право истребовать возврат остатка после погашения всех задолженностей.

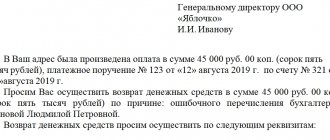

В каком случае переплату можно вернуть

Заявление на возврат излишне уплаченного налога можно подать лишь в ситуации, когда с этим согласны инспекторы и об этом знает компания. Если факт переплаты налога был выявлен инспектором, он должен сообщить компании об этом в срок 10 дней. В этом случае организация получает письмо о возврате налога из ифнс. Когда же фирма сама заявляет о возникновении лишних уплаченных сумм, она должна быть готова предоставить все необходимые для подтверждения документы.

При принятии решения налоговая также учитывает, что возврат ошибочно уплаченного налога должен быть произведен в установленные законодательством сроки.

Если переплата возникла по вине налогоплательщика, он должен оформить заявление о возврате излишне уплаченной суммы налога в течение трех лет с даты, осуществления данного платежа.

Если же налоговые органы списали ошибочно суммы налога, то для этого случая существует срок оформления заявления в течение одного месяца с даты, когда налогоплательщику стало известно об этом.

Внимание! ИФНС не произведет возврат денежных средств, если нарушены исковые сроки. Единственная возможность в этой ситуации вернуть деньги, это попытаться через суд доказать, что дата, когда фирме стало известно о переплате, относится к более поздним периодам.

Примеры

Чтобы лучше понимать правила направления претензии, стоит ознакомиться с примерами. Эксперты и юристысоветуют использовать шаблоны во время процедуры подготовки документа для обращения в турагенство или возврата денег за авиабилеты.

Телефон

Кому: ООО Супер Техника

От кого: Алёшкина Виктора Павловича

Претензия

Я, Алёшкин Виктор Павлович, 1 Мая 2021 года приобрёл телефон Honor 10 стоимостью 18500 рублей. После приобретения были выявлены следующие недостатки:

- желтые пятна на экране;

- расплывчатые полосы;

- проблемы с фокусом и резкостью.

Были проведены сервисные работы по устранению недостатков, что подтверждается актом приема товара для сервисного обслуживания. Однако мерцание дисплея, искажение света сохранилось. В соответствии со статьями 18, 22 закона РФ о защите прав потребителей, прошу в течение 10 календарных дней вернуть денежные средства за товар в размере 18500 руб и принять товар ненадлежащего качества.

В случае отказа в удовлетворении требований буду вынужден обратиться в суд.

Обувь

Кому: ИП Орешникову Станиславу Игоревичу

От кого: Сульсеновой Ольги Павловны

Претензия

23 сентября 2021 года я приобрела туфли женские 36 размера чёрного цвета. Стоимость составила 5300 руб.Сумма была оплачена мной полностью. В течение 14 дней выяснилось, что обувь не подходит мне по размеру и цвету. В соответствии со статьей 25 закона о защите прав потребителей, покупатель имеет право произвести обмен товара надлежащего качества на аналогичный товар у продавца, у которого была совершена покупка. Если товар отсутствует, потребитель может отказаться от исполнения договора купли-продажи и потребовать возврата денег.

На основании изложенного, прошу обменять товар на туфли женские белые 38 размера или вернуть деньги.

Прошу рассмотреть претензию в течении 10 дней.

Мебель

Кому: руководителю ООО Стройлэнд

От кого: Аршинникова Екатерина Родионовна

Претензия

23 августа 2021 года я купила в вашем магазине диван стоимостью 23400 руб. На товар установлен гарантийный срок продолжительностью один год. В процессе использования 1 марта 2021 года мы заметили, что обшивка отходит, на коже присутствуют потертости и полосы.

На основании вышеизложенного и в соответствии со статьей 18 закона О защите прав потребителей прошу принять товар ненадлежащего качества и расторгнуть договор купли-продажи. Я требую вернуть уплаченную за товар сумму в установленные статьей 22 закона о защите прав потребителей сроки.

Тур путевка

Кому: ООО Мир на ладони

От кого: Колесникова Александра Юрьевича

Претензия

23 июня 2021 года между мной и туроператором был заключён договор номер 12345 от 23 июня 2021 года. Я предоставил полную оплату стоимости путёвки в размере 52442 руб. Поездка планировалась на 15 апреля 2021 года. В связи с закрытием границ, путешествие невозможно.

Прошу расторгнуть договор и вернуть денежные средства в полном объеме.

Прошу рассмотреть претензию в течение 10 дней. В иной ситуации вынужден буду обратиться в суд.

Концерт

Кому: ООО Концерт Груп

От кого: Немцовой Елена Артемовны

Претензия

Я, Немцова Елена Артемовна, 23 марта 2021 года приобрела билеты на спектакль Алые паруса в количестве 4 стоимостью 16000 руб. Оплата была произведена единовременно. В назначенное время мероприятие не состоялось. Организаторы объяснения не дали. Налицо невыполнение организатором взятых на себя обязательств.

На основании вышеизложенного, и руководствуясь положениями закона о защите прав потребителей, требую возврата денежных средств в размере 16000 руб.

В случае отказа в возврате и непредоставления ответа на претензию в течение 10 дней я буду вынуждена обратиться в суд.

Отель

Кому: ООО Рида

От кого: Беляева Вячеслава Григорьевича

Претензия

16 октября 2021 года мной был забронирован номер в отеле Рида на 10 дней. Стоимость услуги составила 32400 руб. Я произвел оплату единовременно.

23 ноября мы въехали в отель. Я бронировал большой номер с двуспальной кроватью. Заявленная комната не соответствовала описанию. Отсутствовал кондиционер, душ. Вместо двуспальной кровати предложили две односпальные кровати. В результате мы с супругой отказались заселяться.

В соответствии с вышеизложенным и руководствуясь положениями закона о защите прав потребителей, прошу вернуть деньги в полном объёме.

Если в течение 10 дней ответ на претензию не будет предоставлен, я вынужден обратиться в суд.

Договор подряда

Кому: ООО Строим сами

От кого: ООО Восход

Претензия

5 декабря 2021 года между ООО Восход и ООО Строим сами был заключён договор подряда номер 547 на выполнение работ по возведению здания. Стоимость проекта составила 548000 руб. Денежные средства были перечислены на расчетный счет подрядчика. ООО Строим сами обязалось закончить работы до 1 марта 2021 года. В назначенный срок мы не получили результат. Работа начата не была.

Прошу расторгнуть договор подряда и вернуть уплаченную сумму в полном объёме.

В случае отсутствия ответа в течение 10 дней ООО Восход вынужден будет обратиться в суд.

В каком случае возможен только зачет

НК РФ устанавливает, что возврат переплаты по налогу невозможен, если у налогоплательщика существует задолженность по другим платежам в бюджет. В этом случае инспектор должен провести в безакцептном порядке зачет, уведомив только об этом компанию.

Вам будет интересно:

УСН доходы минус расходы в 2021 году: условия применения, ставки, пример расчета, отчетность

Поэтому, если у организации есть задолженность по налогам, лучше всего строго следить за взаимными расчетами, так как при излишнем перечислении денег в бюджет, вернуть их она скорее всего не сможет. Делается это на основании заявления на зачете налога.

Может сложиться такая ситуация, что задолженность по налогам меньше, чем возникшая переплата. Тогда ИФНС произведет зачет в части недоимки, а на разницу запросит в компании либо заявление на возврат суммы излишне уплаченного налога, либо о зачете в счет дальнейших платежей.

Образец заявления на возврат излишне уплаченного налога

Ниже представлена форма заявления на возврат денег, излишне уплаченных в бюджет.

Налоговая служба несет обязательство перед плательщиком за своевременных возврат денег на банковский счет по возникшей переплате. В случае задержки платежа, налоговая служба самостоятельно начислит проценты и пени себе же за несвоевременное исполнение обязательств.

Как подать заявление в ИФНС

Заполненное заявление можно предоставить в ИФНС следующими способами:

- Лично, либо через законного представителя. В последнем случае потребуется оформленная на него доверенность.

- Через личный кабинет налогоплательщика по сети интернет. Но при этом необходимо иметь зарегистрированный личный кабинет на сайте nalog.ru, а также цифровую электронную подпись.

- Отправить ценным письмом с описью вложения по почте.

Как правильно заполнить заявление и вернуть уплаченный налог?

Бланк заявления состоит из трех листов. Первые два заполняются в обязательном порядке, а третий лист только тем, кто не указал свой ИНН на первых листах. Это дает возможность идентифицировать гражданина в базе ФНС. ИНН необходимо указать на каждом листе формы в ее верхней части.

Узнать свой ИНН можно в свидетельстве, которое выдается налоговым органом, либо при помощи онлайн-сервиса на официальном сайте ведомства по своим паспортным данным.

Порядок заполнения следующий:

Лист 1 — титульный

- Для физического лица КПП отсутствует. Потому указывается только ИНН.

- Порядковый номер заявления будет первым, если в календарном периоде оно еще не подавалось.

- Код налогового органа соответствует месту, куда представлена декларация. Узнать его можно при помощи онлайн сервиса .

- ФИО физического лица прописывается полностью без сокращений. Каждое значение указывается в отдельной строке печатными заглавными буквами.

- Статус плательщика соответствует коду — 1.

- Прописывается статья 78 НК независимо от причины возврата.

- Последовательно проставляются коды — 1 для излишне уплаченной суммы в бюджет и 1 для налога.

- Сумма возврата равна сумме по представленной декларации.

- Код налогового периода за год прописывается в формате ГД.00.ГГГГ, где ГГГГ – год, за который производится возврат излишне внесенного в бюджет НДФЛ.

- ОКТМО соответствует справке о доходах, выданной по месту работы.

- КБК при возврате НДФЛ за 2021 год соответствует значению раздела 1 декларации 3-НДФЛ. Такой же код содержится в квитанции по налогу, ранее полученной в ИФНС (например, если оформляется возврат за покупку квартиры — 182_1_01_02010_01_1000_110).

- Количество страниц заявления и копий подтверждающих документов (если они прикладываются);

- Подпись плательщика или его представителя (с указанием реквизитов представителя) и дата составления заявления.

Лист 2 — банковские реквизиты

Содержит реквизиты банковского учреждения и счета плательщику, куда необходимо произвести зачисление переплаченной суммы НДФЛ.

Указывается код вида счета в следующей классификации:

- 01 – расчетный;

- 02 – текущий;

- 07 — по вкладам (депозитам);

- 08 – лицевой;

- 09 – корреспондентский;

- 13 — корреспондентский субсчет.

Для физического лица не нужно заполнять пункты КБК и номер лицевого счета получателя.

Реквизиты необходимо заполнять внимательно и указывать банковские данные только заявителя. В случае ошибки или несоответствия владельца счета с заявителем, потребуется подать новое заявление с уточненными сведениями. В этом случае срок возврата излишне уплаченного налога будет отодвинут, поскольку он отсчитывается от даты подачи заявления.

Как правильно оформить новую форму заявления в 2021 году

Рассмотри как заполнить заявление о возврате переплаты налога образец новой формы. Этот бланк необходимо использовать в обязательном порядке с 31 марта 2021 года.

Титульный лист

Заполнение происходит в следующем порядке. В верхней части бланка нужно указать коды ИНН и КПП. Если заявление составляет организация, две последние клетки в поле ИНН нужно прочеркнуть, если предприниматель — прочеркивается поле КПП.

Рядом указывается номер листа — для титульного это «001».

В поле «Номер заявления» указывается какое количество раз за текущий год организация обращалась за возвратом налога. Заполняется с первой клетки, все остальные прочеркиваются.

Рядом находится поле, в котором записывается код налогового органа, куда отправляется бланк.

Дальше идет большое поле, в которое записывается полное название организации либо Ф.И.О. предпринимателя.

В следующем поле нужно записать главу из НК РФ, на основании которой производится запрос возврата, например:

- «78» вписывается, если запрашивается возврат излишне перечисленной суммы.

- «79» – если было ошибочное взыскание налоговым органом.

- «330.40» указывается когда производится возврат госпошлины.

В пустых клеточках ставим прочерк.

Далее указывается кодом, какая сумма запрашивается к возврату:

- «1» – если была переплата,

- «2» – если было излишнее взыскание госорганом,

- «3» – если сумма налога подлежит возмещению (относится к НДС).

В следующем поле нужно указать кодом от 1 до 5 какой именно платеж запрашивается на возврат. Расшифровка кодов приводится рядом с полем.

Далее записывается сумма, запрашиваемая к возврату. Заполнение поля производится с левой клетки.

Затем нужно указать налоговый период, за который образовалась переплата.

Графа состоит из трех блоков, которые заполняются следующим образом:

- В первых двух клетках указывается период: «МС» – месяц, «КВ» – квартал, «ПЛ» – полугодие, «ГД» – год.

- Во вторых двух клетках уточняется период. Если был выбран месяц, то здесь проставляется его номер с 01 до 12. Если был выбран квартал — его номер от 01 до 04. Если было выбрано полугодие — 01 либо 02. Для года в обеих клетках указываются нули.

- Последний блок из четырех клеток — номер года.

Рядом находится графа для указания кода ОКТМО.

В поле ниже записывается КБК платежа, по которому образовалась переплата.

Затем далее проставляется количество листов в заявлении, а также на скольких листах идут приложения к заявлению.

Нижняя часть бланка разделена на два столбца, здесь заполняется только левый. Необходимо проставить код — кто сдает документ, его полные Ф.И.О., контактный телефон, дата заполнения.

Если бланк подает полномочный представитель, обязательно нужно проставить реквизиты доверенности. Копию доверенности необходимо приложить к заявлению. В соответствующем поле указать количество прилагаемых документов.

Внимание! При заполнении бланка предпринимателем в поле ФИО ставится прочерк, ИП подписывает документ и указывается дата подписания.

Лист 2

На втором листе записываются банковские реквизиты. Шапка заполняется аналогично титульному листу. Только номер листа здесь указывается «002».

Вам будет интересно:

Налог на прибыль в 2021 году: какие действуют ставки, таблица значений

Сам лист состоит из граф, в которые записываются составные части банковских реквизитов — в первом поле вносится название банка.

Вид счета код – что указать в заявлении в налоговой:

- Код “01” — расчетный счет;

- Код “02” — текущий счет;

- Код “07” — счет по вкладам (депозитам);

- Код “08” – если используется лицевой счет;

- Код “09” – для корреспондентского счета;

- Код “13”, если применяется корреспондентский субсчет.

Внимание! Юридические лица и ИП могут указываться в заявлении коды 01 и 02. Физлицам лучше указать код 02 при возврате налогов. Код “07” вряд ли будет применяться – только в том случае, если в договоре с банком есть пункт разрешающий принимать платежи на счет от третьих лиц.

В поле номер счета указывается следующий код:

- “1”, если деньги будут перечислять на счет налогоплательщика (в основном следует ставить данный код);

- “2”, при перечислении плательщику сборов (например, для тех, кто уплачивает торговый сбор в Москве);

- “3”, если возврат осуществляется плательщикам страховых взносов;

- “4” при возврате налоговому агенту. В их качестве могу выступать третьи лица, которые перечисляют налоги за другое лицо.

Затем вносится номер счета – он состоит из 20 цифр.

Далее вносится код получателя, это может быть:

- 1 – организация (для юридических лиц).

- 2 – физическое лицо ( если форма заполнятся физлицом)

- 3 – если получателем будет орган, который осуществляет открытие и ведение лицевых счетов.

После указывается получатель (организация, ИП или физическое лицо).

Лист 3

Данный лист оформляется только физическими лицами. Оформление простое – вносятся ФИО и паспортные данные, как это показано на примере.

Форма заявления о возврате налога в 2021–2020 годах

Для обращения в налоговую службу необходимо предварительно заполнить заявление по форме установленной внутренним приказом налоговой службы. Бланк заявления можно получить в отделении налоговой службы либо воспользовавшись интернет порталом.

Форму заявления необходимо заполнять детально, указывая всю требуемую информацию без ошибок. При заполнении стоит обратить внимание на следующие пункты:

- ИНН, КПП должны быть указаны на всех страницах заявления. Для физических лиц указать необходимо только ИНН, КПП указывается для юридических лиц при наличии;

- ФИО налогоплательщика для физического лица и наименование организации для юридического лица;

- Номер статьи налогового кодекса, на который ссылается налогоплательщик при истребовании вернуть излишне уплаченные деньги (статья 78-79);

- Должен быть указан статус налогоплательщика (физическое лицо, фермер, налоговой агент и т.д.);

- Период, за который должен быть произведен возврат, а также вид налогового обязательства по которому была совершена переплата и т.д.

Мнение эксперта

Куртов Михаил Сергеевич

Юрист-практик с 15-летним стажем. Специализируется на гражданском и семейном праве. Автор десятков статей на юридическую тематику.

Некоторую информацию по кодам можно уточнить в отделении налоговой службы или на портале в интернете. Это же касается и номера отделения налоговой службы. Заявление должно быть завизировано в обязательном порядке, а также на третьем лице должны быть указаны паспортные данные заявителя. При подаче заявления в электронном виде у налогоплательщика должна быть сформированная электронная подпись.

Это важно знать: Образец 2021 года искового заявления о взыскании заработной платы

В течение какого времени будет осуществлен возврат

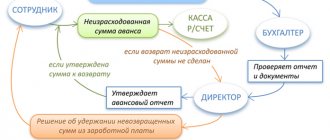

Для того, чтобы сообщить налоговому органу о своем желании произвести возврат переплаты по налогу необходимо подать заявление. Орган в течение 10 дней обязан рассмотреть его, после чего в письменном виде сообщить заявителю о принятом решении.

Внимание! НК устанавливает, что произвести перечисление средств ФНС обязано в срок 1 месяца с момента поступления соответствующего заявления. Помимо этого, в этот же срок уплате подлежат проценты, рассчитанные на основании ставки рефинансирования.

Особенности возврата переплаты налогов

Сразу отметим, что вернуть сумму переплаченного в бюджет налога реально, но в процедуре возврата есть некоторые нюансы, с которыми следует ознакомиться заранее. В частности, особенности процедуры возврата излишне уплаченного налога зависят от причины переплаты у ИП или организации и способа возврата. Существует три варианта:

1. Индивидуальный предприниматель или организация осуществили излишнюю сумму уплаты налога в бюджет и хотят зачесть ее в счет будущих налогов или недоимки.

2. Индивидуальный предприниматель или организация внесли излишнюю сумму налога и хотят вернуть ее на свой лицевой или расчетный счет.

3. Федеральная налоговая служба взыскала с индивидуального предпринимателя или организации лишнюю сумму налогов и ее хотят или вернуть, или зачесть.

В статье будет рассмотрен случай возврата переплаты по налогам ИП или организации на расчетный счет в 2021 году.