Главная — Статьи

- Предельная величина облагаемой базы для начисления страховых взносов Предельная величина для пенсионных взносов

- Предельная величина базы для взносов в ФСС РФ

- Предельная величина базы для медицинских взносов отменяется

- Право выбора накопительной пенсии сохранено

- Доптарифы для компаний, не проводивших спецоценку

- Кто потеряет право на пониженный тариф

В новом 2015 году вступают в силу положения нескольких федеральных законов в отношении тарифов страховых взносов и взносов на случай травматизма. Нововведений несколько. Они касаются применения предельной величины базы, облагаемой страховыми взносами, тарифов и уплаты взносов.

Предельная величина облагаемой базы для начисления страховых взносов

Начиная с 2015 г. не будет единой предельной величины базы для начисления всех видов страховых взносов.

Предельная величина для пенсионных взносов

Предельную величину облагаемой базы для взносов в ПФР будет утверждать Правительство РФ с учетом размера средней зарплаты, увеличенного в 12 раз, и повышающего коэффициента (в 2015 г. — 1,7) (ч. 5.1 ст. 8 Федерального закона от 24.07.2009 N 212-ФЗ, далее — Закон N 212-ФЗ).

В дальнейшем, с 2022 г., предельная величина базы для начисления страховых взносов в Пенсионный фонд, установленная на предыдущий год, будет индексироваться (ч. 5.2 ст. 8 Закона N 212-ФЗ).

В 2015 г. она равна 711 000 руб. (п. 1 Постановления Правительства РФ от 04.12.2014 N 1316). Сверх этой величины страховые взносы надо будет уплачивать, как и раньше, по ставке 10%.

Предельная величина базы для взносов в ФСС РФ

На 2015 г. предельная величина облагаемой базы по страховым взносам на случай временной нетрудоспособности и в связи с материнством установлена Правительством РФ в п. 1 Постановления от 04.12.2014 N 1316 (п. п. 4 и 5 ст. 8 Закона N 212-ФЗ) в размере 670 000 руб.

Предельная величина базы для медицинских взносов отменяется

В 2015 г. страховые взносы в ФФОМС нужно будет уплачивать со всей суммы заработной платы, а не в пределах лимита, как это было в 2014 г. Этот порядок определен новой ч. 1.1 ст. 58.2 Закона N 212-ФЗ (ст. 5 Федерального закона от 01.12.2014 N 406-ФЗ). В ней отсутствует указание на предельную величину облагаемой базы.

Изменение не коснется страхователей, уплачивающих взносы по пониженному тарифу и перечисленных в ст. ст. 58 и 58.1 Закона N 212-ФЗ.

Плательщики страховых взносов и база начисления

Плательщиками страховых взносов на основании статьи 5 Закона N 212-ФЗ являются страхователи, к которым относятся, в частности, организации и ИП как на УСН, так и на ЕНВД, ЕСХН и ПСН, производящие выплаты и иные вознаграждения физическим лицам.

Для того, чтобы исчислить страховые взносы, необходимо определить объект обложения страховыми взносами и базу для их исчисления. Таким объектом признаются выплаты и иные вознаграждения, начисляемые в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров по факту выполнения работ, оказания услуг, по договорам авторского заказа, договорам об отчуждении исключительного права, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства.

Помимо этого, объектом признаются также выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования.

Базой для начисления страховых взносов на основании является сумма выплат и иных вознаграждений, включенных в объект обложения, начисленных налогоплательщиками в пользу физических лиц. Расчетным периодом признается календарный год, отчетными периодами признаются первый квартал, полугодие, девять месяцев календарного года, календарный год.

В свою очередь, базу для начисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемых в ФСС, ПФР и ФФОМС, необходимо определять отдельно в отношении каждого физического лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом.

Общие тарифы страховых взносов

Действующий совокупный общий тариф страховых взносов в размере 30% сохранен (ч. 1.1 ст. 58.2 Закона N 212-ФЗ). Он складывается из следующих тарифов:

- 22% — тариф для начисления пенсионных взносов;

- 2,9% — тариф для начисления взносов на случай временной нетрудоспособности и в связи с материнством;

- 5,1% — тариф для начисления взносов по обязательному медицинскому страхованию.

Общие тарифы должны применять все страхователи, за исключением тех компаний, для которых предусмотрены пониженные тарифы (ст. ст. 58 и 58.1 Закона N 212-ФЗ).

Примечание. Суммы страховых взносов не нужно больше округлять С 1 января 2015 г. перечислять страховые взносы нужно в рублях и копейках (ч. 7 ст. 15 Закона N 212-ФЗ). Это позволит добиться тождественности показателей начисленных и уплаченных страховых взносов в форме-4 ФСС и форме РСВ-1 ПФР.

Взносы в ПФР 2015 ИП, имеющих сотрудников

Основная масса нововведений касается сроков и способов сдачи отчетности, сумм доходов, с которых начисляются взносы и способов их уплаты. Наряду с организациями, положительные и отрицательные изменения должны учесть ИП. Взносы в ПФР 2015 года предприниматели, имеющие сотрудников, должны начислять по основной тарифной ставке 22%, до тех пор, пока совокупный доход работника не превысит 711 000 руб. А вот для ФФОМС ограничений теперь нет. Страховыми взносами на медицинское страхование теперь будут облагаться все доходы. Отчитываться в Пенсионный Фонд только по электронке обязаны предприниматели, у которых средняя численность работников превысит 25 человек. Положительным моментом в данной ситуации является сдвиг сроков отчетности. Отправить форму РСВ-1 через ТКС можно будет до 20 числа второго месяца после окончания квартала. Ранее крайняя дата была 15 число. Она останется актуальной для отчетности в бумажном виде.

Еще одним важным нововведением является возможность отсрочки по уплате денежных средств для ИП. Взносы в ПФР 2015 можно перечислить позже установленных сроков в следующих случаях:

- Если фирма предпринимателя пострадала в результате стихийного бедствия или по причинам, не зависящим от него.

- Если предпринимательская деятельность имеет сезонный характер.

Последняя новость: ИП взносы в ПФР 2015 или в ФФОМС, по которым есть или будут переплаты можно взаимозачесть между друг другом. Основанием для подобного заявления послужило письмо Минтруда от 24.09.2014г. № 17–3/В-451. И незначительное, но все-таки установленное законодательством нововведение – оплата страховых взносов в ПФР должна производиться в рублях и копейках.

Как в 2015 году быть с накопительной пенсией

Статьей 33.1 Федерального закона от 15.12.2001 N 167-ФЗ (далее — Закон N 167-ФЗ) определено, что тариф пенсионных взносов распределяется на страховую и накопительную пенсии. Эта норма остается актуальной. Однако в 2015 г. действует особый порядок ее применения.

Право выбора накопительной пенсии сохранено

До 31 декабря 2015 г. застрахованные лица 1967 года рождения и моложе могут выбрать один из двух вариантов пенсионного обеспечения — направлять 6% взносов на финансирование накопительной пенсии или все 22% отправлять на страховую пенсию (п. 1 ст. 33.3 Закона N 167-ФЗ).

В случае выбора «накопительного» варианта сам работник должен обратиться с заявлением о переходе, например, в негосударственный пенсионный фонд. Работодатель к этому отношения не имеет. Для него важен другой момент.

В 2015 году действует мораторий на начисление взносов на накопительную пенсию

Независимо от решения застрахованного лица выбрать «накопительный» вариант пенсионного страхования и подачи им соответствующего заявления вся сумма страховых пенсионных взносов, начисленная на выплаты в пользу данного лица в 2015 г., направляется на страховую пенсию.

Бухгалтер компании, которая применяет общий тариф, начисляет пенсионные взносы по единому тарифу 22% и перечисляет их одним платежным документом на КБК страховой пенсии (ст. 22.2 Закона N 167-ФЗ).

Тариф взносов на случай травматизма

Федеральный закон от 01.12.2014 N 401-ФЗ сохраняет на 2015 г. действующие ставки взносов на случай травматизма (от 0,2 до 8,5%) (ст. 1 Федерального закона от 22.12.2005 N 179-ФЗ). Следовательно, как и раньше:

- размер взносов зависит от основного вида экономической деятельности. Для ее подтверждения нужно не позднее 15 апреля 2015 г. подать в свое территориальное отделение ФСС РФ заявление и справку-подтверждение по формам, утвержденным Приказом Минздравсоцразвития России от 31.01.2006 N 55;

- для них не установлена предельная величина облагаемой базы, поэтому их начисляют на все облагаемые выплаты.

Если у индивидуального предпринимателя работают инвалиды I, II или III группы, выплаты в их пользу, как и раньше, облагаются взносами на случай травматизма по уменьшенному тарифу — исходя из 60% величины установленного страхового тарифа (ст. 2 Федерального закона от 01.12.2014 N 401-ФЗ).

Дополнительные тарифы страховых взносов в 2015 году повысились

Допвзносы в ПФР уплачивают компании, у которых есть рабочие места с вредными (опасными) условиями труда и правом на досрочную пенсию. Взносы начисляются независимо от предельной величины облагаемой базы (ч. 3 ст. 58.3 Закона N 212-ФЗ, п. 3 ст. 33.2 Закона N 167-ФЗ).

Виды работ, дающих право на досрочную пенсию, были перечислены в пп. 1 — 18 п. 1 ст. 27 Федерального закона от 17.12.2001 N 173-ФЗ (далее — Закон N 173-ФЗ) (п. п. 1 и 2 ст. 33.2 Закона N 167-ФЗ). Однако с 1 января 2015 г. многие положения Закона N 173-ФЗ не применяются.

Примечание. Федеральный закон от 17.12.2001 N 173-ФЗ применялся только для расчета страховой части трудовой пенсии в период до 1 января 2015 г.

Теперь нужно пользоваться двумя Федеральными законами:

- от 28.12.2013 N 400-ФЗ «О страховых пенсиях» (далее — Закон N 400-ФЗ);

- от 28.12.2013 N 424-ФЗ «О накопительной пенсии».

Виды вредных работ, дающих право на досрочную пенсию, теперь указаны в Законе N 400-ФЗ.

Тарифы дополнительных взносов для таких компаний будут зависеть от того, проводилась в них спецоценка условий труда или нет.

Доптарифы для компаний, не проводивших спецоценку

Если спецоценка не проводилась, за сотрудников, занятых на вредных работах, компании должны уплачивать допвзносы по тарифам, приведенным в табл. 1 ниже.

Таблица 1

Дополнительные тарифы взносов в ПФР в 2015 году. Спецоценка не проводилась

| Тариф 6% | Тариф 9% | Тариф 4% | Тариф 6% |

| До 31.12.2014 | С 01.01.2015 | До 31.12.2014 | С 01.01.2015 |

| По видам работ, перечисленным в пп. 1 п. 1 ст. 27 Закона N 173-ФЗ | По видам работ, перечисленным в п. 1 ч. 1 ст. 30 Закона N 400-ФЗ | По видам работ, перечисленным в пп. 2 — 18 п. 1 ст. 27 Закона N 173-ФЗ | По видам работ, перечисленным в пп. 2 — 18 п. 1 ст. 30 Закона N 400-ФЗ |

Доптарифы по результатам спецоценки

Размеры доптарифов могут измениться, если компании провели спецоценку условий труда. В зависимости от установленного подкласса условий труда в 2015 г. страхователи должны начислять взносы по доптарифам, приведенным в табл. 2 ниже (ч. 2.1 ст. 58.3 Закона N 212-ФЗ и п. 2.1 ст. 33.2 Закона N 167-ФЗ).

Таблица 2

Дополнительные тарифы взносов в ПФР в 2015 году. Спецоценка проведена

| Класс условий труда | Подкласс условий труда | Доптариф, % |

| Опасный | 4 | 8 |

| Вредный | 3.4 | 7 |

| 3.3 | 6 | |

| 3.2 | 4 | |

| 3.1 | 2 | |

| Допустимый | 2 | 0 |

| Оптимальный | 1 | 0 |

Новое для ИП: взносы в ПРФ 2015 за себя

С 1 января МРОТ равен 5965 рублей. Следовательно, ИП взносы ИП 2015 года увеличатся, т.к. рассчитываются они исходя из одного минимального размера оплаты труда. На страховую часть в новом отчетном периоде нужно будет перечислить 18610,80 рублей, а в ФФОМС – 3650,58 руб. Но это в том случае, если выручка не превысит 300000 руб. С суммы превышения взносы будут взыматься в размере 1%. В этом плане по сравнению с предыдущим годом ничего не изменилось. Сроки перечисления денежных средств – до 31 декабря. Сверхлимитные взносы – до 1 апреля следующего года.

Еще одно новшество для ИП без сотрудников: законодательно установлено, что если в отчетном году есть периоды, когда предприниматель не ведет деятельность и освобождается от уплаты взносов, суммы к уплате пересчитываются. Фиксированный размер рассчитывается исходя из фактически отработанного времени. К таким периодам относятся:

- Прохождение военной службы.

- Отпуск по уходу за ребенком до 1,5 лет.

- Уход за инвалидом первой группы, лицом, достигшим 80-го возраста или за ребенком-инвалидом.

- Период проживания за границей, если кто-то из супругов выполняет дипломатические функции.

- Прохождение одним из супругов военной службы по контракту, в местности, где нет возможности трудоустройства. Но не более 5 лет.

Пониженные тарифы страховых взносов

Изменения в порядок применения льготных тарифов в 2015 г. внесены Федеральным законом от 02.12.2013 N 333-ФЗ.

Кто потеряет право на пониженный тариф

В 2015 г. некоторые компании, уплачивающие ранее страховые взносы по пониженным тарифам (ст. ст. 58 и 58.1 Закона N 212-ФЗ), лишатся льгот (п. 1 ст. 1 Федерального закона от 02.12.2013 N 333-ФЗ):

- сельхозпроизводители;

- компании, применяющие ЕНВД;

- компании, производящие выплаты инвалидам I, II или III группы (п. п. 1 — 3 ч. 1 ст. 58 Закона N 212-ФЗ);

- СМИ (п. 7 ч. 1 ст. 58 Закона N 212-ФЗ);

- инжиниринговые компании (п. 13 ч. 1 ст. 58 Закона N 212-ФЗ).

Федеральный закон от 02.12.2013 N 333-ФЗ не распространил на 2015 г. действие пониженных тарифов для этих страхователей.

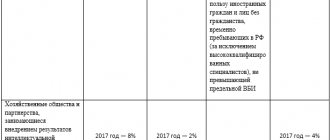

Следовательно, начиная с 2015 г. они должны начислять страховые взносы по общим тарифам, установленным ч. 2 ст. 58.2 Закона N 212-ФЗ. Все остальные компании, имевшие в 2014 г. право на применение пониженных тарифов, в 2015 г. продолжат их применять (табл. 3 на с. 22).

Таблица 3

Пониженные тарифы страховых взносов в 2015 году

| Страхователи | Норма ст. 58 Закона N 212-ФЗ | Внебюджетный фонд | ||

| ПФР | ФСС РФ | ФФОМС | ||

| Хозяйственные общества | Пункты 4 — 6 ч. 1 и ч. 3 | 8% | 2% | 4% |

| Компании в сфере технико-внедренческой деятельности | ||||

| IT-компании | ||||

| Компании, производящие выплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов | Пункт 9 ч. 1 и ч. 3.3 | 0% | 0% | 0% |

| Компании на УСН, основной вид деятельности которых указан в п. 8 ч. 1 ст. 58 Закона N 212-ФЗ | Пункт 8 ч. 1 и ч. 3.4 | 20% | 0% | 0% |

| Компании, уплачивающие ЕНВД | Пункт 10 ч. 1 и ч. 3.4 | |||

| Организации, занятые в сфере социального обслуживания, научных исследований и т.п. | Пункт 11 ч. 1 и ч. 3.4 | |||

| Благотворительные организации на УСН | Пункт 12 ч. 1 и ч. 3.4 | |||

| Индивидуальные предприниматели на патенте | Пункт 14 ч. 1 и ч. 3.4 | |||

Страховые взносы такие компании уплачивают до тех пор, пока выплаты по работнику не превысят предельной базы для начисления взносов. Суммы превышения взносами не облагаются.

Изменения в начислении взносов по пониженным тарифам

Эти изменения касаются аптек и индивидуальных предпринимателей на патенте.

Аптеки. С 2015 г. аптечные организации и индивидуальные предприниматели, имеющие лицензию на фармацевтическую деятельность, могут применять пониженные тарифы только к выплатам сотрудников, которые имеют право заниматься фармацевтической деятельностью или допущены к ее осуществлению (пп. «а» п. 29 ст. 5 Федерального закона от 28.06.2014 N 188-ФЗ).

Примечание. Лица, имеющие право заниматься фармацевтической деятельностью до 1 января 2021 г., перечислены в п. 1 ст. 100 Федерального закона от 21.11.2011 N 323-ФЗ.

Тем самым окончательно решен вопрос о том, действуют ли льготные тарифы в отношении всех работников, в том числе и тех, кто не занимается непосредственно фармацевтической деятельностью.

Индивидуальные предприниматели на патенте. Основная часть страхователей сможет применять пониженный тариф также только по выплатам в пользу работников, занятых в виде экономической деятельности, указанном в патенте (пп. «б» п. 29 ст. 5 Федерального закона от 28.06.2014 N 188-ФЗ).

Это ограничение не будет касаться индивидуальных предпринимателей, которые осуществляют виды деятельности, перечисленные в пп. 19, 45 — 47 п. 2 ст. 346.43 Налогового кодекса:

- розничную стационарную торговлю в торговом зале не более 50 кв. м;

- розничную стационарную торговлю без торговых залов и через объекты нестационарной торговой сети;

- услуги общепита, оказываемые в зале обслуживания посетителей площадью не более 50 кв. м;

- сдачу в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности.

Новые Классификаторы ОКВЭД2 и ОКПД2 в 2015 году применяться не будут

Виды экономической деятельности, дающие право компаниям и индивидуальным предпринимателям применять упрощенную систему налогообложения (УСН) (пп. 8 п. 1 ст. 58 Закона N 212-ФЗ), классифицируются в соответствии с Общероссийским классификатором видов экономической деятельности.

С 1 января 2015 г. предполагалось перейти на применение новых Классификаторов, которые утверждены Приказом Росстандарта от 31.01.2014 N 14-ст, — ОКВЭД2 ОК 029-2014 (КДЕС Ред. 2) и ОКПД2 ОК 034-2014 (КПЕС 2008).

Но теперь Приказом Росстандарта от 30.09.2014 N 1261-ст этот срок продлен до 1 января 2021 г. Соответственно, в этом году страхователи должны использовать старые Общероссийские классификаторы: ОКВЭД ОК 029-2001 (КДЕС Ред. 1), ОКВЭД ОК 029-2007 (КДЕС Ред. 1.1), ОКДП ОК 004-93, ОКПД ОК 034-2007 (КПЕС 2002), ОКУН ОК 002-93 и ОКП ОК 005-93.

ФСС РФ

- 2,9% в пределах установленной предельной величины базы для начисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

Предельная величина базы для начисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, предусмотренная частью 4 статьи 8 Закона N 212-ФЗ, с учетом роста средней заработной платы подлежит индексации с 01.01.2015 года в 1,073 раза и составляет сумму, не превышающую 670 000 рублей, которая определяется в отношении каждого физического лица нарастающим итогом с 01.01.2015 года.