Варианты ошибок, требующих возврата денег, и их последствия

В отношениях между контрагентами возможны ошибки в перечислении денежных средств, связанные:

- с неверным выбором контрагента при формировании платежного поручения;

- указанием неправильной суммы оплаты;

- отражением в назначении платежа реквизитов несуществующего во взаимоотношениях документа.

Подобные ошибки могут быть выявлены любой из сторон, но потребуют обязательного письменного выражения инициативы плательщика средств на совершение действий, осуществляемых в связи с их исправлением.

В ряде ситуаций ошибка может быть исправлена путем корректировки назначения платежа, если, например, между контрагентами существуют взаимоотношения поставщик — покупатель, в счет которых может быть учтена ошибочно переведенная сумма (или платеж с неверно указанным назначением).

Образец письма контрагенту об уточнении или изменении назначения платежа вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Исправление через корректировку платежа не может быть применено, если с получателем средств отсутствуют актуальные соглашения о взаимодействии.

Вне зависимости от того, по какой причине платеж сочтен сделанным безосновательно, учет его как у плательщика, так и у получателя осуществляется по одним и тем же алгоритмам с учетом того, что для этих двух сторон проводки при возврате ошибочно перечисленных денежных средств окажутся зеркальными.

Поскольку ошибочные перечисления, подлежащие возврату, не имеют связи с расчетами, выполняемыми между поставщиками и покупателями, НДС по ним не выделяется ни к оплате, ни в вычетах. Однако если расчеты ведутся в валюте, то могут возникать относимые в доходы/расходы курсовые разницы. Получателю средств при их возврате в назначении платежа в платежном документе следует отразить информацию о том, что этим платежом осуществляется возврат ошибочно перечисленных ему денежных средств, и дать ссылку на реквизиты документа, в котором плательщик выразил просьбу вернуть ему деньги.

Если же ошибка исправляется путем учета переведенной суммы в счет оплаты по другому договору поставки, то учитываться она будет в обычном для взаимоотношений поставщик — покупатель порядке с осуществлением необходимых операций по НДС.

Если вам нужно вернуть покупателю деньги из кассы, сначала посмотрите, что говорят о возврате эксперты КонсультантПлюс:

Если у вас нет доступа к правовой системе, пробный полный доступ можно получить бесплатно.

Как отразить возврат средств от поставщика в 1С 8.3?

юлия79, да. Выбрала возврат. Перепровела. Также всё. Я когда поставщику оплачиваю, сначала делаю поступление товара (Дт26 Кт60.01), а потом списание денежных средств с расчетного счета по документу «поступление». В этом случае надо поступление услуг делать? Получается, что мы деньги отправили, потом они вернулись и у нас остались. Значит поступления не было?

Лидочка Дугарова, всё в порядке. Проверила.

никакого аванса не может быть.

юлия79, счет от поставщика.

Лидочка Дугарова, а в ОСВ должна отражаться эта сумма? Я сделала списание и возврат и она в ОСВ вообще закрылась.

Махоша, отразиться в ОСВ должна. Ведь списание с расчетного счета и возврат денежных средств были.

что-то не так с аналитикой. сможете еще раз сформировать счет 60 по субсчетам с отбором только по вашему поставщику?

в настройках отчета (Группировки) поставьте, плиз, галки около аналитики Договор и Документ Расчетов

1)Вы на основании счета оплатили поставщику сумму 4250 — Д 60.1 К 51 2)Они вам эти деньги вернули обратно, в выписке банка выбираете «возврат от поставщика» Д 51 К 60.1, в результате все великолепно закрывается.

3)Счет — документ о намерениях, никогда не служит основанием для оприходования в БУ , как Вам Юлия и написала:

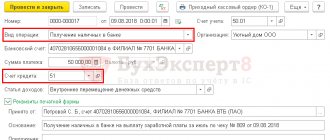

Лидочка Дугарова, сделала только оплату поставщику . Когда делаю возврат ден.средств, то сумма исчезает из ОСВ. Скрины прилагаю с оплатой поставщику Может там что-то не так..

Авуар, у меня почему-то при оплате счета Дт не 60.01, а 60.02 Кт 51.

Kamushek, в августе оплатили, в октябре вернулись деньги на счет.

Лидочка Дугарова, так я делаю списание. Потом в ОСВ исчезает сумма эта и всё. Не отражается ничего.

Махоша, что-то я вчера некорректно ответ написала. сейчас перепишу ))))

Махоша, оплачиваем в августе поставщику: Документ Списание с расчетного счета, вид операции Оплата поставщику. т.к. задолженности нет, будет проводка Дт 60.02 Кт 51

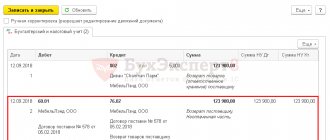

сумма на 60.02 будет висеть до момента возврата денег от поставщика. будет документ Поступление на расчетный счет, вид операции Возврат от поставщика, проводка сформируется Дт 51 Кт 60.02

после этого счет 60.02 по данному поставщику закроется и на 31.10 остатков не будет. в оборотно-сальдовой ведомости будут только обороты.

При этом возвращается качественный или не качественный товар, не влияет на оформление.

Возврат товаров поставщику отражается по Дт 76.02 «Расчеты по претензиям» (план счетов 1С). Если возвращенные товары ранее не были оплачены, то при проведении возврата поставщику в 1С 8.3 дополнительно создается проводка Дт 60.01 Кт 76.02, которая автоматически уменьшает долг перед поставщиком на стоимость возвращенных товаров.

Если товар с браком берется на ответственное хранение или возвращается только его часть, то оформляется сначала оприходование некачественного товара, а потом возврат его поставщику.

Приобретение товаров

Поступление на склад товара оформите документом Поступление (акт, накладная) вид операции Товары (накладная) в разделе Покупки — Покупки — Поступление (акты. накладные) .

Если вы возвращаете только часть товара, то оформите 2 документа Поступление (акт, накладная) : один — на поступление принятого на учет товара, второй — на поступление не принятого на учет товара.

Поступление принятого на учет товара

Регистрация СФ поставщика

Возврат поставщику товара, не принятого на учет, оформите документом Возврат товаров поставщику вид операции Покупка, комиссия на основании документа Поступление (акт, накладная) вид операции Товары (накладная) или в разделе Покупки — Покупки — Возвраты поставщикам .

Счет-фактура на возврат не принятого к учету товара не оформляется. Корректировочный счет-фактура от поставщика, выставленный при частичном возврате товара, не регистрируется в книге покупок (Письмо Минфина РФ от 10.02.2012 N 03-07-09/05).

10 января Организация приобрела Стол «Империал» (100 шт.) у поставщика ООО «КЛЕРМОНТ» на сумму 1 416 000 руб. (в т. ч. НДС 18%). В этот же день товар поступил на склад и принят к учету.

06 февраля часть товара (38 шт.) была возвращена по причине выявленного брака.

Возврат принятого на учет товара оформите документом Возврат товаров поставщику вид операции Покупка, комиссия на основании документа Поступление (акт, накладная) вид операции Товары (накладная) или в разделе Покупки — Покупки — Возвраты поставщикам .

Выставление СФ на возврат поставщику

Если поставщику возвращаются уже принятые на учет товары, то выставите счет-фактуру на их возврат внизу формы документа Возврат товаров поставщику .

Приобретение товаров отразите документом Поступление (акт, накладная) вид операции Товары в разделе Покупки — Покупки– Поступления (акты, накладные) – кнопка Поступление .

Документ Счет-фактура полученный на поступление автоматически заполнится.

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Неверно адресованные деньги поступили на расчетный счет: проводки

У получателя средств, на расчетный счет которого ошибочно поступили деньги, проводка, отражающая поступление неидентифицируемых средств, будет сделана в момент привязки платежного документа к счетам бухучета.

Относится подобная сумма в дебет счета 76, и делается это проводкой Дт 76 Кт 51 (52).

Соответственно, при возврате ошибочного платежа на расчетный счет контрагента проводка окажется обратной: Дт 51 (52) Кт 76. Курсовая разница при возврате валюты отразится проводкой Дт 91 Кт 76 или Дт 76 Кт 91.

Если же в отношении отраженного как ошибочный платежа возникнет решение об учете его в счет оплаты за будущую или уже состоявшуюся продажу товаров (выполнение работ, оказание услуг), то на основании письменной информации, полученной от плательщика, будет сделана запись Дт 62 Кт 76 с вытекающими отсюда последствиями в отношении НДС.

Возврат денежных средств проводки

Для организаций и ИП, работающих на УСН, возврат аванса от поставщика налоговых последствий не влечет. Несмотря на использование кассового метода, при перечислении предоплаты расходов не возникает, т. к. еще не получены материалы, товары, услуги не оказаны и т. п. Поэтому возвращенный аванс в КУДиР не записывается, а в учете (в выписке банка) должна быть пометка, уточняющая смысл перечисления полученных денег. Каждый подарочный ваучер и скидочный купон имеют уникальный номер.

Подарочные купоны и купоны не могут быть возмещены наличными деньгами или не являются основанием для денежных требований. Продукты, купленные с подарочным сертификатом или купоном, подлежат обмену на общем основании или возврату купона в случае возврата продукта. Они могут использоваться в течение указанного периода их действия. Подарочные купоны и купоны не связаны с другими купонами и рекламными акциями. Этот товар не распространяется на партнерские продукты.

Аванс или предоплата – это оплата, которая получена поставщиком (продавцом) до наступления даты фактической отгрузки продукции или до момента оказания услуг (п.1 ст.487 ГК). Если поставщик (исполнитель) в установленный договором срок свои обязательства не выполнил, то он должен вернуть полученные от покупателя (заказчика) денежные средства. Как отразить такой возврат аванса от поставщика в бухгалтерском и налоговом учете покупателя?

- Акт об установленных расхождениях, составленный по форме ТОРГ-2 (для импортных товаров – форма ТОРГ-3)

. Данный документ оформляется в случае, если по факту отгрузки товара и после осуществления оплаты, заказчик выявил отклонения по качеству или количеству продукции, а также при обнаружении несоответствия в документах отгрузки. - Расходная накладная (форма ТОРГ-12)

, которой оформляется возврат, если обнаружен брак продукции, либо товар не соответствует утвержденному государственному или договорному стандарту.

Проводки при возврате от контрагента ошибочно перечисленного платежа

У плательщика сумма, переведенная не тому контрагенту или перечисленная в большем объеме, тоже попадает на счет 76: Дт 76 Кт 51 (52) или Дт 76 Кт 60 (если исправить проводку, сделанную по платежному поручению, уже нельзя).

Возврат неверно перечисленных денежных средств от контрагента в проводках выразится как Дт 51 (52) Кт 76. По валютному платежу здесь также потребуется учесть курсовую разницу, величина которой будет отнесена либо в дебет, либо в кредит счета 91 (Дт 91 Кт 76 или Дт 76 Кт 91).

Если же в отношении ошибочного платежа принимается решение о зачете его в счет оплаты поставки в рамках уже существующих с контрагентом взаимоотношений, то платеж, учтенный на счете 60, за счет внутренней проводки просто поменяет аналитику. При этом возникнет возможность учета НДС в вычетах как по авансовой оплате, так и по поставке.

Пример возврата в кассу

Допустим, завхоз ГБОУ ДОД ДЮСШОР «АЛЛЮР» получил подотчет 10 000 рублей на приобретение бытовой химии. Средства были переведены на банковскую карту сотрудника. Завхоз израсходовал 9500 рублей. Оставшиеся 500 рублей возвращены в кассу учреждения. Кассир в конце рабочего дня внес остаток на счет в банке.

Перечислен аванс на приобретение бытовой химии завхозу на банковскую карту

Приняты расходы на приобретение бытовой химии на основании утвержденного авансового отчета

Средства возвращены в кассу учреждения, сформирован приходный кассовый ордер

Деньги выданы кассиру для внесения на расчетный счет компании, сформирован расходный кассовый ордер и объявление на взнос наличными

Денежные средства внесены на расчетный счет

Итоги

Все действия с платежом, перечисленным контрагенту по ошибке, совершаются при наличии письменного указания об их сути со стороны плательщика. При этом средства могут быть зачтены в счет расчетов по имеющимся взаимоотношениям. В учете и у получателя, и у плательщика сумму ошибочного платежа отражают на счете 76. В корреспонденции с этим счетом у обеих сторон будет показано движение денежных средств по возврату: Дт 76 Кт 51 (52) — у возвращающей стороны, Дт 51 (52) Кт 76 — у получателя возвращаемых средств. Налоговых последствий возврат ошибочного платежа не имеет.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как оформить возврат по онлайн кассе: образец чека, документооборот, правила

Учредительные документы,»Приходный кассовый ордер» (КО-1), 50 76-3 Поступление наличных денежных средств:- от долевого участия в других организациях.- в счет прибыли, полученной от совместной деятельности, Решение участников, собрания акционеров,»Приходный кассовый ордер» (КО-1) 50 76-2 Поступление в кассу организации суммы по претензиям. »

Приходный кассовый ордер» (КО-1) 50 79 Поступление наличных денежных средств от обособленного подразделения предприятия.

«Приходный кассовый ордер» (КО-1) 50 91-1 Продажа за наличный расчет основных средств и прочих активов. «Приходный кассовый ордер» (КО-1)Чек ККМ. 50 91-1 Отражение положительных курсовых разниц (на основании изменений курса рубля по отношению к иностранной валюте, находящейся в кассе организации).

Бухгалтерская справка-расчет 70 50 Выдача заработной платы из кассы.

«Расходный кассовый ордер» (КО-2), «Платежная ведомость» (Т-53).

Прощение беспроцентного займа: начисляем НДФЛ По правилам, действующим с 01.01.2016, при выдаче сотруднику беспроцентного займа начислять НДФЛ с образовавшейся у физлица матвыгоды от экономии на процентах нужно ежемесячно.

Возникает вопрос: что делать с уже начисленными суммами налога в случае, когда заимодавец прощает заемщику всю сумму выданного займа. Возврат покупателю наличныхых по чеку проводки Михаил Обухов | Трудовое право | 08.03.2018 00:20 0 Comments