Новая форма для отчета

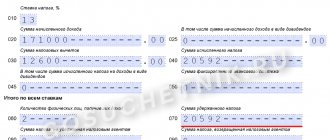

ФНС России приказом от 08.12.2020 № КЧ-7-3/[email protected] обновила форму и порядок предоставления налоговой декларации по налогу на добычу полезных ископаемых. Поправки потребовались в связи со значительными изменениями в Налоговом кодексе по НДПИ, вступившими в силу 01.01.2021. Вместе с формой отчета утверждены правила заполнения и электронный формат.

Среди значимых изменений:

- Новый порядок перечисления НДПИ в бюджет и определения налоговой базы по природным алмазам массой более 10,80 карат. Налоговая база по таким камням определяется исходя из цен их реализации без учета НДС, но не ниже их первичной оценки.

- В случае прекращения статуса участника регионального инвестиционного проекта по решению суда налогоплательщик утрачивает права на применение коэффициента Ктд менее 1 с налогового периода, в котором его впервые применили.

- Оценка стоимости добытых драгоценных камней производится исходя из сложившейся у налогоплательщика в налоговом периоде средневзвешенной цены их реализации без учета НДС, но не ниже их первичной оценки, проводимой в соответствии с законодательством о драгоценных металлах и драгоценных камнях. При отсутствии продаж в налоговом периоде учитываются данные ближайшего из 12 предыдущих месяцев.

ВАЖНО!

Приказ вступит в силу через два месяца после публикации — 15.03.2021. Декларацию по новой форме необходимо предоставлять за налоговый период, следующий за месяцем вступления в силу документа — за апрель 2021 года. Следовательно, за январь-март 2021 года необходимо отчитываться на прежнем бланке декларации. Предельный срок сдачи НДПИ за декабрь 2021 — до 01.02.2021 (31 января 2021 — воскресенье).

Раздел 4

Раздел 4 заполняется при добыче углеводородного сырья на новом морском месторождении углеводородного сырья отдельно по каждому виду полезного ископаемого.

По строке 010 указывается один из кодов вида добытого полезного ископаемого:

- 03100 – нефть обезвоженная, обессоленная и стабилизированная;

- 03200 – газовый конденсат из всех видов месторождений углеводородного сырья, прошедший технологию промысловой подготовки в соответствии с техническим проектом разработки месторождения, до направления на переработку;

- 03300 – газ горючий природный из всех видов месторождений углеводородного сырья, за исключением попутного газа;

- 03401 — попутный газ, добытый на новых морских месторождениях углеводородного сырья.

По строке 020 указывается КБК, в соответствии с которым уплачивается налог в отношении данного добытого полезного ископаемого. Если в строке 010 указан код 03401, то здесь проставляются нули.

По строке 030 указывается код единицы измерения количества добытого полезного ископаемого по ОКЕИ. Вы можете найти эти коды в предыдущем подразделе. (сделать ссылку на подраздел «Раздел 3»).

По строке 040 указывается код по ОКТМО, на территории которого осуществляется уплата налога, а по строке 050 — серия, номер и вид лицензии на право пользования недрами.

По строке 060 указывается наименование нового морского месторождения углеводородного сырья в соответствии с лицензией.

По строке 070 отражается месяц и год начала промышленной добычи углеводородного сырья, в соответствии с пунктом 6 статьи 338 Налогового кодекса.

В графе 1 проставляется код основания налогообложения добытых полезных ископаемых. Он приведен в приложении 3 к Порядку заполнения декларации.

В графе 2 указывается количество добытого полезного ископаемого, подлежащего налогообложению по налоговой ставке, соответствующей коду, проставленному в графе 1. Этот показатель определяется с точностью до третьего знака после запятой.

По строке 080 указывается стоимость единицы добытого полезного ископаемого, рассчитанная в соответствии со статьями 340 и 340.1 Налогового кодекса. Она округляется до второго знака после запятой. Если же в налоговом периоде, за который заполняется декларация, углеводородное сырье не реализовывалось, то здесь ставится прочерк.

По строке 090 отражается минимальная предельная стоимость единицы углеводородного сырья. Она рассчитывается в порядке, предусмотренном статьей 340.1 Налогового кодекса.

В строке 100 указывается количество реализованного добытого полезного ископаемого, а в строке 110 — выручка от реализации. По строке 120 указывается скорректированная выручка от реализации добытого полезного ископаемого на основании пункта 6 статьи 105.3 Налогового кодекса. Если реализации не было, то в строках 100-120 ставится прочерк

По строке 130 указывается налоговая база по добытому полезному ископаемому. В общем порядке этот показатель определяется по каждому виду полезного ископаемого по формуле:

| Строка 130 | = | Графа 2 | Х | Строка 080 |

Есть три случая, когда для расчета показателя строки 130 используется другая формула:

- если стоимость единицы добытого полезного ископаемого, определяемая в соответствии со статьей 340 Налогового кодекса, меньше ее минимальной предельной стоимости, рассчитанной в соответствии со статьей 340.1 Налогового кодекса;

- если налогоплательщик на основании пункта 5 статьи 340.1 Налогового кодекса определяет стоимость добытого полезного ископаемого исходя из минимальной предельной стоимости единицы добытого полезного ископаемого;

- если отсутствует реализация налогоплательщиком в налоговом периоде углеводородного сырья (п. 6 ст. 340.1 Налогового кодекса).

В этих случаях используется такая формула:

| Строка 130 | = | Графа 2 | Х | Строка 090 |

В строке 140 указывается сумма исчисленного налога по добытому полезному ископаемому. Она рассчитывается так:

| Строка 140 | = | Строка 130 | Х | Налоговая ставка (п. 2.1 ст. 342 НК РФ) |

При заполнении раздела 4 по попутному газу (если в строке 010 указан код 03401) по строкам 130 и 140 ставится ноль.

По строке 150 указывается скорректированная сумма исчисленного налога на основании пункта 6 статьи 105.3 Налогового кодекса. Если этот показатель отсутствует, то здесь ставится прочерк.

Кто обязан сдавать

Добытчики полезных ископаемых и недропользователи обязаны отчитываться о своей добывающей деятельности. В категорию подотчетных лиц входят все плательщики этого налога: и организации, и индивидуальные предприниматели. Таким налогоплательщикам требуется лицензия, разрешающая пользоваться недрами.

С момента постановки на учет в качестве добытчика полезных ископаемых и после получения лицензии должна формироваться ежемесячная отчетность. До момента регистрации в качестве налогоплательщика НДПИ отчет не подается. В НК РФ указано, нужно ли предоставлять налоговую декларацию по НДПИ, если пользование недрами временно приостановлено, — да, отчитываться по налогу на добычу все равно придется (гл. 26 НК РФ).

Виды добытого полезного ископаемого

В целях налогообложения добытым полезным ископаемым признается продукция горнодобывающей промышленности и разработки карьеров, содержащаяся в фактически добытом из недр (отходов, потерь) минеральном сырье (породе, жидкости и иной смеси), первая по своему качеству соответствующая национальному стандарту, региональному стандарту, международному стандарту, а в случае их отсутствия — стандарту организации.

Видами добытого полезного ископаемого являются:

- горючие сланцы;

- уголь (антрацит и пр.);

- торф;

- углеводородное сырье (включая нефть, газ, газовый конденсат, метан);

- товарные руды черных, цветных и редких металлов;

- многокомпонентные комплексные руды;

- полезные компоненты многокомпонентной комплексной руды, извлекаемые при дальнейшей переработке;

- горно-химическое неметаллическое сырье (апатит-нефелиновые и фосфоритовые руды, калийные, магниевые и каменные соли, борные руды, сульфат натрия, сера, бариты, асбест, йод, бром, плавиковый шпат, краски земляные (минеральные пигменты), карбонатные породы и другие);

- горнорудное неметаллическое сырье (абразивные породы, жильный кварц, кварциты, карбонатные породы для металлургии, кварц-полешпатовое и кремнистое сырье, стекольные пески, графит природный, тальк (стеатит), магнезит, талько-магнезит, пирофиллит, слюда-осковит, слюда-флогопит, вермикулит, глины огнеупорные для производства буровых растворов и сорбенты, другие);

- битуминозные породы;

- сырье редких металлов (рассеянных элементов) — в частности, индий, кадмий, теллур, таллий, галлий;

- неметаллическое сырье, используемое в основном в строительной индустрии (гипс, ангидрит, мел природный, доломит, флюс известняковый, известняк, известковый камень, песок природный строительный, галька, гравий, песчано-гравийные смеси, камень строительный, облицовочные камни, мергели, глины, другие);

- кондиционный продукт пьезооптического сырья, особо чистого кварцевого сырья и камнесамоцветного сырья (топаз, нефрит, жадеит, родонит, лазурит, аметист, бирюза, агаты, яшма и другие);

- природные алмазы, другие драгоценные камни из коренных, россыпных и техногенных месторождений, включая необработанные, отсортированные и классифицированные камни (природные алмазы, изумруд, рубин, сапфир, александрит, янтарь);

- концентраты и другие полупродукты, содержащие драгоценные металлы (золото, серебро, платина, палладий, иридий, родий, рутений, осмий), получаемые при добыче драгоценных металлов:

- соль природная и чистый хлористый натрий;

- подземные воды, содержащие полезные ископаемые (промышленные воды) и (или) природные лечебные ресурсы (минеральные воды), а также термальные воды;

- сырье радиоактивных металлов (в частности, уран и торий).

Еще по теме Что делать при ДТП с пешеходом? Отвественность в 2020 году

Подробнее (п.2 ст. 337 НК РФ)

Сумма налога исчисляется по итогам каждого налогового периода (месяца) по каждому добытому полезному ископаемому.

25-го числа месяца, следующего за истекшим налоговым периодом Сумма налога, подлежащая уплате по итогу налогового периода, уплачивается не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

Налог подлежит уплате в бюджет по месту нахождения каждого участка недр, предоставленного налогоплательщику в пользование.

Сумма налога, исчисленная по полезным ископаемым, добытым за пределами территории Российской Федерации, подлежит уплате в бюджет по месту нахождения организации или месту жительства индивидуального предпринимателя.

Коды классификации доходов бюджета

Сроки сдачи

Для всех пользователей недр установлен единый срок сдачи декларации за пользование недрами — ежемесячно, в последнее число месяца, следующего за отчетным периодом. То есть декларацию за январь сдайте до 28 февраля (в 2021 — до 1 марта), отчет за февраль — до 31 марта, и так до конца года. Если последний день месяца выпадает на нерабочий, то срок переносится на первый рабочий день.

| Отчетный период | Предельные сроки сдачи отчета по недрам в налоговую в 2021 году |

| За декабрь 2020 | 1 февраля (31.01 — воскресенье) |

| За январь 2021 | 1 марта (28.02 — воскресенье) |

| За февраль | 31 марта |

| За март | 30 апреля |

| За апрель | 31 мая |

| За май | 30 июня |

| За июнь | 2 августа (31 июля — суббота) |

| За июль | 31 августа |

| За август | 30 сентября |

| За сентябрь | 1 ноября (31 октября — воскресенье) |

| За октябрь | 30 ноября |

| За ноябрь | 10 января 2021 (31 декабря — нерабочий день) |

| За декабрь 2021 | 31 января 2022 |

Куда сдавать

Налогоплательщики подают декларацию о пользовании недрами в территориальные отделения налоговой инспекции. Вот куда сдавать декларацию НДПИ в 2021 году:

- для учреждений из числа крупных налогоплательщиков (код 213 на титульном листе) — в межрайонную налоговую инспекцию;

- для остальных налогоплательщиков (код 214 на титульном листе) — в ИФНС по месту регистрации;

- для иностранных предприятий, работающих через российские представительства, — по месту функционирования.

Ряд организаций заключают соглашение о разделе продукции. Для участников такого договора возможность подачи декларации по НДПИ не предусмотрена.

Форма декларации НДПИ

С середины 2015 года начала действовать новая форма декларации по НДПИ под номером КНД 1151054, которая была утверждена соответствующим приказом Федеральной налоговой службы. При этом форма, действующая до этого времени, перестала использоваться.

Новая декларация в отличие от прежней формы стала вмещать в себя большее количество разделов. Такие изменения связаны с тем, что теперь налогоплательщикам приходится рассчитывать гораздо больше важных показателей, чем раньше. Однако это касается только тех добывающих компаний, которые извлекают из месторождений нефть или газовый конденсат. На эти важнейшие виды сырья изменился расчёт ставки налога, поэтому и пришлось ввести новые разделы.

Поскольку декларация по НДПИ имеет общую унифицированную форму для всех, предприятия и , добывающие другие виды ископаемых, эти разделы не заполняют.

Новая утверждённая форма декларации содержит в себе следующие главы:

- Титул с указанием основных сведений плательщика;

- 1-ый раздел с общей рассчитанной суммой налога к уплате;

- 2-ой раздел с данными для расчёта НДПИ на нефть;

- 3-й раздел содержит данные для исчисления налога на газовую добычу;

- 4-й раздел расчёт НДПИ для разработчиков нового морского месторождения;

- 5-й раздел с данными для расчёта налога на остальные виды ископаемых;

- 6-й раздел для определения стоимости единицы сырья;

- 7-й раздел служит для исчисления НДПИ на уголь.

В соответствии с утверждённым порядком заполнения декларации существует несколько важных правил, которые необходимо соблюдать. Рассмотрим подробнее эти правила, а также рассмотрим, как заполняется каждый из разделов декларации.

Как сдавать

Как и для любого другого отчета в ИФНС, у декларации по добыче полезных ископаемых есть два варианта сдачи: на бумажном носителе или электронно. Способ предоставления зависит от численности сотрудников. Если в учреждении работают до 100 человек, отчет подается по желанию налогоплательщика. Это личное обращение в ИФНС или передача регистра по телекоммуникационным каналам связи.

Если в добывающей организации трудятся более 100 человек, выбора у нее нет. Единственная доступная форма сдачи — электронная.

Как заполнить

Отчетность по добыче полезных ископаемых включает титульный лист и восемь разделов. Каждый параграф соответствует отдельному виду добываемого ресурса, следовательно, правила заполнения для каждого полезного ископаемого свои. При внесении информации в разделы отчета соблюдайте ряд единых правил. Вот общая инструкция по заполнению в 2021 году (бланк, который действует до апреля 2021 года):

- Отчет заполняется за каждый период (месяц) отдельно. Подается фактическая информация за каждый месяц, а не сведения нарастающим итогом.

- В декларации надлежит заполнять только разделы с теми ископаемыми, к добыче которых предприятие имеет прямое отношение. Если налогоплательщик добывает нефть, то формирует сведения по разделу 2, если нефть и газ — то сведения подаются по разделам 2 и 3 НДПИ. Остальные главы не заполняются.

- Отчет предоставляется только по полезным ископаемым, по которым завершился цикл добычи. Если ресурс находится в процессе разработки, его в отчете не отражают.

- В каждой декларации обязательно заполняются титульный лист и раздел 1, аккумулирующий данные по налогу на добычу полезных ископаемых.

- Все цифровые значения и стоимостные показатели заполняйте по правилам ФНС. В каждой ячейке — отдельная информация.

- Все используемые страницы нумеруются по порядку. Выходить за пределы поля недопустимо.

- Использовать корректирующую жидкость или исправлять ошибки вручную нельзя.

При заполнении содержательной части НДПИ надлежит пользоваться правилами, закрепленными в приложении № 2 к приказу № ММВ-7-3/827 и письмами ФНС России № СД-4-3/[email protected], СД-4-3/[email protected] от 18.04.2019.

Раздел 3

Раздел 3 предназначен для данных, служащих основанием для исчисления и уплаты налога, при добыче газа горючего природного и газового конденсата, за исключением добычи на новом морском месторождении углеводородного сырья. Он заполняется отдельно по КБК и отдельно по каждому виду добытого полезного ископаемого.

По строке 010 указывается код вида добытого полезного ископаемого «03200» (газовый конденсат) или «03300» (горючий природный газ).

По строке 020 указывается КБК, в соответствии с которым уплачивается налог в отношении данного добытого полезного ископаемого.

По строке 030 указывается код единицы измерения количества добытого полезного ископаемого по Общероссийскому классификатору единиц измерения ОК 015-94 (ОКЕИ):

| Код | Наименование единицы измерения | Условное обозначение | |

| национальное | международное | ||

| Единицы объема | |||

| 112 | Литр; кубический дециметр | л; дм3 | I; L; 3 |

| 113 | Кубический метр | м3 | m3 |

| 118 | Децилитр | дл | dl |

| Единицы массы | |||

| 163 | Грамм | г | g |

| 166 | Килограмм | кг | kg |

| 168 | Тонна; метрическая тонна (1000 кг) | т | t |

По строке 040 указывается сумма исчисленного налога по добытому полезному ископаемому. Она определяется как сумма значений строки 190 всех подразделов 3.1.1 по всем залежам, относящимся к участку недр, реквизиты лицензии на право пользования которым указаны в строке 090 подраздела 3.1.

По строке 050 указывается значение показателя, характеризующего расходы на транспортировку газа горючего природного (Тг). Если показатель Тг имеет отрицательное значение, то в строке 050 он указывается со знаком «минус». При заполнении Раздела 3 по газовому конденсату по строке 050 ставится прочерк.

По строке 060 указывается коэффициент, характеризующий долю реализации газа потребителям РФ в общем объеме реализованного организацией газа (Ов).

По строке 070 указывается коэффициент, характеризующий долю добытого газа горючего природного (за исключением попутного газа) в суммарном объеме добытого углеводородного сырья (Кгпн).

В подразделе 3.1

нужно указать показатели (коэффициенты), используемые для расчета налога по участку недр. При этом количество добытого полезного ископаемого отражается отдельно по каждой лицензии на право пользования недрами.

По строке 080 указывается код по ОКТМО, на территории которого осуществляется уплата налога по данному виду добытого полезного ископаемого.

По строке 090 отражается серия, номер и вид лицензии на пользование недрами.

По строке 100 указывается значение степени выработанности запасов газа горючего природного конкретного участка недр (Свг) с точностью до четвертого знака после запятой.

По строке 110 указывается базовое значение единицы условного топлива (Еут) с точностью до четвертого знака после запятой.

По строке 120 указывается значение корректирующего коэффициента (Ккм). При заполнении Раздела 3 по природному газу по строке 120 ставится прочерк.

По строке 130 указывается коэффициент, характеризующий долю добытого газа горючего природного (за исключением попутного газа) в общем количестве газа горючего природного (за исключением попутного газа) и газового конденсата, добытых в истекшем налоговом периоде на участке недр, содержащем залежь углеводородного сырья (Дг). Его значение определяется с точностью до четвертого знака после запятой.

Подраздел 3.1.1

предназначен для данных о количестве полезного ископаемого, добытого участке недр, реквизиты лицензии на право пользования которым указаны в строке 090 подраздела 3.1. Он заполняется отдельно по каждой залежи углеводородного сырья по данным государственного баланса запасов полезных ископаемых, утвержденного в году, предшествующем году налогового периода.

По строке 140 указывается полное наименование конкретной залежи.

По строке 150 указывается глубина залегания залежи углеводородного сырья. Если он указан в государственном балансе запасов полезных ископаемых в виде диапазона, то по строке 150 указывается минимальная глубина.

По строке 160 отражается плотность в г/куб. см — для залежи газового конденсата, или плотность газа по воздуху — для залежи газа горючего природного.

По строке 170 указываются значения коэффициентов Квг, Кр, Кгз, Кас, Корз с точностью до четвертого знака после запятой.

По строке 180 указывается значение коэффициента, характеризующего степень сложности добычи газа горючего природного и (или) газового конденсата из залежи углеводородного сырья (Кс). Оно округляется до четвертого знака после запятой.

По строке 190 указывается сумма исчисленного налога. Она рассчитывается по следующим правилам.

Если по строке 010 Раздела 3 указан код 03200 (газовый конденсат), а в графе 1 подраздела 3.1.1 указан код основания налогообложения «2000», то:

| сумма налога | = | графа 2 подраздела 3.1.1 | Х | налоговая ставка | Х | строка 110 подраздела 3.1 | Х | строка 180 подраздела 3.1.1 | Х | строка 120 подраздела 3.1 | Х | 0,7 |

Если по строке 010 Раздела 3 указан код 03200 (газовый конденсат), а в графе 1 подраздела 3.1.1 указан код основания налогообложения «4000», то:

| сумма налога | = | графа 2 подраздела 3.1.1 | Х | налоговая ставка | Х | строка 110 подраздела 3.1 | Х | строка 180 подраздела 3.1.1 |

Если по строке 010 Раздела 3 указан код 03300 (горючий природный газ), а в графе 1 подраздела 3.1.1 – «2000» то сумма налога определяется так:

| сумма налога | = | (графа 2 подраздела 3.1.1 | Х | налоговая ставка | Х | строка 110 подраздела 3.1 | Х | строка 180 подраздела 3.1.1 | + | строка 050 раздела 3) | Х | 0,7 |

Если по строке 010 Раздела 3 указан код 03300 (горючий природный газ), а в графе 1 подраздела 3.1.1 – «4000» то сумма налога определяется так:

| сумма налога | = | графа 2 подраздела 3.1.1 | Х | налоговая ставка | Х | строка 110 подраздела 3.1 | Х | строка 180 подраздела 3.1.1 | + | строка 050 раздела 3 |

Затем по графе 1 проставляется код основания налогообложения добытых полезных ископаемых, согласно приложению 3 к Порядку заполнения декларации.

По графе 2 указывается количество нефти, добытой из залежи углеводородного сырья, подлежащее налогообложению по налоговой ставке, соответствующей коду основания налогообложения, проставленному в графе 1.

Количество добытого полезного ископаемого определяется с точностью до третьего знака после запятой.