Налоговый кодекс Российской Федерации позволяет получить льготу на имущество, которое находится в собственности предприятия в ходе налогообложения. Но для этого объекты, о которых идет речь, должны соответствовать ряду особенностей.

Только в случае с отдельными, предусмотренными Правительством РФ объектами недвижимости возможна нулевая декларация по налогу на имущество за 2021 год.

В связи с некоторыми трудностями в понимании того, можно получить нулевую ставку или нет, налоговая служба дала разъяснения по заполнению второго раздела декларации. С ним и нужно ознакомиться, чтобы избежать проблем с ФНС.

Нужно ли подавать

Законом утверждена обязательность подачи деклараций по имуществу для частных предпринимателей. В данную бумагу вносятся данные как о приобретенных объектах, так и о тех, которые давно находятся в собственности.

Если же как таковое имущество отсутствует, то плановой подачи декларации не может быть. Данный документ подают в налоговую службу только при приобретении в собственности какого-либо движимого или недвижимого объекта. После его покупки следует оформить декларацию и отнести в ИФНС. При этом конкретные сроки отсутствуют.

При покупке транспортного средства, следует пройти регистрацию в ГИБДД. Только после этого на руках у предпринимателя будут необходимые отметки, которые будут внесены в декларацию для налоговой инспекции.

Приобретенный земельный участок также подлежит постановке на учет. Для начала подается пакет документов в государственную регистрационную службу. Там владелец получает расписку о том, что организация получила необходимую документацию. Далее следует внести все сведения о земле в декларацию и передать документ в налоговую.

Образец декларации об объекте недвижимого имущества: алгоритм заполнения

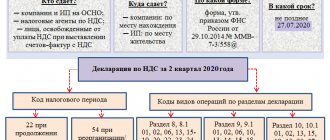

При наличии на балансе организации имущества, по которому применяется льгота согласно п. 25 ст. 381 НК РФ, заполнение налогового расчета и декларации по налогу на имущество имеет следующие особенности.

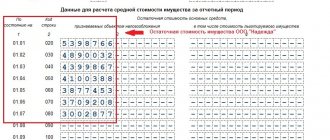

В разделе 2 декларации (налогового расчета) заполняются данные об остаточной стоимости ОС, признаваемых объектами налогообложения (графа 3), в том числе о стоимости льготируемого имущества (графа 4).

При расчете налога (авансового платежа по налогу) в строке 160 «Код налоговой льготы» (в строке 130 налогового расчета) в первой части составного показателя указывается код налоговой льготы 2010257 (согласно приложению 6 к Приказу ФНС РФ от 31.03.2017 № ММВ-7-21/[email protected]). Вторая часть составного показателя в данном случае не заполняется.

В остальном декларация (налоговый расчет) заполняется в общеустановленном порядке.

Что важно учесть

Роль и требования к данным

В связи с изменениями Налогового кодекса в 2015 году, нулевую декларацию должны подавать все. При этом отсутствие доходов не имеет значения. Сдают декларацию в тех случаях, когда предприниматель не работал и не получил доход, или же работал, но уровень дохода был низким — без получения прибыли.

Нулевой декларацией для физических лиц следует считать ту, в которой указывается продажа имущества, но его цена была такой же, как и при покупке. Заполнять документ в таком случае нужно, а вот доход в нем будет значиться нулевой.

Для индивидуальных предпринимателей нулевая декларация по налогу на имущество за 2021 год будет свидетельствовать о том, что хоть прибыли за указанный период бизнесмен и не получил, но продолжает осуществлять свою деятельность.

Выделяют несколько категорий бизнеса, в котором возможна подача такой декларации:

- деятельность, привязанная к сезону — отталкивается от климатических и погодных условий;

- во время отчетного периода предприниматель работал по найму в другом учреждении;

- не производилось начисление заработной платы. Этот случай возможен на старте деятельности;

- если работа предприятия была остановлена.

Среди требуемых к предоставлению данных следует выделить:

- ФИО того, кто совершает уплату налога;

- понадобятся коды физлица, удостоверяющие личность, отвечающие за налоговый период, ОКАТО.

- паспортные и регистрационные сведения;

- тип корректировки.

Стоит отметить, что большая часть документа и его граф будут пустыми.

Главные положения

В декларации следует указывать те активы, которые облагаются имущественным среднегодовым налогом и недвижимость с кадастровой стоимостью.

При заполнении документа стоит воспользоваться такими подсказками:

| Льготные объекты следует отделить от прочих | Движимые амортизационные объекты относятся к льготным, поэтому нельзя просто внести стоимость имущества без учета льготного. Данный показатель следует вписать в 3 графу второго раздела. И в 130 строке нужно будет указать необходимый код по льготе. |

| Активы двух групп отражаются в документе | Согласно письму ФНС от 7 августа 2015 года №БС-4-11/13906, в строке 270 должны быть данные о стоимости средств из первой и второй групп по амортизации. При этом в расчет налога эти цифры не входят. |

| Третий раздел заполняется по каждому из объектов | В этом разделе указываются сведения по объектам кадастровой стоимости. Даже если имущество отсутствует, следует заполнить ИНН, КПП и проставить порядковый номер страницы. В оставшихся графах ставят прочерки. При этом если на балансе учреждения есть имущество, для каждого из объектов следует заполнить отдельный лист. |

Условия, сроки и ответственность

При заполнении декларации, следует учитывать условия, прописанные законодательством:

- Все цены в документе следует указывать в рублях. Нецелые значения следует округлять до рублей.

- Нумерация должна быть сквозной, ее следует разместить на всех страницах, начиная с титульного листа. Для цифр в декларации присутствуют специальные поля. Начинать нумерацию нужно со значения 001.

- Помарки и ошибки исправлять нельзя — следует заново заполнить лист.

- Недопустимо использовать двустороннюю печать.

- Заполняют декларацию при помощи чернил трех цветов — синего, черного и фиолетового.

- Все данные вносятся исключительно в отведенных для них поля.

- Текстовые данные указываются заглавными печатными буквами.

- Если данные в поле отсутствуют, необходимо проставить там прочерк.

Все плательщики налогов в стране предоставляют необходимую информацию налоговикам в соответствии с установленными ФНС сроками и по указанным периодам.

Стандартными считаются такие сроки:

- до 28 числа — отсчитывать следует с того момента, как закончился отчетный срок;

- за прошлый период следует предоставить данные до 28 марта;

- в случае совпадения крайнего срока с выходным или праздничным, можно подать документы как заранее, так и на следующий за выходным днем.

В случае срыва сроков передачи налоговой декларации в ФНС, следует ожидать штрафов и пеней.

В Налоговом кодексе РФ в статье 119, пункте 1 указано, что за непредставление налоговой отчетности предусмотрен административный штраф. Его размер зависит от той суммы налога, которую следовало заплатить. Обычно этот показатель составляет 5 процентов от суммы.

Стоит учесть, что существуют максимальный и минимальный размер штрафа. На сегодняшний день штраф не может быть меньше 100 рублей и больше 1000. Максимальный сбор не будет превышать 30% за отчетный срок.

Объекты деятельности

Согласно Федеральному закону от 30 октября 2009 года №242-ФЗ, уплачивать имущественный налог должны только те организации, у которых есть объекты, подлежащие налогообложению. Такие указаны в Налоговом кодексе в пункте 1 статьи 373. Данное изменение вступило в силу еще 1 января 2010 года.

К такому имуществу могут быть причислены объекты, стоящие на балансе учреждения как основные средства компании:

- движимые и недвижимые;

- полученные в аренду или в постоянное использование;

- переданные на основании доверенности;

- присовокупленные к совместной предпринимательской деятельности.

Что касается льгот, то они могут применяться ко всем объектам, которые находятся в собственности предприятия. Но вот от заполнения налоговой декларации они не освобождены и должны подавать все расчеты. Поскольку данное имущество имеет место быть и должно подчиняться общим порядкам.

Общие требования к составлению документа

Формируется декларация, налог на имущество исчисляется в соответствии с требованиями, указанными в Порядке заполнения налоговой формы, утвержденном Приказом ИФНС № ММВ-7-21/271.

К составлению налогового отчета предъявляются такие требования:

- Числовые показатели в ячейках формы должны быть указаны в полных рублях без копеек (применяется правило округления).

- Все листы документа нумеруются, начиная с Титульника.

- Ошибки и исправления запрещены, в том числе не допускается использование каких-либо корректирующих средств.

- Инспектора запрещают распечатывать бланк документа на двух сторонах листа (при формировании документа на бумажном носителе).

- Как рекомендует Порядок заполнения декларации по налогу на имущество, поля формы заполняются чернилами только черного или синего цвета.

- Документ должен быть скреплен скрепкой. Запрещено пользоваться степлером, так как это приводит к порче бумажных листов.

- В полях, где вносятся буквенные символы, информация заполняется заглавными печатными буквами.

- Заполнение строк производится слева направо, начиная с первой строчной ячейки.

- Компьютерный вариант заполнения характеризуется заполнением числовых показателей с выравниванием значений по правой (крайней) строчной ячейке.

- Если декларация налога на имущество 2021, образец заполнения приведен вниманию читателей ниже, составляется при помощи компьютерного набора, то допускается не проставлять прочерки в пустых ячейках, что недопустимо при заполнении документа вручную.

- При компьютерном наборе показателей используется шрифт Courier New, высота – 16-18 пунктов.

За несвоевременное представление налогового документа, а также за несвоевременную уплату обязательства предусмотрена система наказаний. Размеры штрафов зависят от суммы.

(Бланк) Нулевая декларация по налогу на имущество

Похожие статьи

- Заполнение декларации по налогу на имущество

- Декларация по налогу на имущество

- Льгота по налогу на имущество — код 2010257

- Налог на имущество организаций

- Расчет налога на имущество

Заполнение и подача нулевой декларации по налогу на имущество за 2021 год

ИП и юр. лица, которые используют упрощенную систему налогообложения должны заполнять только три листа документа.

На первом следует указать такие данные:

- , код налоговой инспекции;

- ФИО предпринимателя или название организации;

- , сведения о директоре компании;

- дата и подпись.

На втором листе размещают данные об имущественном объекте, ОКАТО и информацию по доходам и расходам.

Последняя страница должна отражать налоговую ставку. Остальные ячейки не заполняются — в них ставят прочерки.

Если же предприятие работает по схеме ОСНО, то нулевую декларацию следует подавать посредством интернета. Для этого потребуется установить специальное программное обеспечение и обзавестись .

Способы подачи декларации по налогу на имущество

В налоговую инспекцию декларацию по имущественному налогу можно направить одним из трёх существующих способов:

- В двух экземплярах в бумажном виде через представителя либо при личном посещении налогового органа. Один экземпляр отчёта остаётся в отделении ИФНС, на втором проставляются отметки о принятии, после чего копия возвращается налогоплательщику. Подтверждением своевременной подачи документа в случае возникновения споров послужит штамп с датой получения ИФНС декларации.

- Ценным письмом по почте с описью вложения. В данном случае опись вложения и квитанция с указанной датой отправки письма послужат доказательством отправки декларации.

- Посредством операторов электронного документооборота в электронной форме по ТКС.

Организации, чья численность сотрудников превышает 100 человек, обязаны подавать отчётность в электронном виде.

Сдача декларации через представителя требует составления доверенности, которая будет заверена печатью компании и подписью руководящего лица.

Некоторые отделения ИФНС могут предъявить следующие требования при сдаче отчётности на бумажном носителе:

- Предоставить декларацию в электронной форме на флешке или дискете;

- Отпечатать на декларации штрих-код, который дублирует содержащуюся в отчёте информацию.

Такие требования не предусматриваются НК РФ, однако довольно часто встречаются на практике и могут повлечь за собой отказ в приёме декларации.

Подробный алгоритм

Первое, что необходимо сделать — внести данные в титульный лист. Там указывают сведения об учреждении и декларации. После этого заполнение осуществляется в обратном порядке. Сначала следует оформить третий раздел, потом второй и в заключение — первый.

Третий раздел следует заполнять в отношении каждого имущественного объекта. При этом налог на него рассчитывают по кадастровой стоимости. Если такой недвижимости в собственности компании нет, что следует поставить прочерки во всех графах, кроме ИНН и КПП.

В том случае, если объект находился в собственности организации часть отчетного периода, то следует заполнить строку 090. В ней следует указать цифру, полученную в результате соотношения периода владения объектом на полное количество месяцев в году.

Стоит учесть, что месяц, в котором было приобретено или продано имущество будет считаться полным — вне зависимости от даты совершения сделки. К примеру, покупка имущества состоялась 30 сентября. То в соответствующей графе указывается значение 4/12.

Вторых разделов в документе также может быть несколько. Здесь все зависит от того, под каким кодом находится имущество. Бывает, что на одной и той же территории, два здания будут иметь разные коды. В том случае, если один из объектов пользуется льготой по налогу, заполняется еще один лист второго раздела.

Остаточную цену по основным объектам вносят в строку 270 раздела.

Исключение становятся земельные участки и некоторые группы имущества:

- которое включено в первую и вторую группы амортизации;

- здания, которые подпадают под налогообложение согласно кадастровой стоимости;

- объекты, которые находятся на балансе обособленного предприятия.

В случае подачи документации в одну налоговую организацию, строки 270 у ОП и предприятия будут идентичными.

Первый раздел включает в себя шесть групп с графами от 010 до 040. Они предназначены для указания налоговых сумм, которые следует уплатить или же уменьшить. При этом используется классификация по ОКТМО.

Расшифровка кодов строк такова:

Для заполнения строки 030 потребуется сумма налога, полученного из балансовой стоимости и сумма налога по кадастровой стоимости. При этом коды ОКТМО должны быть одинаковыми.

Отчетность по налогу на имущество за 2019 год сдавайте на новых бланках

Изменения в формы ФНС утвердила приказом от 04.10.2018 № ММВ-7-21/575. Поправки вызваны отменой с 1 января 2021 года налога на движимое имущество и новыми правилами расчета налога с кадастровой стоимости. Новые правила будут применять в ситуации, когда в течение года изменились качественные или количественные характеристики объектов недвижимости. Все изменения прописаны в законах от 03.08.2018 № 302-ФЗ и от 03.08.2018 № 334-ФЗ.

С 2021 года сдавать отчетность по налогу на имущество должны только те компании, у которых есть недвижимость. Если в 2019 году недвижимости на балансе нет, расчет авансовых платежей и декларацию можно не представлять (письма Минфина от 28.02.2013 № 03-02-08/5904, от 17.04.2012 № 03-02-08/41).

Основные изменения затронули разделы 2, 2.1 и 3 отчетности.

Изменения в разделе 2 такие: из расчета по авансовым платежам удалили строку 210. Сейчас в ней надо указывать остаточную стоимость основных средств по состоянию на 1 апреля, 1 июля и 1 октября соответственно.

В декларации теперь нет строки 270. Сейчас в ней отражают остаточную стоимость основных средств по состоянию на 31 декабря.

Раздел 2.1 отчетности дополнили полями, в которых надо указывать адрес недвижимости. Заполняйте их, если у объекта есть инвентарный номер, а кадастрового или условного номера нет. Но, если объекту адрес не присвоили, в новых полях поставьте прочерки. Сейчас в отчетах надо прописать кадастровый, условный или инвентарный номер объекта.

В разделе 3 отчетности появилось поле, в котором надо указать код кадастрового номера недвижимости. Код 1 – для зданий, строений, сооружений. Код 2 – для помещений, гаражей, машино-мест. В действующих формах указывают только кадастровые номера объектов.

Также в раздел 3 добавили строки «Коэффициент Ки». В расчете это строка 085, а в декларации – 095. Их нужно будет заполнить, если в течение года изменились качественные или количественные характеристики недвижимости. Например, поменялась площадь или назначение объекта. По новой кадастровой стоимости налог считайте со дня, когда новые характеристики внесли в единый реестр недвижимости.

Кроме того, коэффициент К переименовали в Кв (строка 080 в расчете, 090 – в декларации).

Порядок заполнения расчета и декларации дополнили приложением 7. В нем указаны коды российских регионов.

Только в случае с отдельными, предусмотренными Правительством РФ объектами недвижимости возможна нулевая декларация по налогу на имущество за 2021 год.

В связи с некоторыми трудностями в понимании того, можно получить нулевую ставку или нет, налоговая служба дала разъяснения по заполнению второго раздела декларации. С ним и нужно ознакомиться, чтобы избежать проблем с ФНС.

Законом утверждена обязательность подачи деклараций по имуществу для частных предпринимателей. В данную бумагу вносятся данные как о приобретенных объектах, так и о тех, которые давно находятся в собственности.

Если же как таковое имущество отсутствует, то плановой подачи декларации не может быть. Данный документ подают в налоговую службу только при приобретении в собственности какого-либо движимого или недвижимого объекта. После его покупки следует оформить декларацию и отнести в ИФНС. При этом конкретные сроки отсутствуют.

При покупке транспортного средства, следует пройти регистрацию в ГИБДД. Только после этого на руках у предпринимателя будут необходимые отметки, которые будут внесены в декларацию для налоговой инспекции.

Приобретенный земельный участок также подлежит постановке на учет. Для начала подается пакет документов в государственную регистрационную службу. Там владелец получает расписку о том, что организация получила необходимую документацию. Далее следует внести все сведения о земле в декларацию и передать документ в налоговую.

В связи с изменениями Налогового кодекса в 2021 году, нулевую декларацию должны подавать все. При этом отсутствие доходов не имеет значения. Сдают декларацию в тех случаях, когда предприниматель не работал и не получил доход, или же работал, но уровень дохода был низким — без получения прибыли.

Нулевой декларацией для физических лиц следует считать ту, в которой указывается продажа имущества, но его цена была такой же, как и при покупке. Заполнять документ в таком случае нужно, а вот доход в нем будет значиться нулевой.

Для индивидуальных предпринимателей нулевая декларация по налогу на имущество за 2021 год будет свидетельствовать о том, что хоть прибыли за указанный период бизнесмен и не получил, но продолжает осуществлять свою деятельность.

Выделяют несколько категорий бизнеса, в котором возможна подача такой декларации:

- деятельность, привязанная к сезону — отталкивается от климатических и погодных условий;

- во время отчетного периода предприниматель работал по найму в другом учреждении;

- не производилось начисление заработной платы. Этот случай возможен на старте деятельности;

- если работа предприятия была остановлена.

Среди требуемых к предоставлению данных следует выделить:

- ФИО того, кто совершает уплату налога;

- ИИН;

- понадобятся коды физлица, удостоверяющие личность, отвечающие за налоговый период, ОКАТО.

- паспортные и регистрационные сведения;

- тип корректировки.

Стоит отметить, что большая часть документа и его граф будут пустыми.

Особенности налога на имущество организаций

В декларации следует указывать те активы, которые облагаются имущественным среднегодовым налогом и недвижимость с кадастровой стоимостью.

При заполнении декларации, следует учитывать условия, прописанные законодательством:

- Все цены в документе следует указывать в рублях. Нецелые значения следует округлять до рублей.

- Нумерация должна быть сквозной, ее следует разместить на всех страницах, начиная с титульного листа. Для цифр в декларации присутствуют специальные поля. Начинать нумерацию нужно со значения 001.

- Помарки и ошибки исправлять нельзя — следует заново заполнить лист.

- Недопустимо использовать двустороннюю печать.

- Заполняют декларацию при помощи чернил трех цветов — синего, черного и фиолетового.

- Все данные вносятся исключительно в отведенных для них поля.

- Текстовые данные указываются заглавными печатными буквами.

- Если данные в поле отсутствуют, необходимо проставить там прочерк.

Правильный образец заполнения декларации по налогу на имущество вы можете найти здесь.

Все плательщики налогов в стране предоставляют необходимую информацию налоговикам в соответствии с установленными ФНС сроками и по указанным периодам.

Стандартными считаются такие сроки:

- до 28 числа — отсчитывать следует с того момента, как закончился отчетный срок;

- за прошлый период следует предоставить данные до 28 марта;

- в случае совпадения крайнего срока с выходным или праздничным, можно подать документы как заранее, так и на следующий за выходным днем.

В случае срыва сроков передачи налоговой декларации в ФНС, следует ожидать штрафов и пеней.

В Налоговом кодексе РФ в статье 119, пункте 1 указано, что за непредставление налоговой отчетности предусмотрен административный штраф. Его размер зависит от той суммы налога, которую следовало заплатить. Обычно этот показатель составляет 5 процентов от суммы.

Стоит учесть, что существуют максимальный и минимальный размер штрафа. На сегодняшний день штраф не может быть меньше 100 рублей и больше 1000. Максимальный сбор не будет превышать 30% за отчетный срок.

Согласно Федеральному закону от 30 октября 2009 года №242-ФЗ, уплачивать имущественный налог должны только те организации, у которых есть объекты, подлежащие налогообложению. Такие указаны в Налоговом кодексе в пункте 1 статьи 373. Данное изменение вступило в силу еще 1 января 2010 года.

К такому имуществу могут быть причислены объекты, стоящие на балансе учреждения как основные средства компании:

- движимые и недвижимые;

- полученные в аренду или в постоянное использование;

- переданные на основании доверенности;

- присовокупленные к совместной предпринимательской деятельности.

Что касается льгот, то они могут применяться ко всем объектам, которые находятся в собственности предприятия. Но вот от заполнения налоговой декларации они не освобождены и должны подавать все расчеты. Поскольку данное имущество имеет место быть и должно подчиняться общим порядкам.

ИП и юр. лица, которые используют упрощенную систему налогообложения должны заполнять только три листа документа.

На первом следует указать такие данные:

- ИНН, КПП, код налоговой инспекции;

- ФИО предпринимателя или название организации;

- ОКВЭД, сведения о директоре компании;

- дата и подпись.

На втором листе размещают данные об имущественном объекте, ОКАТО и информацию по доходам и расходам.

Последняя страница должна отражать налоговую ставку. Остальные ячейки не заполняются — в них ставят прочерки.

Если же предприятие работает по схеме ОСНО, то нулевую декларацию следует подавать посредством интернета. Для этого потребуется установить специальное программное обеспечение и обзавестись электронной цифровой подписью.

Первое, что необходимо сделать — внести данные в титульный лист. Там указывают сведения об учреждении и декларации. После этого заполнение осуществляется в обратном порядке. Сначала следует оформить третий раздел, потом второй и в заключение — первый.

Третий раздел следует заполнять в отношении каждого имущественного объекта. При этом налог на него рассчитывают по кадастровой стоимости. Если такой недвижимости в собственности компании нет, что следует поставить прочерки во всех графах, кроме ИНН и КПП.

В том случае, если объект находился в собственности организации часть отчетного периода, то следует заполнить строку 090. В ней следует указать цифру, полученную в результате соотношения периода владения объектом на полное количество месяцев в году.

Стоит учесть, что месяц, в котором было приобретено или продано имущество будет считаться полным — вне зависимости от даты совершения сделки. К примеру, покупка имущества состоялась 30 сентября. То в соответствующей графе указывается значение 4/12.

Вторых разделов в документе также может быть несколько. Здесь все зависит от того, под каким кодом ОКТМО находится имущество. Бывает, что на одной и той же территории, два здания будут иметь разные коды. В том случае, если один из объектов пользуется льготой по налогу, заполняется еще один лист второго раздела.

Сложные ситуации

Бывают ситуации, при которых заполнение декларации усложняется.

Чаще всего трудности возникают в трех случаях:

| Нет объектов | Если имущество, подлежащее налогообложение отсутствует, то организация автоматически не является плательщиком налогов. Исходя из этого, подавать документацию в налоговую данное предприятие не должно. |

| Все имущество подлежит льготе | Предоставляемые государством льготы для налогообложения имущества могут распространяться на весь спектр деятельности предприятия. В таких ситуациях организация не уплачивает налог, однако не перестает быть налогоплательщиком. Поэтому заполнять декларацию такое предприятие обязано в соответствии с общим порядком. |

| Остаточная стоимость равна нулю | Если все имущество, которое облагается налогом является амортизационным и его остаточная цена равняется нулю, то налог к уплате будет отсутствовать. В связи с этим налог будет нулевым, но сам факт налогообложения остается. Исходя из этого, предприятие должно предоставить налоговую декларацию даже по объектам с нулевой остаточной стоимостью. |

Стоит помнить, что отсутствие суммы к уплате налога не снимает с налогоплательщика обязанности предоставления отчета в налоговую инспекцию. Ведь обязательства как по объекту, так и по плательщику налога остаются.

Заполнение налоговой декларации на имущество — несложный процесс. Важно определить ситуацию, когда ее можно не подавать и ту, когда сдача отчетности обязательна даже с нулевыми показателями.

Срок сдачи декларации по налогу на имущество за 2021 мы указали в статье.

Компания обязана подавать декларацию по налогу на имущество

Даже при нулевой остаточной стоимости основных средств компания должна подавать декларацию по налогу на имущество, говорится в ст. 386 НК, согласно которой все налогоплательщики обязаны подавать налоговые декларации по налогу на имущество (письмо ФНС от 08.02.2010 г. № 3-3-05/128), сообщает газета «Учет. Налоги. Право».

При нулевой остаточной стоимости основных средств, которые признаются объектом налогообложения, налоговая база и сумма налога, указывающиеся в декларации, будут равны нулю.

Источник Российский налоговый портал

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА РОССИЙСКОЙ ФЕДЕРАЦИИ ПИСЬМО от 8 февраля 2010 года № 3-3-05/128

О налоге на имущество организаций

Направлено в Межрегиональную инспекцию ФНС Росиии по крупнейшим налогоплательщикам № 6

Федеральная налоговая служба рассмотрела обращение по вопросу применения норм налогового законодательства по налогу на имущество организаций и сообщает следующее.

В соответствии с пунктом 1 статьи 373 Налогового кодекса Российской Федерации (далее – Кодекс) (в редакции, действующей до вступления в силу Федерального закона от 30.10.2009 № 242-ФЗ «О внесении изменения в статью 373 части второй Налогового кодекса Российской Федерации» (далее — Закон № 242-ФЗ)) налогоплательщиками налога признавались российские организации.

В силу пункта 1 статьи 386 Кодекса налогоплательщики налога на имущество организаций обязаны представлять в налоговые органы соответствующие налоговые декларации и налоговые расчеты по авансовым платежам по этому налогу. Налогоплательщиками налога на имущество организаций признавались организации, указанные в пункте 1 статьи 373 Кодекса, за исключением организаций, указанных в пункте 1.1 названной статьи. При этом признание организаций налогоплательщиками налога на имущество организаций не ставилось в зависимость от наличия либо отсутствия у них соответствующего объекта налогообложения.

Таким образом, организации, являющиеся налогоплательщиками налога на имущество организаций, были обязаны представлять в налоговые органы налоговые декларации (налоговые расчеты по авансовым платежам) по этому налогу в соответствии со статьей 386 Кодекса независимо от того, что имущество этих организаций не признавалось объектом налогообложения на основании статьи 374 Кодекса либо полностью освобождалось от уплаты налога в связи с предоставлением налоговых льгот. Аналогичная позиция содержалась в письме Минфина России от 04.03.2008 № 03-05-04-02/14, доведенном до налоговых органов письмом ФНС России от 03.04.2008 № ШС-6-3/

В связи с вступлением в силу с 01.01.2010 Закона № 242-ФЗ изменилась редакция статьи 373 Кодекса. С 01.01.2010 налогоплательщиками налога признаются организации, имеющие имущество, признаваемое объектом налогообложения в соответствии со статьей 374 Кодекса.

Объектами налогообложения для российских организаций признается движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, если иное не предусмотрено статьями 378 и 378.1 Кодекса.

Учитывая изложенное, с 01.01.2010 организации, не имеющие на балансе имущество, признаваемое объектом налогообложения, не являются налогоплательщиками налога на имущество организаций, следовательно, у них отсутствует обязанность по представлению в налоговые органы деклараций (налоговых расчетов по авансовым платежам) по данному налогу.

Налоговая база по налогу на имущество организаций, при определении которой в соответствии со статьей 375 Кодекса учитывается остаточная стоимость основных средств, формируется для целей налогообложения по установленным правилам ведения бухгалтерского учета, утвержденным в учетной политике организации.

Согласно пункту 29 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденному Приказом Минфина России от 30.03.2001 № 26н выбытие объекта основных средств имеет место в случае: продажи; прекращения использования вследствие морального или физического износа; ликвидации при аварии, стихийном бедствии и иной чрезвычайной ситуации; передачи в виде вклада в уставный (складочный) капитал другой организации, паевой фонд; передачи по договору мены, дарения; внесения в счет вклада по договору о совместной деятельности; выявления недостачи или порчи активов при их инвентаризации; частичной ликвидации при выполнении работ по реконструкции; в иных случаях.

Таким образом, до момента выбытия (списания с баланса) основные средства учитываются на балансе организации в качестве основных средств, в том числе и полностью самортизированные основные средства, имеющие нулевую стоимость. Следовательно, у организации сохраняется обязанность по представлению в налоговые органы деклараций (налоговых расчетов по авансовым платежам) по налогу на имущество организаций.

Действительный государственный советник Российской Федерации 2 класса С.Н. Шульгин

Бумагу, которая указывает, что платежный налог равен нулевой отметке, называют нулевой декларацией. Довольно часто предприниматели не знают, нужно ли сдавать в орган контроля нулевую декларацию по налогу на собственное имущество. Сложности вызывает и самостоятельное заполнение. Поэтому не лишним будет найти эти ответы, а также понять, что может ожидать плательщика, если он не вовремя подаст для проверки документацию по налогу на имущество.

Когда должна подаваться нулевая отчетность по налогооблагаемому имуществу?

Ответственность за несвоевременное предоставление декларации Непредоставление годовой декларации в утвержденные на федеральном уровне сроки влечет взыскание штрафных санкций по п. 1 стат. 119 НК. Это 5 % от неоплаченной суммы налога, подлежащего оплате на основании несданной декларации. За расчетный месяц берется каждый месяц неуплаты, но максимальный размер санкций не должен превышать 30 % от обозначенной суммы. Минимальный составляет – 1000 руб. и взимается при несдаче нулевого отчета.

Если же налогоплательщик нарушил законодательные нормы по представлению авансовых расчетов, ответственность применяется по стат. 126 НК. Согласно п. 1 за каждый не вовремя сданный расчет взимается 200 руб.

Вынесение решения контрольных органов о привлечении юрлица к ответственности возможно только после осуществления проверочных мероприятий.

Внимание

В такой ситуации они все еще являются налогоплательщиками, так как по отчетной документации оно не списано еще с баланса организации или частного предпринимателя. Поэтому данным категориям налогоплательщиков требуется в 2021 году подавать в налоговую инспекцию декларирование отсутствия имущества в 2021 году.

Решите свою проблему не выходя из дома! Акция: 350 рублей БЕСПЛАТНОдо 30 мая 2021 Задайте свой вопрос, и в течение 6 часов юрист-эксперт по имуществу его изучит и предоставит Вам решение.

В соответствии с налоговым законодательством налогооблагаемая база формируется в отношении каждой отдельной группы имущества, а также для тех видов объектов ОС, которые имеют разный налог на имущество юридических лиц, декларация их расчеты отражает в отдельных графах. Срок подачи По общим правилам налогового законодательства декларация должна подаваться не позже установленных сроков – это последнее число месяца, что следует за периодом отчетности.

Но в соответствии со статьей 383 НК РФ налог на имущество, декларация, сроки сдачи 2021 года устанавливаются региональными органами власти, поэтому граничная дата подачи в каждом регионе может быть различная. Частым вопросом бухгалтеров является вопрос о сдаче нулевого расчета.Если процентные ставки не определены, то налог на имущество, когда сдается декларация за год, рассчитывается по максимально установленным ставкам согласно статье 380 НК РФ:

- для исчисления имущественного обязательства по средней величине остаточной стоимости – 2,2%;

- для исчисления имущественного обязательства по кадастровой оценке – 2%.

В той же статье 380 приведен перечень видов имущества, которое подлежит обложению по ставкам, изменяющимся каждый расчетный год. Новая декларация по налогу на имущество расчет налога по этим объектам отражает в отдельной графе. В 2021 году установлен такой размер ставок:

- перечень объектов в п.3 ст. 380 (линии электропередач, трубопроводы и их составляющие) – 1,6%;

- перечень объектов в п. 3.2 ст.

Не стоит волноваться, что налоговая служба начнет проверки отсутствия доходов, законодатели понимают, что предпринимательство сфера не стабильная и вполне возможно, что в течение года расходы и приходы равны, то есть, нет прибыли.

Хуже, если декларация не будет подана в срок, в таком случае физлицо или бизнесмена ждет штраф в размере 1000 рублей. При игнорировании его вполне могут завести и уголовное дело.

В некоторых регионах используется практика, при которой нулевую декларацию подают именно инспектору, который занимается такой отчетностью. Прежде, чем сдать заполненный бланк нужно его просмотреть на предмет достоверности и правильности заполнения.

При пересылке по почте обязательно нужно сделать опись содержимого – это будет гарантией для плательщика в том, что он документы передал.

Можно также заполнить декларацию в электронном формате, но для этого необходимо зарегестрироваться на портале Госуслуг. Там выбрать раздел под названием «Налоги и сборы», подраздел «Подача декларации». К форме подачи необходимо прикрепить заранее подготовленный и заполненный бланк отчетности.

Когда нужно сдавать декларацию

Согласно поправке, которая предусмотрена в действующем законодательстве страны, нулевую декларацию по налогу на имущество должны сдавать все плательщики без исключения. Нужно отправлять отчетный документ, вне зависимости от того, приходила ли прибыль в отчетном периоде или была нулевой. То есть если предприниматель работает по системе ОСН, ему в любом случае нужно сдавать декларацию по налогу на имущество, даже если рабочий период принес нулевую прибыль. Ее же возможно получить в таких ситуациях:

- если предпринимательская деятельность не ведется в определенный период, поэтому физическое лицо не может получить доход;

- если рабочий процесс осуществляется, но не на должном уровне, в итоге доход не приходит, а значит, получается нулевым.

Сдавать или не сдавать — вот в чем вопрос

Основные средства в собственности налогоплательщика — это то обстоятельство, которое обязывает его исчислять и уплачивать имущественный сбор, заполнять и давать соответствующие формы отчетности.

Однако не все виды имущественных активов относятся к налогооблагаемым объектам. А это значит, что в расчет налога, как и в декларацию, следует включать не всю базу основных средств, которые числятся на балансе экономического субъекта, а только те, в отношении которых приняты соответствующие законодательные решения. Это означает, что законодатели определили закрытый перечень имущественных активов, являющихся налогооблагаемыми объектами по имущественному сбору.

Что делать, если налогооблагаемых объектов нет? В таком случае нулевая декларация по налогу на имущество 2021 не заполняется и не сдается. Иными словами, если нет объекта, с которого необходимо начислить и уплатить налог, то сдавать отчет не нужно.

Как нужно оформлять нулевую декларацию по налогу на имущество

Если за период отчетности предпринимательская деятельность не осуществлялась, то декларация по налогу на имущество оформляется по другой системе. В документе должны быть следующие разделы:

- первый титульный лист, который оформляется по общим правилам, образец заполнения можно увидеть в налоговых органах;

- первая часть документа отображает КБК и ОКАТО. Так как числовой прибыли не поступило, то в этих разделах необходимо поставить прочерки;

- вторая часть документа также указывает на числовые показатели доходов. Вследствие того, что прибыль не была получена, в этих местах ставят прочерки.

Может случиться так, что в процессе деятельности имели место как доходы, так и расходы, однако прибыль все же оказалась нулевой. В таком случае нужно сдавать декларацию, оформленную по стандартному образцу, и вносить в документ все показатели рабочего процесса. Нулевую декларацию можно назвать весьма простым документом, ведь незаполненными в ней будут лишь два подпункта, которые отображают сумму налогового платежа и основную базу для оплаты, предоставление остальной информации должно быть в полном объеме отображено в документации по налогу на имущество.

Нулевой расчет по налогу

Делаем выводы: если у организации не стоят на балансе ОС, значит, она не имеет объектов обложения и не является плательщиком налога на имущество. Соответственно, такая фирма не должна была представлять в 2021 году расчеты по авансам и декларацию по налогу на имущество.

Таким образом, при отсутствии данных для заполнения расчета его можно считать нулевым. А как мы выяснили, расчет нулевой по налогу на имущество не представляется в налоговую инспекцию. При этом нет никаких законодательных указаний о том, чтобы дополнительно информировать налоговые органы об отсутствии у организации ОС на балансе, поэтому в рассматриваемом случае можно просто не сдавать отчетность по налогу на имущество без написания дополнительных пояснений в ИФНС.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

В какой срок нужно сдавать декларацию по налогу на имущество

Согласно законодательству страны, все налогоплательщики в обязательном порядке должны сдавать в орган контроля декларацию по налогу на имущество к концу отчетного периода, который указал налоговый орган. Общие правила сдачи документации таковы:

- В орган контроля необходимо сдать документацию до 28 календарного дня, отчет производится с той даты, когда окончился отчетный период.

- Если сдается декларация за прошедший налоговый период, предоставление должно осуществиться не позднее 28 числа первого весеннего месяца.

- Если отчетный день выпадет выходным или праздничным, сдавать документацию нужно на следующий день или накануне выходного дня.

Имущество на балансе есть, но налога нет

С 2021 года движимое имущество выведено из-под налогообложения. Кроме того, в п. 4 ст. 374 перечислено имущество, не признаваемое объектом обложения налогом. К нему, в частности, относятся:

- земельные участки, водные объекты, природные ресурсы;

- памятники культуры и искусства;

- ядерные установки;

- суда, зарегистрированные в Международном реестре судов;

- ледоколы;

- космические объекты.

Таким образом, ситуация с нулевой декларацией по налогу на имущество аналогична указанной в предыдущем разделе: если на балансе имеем только перечисленное выше имущество, то объекта обложения нет, поэтому хозсубъект не является плательщиком налога и декларацию не сдает.

Кто должен представлять квартальный отчет

Налогоплательщики, у которых отчетными периодами являются кварталы, то есть первый квартал, полгода и девять месяцев, должны представлять документы для отчета ежеквартально, а также по итогам деятельности всего года:

- не позже 28 апреля сдается документация за первый рабочий квартал;

- до 28 июля осуществляется представление отчета за все полугодие;

- до 28 октября представляется нулевая декларация за период в 9 месяцев;

- декларацию по налогу на имущество за весь отчетный год сдается в орган контроля до 28 числа первого весеннего месяца.

Отмена квартальных отчетов

Квартальных расчетов по налогу на имущество больше не будет. Такие поправки в НК были внесены законом № 63-ФЗ от 15.04.2019.

Однако авансовые платежи надо по-прежнему платить.

Эти нововведения учтены в новой форме декларации.

В связи с отменой представления налоговых расчетов при сохранении обязанности по исчислению авансовых платежей по налогу раздел 1 Декларации дополнен строками, содержащими информацию об исчисленной сумме налога, подлежащей уплате в бюджет за налоговый период, и об исчисленных суммах авансовых платежей по налогу.

Из разделов 2 и 3 Декларации исключены строки, содержащие информацию о суммах авансовых платежей по налогу, исчисленных за отчетные периоды.

«НДС, Налог на прибыль, налог на имущество с учетом последних разъяснений Минфина, ФНС и судебных решений» — тема семинара, который состоится 30 января.

Ведущий мероприятия — Рабинович А.М., автор более 600 статей и 9 книг по налоговой тематике.

Ежемесячный отчет в 2016-2017 году

Ежемесячный отчет должен подаваться в орган контроля, если оплата исчисляется от прибыли, полученной по факту. В этом случае предоставление декларации совершается по месяцам и по истечении года:

- предоставление первого отчета должно осуществиться до 28 февраля текущего года;

- второй отчет подается до 28 марта;

- за деятельность третьего месяца документация представляется до 28 апреля.

Остальные отчеты по месяцам проводят аналогично, а декларация за весь год должна быть сдана до 28 числа первого весеннего месяца следующего отчетного года. Следует отметить, что итоговый отчет за год еще не будет сдан, а новый период деятельности уже начнется, поэтому текущие декларации сдаются раньше, чем годовые.

Нужно ли оформлять и сдавать отчет по налогу на прибыль некоммерческим компаниям

Некоммерческие компании не оплачивают налог на имущество, так как не имеют такового в наличии. Это означает, что оформлять и сдавать нулевую декларацию им необязательно, они должны представить в орган контроля лишь отчет за год. Это положение относится к таким организациям:

- государственные театры и музеи;

- концертные заведения бюджетного значения;

- некоммерческие организация.

Срок сдачи годового отчета для этих компаний такой же, то есть 28 марта следующего отчетного периода.

Сроки представления

Руководствуясь статьей 386 НК РФ, плательщики имущественного обязательства должны в установленный срок сдачи декларации по налогу на имущество представить отчетность в контролирующий орган. Таким днем для отчетности за 2021 год по законодательным нормам считается 31 марта 2021 года, но так как этот день выпадает на выходной, применяется правило переноса (статья 6.1 НК РФ), то есть конечный день представления документа – 2 апреля 2021 года.

Для квартальных расчетов срок представления установлен на последний день месяца, что следует за отчетным периодом. Для 2018 года установлены такие сроки

- 1 квартал – 30 апреля;

- полугодие – 31 июля;

- 9 месяцев – 31 октября.

Какие компании являются налоговыми агентами

Компании, работающие на территории Российской Федерации, выступают в роли налоговых агентов, если производят выплаты по:

- процентной ставке относительно оплаты стоимости ценных бумаг государственного или муниципального значения как для российских, так и для иностранных компаний, которые имеют представительство на территории России;

- выплачивается определенная денежная сумма для иностранных компаний, у которых есть представительства на территории Российской Федерации, однако не ведут деятельность с представительствами;

- проводится выплата дивидендов как для отечественных, так и для иностранных компаний, имеющих представительство на российской территории.

Нулевой декларацией по налогу на имущество называют бумагу, которая говорит о том, что налоговый платеж равен нулю. Часто даже предприниматели, не то что обычные граждане не знают нужно ли сдавать такую декларацию по налогу на имущество. Важно понимать, что даже если нет имущества, сдавать эту отчетность в контролирующий орган нужно.

Нулевой расчет

В том случае, если у предприятия отсутствуют объекты, признаваемые объектами налогообложения, перечисленными в статье 374 НК РФ, то такими организациями не сдается нулевая декларация по налогу на имущество 2021 года. Однако, здесь важно понимать, что если база налогообложения равна 0, по причине применения налоговых льгот, либо амортизация оборудования и иных объектов исчислена на 100%, то документ с нулевым расчетом нужно направить фискалам в обязательном порядке (Письма ИФНС № ЕД-21-3/374 и № 3-3-05/128).

Заметим, что когда организации не являются плательщиками имущественного налога, они не обязаны присылать инспекторам письменное уведомление об этом и, соответственно, нулевая декларация по налогу на имущество ими также не сдается. Любые претензии со стороны контролирующего органа по поводу просрочки сдачи документа считаются неправомерными и могут быть обжалованы в соответствии со статьей 374 НК РФ.

Зачем нужна нулевая декларация

Изменения, которые были внесены в налоговый кодекс в 2015 году, коснулись также нулевых деклараций на имущество в 2021 году. Теперь эту бумагу в фискальный орган на недвижимое и движимое имущество обязаны подавать абсолютно все.

Нулевому налогообложению подлежат те, кто не имел в отчетном периоде прибыли или она была нулевой. Это в большей мере касается предпринимателей, а сдавать нулевую декларацию придется в таком случае:

- Если в определенное время предпринимательская деятельность не велась, то есть и прибыли не было.

- Если деятельность велась, но не на должном уровне, как результат, прибыли от нее не последовало.

Если дело касается физических лиц, то тоже важно знать, кто сдает такую декларацию на недвижимость или движимое имущество.

Например, нулевой будет декларация, если была продана квартира, находящаяся в собственности менее 5 лет и при этом цена ее покупки и продажи одинаковая. В этом случае подавать декларацию нужно обязательно, хот я в ней и не будет прибыли. В противном случае будет выписан штраф или того хуже придет уведомление на оплату налога сов сей суммы продажи.

Необходимость для ИП

Сдача за прошлый год нулевой декларации – это не прихоть НФС, а необходимость. Потому что таким документов ИП подтверждает, что он продолжает свою деятельность, но просто работа его временно приостановлена. К категориям предпринимателей, которые подают такую отчетность, относятся:

- Сезонный бизнес, который зависит от климата и погоды.

- Если за прошлый период предприниматель работал наемным работником.

- Если бизнесмен не осуществлял выплату ЗП, такое происходит, если он только в начале своей предпринимательской деятельности и доход получить, просто еще не успел.

- В случае прекращения деятельности.

Нюансы

Нулевая декларация – это стандартная форма для физлиц. Отличается не ее вид, а заполнение. В ней необходимо укать данные о плательщике. При этом все расчеты и сумы доходов отсуствуют. То есть, в бланке нет данных по движению средств, а значит, нет и налоговой базы для просчета платежа.

Важно! Подавать декларацию на любой тип имущества, в том числе движимое имущество необходимо 1 раз в год до 30.04, следующего за отчетным периодом. То есть в 2021 году необходимо сдать нулевую декларацию до 1 апреля 2021 года за 2021.

В каком виде подавать документ?

По общим требованиям законодательства заполнение декларации по налогу на имущество может производиться, как на бумаге, так и в электронном варианте. Форма представления документа зависит от численности штата:

- при численности рабочего состава 100 человек и менее разрешается заполнить и сдать бумажную форму отчета;

- при численности рабочего состава более 100 человек предусмотрен только электронный вариант.

Также электронный формат декларации необходимо сформировать вновь созданным предприятиям, в том числе зарегистрированным, как новые владельцы при реорганизации.

Обязательные данные

Трудностей с заполнением нет, так как никакие просчеты совершат не нужно, стоит только иметь представление о кодах. Заполнению подлежать первые 2 листа, в них расписываются данные о плательщике налога, конкретней:

- ФИО плательщика.

- Коды:

- Категории физлица.

- Удостоверения личности.

- Налогового периода.

- ОКАТО.

- Данные паспорта и регистрации.

- Вид корректировки.

Большинство полей остаются не заполненными.

Самые частые ошибки:

- Помарки и исправления.

- Не правильное указание кодов.

- Использование корректоров.

- Отсутствие подписи плательщика на всех листах.

Декларации с такими ошибками не принимаются.

Что и как заполнять

Для бизнесмена, который только начал свой путь сложности с ведением отчетности наверняка будут, при этом не всегда необходимо привлекать бухгалтера, ведь заполнить бланк можно самостоятельно.

Нулевая декларация по налогу на имущество имеет такой же вид, как и стандартная форма декларации. Заполнит в ней нужно только первые листы. Вместе с этой формой подается 4-НДФЛ, в ней необходимо указать, сколько в грядущем году планируется получить прибыли. Есть категории лиц, для которых вопрос нужно ли сдавать нулевую декларацию не стоит, к ним относятся:

- Индивидуальные предприниматели, которые работают на общей системе налогообложения.

- Физлица.

- Адвокаты, нотариусы и все кто занимается частной практикой.

- Собственники фермерских хозяйств.

- Физлицо продавшее в прошлом периоде недвижимое или движимое имущество.

- Те, кто получил выигрыш в лотерее.

- Если доход был получен из источника, расположенного за пределами страны.

- Если прибыль получена в виде зарплаты, но работодателем налог не уплачен.

Что подарить жене на выписку из роддома?

27.01.2021

Как научить ребенка правильно держать ручку консультация на тему Правильное держание ручки при письме

27.01.2021

Обязанности родителей по воспитанию детей Какую ответственность несут дети в отношении родителей

27.01.2021

Кто отчитывается по налогу на имущество

Обязанность сдавать декларацию на имущество с расчетом налога к уплате по итогам 2021 года возложена на юридических лиц, которые имеютна балансе основные средства, являющиеся объектом обложения указанным налогом.

С отчетности за 2021 год нужно сдавать сведения о среднегодовой стоимости имущества. В этой связи налоговики доработали декларацию по налогу на имущество, утвердив ее новую форму. Приказ с обновленной формой вступает в силу с 14.03.2021. Можно ли уже по новой форме отчитаться за 2021 год, разбираемся здесь.

Если облагаемых объектов у компании нет, то нулевку (как, например, по НДС) сдавать не нужно.

Спецрежимники на УСН отражают в декларации по налогу на имущество организаций за 2021 год только ту недвижимость, для которой на 1 января этого года была определена кадастровая стоимость. Упрощенцы освобождены от расчета и уплаты налога с имущества, облагаемого по среднегодовой стоимости.

Предприятия на ЕСХН показывают в отчете объекты ОС, которые не были задействованы в сельхоздеятельности (п. 3 ст. 346.1 НК РФ).

Физические лица независимо от наличия у них статуса ИП, адвоката, нотариуса и пр., по налогу на имущество не отчитываются. Их обязанностью является уплата налога по уведомлению, где сумма обязательства уже рассчитана налоговым органом.