Кому положена компенсация за неиспользованный отпуск

Когда сотрудник уходит из компании, чаще всего у него есть “неотгулянные” дни отпуска. Бухгалтер рассчитывает сумму этих условных отпускных по особым правилам, удерживает НДФЛ и выплачивает вместе с последней зарплатой и выходным пособием.

Компенсацию не платят сотрудникам, которые просто переводятся из одного подразделения в другое без увольнения. Также ее не выдают внешним совместителям, которые переводятся на основное место работы. А еще ничего не получит работник, которого приняли в штат меньше половины месяца назад и теперь увольняют.

Размер выходного пособия и выплаты на период трудоустройства в 2019 году

Выходное пособие – это особый вид выплат, которое полагается работникам после расторжения трудового договора с работодателем и иных случаях прекращения сотрудничества. Не каждый сотрудник может получить такие выплаты, поскольку для этого необходимо выполнение определенных условий. Сюда относится:

- ликвидация компании;

- сокращение штата сотрудников;

- при отказе сотрудника переводиться на работу в другой район;

- наличие медицинских показаний, препятствующих выполнению обязанностей;

- утрата работоспособности;

- отказ работать по причине изменения условий труда.

Как рассчитать средний дневной заработок

Средний дневной заработок за 12 месяцев перед увольнением нужен, чтобы узнать размер компенсации за оставшиеся дни отпуска. Если сотрудник пришел в организацию меньше года назад, рассчитывайте средний заработок с момента его приема в штат (Постановление правительства № 922 от 24.12.07).

Складываем суммы заработка за нужный период: сюда входят доходы в денежном и натуральном виде — зарплата и доплаты, премии, надбавки. В сумму не входят больничные, отпускные и другие выплаты, для расчета которых уже использовался средний заработок.

Далее определяем число календарных дней за период, рассматриваем рабочие месяцы:

- если сотрудник отработал полный месяц, берем среднее число календарных дней в нем — 29,3;

- если в месяце были пропуски рабочих дней (отпуск или больничный), то число дней находим по формуле: (Число календарных дней месяца — Дни отпуска или больничного) * 29,3 / Число календарных дней месяца.

Теперь найдем средний дневной заработок по формуле: Сумма выплат за расчетный период / Календарные дни за расчетный период.

Примеры расчета выходного пособия и единовременной компенсации

Рассмотрим порядок расчета выплат, полагающихся работнику как при сокращении штата, так и при ликвидации фирмы.

Пример 1. Расчет при сокращении штатов: выходное пособие

В связи с проведенным сокращением численности персонала грузчика Ермолаева А.А. увольняют 17.08.2020 с выплатой выходного пособия за 1 месяц трудоустройства. 29.09.2020 Ермолаев А.А. устроился на новое место работы.

Исходные данные:

- за август 2019-июль 2021 года выплаты в пользу сотрудника составили 322 тыс. руб., в т.ч. сумма отпускных – 26 тыс. руб.;

- рабочих дней в периоде – 247 (сеть продовольственных магазинов, вне действия Указов Президента), из них отработано 20 рабочих дней приходятся на ежегодный оплачиваемый отпуск.

Произведем расчеты:

| Определим средний дневной заработок | (322 000 – 26 000) / (247 – 20) = 1 303,96 руб. |

| Найдем число рабочих дней, приходящихся на 1-ый месяц поиска работы | С 18.08 по 17.09.2020 – 23 рабочих дня |

| Рассчитаем выплату за 1 месяц трудоустройства | 1 303,96 х 23 = 29 991,08 руб. |

| 02.10.2020 Ермолаев А.А. обратился к бывшему работодателю с заявлением о выплате выходного пособия за часть 2-го месяца трудоустройства (с 18 по 28.09.2020 – 7 рабочих дней) | 1 303,96 х 7 = 9 127,72 руб. |

| Результат расчета выходного пособия при сокращении штата 2021, выплаченного грузчику бывшим работодателем за период с момента увольнения до дня трудоустройства | 29 991,08 + 9 127,72 = 39 118,80 руб. |

Аналогично определяется сумма выплат при ликвидации организации.

Пример 2. Расчет при ликвидации: единовременная компенсация

По причине ликвидации организации, осуществляющей деятельность в Камчатском крае (один из районов Крайнего Севера), всех сотрудников увольняют 24.08.2020.

Работодатель решает выплатить единовременные компенсации в 5-кратном размере месячного заработка каждому.

Проведем расчеты на примере одного из работников:

- за август 2019-июль 2021 года выплаты в пользу сотрудника составили 456 тыс. руб.;

- рабочих дней в периоде – 247 (непрерывно действующее предприятие, вне действия Указов Президента).

Рассчитаем сумму компенсации:

| Определим средний дневной заработок | 456 000 / 247 = 1 846,15 руб. |

| Найдем число рабочих дней для исчисления среднего месячного заработка за 1 месяц трудоустройства | с 25.08 по 24.09.2020 – 23 рабочих дня |

| Рассчитаем средний месячный заработок за 1-ый месяц трудоустройства | 1 846,15 х 23 = 42 461,45 руб. |

| Единовременная компенсация в 5-кратном размере среднего месячного заработка | 42 461,45 х 5 = 212 307,25 руб. |

До момента ликвидации предприятия сотруднику будет выплачено 212 307,25 руб.

В аналогичном порядке рассчитывается единовременная компенсация при увольнении по сокращению штата.

Как рассчитать компенсацию за неиспользованный отпуск

Сперва поймите, сколько дней из положенного отпуска работник не «отгулял». Подробный алгоритм для расчета этой цифры мы приводим здесь. А в простых случаях, когда в год сотруднику положено 28 отпускных дней, за месяц «набегает» 2,33 дня отпуска. Если в какие-то месяцы человек работал меньше 15 дней, эти месяцы выбрасываем из расчетов, если больше 15 дней — округляем до полного месяца. Складываем число месяцев и умножаем его на 2,33. Из полученного числа вычитаем дни, которые сотрудник уже «отгулял».

Сумму компенсации рассчитайте по формуле: Сумма компенсации = Средний дневной заработок * Количество дней неиспользованного отпуска.

Разновидности выплат и компенсаций

Трудовое законодательство сложно устроено: в нем полно оговорок и отдельных статей для срочных договоров, совместительства, сезонных работ и деятельности на Крайнем Севере. Поэтому ниже мы остановились только на общих случаях — они актуальны большинству россиян, работающих по трудовому договору в графике 5/2.

Остаток зарплаты

Эта выплата — основная. Работнику обязаны вернуть всю сумму, что он заработал до увольнения. Кроме оклада сюда относятся премии и доплаты, предусмотренные трудовым договором. Конкретные условия таких выплат определяет компания, но выплатить их сотруднику обязаны строго в день увольнения.

Компенсация за отпуск

По закону каждому россиянину положен отпуск — 28 календарных дней, каждый из которых оплачивается. Случается так, что до увольнения сотрудник не успевает оформить и провести отпуск. В этом случае компания выплачивает компенсацию — строго за то количество отпускных дней, которые не использовались.

Больничный после увольнения

Если в течение месяца после увольнения сотрудник оформил больничный, но так и не трудоустроился на другое место, бывший работодатель обязан возместить ему дни болезни. Об этой выплате знают немногие, поэтому чаще всего россияне лечатся за счет сбережений. Но в Трудовом кодексе прописано: получить больничный могут даже безработные, если увольнение произошло недавно.

Есть нюанс по размерам выплат. Если болезнь наступает хотя бы на день позже увольнения, больничный заплатят в размере 60% от средней зп (независимо от наработанного стажа). Если больничный открывают в день до увольнения — выплачивают все 100%.

Индексация среднего заработка при повышении зарплаты

Если перед отпуском сотрудника или во время него в организации повысили оклады (тарифные ставки), то нужно индексировать средний заработок для расчета отпускных. Здесь вам пригодится коэффициент повышения (КПВ): КПВ = ОН / ОС, где ОН — новый оклад, ОС — старый оклад. Есть три варианта индексации:

- Оклад повысился в течение расчетного периода. Тогда все выплаты, учитываемые при расчете отпускных, с начала расчетного периода до месяца изменения оклада умножаются на КВП.

- Оклад повысился после расчетного периода до начала отпуска. Весь рассчитанный средний заработок умножается на коэффициент повышения.

- Оклад повысился во время отпуска. Увеличивается только часть отпускных, начиная с даты действия новых окладов.

Как рассчитать заработную плату увольняемым работникам в 2021 году

В зарплате при увольнении учитывается:

Начисленные средства за отработанные дни.

Ежемесячная премия с пропорциональным расчетом на количество рабочих дней.

Переработки (ночные смены, сверхурочные, работа в выходные или праздничные дни).

Оплата за совмещение.

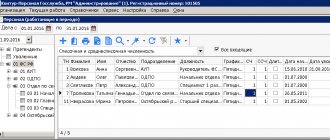

При расчете заработной платы, которая причитается сотруднику при увольнении, бухгалтер или кадровик должен придерживаться определенного алгоритма действий:

Первое, что необходимо сделать — составить табель учета по форме Т-13. Многие бухгалтера рекомендуют для увольняемого сотрудника заводить отдельный табель (с момента написания заявления на увольнение).

В данном документе фиксируются все рабочие дни, дни отдыха, командировки, отпуска и больничного. Подписанный табель согласуется с руководителем сотрудника и визируется работником отдела кадров.

Оформленный в соответствии с требованиями табель, передается в бухгалтерию предприятия.

Сумма к выдаче рассчитывается по следующей формуле:

Зарплата к выдаче =» (оклад + премия. мес. + прочие выплаты) / кол-во раб. дней. в мес. * кол-во отраб. дней

Такая формула используется при стандартном исчислении, когда работник в месяц увольнения не уходил в отпуск или не находился на больничном.

Важно: увольнение по собственному желанию влечет за собой две гарантийные выплаты: заработная плата за фактически отработанное время и компенсация неиспользованного отпуска. Расторжение трудового договора по обоюдному согласию сотрудника и работодателя предусматривает также выплату выходного пособия (при условии, что это указано в тексте трудового договора).

Оплата отпуска

Отпускные необходимо выплатить не менее чем за 3 дня до начала отпуска (ст.136 ТК РФ). Число дней отпуска берем из приказа руководства о предоставлении законного отдыха. Оплачиваем все календарные дни отпуска кроме нерабочих праздников (согласно ст. 120 ТК РФ).

Обычно вызывает вопросы ситуация, когда отпуск начинается в начале месяца. Например, сотрудник уходит в отпуск с 1 июля 2018 года, и выплатить отпускные нужно 27 июня. При этом для расчета требуется зарплата за июнь, которая еще не начислена.

В этом случае сначала выполняется расчет зарплаты за июнь: или предположив, что сотрудник доработает последние дни месяца, или исходя из уже отработанных дней. Затем рассчитываются отпускные. Если зарплата за июнь изменится после расчета отпускных, нужно будет выполнить пересчет и доплатить или удержать разницу.

А рассчитать отпускные за несколько минут можно с помощью нашего калькулятора.

Основные правила расчета выплаты компенсации при увольнении

В соответствии со ст. 140 Трудового кодекса РФ, выплату пособия уволенному сотруднику нужно производить в последний день его пребывания на текущей должности или же на следующие сутки после его ухода с предприятия. А вот сам расчет компенсации по единому калькулятору при увольнении должен происходить с соблюдением определенных правил:

- Заработная плата высчитывается исходя из часовой ставки;

- При вычислении размера ЗП работодатель обязан учесть все переработки гражданина, его премии и надбавки;

- При расчете компенсации за неиспользованный отпуск начальство обязано оплатить подчиненному период не менее 28 дней на 1 рабочий год;

- Для инвалидов и наемных сотрудников, имеющих ненормированный график, а также работников, несущих службу в тяжелых условиях, минимальный срок законного отпуска составляет 30-35 суток;

- Если за последние два-три года до увольнения работник ни разу не ходил в отпуск, то за все это время ему полагается материальная компенсация;

- Для людей, которые были рассчитаны с должности ранее, чем через год после составления трудового договора, пособие начисляется по месяцам, а не по часам;

- Рабочим периодом не считаются праздничные дни, прогулы по вине сотрудника и неоплачиваемые отпуска, длительностью до 2 недель.

Учитывая перечисленные правила расчета компенсации, работодатель сможет установить точный размер выплаты для конкретного подчиненного. При обнаружении ошибки в подсчетах сотрудник имеет право подать на начальника иск в местный судебный орган.

Записка-расчёт при увольнении (форма Т-61)

Главная / Кадровые документы

| Оглавление: 1. Инструкция по заполнению формы Т-61 2. Начисления при расчёте среднего заработка 3. Прочие удержания при увольнении работника | Документ: Скачать бланк формы Т-61 Смотреть образец заполнения Т-61 |

Записка-расчёт при увольнении – документ, предназначенный для расчёта средств, причитающихся сотруднику за отработанное время и неиспользованные им дни отпуска.

Форма Т-61 заполняется разными подразделениями компании:

- 1-я – лицевая сторона – работником кадрового подразделения;

- 2-я – оборотная сторона – бухгалтерской службой фирмы.

Если нет ни кадровика, ни бухгалтера, то бланк полностью заполняет сам ИП / руководитель организации либо иное уполномоченное на это лицо.

Форма Т-61, начиная с 1 января 2013 года, не является обязательной к использованию. Компания может применять документ, разработанный самостоятельно. Но для этого необходимо, чтобы в нём присутствовали реквизиты, предусмотренные законом о бухгалтерском учёте и, чтобы он был утверждён руководителем.

Инструкция по заполнению формы Т-61

Лицевая сторона

Наименование организации

Сюда оно должно быть внесено полностью, без сокращений. Такой порядок установлен Постановлением Госстандарта РФ от 03.03.2003 № 65-ст. Также в нем сделано уточнение, что если в учредительных документах есть сокращенное название компании, то оно может быть указано ниже полного наименования (или рядом в скобках).

Вышеуказанный документ действует только до 01.07.2018 года, а затем в действие вступит ГОСТ Р 7.0.97-2016, но и в нем относительно наименования, как реквизита документа, содержится то же требование.

Все приведённые правила в полной мере касаются и ИП.

Код ОКПО

Это цифровой код организации по общероссийскому классификатору, который даёт общее представление об отрасли её деятельности. Он присваивается всем организациям (восьмизначный) и ИП (десятизначный) при регистрации в местном органе статистки.

В документах для внутреннего использования указание кода ОКПО не является обязательным, поэтому его часто не вписывают (это следует из Приказа Росстата от 29.03.2017 № 221)

Раньше код на бумажном носителе выдавался только непосредственно в органах статистки. Сегодня, чтобы его узнать, можно воспользоваться онлайн сервисами.

Например, по адресу https://кодыросстата.рф имеется опция, позволяющая не только увидеть ОКПО, но и самостоятельно распечатать уведомление.

Поле “Трудовой договор”

Указывается номер, обозначенный в трудовом договоре между организацией и увольняемым сотрудником, и день, когда он был заключён.

Номер и дата составления документа

Нумерация может присваиваться порядковым числом в течение всего периода работы организации, ИП или каждый год начинаться заново. А также можно в качестве номера записки-расчёта использовать номер приказа об увольнении.

Табельный номер

Такой номер присваивается при устройстве на работу. Он проставляется во всех кадровых (приказы по кадрам, личное дело, табель рабочего времени) и бухгалтерских (расчётная и платёжная ведомости, авансовый отчёт) документах.

Номер даётся один раз на всё время работы сотрудника. Так как законодатель не предусматривает обязательность табельного номера, поле заполняется при его наличии.

Структурное подразделение

Если таких подразделений в организации нет, то строку оставляют пустой.

Должность работника

Ставим наименование должности, которое указано в штатном расписании и трудовом договоре.

Строка “Трудовой договор прекращен…”

Дата прекращения трудового договора берётся из приказа об увольнении и соответствует последнему дню работы сотрудника.

Но существуют случаи, когда работник по факту отсутствовал на рабочем месте, но за ним, в соответствии с трудовым кодексом или федеральным законом, сохранялось место работы.

Так, согласно ст. 127 ТК РФ, неиспользованные отпуска предоставляются сотруднику по его заявлению с последующим увольнением. Тогда день увольнения – это последний день отпуска.

По закону от 12.06.2002 № 67-ФЗ о гарантиях прав на участие в референдуме за членом комиссии сохраняется место работы на период выборов и их подготовки. Днем увольнения в таком случае будет последний день работы в комиссии.

Основание, по которому прекращён трудовой договор

Прекращение трудового договора может быть произведено только по основаниям, имеющимся в статье 77 Трудового кодекса РФ. Основание заносится в приказ об увольнении и в трудовую книжку сотрудника.

Формулировка должна в точности соответствовать той, которая указана в ТК РФ, со ссылкой на статью. Например, «Трудовой договор прекращён в связи с переводом работника по его просьбе на работу к другому работодателю, пункт 5 части первой статьи 77 Трудового кодекса Российской Федерации».

Далее – дата и номер документа, согласно которому работник уволен (приказ или распоряжение руководства).

Ниже ставятся отметки о том, сколько дней отпуска не использовано, и о том, были ли дни, которые работник отгулял авансом. Во втором случае такие дни будут удалены из расчётов. Если таких дней нет, ставятся прочерки.

В конце проставляются наименование должности кадрового работника (уполномоченного лица, ИП), его подпись и дата подписи.

Раздел «Расчёт оплаты отпуска»

Для заполнения записки-расчёта в части отражения заработной платы увольняющегося работника используются данные расчётной (Т-51), платежной (Т-53) или расчётно-платёжной ведомости (Т-49) о начисленных и выплаченных ему зарплате, премиях, других денежных средствах.

| Графа | Указываются |

| 1 | Год, за который производится расчёт отпускных выплат. |

| 2 | 12 месяцев (календарных), предшествовавших увольнению. |

| 3 | Денежные суммы, которые начислены работнику помесячно, и учитываются при исчислении среднего заработка (см. ниже раздел “Начисления, учитываемые и не учитываемые…”). |

| 4 | Количество дней, входящих в расчётный период, за год. Если месяц был отработан полностью, то количество дней в нём для расчёта среднего заработка будет равно 29,3. Следовательно, за весь период число дней составит 29,3 х 12 = 351,6. При неполном месяце нужно применить алгоритм: (29,3 дн: количество дней в месяце) х кол-во отработанных дней. |

| 5 | Рабочие часы, относящиеся к расчётному периоду, указываются тогда, когда сотруднику устанавливается суммированный учёт времени. |

| 6 | Суммы среднедневного или среднечасового заработка. Для их расчёта нужно итоговую сумму заработка из графы 3 разделить на число дней из графы 4 (или часов из графы 5). |

| 7 | Дни отпуска, которые сотрудник использовал авансом. |

| 8 | Отпускные дни, которые работник не успел отгулять. |

| 9 | Выплаты, которые причитаются работнику за неиспользованные им дни отпуска. Они рассчитываются так: Среднедневной (среднечасовой) заработок (графа 6) х (использованные дни отпуска (графа  – неиспользованные (графа 7). – неиспользованные (графа 7). |

Раздел «Расчет выплат»

| Графа | Указываются |

| 10 | Сумма ЗП, начисленной за последний рабочий месяц (графа 2). В образце это апрель 2017 |

| 11 | Начисленные отпускные суммы (графа 9). |

| 12 | Прочие начисления, к которым относятся те, что не участвуют в исчислении сред. заработка. |

| 13 | Итог, полученный путём сложения сумм из граф 10,11,12. |

| 14 | Сумма подоходного налога, начисленного на денежные средства, указанные в графе 13. |

| 15 | Удержания, кроме удержаний НДФЛ (подробнее рассматриваются ниже в таблице). |

| 16 | Общая сумма полагающихся удержаний (графа 14 + графа 15). |

| 17 | Задолженность компании перед работником – может включать в себя, например, излишне удержанный с него подоходный налог, не полученную им вовремя депонированную заработную плату, перерасход по авансовому отчёту. |

| 18 | Задолженность за работником – это те суммы, которые не вошли в графу 15. |

| 19 | Сумма к выплате после удержаний, состоящая из результата следующего расчёта: Графа 13 – Графа 16 + Графа 17 – Графа 18. |

Под второй таблицей сумма к выплате проставляется прописью и цифрами. После получения уволившимся сотрудником причитающихся денежных средств указываются реквизиты платёжной ведомости или расходного ордера.

В конце расчётной части записки Т-61 бухгалтер ставит свою подпись и указывает её расшифровку.

Начисления, учитываемые и не учитываемые при расчёте ср. заработка

При расчёте компенсации за неиспользованные дни отпуска необходимо учитывать только те выплаты, которые предусматриваются положением о порядке расчёта средней зарплаты (Постановление Правительства РФ от 24.12.2007 № 922).

| Учитываются | Не учитываются |

|

|

* Исключение – оплата перерывов, предоставляемых матери для кормления ребёнка грудью.

Обратите внимание: время, за которое не учитываются указанные в таблице выплаты, исключается из расчётного периода при определении среднего заработка при увольнении, а выходные и праздничные дни, в которые трудился работник, учитываются в общем порядке.

Прочие удержания при увольнении работника

Помимо рассмотренных обязательных удержаний подоходного налога и отпускных, полученных авансом, существуют другие удержания, которые указываются в форме Т-61 в расчёте выплат в графе 15 (Удержания, кроме удержаний НДФЛ) и графе 18 (Задолженность за работником).

Виды удержаний из заработка сотрудника при увольнении, предусмотренные графами 15 и 18:

| Виды | Удержания | Процент |

| Обязательные, в соответствии с законом | По исполнительным документам:

| Не больше, чем 50% |

| По инициативе фирмы-работодателя | Возмещение неотработанных авансовых выплат Неизрасходованные и невозвращённые командировочные суммы Излишне выплаченные денежные средства вследствие счётных ошибок Ущерб, который работник нанёс организации | Не больше, чем 20% |

| По заявлению, написанному сотрудником | Взносы по добровольному страхованию:

Взносы в профсоюз Средства в счёт погашения займов, кредитов и процентов по ним Суммы, предназначенные для благотворительных фондов | 100% |

Обратите внимание: удержания, инициированные работодателем и относящиеся к погашению задолженности сотрудника перед организацией, могут быть осуществлены только в тех случаях, которые содержатся в Трудовом кодексе и других законодательных актах.

Понравилась статья? Поделитесь в соц. сетях:

- Похожие записи

- Приказ о приеме на работу (форма Т-1 и Т-1а)

- Приказ о направлении в командировку (форма Т-9 и Т-9а)

- Образец заполнения формы Т-61

- Образец заполнения формы Т-54

- Личная карточка работника (форма Т-2)

- Лист-заверитель дела

- Образец заполнения формы Т-7

- График отпусков (форма Т-7)