При расторжении трудовых отношений помимо зарплаты за проделанную работу сотруднику может потребоваться выдать ряд сумм, не связанных с непосредственным выполнением трудовых обязанностей. Для их начисления предварительно нужно провести по определенным правилам расчет среднего дневного заработка при увольнении 2021. Причём в некоторых нестандартных ситуациях используют специальные алгоритмы расчета, позволяющие соблюсти права сотрудника в полном объеме.

Также смотрите:

- Как ТК РФ регулирует увольнение в отпуске

- Как правильно рассчитать количество дней отпуска для компенсации при увольнении

В каких случаях при увольнении считают средний заработок

В момент завершения сотрудничества с работником с ним производят полный расчет. Помимо суммы зарплаты увольняющемуся обязательно нужно начислить:

- Компенсацию за остаток отпуска (при его наличии), который не был использован (ч. 4 ст. 84.1, ч. 1 ст. 127, ч. 1 ст. 140 ТК РФ).

- Пособие при увольнении, если расторжение трудовых отношений произошло по определенным причинам (ст. 178 ТК РФ).

ВАЖНО!

Выходное пособие обязательно выдают всем работникам, покидающим организацию в связи с оптимизацией численного состава или закрытием компании. Исключение – кто был принят на срок до 2-х месяцев. Однако это не лишает компанию возможности включить условия о дополнительных выплатах этой категории персонала в свои внутренние нормативные документы.

Выходное пособие положено:

1. При увольнении в связи с закрытием организации или урезанием количества штатного персонала:

- в объеме среднего заработка за первый месяц после прекращения трудового договора;

- в размере среднего заработка за второй месяц после увольнения – при условии, что уволенному не удалось трудоустроиться и он получил официальный статус безработного;

- в особых обстоятельствах по решению службы занятости – за третий месяц после расторжения трудового договора, а для трудящихся в районах Крайнего Севера возможно увеличение времени выплат до 5 месяцев.

2. В иных обстоятельствах увольнения пособие может выплачиваться в размере двухнедельного среднего заработка. Это:

- призыв в армию;

- разрыв сотрудничества в связи с изменением условий работы, делающих невозможным ее продолжение;

- увольнение в связи с отказом на переезд на рабочее место в другой регион;

- уход трудящегося по мед. показаниям;

- увольнение в связи с возвращением ушедшего ранее работника на основании судебного акта.

Таким образом, вычисление среднего заработка за день нужно во всех приведенных выше случаях.

Как рассчитать среднемесячный заработок специалиста при увольнении

Величина среднего месячного заработка важна при прекращении ТД по причине ликвидации предприятия или же сокращения персонала. В соответствии со стат. 178 таким работникам полагается выходное пособие за два, а в отдельных случаях и за 3 мес. Как же рассчитать величину такой зарплаты?

Как и при определении среднего заработка за день необходимо руководствоваться положениями стат. 139 ТК. Это означает, что любое вычисление средних данных предполагает подсчет общего дохода, начисленного специалисту по факту, и времени выработки за предыдущие 12 мес. Формула имеет следующий вид:

СМЗ = Совокупная зарплата / 12 мес.

Иногда сотруднику требуется справка для органов соцзащиты для подтверждения уровня доходов. В этой ситуации обычно нужно составить документ с указанием доходов специалиста за 3 или 6 мес. Для определения показателя берется суммарная зарплата за период и делится на число месяцев.

Какие нормы регулируют расчет среднедневного заработка

Приведём правовые нормы, на основании которых проводят расчет среднедневного заработка при увольнении:

- ст. 139 ТК РФ;

- постановление Правительства РФ от 24.12.2007 № 922 “Об особенностях порядка исчисления средней заработной платы”.

Согласно им, среднедневной заработок нужно рассчитывать за период 12 календарных месяцев, идущих подряд, до месяца, в котором возникло основание для соответствующего начисления.

В общем виде процедура его исчисления включает:

1. Определение периода расчета и относящегося к нему количества:

- календарных дней – для расчета выплат за не отгулянный отпуск;

- рабочих дней – для расчета выходного пособия.

2. Суммирование зарплаты, которую нужно учесть.

3. Деление суммы зарплаты на длительность расчетного периода в днях.

Что подразумевает компенсация при увольнении

Говоря о компенсации отпуска при увольнении, обычно подразумевают наиболее общий ее случай, имеющий отношение абсолютно ко всем работникам. Это компенсация при увольнении в виде отпускных, причитающихся за не использованный в период работы отпуск. Право на ежегодный оплачиваемый отпуск есть у каждого работника, и на момент увольнения часть его (а бывает, что и отпуск за несколько лет) может оказаться неиспользованной. Ст. 127 ТК РФ обязывает в случае увольнения оплатить эту часть, какой бы ни оказалась реальная ее продолжительность. Причина прекращения трудового договора при расчете компенсации при увольнении значения не имеет.

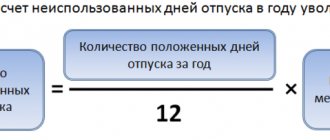

Как рассчитать дни компенсации при увольнении? Продолжительность стандартного ежегодного отпуска — 28 календарных дней (ст. 115 НК РФ). Однако для некоторых категорий работников он удлиняется (ст. 116–119, ст. 348.10 ТК РФ). Отпускные при увольнении рассчитывают исходя из той протяженности отпуска, которая положена конкретному лицу, с учетом удлинения, если оно присутствует. В отпуск не входят праздничные дни.

Начало года, к которому будет относиться ежегодный отпуск, каждым работодателем для каждого конкретного работника определяется индивидуально — с первого дня его трудоустройства на эту работу (п. 1 Правил об очередных и дополнительных отпусках, утвержденных НКТ СССР 30.04.1930 № 169), а окончание может смещаться, если на протяжении рассчитанного от начальной даты календарного года у работника возникали периоды, не входящие в этот стаж (ст. 121 ТК РФ).

Расчет компенсации при увольнении в 2021 году производится также для лиц, оформленных по срочному (до 2 месяцев) трудовому договору (ст. 291 ТК РФ) или на неполный рабочий день (ст. 93 ТК РФ). При срочном договоре отпускные считают исходя из того, что каждому отработанному месяцу соответствуют 2 рабочих дня отпуска.

Не нужно производить начисление компенсации за неиспользованный отпуск при увольнении работникам:

- оформлявшимся по договору ГПХ (ст. 11 ТК РФ);

- отработавшим меньше, чем половину месяца (п. 35 Правил об очередных и дополнительных отпусках, утвержденных НКТ СССР 30.04.1930 № 169).

Начисленную компенсацию при увольнении облагают страховыми взносами, НДФЛ и выплачивают вместе с прочими суммами, причитающимися к уплате работнику, в последний день его трудовой деятельности (ст. 140 ТК РФ).

Эксперты КонсультантПлюс сделали аналитическую подборку по судебным спорам с работниками при выплате компенсации увольнении. Получите пробный доступ к системе и узнайте судебные решения на самые распространенные вопросы.

О том, возможно ли получить компенсацию отпускных, не прибегая к увольнению, читайте здесь.

Какие периоды и суммы включают в расчет среднего заработка

Независимо от того, для каких целей делают расчет, в составе 12 месяцев не учитывают дни:

- когда сотрудник был освобожден о выполнения должностных функций с сохранением зарплаты;

- относящиеся к времени больничного;

- периодов, когда работник не трудился и получал средний заработок.

Премиальные выплаты включают в расчет средней зарплаты независимо от присутствия исключаемых периодов, если они начислены с учетом проработанного времени. Иначе их нужно принимать к учету в доле, приходящейся на фактически отработанное время.

ВАЖНО!

Месячные премии учитывают в фактической сумме, но не более одной ежемесячной выплаты на каждый индивидуальный показатель.

Премии за кварталы, полностью учтенные в периоде расчета среднего заработка, принимают в полном объеме. В противном случае, их включают пропорционально количеству месяцев в квартале, вошедших в 12 месяцев перед месяцем, в котором считают средний заработок.

Годовые премии за предыдущий год учитывают полностью, независимо от времени их выплаты.

ВАЖНО!

Исключение из общего правила – матпомощь к отпуску, которую учитывают в расчете среднемесячного заработка при увольнении (постановление Президиума ВАС РФ от 30.11.2010 № 4350/10).

Особенности расчета среднего дневного заработка при увольнении

Поскольку величина выплат за выполнение трудовых обязанностей может различаться, Правительством РФ был разработан регламент определения среднего заработка. В Постановлении № 922 от 24.12.07 г. сказано, что средняя зарплата рассчитывается во всех ситуациях, которые предусмотрены нормами трудового законодательства РФ. В частности, это происходит в связи с сокращением численности компании, при ликвидации предприятия или же при увольнении специалиста.

Это тоже важно знать:

Увольнение пенсионера: законно ли это и как оформить увольнение?

Как посчитать среднедневной заработок при увольнении? Далее посмотрим, как рассчитать показатель.

Базовые правила расчета СДЗ:

- Независимо от того, какой режим работы действует на предприятии, при расчете учитывают заработную плату за год, то есть за 12 месяцев, предшествующих моменту начисления выплаты. При этом берутся только фактически выработанное время и фактически начисленная зарплата. За календарный месяц принимается промежуток с 1 по последнее число месяца.

- Исключению из расчетного периода, а также из начисленной зарплаты подлежат – случаи сохранения заработка; случаи нетрудоспособности, декреты; простои по вине предприятия (по независимым причинам); периоды забастовок; неоплачиваемые отпуска; оплачиваемые допдни, предоставляемые в целях ухода за детьми-инвалидами; периоды освобождения от выполнения трудовых обязанностей с полным или же частичным сохранением заработка.

- Если расчетный период отработан не полностью – учитывается фактический заработок за выработанное время.

- Использование СДЗ допускается при – расчете отпускных, а также берется среднедневной заработок при расчете компенсации за неиспользованные отпуска.

- В формуле расчета СДЗ берется среднемесячный показатель числа дней, равный 29,3.

- При расчете суммы заработка следует учесть все виды вознаграждений персоналу за выполнение трудовых обязанностей по принятой в организации СОТ (система оплаты труда). Источник зарплаты значения не имеет.

База для расчета среднего заработка

Следующим показателем, необходимым для расчета среднего дневного заработка для компенсации при увольнении, является база. Это сумма всех выплат сотрудника за период, определенный как расчетный.

Не все выплаты сотруднику нужно включить в расчет. Учету подлежит лишь доходы, имеющие прямую связь с выполняем трудовых обязанностей.

Включать в базу для среднего заработка нужно:

- зарплату;

- премии, начисленные по итогам различных периодов (месяц, квартал, полугодие, год) — учитываются в особом порядке, о котором написано ниже;

- прочие стимулирующие доплаты за трудовые достижения, согласно системе премирования.

Это тоже важно знать:

Должен ли оплачиваться больничный после увольнения

Все прочие начисления не подлежат включению в расчет дневного заработка в среднем значении для компенсации. То есть не нужно учитывать отпускные, компенсацию неиспользованных дней отпуска, больничные, пособия, материальную помощь, призовые выплаты, командировочную оплату, компенсации проезда, питания, связи и пр.).

Какие выплаты учитываются при расчете СДЗ:

- Начисленная зарплата персоналу согласно утвержденным окладам (ставкам) за выработанное время.

- Начисленная зарплаты работникам-сдельщикам по принятым расценкам.

- Заработок, выданной в натуральном эквиваленте.

- Заработок, начисленный в виде комиссионных или процентов от реализационной выручки.

- Замещающим госдолжности сотрудникам денежное вознаграждение.

- Начисленное муниципальным работникам денежное содержание.

- Гонорары служащим СМИ.

- Заработок преподавателям образовательных профучреждений за часы преподавания вне зависимости от периода начисления.

- Заработок, рассчитанный по итогам года.

- Все виды доплат и надбавок – за выслугу лет, профмастерство, совмещение, классность, знание иностранных языков, работу с гостайной, руководство, увеличение объемов и т.д.

- Все виды выплат, связанных с особенностями рабочих условий, включая повышающие коэффициенты к зарплате по причине сверхурочной занятости, тяжелую работу, занятость в опасных (вредных) условиях, ночные смены, работу в праздники и выходные дни.

- Допвознаграждение за работу классным руководителям педработникам.

- Утвержденные в ЛНА предприятия премии и иные вознаграждения персоналу за выполнение трудовых обязанностей.

- Прочие разновидности выплат в соответствии с принятым у работодателя порядком расчетов.

Какие выплаты не учитываются при расчете СДЗ:

- Социальные выплаты – различные пособия, включая больничные листы.

- Разовые выплаты – матпомощь и др.

- Некоторые компенсационные выплаты – оплата отдыха, проезда, питания, проживания, коммунальных сумм, оздоровления, использования личного транспорта и т.д.

Как посчитать среднедневной заработок для компенсации за отпуск

Для расчета среднедневной суммы заработка для компенсации отпуска берут среднемесячное количество дней в месяц, равное 29,3 (ч. 4 ст. 139 ТК РФ). Если в течение 12 месяцев до месяца увольнения нет исключаемых из расчета периодов, то применяют формулу:

ПРИМЕР

Сумма зарплаты сотрудника, увольняемого в июне 2021 года, с июня 2020 до мая 2021 составила 564 000 руб. Указанное время отработано полностью. Посчитаем среднедневной заработок.

Решение:

564 000 / 12 / 29,3 = 1604,09 руб.

Если в учитываемом периоде было время, исключаемое из него, формула меняется:

Число дней в неполностью отработанных месяцах определяют по формуле:

| (29,3 / КОЛИЧЕСТВО КАЛЕНДАРНЫХ ДНЕЙ В НЕПОЛНОМ МЕСЯЦЕ) × КОЛИЧЕСТВО КАЛЕНДАРНЫХ ДНЕЙ ЗАОТРАБОТАННОЕ ВРЕМЯ |

ПРИМЕР

Сотрудник увольняется в июне 2021 года. С июня 2021 по май 2021 он отработал 10 полных месяцев. В феврале 2021 он был в отпуске с 01.02.2021 по 20.02.2021, а в апреле 2021 находился на больничном с 01.04.2021 по 25.04.2021. Заработок составил без учета отпускных и больничного 879 000 руб. Проведём расчет среднедневного заработка при увольнении.

Решение:

- В феврале 2021 года в расчет принимаем 9 календарных дней из 28.

- В апреле в расчет берём 5 дней из 30.

- Длительность неполных периодов в днях составит: 29,3 / 29 × 9 + 29,3 / 30 × 5 = 9,09 + 4,88 = 13,97 дней.

- Сумма средних начислений за день составит: 879 000 / (29,3 × 10 + 13,97) = 879 000 / 306,97 = 2863,47 руб.

Пример расчета компенсации за неиспользованный отпуск при увольнении

Предположим, сотрудник устроился в компанию в 2021 году. Число неиспользованных дней составляет 28 дн. В январе 2021 г. специалист увольняется. Расчетным периодом является время с 01.01.17 г. по 31.12.17 г. За этот период работник получил следующие виды вознаграждения:

- Пособие по болезни – 8200 руб.

- Матпомощь – 4000 руб.

На дни болезни приходится 5 дн. с 10.04.17 по 14.04.17 г., на отпуск – 28 дн. с 01.02.17 г. по 28.02.17 г. Для вычисления дней в рабочем периоде будет применяться формула расчета СДЗ по неполностью выработанному расчетному периоду.

РП = 29,3 х 10 мес. + (29,3 / 30 дн. х 25 дн.) + 0 дн. = 317,4 дн.

Мнение эксперта

Михайлов Владислав Иванович

Юрист с 6-летним стажем. Специализируется в области семейного права. Знает о законе все.

После того, как рассчитан расчетный период, определим сумму компенсации за неиспользованный отпуск. Сотруднику полагается оплата 28 дн., так как он полностью не использовал отдых за последний год.

Компенсация = 1496,53 руб. х 28 дн. = 41902,84 руб.

Перед выдачей суммы «на руки» путем наличных расчетов или безналичного перечисления следует удержать НДФЛ.

НДФЛ = 41902,84 руб. х 13 % = 5447 руб.

Сумма «на руки» = 41902,84 руб. – 5447 руб. = 36455,84 руб.

Как посчитать средний заработок для выходного пособия

В общем случае среднедневной заработок для выплаты выходного пособия рассчитывают по формуле:

| СРЕДНЕДНЕВНОЙ ЗАРАБОТОК = СУММА ЗАРАБОТКА ЗА РАСЧЕТНЫЙ ПЕРИОД / КОЛИЧЕСТВО ОТРАБОТАННЫХ ДНЕЙ В РАСЧЕТНОМ ПЕРИОДЕ) |

ВАЖНО!

Если в 12 месяцах до месяца расчетов были нерабочие праздничные дни (как в связи с ситуацией с коронавирусом 2021 согласно указам Президента РФ), ни эти дни, ни суммы оплаты за них в вычислениях не участвуют (письмо Минтруда России от 18.05.2020 № 14-1/В-585).

ПРИМЕР

Работника сокращают в июне 2021 года. За период с июня 2021 по май 2021 года он отработал 254 дня и заработал 645 000 руб. Каким будет его среднедневной заработок и сумма выходного пособия?

Решение:

645 000 / 254 = 2539, 37 руб.

Для того, чтобы провести расчет среднемесячного заработка при увольнении, нужно объем средних начислений в день умножить на количество рабочих дней за месячный период по его плановому графику – начиная со дня, следующего за датой увольнения.

Дополним пример, указав, что в этот месячный период он должен был отработать 20 дней. Тогда выходное пособие составит:

2539,37 руб. × 20 = 50 787,4 руб.

Формулы и примеры расчёта СДЗ

Порядок расчёта среднедневного заработка напрямую зависит от того, сколько времени отработал человек на предприятии, в связи с чем при расчёте СДЗ нужно базироваться на двух показателях, сюда относятся:

- Суммарные выплаты, полученные при выполнении должностных обязанностей за вычетом дохода, который не участвует в расчёте СДЗ (выплаты за отпуск, больничные, командировочные и т. п.). Здесь деление по алгоритмам расчётов зависит от срока трудоустройства на данном предприятии:

- Когда сотрудник работает в компании 12 и более месяцев, в расчёт входят выплаты за предшествующие 12 месяцев до момента увольнения.

- Если человек пришёл в компанию менее года назад, берётся весь период его работы в организации (с первого дня) за исключением месяца увольнения.

- Второй показатель — отработанный период, опять же за вычетом стандартных для СДЗ исключаемых ситуаций. И здесь есть несколько нюансов:

- При расчёте компенсации увольняющемуся, когда он отработал более года и у него не было периодов, которые не могут входить в расчёт СДЗ, берётся 12 полных месяцев до месяца увольнения.

- Если увольняющийся проработал в компании менее года или в его стаже в течение года были исключаемые периоды, расчёт среднего заработка включает в себя дни первого неполного месяца работы либо дни месяца с исключаемыми периода в определённые месяцы. Завершается расчётный период последним полным месяцем до момента увольнения.

Соответственно, формулы расчёта среднедневного заработка будут следующими:

- При стаже работы свыше года и с учётом того, что не было неучитываемых периодов, СЗД будет рассчитываться по алгоритму — ∑ (сумма заработка за 12 месяцев) / 12 / 29,3 (фиксированный коэффициент) = СДЗ. Например, если сумма всех учитываемых в расчёте выплат работнику за 12 месяцев составила 800 000 ₽, то формула будет выглядеть так: 800 000 ₽/12/29,3 = 2 275,31 ₽ (СДЗ).

- При условии, что в расчётном периоде были периоды, которые не должны входить в показатель СДЗ, расчёт будет более сложным. К примеру, за период с 1 октября 2021 года по 30 сентября 2018 человек (при тех же 800 000 ₽ всех включаемых в расчёт выплат) болел и 2 раза был на бюллетене, в феврале 14 дней и в мае 5 дней. Считаем:

- Определяем число полных месяцев — 10 месяцев.

- Рассчитываем оставшиеся отработанные дни в неполных месяцах. При этом выходные дни не учитываются в расчёте б/листа, то есть в феврале число дней будет равно — 29,3 / 28 дней февраля (28 дней — 14 дней по б/л + 4 дня из них выходные) = 18,84 дней. В мае по расчёту будет формула — 29,3 / 31 дней мая (31 дней — 5 дней по б/л + 2 дня из них выходные) = 26,46 дней.

- Итоговый расчёт СДЗ — 800 000 ₽ / (29,3 х 10 полных месяцев + 18,84 отработанных дней февраля + 26,46 дней мая) = 2 364,77 ₽ (СДЗ). Здесь работникам не следует обольщаться, что при наличии б/листов средний заработок получается более высоким, это не совсем так в данном случае. Если сравнить равноценные суммы ежемесячных окладов, то total-сумма по выплатам может быть и меньшей при определённых условиях.

- Если же стаж сотрудника не дотягивает до полного года, то берётся формула, учитывающая дни первого неполного месяца работы и отработанные полные месяцы — ∑ (сумма вознаграждения за все полные месяцы работы с учётом исключаемых периодов) / 29,3 х количество полностью отработанных месяцев + число дней в неполном отработанном месяце. Возьмём всё те же 800 000 ₽, но полученные сотрудником за 9 полных месяцев работы, а также за 10 календарных дней первого неполного месяца. Расчёт будет таким: 800 000 ₽ / (29,3 х 9 полных месяцев + 10 отработанных дней) = 2 922,91 ₽.

- Рассмотрим нестандартную ситуацию — служащий работал по графику неполного трудового времени (неполная рабочая неделя, день). Среднедневной заработок вычисляется в этом варианте путём деления суммарных фактических выплат зарплаты и прочих включаемых в расчёт вознаграждений на количество рабочих дней по стандартной пятидневной рабочей неделе. Например: сотрудник отработал 3 месяца и получил за труд 100 000 ₽. Берём количество рабочих дней в этих месяцах по производственному календарю. Так, в октябре 2021 года их 23, в сентябре — 20, в августе — 23. Получаем результат по СДЗ: 100 000 ₽ / 66 рабочих дней в расчётном периоде = 1 515,15 ₽.

Расчет среднего заработка, если в расчетном периоде не было дохода

Нередко бывают обстоятельства, в результате которых в 12 месяцах до увольнения работник не имел доходов. Тогда для вычислений применяют следующие правила:

- Если в более ранние периоды сотрудник трудился и у него были начисления, берут предшествующий расчетному период, равный ему по длительности.

- Когда до месяца расставания трудящийся не имел никаких начислений, расчет проводят исходя из фактических сумм зарплаты и отработанных дней в месяце расчета среднедневного заработка при увольнении.

- Если сотрудник до этого не был занят у работодателей за плату, для расчета берут установленный оклад или тарифную ставку.

Составляющие среднего заработка

Правительство страны разработало множество положений и закрепило их в Постановлении № 922, из которого следует, что на заработок влияют определенный круг выплат, которые производились за нужный при расчете промежуток времени, в частности:

- узаконенные на предприятии ставки, оклады;

- сдельные работы;

- проценты по выручке или их комиссионное вознаграждение;

- различные надбавки – в виде стажа, выслуги, северных, тяжести, графика работы и пр.;

- неденежные компенсации;

- премиальные суммы.

Если подробнее остановиться на пунктах, то к видам доплат и надбавок относятся:

- за увеличение объемов производства;

- стаж работы;

- график, в частности, в ночное время;

- выслуга лет;

- уровень мастерства или классность;

- повышенная ответственность – руководящие должности;

- совместительство или подмены других сотрудников;

- доступ к государственной тайне;

- высокий профессионализм, к примеру, отличные знания иностранных языков и пр.

Влияют на конечный итог при расчетах и условия работы сотрудника. Сумма начислений станет заметно выше, если он:

- трудится на вредном производстве: с повышенным шумом, с опасностью для жизни, под землей и пр.;

- работает в торговле и в договоре прописаны начисления в виде процентов с продаж или других видов компенсационных выплат;

- работает сверх установленного времени, то есть сверхурочно;

- трудится в выходные и праздники.

Все эти моменты идут в расчет среднесуточной зарплаты. Она будет расти прямо пропорционально данным показателям. Получается, что максимальную сумму вы получите, если:

- вы имеете высокий оклад;

- вы вы работаете без выходных и в праздники;

- занимаетесь совместительством и замещаете коллег;

- ваша работа – опасна и трудна;

- ваш график – ночные смены;

- ваш стаж – более 20-ти лет.

Однако, возникает вопрос, кто сможет справиться с такой нагрузкой и получать приличные суммы при увольнении… Поэтому выходные пособия даже при ликвидации организации средние и примерно соответствуют вашему окладу.

Основные понятия и определения отражены в ст. 129 ТК РФ